Камеральная проверка 6 ндфл и 2 ндфл

Опубликовано: 30.04.2024

Приказом ФНС России от 14.10.2015 N ММВ-7- 11/450@ была утверждена отчётная форма Данный расчет предоставляется в налоговую инспекцию ежеквартально. Предельный срок сдачи — последний день месяца, который следует за отчётным.

По форме налоговые агенты отчитываются уже второй год, однако при его заполнении возникает большое количество вопросов, не все нюансы рассмотрены и отражены в рекомендациях, данных налоговиками. Разъяснения и уточнения по спорным вопросам регулярно даются в официальных письмах ФНС Российской Федерации.

При неправильном оформлении и ошибках в расчёте 6НДФЛ предусмотрены штрафные санкции. За обнаруженные налоговиками неточности придётся заплатить штраф в пятьсот рублей за каждый неправильный расчет.

| На что обратить внимание | Нормативное обоснование | |

| 1 раздел | ||

| Доходы, полностью освобождаемые от НДФЛ, согласно ст.217 НК РФ по стр.020 не отражаются. | Письмо ФНС России от 19.01.2017 № БС-4-11/787@ Письмо ФНС России от 24.03.2016 № БС-4-11/5106 Письмо ФНС России от 23.03.2016 № БС-4-11/4901 Письмо ФНС России от 01.08.2016 № БС-4-11/13984 @ (вопрос 4) | |

| Стр.020 больше или равна стр.030 | Вычеты не могут быть больше начисленного дохода | |

| (Стр.020 — стр.030) / 100 х стр.010 = стр.040 | (Доход — вычеты) х ставку = исчисленный НДФЛ Письмо ФНС России от 10.03.2016 N БС-4- 11/3852@ «О направлении Контрольных соотношений» | |

| Стр. 020 не всегда равна начисленному доходу по Расчетной ведомости за отчетный период. В стр.020 за отчетный период не отражаются начисленные, но не выплаченные в отчетном периоде: отпускные, пособия по временной нетрудоспособности, вознаграждения по договорам гражданско-правового характера и т.п. выплаты. | Письмо ФНС России от 25.01.2017 № БС-4- 11/1249@ Письмо ФНС России от 05.12.2016 № БС-4- 11/23138@ Письмо ФНС России от 21.10.2016 № БС-3- 11/4922@ Письмо ФНС России от 22.09.2016 № БС-3- 11/4348@ Письмо ФНС России от 17.10.2016 № БС-3- 11/4816@) | |

| Стр.040 не всегда равна исчисленному НДФЛ по расчетной ведомости за отчетной период и по Кт.сч.68.1. В стр.040 не отражается НДФЛ исчисленный с дохода в виде отпускных, пособий по временной нетрудоспособности, вознаграждения по договорам гражданско-правового характера выплаченного в следующем отчетном периоде. | Письмо ФНС России от 25.01.2017 № БС-4- 11/1249@ Письмо ФНС России от 05.12.2016 № БС-4- 11/23138@ Письмо ФНС России от 21.10.2016 № БС-3- 11/4922@ Письмо ФНС России от 22.09.2016 № БС-3- 11/4348@ Письмо ФНС России от 15.03.2016 № БС-4- 11/4222@ Письмо ФНС России от 17.10.2016 № БС-3- 11/4816@) | |

| Стр.040 неравна стр.070. В строке 070 отражается НДФЛ с вознаграждения фактически выплаченного в отчетном периоде. Равенство соблюдается только в случае, если заработная плата выплачивается в месяце начисления. | Письмо ФНС России от 01.08.2016 № БС-4- 11/13984@ (вопрос 6) | |

| 2 раздел | ||

| Стр.100 Дата фактического получения дохода: | ||

| Заработная плата | Последний день месяца, за который она начислена. | П.2 Ст.223 НК РФ |

| Заработная плата при увольнении | День выплаты заработной платы под расчет (как правило, это день увольнения). | П.2 ст.223 НК РФ |

| Заработная плата, выплаченная раньше окончания месяца за который начислена | Последний день месяца, за который она начислена. | П.2 ст.223 НК РФ Письмо ФНС России от 24.03.2016 № БС-4-11/5106 |

| Доход в виде материальной выгоды от экономии на процентах за пользование заемными средствами | Последний день каждого месяца в течение срока, на который были предоставлены заемные средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных средств (не важно, когда погашен займ) | Пп.7 п.1 ст.223 НК РФ Письмо ФНС России от 27.01.2017 № БС-4-11/1373@ |

| Сверхнормативные командировочные | Последний день месяца, в котором утверждены авансовые отчеты | Пп.6 п.1 ст.223 НК РФ |

| Ежемесячная премия | Последний день месяца, за который ежемесячная премия начисляется | Письмо ФНС России от 11.04.2017 № БС-4- 11/6836@ Письмо ФНС России от 19.04.2017 № БС-4- 11/7510@ Письмо ФНС России от 24.01.2017 № БС-4- 11/1139@ |

| Премии за период превышающий один месяц | Последний день месяца, в котором подписан приказ на премию | Письмо ФНС России от 19.04.2017 № БС-4- 11/7510@ Письмо ФНС России от 24.01.2017 № БС-4- 11/1139@ |

| Единовременная премия | День выплаты премии | Письмо ФНС России от 11.04.2017 № БС-4- 11/6836@ |

| Пособие по временной нетрудоспособности , отпускные, вознаграждение по ГПХ, доход в натуральном виде, материальная помощь и т.п. | День выплаты дохода | П.1 ст.223 НК РФ |

| Доход в натуральной форме при невозможности удержать НДФЛ | День выплаты дохода | Пп.2 п.1 ст.223 НК РФ Письмо ФНС России от 01.08.2016 № БС-4- 11/13984@ (вопрос 2) |

| Стр.110 Дата удержания налога | ||

| Заработная плата, пособия по временной нетрудоспособности ,отпускные, вознаграждения по договорам гражданско- правового характера, материальная помощь, премии и т.п. | День выплаты дохода | П.4 ст.226 НК РФ |

| Натуральный доход | Ближайший день выплаты дохода в денежной форме | П.4 ст.226 НК РФ |

| Доход в виде материальной выгоды от экономии на процентах, сверхнормативные командировочные | Ближайший день выплаты дохода в следующем месяце, за месяцем в котором была посчитана материальная выгода, в котором утверждены авансовые отчеты. | П.4 ст.226 НК РФ Письмо ФНС России от 27.01.2017 № БС-4- 11/1373@ |

| Стр.120 Срок перечисления налога | ||

| Заработная плата, премии, материальная помощь, вознаграждение по договорам гражданско- правового характера, натуральный доход, сверхнормативные командировочные и т.д. | Следующий день за днем выплаты дохода (удержания налога, если это натуральный доход, материальная выгода, сверхнормативные командировочные). | Письмо ФНС России от 20.01.2016 № БС-4-11/546@ Письмо ФНС России от 05.04.2017 № БС-4- 11/6420@ |

| Пособие по временной нетрудоспособности ,отпускные | Последний день месяца, в котором были фактически выплачены отпускные и пособия. | Письмо ФНС России от 20.01.2016 № БС-4-11/546@ Письмо ФНС России от 05.04.2017 № БС-4- 11/6420@ |

| Доплата пособия по временной нетрудоспособности до среднего заработка | Следующий день за днем выплаты дохода | Письмо ФНС России от 01.08.2016 № БС-4-11/13984@ (вопрос 10) |

На все случаи отражения дохода и НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления налоговики и чиновники разъясняют отдельными письмами.

Приходите на Круглые столы или заказывайте по ним конспекты >> см. расписание

Август 2017 г. Эксперты компании «Правовест Аудит»

Мы всегда рады помочь Вам! Обращайтесь к профессионалам!

Для любой отчетной формы существуют контрольные соотношения. То есть значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей и т.п. Не исключение и форма 6-НДФЛ — для нее также существуют контрольные соотношения. Любые несовпадения вызовут у ФНС вопросы. Чтобы избежать претензий, следует проверять 6-НДФЛ по утвержденным соотношениям.

Найти контрольные соотношения можно в письмах ФНС от 23.03.2021 № БС-4-11/3759@, от 29.10.2019 № БС-4-11/22150@. В них же бухгалтеры узнают о действии инспекторов в каждом случае выявления несоответствий. Также в письмах ФНС дает все ссылки на НК РФ, обосновывая свою позицию.

С 1 квартала 2021 года форма 6-НДФЛ существенно изменится. Новые контрольные соотношения уже утверждены. В статье вы можете с ними ознакомиться.

Взаимоувязка показателей внутри формы

Инспекторы обращают внимание на несколько строк формы.

Покажем, что проверить при отправке отчета, записав контрольные соотношения в виде формул.

Верно: строка 110 = > строка 130. Если данные соответствуют формуле, значит, можно смело сдавать отчет в ФНС.

Ошибка: строка 110 строка 150. Если это соотношение нарушено, вы излишне уменьшили налог за иностранцев на патенте на суммы фиксированных авансовых платежей. Строку 150 можно заполнять, только если у вас есть уведомление из налоговой, которое разрешает уменьшать НДФЛ за иностранцев на патенте на фиксированные авансовые платежи.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 3 месяца Контур.Экстерна бесплатно!

Попробовать

Контрольные соотношения для справки из Приложения № 1 к расчету 6-НДФЛ

Строка «Налоговая база» раздела 2 приложения № 1 к 6-НДФЛ (при значении ставки налога 13 % или 15 %) = строка «Общая сумма дохода» раздела 2 — сумма всех строк «Сумма вычета» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» — сумма всех строк «Сумма вычета» Раздела 3. Если это соотношение не выполнено, то налоговая база завышена или занижена.

Если ставка налога отличается от 13 % или 15 %, то строка «Налоговая база» раздела 2 приложения № 1 к 6-НДФЛ должна быть равна: строка «Общая сумма дохода» раздела 2 — сумма всех строк «Сумма вычета» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Дополнительно вычитать сумму всех строк «Сумма вычета» из раздела 3 не нужно. Это тоже соотношение для проверки налоговой базы.

Строка «Сумма налога исчисленная» раздела 2 — «Налоговая база» × «Ставка налога» / 100 0.

«Общая сумма дохода» разделов 2 = сумма всех строк «Сумма дохода» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Cтрока «Общая сумма дохода» раздела 2 приложения № 1 к 6-НДФЛ > 0.

«Сумма дохода, с которого не удержан налог налоговым агентом» раздела 4 0. Если это не так, значение не соответствует расчетному.

Взаимоувязка показателей 6-НДФЛ и приложения № 1 к расчету 6-НДФЛ

Налоговые инспекторы сопоставляют данные этих отчетов.

Прежде всего должно быть соблюдено равенство между цифрой в строке 120 формы 6-НДФЛ с количеством составленных разделов 2 приложений № 1 по соответствующей ставке налога. Напомним, что приложение составляется индивидуально на каждого работника. Сколько работников получало доходы, инспекторы без труда увидят в форме 6-НДФЛ.

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 110 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» по соответствующей ставке налога приложений № 1.

Инспекторы обязательно проверят и такое соотношение показателей: строка 140 6-НДФЛ за год по соответствующей ставке налога = суммарное значение строк «Сумма налога исчисленная» по соответствующей ставке всех составленных приложений № 1. Если это не так, сумма исчисленного налога может быть завышена или занижена.

Строка 111 6-НДФЛ = сумма доходов в виде дивидендов (по коду дохода 1010) приложений № 1 к 6-НДФЛ, представленных по всем налогоплательщикам. Если они не равны, проверьте правильность отражения в отчетности выплаченных дивидендов.

Строка 170 6-НДФЛ = сумма строк «Сумма налога, не удержанная налоговым агентом» приложений № 1 к 6-НДФЛ. Если равенства нет, неверно рассчитан неудержанный налог.

Общая сумма вычетов из строки 130 должна быть равна сумме всех вычетов из строки «Сумма вычета» раздела 3 приложения № 1.

Строка 150 по соответствующей ставке налога должна быть равна сумме строк «Сумма фиксированных авансовых платежей» раздела 2 приложений № 1. Если это не так, в расчете фиксированных авансовых платежей есть ошибки.

Проверка на соответствие МРОТ и среднеотраслевой зарплате

Среднюю зарплату по 6-НДФЛ нужно сравнивать с МРОТ и среднеотраслевой зарплатой в субъекте РФ. Чтобы избежать вопросов, зарплату надо поддерживать равной или выше этих показателей. Для 6-НДФЛ при сравнении фактической зарплаты со средней по региону надо принимать зарплату не по каждому работнику, а в целом по налоговому агенту.

Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

И 6-НДФЛ, и РСВ — это отчеты по людям. Вполне логично, что между этими формами также должны выполняться некоторые равенства. Тем более что с 2017 года взносы с зарплаты и прочих доходов находятся во власти ФНС. Всего лишь одну проверочную формулу предлагает компаниям ФНС.

Во-первых, сумма строк 112 и 113 расчета 6-НДФЛ не должна быть меньше строки 050 приложения 1 к разделу 1 РСВ. Допускается и равенство. Но если сумма меньше, есть вероятность занижения налоговой базы.

И, разумеется, если компания сдает 6-НДФЛ, она обязана подавать и РСВ.

Проверка перечисления налога в бюджет

Строка 160 — строка 190 = сумма выплат в адрес физлиц по счетам налогоплательщика в соответствующем периоде. Если это соотношение не выполняется, налоговая посчитает, что вы отразили не все суммы дохода в отчетном периоде.

Большинство бухгалтерских программ проверяет взаимоувязку всех показателей внутри формы. А вот соотношения между двумя разными формами программа проверить не всегда в состоянии — эти действия под силу лишь специалистам, составляющим отчетность. Налоговики рекомендуют использовать утвержденные проверочные формулы, чтобы отчитываться без ошибок. Имейте в виду, что не всегда противоречие рекомендуемым соотношениям является ошибкой. Есть случаи, когда показатели не будут совпадать с проверочными формулами.

И. И. Греченко

автор статьи, консультант Аскон по бухгалтерскому учету и налогообложению

Представленный в налоговый орган расчет 6-НДФЛ автоматически проверяется по контрольным соотношениям (Письмо ФНС России от 16.07.2013 № АС-4-2/12705 (пп. 1, 2 п. 2.4)). Поэтому перед направлением расчета в налоговый орган следует проверить его самостоятельно.

Если вы правильно заполнили расчет 6-НДФЛ, у вас не вправе потребовать какие-либо дополнительные документы (п. 7 ст. 88 НК РФ). В этом случае налоговый орган проводит проверку на основании тех документов, которыми он располагает, и акт камеральной проверки не составляется (п. 5 ст. 88 НК РФ). Проверка считается оконченной по истечении трех месяцев.

При осуществлении проверки контрольных соотношений 6-НДФЛ и 2-НДФЛ самое главное – это сверка соотношения данных в самих формах и налога, определенного расчетным путем.

Как проверить 6-НДФЛ и 2-НДФЛ?

Контрольные соотношения за год проверяются по таким пунктам:

- Строка 020 расчета 6-НДФЛ по каждой ставке должна быть равна:

сумма строк «Общая сумма дохода» справок 2-НДФЛ по этой же ставке + сумма строк 020 Приложений 2 к декларации по налогу на прибыль по этой же ставке.

Если условие не соблюдается, проверьте, все ли доходы по каждой ставке НДФЛ вы отразили в трех отчетах. Добавьте пропущенное, удалите лишнее или подайте уточненную отчетность с исправлением ошибки при необходимости.

- Строка 025 расчета 6-НДФЛ должна быть равна:

сумме дивидендов в разд. 3 по коду дохода 1010 справок 2-НДФЛ либо

для АО – сумме дивидендов по коду дохода 1010 Приложений 2 к декларации по налогу на прибыль.

Если равенство нарушено, проверьте, все ли выплаченные дивиденды вы отразили в отчетности, нет ли пропуска.

- Строка 040 расчета 6-НДФЛ по каждой ставке НДФЛ должна быть равна:

сумма строк «Сумма налога исчисленная» в разд. 5 по этой же ставке справок 2-НДФЛ + сумма строк 030 Приложений 2 к декларации по налогу на прибыль по этой же ставке.

Если равенство нарушено, проверьте, верно ли начислили сумму НДФЛ по конкретной ставке, со всех ли доходов начислили НДФЛ, исправьте ошибки в доходах, вычетах, в том числе арифметические.

- Строка 060 расчета 6-НДФЛ должна быть равна:

количество справок 2-НДФЛ с признаком 1 + количество Приложений 2 к декларации по налогу на прибыль.

Проверьте, верно ли посчитали граждан во всех отчетах, нет ли пропусков или дублей.

- Строка 080 расчета 6-НДФЛ должна быть равна:

сумма строк «Сумма налога, не удержанная налоговым агентом» разд. 5 справок 2-НДФЛ + сумма строк 034 Приложений 2 к декларации по налогу на прибыль.

Проверьте, верно ли рассчитали в отчетах сумму НДФЛ, которую правомерно не удержали.

Если у вас не выполняются данные контрольные соотношения, то в случае получения запроса от налогового органа о представлении пояснений необходимо выяснить причину расхождений:

К примеру, самая распространенная ситуация, когда заработная плата начислена в декабре 2017 года, а фактически выдана в январе 2018 года. Соответственно НДФЛ удержан тоже в январе.

В расчет 6-НДФЛ за 2017 год сумма налога, удержанная с декабрьской зарплаты, не попадет. Эту сумму необходимо указать только в разделе 1 по строке 040 «Сумма исчисленного налога». В строке 070 «Сумма удержанного налога» НДФЛ с декабрьского дохода будет учтен только в I квартале 2018 года.

С 2-НДФЛ немного иная ситуация. В справке необходимо отразить удержанный НДФЛ за тот налоговый период, за который исчислен налог. Т. е. в 2-НДФЛ за 2017 год попадет и налог, удержанный с начисленного в декабре дохода. Кстати, если налоговый агент удержал НДФЛ после окончания налогового периода (года) и после представления справок 2-НДФЛ в ИФНС, то ему придется сдать корректировки.

В итоге мы видим, что суммы налога, отражаемые в годовых отчетах 6-НДФЛ и 2-НДФЛ, разнятся. И это не является ошибкой.

Возникает вопрос: возможен ли отказ налогового органа в приеме отчета по форме 6-НДФЛ в связи с невыполнением контрольных соотношений?

Для ответа на него обратимся к положениям налогового законодательства, которые налоговики обязаны неукоснительно соблюдать.

Положения п. 4 ст. 80, ст. 230 НК РФ, предписывают обязательное соблюдение формы (формата) и порядка представления расчета сумм НДФЛ. Отказ в приеме расчета сумм НДФЛ возможен в случаях:

- несоблюдения установленной формы (установленного формата) расчета сумм НДФЛ;

- представления налоговым агентом расчета сумм НДФЛ в налоговый орган не по месту учета.

Также основания для отказа в приеме налогового расчета поименованы в п. 28 Административного регламента Федеральной налоговой службы, утвержденного Приказом Минфина России от 02.07.2012 № 99н:

- отсутствие документов, удостоверяющих личность физического лица, или отказ физического лица предъявить должностному лицу, предоставляющему государственную услугу, такие документы в случае представления налоговой декларации (расчета) непосредственно этим лицом;

- отсутствие документов, подтверждающих полномочия физического лица – уполномоченного представителя заявителя на представление декларации (расчета) или подтверждение достоверности и полноты сведений, указанных в декларации (расчете), либо отказ указанного лица предъявить должностному лицу такие документы;

- представление декларации (расчета) не по установленной форме (установленному формату);

- отсутствие в декларации (расчете), представленной на бумажном носителе, подписи руководителя (иного представителя – физического лица) организации-заявителя (физического лица – заявителя или его представителя), уполномоченного подтверждать достоверность и полноту сведений, указанных в декларации (расчете), печати организации;

- отсутствие усиленной квалифицированной электронной подписи руководителя (иного представителя – физического лица) организации-заявителя (физического лица – заявителя или его представителя) или несоответствие данных владельца квалифицированного сертификата данным руководителя (иного представителя – физического лица) организации-заявителя (физического лица – заявителя или его представителя) в декларации (расчете) в случае ее представления в электронной форме по ТКС;

- представление декларации (расчета) в ИФНС, в компетенцию которой не входит прием этой налоговой декларации (расчета).

Как мы видим, налоговые органы не вправе отказать в приеме отчетности по основанию несоблюдения контрольных соотношений.

Выводы:

Еще по теме

Актуальную информацию по НДФЛ вы найдете в Путеводителе Как сдать отчетность по НДФЛ налоговому агенту

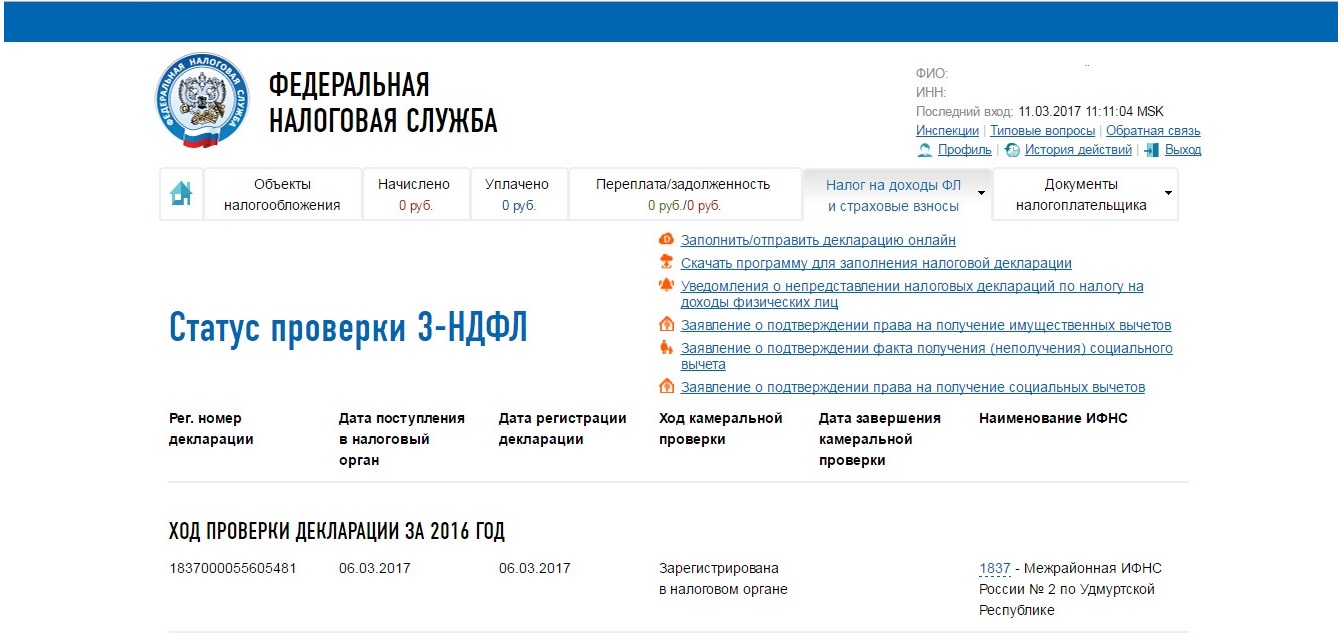

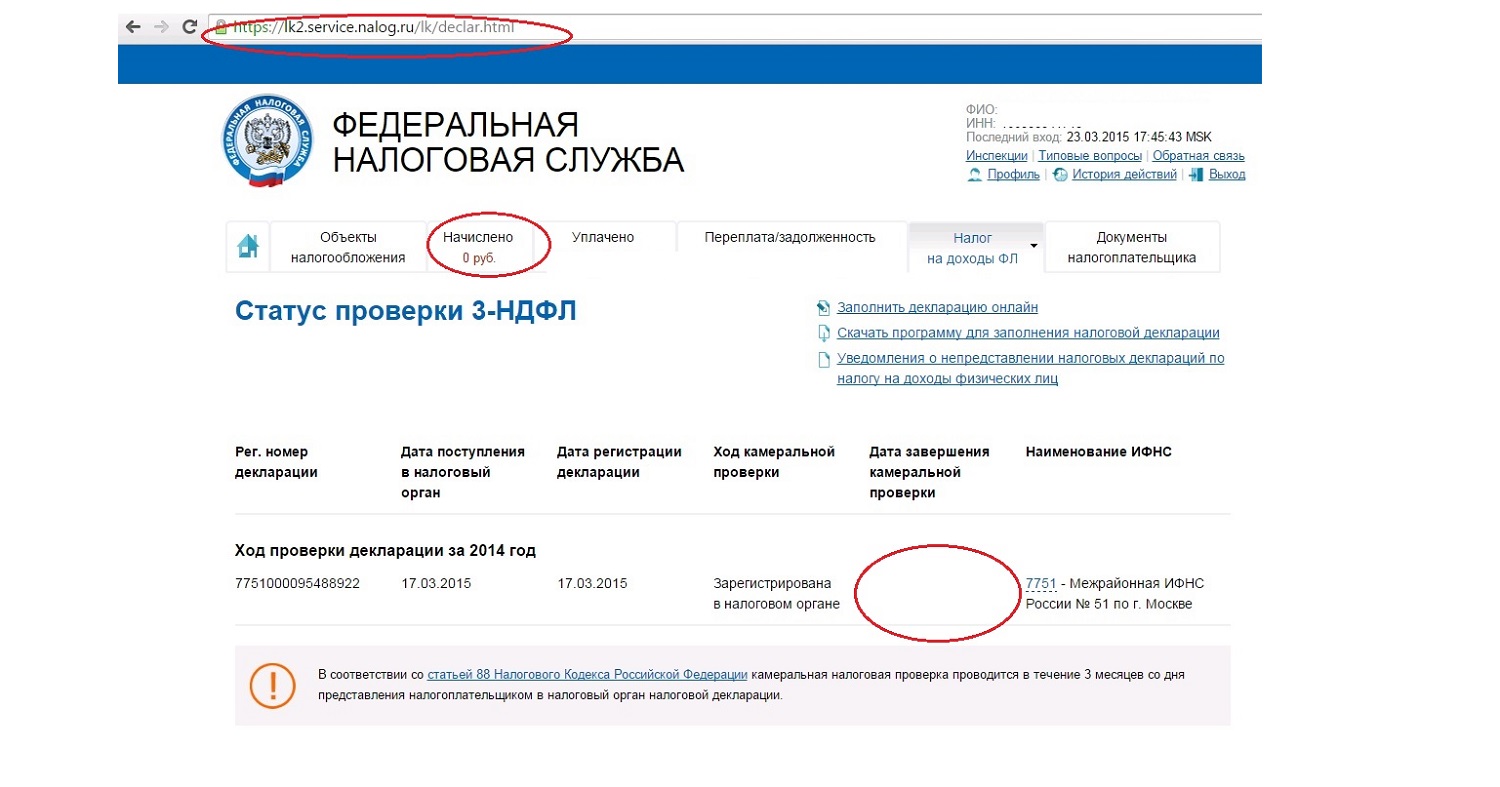

Декларация 3-НДФЛ всегда подлежит тщательной и детальной проверке, проводимой сотрудниками контролирующего ведомства. Проверка документов и сведений налогоплательщика, которую осуществляют инспекторы налогового органа, получила название камеральная. Многих жителей России интересует вопрос: сколько дней, месяцев она длится? Согласно действующему законодательству, сроки камеральной проверки 3-НДФЛ, предусмотренные для сотрудника налоговой инспекции, не должны превышать 3 месяцев с момента подачи налогоплательщиком декларации. Это правило, обязательное для исполнения контролирующим ведомством, прописано в п. 1, 2 ст. 88 НК РФ.

Если сотрудники налоговой инспекции установили необходимость проведения камеральной проверки декларации, предоставленной российским гражданином, они не обязаны сообщать о будущем детальном изучении декларации. Проверка начнется только после подачи документа без уведомления налогоплательщика. Действия инспекторов налоговой службы будут зависеть от опечаток, ошибок, несовпадений данных, обнаруженных в предоставленной декларации 3-НДФЛ.

При отсутствии опечаток, ошибок, несовпадений сведений камеральная проверка 3-НДФЛ завершается. Сотрудники контролирующего ведомства не уведомляют физическое лицо, предоставившее декларацию, об окончании проверки.

Если физическое лицо не согласно с ошибками, обнаруженными и указанными по декларации 3-НДФЛ налоговыми инспекторами, оно имеет законное право указать пояснения, подтверждающие определенные пояснения. Эта информация поможет сотрудникам контролирующего ведомства после изучения пояснения прийти к выводу:

- Пояснения налогоплательщика оказались законными и правильными, обнаруженные недочеты в декларации нельзя назвать ошибками. В этом случае декларация считается безошибочной. Камеральная проверка 3-НДФЛ заявления налогоплательщика о полученных доходах заканчивается.

- Пояснения гражданина, подавшего декларацию, нарушают действующие законы налоговой сферы, противоречат им. Тогда сотрудники налоговой службы подготавливают акт камеральной проверки, указывают в нем нарушения, выявленные при изучении заявления налогоплательщика о полученных доходах. Действия инспекторов соответствуют п. 5 ст. 88 Налогового Кодекса.

Что проверяют инспекторы в декларации 3-НДФЛ?

Сотрудники контролирующего ведомства выполняют камеральную проверку на рабочем месте. Это главное ее отличие от выездной проверки. Согласно законодательству установлено, что подачу декларации требуется сделать до 30 апреля года, следующего за отчетным годом. Предоставить декларацию для возврата налога, уже уплаченного в прошедшим году, можно в любой день текущего года.

В период камеральной проверки сотрудники налоговой службы уделяют пристальное внимание следующим факторам:

- Правильность заполнения налогоплательщиком поданного в контролирующее ведомство заявления о полученных доходах.

- Правильное использование в расчетах, предоставленных в декларации, налоговых ставок, льгот, наличие верного вычисления размера налога.

- Соответствие сведений, предоставленных в декларации 3-НДФЛ, показателям других отчетов, предоставленных налогоплательщиком в контролирующее ведомство.

- Законная обоснованность использования налогового вычета, указанного в декларации.

- Предоставление для проверки полного пакета документов.

Какие нужно предпринять действия после составления акта камеральной проверки?

Если сотрудники налоговой инспекции обнаружили в декларации 3-НДФЛ ошибки, искажения информации, нарушающие действующее налоговое законодательство, составили акт об результатах проведения камеральной проверки, российский гражданин может выбрать 2 варианта дальнейшего развития событий:

1. Согласиться с указанным мнением работников контролирующего ведомства, их доводами, указанными в акте совершения камеральной проверки.

Налогоплательщику требуется дождаться окончательного решения налоговой службы, принятого по итогам проведенной проверки, осуществить доплату в государственный бюджет выписанного штрафа, рассчитанной пени, нового налога.

2. Не согласиться с указанным мнением работников контролирующего ведомства, их доводами, указанными в акте совершения камеральной проверки.

При выборе указанного пути дальнейшего развития событий налогоплательщику требуется подготовить возражения на полученный акт, составленный по итогам камеральной проверки 3-НДФЛ. Согласно п.6 ст.100 Налогового кодекса для предоставления ответа у российского гражданина есть месяц. Отсчет времени начинается с момента получения акта камеральной проверки декларации 3-НДФЛ.

Руководство контролирующего ведомства внимательно изучит полученный от налогоплательщика материал, подготовит свой ответ на его возражения, комментарии по поводу итогов камеральной проверки, сформирует собственное послепроверочное решение, ссылаясь на ст.101 Налогового Кодекса. Если налогоплательщик не окажется согласным с новыми решением, он сможет его обжаловать в налоговой службе, закрепленной по его региону.

Причина отказа налоговой инспекции в приеме декларации

Многие российские граждане часто при подаче заявлений об полученных доходах сталкиваются с отказом сотрудника контролирующего ведомства принимать декларацию 3-НДФЛ. Решение инспектора может быть обусловлено различными причинами. Поэтому налогоплательщик должен быть осведомлен о негативных ситуациях, способных возникнуть при декларировании доходов, предоставлении документов в налоговую инспекцию.

Все существующие ситуации отказа можно классифицировать на несколько вариантов:

- Принятие документов налогоплательщика осуществляют сотрудники отдела по работе с физическими лицами. Непосредственную камеральную проверка документов, подготовленных для контролирующего ведомства, выполняют специалисты другого отдела. И у них квалификация гораздо выше, чем у работников отдела налогов и вычетов, занимающихся принятием документов у российских граждан, уплативших налог по полученным доходам. Соответственно, нельзя воспринимать слова таких работников налоговой службы окончательными в деле. Часто возникают ситуации, когда сотрудник, принимающий декларацию 3-НДФЛ, утверждает, что у физического лица по закону нет права претендовать на вычет, отсутствуют необходимые документы. Однако проведенная камеральная проверка 3-НДФЛ позволяет сделать вывод, что предоставленная декларация соответствует всем требованиям.

- Основания для непринятия документов у жителя России прописаны в п.28 приказа МинФина. К ним можно отнести:

- Отсутствие документов, позволяющих подтвердить личность гражданина.

- Налогоплательщик предоставил документы другого лица, не имеет документов, позволяющих осуществлять указанное действие. Для предоставления декларации за другого человека на руках должна быть доверенность, заверенная нотариусом. Если предоставляются документы за ребенка, требуется предоставить свидетельство о его рождении.

- Была подана декларация, заполненная не по принятой законодательством форме.

- Заявление о полученных документах было передано в другой налоговый орган. При выборе контролирующего ведомства нужно учитывать его привязку к месту регистрации.

Если сотрудник налоговой службы, не желающий принимать документы, не может аргументировать свои действия указанными пунктами, он должен принять декларацию 3-НДФЛ. Затем отдел камеральных проверок выполнить проверку предоставленных документов, определить наличие в них ошибок, подготовит официальный отказ, указав изменения, которые нужно внести в документы, причину для отказа. Прочие доводы, указанные работником налогового органа нельзя назвать обоснованными и подлежащими к исполнению. Это личное его мнение, основанное на эмоциях, загруженности по работе. Инспектор, который получил документы, не обладает законным правом осуществлять проверку правильности составления декларации.

Для налогоплательщика советы сотрудника, принимающего документа, могут оказаться полезными. Он может указать на совершенные ошибки, неточности, отсутствие требуемых бумаг. Полученная информация поможет избежать отказа специалиста, занимающегося камеральной проверкой, новой подачи бумаг.

При наличии уверенности в правоте рекомендуется добиваться приема принесенных документов. Если сотрудник контролирующего ведомства придерживается другого мнения, не хочет принимать бумаги, можно сделать следующие действия:

- Доказывать законность своих прав, заставить принимающего декларацию инспектора подготовить обоснование отказа в письменной форме. Такое действие не позволит получить письменный отказ, но поможет добиться принятия декларации.

- Выслать документы почтой.

- Создать личный кабинет на сайте налогового учреждения, подать через него декларацию.

Золотова Е. Н.,

практикующий бухгалтер

Камеральная проверка 6-НДФЛ

Так как осуществление камеральных проверок является служебной обязанностью налоговика, то согласно ст. 88 НК РФ эти проверки проводятся в стенах налоговой инспекции без дополнительного распоряжения руководства. Все, что нужно для начала проверки, – это получение налоговиками отчета, расчета или декларации. Таким образом, представление отчета 6-НДФЛ в налоговую инспекцию является основанием для проведения камеральной проверки этого отчета. На что же обратят внимание налоговики при проведении камеральной проверки вновь введенного с 01.01.2016 отчета 6-НДФЛ?

В течение трехмесячного срока согласно п. 2 ст. 88 НК РФ налоговики будут сопоставлять данные, указанные в отчете, с имеющимися у них данными. Если отчет не вызовет нареканий у проверяющих, то организация или индивидуальный предприниматель, являющиеся налоговыми агентами и представившие данный отчет, не будут извещаться о положительном окончании камеральной проверки. А вот если у камеральщиков возникнут вопросы или они обнаружат какие-то неточности в заполнении отчета, то тогда отчитавшийся налоговый агент получит извещение или запрос на уточнение данных от налоговиков.

В каких случаях налоговики потребуют пояснения по расчету, налоговые агенты могут узнать из письма ФНС России от 10.03.2016 № БС-4-11/3852@, в котором приведены контрольные соотношения показателей формы 6-НДФЛ.

Контрольные соотношения 6-НДФЛ

Чтобы камеральные проверки налоговых инспекций из разных регионов были единообразны, при введении новой декларации или отчета ФНС утверждает специальные контрольные соотношения. Данные соотношения могут помочь и налогоплательщикам (налоговым агентам по налогу на доходы физических лиц в нашем случае) проверить правильность заполнения отчета в качестве самоконтроля.

Контрольные соотношения по 6-НДФЛ указаны в письме ФНС России от 10.03.2016 № БС-4-11/3852@. Приведем данные соотношения в таблице 1.

Сравнить сумму исчисленного налога

(стр. 040) и сумму фиксированного авансового платежа за иностранца

(стр. 050)

Строка 040 должна быть больше или равна

строке 050

Процедура камеральной проверки 6-НДФЛ

Цель каждой камеральной проверки, в том числе и по вновь введенному отчету 6-НДФЛ, – проверить, нет ли ошибок в заполнении расчета.

Сама процедура камеральной проверки 6-НДФЛ будет аналогичной камеральным проверкам по другим налогам.

1. Получив расчет за II квартал от НА, камеральщик сверит организационные данные НА (ИНН, адрес, должностное лицо и т. д.).

2. Сверит данные раздела 1 за II квартал, который заполняется нарастающим итогом с начала года, с аналогичными данными за I квартал. Как вы понимаете, данные за II квартал не могут быть меньше, чем за I квартал.

3. Проверит контрольные соотношения, указанные в п.п. 2–4 таблицы 1.

4. Проверит, есть ли арифметические ошибки в расчете.

5. Далее, согласно контрольным соотношениям п. 10 и п.п. 11–13 таблицы 1, проверит расчет на соответствие уже имеющейся у налоговиков информации (КРСБ НА и информационная база по патентам иностранных работников).

6. При получении годового расчета камеральщик проведет сверку контрольных соотношений согласно п.п. 5–9 таблицы 1. При этом срок сдачи годового расчета 6-НДФЛ совпадает со сроком сдачи справок 2-НДФЛ – 03.04.2017 (01.04.2017 попадает на субботу).

В соответствии с п. 3 ст. 88 НК РФ при обнаружении любого из вышеуказанных несоответствий инспектор, осуществляющий камеральную проверку, направляет НА требование объяснить это несоответствие, внести исправления в расчет или представить документы, подтверждающие льготы (вычеты), заявленные в 6-НДФЛ. В случае непредставления этих объяснений, представления недостоверных сведений или документов в соответствии с п. 1 ст. 126.1 НК РФ налогового агента могут оштрафовать из расчета 500 руб. за каждый документ или расчет. Особое внимание при этом налоговики могут обратить на достоверность сумм и дат перечислений налога.

Для решения этого вопроса налоговому агенту отводится всего лишь пять дней.

После этого налоговик принимает решение и оформляет акт камеральной проверки в соответствии со ст. 100 НК РФ. На все эти процедуры НК РФ отводит три месяца проверки. И не больше! Соответственно, если расчет по 6-НДФЛ за I квартал 2016 года был сдан в установленный законом срок – 04.05.2016, то проверка по этому отчету должна быть закончена 04.08.2016, как раз после сдачи расчета 6-НДФЛ за II квартал – 01.08.2016.

Срок проверки – три месяца с даты подачи расчета или декларации, даже если отчет шел по почте, предположим, десять дней, то срок все равно будет исчисляться с даты его отправки.

Налоговый агент, в случае самостоятельного обнаружения ошибки или несоответствия, имеет право подать уточненную декларацию по любому налогу, в том числе и по НДФЛ. При этом, конечно, прежняя камеральная проверка остановится, а новая начнется с даты подачи уточненного расчета.

Если при камеральной проверке выявится много несостыковок по НДФЛ, то руководитель налоговой инспекции может назначить выездную проверку НА или оштрафовать должностных лиц в соответствии со ст. 15.6 КоАП РФ на сумму от 300 до 500 руб. При этом согласно ст. 15.3 КоАП РФ к административной ответственности не могут быть привлечены ИП, адвокаты и нотариусы.

Ошибки, которые можно отнести к разряду частых

Частые ошибки, возникающие при заполнении отчета 6-НДФЛ, и их решения приведены в виде таблицы 2.

| № | Ошибка | Решение |

|---|---|---|

| 1 | Организация, имеющая обособленные подразделения, подавала несколько расчетов по 6-НДФЛ, то есть по каждому подразделению. В одном из расчетов проставили неправильный КПП подразделения | Согласно письму ФНС России от 23.03.2016 № БС-4-11/4900@ в таком случае организации необходимо сдать уточненный расчет |

| 2 | Налоговый агент (НА) 04.03.2016 выдал зарплату за февраль, а НДФЛ перечислил в бюджет 10.03.2016. В отчете за I квартал бухгалтер по строке 110 верно указала дату выдачи зарплаты – 04.03.2016, а по строке 120 она вместо срока уплаты указала дату перечисления НДФЛ – 10.03.2016 | Необходимо подать уточненный расчет с верным сроком уплаты НДФЛ. Напоминаем, по строке 120 раздела 2 отчета 6-НДФЛ указывается срок уплаты НДФЛ, то есть для такого вида дохода как зарплата – это следующий рабочий день за днем выплаты зарплаты. В нашем случае с учетом выходных и праздников это 09.03.2016 |

| 3 | Организация, подавая расчет 6-НДФЛ за I квартал 2016 года, не учла арендную плату, которую выплачивает физическому лицу и платит с нее НДФЛ. При этом если арендодателем является физическое лицо, то его НА будет являться арендатор (организация или ИП) | Так как расчет 6-НДФЛ подается по всем налогоплательщикам НДФЛ, для которых организация является НА, то следует подать "уточненку", добавив: - арендодателя и количество физических лиц, получивших доход по стр. 060; - сумму арендной платы в стр. 020; - сумму исчисленного с суммы арендной платы НДФЛ в стр. 040; - если было перечисление арендной платы, то требуется отразить в разделе 2 расчета перечисление арендной платы (сумму и дату), а в разделе 1 включить сумму удержанного НДФЛ с арендной платы по стр. 070; - если же НДФЛ с арендной платы не был удержан при перечислении арендной платы, то сумму этого налога следует отразить по стр. 080 раздела 1 |

| 4 | Надо ли заполнять 6-НДФЛ, если деятельность по организации не ведется | Согласно письму ФНС России от 23.03.2016 № БС-4-11/4901 обязанности представлять 6-НДФЛ с нулевыми показателями нет, то есть если за отчетный период НА не осуществлял выплат, подлежащих налогообложению НДФЛ, то он может не подавать расчет 6-НДФЛ. Но практика показывает, что пока новый отчет не станет для налоговиков привычным, лучше подавать нулевой отчет во избежание блокировки расчетного счета из-за отсутствия отчета в течение 10 дней с даты срока представления 6-НДФЛ (согласно пп. "б" п. 4 ст. 1 Закона от 02.05.2015 № 113-ФЗ). Подождем, как говорится, отдельного письма ФНС на эту тему. Если же при формировании пустого отчета в электронном виде программа проверки требует заполнить раздел 2, то по стр. 100, 110, 120, 130, 140 проставьте нули |

| 5 | Заполняя отчет за I квартал, заполнили стр. 080 "Сумма налога, не удержанная налоговым агентом", отразив в ней сумму НДФЛ с зарплаты за март, поскольку по состоянию на 01.04.2016 данная зарплата начислена, но не выплачена | По стр. 080 отражается сумма НДФЛ, которую нет возможности удержать. А если зарплата начислена, но не выплачена по состоянию на 1-е число месяца, следующего за отчетным кварталом, то сумма налога с этой зарплаты не отражается в отчете ни по стр. 070 (налог удержан), ни по стр. 080. То есть у нас есть стр. 040 – налог, исчисленный нарастающим итогом; стр. 070 – налог, удержанный нарастающим итогом (для I квартала здесь ставится сумма НДФЛ по всем строчкам 140, а дальше к стр. 070 за предыдущий квартал надо прибавлять строчки 140 отчетного квартала). При этом контрольными соотношениями расчета 6-НДФЛ не предусмотрено равенство стр. 040 и стр. 070, а также равенство стр. 040 и суммы стр. 070 и стр. 080. Следовательно, надо подать в налоговую уточненный отчет, в котором по стр. 080 проставить прочерки |

| 6 | В отчете за I квартал забыли включить выплаты в январе по зарплате за прошлый год | Следует подать уточненный расчет, так как в соответствии с письмом ФНС России от 25.02.2016 № БС-4-11-3058@, если зарплата за прошлый год выплачивалась в этом году, удержание и уплата НДФЛ происходит в этом году, то эти данные должны быть указаны в отчете, при этом данные суммы отражаются только в разделе 2 расчета. Например, зарплата за декабрь 2015 г. начислена к уплате: - стр. 100 – 31.12.2015; - стр. 130 – сумма зарплаты – 100 000 руб. Выплата зарплаты и удержание НДФЛ: - стр. 110 – 14.01.2016; - стр. 140 – сумма НДФЛ – 13 000 руб. Срок уплаты НДФЛ: - стр. 120 – 15.01.2016 |

Если по другим налогам налоговики всегда могли рассчитать сумму пени за просрочку оплаты налога, то по НДФЛ такой возможности у налоговиков ранее не было. Справки по работникам представлялись по итогам года, даты фактического получения заработной платы работниками в этих справках не указывались, соответственно определить срок уплаты НДФЛ не представлялось возможным. И пени за задержку уплаты НДФЛ налоговики рассчитывали только по результатам выездной проверки, то есть когда они документально видели дату получения дохода. Во вновь введенном отчете налоговики могут состыковать даты выплат дохода физическим лицам и соответственно дату, когда налоговый агент обязан перечислить НДФЛ в бюджет, – с датой фактического перечисления данного налога в налоговые органы, отраженной в карточке расчетов с бюджетом налогового агента. А так как очень многие организации, пользуясь тем, что пени за задержку НДФЛ не начисляются, при нехватке денежных средств направляли их на другие срочные выплаты, задерживая уплату этого налога, то первым следствием камеральной проверки 6-НДФЛ будет начисление пени за просрочку уплаты НДФЛ.

Читайте также: