Как заполнить 6 ндфл если в отчетном периоде сотрудник стал налоговым резидентом

Опубликовано: 14.05.2024

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

- за 2020 год — не позднее 01.03.2021;

- за 1 квартал 2021 — до 30.04.2021;

- за полугодие — до 02.08.2021;

- за девять месяцев — до 01.11.2021.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП (п. 3 ст. 76 НК РФ);

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей.

Форма 6-НДФЛ содержит обобщенную информацию о налоге, уплаченном с доходов работников, и подается по итогам I квартала, полугода, 9 месяцев и года. В ней подлежат отражению суммы доходов, а также исчисленные и уплаченные с них суммы налога.

Сроки сдачи 6-НДФЛ

Подается расчет 6-НДФЛ всеми налоговыми агентами по окончанию каждого квартала. В 2021 году сроки такие:

- за I квартал — до 30 апреля 2021 года

- за полугодие — до 31 июля (2 августа) 2021 года

- за девять месяцев — до 31 октября (1 ноября) 2021 года

- за год — до 1 апреля 2022 года

Если крайняя дата приходится на выходной или праздник, подать расчет нужно не позднее следующего рабочего дня.

Налоговые агенты, подающие расчет в отношении 25 и более застрахованных лиц, обязаны сдавать его в электронном виде по ТКС.

Все прочие могут выбирать форму (на бумаге или в электронном виде) на свое усмотрение.

Обычно расчёт подается налоговыми агентами в «свою» ИФНС, то есть по месту учета компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Обособленные подразделения

Юридическое лицо, имеющее обособленные подразделения, подает расчет по месту учета каждого из них. В форму включаются доходы и НДФЛ работников этого подразделения.

Если на учете в одной ИФНС стоят два обособленных подразделения, но они имеют разные коды ОКТМО (относятся к разным муниципальным образованиям), то 6-НДФЛ подается отдельно в отношении каждого из них. Если ситуация обратная, то есть два обособленных подразделения с одним ОКТМО стоят на учете в разных ИФНС, то юридическое лицо может встать на учет в одной из инспекций и отчитываться по 6-НДФЛ перед ней за оба подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придется подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

- ИНН головной организации;

- КПП обособленного подразделения;

- ОКТМО муниципального образования, на территории которого расположено место работы сотрудников (его же указать в платежном поручении).

Смена адреса

Если в течение налогового периода компания «переехала» в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

- первую — за период нахождения по прежнему адресу, указав старый ОКТМО;

- вторую — за период нахождения по новому адресу, указав новый ОКТМО.

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

Как заполнить 6-НДФЛ

Форма расчета утверждена приказом ФНС от 14.10.2015 № ММВ-7-11/450@. 17 января 2018 года ФНС своим приказом № ММВ-7-11/18@ внесла в нее изменения, которые заработали с 26 марта 2018 года.

Бланк состоит из титульного листа и двух разделов. В титуле указывается:

- наименование налогового агента;

- его основные реквизиты;

- данные о налоговом органе.

В разделах 1 и 2 указываются сведения обо всех доходах физических лиц, с которых начисляется НДФЛ. Подразумеваются не только работники, но и лица, с которыми заключались договоры гражданско-правового характера, если с выплат по ним начисляется НДФЛ. А вот доходы, которые не облагаются налогом (например, детские пособия), в форме не отражаются.

Титульный лист

Заполнение титульного листа 6-НДФЛ обычно не вызывает вопросов. Про то, как нужно заполнять ИНН, КПП и ОКТМО при наличии обособленных подразделений, мы рассказали выше. Соответственно, при отсутствии филиалов прописываются собственные коды. Остальные поля заполняются так:

- «Номер корректировки» — при первичной сдаче указывается «000», в противном случае ставится порядковый номер декларации — «001», «002» и так далее.

- «Период представления» — код из приложения № 1 к Приказу № ММВ-7-11/450@. Для 9-месячного периода это «33».

- «Налоговый период» — 2020.

- «Код налогового органа» складывается из двух значений:

- первые две цифры — код региона;

- последние две цифры — номер налоговой инспекции.

- Код «по месту нахождения (учета)» берется из приложения № 2 к Приказу № ММВ-7-11/450@. Организации, зарегистрированные по месту учета и не относящиеся к числу крупнейших налогоплательщиков, ставят «214».

- Наименование налогового агента в соответствии с его учредительными документами. Правила требуют указать сокращенное наименование, а при отсутствии — полное. Если налоговым агентом является физическое лицо, то его ФИО указывается без сокращений в соответствии с паспортом.

Наименование налогового агента

Следующая строка заполняется только правопреемником реорганизованной компании:

- в поле «Форма реорганизации/ликвидации» указывается код из Приложения № 4 к Приказу № ММВ-7-11/450@;

- в следующем поле нужно указать ИНН и ККП, которые были присвоены компании до реорганизации.

Форма реорганизации

Обратите внимание! Поля для правопреемников появились в форме с 26 марта 2018 года. Это связано с тем, что с 1 января 2018 года расчет 6-НДФЛ должен подать правопреемник, если форма не была представлена до организации.

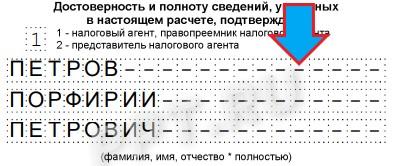

В нижней части титульного листа проставляется:

- код ОКТМО;

- номер телефона;

- количество страниц расчета и подтверждающих документов;

- код подписанта: 1 — если это налоговый агент или правопреемник, 2 — если это представитель;

- ФИО физического лица, кто подписывает документ;

- дата и подпись.

Данные уполномоченного лица

Если форму подписывает представитель, нужно указать название и реквизиты документа, на основании которого он действует. Кроме того, в этом же разделе указывается ФИО представителя или его наименование (если представитель — юридическое лицо).

Раздел 1

В этом разделе сведения указываются нарастающим итогом за весь отчетный период. Построчное заполнение представлено в следующей таблице.

Таблица 1. Заполнение строк раздела 1 формы 6-НДФЛ

| Строка | Что указывается |

| 010 | Ставка НДФЛ |

| 020 | Общий доход всех лиц с начала периода (года) |

| 025 | Доходы в виде дивидендов |

| 030 | Вычеты по доходам из строки 020 |

| 040 | Общий исчисленный НДФЛ |

| 045 | НДФЛ с дивидендов (входит в строку 040) |

| 050 | Сумма авансового платежа, уплаченного мигрантом с патентом |

| 060 | Количество лиц, по которым подается форма |

| 070 | Сумма удержанного за весь период НДФЛ |

| 080 | Сумма налога, которую агент не смог удержать (например, с доходов в натуральной форме). Не подлежит отражению НДФЛ, который будет удержан в следующем периоде |

| 090 | Сумма НДФЛ, которая была возвращена плательщику |

Внимание! Если доходы облагались НДФЛ по разным ставкам, нужно заполнить несколько блоков строк 010-050 и указать в каждом из них сведения по одной ставке. При этом в строках 060-090 показатели отражаются общей суммой.

Раздел 2

В разделе 2 указываются сведения только за 3 последних месяца отчетного периода. То есть в разделе 2 формы 6-НДФЛ за 2020 год нужно указать данные за четвёртый квартал.

В разделе несколько блоков из 5 полей, в которых отражается такая информация:

- по строке 100 — дата получения дохода;

- по строке 110 — дата удержания НДФЛ с этого дохода;

- по строке 120 — дата перечисления налога в бюджет;

- по строке 130 — сумма полученного дохода;

- по строке 140 — сумма удержанного НДФЛ.

Основные сложности при заполнении раздела 2 вызывает определение дат получения дохода и перечисления НДФЛ. Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 2. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата |

Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

- При выплате суточных сверх установленных нормативов. Днем удержания налога считается ближайший день выплаты заработной платы в том месяце, в котором утвержден авансовый отчет.

- При получении материальной выгоды — дорогостоящих подарков, иного дохода. Днем удержания налога считается ближайший день выплаты зарплаты.

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

Пример заполнения

Рассмотрим порядок заполнения формы 6-НДФЛ за год на примере ООО «Ромашка». За IV квартал 2020 года имеется следующая информация:

- количество сотрудников — 6;

- совокупный доход работников за год составил 1 440 000 рублей (120 000 рублей в месяц);

- все работники имеют право на стандартный вычет за ребенка в размере 1400 рублей. Совокупный размер вычета составил: 1 400 х 6 х 12 =100 800 рублей;

- размер исчисленного НДФЛ с дохода: (1 440 000 рублей — 100 800) * 13% = 174 096 рублей (14 508 рублей в месяц);

- размер удержанного за год НДФЛ составил: 174 096 — 14 508 = 159 588 рублей, поскольку налог с декабрьской зарплаты подлежит удержанию в январе.

Раздел 1 заполняется так:

Раздел 1

В следующей таблице перечислены операции за IV квартал, которые понадобятся для отражения в разделе 2.

Таблица 3. Операции ООО «Ромашка» в IV квартале 2020 года по выплате дохода и удержанию НДФЛ

| Дата | Операция и сумма |

| 05.10 | Выплата ЗП за сентябрь |

| 08.10 | Перечислен НДФЛ за сентябрь |

| 30.10 | Начислена зарплата за октябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.11 | Выплачена ЗП за октябрь |

| 06.11 | Перечислен НДФЛ за октябрь |

| 30.11 | Начислена зарплата ноябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.12 | Выплачена ЗП за ноябрь |

| 06.12 | Перечислен НДФЛ за ноябрь |

| 31.12 | Начислена зарплата декабрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

Обратите внимание! Заработная плата за декабрь, выплаченная в январе, в расчете фигурировать не будет, поскольку срок уплаты НДФЛ с нее истекает в другом отчётном периоде.

А вот как будет выглядеть заполненный по этим данным раздел 2 расчета 6-НДФЛ:

Раздел 2

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

- за 2020 год — не позднее 01.03.2021;

- за 1 квартал 2021 — до 30.04.2021;

- за полугодие — до 02.08.2021;

- за девять месяцев — до 01.11.2021.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП (п. 3 ст. 76 НК РФ);

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей.

6-НДФЛ — это расчет, с помощью которого налоговые агенты информируют ФНС о выплатах работникам и налоге на доходы физических лиц. Сдавать его все работодатели обязаны каждый квартал.

Форма отчета 6-НДФЛ

Форма отчета, правила заполнения 6-НДФЛ для чайников и продвинутых бухгалтеров, порядок его представления в 2021 году утверждена Приказом ФНС №ЕД-7-11/753@ от 15.10.2020.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 10 человек и более. Если организация отчитывается меньше чем за 10 человек, то форму разрешат сдать на бумажном носителе. Сумма НДФЛ указывается в рублях, а сумма дохода — в рублях и копейках.

Сроки сдачи отчетности

Форму 6-НДФЛ направляют в налоговую инспекцию не позже последнего дня месяца, идущего за отчетным кварталом. Для годового расчета действует увеличенный срок — не позднее 1 марта следующего года.

Актуальный для каждого периода срок сдачи отчетности 6-НДФЛ в 2021 году приведен в таблице:

Последний срок сдачи

За 1-й квартал 2021 года

За 2-й квартал 2021 года

(расчет нарастающим итогом за полгода в разделе 1)

До 2 августа (31.07 — суббота)

За 3-й квартал 2021 года

(расчет нарастающим итогом за 9 месяцев в разделе 1)

До 1 ноября (30.10 — воскресенье)

(расчет нарастающим итогом за год в разделе 1)

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей по нормам п. 1.2 статьи 126 НК РФ. Должностное лицо, отвечающее за непредставление в срок отчетности по НДФЛ, оштрафуют на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета 6-НДФЛ на бумажном носителе грозит штрафом 200 рублей (ст. 119.1 НК РФ).

В КонсультантПлюс найдете не только подробное руководство по 6-НДФЛ с бланком и образцами, но и видеосеминар, который ответит на любые вопросы. Получите бесплатный доступ по ссылке ниже, чтобы воспользоваться ими.

Изменения в 6-НДФЛ, которые необходимо учесть в 2021 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама организация до окончания реорганизации этого не сделала. В частности, организации-правопреемнику следует:

- указать ИНН и КПП в верхней части титульного листа;

- использовать код 215 (крупнейшим налогоплательщикам — 216) в реквизите «По месту нахождения (учета) (код)»;

- в реквизите «Налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация;

- указать «ИНН/КПП реорганизованной компании».

Кроме того, в порядке заполнения 6-НДФЛ произошли и другие изменения.

Крупнейшие налогоплательщики приводят КПП согласно свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего налогоплательщика.

Организации — налоговые агенты, не являющиеся крупнейшими налогоплательщиками, должны указать в реквизите «По месту нахождения (учета) (код)» значение 214 вместо 212.

На титульном листе формы 6-НДФЛ указывают полные реквизиты документа, подтверждающего полномочия представителя. Новая форма 6-НДФЛ действует с 1-го квартала 2021 года, ее объединили со справкой 2-НДФЛ.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2021

Хотя отчет действует уже не первый год, оформление 6-НДФЛ по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются разъяснения. Специально для них разберем действия по шагам.

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (сведения формируются нарастающим итогом).

- Раздел 2 (отражается информация только за указанный квартал, без учета предшествующих периодов).

Рассмотрим пример заполнения 6-НДФЛ за 2021 год для начинающих (пошаговая инструкция за 1-й квартал).

Титульный лист

Пишем полное название налогового агента. В соответствующих полях указываются ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала. Указываем номер корректировки. Если форма 6-НДФЛ сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Корректировка подразумевает изменение сведений, переданных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки, например, 001, 002, 003 и так далее.

Период представления 6-НДФЛ — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Налоговым периодом является календарный год, за который представляются сведения. В поле проставляются соответствующие 4 цифры. Затем в строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — код инспекции (на примере указана Межрайонная инспекция ФНС №9 по Санкт-Петербургу).

Важно помнить, что отчетность направляется в инспекцию по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет 6-НДФЛ в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов содержится в приложении 2 к приказу.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220;

- крупнейшие налогоплательщики указывают 212.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

Указываем код ОКТМО (муниципального образования) и номер телефона налогоплательщика. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

Раздел 1

В разделе 1 указывают суммы НДФЛ, удержанные или возвращенные работникам в 1-м квартале 2021 года.

Информацию заполняют так:

- в поле 021 — срок перечисления НДФЛ по ст. 226 НК РФ, то есть на следующий рабочий день после выплаты дохода, а для отпускных и больничных — последний день месяца, в котором они выплачены. Фактическая дата перечисления роли не играет ( Письмо ФНС от 01.12.2020 №БС-4-11/19702@ ).

- в поле 022 — сумму, которую надо перечислить в срок из поля 021. Все доходы с одним сроком перечисления налога указывают одной суммой.

- в поле 030 — сумму НДФЛ, возвращенного работникам в 1-м квартале.

- в поле 031 — дату возврата и в поле 032 — возвращенную сумму.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде.

Раздел 2

Ставки налога на доходы работников и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13%, 15%, 30% и 35%. В 2020 году ставки не изменились. В 2021 году действует повышенная ставка 15% для больших доходов. В примере рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ.

Раздел заполняют нарастающим итогом с начала года.

В строке 110 указывают общую сумму заработной платы работников за январь–март и все полученные в 1-м квартале 2021 года отпускные, больничные и другие доходы, без уменьшения на налог и вычеты. Отдельный пример заполнения отпускных в 6-НДФЛ 2021 года отсутствует, их включают в общую массу вознаграждений работников. Сумму вычетов указывают в строке 130, а исчисленный НДФЛ — в 140.

В строке 160 указывают сумму налога, удержанного в 1-м квартале. Он не всегда совпадает с суммой НДФЛ в строке 140. В поле 170 укажите сумму НДФЛ, которую невозможно удержать до конца года. Например, налог с подарка физлицу, которое не получает постоянных денежных доходов в организации.

НДФЛ с зарплаты перечисляется не позже следующего дня после выплаты заработной платы работникам. А вот налог с отпускных, больничных разрешено уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам (ст. 226 НК РФ).

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками так, как показывает образец заполнения формы 6-НДФЛ по КНД 1151099.

Бывшая справка 2-НДФЛ в составе расчета

Новое приложение №1 к расчету содержит справку о доходах физических лиц (бывшая 2-НДФЛ). Работодателям не следует заполнять справки на всех сотрудников ежеквартально. Их сдают только по итогам года. Пустое приложение ежеквартально подавать не надо.

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение года доходы работникам не начисляются и не выплачиваются, представлять отчет не нужно. Об этом ФНС проинформировала в Письме №БС-4-11/4901 от 23.03.2016.

Если в течение 1-го квартала 2021 года была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться накопительным образом. Поэтому нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы об одной выплате.

Заполнить форму 6-НДФЛ онлайн

Заполнить отчет онлайн есть возможность на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

Сроки сдачи отчета 6-НДФЛ установлены п. 2 ст. 230 НК РФ. Сдать 6-НДФЛ за отчетный квартал нужно до последнего дня следующего месяца. Помните, что если последний день выпадает на выходной или праздник, срок сдачи откладывается на следующий ближайший рабочий день.

Оглавление:

- Кто и когда должен сдать отчет по 6-НДФЛ

- Отчет 6-НДФЛ за 2020 год

- Новая форма расчета 6-НДФЛ в 2021 году

- Нулевой отчет 6-НДФЛ

- Штрафы по 6-НДФЛ

Кто и когда должен сдать отчет по 6-НДФЛ

Отчет 6-НДФЛ сдают каждый квартал и по итогам года все фирмы и ИП с работниками — налоговые агенты. В отчете отражают информацию о начисленном и удержанном с зарплаты НДФЛ.

Если зарплата не начислялась — нет обязанности удерживать налог на доход и сдавать отчет. Отправьте налоговой письмо о том, что не являетесь налоговым агентом, чтобы от вас не ждали отчет и не блокировали расчетный счет за опоздание.

Сроки сдачи 6-НДФЛ за год установлены п. 2 ст. 230 НК РФ. Расчеты за 1 квартал, полугодие и 9 месяцев сдавайте не позднее последнего дня месяца, следующего за отчетным периодом. Годовой расчет — до 1 марта года, следующего за отчетным.

- За 2020 год — до 1 марта 2021;

- За 1 квартал 2021 — до 30 апреля 2021;

- За полугодие 2021 — до 2 августа 2021;

- За 9 месяцев 2021 — до 1 ноября 2021;

- За 2021 год — до 1 марта 2022.

Форму 6-НДФЛ представляют в налоговую инспекцию по месту учета. Это можно сделать в электронном виде через интернет. Бумажный вариант вправе сдавать только налоговые агенты, у которых в течение налогового периода численность сотрудников не превышала 10 человек.

Отчет 6-НДФЛ за 2020 год

В 2020 году действует редакция формы 6-НДФЛ, утвержденная Приказом ФНС от 17.01.2018 № ММВ-7-11/18. С первого квартала 2021 года форма 6-НДФЛ изменится, о заполнении нового расчета мы расскажем ниже.

Форма отчета 6-НДФЛ за 2020 год состоит из:

- титульного листа;

- раздела № 1 с обобщенными показателями;

- раздела № 2 с датами и суммами фактически полученных доходов и налога на доходы физических лиц, который нужно удержать.

Заполнение титульного листа

Впишите ИНН и КПП организации, которая сдает отчет. Если отчет подается филиалом, то нужно ввести КПП филиала. Предприниматели, адвокаты, нотариусы вносят только ИНН.

По строке «Отчетный период (код)» проставьте код:

- 1 квартала 2020 года — 21;

- 2 квартала (6 месяцев) 2020 года — 31;

- 3 квартала (9 месяцев) 2020 года — 33;

- 12 месяцев — 34.

Налоговый период в этом случае — отчетный год «2020».

В поле «Номер корректировки» впишите «000» — если это первый отчет, «001» — если это уже отчет после уточнения, «002» — второе уточнение и т.д.;

«По месту нахождения (код)»: код налогового органа по месту регистрации бизнеса. Две первые цифры означают код региона, вторые две — код вашей ИФНС.

Код по месту нахождения (учета) в соответствии с приложением 2 к порядку заполнения: пишем 120 для ИП, 214 — для организаций, 220 — для обособленных подразделений.

Указываем сокращенное название вашей организации (если оно есть), организационно-правовую форму. Если вы ИП, нужно указать полные ФИО. Вводим код ОКТМО (муниципального органа), на чьей территории прошла регистрацию ваша компания.

Важно! Все строчки на титульном и остальных листах заполняются либо значениями, либо прочерками. Указывать отрицательные суммы в 6-НДФЛ нельзя.

Заполняем раздел № 1

Данные в этом разделе заполняются нарастающим итогом с начала года и берутся из каждой справки 6-НДФЛ. По каждой ставке нужно рассчитать отдельный нарастающий итог и заполнить отдельный раздел 1.

- 010: сначала вписываем налоговую ставку (13%). Если в течение отчетного периода использовалось несколько налоговых ставок, нужно составить столько же экземпляров первого раздела. Каждую ставку указывайте в поле 010;

- 020: вводим все облагаемые налогом доходы сотрудников нарастающим значением с начала года. При заполнении ориентируемся на дату получения дохода в целях НДФЛ, а не на дату начисления. В строку 020 не включайте полностью необлагаемые доходы и доходы работников, которые ниже облагаемого налогом лимита, например, матпомощь в размере 2 000 руб. Выплаченные дивиденды нужно отразить в строке 025.

- 030: записываем стандартные, имущественные, социальные, профессиональные и инвестиционные налоговые вычеты, если они полагаются сотрудникам, нарастающим итогом с начала года. Тут же укажите другие суммы, уменьшающие налоговую базу по ст. 217 НК РФ, если доходы освобождены от налога в пределах норматива.

- 040: в этом пункте содержится исчисленный НДФЛ. 040 = 010 × (020 – 030). По строке 045 выделите НДФЛ, начисленный с дивидендов с начала года.

- 050: вводим сумму фиксированных авансов, выплаченных иностранным работникам. Если их у вас нет, пишем 0. Эта сумма не может быть больше величины исчисленного налога.

- 060: фиксируем количество сотрудников, которые получили доход с начала отчетного года. Нужно указать реальное количество получателей дохода, а не только тех, с кем заключен трудовой договор. Если один человек устраивается на работу к вам дважды за год или получает доходы по разным ставкам — он фигурирует как один получатель дохода.

- 070: пишем общую сумму налогов, которые были удержаны за 2020 год. Отметим, что строки 070 и 040 могут не совпадать. Это может не быть ошибкой: просто иногда суммы налогов можно начислить раньше, чем они удерживаются с работников.

- 080: вносим все не удержанные суммы НДФЛ за год.

- 090: возвращенный налог, который излишне удержан или пересчитан по итогу налогового периода. Когда налог был удержан, неважно.

Заполняем раздел № 2

В этом разделе содержится информация за последний период: время выплат доходов по сотрудникам, перечисления налога на доходы физлиц. Даты перечислений указываются в порядке хронологии. Рассмотрим по отдельности строки в этом разделе:

- 100: пишем день, когда работники фактически получили доход. Если в этот день было несколько перечислений по одному сотруднику, их надо суммировать. Дата перечисления зависит от вида выплаты сотруднику. Если это зарплата, то она станет доходом работника в последний день месяца ее перечисления. То есть вы можете указать, к примеру, 31 мая, но зарплату человек получит в июне. При этом отпускные и больничные станут доходом именно в тот день, когда сотрудник их получит. День выплаты матпомощи тоже является днем получения/передачи дохода.

- 110: пишем день, месяц и год, когда был удержан налог. НДФЛ по сотруднику с отпускных, заработной платы, больничных, матпомощи (с налогооблагаемой части), вознаграждений за работы и услуги, а также иных платежей в пользу сотрудника нужно удерживать в день перечисления дохода.

- 120: в этой строке пишем дату перечисления НДФЛ в бюджет государства. Как правило это день, который идет за днем выплаты. Но, например, для больничных и отпускных — последнее число месяца, в котором выплачены деньги.

- 130: пишем доход, до того как НДФЛ был удержан, полученный в дату, указанную в строке 100.

- 140: указываем необходимый для удержания НДФЛ, дату берем из каждой строки 110.

Если в одну дату были получены разные виды доходов, по которым отличаются сроки перечисления, то строки 100-140 заполняются по каждому сроку перечисления отдельно.

Если база налога сократилась на сумму налоговых вычетов, то налог надо отразить уже с учетом вычетов. Сумма НДФЛ по строке 140 должна быть равна сумме, которая уплачена в бюджет.

Новая форма расчета 6-НДФЛ в 2021 году

С отчета за 1 квартал 2021 года действует новая форма 6-НДФЛ, утвержденная приказом ФНС от 15.10.2020 № ЕД-7-11/753 . Отчет серьезно изменился как в структуре, так и в содержании. Теперь он включает:

- Титульный лист;

- Раздел 1 «Данные об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложение 1 «Справка о доходах и суммах налогов физлица» — аналог бывшей 2-НДФЛ.

На титульном листе в основном технические правки. А разделы 1 и 2 в новой форме, по сути, поменяли местами: теперь в разделе 1 отражается информация о суммах и сроках перечисления НДФЛ, а в разделе 2 — обобщенная информация. Еще одно очень важное изменение — включение справки 2-НДФЛ в состав расчета. Отдельно ее сдавать больше не нужно, а в составе расчета она заполняется один раз в год. Изменения в форме справки тоже есть. Рассмотрим порядок заполнения нового отчета.

Заполняем титульный лист

Титульный лист и порядок его заполнения практически аналогичен титульнику из предыдущей формы. Изменились только названия некоторых полей:

| Было | Стало |

|---|---|

| Период представления (код) | Отчетный период (код) |

| Налоговый период (год) | Календарный год |

| Форма реорганизации (ликвидации) (код) | Форма реорганизации (ликвидации) (код)/Лишение полномочий (закрытие) обособленного подразделения (код) |

| ИНН/КПП реорганизованной организации | ИНН/КПП реорганизованной организации/ИНН/КПП лишенного (закрытого) обособленного подразделения |

Также для лишения полномочий или закрытия обособленного подразделения ввели специальный код — «9».

Заполняем Раздел № 1

В первом разделе указываем сроки перечисления налога и суммы удержанного налога за последние три месяца. Например, в расчете за полгода это будут апрель, май и июнь. Рассмотрим по строкам.

- 010: указываем КБК по налогу. Посмотреть КБК по НДФЛ можно в справочнике Контур.Бухгалтерии.

- 020: обобщенная по всем работникам сумма налога, которую удержали за последние три месяца.

- 021: дата, не позднее которой удержанный налог надо перечислить в бюджет.

- 022: обобщенная сумма удержанного налога, которую надо уплатить в бюджет в дату, указанную в поле 021.

Обратите внимание! Сумма налога в поле 020 должна быть равна сумме значений всех полей 022. А полей 022 должно быть ровно столько же, сколько полей 021. Аналогичные правила действуют для возвращенного НДФЛ из полей 030–032.

- 030: указываем обобщенную сумму НДФЛ, которую вернули работникам в течение последних трех месяцев в соответствии со ст. 231 НК РФ.

- 031: указываем дату возврата.

- 032: указываем сумму возврата в каждую дату из поля 031.

Как видим, теперь не нужно указывать дату фактического получения дохода, дату удержания и сумму фактически полученного дохода. Часто именно в этих полях возникала путаница, которая наконец прекратится.

Заполняем раздел № 2

Во втором разделе обобщаются суммы начисленных доходов, исчисленных и удержанных налогов по всем физлицам. Данные приводятся с начала налогового периода нарастающим итогом. По каждой ставке НДФЛ заполняется отдельный раздел 2. Разберемся с порядком заполнения полей:

- 100: вписываем ставку налога. Если вы удерживаете НДФЛ по различным ставкам, то для каждой из них понадобится свой раздел 2.

- 105: КБК по НДФЛ. Узнать КБК можно в справочнике Контур.Бухгалтерии.

- 110: обобщенный по всем физлицам доход, начисленный с начала года. В поле 111 указываем данные по дивидендам, в поле 112 — по трудовым договорам, а в поле 113 — по договорам ГПХ на оказание услуг или выполнение работ. Сумма строк 111–113 должна быть равна строке 110.

- 120: указываем количество физлиц, получивших налогооблагаемый доход в отчетном периоде. Указывайте всех получателей дохода, а не только тех, с кем заключили трудовой или гражданско-правовой договор. Если один человек уволился и вновь устроился на работу, он считается за одного человека. Так же с физлицами, которые получают доходы, облагаемые по разным ставкам.

- 130: указываем обобщенную по всем физлицам сумму вычетов нарастающим итогом с 1 января.

- 140: указываем обобщенный исчисленный налог с начала года, а в строке 141 дополнительно выделяем налог с дивидендов.

- 150: вписываем обобщенную сумму фиксированных авансов, которые уменьшают сумму исчисленного налога из строки 140.

- 160: рассчитываем общую сумму удержанного налога с начала года.

- 170: отражаем не удержанные налоги.

- 180: отражаем налоги, удержанные излишне,

- 190: общая сумма налога, возвращенная налогоплательщикам в соответствии со ст. 231 НК РФ.

Из новых полей — 112, 113 и 190. Все остальное практически не изменилось по сравнению с Разделом 1 формы 6-НДФЛ, действовавшей в 2020 году.

Заполняем Приложение № 1 «Справка о доходах и суммах налога физического лица»

Справку заполняем только при составлении расчета за полный год. Первый раз это нужно сделать к марту 2022 года. В справке отражайте сведения о доходах физлиц в прошедшем году, о суммах НДФЛ, начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Справка включает в себя 4 раздела:

- Раздел 1 «Данные о физическом лице — получателе дохода». В нем укажите ИНН, ФИО, дату рождения и паспортные данные получателя дохода. В поле «Статус налогоплательщика» укажите соответствующий код: «1» — для резидентов РФ, «2» — для нерезидентов, «3» — для высококвалифицированных специалистов нерезидентов и т.п.

- Раздел 2 «Общие суммы дохода и налога по итогам налогового периода». Заполните столько разделов 2, сколько ставок применяли в отношении полученных физлицом доходов. Впишите ставку налога, общую сумму дохода без вычетов, исчисленную, удержанную и перечисленную сумму налога. Если часть налога была удержана излишне, занесите его в соответствующую строку.

- Раздел 3 « Стандартные, социальные и имущественные налоговые вычеты». Укажите сведения о вычетах, которые предоставляете вы как налоговый агент, и об уведомлениях, выданных налоговой. Впишите все коды вычетов и соответствующие суммы. Далее занесите информацию о налоговых уведомлениях.

- Раздел 4 «Сумма дохода, с которого не удержан налог, и сумма неудержанного налога». Тут указываем сумму доходов, с которых не удержали налог, и сумму исчисленного налога по соответствующей ставке.

В приложении к справке указываем сведения о доходах, начисленных и фактически полученных физлицом в денежной и натуральной формах, а также в виде материальной выгоды, и вычетах. Разделяйте их по месяцам.

Если расчет понадобится скорректировать, уточненную форму можно сдавать без приложений со справками. Если же нужно изменить сведения в справках, сдавать нужно весь расчет.

Нулевой отчет 6-НДФЛ

Если вашим сотрудникам не начислялась и не выплачивалась зарплата, матпомощь или вознаграждения, подается нулевой отчет 6-НДФЛ. Отчет формируется нарастающим итогом, поэтому, если у вас была хотя бы одна выплата в первом квартале, то в третьем уже не может быть нулевой отчетности.

Штрафы по 6-НДФЛ

Штрафы за просрочку. Согласно п. 1.2 ст. 126 НК РФ, за каждый месяц (полный/неполный) просрочки налоговый агент (НА) должен заплатить 1 000 рублей, вне зависимости от периода в году. Просрочка начинается со дня, когда агент должен был сдать расчеты по налогу. Например, вы просрочили подачу 6-НДФЛ на 2 месяца и 3 дня. Ваш штраф = 3 × 1 000 = 3 000 рублей.

Налоговая обычно не ждет результатов камеральной проверки и назначает штраф уже в течение 10 рабочих дней с даты начала просрочки. Кроме штрафов, налоговая может «заморозить» банковские счета и денежные операции должника.

Штрафы за ошибки. Если вы сдаете отчет вовремя, но с ошибками, за каждый «испорченный» отчет вам полагается штраф в размере 500 рублей. Однако если налоговые инспекторы увидят ошибку, но вы успеете подать корректный отчет, штраф на вас не наложат. С 2017 года вам также могут простить ошибки в некоторых случаях: например, если вы не занизили налог, не создали неблагоприятных последствий для бюджета или не нарушили права физлиц.

К ответственности могут привлечь не только всю организацию, но и ответственных сотрудников — руководителя, бухгалтера. Должностным лицам грозит штраф от 300 до 500 рублей.

Легко готовьте и сдавайте через интернет 6-НДФЛ с помощью онлайн-сервиса Контур.Бухгалтерия. Декларация формируется автоматически на основе бухучета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые две недели новые пользователи работают в сервисе бесплатно. Для новых ООО подарок — 3 бесплатных месяца работы и отправки отчетности.

Читайте также: