Как налоговая проверяет 2 ндфл

Опубликовано: 26.04.2024

Все кредитно-финансовые структуры рискуют при выдаче займов. Возможны и объективные причины, по которым платежеспособный ранее заемщик вдруг перестанет выплачивать по обязательствам. Конечно же, на слово организации не верят и изначально проверяют сведения клиента доступными способами, уделяя особое внимание справке о доходах 2-НДФЛ.

Перед тем, как подавать заявку для получения кредита, потенциальному заемщику следует знать как банки проверяют справку 2 НДФЛ и как банк может корректно оценить риски невозврата кредита. Любая попытка подать фальсифицированную справку 2 НДФЛ в банк чревата не только невыдачей займа, но и более серьезными неприятностями.

Проверяют ли банки справку 2-НДФЛ

Зачем банки требуют от клиентов предоставление справки 2 НДФЛ? Оценивая уровень регулярного дохода заемщика, банк определяет его платежеспособность и размер доступного кредита. В среднем крупные банки предоставляют заем в размере не более 30-50% от уровня ежемесячной заработной платы, учитывая социальные и налоговые отчисления. Порой, получается, что доступной суммы для заемщика не достаточно. Некоторые недобросовестные заемщики пытаются всяческими способами получить желаемую сумму, и предоставляют на рассмотрение в банк заведомо ложные данные.

Многие граждане задаются вопросом проверяют ли банки справки 2 НДФЛ от физлица также тщательно, как и от юридического. На самом деле для банка не имеет значения статус заемщика. Наиболее значимым критерием является сумма займа и сроки возврата.

2-НДФЛ составляется по определенному образцу для предоставления в банк с целью подтверждения наличия и уровня официального дохода. Также работник кредитного отдела может запросить у заемщика любые другие справки по форме банка. Для получения документа вам, как потенциальному заемщику, следует обратиться к руководителю или в бухгалтерию предприятия, где вы работаете, причём справку 2 НДФЛ, во избежание неприятностей, берите реальную. Стандартный срок для проверки — год до момента подачи заявки на кредит, часто достаточно 6 месяцев.

Потенциальные заемщики иногда пытаются указать завышенные данные, с большей зарплатой шансы на получение крупной суды улучшаются. При небольшом займе справка проверяется по упрощенной процедуре только кредитным специалистом. Факт подделки может быть не установлен. При крупных кредитах ведется полномасштабная проверка с привлечением службы безопасности, и при подлоге возможны серьезные последствия, вплоть до заявления в полицию.

Процедура проверки справки 2-НДФЛ

Кредитный инспектор осматривает справку о доходах, сверяет полноту заполнения с нормативной, паспортные данные, подписи, печати с другими бумагами клиента. Опытный сотрудник заметит небрежный подлог, но при тщательном составлении «липового» документа последний может быть утвержден. Далее следуют другие этапы проверки с задействованием службы безопасности банка.

Крупные банки, определяя возможности выдачи кредита, имеют определенный регламент для своих сотрудников. Действия проверяющего инспектора банка проходят в определенной последовательности. На примере можно ознакомиться как проверяет Сбербанк справку 2 НДФЛ на наличие фальсификаций. Основные этапы рассмотрения включают:

- Сопоставление ИНН организации, указанного на фирменной печати документа с реквизитами. Также возможна сверка юридического лица в реестре ФНС РФ

- Наличие либо отсутствие каких-либо физических исправлений на документе: стирания, замазки и прочие внесенные изменения.

- Правильное внесение каждого показателя в определенные разделы справки.

- Каждый параметр, уровень дохода физического лица, продолжительность рабочей деятельности, размеры отчислений и другие переменные имеют определенный код, соответствие которого проверяется инспектором.

Далее следуют другие этапы проверки подлинности документов с задействованием службы безопасности банка.

Звонок работодателю

Кредитная организация может проверить справку 2 НДФЛ на подлинность путем прямого контакта с работодателем. Звонок может быть осуществлен как при наличии сомнений в подлинности документа 2-НДФЛ, так и в порядке стандартной процедуры. Вот несколько вопросов, которые кредитный инспектор задаст работодателю по телефону:

- первый в очереди вопрос - является ли заявитель сотрудником предприятия;

- как часто потенциальный заемщик менял место работы;

- общий трудовой стаж и стаж на последней должности;

- величина заработной платы.

Для уточнения данных банком могут быть запрошены документы по доходу заявителя на кредит в предыдущий период времени.

Руководитель или бухгалтер не обязан отвечать, он может просто отказаться и положить трубку. Но это послужит поводом для дополнительных сомнений: возможно, руководителю есть что скрывать.

Базы налоговых служб

ФНС не дает доступ к персональным данным клиентов, однако при проверке справки о доходах сотрудник банка получает информацию об ИНН и ОГРН работодателя и может оценить подлинность нескольких предоставленных сведений из статистических данных налоговой инспекции. Опытный инспектор, зайдя на сайт налоговой службы определит соответствие или несоответствие представленных в справке данных — сравнив с ними среднюю зарплату на аналогичных должностях на этом предприятии.

Что будет, если справка поддельная

Обман может быть не только со стороны потенциального заемщика, но и со стороны работодателя. Предприятия могут нанимать сотрудников без договора с целью снизить издержки на государственные выплаты, компенсацию больничных, оплачиваемые отпуска. Зарплата выплачивается, но полностью или частично передается в конверте. Официальный доход оказывается минимальным или отсутствует. Заемщик обращается в банк с поддельной справкой 2-НДФЛ.

Клиенты, которые предоставили банку заведомо ложные документы, в случае раскрытия фальсификации будут иметь серьезные неприятности. Если обман вскрывается, клиент банка, а также руководство и бухгалтер предприятия, конечно же, могут быть привлечены к уголовной ответственности за мошенничество. Однако это почти бесперспективная процедура, поскольку при своевременном обнаружении подлога потерпевшие по делу отсутствуют. Если же заем был получен, а обман вскрылся уже после этого, возможна уголовная ответственность для граждан по ст. 165 и по ст. 176 — для организаций. Неизбежен черный список, возможно расторжение кредитного договора.

Отказ в кредите

При обнаружении недостоверных сведений в документе 2-НДФЛ отказ в кредите станет минимальным наказанием. Доверять заемщику, который пошел на такой обман, финансовая организация не станет. Если кредитор принял поддельную справку и кредит уже был выдан, а все обязательства платежеспособным клиентом исправно выполняются, возможно и отсутствие претензий. Но рассчитывать на такой благоприятный исход не стоит. Согласно ст. 165 УК РФ, клиенту — физическому лицу — грозит серьезное наказание в виде штрафа до 300 тыс. руб., принудительные работы или ограничение свободы в течение 2 лет. Банку не составит труда доказать умышленность действий заемщика.

Черный список

В борьбе с разного рода мошенничеством в кредитной программе банки прибегают к нескольким способам воздействия. Первая и основная мера, к которой прибегают кредитно-финансовые структуры в своей программе для устранения риска обмана со стороны недобросовестного клиента в дальнейшем – это «Черный список». Один раз попав в него, в будущем будет очень сложно получить даже самый маленький заем. Даже если к уголовному преследованию банк не обратится, в черный список он обязательно его внесет. Сведения распространятся среди других аналогичных организаций, и ссуду будет практически невозможно получить ни в одной из них в течение многих лет. Именно в силу сложности выхода из «Черного списка» стоит еще один раз подумать, прежде чем предоставлять банку ложную информацию.

Ответственность заемщика

Ответственность лица, подавшего в финучреждении поддельную справку 2-НДФЛ, зависит от конкретных действий. Серьёзные нарушения:

- выдана справка учреждением, на котором этот клиент банка не работает;

- намеренно завышена сумма дохода.

Если справка не соответствует актуальному образцу, неправильно заполнена, имеет помарки и другие недостатки, возникшие из-за человеческого фактора, невнимательности — это не является причиной для уголовного дела или внесения в черный список. Понадобится донесение правильно составленного и оформленного документа.

Каждый банк прибегает к своим мерам в случае обнаружения подделки. Это может быть:

- просто отказ в кредите;

- одобрение кредита на менее выгодных клиенту условиях;

- внесение в стоп-лист — чёрный список, из-за которого кредитные продукты во всех крупных банках станут недоступными;

- обращение в полицию.

В отношении изготовителя документа, руководителя предприятия или бухгалтера может быть возбуждено дело по служебному подлогу.

- 2‑НДФЛ — до 1 апреля во всех налоговых

- 6‑НДФЛ в 2021 году

- Стандартные налоговые вычеты по НДФЛ

- Как в 2‑НДФЛ отражать зарплату за декабрь, выданную в январе?

- Как заполнить 2‑НДФЛ в 2021 году

Справочная / Отчётность и налоги за сотрудников

Как заполнить 2‑НДФЛ в 2021 году

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Не забывайте каждый квартал сдавать отчёт 6-НДФЛ. Подробнее о нём читайте в статье «Как подготовить отчёт 6-НДФЛ».

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Если вы недоплатили и не можете удержать налог, например, сотрудник уже уволился, подготовьте справку 2-НДФЛ с признаком «2». В ней начисленный налог будет отличаться от удержанного и перечисленного. Также заполните строку «Сумма налога, не удержанная налоговым агентом».

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Если вы успеете вернуть работнику деньги до подачи 2-НДФЛ, то переплату в справке показывать не нужно. Начисленный, удержанный и перечисленный налог будут равны. Если не успеете, тогда при заполнении 2-НДФЛ поставьте правильную сумму НДФЛ в строку «Сумма налога исчисленная». В строках «Сумма налога удержанная» и «Сумма налога перечисленная» укажите НДФЛ с учётом переплаты. А в строку «Сумма налога, излишне удержанная налоговым агентом» — только сумму переплаты. После возврата работнику НДФЛ нужно подать в инспекцию уточненную справку 2-НДФЛ.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

В аннулирующей справке в поле «признак» ставят код 99. А в полях «Сумма дохода», «Сумма исчисленного налога», «Сумма удержанного налога», «Сумма перечисленного налога» — нули.

Чтобы снизить порог рисков, банки зачастую требуют от своих заемщиков справку 2-НДФЛ.

Но даже в этом случае они пользуются различными способами проверки предоставляемых клиентами документов.

Общие сведения

Одним из обязательных документов, предоставляемых в банк для получения кредитного займа по договору, является справка по форме 2-НДФЛ.

Он подтверждает доход физического лица. Аббревиатура НДФЛ расшифровывается как «налог на доходы физических лиц».

Но очень часто многие работодатели платят своим сотрудникам «серую» заработную плату, с которой НДФЛ, соответственно, в бюджет не выплачивается.

Большинство потенциальных заемщиков в такой ситуации видят только единственный способ решить эту проблему – подделать справку, предоставляемую в банк.

Таким образом, клиент пытается обмануть кредитный комитет и СЭБ, убедив его в своей платежеспособности.

Зачем это нужно

Банки, в свою очередь, пытаются различными способами защититься от подобного рода недобросовестных клиентов.

Для этого существует множество способов различного рода:

- оценка внешнего вида документа;

- звонок по месту выдачи справки;

- проверка по различным базам;

- проверка через фонд Пенсионного страхования.

Банк желает удостовериться в достоверности справки по форме 2-НДФЛ по следующей причине:

- Обезопасить себя от различного рода рисков, связанных с возможной неплатежеспособностью клиента.

- Избежать выдачи денег мошеннику, не собирающемуся их возвращать.

Справка 2-НДФЛ содержит всю информацию о доходах за весь последний отчетный период. Это дает возможность банку оценить платежеспособность заемщика и убедиться в том, что клиент осуществит все платежи согласно графику.

Также подлинная справка по данной форме позволяет убедить в том, что подающий её не является мошенником, имеет стабильную постоянную работу.

Проверка не пройдена

Кредитный специалист и иные сотрудники банка проверяют все документы максимально внимательно на предмет подделки.

Последствия обнаружения могут быть самыми разными, все зависит от самого банка, заемщика и величины суммы.

Возможно множество вариантов развития событий:

- банк обращается в суд и мошенника могут привлечь по ст. №292 УК РФ (служебный подлог) и ст. №327 УК РФ (подделка бланков и печатей);

- сам потенциальный заемщик будет занесен в стоп-лист банка;

- в займе будет отказано.

Самым неприятным исходом для клиента, решившего подделать справку, является факт обращения банка в полицию или сразу же в суд.

Нередки случаи в судебной практике, когда по данной статье граждане, участвующие каким-либо образом в фальсификации справок 2-НДФЛ или же занимающиеся их изготовлением непосредственно, получали реальные тюремные сроки.

Также можно получить довольно серьезный штраф, величина которого составляет не одну тысячу рублей. Обнаружившего себя мошенника банк заносит в черный список. В нем состоят те клиенты, выдача кредитных займов которым исключена в любом случае.

Поэтому при обнаружении поддельного 2-НДФЛ фальсификатору придется на несколько лет забыть о получении кредита по договору в любом банке – так как подобные коммерческие структуры имеют свойство обмениваться базами подобного типа.

Само собой, кредитный комитет откажет потенциальному заемщику в получении займа. Так как наличие сфальсифицированной 2-НДФЛ сразу же говорит о неблагонадежности клиента, его склонности к мошенничеству.

Поэтому прежде, чем подделать справку такого рода, следует все хорошо взвесить – последствия могут быть очень серьезными, вплоть до получения тюремного срока.

Справка 2-НДФЛ

Справка 2-НДФЛ это документ, содержащий подтверждение доходов сотрудника за определенный период времени (обычно за один календарный год).

Справка является одним из основных документов гражданина, наряду с паспортом, СНИЛС, ИНН.

Она подтверждает или опровергает такую характеристику гражданина, как платежеспособность.

Справка выдается сотруднику его работодателем бесплатно по устному или письменному запросу в течение трех рабочих дней.

При этом сотрудник не обязан сообщать цель получения данного документа на руки.

Обычно справка требуется для предъявления в следующие инстанции:

Срок действия справки 2-НДФЛ законодательно не ограничивается определенными рамками, поскольку документ содержит постоянные данные. При передаче справки для инстанции, следует соблюдать сроки ее предъявления, которые установлены индивидуально для каждого отдельного случая.

Образец справки 2-НДФЛ.

Для чего в банк предоставляют 2-НДФЛ

Справка 2-НДФЛ является документом, подтверждающим размер дохода физического лица. Вся информация, которая содержится в этом документе является подтверждением официального дохода работника. Многие банки при определении платежеспособности заемщика принимают во внимание только тот доход, который указан в справке. Но другие кредитные организации могут учитывать и другие поступления физлица.

Проверка справки 2-НДФЛ банком начинается с кредитного инспектора

Проверка справки 2-НДФЛ банком начинается с кредитного инспектора именно он принимает справку и осуществляет сверку данных содержащихся в справку с данными в анкете заемщика и основным документами:

- содержание в справки полного наименования лица;

- адреса и телефоны организации;

- ИНН организации;

- наименование организации;

- юридический адрес организации;

- наличие соответствующей печати и подписей ответственных лиц.

При необходимости кредитный инспектор может получить данные об организации из реестра юридических лиц и сверить данные. Если справка содержит резкое увеличение зарплаты — обязательно уточнит, на каком основании было повышение и сохранится ли доход в дальнейшем.

Из справки кредитный инспектор берет информацию о доходе (зарплата минус налог на доходы) и вносит эти данные для оценки заемщика и расчета суммы кредита.

Справка 2-НДФЛ для кредита проверяется также службой безопасности.

С какой тщательностью будет проведена проверка справки 2-НДФЛ для кредита службой безопасности банка зависит прежде всего от типа получаемого кредита. Сотрудник безопасности банка на основании переданных данных сначала уточняет сведения о работодателе: адреса, телефоны, наименование, находится ли организации в реестре действующих организаций.

Далее сотрудник безопасности проверяет действительно ли потенциальный заемщик оформлен в данной организации, с какого периода и какую заработную плату получает, будет ли данный сотрудник продолжать и далее работать в данной организации.

При тщательной проверке сотрудник безопасности имеет право получить данные из налоговой службы. для этого формируется специальный запрос в налоговую. как правило такого рода проверка используется для «длинных» кредитов (жилищные кредиты, кредиты наличными на сумму свыше 700 000 рублей и т. д.).

Сотрудник безопасности имеет право обратиться на предприятие для уточнения зарплаты сотрудника и запросить копии ведомости начисления заработной платы потенциального заемщика за определенный период, запросить данные за прошлый год или попросить предоставить копию отчетности в ПФР на сотрудника из которой сможет получить сведения о реально начисленной и выплаченной заработной плате. Однако, на предприятии могут отказать в разглашении сведений о заработной плате сотрудника банковскому работнику. Все что могут подтвердить это то что такой сотрудник действительно работает на предприятии и ему была выдана справка 2-НДФЛ для кредита.

В случае, когда не удается получить сведения непосредственно из организации работник службы безопасности банка может провести сравнение зарплаты по отрасли в регионе и выяснить на сколько данные в справке соответствуют средним зарплатам. Завышенные данные будут заметны. Если организация имеет расчетный счет в том же банке, и начисление заработной платы производится на зарплатную карту сотрудник может получить информацию из отчета о движении средств по лицевому счету будущего заемщика.

Некоторые сотрудники безопасности банка имеют личные связи в налоговой и в ПФР и могут при желании получить информацию о заемщике. Но официально запросить и получить такие сведения банк не может.

ЦБ выступили инициатором законопроекта по которому банки будут иметь доступ к налоговым и ПФР базам.

Таким образом с марта 2015 года банки будут иметь полную и правдивую информацию по каждому клиенту. На данный момент такого доступа у банков нет и если вам сказали об этом в банке, то они просто блефуют.

Советы

Справка в банк 2-НДФЛ — основной документ подтверждающий ваш доход на предприятии. Некоторые лица, желающие получить кредит в нужном объеме просят руководство предприятия, бухгалтера указать недостоверные сведения о доходах или включить в справку «серые» доходы. Некоторые идут на откровенный подлог, покупая справку. Именно поэтому в интернете так актуален вопрос «Проверяют ли справку 2-НДФЛ в банке?» Ответ очевиден — проверяют. Другое дело в каком объеме и откуда банк получит сведения.

Крупные кредиты — проверяют более тщательно используя все инструменты для проверки, при запросе на небольшие кредиты справку проверит только кредитный инспектор. Но не обольщайтесь, что сможете провести инспектора. Если даже это получится, но обман раскроется вы рискуете тем, что банк может передать информацию в полицию, так как подделка документов классифицируется как «мошенничество» и неприятности могут быть очень серьезными.

Оценка кредитной истории

Проверка финансовой дисциплины заемщика проверяется путем запроса в бюро кредитных историй.

Он показывает наличие кредитной нагрузки, имеющиеся просрочки по платежам и их длительность.

Обычно данные запрашиваются за период от 1 до 3 лет.

Заемщику при этом нужно помнить, что кредитная история может быть испорчена такими, казалось бы мелочами, как частые запросы на кредит и дата последнего выданного кредита.

Если заемщик совсем недавно уже получил кредит, новый кредитор может отказать ему.

Если проверка пройдена

При положительном результате всех проверок, кредитный инспектор сообщает об этом заемщику и оглашает одобренную банком сумму, которая может быть выше или ниже заявленной.

Определяется также индивидуальная процентная годовая ставка по кредиту.

В ряде случаев, банк соглашается на выдачу кредита только при наличии страхового взноса, снижающего риск для банка.

Все об ипотеке: кредитные ставки, сроки, страхование и другие особенности читайте в статье.

Ответственность за предоставление фиктивного документа

Если углубленная проверка заемщика силами банка выявила поддельный документ, то это означает 100% отказ и заявление в полицию.

Подделка документов уголовно наказуема и за нее нарушителю грозит крупный штраф, общественные работы или тюремное заключение.

При выявлении факта подделки документов, заемщик заносится в своеобразный стоп-лист.

После чего данные по нему доступны всем банкам, и ни один банк ему кредит больше не выдаст.

Если будет выявлено, что справка изготовлена заемщиком в сговоре с каким-либо ответственным лицом предприятия, например, его руководителем или бухгалтером,- это чревато уголовной ответственностью по статье 327 части 3 УК РФ.

Если кредит по поддельной справке все же взять удалось, все равно радоваться не стоит. Обман так или иначе вскроется. При этом для физического или юридического лица, подделка справки, если она будет выявлена, будут применены соответственно 165 и 176 статьи УК РФ.

Уголовное наказание в этом случае будет применено, если ущерб превысил 1,5 млн. рублей.

Налоговые агенты обязаны представлять в налоговую инспекцию по месту своего учета данные о выплаченных доходах физическим лицам и суммам налога по форме 2-НДФЛ. Отчет предоставляется в такие сроки:

- не позднее 1 марта года, следующего за прошедшим отчетным годом, подаются данные о невозможности удержания и суммах неудержанного налога;

- не позднее 1 апреля года, следующего за прошедшим отчетным годом, подаются данные о доходах физических лиц, исчисленных и удержанных налогах.

Справка 2-НДФЛ также может выдаваться лицу, получившему доход, для предоставления по месту требования.

Важно! С 01 января 2019 года действует новый формат справки 2-НДФЛ для подачи сведений в ФНС. Для выдачи справки физическому лицу применяется старый формат.

Порядок заполнения формы 2-НДФЛ в сервисе

С главной страницы сервиса следует нажать на вкладку «ФНС» и выбрать «Заполнить в системе».

Из предложенного списка отчетов нужно выбрать форму 2-НДФЛ. Если справки в отчетном году уже заполнялись, то отобразится страница со списком форм 2-НДФЛ:

Если формы 2-НДФЛ в текущем отчетном периоде не заполнялись, то список будет пуст. Заполнить новые формы возможно одним из двух способов:

- нажать на кнопку «Создать новую справку»;

- перейти по вкладке «Загрузить справки из предыдущего периода». Такой способ подходит, если в системе заполнялись справки за любой период не ранее 2010 года. При создании новой справки на экране откроется форма для заполнения данных. В ней последовательно заполняется основные разделы.

Номер справки

Система нумерует справки его автоматически. С началом нового отчетного периода нумерация начинается с цифры 1. При необходимости номер можно откорректировать. Все номера должны быть уникальными и даже в том случае, когда несколько справок составляется на одного сотрудника.

Признак

Если НДФЛ удержан, признак менять не нужно — он устанавливается по умолчанию. В противном случае выбирается «Неудержанный НДФЛ».

Личные данные

Заполняются сведения о физическом лице:

- Фамилия, имя, дата рождения, паспортные данные заполняются обязательно. Эти ячейки выделены красным цветом.

- ИНН заполняется при наличии. Его можно уточнить при помощи ссылки «Узнать ИНН».

- «Статус налогоплательщика» следует выбрать из предлагаемого системой списка.

- «Документ удостоверяющий личность» и «Место жительство в РФ» нужно вводить при помощи специальных вкладок. Когда все сведения о физическом лице заполнены корректно, их можно убрать со страницы нажав на ссылку «Скрыть личные данные». При загрузке личных данных из файла они сворачиваются автоматически.

Доходы

Ставка налога автоматически указана в размере 13 %. Для выбора другого значения ставки необходимо нажать на

и далее на нужную величину. Предлагаемый системой выбор ставок отличается в зависимости от статуса налогоплательщика.

Код дохода следует заполнить нажатием на

и затем ввести сумму дохода. Код и сумма дохода указывается отдельно для каждого из 12 календарных месяцев года. Если доход в каком-либо месяце отсутствовал, то поле не заполняется.

Пустые поля при выгрузке справки в файл не выгружаются.

Если в одном месяце получены разные виды дохода, необходимо добавить строку с кодом и суммой при помощи ссылки «Код дохода», которая высвечивается при наведении курсора на название нужного месяца.

- Если нужно удалить строку с кодом и суммой дохода, следует нажать на кнопку

![]()

, которая появляется при наведении курсора на строку с названием месяца. - Для добавления вычета по выбранному коду дохода нужно навести курсор на название месяца и нажать на высветившуюся закладку «Код вычета». Затем добавить код, кликнув на кнопку

![]()

, а также сумму вычета.

Если физическому лицу в отчетном году выплачивались доходы, облагаемые по разным ставкам, необходимо добавить данные с помощью закладки «Добавить ставку». Для добавленной ставки строки с 12 месяцами располагаются внизу страницы. Следует заполнять данные только в тех месяцах, в которых был получен доход по добавленной ставке.

Вычеты

Раздел заполняется только для доходов, облагаемых по ставке 13 %. Чтобы добавить вычет, следует нажать на закладку «Добавить вычет», и ввести код вычета и сумму. Для удаления вычета следует кликнуть на значок

.

Общие суммы дохода и налога по ставкам

Расчет итоговых сумм производится автоматически по каждой ставке налога отдельно. При необходимости можно перевести расчет в ручной режим, кликнув на кнопку

. Ячейка в ручном режиме будет выделена желтым цветом.

Если данные загружались из файла, итоговые суммы дохода и налогов будут находиться в ручном режиме. Чтобы перевести их в автоматический режим расчета, необходимо нажать на кнопку с фигурной стрелкой. После заполнения всех разделов справки следует нажать внизу страницы вкладку «Сохранить и закрыть». Для выхода из формы заполнения справки нужно нажать

слева от формы или на белую область в списке справок.

Загрузка файла и редактирование справок

В сервис можно загружать справки, составленные в других программах в форматах, утвержденных Налоговой службой.

Справки загружаются в виде XML-файла. Для загрузки следует:

- Перейти на главную страницу, открыть вкладку «ФНС» в левой части страницы.

- Нажать «Загрузить из файла», выбрать нужный файл и нажать «Открыть».

- В окне «Загрузка отчета» выбрать «Загрузить для редактирования».

Загружаемый файл проверяется с помощью системы на соответствие формата, отчетного периода, ИНН/КПП в формах отчета и реквизитах налогоплательщика:

Если в системе уже есть справки за отчетный период, следует нажать «Редактировать справки» и в окне выбора отметить нужное действие:

Когда нужное действие со старыми справками будет выбрано, следует нажать «Продолжить загрузку».

Действия со списком справок

Для загрузки списка справок о доходах физлиц следует:

- перейти на главную страницу сервиса и открыть вкладку «ФНС»;

- выбрать «Заполнить вручную»

- среди форм отчетов выбрать 2-НДФЛ. Отображается список введенных справок:

Найти нужную справку при помощи поиска по номеру справки или ФИО.

Информация в списке

Список справок состоит из следующих граф:

- Номер справки.

- ФИО физического лица.

- Сумма дохода по каждому физическому лицу.

- Исчисленная сумма налога.

- Сумму удержанного налога.

- Перечисленную сумму налога.

Данные в графах 3-6 указываются в отношении каждого физлица, а также общим итогом по выделенным лицам. Справки в списке можно сортировки по номеру или ФИО физического лица. Для этого нужно нажать на заголовок соответствующей графы.

Как выбрать все справки

Для выбора всех справок в списке установить галочку над списком:

Фильтры

В системе предусмотрена возможность отображения

списка по необходимым параметрам. К примеру, можно выбрать несколько справок и нажать «С ошибками/предупреждениями». Отобразятся из отмеченных справок только те, которые содержат ошибки. Настройка отображения списка по параметрам выполняется только по выбранным формам.

Ошибки

Отмеченные справки, содержащие ошибки и/или предупреждения, выделяются цветом. Тут же, под ФИО, отображается текст ошибки:

Что можно сделать со справками

С отмеченными справками можно осуществить различные действия (список под изображением):

- «Перенумеровать» – присвоить номер первой справки, начиная с которого будут присвоены новые номера для отмеченных справок;

- «Указать № корректировки» - по всем отмеченным справкам указать тип (исходный, корректирующий или отменяющий). Если отмеченные справки корректирующие, присваивается номер корректировки;

- «Включить авторасчет общих сумм дохода и налога»;

- «Изменить тип справок» – изменить по всем отмеченным справкам тип в зависимости от того, был ли НДФЛ удержан или нет;

- «Напечатать справки» – напечатать и сохранять в формате PDF отмеченные формы;

- «Напечатать реестр» – напечатать и сохранить реестр физических лиц, на которых были заполнены отмеченные справки;

- «Напечатать суммы для сверки с6-НДФЛ» — рассчитать и напечатать суммы для сравнения с формой 6-НДФЛ;

- «Удалить справки» — удалить отмеченные справки из текущего отчетного периода.

Создание справки

Справка формируется при помощи соответствующей кнопки, отмеченной на скриншоте оранжевым прямоугольником.

Изменение реквизитов

На странице с перечнем справок можно поменять реквизиты отчета (ИФНС, ОКТМО, ИНН/КПП компании и ее телефонный номер). Достаточно кликнуть на кнопку «Изменить» в верхней правой части страницы над окном поиска (см. изображение выше).

Проверка и отправка 2-НДФЛ

Для проверки и отправки справки нужно выполнить следующие действия:

Если подписант не имеет полномочий руководителя, на него должна быть оформлена доверенность, наделяющая его полномочиями подписи. Нужно оформить «Сообщение о представительстве». Его можно заполнить в разделе «Реквизиты и настройки».

Печать справки

Напечатать документ можно как со страницы с их перечнем, так и со страницы с итогами проверки. Для печати документа со страницы с перечнем, нужно:

Альтернативный вариант – напечатать справку со страницы с итогами проверки. Для этого нужно:

- кликнуть «Напечатать справки»;

![]()

- ввести фамилию, имя и отчество представителя налогового агента;

- проверить выбранную дату, при необходимости поменять ее;

- нажать «Напечатать справку»;

- когда PDF-файл загрузится, открыть его программой-ридером и распечатать.

Печать реестра

Произвести печать реестра можно со страницы, на которой находится перечень справок. Алгоритм работы следующий:

- Выбрать работников, по которым нужны распечатки.

- Кликнуть «Действия», затем «Напечатать реестр».

![]()

- Когда откроется новое окно, нужно выбрать, какой использовать формат: в соответствии с приказом ФНС или в виде расширенной сводной таблицы.

- Автоматически подставленные номер реестра и дату следует проверить, а при необходимости – поменять.

Печать сумм для сверки с 6-НДФЛ

В случае оформления 2-НДФЛ при помощи сервиса можно произвести расчет и печать сумм для дальнейшей сверки с отчетом 6-НДФЛ. Алгоритм действий следующий:

- Открыть документ 2-НДФЛ. Чтобы сделать это, достаточно кликнуть «ФНС» — «Заполнить в системе». Из открывшегося перечня нужно выбрать «2-НДФЛ». Откроется раздел с перечнем соответствующих справок.

- В этом перечне требуется отметить документы для подсчета сумм сверки.

- В меню действий необходимо нажать «Напечатать суммы для сверки с 6-НДФЛ».

![]()

- Остается выбрать требуемое расширение файла: PDF или формат EXCEL.

![]()

Печать сумм из скачанного файла

Суммы для оформления 6-НДФЛ рассчитываются при помощи скачанного файла 2-НДФЛ. Для этого нужно:

Пожалуй, один из самых значимых и трудных вопросов при расчете заработной платы – это исчисление и удержание НДФЛ.

И от того, насколько корректно будут отражены операции по его учету зависит:

- в первую очередь – расчеты с сотрудниками,

- во вторую очередь – формирование отчетности.

Или наоборот, кому как нравится.

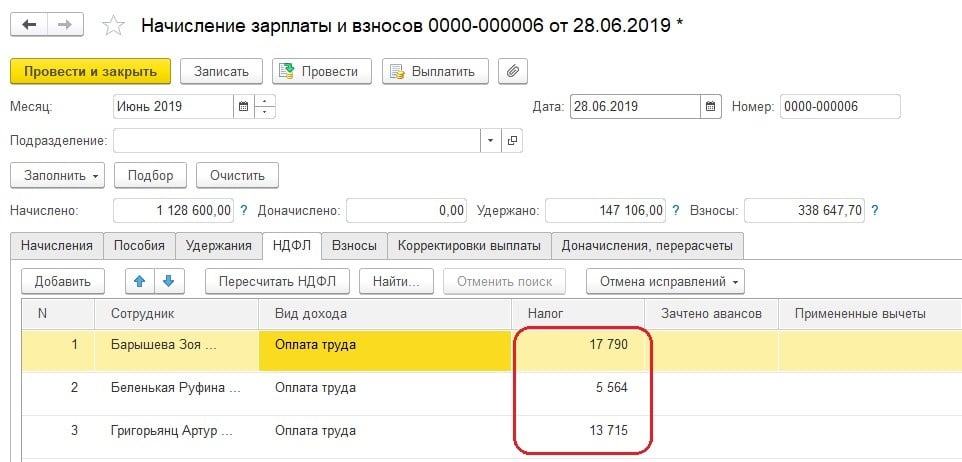

Предлагаю познакомиться, или для кого-то вспомнить, со стандартными возможностями программы 1С: Зарплата и управление персоналом ред. 3.1 (1С: Зарплата и кадры государственного учреждения ред.3.1), которые помогут нам в решении этой сложной задачи.

Что необходимо сделать бухгалтеру, чтобы проверить правильность исчисления НДФЛ?

После того, как завершено начисление заработной платы за месяц следует себя проверить: а все ли документы учтены для НДФЛ?

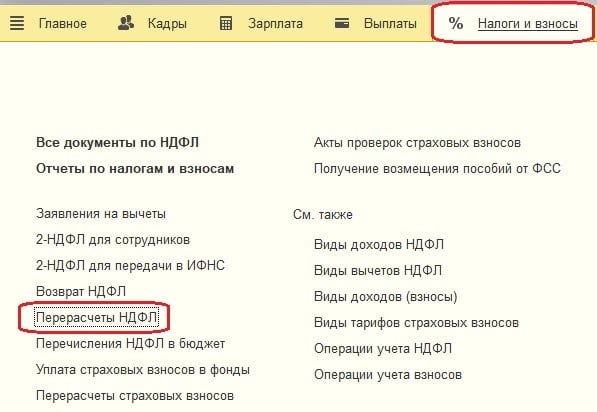

Для этого воспользуемся документом Перерасчет НДФЛ. Если все расчеты в базе проведены корректно, то документ НЕ будет заполнен.

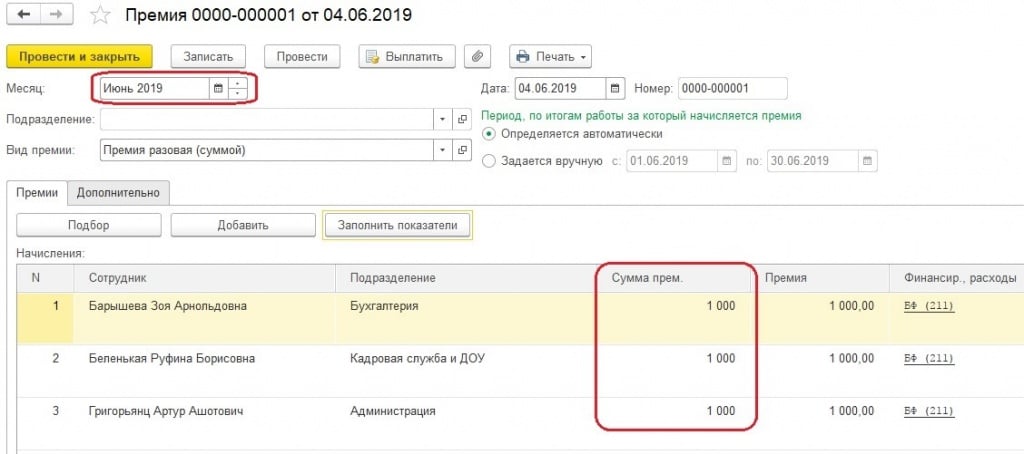

Для демонстрации поведения данного документа введем документ Премия уже после проведения документа Начисление заработной платы.

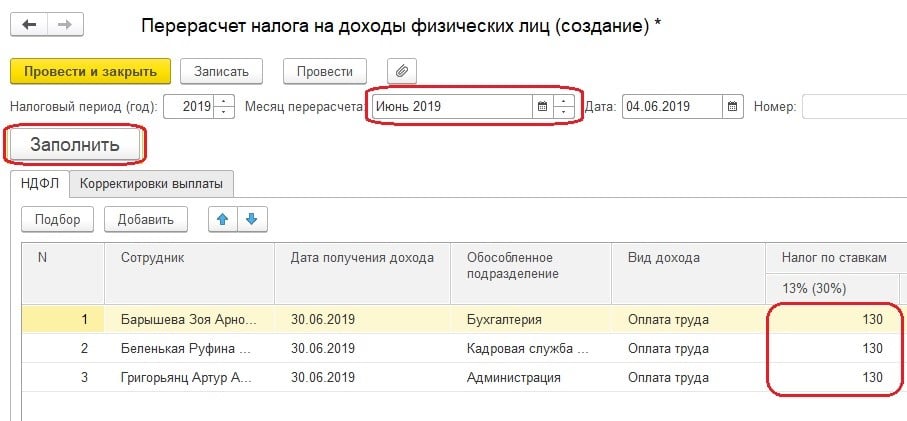

Далее заполним вышеупомянутый документ.

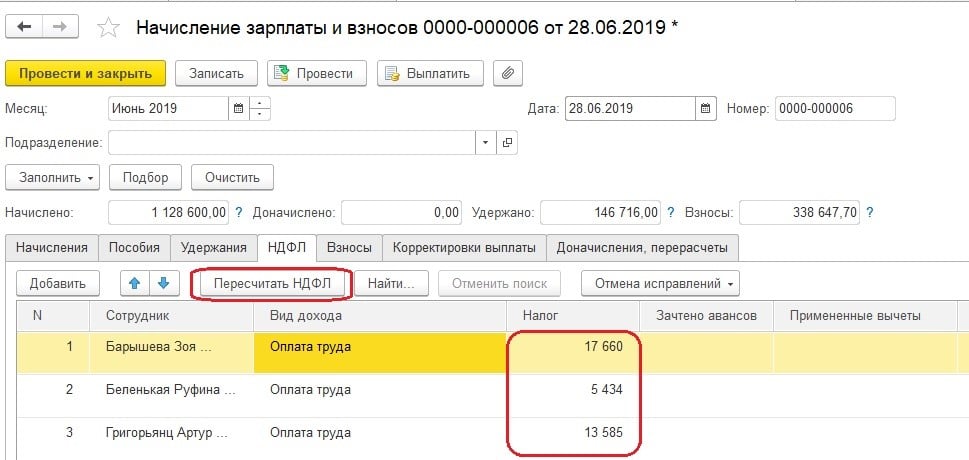

В данной ситуации мы наблюдаем, что программа обнаружила, что следует доначислить налог. Поэтому нам необходимо пересчитать налог на доходы физических лиц в документе начисления заработной платы.

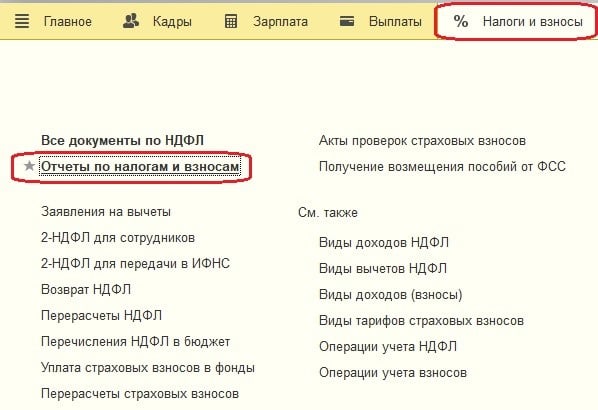

В программе довольно большой перечень отчетов, которые помогаю пользователю для анализа проведенных расчетов.

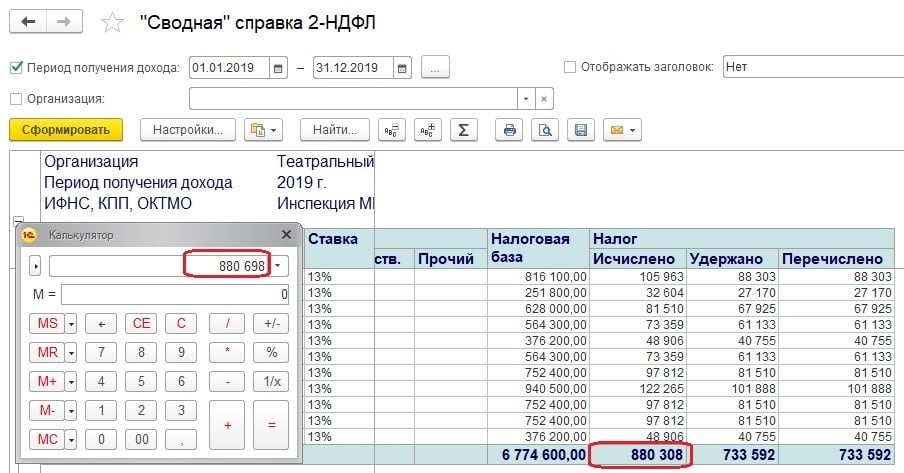

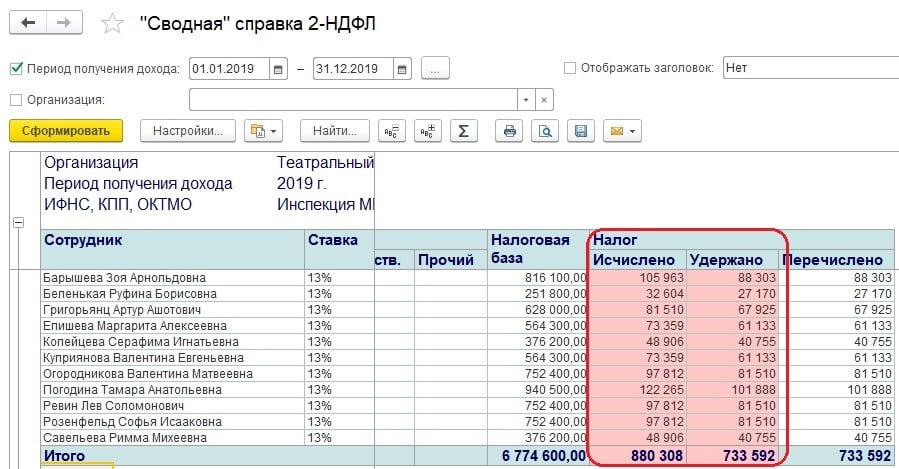

Первый отчет, который заслуживает нашего внимания – Сводная справка 2-НДФЛ.

С её помощью можно проверить исчисление налоговой базы и самого налога арифметически, путем нахождения разницы между суммой дохода и вычетов, предоставленных сотрудникам и умножения налоговой базы на ставку соответственно.

Если присутствует разница, между исчисленным налогом в базе, и суммой налога, полученной расчетным путем – следует найти сотрудников, по которым допущены ошибки.

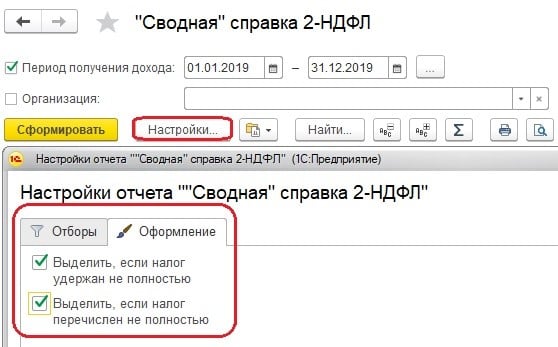

Также данный отчет автоматически нам представит информацию по тем сотрудникам, у которых суммы удержанного и перечисленного налога не равны исчисленным. Для этого необходимо немного до настроить отчет, а точнее подключить «флажки».

Итак, посмотрим, как выглядит данная форма при подключенных флажках.

В моем примере эти суммы отличаются по той простой причине, что еще не проведена выплата за последний месяц.

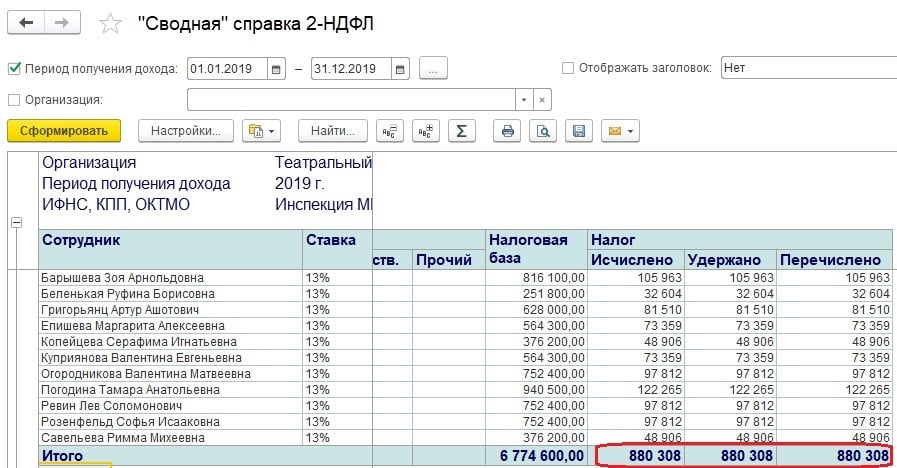

После проведения выплаты, данный отчет будет выглядеть вот так.

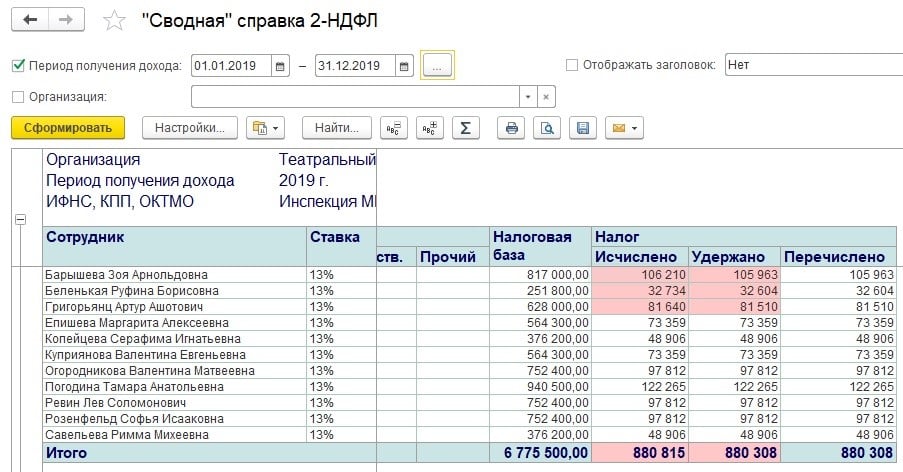

И еще один вариант данного отчета.

Напомню, почему важно добиваться того, чтобы суммы исчисленного, удержанного и перечисленного налога должны быть равны – именно на этих данных строится формирование отчетов 2-НДФЛ, 6-НДФЛ и взаиморасчеты с сотрудниками.

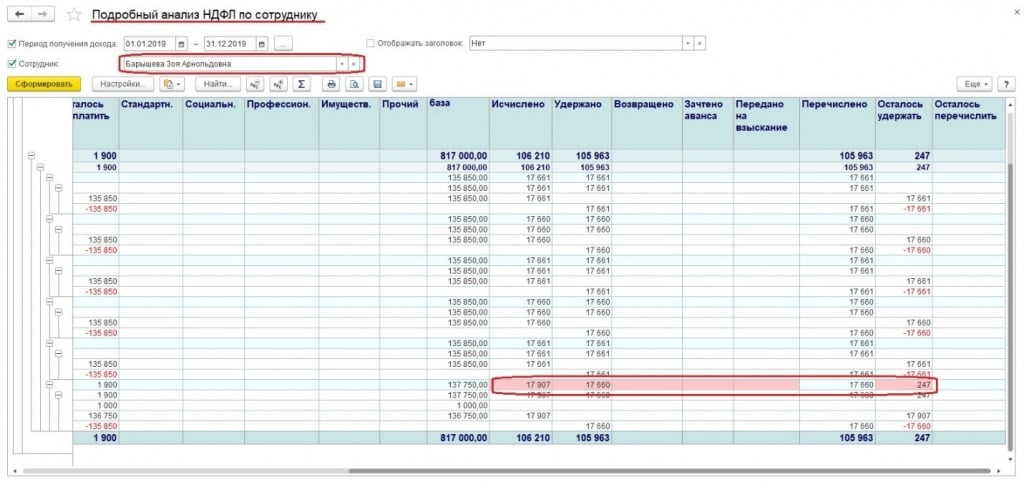

Для получения более детальной информации по возможным ошибкам воспользуемся другим отчетом. В нем также можно подключить возможность цветового выделения несоответствий между интересующими нас показателями, как было показано выше.

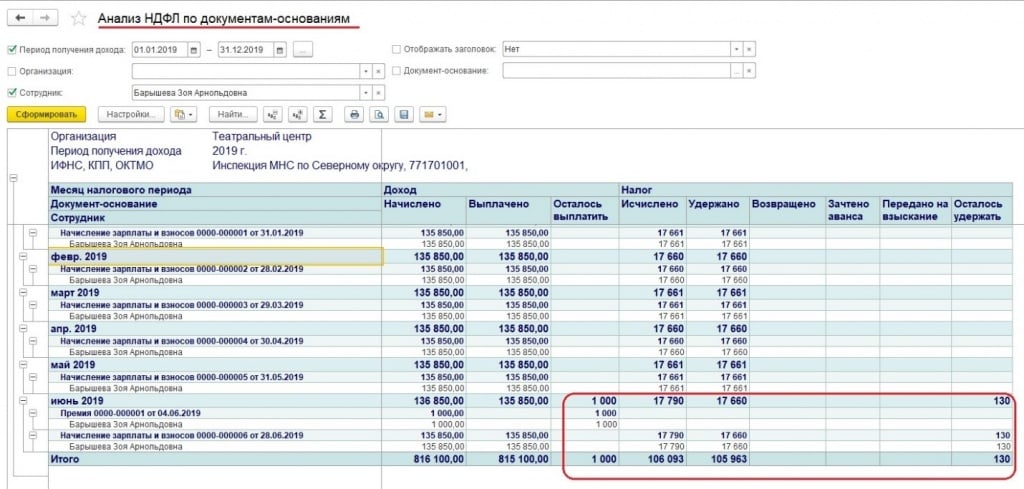

Следующий отчет покажет движения по документам-основаниям. При его формировании мы получим детальную информацию по каким документам еще не проведена выплата дохода сотруднику.

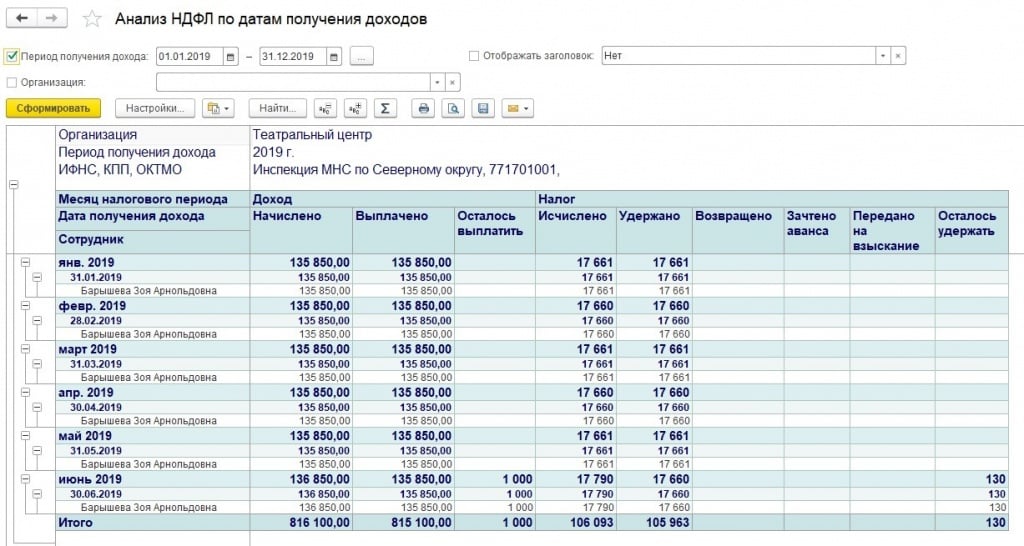

Для анализа получения дохода по датам можно воспользоваться одноименным отчетом. Он особенно ценен при заполнении отчета 6-НДФЛ.

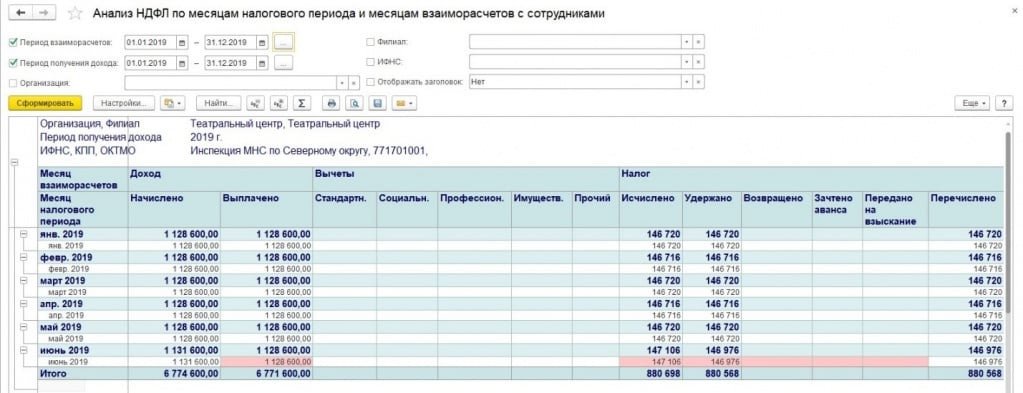

Еще один полезный отчет, который поможет при анализе взаиморасчетов с сотрудниками.

Ну и напоследок скажу о том, что этими отчетами следует пользоваться ДО выплаты сотрудникам заработной платы.

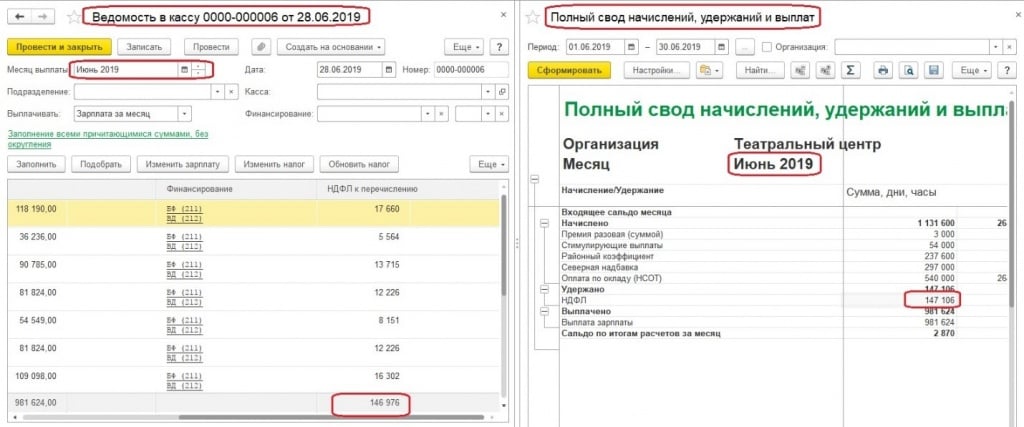

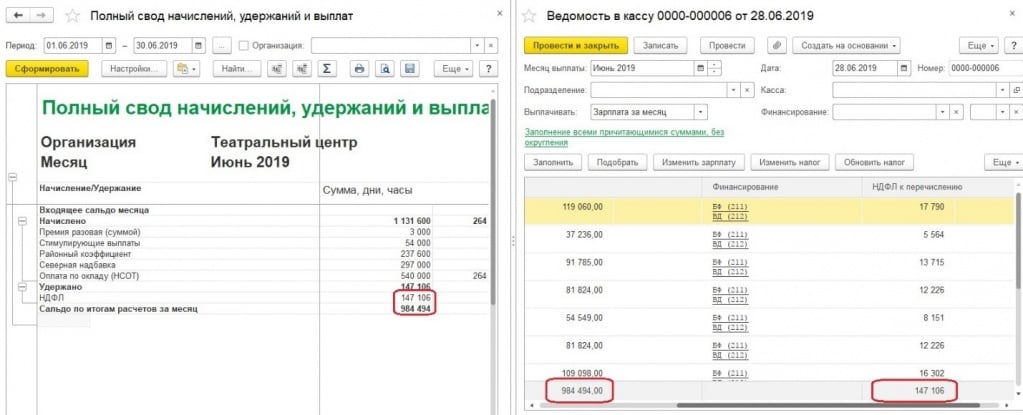

Также следует обратить внимание на такой момент – при формировании ведомости на выплату заработной платы – сравните суммы исчисленного НДФЛ по полному своду и сумму НДФЛ к перечислению из ведомости. Если в течение месяца не было каких-либо межрасчетных выплат, то эти суммы должны быть равны между собой.

Для сравнения прикладываю вам «красивый» вариант.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. На практике нужно учитывать еще и этот нюанс.

Желаю с легкостью считать заработную плату и НДФЛ.

Если возникли вопросы – звоните по телефону 8 (3852) 66-88-79.

Читайте также: