Имя файла 2 ндфл

Опубликовано: 18.05.2024

| Из за большого объема этот материал размещен на нескольких страницах: 1 2 3 4 5 |

Электротехника

Выписки

Сведения о доходах

Физическое лицо

Приказом ФНС России

от 01.01.2001 № САЭ-3-04/616@

«Справка о доходах физического лица за 200_ год»,

в электронном виде (на основе XML)

Состав и структура показателей справки о доходах физического лица

1.1. Назначение

Формат описывает XML файл передачи данных справки о доходах физического лица (файла обмена).

Формат используется для представления в налоговые органы ФНС России сведений о доходах физических лиц.

1.2. Основание разработки

Настоящая версия формата разработана в соответствии с требованиями следующих документов:

Протокол электронного обмена информацией между структурными подсистемами АИС «Налог», между налоговыми органами и налогоплательщиками на основе XML. (Общие требования к описанию XML файлов обмена. Версия 4.00).

Для заполнения Справки формы 2-НДФЛ используется справочная информация, представленная в приложении № 2 к форме (далее – Справочники).

2.1. Общие сведения по файлу обмена

Имя файла обмена

Все справки формы в электронном виде формируются в виде текстовых файлов в кодировке windows-1251 с именем файла, имеющим следующий вид:

R_Т - префикс, принимающий значение ДОХОД_2НДФЛ;

P – код получателя информации. Код информации (классификатор СОНО);

О – код отправителя информации. Девятнадцатиразрядный идентификатор (ИНН и КПП) для отправителя юридического лица. Двенадцатиразрядный идентификатор (ИНН) для физического лица;

dd - день, mm - месяц, gggg - год формирования передаваемого файла;

N - 36 символьный глобальный уникальный идентификатор передаваемого файла (GUID).

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

Имя файла, содержащего схему файла обмена

Имя файла схемы XML файла передачи сведений:

ДОХОД_2НДФЛ _NN. xsd, где:

ДОХОД_2НДФЛ – префикс, обозначающий принадлежность схемы файла обмена к передачи сведений по форме №2-НДФЛ;

NN – номер версии схемы файла обмена. Для данной версии формата принимает значение «01»;

2.2. Логическая модель файла обмена

Логическая модель файла сведений справки о доходах физического лица представлена в графическом виде на рис.1, а перечень структурных элементов логической модели приведен в табл. П2.1- П2.23.

Для каждого структурного элемента в таблице приводятся следующие сведения:

· Наименование элемента. Приводится полное наименование элемента.

· Сокращенное наименование элемента. Приводится в соответствии с требованиями п.4.4.6 «Протокола электронного обмена информацией между структурными подсистемами АИС «Налог», между налоговыми органами и налогоплательщиками на основе XML. (Общие требования к описанию XML файлов обмена. Версия 4.00)».

· Признак типа элемента. Может принимать следующие значения: "П" – простой (не имеющий вложенных); "С" – сложный элемент (имеющий вложенные). После признака “П” или “С” указывается признак “Т”, если для определения элемента используется типовой элемент. Например: ПТ, СТ. Наименование типового элемента указывается в графе «Дополнительные сведения»

· Формат элемента. Формат[1] определяется для простых элементов. т. е. имеющих значение “П” в столбце “Признак типа элемента”. Представляется в условных обозначениях, которым соответствуют следующие значения: Т – символьная строка; N – числовое значение (целое или дробное). Формат символьной строки указывается в виде Т(к), где к – максимальное количество знаков в строке. Формат целого числа указывается в виде N(m), где m – максимальное количество знаков в числе. Если значением элемента является дробное десятичное число, то формат его представления имеет вид N(m. k), где m – максимальное количество знаков в числе, включая целую и дробную часть числа без разделяющей десятичной точки, а k – максимальное число знаков дробной части числа.

· Признак обязательности элемента может принимать следующие значения: “О” – обязательное наличие элемента; “Н” – присутствие элемента необязательно; “П” – присутствие значения элемента необязательно. Если элемент может принимать ограниченный перечень значений (по классификатору или перечню кодов), то признак обязательности элемента дополняется символом “К”. Например: “ОК”. В случае если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом “М”. Например: “ОМ, ПКМ”.

· Дополнительная информация. Для элементов, принимающих значения из классификатора (кодового словаря), указывается соответствующее сокращенное наименование классификатора (кодового словаря) или перечень его возможных значений. Для типовых элементов указывается наименование типового элемента. Для сложных элементов указывается номер таблицы, в которой описывается структура данного элемента.

Рекомендации по формированию отдельных элементов файла обмена приведены в разделе 5 «Протокола электронного обмена информацией между структурными подсистемами АИС «Налог», между налоговыми органами и налогоплательщиками на основе XML. (Общие требования к описанию XML файлов обмена. Версия 4.00)».

Классификаторы и кодовые словари (справочники), используемые при формировании некоторых элементов файла обмена приведены в приложении № 1 к форме .

Рис.1. Структура файла сведений справки о доходах физического лица

Перечень структурных элементов логической модели файла обмена сведений по справке о доходах физического лица приведен в табл. П2.1 – П2.23.

Справка о доходах физического лица (НДФЛ2)

Налоговые агенты обязаны представлять в налоговую инспекцию по месту своего учета данные о выплаченных доходах физическим лицам и суммам налога по форме 2-НДФЛ. Отчет предоставляется в такие сроки:

- не позднее 1 марта года, следующего за прошедшим отчетным годом, подаются данные о невозможности удержания и суммах неудержанного налога;

- не позднее 1 апреля года, следующего за прошедшим отчетным годом, подаются данные о доходах физических лиц, исчисленных и удержанных налогах.

Справка 2-НДФЛ также может выдаваться лицу, получившему доход, для предоставления по месту требования.

Важно! С 01 января 2019 года действует новый формат справки 2-НДФЛ для подачи сведений в ФНС. Для выдачи справки физическому лицу применяется старый формат.

Порядок заполнения формы 2-НДФЛ в сервисе

С главной страницы сервиса следует нажать на вкладку «ФНС» и выбрать «Заполнить в системе».

Из предложенного списка отчетов нужно выбрать форму 2-НДФЛ. Если справки в отчетном году уже заполнялись, то отобразится страница со списком форм 2-НДФЛ:

Если формы 2-НДФЛ в текущем отчетном периоде не заполнялись, то список будет пуст. Заполнить новые формы возможно одним из двух способов:

- нажать на кнопку «Создать новую справку»;

- перейти по вкладке «Загрузить справки из предыдущего периода». Такой способ подходит, если в системе заполнялись справки за любой период не ранее 2010 года. При создании новой справки на экране откроется форма для заполнения данных. В ней последовательно заполняется основные разделы.

Номер справки

Система нумерует справки его автоматически. С началом нового отчетного периода нумерация начинается с цифры 1. При необходимости номер можно откорректировать. Все номера должны быть уникальными и даже в том случае, когда несколько справок составляется на одного сотрудника.

Признак

Если НДФЛ удержан, признак менять не нужно — он устанавливается по умолчанию. В противном случае выбирается «Неудержанный НДФЛ».

Личные данные

Заполняются сведения о физическом лице:

- Фамилия, имя, дата рождения, паспортные данные заполняются обязательно. Эти ячейки выделены красным цветом.

- ИНН заполняется при наличии. Его можно уточнить при помощи ссылки «Узнать ИНН».

- «Статус налогоплательщика» следует выбрать из предлагаемого системой списка.

- «Документ удостоверяющий личность» и «Место жительство в РФ» нужно вводить при помощи специальных вкладок. Когда все сведения о физическом лице заполнены корректно, их можно убрать со страницы нажав на ссылку «Скрыть личные данные». При загрузке личных данных из файла они сворачиваются автоматически.

Доходы

Ставка налога автоматически указана в размере 13 %. Для выбора другого значения ставки необходимо нажать на

и далее на нужную величину. Предлагаемый системой выбор ставок отличается в зависимости от статуса налогоплательщика.

Код дохода следует заполнить нажатием на

и затем ввести сумму дохода. Код и сумма дохода указывается отдельно для каждого из 12 календарных месяцев года. Если доход в каком-либо месяце отсутствовал, то поле не заполняется.

Пустые поля при выгрузке справки в файл не выгружаются.

Если в одном месяце получены разные виды дохода, необходимо добавить строку с кодом и суммой при помощи ссылки «Код дохода», которая высвечивается при наведении курсора на название нужного месяца.

- Если нужно удалить строку с кодом и суммой дохода, следует нажать на кнопку

![]()

, которая появляется при наведении курсора на строку с названием месяца. - Для добавления вычета по выбранному коду дохода нужно навести курсор на название месяца и нажать на высветившуюся закладку «Код вычета». Затем добавить код, кликнув на кнопку

![]()

, а также сумму вычета.

Если физическому лицу в отчетном году выплачивались доходы, облагаемые по разным ставкам, необходимо добавить данные с помощью закладки «Добавить ставку». Для добавленной ставки строки с 12 месяцами располагаются внизу страницы. Следует заполнять данные только в тех месяцах, в которых был получен доход по добавленной ставке.

Вычеты

Раздел заполняется только для доходов, облагаемых по ставке 13 %. Чтобы добавить вычет, следует нажать на закладку «Добавить вычет», и ввести код вычета и сумму. Для удаления вычета следует кликнуть на значок

.

Общие суммы дохода и налога по ставкам

Расчет итоговых сумм производится автоматически по каждой ставке налога отдельно. При необходимости можно перевести расчет в ручной режим, кликнув на кнопку

. Ячейка в ручном режиме будет выделена желтым цветом.

Если данные загружались из файла, итоговые суммы дохода и налогов будут находиться в ручном режиме. Чтобы перевести их в автоматический режим расчета, необходимо нажать на кнопку с фигурной стрелкой. После заполнения всех разделов справки следует нажать внизу страницы вкладку «Сохранить и закрыть». Для выхода из формы заполнения справки нужно нажать

слева от формы или на белую область в списке справок.

Загрузка файла и редактирование справок

В сервис можно загружать справки, составленные в других программах в форматах, утвержденных Налоговой службой.

Справки загружаются в виде XML-файла. Для загрузки следует:

- Перейти на главную страницу, открыть вкладку «ФНС» в левой части страницы.

- Нажать «Загрузить из файла», выбрать нужный файл и нажать «Открыть».

- В окне «Загрузка отчета» выбрать «Загрузить для редактирования».

Загружаемый файл проверяется с помощью системы на соответствие формата, отчетного периода, ИНН/КПП в формах отчета и реквизитах налогоплательщика:

Если в системе уже есть справки за отчетный период, следует нажать «Редактировать справки» и в окне выбора отметить нужное действие:

Когда нужное действие со старыми справками будет выбрано, следует нажать «Продолжить загрузку».

Действия со списком справок

Для загрузки списка справок о доходах физлиц следует:

- перейти на главную страницу сервиса и открыть вкладку «ФНС»;

- выбрать «Заполнить вручную»

- среди форм отчетов выбрать 2-НДФЛ. Отображается список введенных справок:

Найти нужную справку при помощи поиска по номеру справки или ФИО.

Информация в списке

Список справок состоит из следующих граф:

- Номер справки.

- ФИО физического лица.

- Сумма дохода по каждому физическому лицу.

- Исчисленная сумма налога.

- Сумму удержанного налога.

- Перечисленную сумму налога.

Данные в графах 3-6 указываются в отношении каждого физлица, а также общим итогом по выделенным лицам. Справки в списке можно сортировки по номеру или ФИО физического лица. Для этого нужно нажать на заголовок соответствующей графы.

Как выбрать все справки

Для выбора всех справок в списке установить галочку над списком:

Фильтры

В системе предусмотрена возможность отображения

списка по необходимым параметрам. К примеру, можно выбрать несколько справок и нажать «С ошибками/предупреждениями». Отобразятся из отмеченных справок только те, которые содержат ошибки. Настройка отображения списка по параметрам выполняется только по выбранным формам.

Ошибки

Отмеченные справки, содержащие ошибки и/или предупреждения, выделяются цветом. Тут же, под ФИО, отображается текст ошибки:

Что можно сделать со справками

С отмеченными справками можно осуществить различные действия (список под изображением):

- «Перенумеровать» – присвоить номер первой справки, начиная с которого будут присвоены новые номера для отмеченных справок;

- «Указать № корректировки» - по всем отмеченным справкам указать тип (исходный, корректирующий или отменяющий). Если отмеченные справки корректирующие, присваивается номер корректировки;

- «Включить авторасчет общих сумм дохода и налога»;

- «Изменить тип справок» – изменить по всем отмеченным справкам тип в зависимости от того, был ли НДФЛ удержан или нет;

- «Напечатать справки» – напечатать и сохранять в формате PDF отмеченные формы;

- «Напечатать реестр» – напечатать и сохранить реестр физических лиц, на которых были заполнены отмеченные справки;

- «Напечатать суммы для сверки с6-НДФЛ» — рассчитать и напечатать суммы для сравнения с формой 6-НДФЛ;

- «Удалить справки» — удалить отмеченные справки из текущего отчетного периода.

Создание справки

Справка формируется при помощи соответствующей кнопки, отмеченной на скриншоте оранжевым прямоугольником.

Изменение реквизитов

На странице с перечнем справок можно поменять реквизиты отчета (ИФНС, ОКТМО, ИНН/КПП компании и ее телефонный номер). Достаточно кликнуть на кнопку «Изменить» в верхней правой части страницы над окном поиска (см. изображение выше).

Проверка и отправка 2-НДФЛ

Для проверки и отправки справки нужно выполнить следующие действия:

Если подписант не имеет полномочий руководителя, на него должна быть оформлена доверенность, наделяющая его полномочиями подписи. Нужно оформить «Сообщение о представительстве». Его можно заполнить в разделе «Реквизиты и настройки».

Печать справки

Напечатать документ можно как со страницы с их перечнем, так и со страницы с итогами проверки. Для печати документа со страницы с перечнем, нужно:

Альтернативный вариант – напечатать справку со страницы с итогами проверки. Для этого нужно:

- кликнуть «Напечатать справки»;

![]()

- ввести фамилию, имя и отчество представителя налогового агента;

- проверить выбранную дату, при необходимости поменять ее;

- нажать «Напечатать справку»;

- когда PDF-файл загрузится, открыть его программой-ридером и распечатать.

Печать реестра

Произвести печать реестра можно со страницы, на которой находится перечень справок. Алгоритм работы следующий:

- Выбрать работников, по которым нужны распечатки.

- Кликнуть «Действия», затем «Напечатать реестр».

![]()

- Когда откроется новое окно, нужно выбрать, какой использовать формат: в соответствии с приказом ФНС или в виде расширенной сводной таблицы.

- Автоматически подставленные номер реестра и дату следует проверить, а при необходимости – поменять.

Печать сумм для сверки с 6-НДФЛ

В случае оформления 2-НДФЛ при помощи сервиса можно произвести расчет и печать сумм для дальнейшей сверки с отчетом 6-НДФЛ. Алгоритм действий следующий:

- Открыть документ 2-НДФЛ. Чтобы сделать это, достаточно кликнуть «ФНС» — «Заполнить в системе». Из открывшегося перечня нужно выбрать «2-НДФЛ». Откроется раздел с перечнем соответствующих справок.

- В этом перечне требуется отметить документы для подсчета сумм сверки.

- В меню действий необходимо нажать «Напечатать суммы для сверки с 6-НДФЛ».

![]()

- Остается выбрать требуемое расширение файла: PDF или формат EXCEL.

![]()

Печать сумм из скачанного файла

Суммы для оформления 6-НДФЛ рассчитываются при помощи скачанного файла 2-НДФЛ. Для этого нужно:

Справка 2-НДФЛ — это документ с информацией о доходах физических лиц и уплаченном ими налоге, который выдают работодатели по требованию или при увольнении работников. С 2021 года действуют новая форма и правила оформления.

Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например, банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

До 2021 года этот документ назывался 2-НДФЛ, и, кроме выдачи на руки работникам, налоговые агенты ежегодно оформляли его и сдавали в ИФНС на всех сотрудников организации. Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует, для отчетности ее включили в состав расчета 6-НДФЛ, а новая форма 2-НДФЛ за 2021 год для выдачи на руки налогоплательщикам утверждена приказом ФНС № ЕД-7-11/753@ от 15.10.2020 и носит название «Справка о доходах и суммах налога физического лица». Но функционал документа, его назначение и требования к его выдаче не изменились.

Как получить справку о доходах в 2021 году

По нормам Трудового кодекса РФ, работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления.

Никаких других оснований для изготовления справки у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

Бланк расчета и приложения к нему для сдачи за 2021 год утверждены приказом ФНС России № ЕД-7-11/753@ от 15.10.2020.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

Генеральному директору ООО «PPT.RU»

от экспедитора Савельева М.Л.

Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2021 г.

Коды доходов и вычетов

ФНС приказом № ММВ-7-11/820 от 24.10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Некоторые коды доходов приведены в таблице ниже. Разберемся, какие изменения по 2-НДФЛ в 2021 году произошли в этой сфере. Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

Сумма компенсации за неиспользованный отпуск

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает т рехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом № 2300-1 от 07.02.1992

Сумма списанного безнадежного долга

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Полный перечень кодов вычетов приведен в приложении к приказу ФНС № ММВ-7-11/387@ от 10.09.2015 .

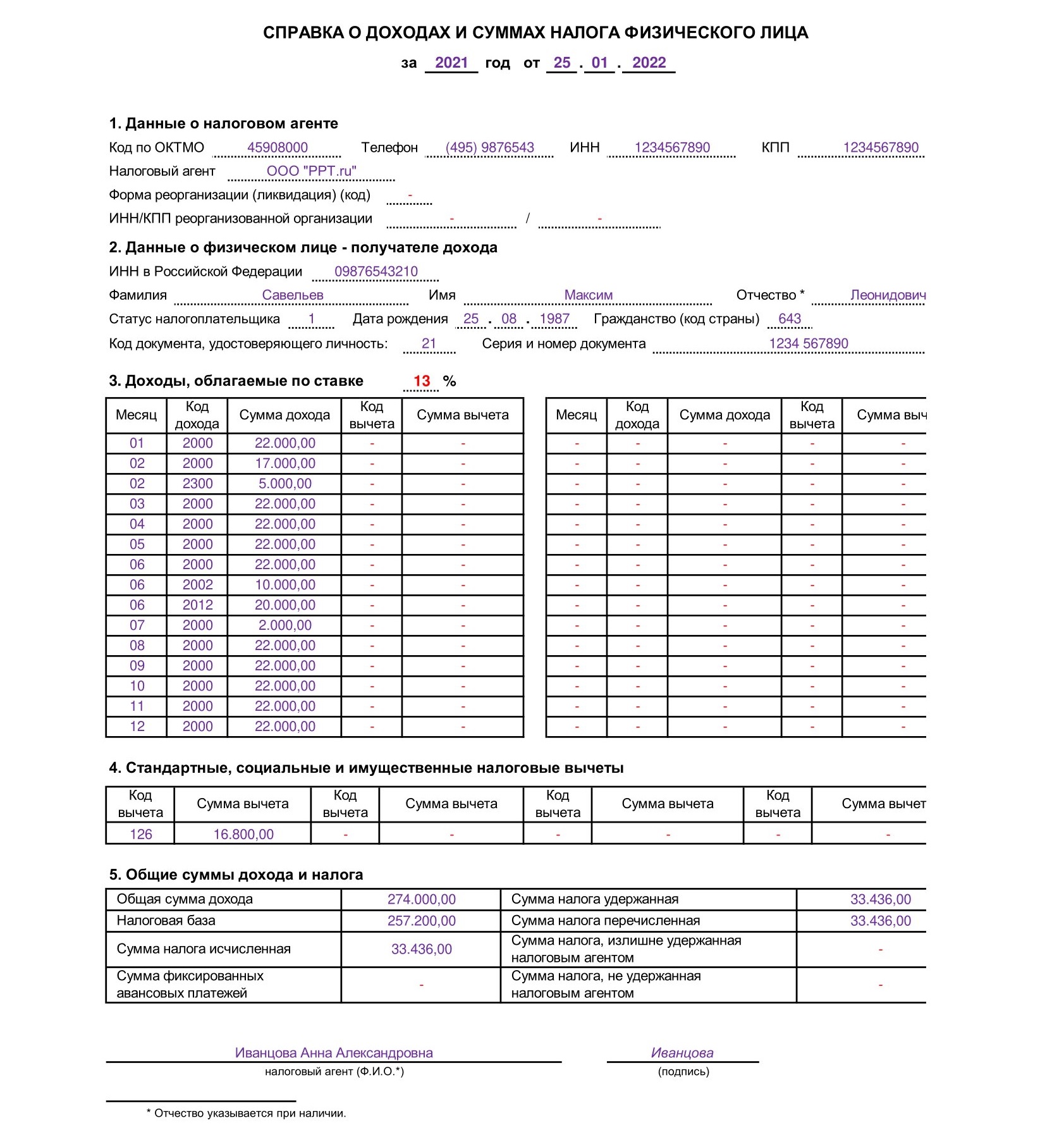

Как выглядит справка 2-НДФЛ в 2021 году

Для выдачи работникам в 2021 году действует отдельная справка о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения справки по новой форме:

Алгоритм заполнения документа:

- Указать период и дату выдачи справки.

- Указать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Указать данные налогоплательщика — Ф.И.О., ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13%.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Исправление ошибок

Если при заполнении формы налоговый агент допустил ошибку, он сдает уточненную форму. В ее поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка). Если необходимо сдать полностью аннулирующую справку, используется код 99. Аналогичный порядок действует при указании ошибочных данных налогоплательщика (например, ИНН), об этом сказано в письме УФНС по г. Москве от 18.03.2011 № 20-14/3/025669@.

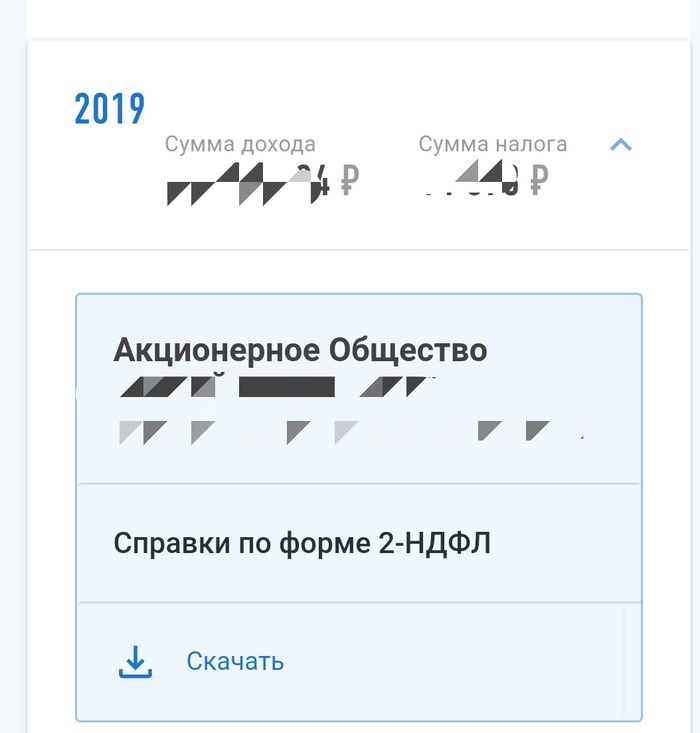

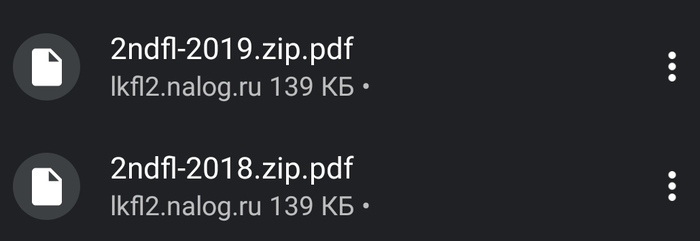

Понадобилось скачать 2-НДФЛ, с сайта налоговой, зашёл в личный кабинет с телефона с хромом, логинюсь через госуслуги все нормально. Нахожу справки о доходах и качаю за 2018 и 2019 год.

И вижу в телефоне

Открыть не могу ни в какой программе для просмотра пдфа. Скачиваю на комп, и уже там меняю расширение на .zip, и все становиться нормальным открывается архив с 3 файлами, один из которых нужный в нормальном формате .pdf.

Теперь логичный вопрос или я дурак? Или лыжи не едут?

Это косяк сайта налоговой или какой-то особый формат пдфа?

Кто сталкивался поделитесь опытом. Заранее спасибо.

Дубликаты не найдены

Спасибо, тебе добрый человек, что нашел как открыть эти хитроумные файлы! Я уж думала это у меня лыжи не едут..

Если на клетке слона прочтёшь "буйвол", не верь глазам своим.

просто установите любой новый браузер и проверьте если зипы качаются значит ваш предыдущий браузер ВАС дурит.

Мне, как разработчику, прям интересно стало)) Если это реально зипники - то скорей всего налоговая отдаёт зипники с заголовками pdf. Телефон "умный" и по заголовку сам дописывает расширение.

А с компа такая же шняга или норм?

Не. Там зипы с расширениями файлов pdf.

Это квест. Первый этап пройден.

просто удалите в названии скачанных файлов ".pdf" и у вас получатся архивчики

Там зипники простые. Косяк налоговой.

![]()

7 полезных сайтов для петербуржцев и не только

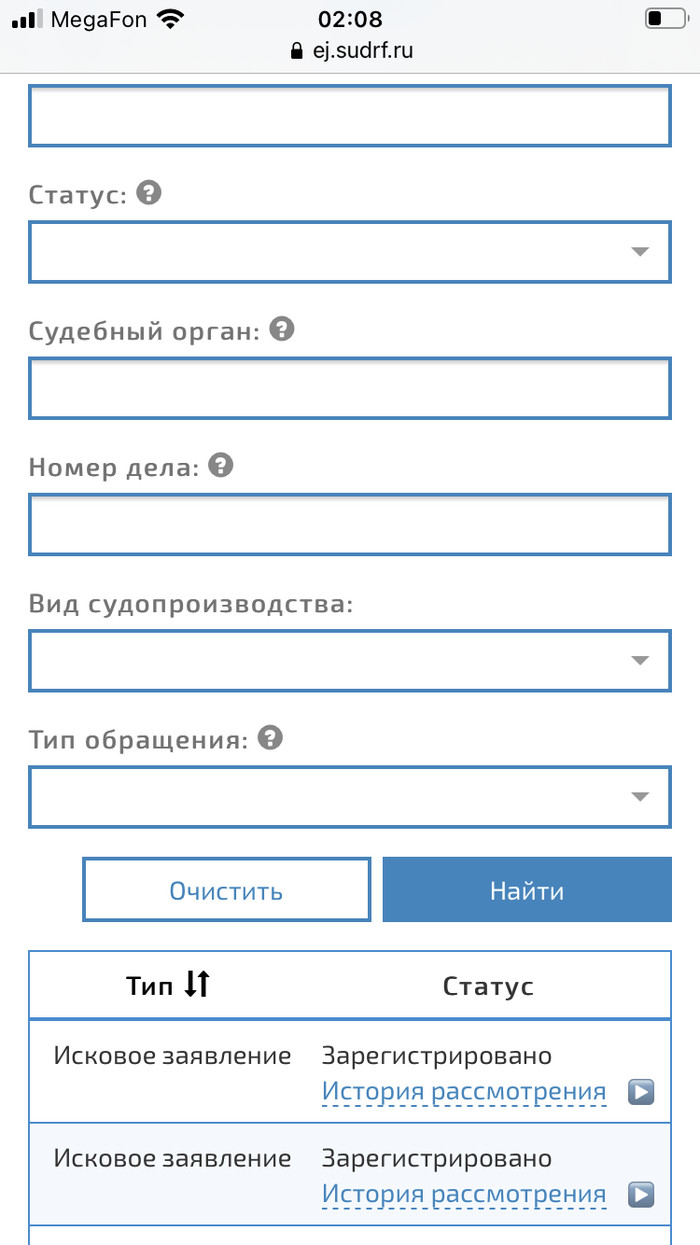

В этом году, благодаря жене с её увлечением интернет мошенниками, я открыл для себя сайт ГАС «Правосудие», где можно судиться онлайн: https://ej.sudrf.ru/

Госпошлину легко оплатить через Сбер Онлайн. За неимущественные дела она всего 300 рублей. Документы прислать в сканах (можно сделать в любом копицентре, отправив себе на емейл или флэшку). Разве что иск нужен с подписью: распечатать, подписать, отсканировать. Исковое заявление можно составить и самому, в интернете почти по любой ситуации полно шаблонов и похожих дел.

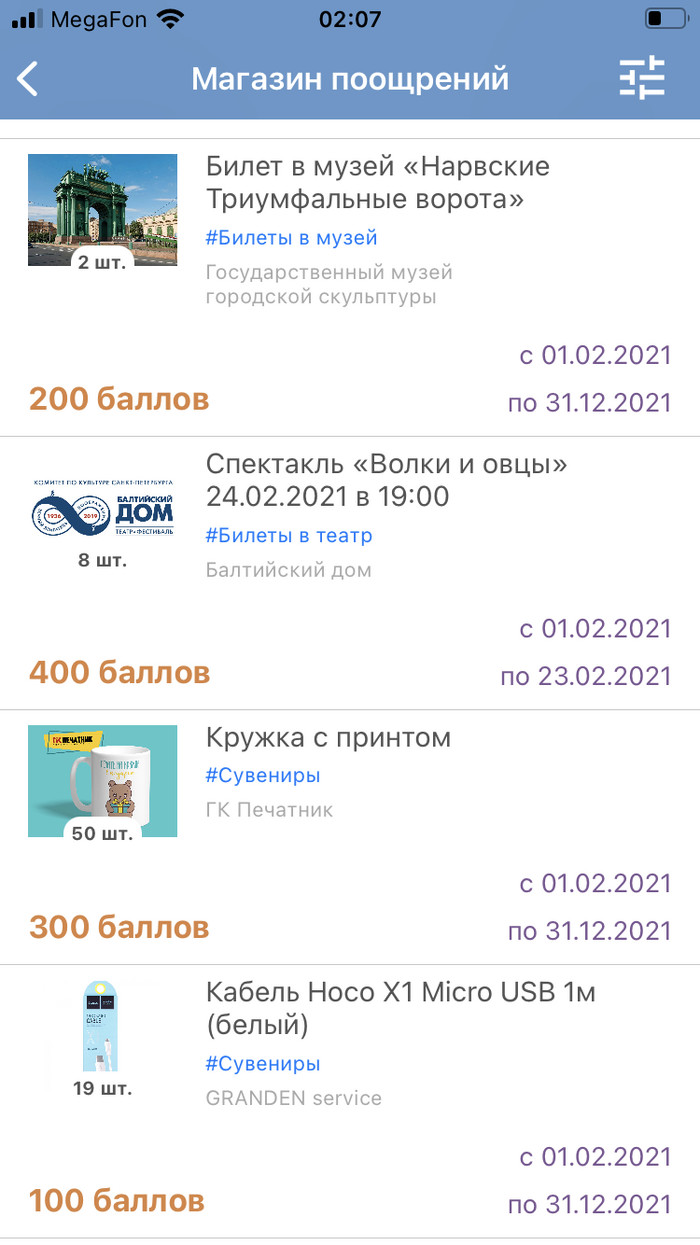

2. Ещё в прошлом году я начал голосовать на сайте ЕКП (Единой Карты Петербуржца): https://ekp.spb.ru Можно и в мобильном приложении. Недавно открыли Магазин поощрений, где баллы за голосования можно обменять на билеты или сувениры.

Карту ЕКП можно получить с любой пропиской в любом петербургском отделении Сбербанк, банка «Санкт-Петербург» или Открытия. Я лично получил с пропиской Ленинградской области.

Также по физической карте ЕКП проезд в метро всего 39, а из приложения MirPay 33! Протестировано мной) Жаль, что пока только для Android.

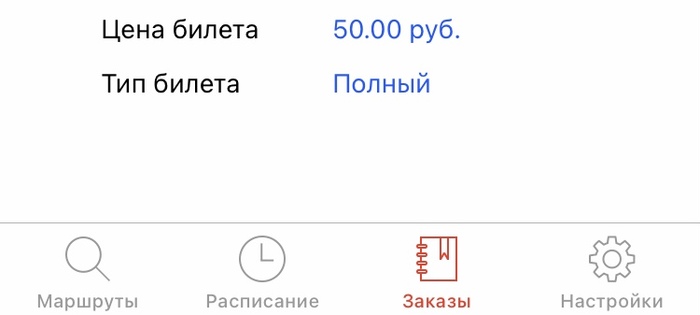

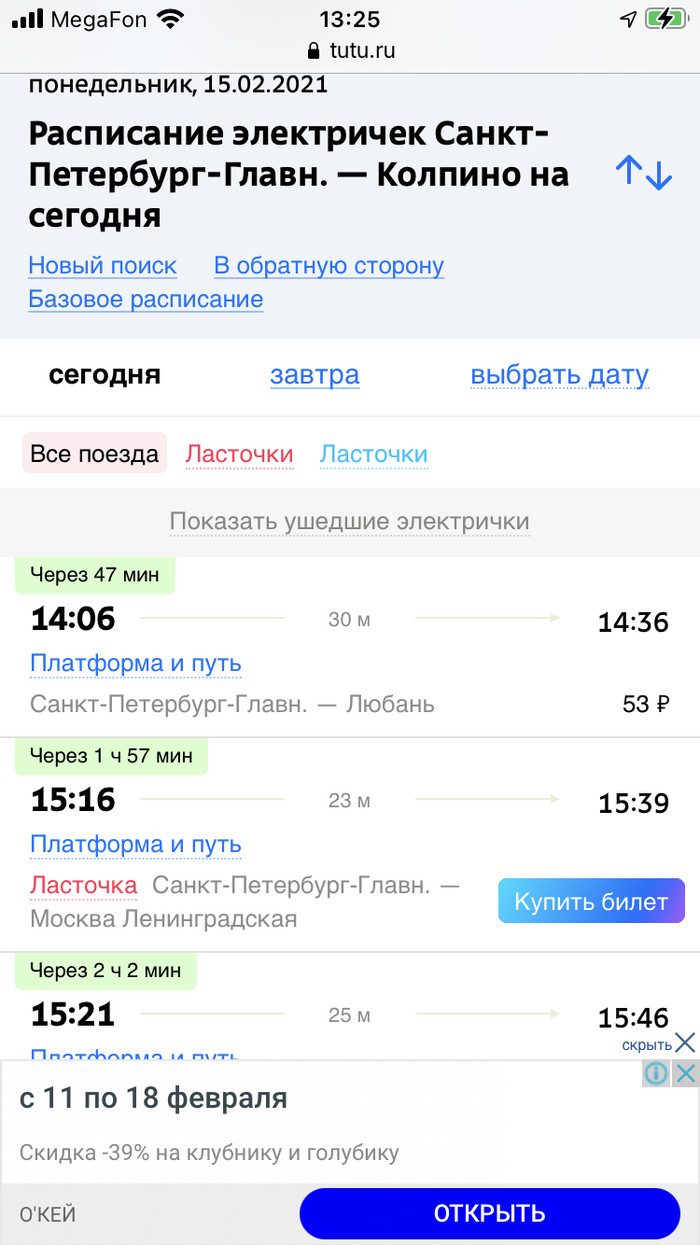

3. В метро увидел рекламу приложения Пригород. Протестировал: до Колпино билет стоил 50 рублей через приложение, на вокзале 53. Через турникет штрихкод электронного билета отлично сканируется и даже контролёр не придирается: у него он тоже сканируется.

4. Научился заказывать справки форму 7 и форму 9 на петербургском портале госуслуг: https://gu.spb.ru/ Там же можно подать на субсидию ЖКУ и оформить статус малоимущего.

5. Много раз делал и вот снова подал на налоговый вычет через личный кабинет на официальном сайте налоговой: https://lkfl2.nalog.ru/lkfl/login Куда легко зайти, если есть профиль на Госуслугах: https://www.gosuslugi.ru Сам инспектор мне посоветовал подавать онлайн, сказав, что так быстрее будет, чем очно.

6. Подать обращения по поводу коммунальных услуг и территории дома, а также показания счётчиков можно на сайте: https://dom.gosuslugi.ru/ Мне ответили даже быстрее, чем на физическое обращение. Для жителей новостроек не всегда и не во всём подойдёт: ищите сайт/приложение УК.

А вот приложение пока в разработке, доступны лишь несколько адресов в Московской области.

Справку о доходах 2- НДФЛ теперь можно скачать в личном кабинете на сайте nalog.ru. Вы получите официальный документ с электронной подписью. Он имеет такую же силу, как справка с печатью работодателя. Такую справку примет банк, новый работодатель и вообще кто угодно: она заверена налоговой.

Но есть проблема. Скорее всего, вам все равно придется брать справку на работе.

Что за справка вообще?

Справка 2- НДФЛ — это подтверждение официальных доходов и удержанного налога. Работодатель отправляет в налоговую такую справку по каждому сотруднику. Налоговая видит, где конкретный человек работает, какая у него зарплата за год и по месяцам и сколько НДФЛ он заплатил.

Справка 2- НДФЛ нужна для разных целей. Например, для оформления вычета при покупке квартиры или оплате лечения. Еще такой справкой подтверждают официальные доходы для банка, чтобы взять или рефинансировать кредит.

Обычно справку 2- НДФЛ заказывают на работе. Бухгалтерия выдаст ее в любое время и за любой период работы.

Так что, теперь справку получить проще?

Да, теперь ее можно получить прямо на сайте налоговой. Раньше ее можно было только открыть, а скачать и передать кому-то — нет. Теперь можно. Справки выгружаются в формате .pdf или .xml. Этот файл можно переслать по электронной почте или прикрепить к заявке на кредит.

Почему такая справка имеет юридическую силу? Это же просто файл.

В чем тогда подвох? Почему эти справки не подойдут для кредита?

Работодатели подают справки о доходах сотрудников до 1 апреля следующего года. Налоговая загружает справки в личный кабинет еще позже — к июню. И так каждый год.

Например, в ноябре 2017 года у налоговой есть справка за 2016 год, а за 2017 еще нет. Даже весной 2018 года еще может не быть справки за 2017.

Для кредита нужна справка 2- НДФЛ за полгода до подачи заявки. Если подать заявку сейчас, нужно подтвердить доход с мая по ноябрь 2017 года. Для этого придется брать справку 2- НДФЛ на работе. В личном кабинете на сайте налоговой ее нет и быть не может.

А когда работодатель все-таки передаст данные в налоговую — например в конце марта 2018 года, — банку нужна будет справка о доходах за январь, февраль и март. Этих сведений тоже не будет в личном кабинете, и вам все равно придется идти в бухгалтерию. Или искать банк, который дает кредиты без подтверждения официального дохода.

Получается, задумка хорошая, но пока без большой практической пользы.

Значит, эти справки вообще не пригодятся? Зачем тогда это сделали? Опять бездумно растрачивают бюджет?

Справки за прошлые годы тоже могут пригодиться.

Для вычета. Чтобы получить вычет и вернуть налог за прошлые годы, нужно подать декларацию 3- НДФЛ и справку о доходах. В 2017 году могут понадобиться справки за 2014, 2015 и 2016 годы. Все они будут в личном кабинете.

Для контроля. Вы можете зайти в личный кабинет и проверить, какие данные работодатель передает в налоговую — совпадают ли они с расчетными листками и все ли вычеты правильно оформлены.

Еще в личном кабинете отражаются справки об НДФЛ со списанных долгов и неочевидных доходов: при рефинансировании ипотеки, возврате страховки, компенсаций. По закону их должны прислать налогоплательщикам заранее, но не всегда присылают. Проверьте, вдруг вас ждет сюрприз.

Для суда и пристава. Например, если в суде нужно подтвердить доход за несколько лет. Ситуации могут быть какие угодно: отсрочка выплаты долга, уменьшение пеней по алиментам или раздел имущества.

Для пособий. В 2017 году соцзащита может попросить справку о доходах за прошлый год. Подойдет документ из личного кабинета.

Могут быть и другие ситуации, когда пригодятся справки 2- НДФЛ за прошлые годы. Если так случится, вы сможете распечатать их даже ночью, в отпуске и для всех членов семьи сразу.

Как проверить свои справки 2- НДФЛ ?

Зарегистрируйтесь на сайте налоговой. Для этого нужно сходить с паспортом в любую инспекцию и получить логин с паролем.

Можно авторизоваться через госуслуги.

Зайдите в личный кабинет, откройте раздел «Налог на доходы ФЛ и страховые взносы», выберите пункт «Сведения о справках по форме 2- НДФЛ ».

Справки можно посмотреть или выгрузить с электронной подписью.

Читайте также: