Бланк 6 ндфл за 4 квартал 2019

Опубликовано: 30.04.2024

6-НДФЛ — это расчет, с помощью которого налоговые агенты информируют ФНС о выплатах работникам и налоге на доходы физических лиц. Сдавать его все работодатели обязаны каждый квартал.

Форма отчета 6-НДФЛ

Форма отчета, правила заполнения 6-НДФЛ для чайников и продвинутых бухгалтеров, порядок его представления в 2021 году утверждена Приказом ФНС №ЕД-7-11/753@ от 15.10.2020.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 10 человек и более. Если организация отчитывается меньше чем за 10 человек, то форму разрешат сдать на бумажном носителе. Сумма НДФЛ указывается в рублях, а сумма дохода — в рублях и копейках.

Сроки сдачи отчетности

Форму 6-НДФЛ направляют в налоговую инспекцию не позже последнего дня месяца, идущего за отчетным кварталом. Для годового расчета действует увеличенный срок — не позднее 1 марта следующего года.

Актуальный для каждого периода срок сдачи отчетности 6-НДФЛ в 2021 году приведен в таблице:

Последний срок сдачи

За 1-й квартал 2021 года

За 2-й квартал 2021 года

(расчет нарастающим итогом за полгода в разделе 1)

До 2 августа (31.07 — суббота)

За 3-й квартал 2021 года

(расчет нарастающим итогом за 9 месяцев в разделе 1)

До 1 ноября (30.10 — воскресенье)

(расчет нарастающим итогом за год в разделе 1)

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей по нормам п. 1.2 статьи 126 НК РФ. Должностное лицо, отвечающее за непредставление в срок отчетности по НДФЛ, оштрафуют на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета 6-НДФЛ на бумажном носителе грозит штрафом 200 рублей (ст. 119.1 НК РФ).

В КонсультантПлюс найдете не только подробное руководство по 6-НДФЛ с бланком и образцами, но и видеосеминар, который ответит на любые вопросы. Получите бесплатный доступ по ссылке ниже, чтобы воспользоваться ими.

Изменения в 6-НДФЛ, которые необходимо учесть в 2021 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама организация до окончания реорганизации этого не сделала. В частности, организации-правопреемнику следует:

- указать ИНН и КПП в верхней части титульного листа;

- использовать код 215 (крупнейшим налогоплательщикам — 216) в реквизите «По месту нахождения (учета) (код)»;

- в реквизите «Налоговый агент» отметить название реорганизованного лица или его обособленного подразделения;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» указать одно из значений: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация;

- указать «ИНН/КПП реорганизованной компании».

Кроме того, в порядке заполнения 6-НДФЛ произошли и другие изменения.

Крупнейшие налогоплательщики приводят КПП согласно свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего налогоплательщика.

Организации — налоговые агенты, не являющиеся крупнейшими налогоплательщиками, должны указать в реквизите «По месту нахождения (учета) (код)» значение 214 вместо 212.

На титульном листе формы 6-НДФЛ указывают полные реквизиты документа, подтверждающего полномочия представителя. Новая форма 6-НДФЛ действует с 1-го квартала 2021 года, ее объединили со справкой 2-НДФЛ.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2021

Хотя отчет действует уже не первый год, оформление 6-НДФЛ по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются разъяснения. Специально для них разберем действия по шагам.

Документ состоит из следующих разделов:

- Титульный лист.

- Раздел 1 (сведения формируются нарастающим итогом).

- Раздел 2 (отражается информация только за указанный квартал, без учета предшествующих периодов).

Рассмотрим пример заполнения 6-НДФЛ за 2021 год для начинающих (пошаговая инструкция за 1-й квартал).

Титульный лист

Пишем полное название налогового агента. В соответствующих полях указываются ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала. Указываем номер корректировки. Если форма 6-НДФЛ сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Корректировка подразумевает изменение сведений, переданных в ФНС. Уточнение расчета по соответствующему отчетному периоду указывается номером корректировки, например, 001, 002, 003 и так далее.

Период представления 6-НДФЛ — квартал, за который отчитывается работодатель:

- 1-й квартал — код 21;

- полугодие — код 31;

- 9 месяцев — код 33;

- год — код 34.

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Налоговым периодом является календарный год, за который представляются сведения. В поле проставляются соответствующие 4 цифры. Затем в строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

- первые две цифры — номер региона;

- вторые две цифры — код инспекции (на примере указана Межрайонная инспекция ФНС №9 по Санкт-Петербургу).

Важно помнить, что отчетность направляется в инспекцию по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет 6-НДФЛ в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов содержится в приложении 2 к приказу.

Наиболее распространенные для организаций:

- по месту учета — 214;

- по месту учета обособленного подразделения — 220;

- крупнейшие налогоплательщики указывают 212.

ИП тоже указывают специальные коды:

- по месту жительства — 120;

- по месту осуществления деятельности — 320.

Указываем код ОКТМО (муниципального образования) и номер телефона налогоплательщика. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

Раздел 1

В разделе 1 указывают суммы НДФЛ, удержанные или возвращенные работникам в 1-м квартале 2021 года.

Информацию заполняют так:

- в поле 021 — срок перечисления НДФЛ по ст. 226 НК РФ, то есть на следующий рабочий день после выплаты дохода, а для отпускных и больничных — последний день месяца, в котором они выплачены. Фактическая дата перечисления роли не играет ( Письмо ФНС от 01.12.2020 №БС-4-11/19702@ ).

- в поле 022 — сумму, которую надо перечислить в срок из поля 021. Все доходы с одним сроком перечисления налога указывают одной суммой.

- в поле 030 — сумму НДФЛ, возвращенного работникам в 1-м квартале.

- в поле 031 — дату возврата и в поле 032 — возвращенную сумму.

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде.

Раздел 2

Ставки налога на доходы работников и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13%, 15%, 30% и 35%. В 2020 году ставки не изменились. В 2021 году действует повышенная ставка 15% для больших доходов. В примере рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ.

Раздел заполняют нарастающим итогом с начала года.

В строке 110 указывают общую сумму заработной платы работников за январь–март и все полученные в 1-м квартале 2021 года отпускные, больничные и другие доходы, без уменьшения на налог и вычеты. Отдельный пример заполнения отпускных в 6-НДФЛ 2021 года отсутствует, их включают в общую массу вознаграждений работников. Сумму вычетов указывают в строке 130, а исчисленный НДФЛ — в 140.

В строке 160 указывают сумму налога, удержанного в 1-м квартале. Он не всегда совпадает с суммой НДФЛ в строке 140. В поле 170 укажите сумму НДФЛ, которую невозможно удержать до конца года. Например, налог с подарка физлицу, которое не получает постоянных денежных доходов в организации.

НДФЛ с зарплаты перечисляется не позже следующего дня после выплаты заработной платы работникам. А вот налог с отпускных, больничных разрешено уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам (ст. 226 НК РФ).

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками так, как показывает образец заполнения формы 6-НДФЛ по КНД 1151099.

Бывшая справка 2-НДФЛ в составе расчета

Новое приложение №1 к расчету содержит справку о доходах физических лиц (бывшая 2-НДФЛ). Работодателям не следует заполнять справки на всех сотрудников ежеквартально. Их сдают только по итогам года. Пустое приложение ежеквартально подавать не надо.

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение года доходы работникам не начисляются и не выплачиваются, представлять отчет не нужно. Об этом ФНС проинформировала в Письме №БС-4-11/4901 от 23.03.2016.

Если в течение 1-го квартала 2021 года была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться накопительным образом. Поэтому нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы об одной выплате.

Заполнить форму 6-НДФЛ онлайн

Заполнить отчет онлайн есть возможность на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

- за 2020 год — не позднее 01.03.2021;

- за 1 квартал 2021 — до 30.04.2021;

- за полугодие — до 02.08.2021;

- за девять месяцев — до 01.11.2021.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП (п. 3 ст. 76 НК РФ);

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей.

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ за 2019 год состоит из: титульного листа, раздела 1 и раздела 2. Следует учесть, что раздел 1 и 2 заполняются разными способами.

В разделе 1 расчета отражаются выплаты, вычеты и налог за весь период с начала года. Доходы по разным ставкам необходимо указать отдельно. В этом же разделе отражается фактически удержанный налог из выплаченных доходов.

В разделе 2 расчета указываются сведения только за последние три месяца. При этом отражаются только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. Поэтому в разделе 2 важно точно указать даты выплат и удержания налога.

При заполнении расчета 6-НДФЛ необходимо точно указать данные из налоговых регистров по НДФЛ.

Порядок заполнения 6-НДФЛ за 2019 год

Новая форма 6-НДФЛ формируется в соответствии с Порядком из Приказа ФНС России от 14.10.2015 N ММВ-7-11/ [email protected] , в редакции от 17.01.2018. При заполнении расчета 6-НДФЛ данные берутся из налоговых регистров по НДФЛ.

Расчет 6-НДФЛ подается в электронном виде. Налоговые агенты, у которых численность физических лиц, получивших доходы в налоговом периоде, составляет до 10 человек, могут подать расчет в бумажном виде.

Расчет 6-НДФЛ заполняется отдельно по каждому ОКТМО. Если у организации есть обособленное подразделение в другом городе, она должна заполнить отдельный расчет по головной организации и расчет по обособленному подразделению.

Страницы расчета нумеруются по порядку с 001 и до последней. В расчете заполняется необходимое количество страниц, для отражения всех сведения за отчетный период.

Все показатели расчета с суммами должны быть заполнены, для пустых значений указывается ноль – "0".

Руководитель организации, индивидуальный предприниматель (адвокат, нотариус) или представитель по доверенности заверяет форму 6-НДФЛ и ее разделы.

При сдаче отчета в электронном виде, его необходимо подписать усиленной квалифицированной электронной подписью.

Доходы, которые отражаются в форме 6-НДФЛ за 2019 год

В расчете 6-НДФЛ отражаются все доходы, с которых удерживается НДФЛ.

Исключение составляют следующие виды:

- доходы, которые не облагаемые НДФЛ полностью на основании ст. 217 НК РФ Например, не отражайте в расчете единовременную материальную помощь работнику в связи со смертью члена семьи.

А вот доходы, которые лишь частично не облагаются налогом по ст. 217 НК РФ, рекомендуем включить в расчет. Например, это суммы материальной помощи и стоимость подарков в пределах 4 000 руб. в год (п. 28 ст. 217 НК РФ). Ведь общая сумма таких доходов за год может превысить необлагаемый лимит;

- доходы, уплата НДФЛ с которых возложена на получателя дохода;

- доходы индивидуальных предпринимателей, нотариусов, адвокатов и иных лиц, занимающихся частной практикой;

- доходы, перечисленные в п. 1 ст. 228 НК РФ. К ним относятся, доходы, которые физические лица получают от продажи недвижимого имущества;

- доходы резидентов других государств, которые не облагаются в России в силу международных договоров.

Подача 6-НДФЛ за 2019 год

За год расчет 6-НДФЛ заполняется в общем порядке со следующими особенностями.

- в поле "Период представления (код)" указывается значение "34".

- В разделе 1 указываются суммы начисленных доходов, дата фактического получения которых приходится на истекший 2019 год.

- В разделе 2 указываются выплаченные доходы, срок уплаты НДФЛ с которых истекает в октябре – декабре 2019 года.

- Заработная плата за декабрь 2019 года выплаченная в январе 2020 года, отражается в разделе 2 расчета за I квартал 2020 года.

Срок сдачи расчета 6-НДФЛ

Для годового расчета 6-НДФЛ за 2019 год установлен срок сдачи – не позднее 1 марта 2020 года. Когда дата срока сдачи выпадает на выходной, расчет 6-НДФЛ сдается не позднее ближайшего следующего за ним рабочего дня. А так как 1 марта 2020 года приходится на воскресенье, расчет требуется сдать не позднее 2 марта 2020 года.

Ответственность за несвоевременное представление и ошибки в расчете 6-НДФЛ

При нарушении срока представления расчета по форме 6-НДФЛ ФНС может начислить штраф в размере 1 000 рублей за каждый полный или неполный месяц с даты установленного срока сдачи и до дня, когда расчет был подан. Налоговые органы также могут заблокировать операции по банковским счетам, если расчет не был подан в течение 10 рабочих дней со дня установленного срока сдачи. Ответственного за подачу, могут дополнительно оштрафовать на сумму от 300 до 500 рублей, за непредставление расчета в требуемый срок.

За ошибки, недостоверные сведения в расчете по форме 6-НДФЛ ФНС может начислить штраф в размере 500 руб. В то же время налоговые органы могут снизить штраф, если ошибки не привели к уменьшению суммы НДФЛ, которую нужно уплатить в бюджет, или нарушению прав граждан.

При самостоятельном обнаружении ошибки в поданном расчете 6-НДФЛ, необходимо подать в налоговый орган уточненный расчет, при этом штрафных санкций можно избежать.

Начиная с 1 квартала 2021 года 6-НДФЛ нужно подавать в налоговые органы на новом бланке. Из нашей публикации вы узнаете о том, как заполнить эту форму и какие сроки сдачи установлены.

Кто и когда сдает

Форма 6-НДФЛ ежеквартально подается всеми работодателями – организациями и предпринимателями. Не сдают этот отчет только ИП, не привлекающие наемный труд и не заключающие с исполнителями гражданско-правовые договоры.

В течение года промежуточные расчеты подаются в налоговую инспекцию по итогам каждого квартала. Срок сдачи – до конца месяца, следующего за окончанием 1 квартала, шести и девяти месяцев года. Таким образом, с учетом переноса из-за выходных дней крайние даты подачи формы 6-НДФЛ в 2021 году таковы:

- за 1 квартал – 30 апреля;

- за полугодие – 2 августа;

- за девять месяцев – 1 ноября.

Годовой расчет необходимо представить до 1 марта следующего года, то есть срок сдачи расчета за 2020 год истек 1 марта 2021. 6-НДФЛ за полный 2021 год нужно будет сдать до 1 марта 2022 года.

Новый бланк 6-НДФЛ

Форма расчета, которую надо представлять с 2021 года, утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Впервые подать ее необходимо за 1 квартал 2021 года. Бланк существенно изменился, в том числе, структурно.

В частности, раздел 1 стал проще для заполнения, а в разделе 2, наоборот, появились дополнительные строки. Небольшие изменения внесены и в титульный лист. Но главное – в состав расчета теперь входит справка 2-НДФЛ. Подавать отдельно эту форму больше не нужно.

Итак, новый бланк 6-НДФЛ в 2021 году включает титульный лист, разделы 1 и 2, а также Приложение № 1 к расчету на двух листах. Какие именно листы нужно заполнять, зависит от периода представления формы:

- в отчетность за 1 квартал, 6 и 9 месяцев включаются титульный лист, раздел 1 и раздел 2;

- в годовую отчетность нужно также включить Приложение № 1. Именно оно содержит информацию, которая раньше подавалась в справке 2-НДФЛ.

Общие правила заполнения разделов

Прежде чем рассказать о том, как заполнить новый бланк 6-НДФЛ, кратко опишем общие правила. Они обновились вместе с формой, введенной с 2021 года. В разделе 1 следует отразить данные за последние 3 месяца отчетного года. Таким образом, в разделе 1 расчета за первый квартал отражаются данные периода январь-март, за полугодие – май-июнь, за 9 месяцев – июль-сентябрь, за год – октябрь-декабрь.

В разделе 2 сведения указываются нарастающим итогом с начала года. Заполняется столько листов разделов 1 и 2, сколько разных ставок применялось в периоде для расчета НДФЛ.

В форме отражаются доходы, с которых работодатель должен удержать и перечислить налог. Необлагаемые выплаты и доходы, с которых получатель платит НДФЛ сам (например, ИП на ОСНО), в отчет не включаются.

В двух верхних строках каждого листа предприниматели заполняют только ИНН, организации – ИНН и КПП. Правила заполнения для компаний такие:

- если форму заполняет юрлицо с обособленными подразделениями (ОП), указывается КПП по месту учета компании по месту нахождения ее ОП;

- если форму заполняет организация либо ОП, указывается КПП по месту учета ответственного лица.

Каждая страница должна иметь номер – «001», «002» и так далее.

Далее разберем правила заполнения всех разделов расчета в формате «для чайников». То есть расскажем, какие данные следует отражать в каждой строке формы.

Титульный лист

На первом листе указывают такие сведения:

- номер корректировки – «0–» для первичной подачи за период;

- код отчетного периода из приложения № 1 к Порядку заполнения расчета (далее Порядок заполнения. Он утвержден тем же приказом, что и новая форма). Для первого квартала применяется код «21»;

- календарный год (при заполнении 6-НДФЛ в 2021 году – «2021»);

- код ИФНС, в которую будет сдаваться форма;

- код по месту учета / нахождения из Приложения № 2 к Порядку заполнения. Организации чаще всего указывают код «214», ИП – «120»;

- в поле «Налоговый агент» организации указывают сокращенное название из устава, если его нет, то полное. ИП прописывают фамилию, имя и отчество;

- номер телефона для связи;

- количество страниц 6-НДФЛ и приложений (копий документов, подтверждающих личность представителя, если он подписал расчет).

Блок строк, который начинается с поля «Форма реорганизации…», заполняется только в отношении реорганизованной / ликвидированной компании либо ОП, которое лишено полномочий или закрыто. В поле «Код по ОКТМО» указывают соответствующий код.

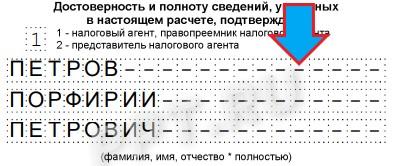

В блоке подтверждения достоверности и полноты сведений ставят код «1», если подписывает расчет сам налоговый агент, или код «2», если подписывает представитель. Далее в трех строках указывается ФИО директора или представителя (имя ИП повторно не указывается).

Если представителем является организация, то ниже прописывают ее наименование. Реквизиты доверенности следует указать в двух нижних строках блока.

Раздел 1

Раздел 1, как упоминалось выше, заполняется в отношении данных за последние 3 месяца отчетного года. Если в этом периоде применялось несколько ставок НДФЛ, то разделов должно быть несколько (по числу ставок).

В разделе отражаются сведения об удержанном НДФЛ с физлиц, срок перечисления которого приходится на 3 последних месяца периода. Если налог удержан, а срок его перечисления приходится уже на следующий период, то эти суммы включать в расчет не надо. Кроме того, здесь указывают суммы НДФЛ, возвращенные в отчетном периоде.

Разберем заполнение раздела 1. В его строках отражаются:

- 010 – код бюджетной классификации для уплаты налога на доход;

- 020 – сумма удержанного НДФЛ с работников, который нужно было перечислить в течение 3 последних месяцев периода;

- 021 – последний день срока перечисления;

- 022 – сумма удержанного налога на дату из поля 021.

- 030 – общая сумма возвращенного НДФЛ за последние 3 месяца;

- 031 – дата возврата;

- 032 – сумма возвращенного НДФЛ.

Раздел 2

В разделе 2 обобщаются данные по всем сотрудникам с начала года. Здесь отражаются суммы доходов, вычетов и налога за 1 квартал, полугодие, девять месяцев, год нарастающим итогом. Разберем заполнение по строкам:

- 100 – ставка НДФЛ;

- 105 – КБК;

- 110 – совокупная сумма, выплаченная физлицам и облагаемых по ставке из строки 100. Учитывается доход, дата фактического получения которого приходится на период составления 6-НДФЛ. Например, для оплаты труда датой фактического получения признается последний день месяца, за который она начислена (а не день выдачи или перечисления);

- 111 – 113 – суммы доходов, входящих с строку 100, с разбивкой по видам (111- дивиденды, 112 – выплаты по трудовым договорам, 113 – выплаты по ГПХ);

- 120 – количество физических лиц, которым налоговый агент производил облагаемые НДФЛ выплаты в отчетном году;

- 130 в 6-НДФЛ – общая сумма вычетов (стандартных, социальных и прочих), включая суммы к уменьшению налоговой базы;

- 140 – исчисленная сумма налога по конкретной ставке;

- 141 – НДФЛ с выплаченных дивидендов, если применимо;

- 150 – сумма фиксированных авансовых платежей по НДФЛ;

- 160 – сумма удержанного налога за текущий (отчетный) год;

- 170 – сумма начисленного налога, который не будет удержан ввиду невозможности этого. Сюда не включаются суммы НДФЛ, которые будут перечислены в следующем периоде;

- 180 – сумма налога, который был излишне удержан с начала года (например, ввиду ошибки);

- 190 – сумма НДФЛ, возвращенная физлицам в начала года.

Приложение № 1

Приложение № 1 к 6-НДФЛ, появившееся с 2021 года – это новая форма отмененной справки 2-НДФЛ. Приложение заполняется только при сдаче расчета за год.

В поле «Номер справки» следует указать ее порядковый номер. В поле «номер корректировки сведений» ставится код «00», если расчет представляется впервые. При подаче аннулирующих сведений указывается код «99».

Приложение к форме 6-НДФЛ состоит из разделов. Порядок их заполнения такой: раздел 1, Приложение к справке, разделы 3, 2 и 4. Приложение нужно заполнить в отношении каждого физического лица, которому производились выплаты.

Раздел 1 справки

В разделе 1 справки указывают сведения о физлице:

- ИНН (при отсутствии можно не заполнять);

- фамилия, имя, отчество;

- статус налогоплательщика – для резидентов код «1», для нерезидентов – «2»;

- дату рождения;

- код страны гражданства согласно Общероссийскому классификатору стран мира («643» для России);

- код вида документа – для паспорта «21» (Приложение № 5 к Порядку заполнения);

- серия и номер документа через пробел без знака «№».

Приложение к справке

В приложении указываются фактически перечисленные физлицам доходы, а также вычеты, кроме стандартных, социальных и имущественных. Суммы отражаются в разрезе по месяцам. Поля заполняются таким образом:

- «месяц» – порядковый номер месяца;

- «код дохода» – код из Приложения № 1 к Приказу ФНС России от 10.09.2015 № ММВ-7-11/387@ (заработная плата – «2000»);

- «сумма дохода» – выплата, полученная лицом по этому коду дохода;

- «код вычета» – код из Приложения № 2 к Приказу № ММВ-7-11/387@;

- «сумма вычета» – сумма предоставленного вычета по этому коду (не может быть больше суммы дохода).

Раздел 3

В разделе 3 нужно указать стандартные, социальные, имущественные вычеты и данные по соответствующим уведомлениям из ИФНС. Построчное заполнение:

- «код вычета» – код вычета из Приложения № 2 к Приказу № ММВ-7-11/387@;

- «сумма вычета» – сумму вычета по этому коду;

- «код вида уведомления» – «1», если оно подтверждает право на имущественный вычет, «2» – на социальный, «3» – на уменьшение НДФЛ на фиксированные авансовые платежи (для иностранцев).

В полях «номер уведомления», «дата выдачи уведомления», «код налогового органа…» нужно указать соответствующие данные из уведомления.

Раздел 2

В разделе 2 следует отразить итоговые сведения, которые рассчитаны в разделе 3 и Приложении к справке. Нужно указать ставку НДФЛ, в отношении которой заполняется раздел. Далее построчно следует отразить:

- общую сумму дохода по этой ставке без учета вычетов;

- налоговую базу – рассчитывается, как разница между общей суммой дохода и суммой вычетов (показатель не может быть отрицательным – в таком случае указывают «0.00»);

- налог, исчисленный по формуле: База х Ставка;

- налог удержанный – размер удержанного НДФЛ с доходов физлица, облагаемых по указанной ставке;

- фиксированные авансовые платежи (применяется для иностранцев, работающих по патенту);

- налог, который был перечислен в бюджет;

- налог, излишне удержанный налоговым агентом, если такое имело место.

Раздел 4

В разделе 4 справки нужно заполнить всего 2 поля. В первом отражается сумма дохода, с которого налог не был удержан, во втором – сумма неудержанного НДФЛ.

Итак, отчет 6-НДФЛ, который в 2021 году нужно подавать в новый форме, готов. Остается лишь проставить дату и подпись на каждом листе формы. Напомним, что работодатели с численностью работников (и иных физлиц, получивших доходы в отчетном периоде) 11 человек и более, должны подавать 6-НДФЛ в электронной форме. Если сотрудников до 10 включительно, можно отчитаться в бумажном виде.

Для создания и сдачи в ИФНС формы 6-НДФЛ удобно использовать специальный сервис от компании 1С. Это простой и быстрый способ представления отчетности, который избавит от рутинной работы, позволит существенно сократить досадные ошибки и избежать штрафов. Расчет формируется автоматически на основе данных, введенных в систему из бухгалтерских регистров.

6-НДФЛ — это отчет, в котором приводятся сведения о доходах, выплаченных работникам. Сдавать форму нужно ежеквартально. За 1 квартал 2021 придется отчитаться на новом бланке до 30.04.2021.

Унифицированная форма 6-НДФЛ

Новая форма и правила заполнения 6-НДФЛ для чайников утверждены приказом ФНС № ЕД-7-11/753@ от 15.10.2020. Расчет предоставляется в территориальные налоговые инспекции ежеквартально в электронном виде посредством специализированных бухгалтерских программ и сервисов отчетности. Если штат сотрудников в учреждении насчитывает менее 10 человек, экземпляр документа разрешено передать в налоговую на бумажном носителе.

Сроки сдачи и ответственность за 6-НДФЛ

Расчет формируется и направляется в ИФНС каждый квартал, предельный срок сдачи отчетности 6-НДФЛ в 2021 году — это последний день месяца, следующего за отчетным (квартальным).

В течение года отчитываются за каждый квартал. В таблице представлены сроки сдачи 6-НДФЛ в 2021 году (п. 2 ст. 230 НК РФ):

| Отчетный период | Предельный срок предоставления |

|---|---|

| За 2020 год | До 01.03.2021 |

| 1 квартал 2021 г. | До 30.04.2021 |

| 2 квартал 2021 г. — нарастающим итогом за 6 месяцев текущего года | До 02.08.2021 (31.07.2021 — суббота) |

| 3 квартал 2021 г. — нарастающим итогом за 9 месяцев текущего года | До 01.11.2021 (31.10.2021 — воскресенье) |

| За 2021 год — совокупные расчетные суммы за весь финансовый год | До 01.03.2022 |

За нарушение сроков сдачи расчета 6-НДФЛ предусмотрены штрафные санкции. За каждый просроченный месяц придется заплатить штраф в размере 1000 рублей (п. 1.2 статьи 126 НК РФ). К ответственности привлекут и того, кто отвечает за подачу отчетности: штраф — от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

При обнаружении ошибок и искажений информации в 6-НДФЛ учреждение заплатит штраф 500 рублей (п. 1 ст. 126.1 НК РФ).

Если организация, которая по регламенту должна предоставлять форму в электронном виде, подает расчет на бумажном носителе, ее оштрафуют на 200 рублей по ст. 119.1 НК РФ.

Как правильно заполнить сведения в расчете 6-НДФЛ

Разберем порядок заполнения 6-НДФЛ на примере бюджетной организации ГБОУ ДОД СДЮСШОР «АЛЛЮР».

В ГБОУ ДОД СДЮСШОР «АЛЛЮР» пять работников. В расчете по НДФЛ учитываются такие показатели:

дата фактических выплат

Инструкция по заполнению 6-НДФЛ

Обновленный расчет 6-НДФЛ состоит из титульного листа и двух разделов:

- данные об обязательствах налогового агента;

- расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц.

Сложности с заполнением?

В КонсультантПлюс есть видеоинструкция. Получите бесплатный доступ на 2 дня и заполните отчетность без ошибок.

Актуальная пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2021 года.

Шаг 1. Заполняем титульный лист

На титульной странице появились новые строки для правопреемников, которые подают 6-НДФЛ после реорганизации учреждения. Им необходимо заполнить код формы реорганизации (ликвидации), ИНН и КПП реорганизованной организации (обособленного подразделения). Изменилась нумерация штрихкода. На титульном листе расчета указывают:

- ИНН и КПП организации.

- Номер корректировки. Для первичной формы проставляется значение 000, если инспектор требует уточнений, то отчет перезаполняется и в этом окне указывается код 001, 002 и т. п.

- Расчетный период в соответствии с установленным значением (21 — 1 квартал, 31 — 2 квартал, 33 — 3 квартал, 34 — год).

- Код территориальной ИФНС, в которую направляется отчетность (в соответствии с локальным расположением).

- Графа «По месту нахождения» отражает принадлежность налогоплательщика (организация или ИП) в системе налогообложения.

- В поле «Налоговый агент» — наименование организации, предоставляющей сведения (краткое или полное).

- Код муниципального образования ОКТМО.

- Номер телефона для связи.

- Ф.И.О. руководителя организации или ИП.

Шаг 2. Заполняем раздел 1

Он предусмотрен для отражения обязательств налогового агента.

Сначала указывается код бюджетной классификации для уплаты НДФЛ, затем сумма подоходного налога, обобщенная по всем сотрудникам, за последние 3 месяца отчетного периода. Алгоритм, как вычислить сумму удержанного налога в 6-НДФЛ в стр. 020 таков:

- В поле 021 указать дату, не позднее которой необходимо перечислить в бюджет удержанную сумму НДФЛ.

- В поле 022 внести обобщенную сумму удержанного НДФЛ.

- В поле 020 просуммировать НДФЛ, удержанный за последние три месяца отчетного периода.

В поля 031 и 032 вносятся даты и суммы подоходного налога, возвращенного за три месяца отчетного периода.

Шаг 3. Заполняем раздел 2

В разделе 2 расчета 6-НДФЛ отражаются суммарные показатели начисленного дохода и удержанного НДФЛ нарастающим итогом с начала года по конкретной налоговой ставке. Если налоговый агент перечисляет подоходный налог по нескольким ставкам (13%, 15%, 30%, 35%), он формирует раздел 2 по каждой ставке. В приказе № ЕД-7-11/753@ нет указаний, какие суммы включать в строку 070 6-НДФЛ, — в новой форме нет такой строки. Показатели раздела 2 нового расчета 6-НДФЛ отражаются в строках:

- 100 — налоговая ставка;

- 105 — КБК;

- 110 — обобщенная по всем физическим лицам сумма начисленного дохода с начала налогового периода;

- 111 — дивиденды;

- 112 — доходность по трудовым договорам;

- 113 — вознаграждение по договорам ГПХ;

- 120 — общее количество физических лиц, которым начислялся доход;

- 130 — вычеты;

- 140 — исчисленный НДФЛ нарастающим итогом с начала налогового периода;

- 141 — налог с дивидендов;

- 150 — фиксированные авансовые платежи;

- 160 — удержанный НДФЛ с начала налогового периода.

- 170 — неудержанный подоходный налог;

- 180 — излишне удержанный НДФЛ;

- 190 — НДФЛ, возвращенный налоговым агентом налогоплательщикам по ст. 231 НК РФ.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Читайте также: