Ак барс 2 ндфл по форме банка

Опубликовано: 07.05.2024

Всем известно, что при рассмотрении клиентского запроса на выдачу ссуды банк-кредитор уделяет повышенное внимание оценке платежеспособности заявителя. Для любого кредитно-финансового учреждения основным источником соответствующих данных является официальный документ, удостоверяющий величину действительного заработка заемщика. Российские банки зачастую руководствуются сведениями из справки о доходах гражданина, оформляемой по стандарту 2 НДФЛ. Для банка, выдающего населению кредиты, эта информация считается достоверной и надежной. Однако любую бумагу подобного рода можно подделать. Некоторые заявители порой прибегают к таким мерам, стремясь приукрасить действительность, и обманным путем получить заем. Следует знать, как банки проверяют справку 2 НДФЛ, чтобы избежать мошенничества.

Справка 2-НДФЛ: зачем кредиторы требуют её у заемщиков

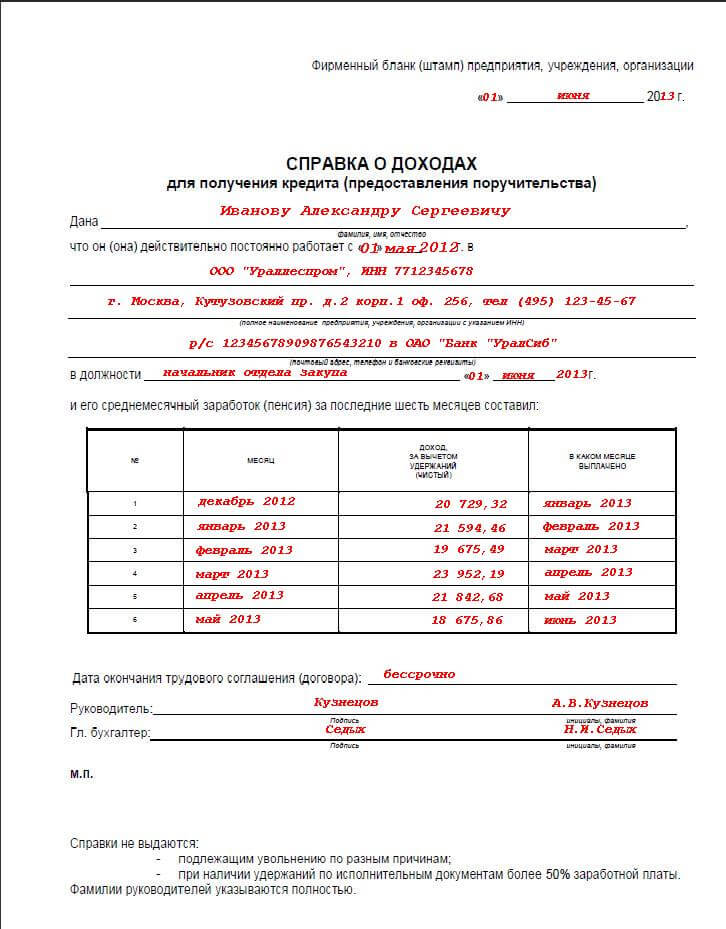

Бумага, оформляемая по стандарту 2-НДФЛ, официально подтверждает зарплату (заработок) гражданина. Этот документ составляется работодателем – плательщиком доходов – в строгом соответствии с регламентированными требованиями. Форма этой справки, её структура и содержание характеризуются определенной спецификой, которую необходимо знать как заемщику, так и уполномоченным сотрудникам банка-кредитора.

Чтобы выявить факт подделки 2-НДФЛ на самом раннем этапе изучения, опытному менеджеру кредитной организации достаточно будет визуального анализа этой бумаги.

Может ли банк проверить достоверность предоставленных заемщиком сведений? Безусловно, может. И будет это делать с большой степенью вероятности.

Типичная структура справки по стандарту 2 НДФЛ

Этот документ должен в обязательном порядке содержать следующие сведения:

- Период времени, который охватывается данной справкой.

- Информация о работодателе (юридическом лице, индивидуальном предпринимателе).

- Персональные данные самого работника – физического лица (ФИО гражданина, адрес его регистрации, дата рождения, ИНН-код).

- Сведения о фактическом заработке гражданина с указанием суммы вычета по уплаченным налогам (отображаются в табличной форме).

- Совокупный размер выплаченного физическому лицу дохода.

- Общая величина налога, удержанного с получателя доходов.

- Подпись уполномоченного представителя организации-работодателя, заверенная соответствующей печатью.

Чем справка 2-НДФЛ отличается от формы банка

Подавляющее большинство кредитных учреждений РФ требуют, чтобы заявитель предъявил справку 2-НДФЛ. Все цифры, указанные в ней, считаются официальными сведениями. Между тем многие банки обоснованно предполагают, что реальный заработок заемщика может оказаться больше, чем доход, официально подтвержденный стандартной справкой. Именно поэтому финансовые организации, кредитующие физических лиц, разрешают российским гражданам подтверждать свою платежеспособность документами, составляемыми по форме, утвержденной соответствующим банком.

Справка о заработке, оформляемая по стандартам конкретного финансового учреждения, имеет одну очень важную особенность. Она состоит в том, что работодатель, самостоятельно заполняющий этот документ, вправе указать фактический доход своего работника.

Как проверяется подлинность справки о заработке заемщика

Безусловно, банк-кредитор будет проверять достоверность сведений, указанных в справке о заработке заемщика, оформленной по стандарту 2-НДФЛ. Вопрос о том, проверяет ли банк справку 2 НДФЛ зачастую задают именно те граждане, которые не в состоянии официально подтвердить имеющиеся доходы. Конечно, такой документ можно попытаться купить или подделать, но, как показывает практика многих заявителей, это далеко не идеальный вариант решения проблемы. Как уже говорилось ранее, удостоверить фактический заработок можно бумагой, оформляемой по требованиям конкретного банка-кредитора. Кроме того, многие финансовые учреждения предлагают физическим лицам оформить заем без документального подтверждения своей зарплаты или иных доходов.

Визуальный анализ предоставленной бумаги

Возвращаясь к вопросу о том, как проверить 2 НДФЛ на подлинность, следует отметить ряд важных моментов. Прежде всего, компетентный работник кредитной организации всегда сможет выявить такую подделку визуальным анализом соответствующего документа. Характерными признаками намеренного искажения реальности могут являться допущенные ошибки, явные неточности, неверно указанные коды, а также другие симптомы, очевидные специалисту.

Второй момент – чрезмерно завышенный размер дохода заявителя. Иначе говоря, сомнения могут возникнуть, если сумма заработка, указанная в документе, явно превышает величину среднеотраслевой зарплаты по конкретному региону.

Методы выявления недостоверных сведений о заработке заемщика

Как проверить доходы физических лиц, если имеются сомнения в их искренности и благонадежности? Есть методы выявления поддельных справок, которыми активно пользуются компетентные сотрудники департаментов безопасности в большинстве кредитно-финансовых учреждений:

- Телефонный звонок работодателю гражданина-заемщика с целью уточнения информации, приведенной в справке о заработке. Практика свидетельствует, что эффективность этого метода оставляет желать лучшего.

- Визит представителей банка-кредитора к работодателю заявителя для выявления реального заработка физического лица, претендующего на получение ссуды. Надо отметить, что такой способ проверки данных практикуется достаточно редко. Кроме того, этот метод в настоящее время уже утратил свою целесообразность.

- Проверить официальный доход заявителя ссуды можно по данным Пенсионного фонда РФ (ПФР). Таким методом могут воспользоваться государственные банки или кредитно-финансовые учреждения, в капитале которых определенная доля принадлежит государству. Речь идет о ВТБ, Сбербанке, Россельхозбанке. Проще говоря, выводы делаются на основании проверки реальных отчислений заемщика в ПФР. Недостатком данного способа является несоответствие анализируемых периодов. Данные из ПФР можно получить лишь за минувший год, в то время как документ 2-НДФЛ выдается обычно за последние полгода.

- Еще один способ – воспользоваться регистрационными сведениями онлайн-ресурса налоговой службы о субъектах бизнеса. Этот источник позволяет получить приблизительное представление о том, способен ли конкретный работодатель выплачивать своим сотрудникам такую зарплату.

- Иногда есть возможность проверить информацию о заявителе кредита через сайт госуслуг. Однако это реально лишь в том случае, если такие сведения являются доступными третьим лицам.

- Проверка денежных зачислений, совершенных в пользу заемщика на счет его пластиковой карточки. Это могут быть как поступления зарплаты, так и иные доходы. Если гражданин заинтересован в быстром одобрении и оформлении ссуды, он сам предоставит кредитору банковскую выписку о движениях по карточному счету.

Ответственность заявителя ссуды за предоставление ложных данных

Введение кредитора в заблуждение – опасный путь к получению заемных средств. Можно ли подделать справку 2 НДФЛ, чтобы повысить шансы на одобрение кредитной заявки? В принципе, такая возможность есть. Но если по итогам проведенной проверки станет очевидным факт обмана (подлога), последствия для заявителя будут крайне неблагоприятными.

Попытка оформления ссуды на основании поддельной справки приведет к отказу в выдаче займа и занесению гражданина в список неблагонадежных заемщиков. В конкретный банк уже нельзя будет обратиться за кредитом.

Самый неблагоприятный сценарий развития событий – обращение банка-кредитора в органы охраны правопорядка с заявлением на заемщика, прибегнувшего к подлогу официальной бумаги. Однако, скорее всего, это не приведет к каким-либо серьезным санкциям для неудавшегося получателя ссуды. Будет сложно доказать, что данный гражданин пытался оформить банковский кредит по поддельной справке с целью невозврата финансовому учреждению заемных средств.

Совсем другая ситуация вырисовывается, если выяснится, что заемщик получил ссуду по документу, содержащему ложные сведения, и впоследствии перестал её выплачивать. Это станет реальным основанием для привлечения такого гражданина к ответственности, регламентированной действующим в РФ уголовным законодательством. Речь идет о мошеннических действиях, предусмотренных статьей 165, прописанной в Уголовном Кодексе.

Стоит ли банкам тщательно проверять своих заемщиков

Выгодные условия заимствования, повсеместное снижение процентов, лояльное отношение финансовых учреждений к заявителям ссуды – все это обуславливает доступность банковского кредитования. Между тем подобная экспансия кредитных продуктов вовсе не означает, что банки готовы выдавать займы всем подряд без предварительных проверок.

Крупные кредитные организации, имеющие сильные позиции на своих целевых рынках, аккуратно относятся к рискам. Проверяет ли Сбербанк сведения, предоставляемые гражданами, претендующими на получение кредита? Конечно, проверяет. Как и другие банки, стремящиеся получать прибыль, но не забывающие при этом о возможных угрозах, связанных с кредитованием физических лиц.

Если предпринимателю нужна справка о доходах, 2-НДФЛ или карточка счёта 51, банк ему не поможет — он должен сделать их сам. Мы обратились к экспертам и узнали, что для этого нужно. В материале — подробные рекомендации вместе с образцами заполнения.

Справка 2-НДФЛ

2-НДФЛ показывает, сколько сотрудник заработал и сколько вы удержали за него налогов. Ежегодно подаётся работодателем в налоговую.

Справку составляют по строгой форме 2-НДФЛ. Распечатывать документ не нужно: просто скачайте форму и откройте через Adobe Reader или Adobe Acrobat. Она заполняется как типичный бланк — один символ в одной клетке. Чтобы правильно заполнить, вносите информацию по блокам.

Общая часть. Это первая часть листа. Внесите информацию об организации или ИП, а также о самой справке:

- ИНН и КПП организации или ИП;

- номер страницы — «001», признак — «1»;

- наименование организации или ИП;

- отчётный год;

- номер справки — порядковый номер документа. Например, за первого сотрудника — «0000001», за второго — «0000002»;

- номер корректировки — «0−»;

- код налогового органа — по классификации ФНС;

- код муниципального образования по адресу организации;

- номер телефона, а также ФИО директора или ИП в конце листа.

Раздел 1. Информация о конкретном сотруднике. Заполните следующие поля:

- ФИО, ИНН и дата рождения сотрудника;

- статус налогоплательщика — «1» для резидентов РФ, «2» для нерезидентов;

- код страны гражданства — «643» для России, по классификатору для остальных;

- код документа, удостоверяющего личность — «21» для паспорта РФ, по классификатору для остальных;

- серия и номер документа.

Раздел 2. Информация о выплатах сотруднику и удержанных налогах. Укажите следующие данные:

- Ставка налога — 13% для резидентов РФ, 30% для нерезидентов.

- Общий доход и налоговая база. Если сотрудник получал выплаты, которые не облагаются НДФЛ, то на эту сумму нужно уменьшить общий доход в графе «Налоговая база». Например, если получал материальную помощь.

- Суммы налогов, которые вы исчислили, удержали и перечислили в налоговую.

- Если вы перечислили не всю сумму или уплатили лишнего, заполните одноимённые поля. Если нет — оставьте их пустыми.

Раздел 3. Информация о налоговых вычетах, которые получил сотрудник. К ним относятся стандартные, социальные и имущественные вычеты. Если в течение года сотрудник оформлял вычеты, укажите суммы и коды по классификатору.

Приложение. Содержит разбивку дохода по месяцам и типам. Например, первая строка — зарплата за январь, вторая — премия за январь, третья — зарплата за февраль, и так далее. Вот как заполнить приложение:

- отчётный год — год, за который вы отчитываетесь перед налоговой.

- ставка налога — 13% для резидентов РФ, 30% для нерезидентов.

- месяц — порядковый номер в формате «01» — январь, «02» — февраль.

- код дохода в 2-НДФЛ определяется по классификатору. Самые популярные — это код «2000» для основной зарплаты и код «2002» для премий.

- сумма дохода — в рублях с точностью до копеек.

- если сотрудник получал вычеты, укажите код и сумму в строке под доходом за тот же месяц.

Если вы заполнили приложение, но остались свободные строки, не ставьте в них прочерки. Сохраните документ, распечатайте и подпишите — поле для подписи есть внизу второго листа.

Форма 6-НДФЛ

6-НДФЛ показывает, сколько денег вы платите сотрудникам и сколько налогов с них удерживаете. Её сдают в налоговую каждый квартал и заполняют «нарастающим итогом»: например, во втором квартале указывают доходы и налоги за полгода, в четвёртом — за весь год.

Отчёт составляют по строгой форме. Заполняйте по аналогии с 2-НДФЛ — через Adobe Reader или Acrobat.

Титульный лист. Это первый лист формы, в который пишут общую информацию об организации или ИП:

- ИНН и КПП;

- номер корректировки — «0−−»;

- период представления — номер квартала: первый — «21», второй — «31», третий —"33″, четвёртый — «34»;

- налоговый период — отчётный год;

- код налогового органа — по классификации ФНС;

- код налоговой по месту нахождения (учёта) — по приказу ФНС. Например, «120» — по месту жительства ИП, «214» — по месту нахождения организации;

- наименование организации или ИП;

- код муниципального образования по адресу организации;

- номер телефона компании;

- ФИО директора или ИП;

- количество страниц в заявлении.

Строчки «Форма реорганизации» и «ИНН / КПП реорганизованной организации» оставьте пустыми, если ваша компания появилась не в результате реорганизации.

Раздел 1. Информация о выплатах и удержанных налогах за всё время с начала года. Заполнить нужно следующие данные:

- ставка налога — 13% для резидентов РФ, 30% для нерезидентов.

- суммы начисленного дохода, исчисленного и удержанного налога;

- суммы дивидендов и налоговых вычетов, если они выплачивались;

- количество сотрудников;

- исчисленные и удержанные налоги;

- налоговые вычеты.

Раздел 2. Подробная информация с доходами сотрудников за отчётный квартал. Заполните эти поля:

- даты перевода зарплаты, удержания и перечисления налогов — по строкам «100», «110» и «120»;

- суммы доходов и удержанных налогов — по строкам «130» и «140».

Если вы заполнили оба раздела, но остались свободные строки, не ставьте в них прочерки. Сохраните документ, распечатайте и подпишите — поле для подписи есть внизу второго листа.

С 2021 года 2-НДФЛ и 6-НДФЛ станут единым документом. 6-НДФЛ будет основным документом, а 2-НДФЛ — приложением. Каждый квартал организации и ИП будут сдавать 6-НДФЛ, а по итогам IV квартала к справке добавят приложения по 2-НДФЛ на каждого сотрудника.

2-НДФЛ и 6-НДФЛ за 2020 год нужно сдавать по старым формам.

Справка о доходах и суммах налога физического лица

Эта справка — аналог справки 2-НДФЛ, выдаётся сотруднику по запросу. Документ заполняют по данным из формы 2-НДФЛ, которую предприниматель или организация отправляли в налоговую за очередной год.

Справка о доходах и суммах налога физического лица состоит из пяти блоков:

- данные о налоговом агенте — реквизиты организации или ИП по общей части 2-НДФЛ;

- данные о получателе дохода — информация о сотруднике по «Разделу 1» 2-НДФЛ;

- налогооблагаемые доходы сотрудника;

- налоговые вычеты — информация по «Разделу 3» 2-НДФЛ;

- общие суммы дохода и налога — информация по «Разделу 2» 2-НДФЛ.

От формы 2-НДФЛ отличается только третий раздел. Он заполняется отдельно по каждому месяцу, за который сотрудник получал зарплату. Укажите в разделе:

- Ставку налога — 13% для резидентов РФ, 30% для нерезидентов.

- Номер месяца, за который сотрудник получал доход.

- Код дохода за каждый месяц — по классификатору. Самые популярные — это код «2000» для основной зарплаты и код «2002» для премий.

- Сумму налоговых вычетов за каждый месяц и его код по классификатору.

Декларация по форме 3-НДФЛ

Справки 3-НДФЛ не существует — есть только декларация. Её сдают физические лица, которые получили налогооблагаемый доход, или предприниматели, которые работают на общей системе налогообложения.

Иногда сотрудники просят работодателей выдать декларацию 3-НДФЛ, хотя должны заполнять её самостоятельно на основе справки 2-НДФЛ.

Если к вам обратился сотрудник с просьбой выдать декларацию, отправьте ему форму 3-НДФЛ и ссылку на сайт ФНС с образцами. Заполнять лучше через личный кабинет налогоплательщика, потому что сервис предлагает подсказки.

Карточка по счёту 51

Счёт 51 объединяет информацию о наличии и движении безналичных средств на всех расчётных счетах предпринимателя.

Чтобы заполнить карточку по счёту 51, напишите информацию о приходных и расходных операциях в таблицу. Для каждой операции заполните семь разделов:

- Период — дата проведения операции.

- Документ — тип операции, её порядковый номер и основание. Например, «Приход, операция № 15, оплата по договору поставки № 1−2/3 от 01.02.2020».

- Аналитика Д/Т — реквизиты счёта, на который пришли деньги.

- Аналитики К/Т — реквизиты счёта, с которого списали деньги.

- Дебет — номер счёта по бухучёту и сумма прихода.

- Кредит — номер счёта по бухучёту и сумма списания.

- Текущее сальдо — остаток на текущий момент.

Допустим, у вас есть два расчётных счёта. 1 сентября вы получили 200 тысяч рублей от ООО «Инь» и заплатили два раза ООО «Янь» по 50 тысяч рублей. Карточка по счёту 51 за 1 сентября будет выглядеть так.

Не указывайте ничего в разделе «Дебет», если вы отправляете деньги контрагенту — заполняйте только «Кредит». Аналогично с «Кредитом», если вы получаете деньги — заполняйте только «Дебет». Также добавьте строки с сальдо на начало и на конец выбранного периода. Если сумма положительная, то перед ней ставят букву «Д», если отрицательная — «К».

Клиенты Точки могут взять операции по счёту из выписки. В интернет-банке это раздел «Выписка» в левом меню, а в приложении — раздел «Сервисы», «Заказ документов». Операции появятся автоматически, как только вы выберете нужный счёт и период.

Коротко

- Справки 2-НДФЛ и 6-НДФЛ заполняют по строгим формам. 2-НДФЛ сдают в налоговую каждый год, а 6-НДФЛ — каждый квартал.

- С 2021 года справки 2-НДФЛ и 6-НДФЛ станут единым документом, но за 2020 год их нужно сдавать по старым формам.

- Справку о доходах и суммах налога физического лица работодатель выдаёт сотруднику по запросу.

- Карточку счёта 51 заполняют в свободной форме и представляют контрагентам, банкам или госорганам.

- Декларацию 3-НДФЛ заполняют раз в год и сдают в налоговую. Заполнять её за сотрудников предприниматели не обязаны.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Справка о доходах представляет собой один из самых востребованных от работодателя документов. С необходимостью ее предоставления сталкиваются в первую очередь потенциальные клиенты банка, которые рассчитывают, например, взять кредит, ипотеку или оформить карту с овердрафтом. Как правило, в качестве подтверждения платежеспособности гражданина принимается справка формы 2-НДФЛ. Однако в последнее время большинство банковских учреждений стали принимать ее альтернативу, которую представляет собой справка по форме банка образец заполнения которой имеет определенные нюансы в зависимости от кредитной организации. Рассмотрим более подробно вопросы, которые являются актуальными для заемщиков: как выглядит подобная справка, где можно взять ее образец и как происходит ее заполнение.

Справка по форме банка образец заполнения - основные особенности

Важно подчеркнуть, что, несмотря на то, что справка банковского учреждения является локальным документом, который не утвержден на законодательном уровне, она представляет собой официальный финансовый документ, в котором должны быть отражены достоверные сведения. Применение подобной справки, назначение которой аналогично тому, которое имеет общепринятая справка формы 2-НДФЛ, обусловлено фактом того, что в ряде случаев часть полученной заработной платы не проводится официально с целью снизить налоговую нагрузку на организацию. Выплаты «в конверте» являются нарушением действующего законодательства, в связи с чем не каждый руководитель станет подписывать справку, в которой указана так называемая «серая» заработная плата.

Тем не менее, информация о том, как заполняется справка по форме банка, стабильно вызывает интерес у желающих подать заявку на потребительский кредит во все банки. Оформления такой справки осуществляется в соответствии с установленными правилами, которые могут отличаться в зависимости от банка. Другими словами, образец справки, который можно скачать на сайте Сбербанка, подходит для использования именно в этом банке.

Как выглядит справка по форме банка и где ее можно взять?

Как уже было отмечено выше, каждый банк имеет свое представление о том, как выглядит справка по форме банка. Ознакомиться с образцом, который приемлем в том или ином случае, можно на официальном сайте банка, в который планируется обращение.

Как правило, образец справки доступен для скачивания и дальнейшего распечатывания. Она представляет собой документ формата А4. Все пустые поля необходимо заполнить. В подавляющем большинстве случаев банк интересуют следующие сведения:

- наименование, реквизиты, адрес и телефон организации, в которой трудоустроен гражданин;

- сведения о работнике;

- занимаемая должность и имеющийся стаж работы;

- фактически полученная заработная плата за последние полгода, разбитая по месяцам.

После этого справка заверяется подписью руководителя и/или главного бухгалтера организации и скрепляется ее печатью.

Не стоит забывать, что срок действия справки ограничен. Чаще всего она принимается в течение 30 дней с момента составления.

Как правильно заполнить справку по форме банка?

Очевидно, что правильное заполнение справки по форме банка является гарантией принятия пакета документов, в то время как допущение какой-либо ошибки делает документ недействительным, что приводит к осложнениям при оформлении того или иного интересующего банковского продукта. Корректно заполнить справку по форме банка образец заполнения поможет. С ним можно ознакомиться как онлайн, так и при обращении в банковские отделения. Важность такой информации сложно недооценить, ведь при заполнении бланка имеются определенные нюансы, которые следует учесть. Подчеркнем, что каждый банк выставляет свои требования. Например, в справке Сбербанка особое внимание уделяется сведениям о компании-работодателе, что проявляется в требовании заполнить целый перечень реквизитов, включая ИНН и ОГРН. В Альфа Банке отдельным полем значатся паспортные данные работника. Есть различия и в отображении сведения о полученной заработной плате и произведенных удержаниях.

Следует помнить, что представители банка не принимают справку в том случае, если хотя бы в одном поле допущена ошибка или какой-то реквизит отсутствует.

В конце 2019 года Ак Барс Банк снизил проценты по займам для физических лиц. Теперь минимальный размер ставки по потребительским кредитам составляет 10,5% годовых, по ипотеке — 7,7%. Специальные, более выгодные, условия предлагаются зарплатным клиентам и сотрудникам компаний-партнеров банка.

Правда, получить деньги, подтвердив личность одним паспортом, не удастся. Ак Барс относится к тем банкам, которые в обязательном порядке проверяют не только кредитную историю клиента, но и требуют документально подтвердить доход.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (804) 333-20-57

Это быстро и бесплатно !

Условия по кредитам и кредитным картам в Ак Барс Банке

Ак Барс выдает кредиты только в российских рублях. В продуктовой линейке банка — потребительские займы (обеспеченные и необеспеченные), ипотека, рефинансирование. Заемщиками могут быть не только частные лица, работающие по найму, но и владельцы частного бизнеса, индивидуальные предприниматели.

Кредит наличными

Заемные средства можно получить без обеспечения и на любые цели. Срок кредита – от 13 до 84 месяцев. Минимальная сумма – 100 тысяч рублей, максимальная (без учета страховки) – 1 млн рублей для ИП и 2 млн рублей для остальных клиентов.

Процентная ставка зависит от категории клиентов. Ее размер может увеличиться на 3-12 процентных пункта, если кредитополучатель отказывается от страхования жизни и потери трудоспособности. В каждом отдельном случае размер ставки банком определяется индивидуально.

| Процентная ставка | Для зарплатных клиентов | Для сотрудников организаций-партнеров | Для ИП и владельцев бизнеса | Для остальных клиентов |

| Со страховкой | 9,9% | 10,2% | 10,5% | 10,5% |

| Без страховки | 12%-18,9% | 12,5%-19,4% | 15%-19,9% | 13%-22,9% |

Обратите внимание! Узнать, входит ли ваша организация в список партнеров Ак Барс Банка, можно по телефону справочной службы 8-800-200-53-03. Звонок по России бесплатный.

Требования к зарплатным клиентам:

- заработная плата поступает на дебетовую карту Ак Барс;

- карта заемщика не просрочена;

- перечисления от работодателя поступили на карту минимум один раз.

Заем под залог недвижимости

Потребительский нецелевой кредит в Ак Барс Банке с обеспечением выдается на срок от года до 20 лет.

Залогом для банка может стать:

- квартира;

- частный дом с участком;

- таунхаус с участком;

- торговое или офисное помещение (коммерческая недвижимость).

Сумма кредита – от 300 тысяч рублей. Максимум ограничен двумя показателями: заем не должен превышать 20 млн рублей или 70% стоимости залоговой недвижимости.

Процентная ставка:

- 10,9% — для зарплатных клиентов;

- 11,4% — для других заемщиков.

Отказ от оформления страховки, личной и имущественной, приводит к увеличению ставки на 3%.

Важно! Корректирующие значения по процентам для ИП составляют +1% к основному показателю, +1% – при залоге дома и таунхауса, +2% – при залоге коммерческих помещений.

Заемщик, зарегистрированный в качестве ИП, с оформленной страховкой получит кредит под 12,4% годовых (11,4%+1%), без страховки – под 15,4% годовых (11,4% + 3% за отказ от страховки + 1%корректировки).

Кредит на личное подсобное хозяйство

Продукт предназначен для физических лиц, занимающихся сельским хозяйством. На заемные деньги разрешается ремонтировать или строить животноводческие помещения, платить страховые взносы на сельхозпродукцию или приобретать:

- корма и удобрения;

- молодняк животных;

- запчасти и горюче-смазочные материалы для сельскохозяйственной техники;

- оборудования для переработки продукции;

- материалы для строительства теплиц;

- газовое оборудование.

Сумма кредита – от 100 тысяч до 1 млн рублей, на срок от 13 месяцев до 7 лет. Процентная ставка – 17%. Если клиент не использует полученные деньги по назначению, размер ставки увеличивается на 2%.

Кредитная карта

Карта «Emotion» от Ак Барс выдается на три года. Беспроцентный период – 55 дней. Для расчета используются платежные системы Visa или Master Card. Лимит кредитки – от 31 тыс. до 500 тыс. рублей.

Карточный счет обслуживается бесплатно:

- в первый месяц использования карты;

- при общей сумме операций в месяц от 15 тыс. рублей;

- если нет задолженности.

В других случая цена обслуживания – 199 рублей в месяц. Cash-back при покупка на сумму менее 20 тыс. рублей – 1%, более 20 тыс. рублей – 1,25%, по программе лояльности банка – 5%.

Важно! Процентная ставка рассчитывается индивидуально и составляет 18%-32,5% при безналичной оплате покупок и 26%-32,5% — при снятии наличных и переводе денег на другие карты.

Ипотечное кредитование

Ак Барс Банк входит в топ-5 кредитных организаций с наиболее доступными условиями по ипотеке. Минимальная процентная ставка в новостройке – 7,7%, на вторичном рынке – 7,9%. На такой размер могут рассчитывать заемщики, которые внесут первоначальный взнос за жилье от 20 до 80% и оформят страховку. Без страховки ставка вырастет на 1%.

Если заемщик самостоятельно оплачивает только 10-20% от стоимости жилья, то кредит рассчитывается по ставке от 9,5%. Срок кредита – от года до 30 лет. Максимальная сумма определяется после оценки платежеспособности клиента, минимальная – 500 тысяч рублей.

Обратите внимание! Ак Барс участвует в государственной программе поддержки семей с детьми. Родители двух и более детей имеют возможность претендовать на льготный ипотечный заем под 4,5% годовых на срок до 25 лет.

При покупке коммерческой недвижимости в ипотеку ставка фиксирована на уровне 10,9%. Срок кредитования – до 20 лет, первоначальный взнос – от 20%. Дома и земельные участки банк кредитует по ставке от 9,7% годовых.

Требования к заемщикам

Банк предоставляет кредиты гражданам Российской Федерации в возрасте от 21 года. Максимальный возраст заемщика – 65 лет на момент полного погашения. Чтобы получить деньги, необходимо не только иметь постоянную или временную регистрацию, но и работать в регионе, где есть представительства Ак Барс.

Стаж на последнем месте работы должен составлять:

- 3 месяца – для клиентов-держателей зарплатной карты банка;

- 6 месяцев – для остальных клиентов, работающих по найму;

- 12 месяцев для индивидуальных предпринимателей, собственников бизнеса и практикующих в частном порядке специалистов (адвокатов, нотариусов, врачей).

Документы заемщика

Обязательный пакет документов заемщика включает заявление-анкету, паспорт и документы, подтверждающие трудоустройство и доход.

Клиенты-работники по найму предоставляют:

- справку по форме банка или 2-НДФЛ, выписку с зарплатного счета любого банка – один документ на выбор за 6 месяцев;

- заверенную копию трудовой книжки, если кредит превышает 1 млн рублей, с пометкой работодателя «Работает по настоящее время»;

Военнослужащие силовых структур и Министерства внутренних дел РФ вместо трудовой вправе предоставить справку с места работы или копию контракта о прохождении службы.

Важно! Справки о доходах с отметкой «Не для передачи в налоговые органы» банк не принимает.

Индивидуальные предпринимателю включают в пакет документов:

- оригинал свидетельства о регистрации;

- оригинал лицензии на право осуществления деятельности;

- копию налоговой декларации за прошедший год;

- отчет о финансовой деятельности по форме банка;

- выписку со счета (или нескольких счетов) с оборотами по месяцам за год.

Для оформления кредитной карты достаточно паспорта.

Как получить кредит: онлайн-заявка, сроки и порядок рассмотрения

Форма для онлайн-заявки размещена на каждой странице с описанием кредитных продуктов на официальном сайте Ак Барс. Раздел «Частным лицам», меню «Кредиты». Потенциальный кредитополучатель выбирает вид займа, указывает желаемую сумму и срок кредитования, вносит сведения о себе:

- паспортные данные;

- контакты;

- персональные сведения (место регистрации, семейное положение, образование);

- место работы и должность;

- информацию о работодателе (ИНН, юридический адрес);

- размер заработной платы.

Требуется заполнить все поля онлайн-анкеты. На начальном этапе все заявления от пользователей проверяются специальной программой-роботом. Если все заполнено верно, заявка переходит на этап скоринга. В ином случае – робот будет звонить соискателю и уточнять данные, что увеличит время обработки обращения в банк.

В случае отказа от банка придет SMS. Предварительный положительный ответ заявителю сообщат по телефону в течение нескольких минут. Оператор свяжется с клиентом, чтобы окончательно оформить заявку и согласовать место и время визита в офис банка.

Затем кредитополучателю необходимо собрать пакет документов и посетить отделение Ак Барс для подписания договора. Однако стоит иметь в виду, что после окончательной проверки всех сведений банк вправе отказать соискателю.

По правилам, оформляя заявку на сайте, заемщик дает согласие, чтобы банк не только сделал запрос в Бюро кредитных историй, но и в дальнейшем использовал контактные данные для информирования клиента о новых продуктах и услугах. Иначе говоря, присылал рекламу.

Преимущества и недостатки кредитования в Ак Барс Банке

Банк Ак Барс нельзя отнести к банкам с высоким процентом одобрения кредитов: около 30% заявок отсеиваются в автоматическом режиме на начальном этапе. Отзывы пользователей свидетельствуют, что в целом с обработкой заявок на сайте банка иногда возникают проблемы.

Среди других минусов клиенты отмечают слишком затянутый период подготовки справок о размере остатка долга по займу (20 рабочих дней), а также некорректное начисление кэшбэка по кредитной карте.

Плюсами банка заемщики называют:

- умеренную процентную ставку;

- профессионализм персонала банка;

- удобное мобильное приложение;

- отсутствие скрытых комиссий.

Заключение

Возвращает кредита происходит равными платежами. Досрочное погашение возможно, платить за него дополнительно не придется. Без комиссии оплату по займам вносят через интернет-банкинг и мобильное приложение, а также оффлайн: в банкоматах и кассах банка. Зачисление через терминалы «Элекснет» или в салонах «Связной» производится с комиссией до 1,5%.

- Зачем банку нужна справка о доходах?

- Справка 2-НДФЛ или по форме банка?

- Какую форму справки предлагает Сбербанк?

- Итоги

Зачем банку нужна справка о доходах?

Справка о доходах оказывается обязательным документом в пакете тех бумаг, которые банк требует от физлица при оформлении кредитного договора или договора поручительства. Такая справка дает банку возможность оценить уровень дохода физлица и сориентироваться в объеме максимально допустимой суммы ежемесячных платежей в погашение кредита, которые может позволить себе делать физлицо без ущерба для обеспечения иных сторон жизни.

Кроме того, банк может интересовать:

- надежность работодателя с точки зрения регулярности выплаты зарплаты;

- стаж работы физлица у работодателя, выдавшего справку.

О том, как выглядит такая справка, смотрите в материале "Образец заполнения справки 2-НДФЛ за 2018 год".

Справка 2-НДФЛ или по форме банка?

Справка 2-НДФЛ — документ, утвержденный как форма отчетности работодателя перед ИФНС о доходах, выплаченных конкретному работнику за налоговый период, примененных к этому доходу вычетах и суммах удержанного НДФЛ (п. 2 ст. 230 НК РФ). Работодатели выдают справки о доходах работникам по их заявлению (п. 3 ст. 230 НК РФ).

Таким образом, справка 2-НДФЛ представляет собой официально утвержденный отчет, оформляемый работодателем с целью информирования работника или того органа, куда работник подаст эту справку, о доходах, получаемых работником. Бланк этого отчета имеет строго определенную форму, не предполагающую дополнения ее какими-либо иными сведениями, кроме предусмотренных в самой форме.

Как правило, банку оказывается вполне достаточно справки, составленной по форме 2-НДФЛ, поскольку в ней есть:

- сведения о работодателе (название, ИНН, КПП, ОКТМО, телефон, расшифровка подписи ответственного лица);

- сведения о работнике (Ф. И. О., ИНН, дата рождения, гражданство, данные паспорта, информация о месте жительства);

- данные о видах и суммах дохода, приведенные помесячно;

- информация о вычетах и величине удержанного с дохода НДФЛ.

Причем такая справка может быть выдана работодателем работнику (даже уволившемуся) не только за текущий, но и за предшествующие текущему годы.

О том, как работнику составить заявление на выдачу справки о доходах, читайте в материале «Образец заявления на выдачу справки 2-НДФЛ».

Однако если банк интересуют и те сведения, которые не включаются в форму справки 2-НДФЛ, он может предложить подать ему справку иной формы, основанной на данных, отражаемых в 2-НДФЛ, но дополненной нужной банку информацией. При этом цифры доходов и удержаний в такой справке могут быть указаны обобщенно или усредненно.

Форма подобной справки никак не регламентирована, и каждый банк разрабатывает ее самостоятельно.

Какую форму справки предлагает Сбербанк?

Справка, запрашиваемая, например, Сбербанком, содержит:

- наименование отделения Сбербанка, которому предназначается этот документ;

- информацию о работодателе, содержащую, помимо названия и ИНН, сведения об ОГРН, банковских реквизитах, телефонах отдела кадров и бухгалтерии;

- такие данные о работнике, как дата начала его работы у выдавшего справку работодателя и занимаемая им должность;

- информацию о доходах не конкретно по месяцам, а среднемесячное их значение, и также среднемесячными должны быть показаны общая цифра удержаний и сведения об их видах.

Подписей в такой справке предполагается не 1, как в справке 2-НДФЛ, а 2: руководителя работодателя и главного бухгалтера.

Итоги

Называть справку о доходах, которую банк запрашивает для получения информации о доходах физлица, справкой 2-НДФЛ по форме банка некорректно, поскольку форма 2-НДФЛ — это отчетный документ строго определенной формы, не предполагающий дополнения ее какой-либо информацией. В то же время справка о доходах, составляемая по форме банка, может существенно отличаться от справки 2-НДФЛ по форме и дополняться теми сведениями, которые банк считает необходимыми для принятия решения о кредитовании физлица.

Читайте также: