9 ндфл в 1с

Опубликовано: 25.04.2024

Пожалуй, один из самых значимых и трудных вопросов при расчете заработной платы – это исчисление и удержание НДФЛ.

И от того, насколько корректно будут отражены операции по его учету зависит:

- в первую очередь – расчеты с сотрудниками,

- во вторую очередь – формирование отчетности.

Или наоборот, кому как нравится.

Предлагаю познакомиться, или для кого-то вспомнить, со стандартными возможностями программы 1С: Зарплата и управление персоналом ред. 3.1 (1С: Зарплата и кадры государственного учреждения ред.3.1), которые помогут нам в решении этой сложной задачи.

Что необходимо сделать бухгалтеру, чтобы проверить правильность исчисления НДФЛ?

После того, как завершено начисление заработной платы за месяц следует себя проверить: а все ли документы учтены для НДФЛ?

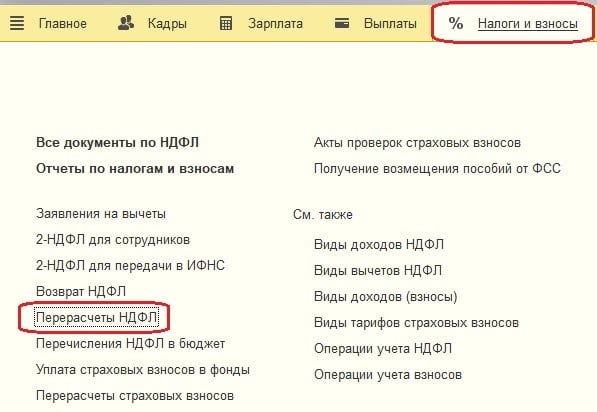

Для этого воспользуемся документом Перерасчет НДФЛ. Если все расчеты в базе проведены корректно, то документ НЕ будет заполнен.

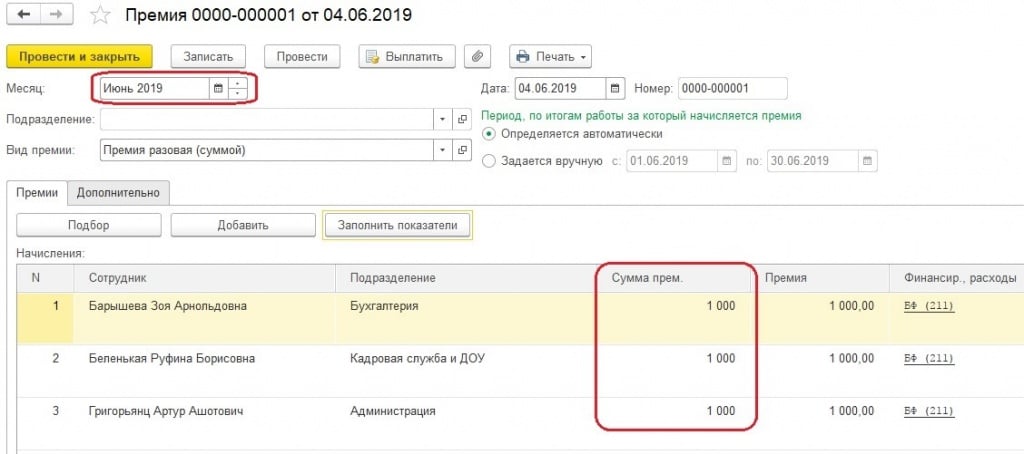

Для демонстрации поведения данного документа введем документ Премия уже после проведения документа Начисление заработной платы.

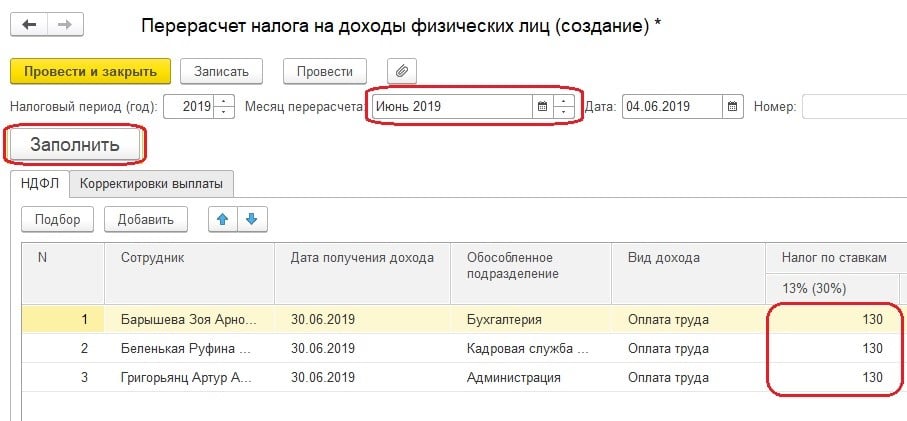

Далее заполним вышеупомянутый документ.

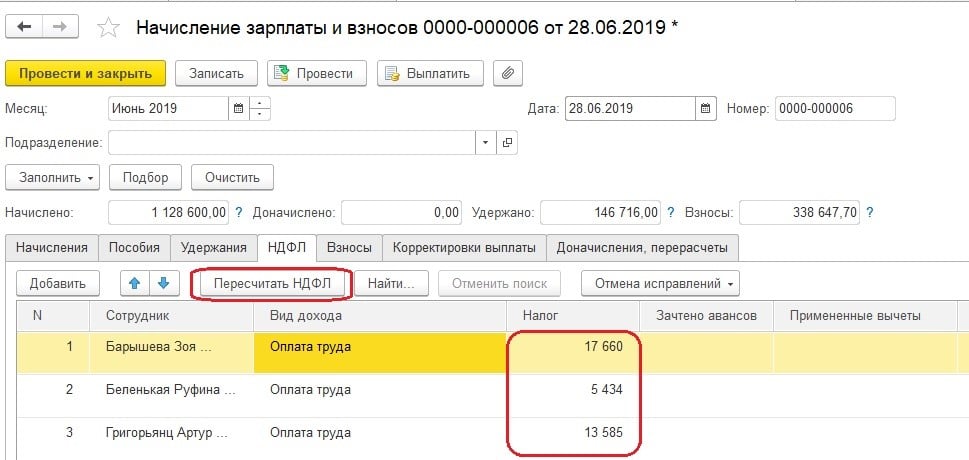

В данной ситуации мы наблюдаем, что программа обнаружила, что следует доначислить налог. Поэтому нам необходимо пересчитать налог на доходы физических лиц в документе начисления заработной платы.

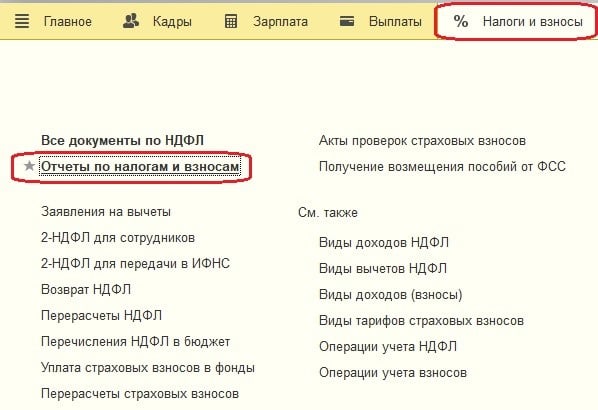

В программе довольно большой перечень отчетов, которые помогаю пользователю для анализа проведенных расчетов.

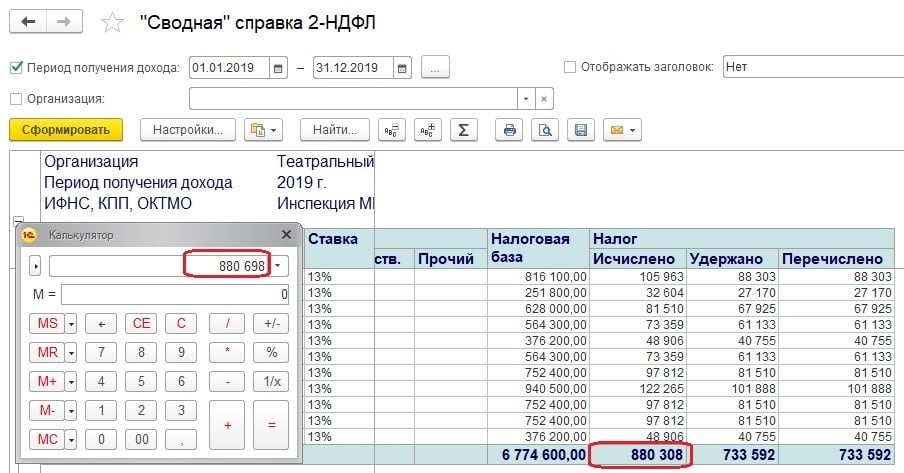

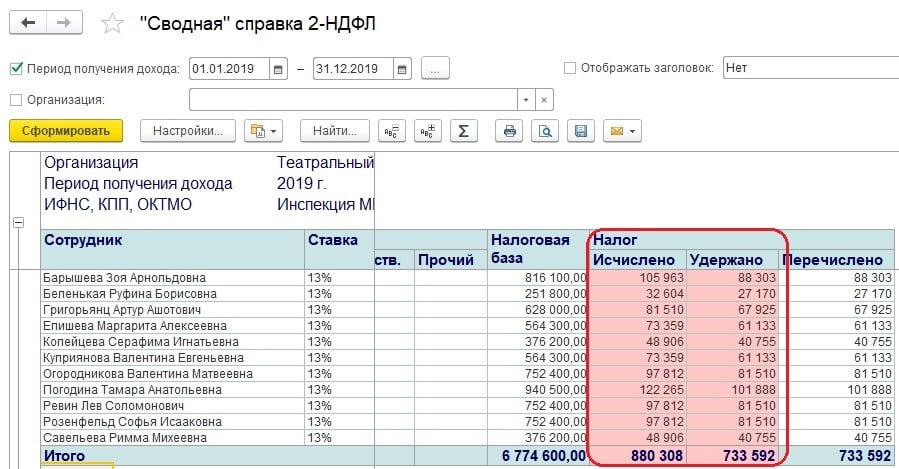

Первый отчет, который заслуживает нашего внимания – Сводная справка 2-НДФЛ.

С её помощью можно проверить исчисление налоговой базы и самого налога арифметически, путем нахождения разницы между суммой дохода и вычетов, предоставленных сотрудникам и умножения налоговой базы на ставку соответственно.

Если присутствует разница, между исчисленным налогом в базе, и суммой налога, полученной расчетным путем – следует найти сотрудников, по которым допущены ошибки.

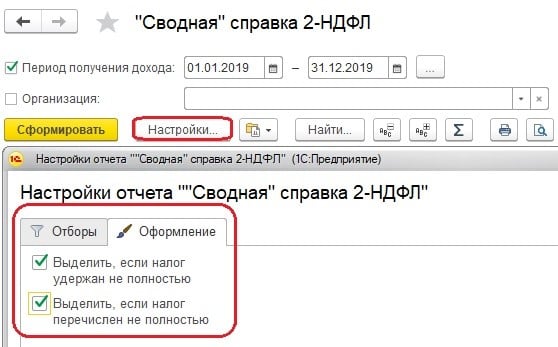

Также данный отчет автоматически нам представит информацию по тем сотрудникам, у которых суммы удержанного и перечисленного налога не равны исчисленным. Для этого необходимо немного до настроить отчет, а точнее подключить «флажки».

Итак, посмотрим, как выглядит данная форма при подключенных флажках.

В моем примере эти суммы отличаются по той простой причине, что еще не проведена выплата за последний месяц.

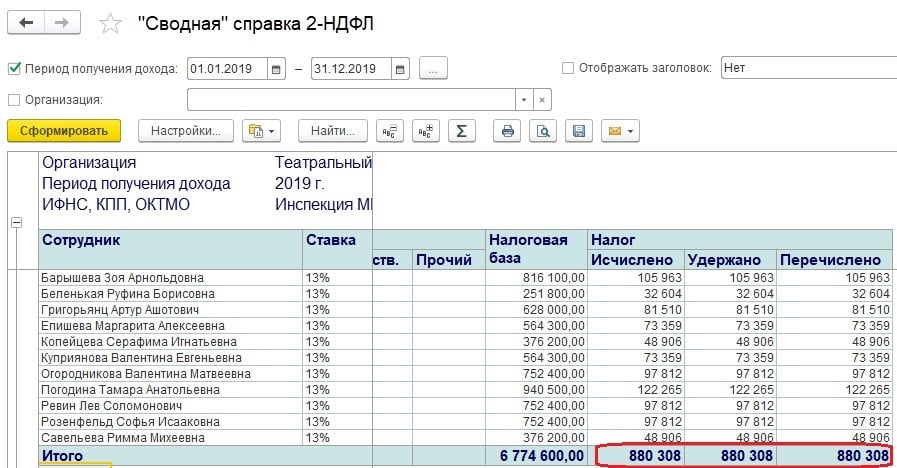

После проведения выплаты, данный отчет будет выглядеть вот так.

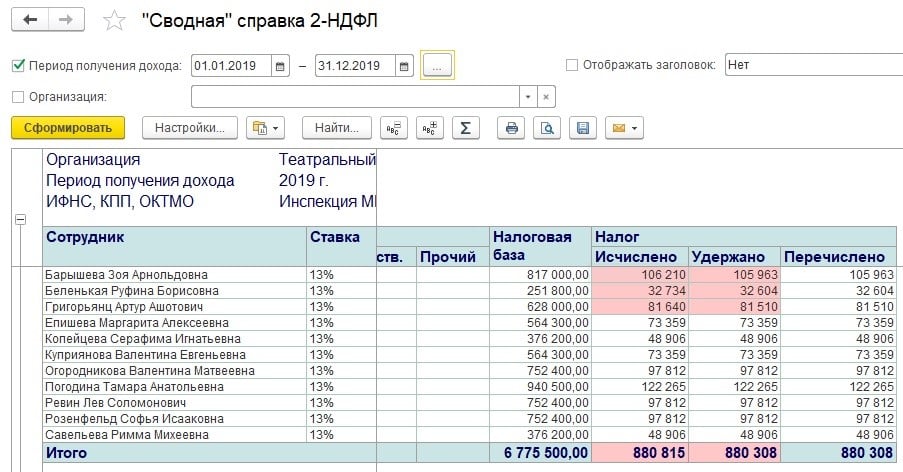

И еще один вариант данного отчета.

Напомню, почему важно добиваться того, чтобы суммы исчисленного, удержанного и перечисленного налога должны быть равны – именно на этих данных строится формирование отчетов 2-НДФЛ, 6-НДФЛ и взаиморасчеты с сотрудниками.

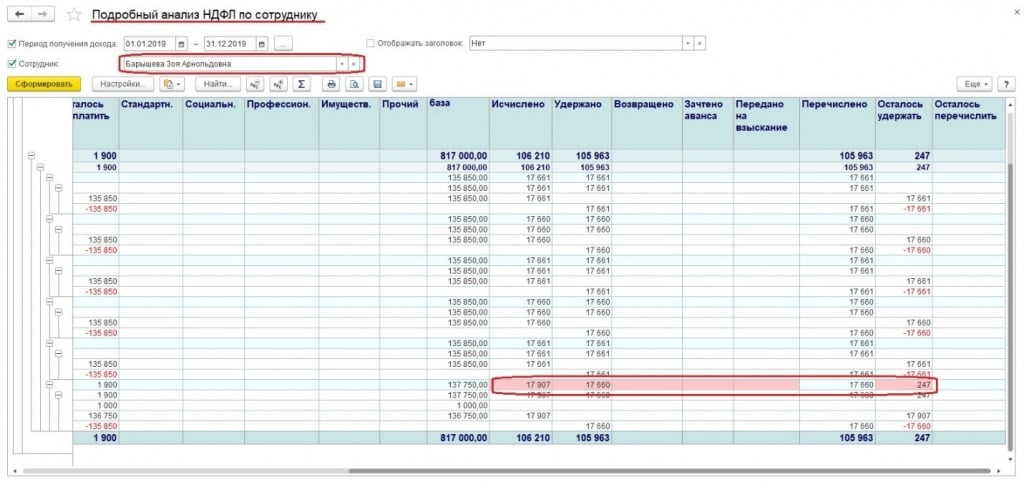

Для получения более детальной информации по возможным ошибкам воспользуемся другим отчетом. В нем также можно подключить возможность цветового выделения несоответствий между интересующими нас показателями, как было показано выше.

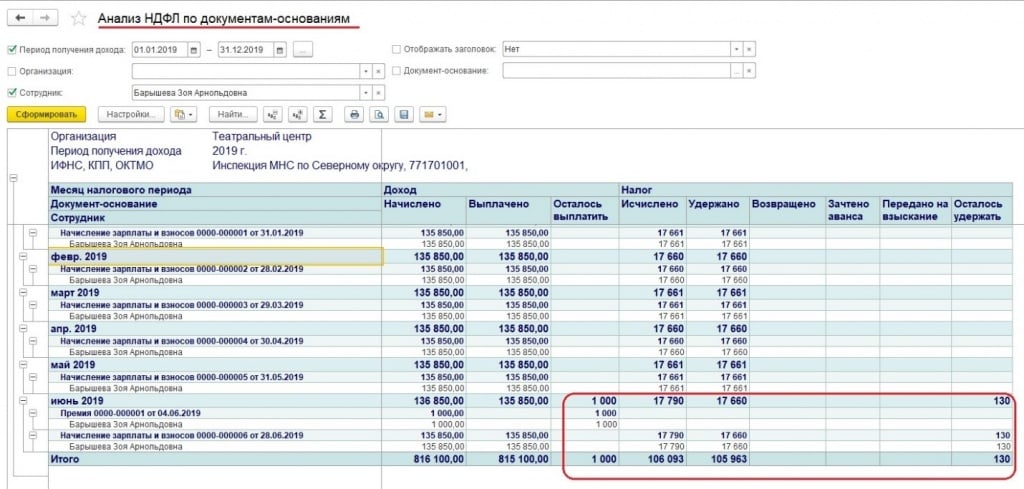

Следующий отчет покажет движения по документам-основаниям. При его формировании мы получим детальную информацию по каким документам еще не проведена выплата дохода сотруднику.

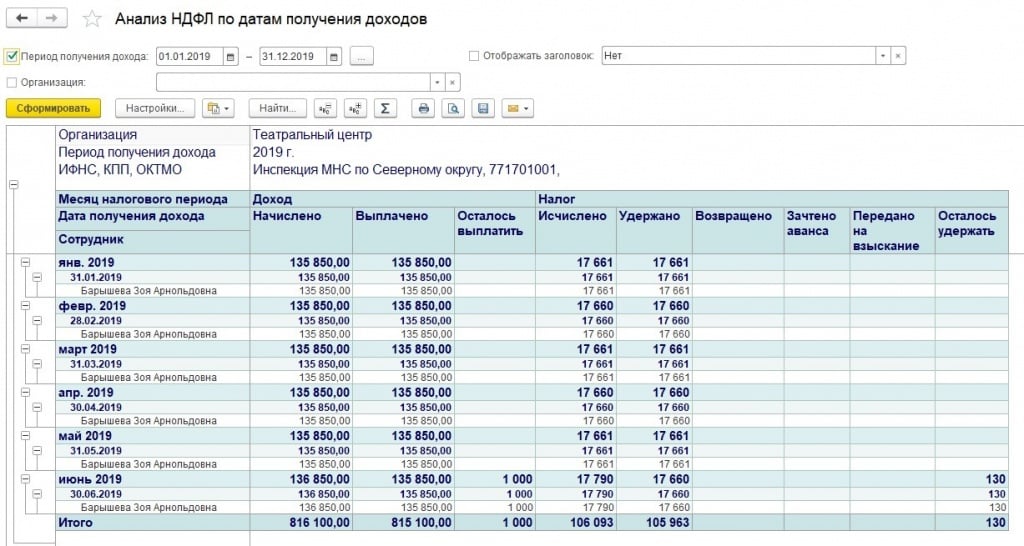

Для анализа получения дохода по датам можно воспользоваться одноименным отчетом. Он особенно ценен при заполнении отчета 6-НДФЛ.

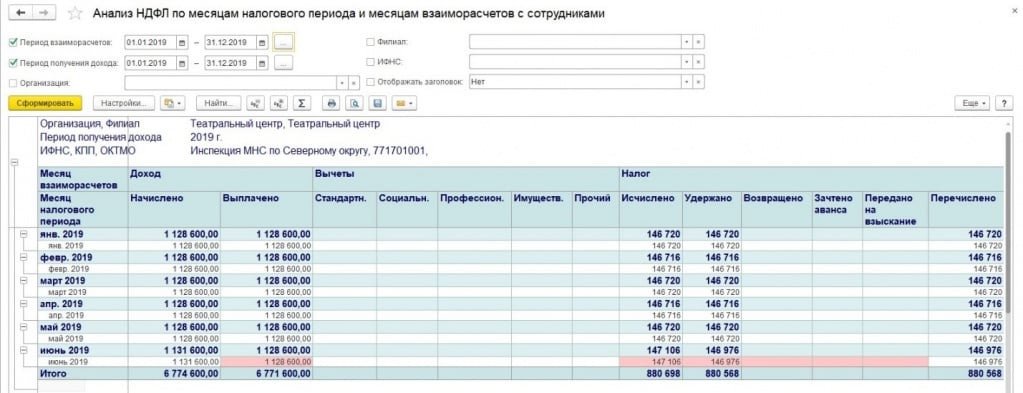

Еще один полезный отчет, который поможет при анализе взаиморасчетов с сотрудниками.

Ну и напоследок скажу о том, что этими отчетами следует пользоваться ДО выплаты сотрудникам заработной платы.

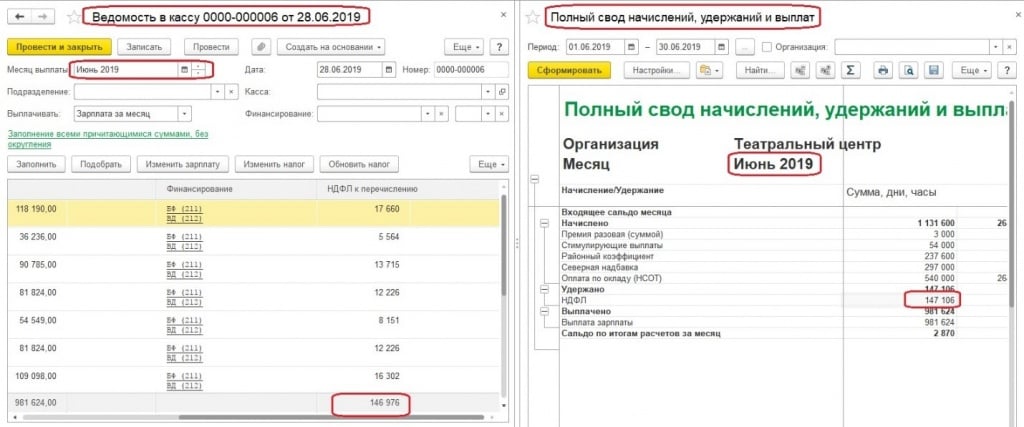

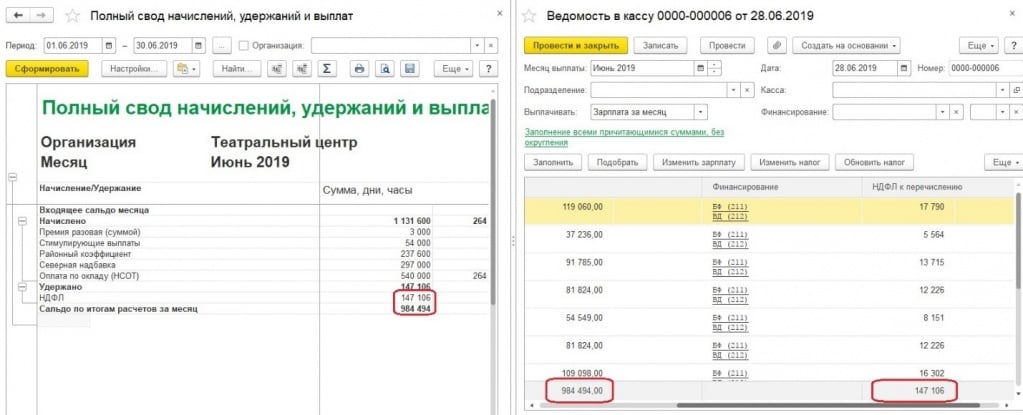

Также следует обратить внимание на такой момент – при формировании ведомости на выплату заработной платы – сравните суммы исчисленного НДФЛ по полному своду и сумму НДФЛ к перечислению из ведомости. Если в течение месяца не было каких-либо межрасчетных выплат, то эти суммы должны быть равны между собой.

Для сравнения прикладываю вам «красивый» вариант.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. На практике нужно учитывать еще и этот нюанс.

Желаю с легкостью считать заработную плату и НДФЛ.

Если возникли вопросы – звоните по телефону 8 (3852) 66-88-79.

С 1 января 2021 года в России вступает в силу закон о налогообложении доходов граждан с депозитов, если сумма их сбережений превышает 1 млн руб., а также вводится повышенная ставка налога на доходы физических лиц (НДФЛ) в размере 15% для россиян с доходами от 5 млн руб. в год (соответствует 416,7 тыс. руб. в месяц). В течение 20 лет в стране действовала единая ставка подоходного налога в размере 13%. Решения об увеличении налоговой нагрузки были приняты на фоне падения бюджетных доходов, вызванного пандемией. Власти оценивают совокупный эффект от этих мер примерно в 160 млрд руб., но если деньги от роста НДФЛ (60 млрд руб.) должны поступить в бюджет уже в 2021 году, то платежи по начисленным за год налогам с доходов по вкладам начнутся только в 2022-м.

Как минимум последние десять лет чиновники кулуарно обсуждали возможность возвращения к прогрессивной шкале НДФЛ, отмененной в 2001 году. В пользу этой идеи говорили заметно повысившееся качество налогового администрирования и растущее социально-экономическое неравенство в России. В 2017 году Credit Suisse оценивал, что половина наиболее обеспеченных россиян владеет 83% национального дохода — ситуация, сопоставимая с дореволюционным, 1905 годом. Опрос ЦСР в мае (до объявления о повышении) показал, что 61% россиян выступает за прогрессивную шкалу НДФЛ.

Налог на состоятельных

Кто будет платить. Министр финансов Антон Силуанов приводил верхнюю оценку количества россиян, которые будут платить 15% с заработка свыше 5 млн руб., — 1% всех работающих, или около 700 тыс. человек. Исходя из данных Росстата о распределении доходов между гражданами, налог может затронуть меньше — 200–300 тыс. человек. По мнению экспертов РАНХиГС, состоятельные граждане, которых коснется повышение налога, проживают в основном в столичных агломерациях (Москве, Петербурге, Казани) и нефтяных регионах (ЯНАО, ХМАО).

Насколько вырастет платеж. Если у человека зарплата составляет, например, 500 тыс. руб. в месяц (до уплаты НДФЛ), то в сумме за год работодатель при повышенной ставке удержит с нее лишние 20 тыс. руб. Чем выше доход, тем дополнительный платеж будет выше.

Какие доходы освобождаются от 15-процентного НДФЛ. Повышенная ставка будет применяться только к «периодическим и активным» доходам сверх 5 млн руб. в год, включая зарплату, дивиденды и продажу ценных бумаг, и не будет применяться к разовым или нерегулярным доходам, например от продажи личного имущества, включая недвижимость.

На что пойдут деньги. НДФЛ с состоятельных россиян, в отличие от общего правила, не будет поступать в региональные бюджеты — средства целевым образом пойдут на лечение детей от редких и тяжелых болезней. Отбирать пациентов и распределять эти средства на лечение будет специальный некоммерческий фонд.

Налог на сбережения

Кто будет платить. В России 5,9 млн счетов с остатками свыше 1 млн руб. (1% всех счетов), сообщало в марте Агентство по страхованию вкладов. Общий объем средств на таких счетах составляет 17,95 трлн руб. (57% от всей суммы вкладов россиян). Если у человека несколько вкладов в разных банках (каждый из которых меньше 1 млн руб.), но в сумме они превышают пороговое значение, то НДФЛ в размере 13% все равно будут облагаться полученные за год доходы за вычетом необлагаемого дохода с 1 млн руб. Поэтому дробить сбережения по разным банкам ради ухода от налога нет смысла. Уплатить налог должны будут даже вкладчики, не являющиеся налоговыми резидентами России. «Ожидаемые доходы бюджета в 2022 году от этой меры составят 100 млрд руб.», — сообщила РБК пресс-служба Минфина.

Как было раньше. Доходы по депозитам формально подлежали налогообложению, но только в том случае, если процентная ставка по вкладу превышала ключевую ставку ЦБ плюс 5 п.п. Такие ставки на рынке практически отсутствовали, поэтому налоги не платились.

Как будет рассчитывать платеж. Когда был открыт вклад, неважно: налогом будет облагаться процентный доход по вкладам за год. Но из него будет вычитаться сумма, равная произведению 1 млн руб. и ключевой ставки ЦБ на 1 января года, за который взимается налог (сейчас это 42,5 тыс. руб.). Например, у физлица один рублевый вклад на 1,5 млн руб. со ставкой 5% годовых, а проценты выплачиваются в конце срока действия — 1 декабря. Такой вклад принесет 68 750 руб. дохода в год. При ключевой ставке ЦБ на 1 января 2021 года — 4,25% необлагаемый доход составляет 42,5 тыс. руб. В результате налог к уплате равен (68 750 — 42 500) х 13% = 3 412,5 руб.

Если счет в валюте, то процентный доход будет пересчитываться в рубли по официальному курсу ЦБ на день фактического получения дохода. Курсовая разница налогом не облагается.

Когда платить. Банки будут выплачивать проценты по вкладам в полном объеме без вычета налога. Уплатить налог вкладчики должны будут самостоятельно. Но подавать декларации о доходах по вкладам не нужно: все российские банки должны будут не позднее 1 февраля года, следующего за отчетным, сообщить в налоговую о процентах, выплаченных физлицам. Налоговая сама рассчитает сумму налога и направит гражданину уведомление (как в случае с транспортным, земельным налогами или налогом на имущество). Уплатить налог за 2021 год нужно будет до 1 декабря 2022 года.

Какие счета выводятся из-под налогообложения. От налога освобожден доход по рублевым счетам со ставкой ниже 1% годовых, в частности текущие, зарплатные счета. Также не будут облагаться налогом процентные доходы по счетам эскроу (специальный счет в банке, на котором замораживаются средства граждан на недвижимость до окончания строительства). Когда по вкладу установлена плавающая процентная ставка в зависимости от срока действия (например, 4–11 месяцев — 0,6% годовых, с 12 месяцев — 1,1% годовых), налог будет взиматься со всех процентных доходов (даже полученных по ставке меньше 1%), если в период действия вклада ставка превысит это пороговое значение.

Куда пойдут деньги от налога. Доходы государства поступят в федеральный бюджет, хотя по общему правилу НДФЛ идет в бюджеты субъектов. Средства будут направлены целевым образом на выплаты семьям с детьми и безработным.

Налог на доходы с вложений в ценные бумаги. С 2021 года также отменены налоговые льготы с доходов по некоторым видам облигаций. В результате все купоны любых облигаций (ОФЗ, облигаций регионов, корпоративных бумаг) будут облагаться налогом по ставке 13% для резидентов и 30% для нерезидентов, независимо от суммы инвестиций. Налоги удержит брокер, как это происходит и сейчас. Налог с купонов облигаций не должны будут взимать с резидентов России, если их облигации находятся на индивидуальном инвестиционном счете типа Б с вычетом на доход.

Налоговый учет каждого предприятия невозможен без сбора, фиксации и систематизации данных по заработной плате сотрудников. Благодаря 1С эта процедура становится автоматизированной и точной. Сведения, которые необходимы для формирования налоговой отчетности, содержатся в структуре налоговых регистров.

Многое будет зависеть от того, как сделана настройка данных НДФЛ в 1С. Ошибки на этом этапе могут привести к неправильным вычислениям и последующим проблемам с формированием налоговой отчетности.

Специалисты 1С ответят на любые вопросы

и помогут выбрать программу абсолютно бесплатно!

Способы учета заработной платы

Каждое предприятие, которое удерживает налог на доходы своих сотрудников (физических лиц), обязано подавать декларации в контролирующие органы. Денежные поступления на счет штатных единиц могут быть различных видов, и для их учета требуются специальные коды. Информация накапливается и систематизируется, чтобы по итогам лечь в основу отчета в инспекцию ФНС. Компания фактически выполняет роль налогового агента, передавая госоргану готовые сведения, которые предварительно собрала и обработала. Сам же расчет НДФЛ происходит внутри организации, для чего ей требуется использовать различные коды доходов. Так, к примеру, для учета отпускных используется числовое обозначение 2012, для выплат по ГПХ – 2010, для заработной платы – 2000 и т. д. Коды перечислены в справочнике «Виды вычетов по НДФЛ».

Итак, что понадобится предпринять компании, чтобы учитывать различные варианты зарплаты своих сотрудников.

Платформа 1С 8.3 дает возможность учитывать в том числе и сложные схемы начисления заработной платы и различных пособий сотрудникам.

Дальнейшая настройка данных в 1С предполагает следующие действия:

- зайти в раздел «Администрирование»,

- выбрать пункт «Параметры учета»,

- в открывшемся разделе нажать «Настройки зарплаты»,

- отметить в окне пункт «В этой программе» (для 1С Бухгалтерии), «Во внешней программе» (для 1С ЗУП).

К сведению. Если организация относится к крупному и среднему бизнесу, лучше использовать программу «Зарплата и управление персоналом». Если компания небольшая (с числом сотрудников не более 60 человек) удобно внедрить платформу «1С Бухгалтерия». В связи с этим в общей настройке следует предварительно указать, в какой программе вам необходимо будет рассчитывать зарплату сотрудников.

В любом случае настройка НДФЛ в 1С (например, ЗУП или другой программы) должна быть произведена с учетом специфики и масштабов вашего бизнеса.

Настройка учета начислений

После того как вы выбрали способ учета заработной платы сотрудников, необходимо настроить дополнительные параметры. Следует сформировать следующие пункты:

- учет больничных листов, отпусков и других документов. Если работа вашей компании предполагает такие начисления, поставьте значок в соответствующем пункте;

- расчет заработной платы для обособленных подразделений. В том случае, если они есть в структуре вашего предприятия, отметьте этот пункт в программе;

- автоматический пересчет документа «Начисление зарплаты». Если вы планируете, чтобы налоги пересчитывались с учетом всех последующих изменений, выберите этот вариант. Все вычисления будут происходить автоматическом режиме.

Чтобы настройка данных НДФЛ (1С ЗУП или другой конфигурации) была корректной, также следует определить, как будет отражаться зарплата на счетах бухучета вашей компании. В дальнейшем (в случае необходимости) вы сможете поменять этот порядок в 1С.

Итак, если все необходимые пункты отмечены, далее потребуется настроить порядок отражения зарплаты на счетах, выбранных для бухгалтерского учета.

Настройка способов учета зарплаты

У каждой организации есть своя специфика работы, а значит, есть различия и в порядке бухгалтерского учета. Начисления могут происходить с использованием нескольких счетов. Их сочетание может быть различным и зависит от того, чем и в каком объеме занимается организации. К примеру, если речь идет о торговой организации, традиционно используется счет 44. Его словесное наименование – «Расходы на продажу». Если речь идет о производственном предприятии, заработная плата сотрудников будет отражаться в счетах 20, 23, 25 и 26 («Основное производство», «Вспомогательное производство», «Общепроизводственные расходы» и «Общехозяйственные расходы» соответственно).

Каждая организация может одновременно использовать различные способы бухгалтерского учета. Вариант систематизации сведений о зарплате зависит от того, к какой группе относятся сотрудники.

Рассмотрим, как настроить тот или иной способ учета. Стандартный порядок действий будет следующим:

- открыть окно настройки заработной платы и кликнуть курсором строчку «Отражение в учете»;

- в появившейся вкладке нажать «Способы учета зарплаты». Откроется соответствующий справочник;

- добавьте новые способы в открывшейся вкладке, если для этого есть необходимость. Это действие потребуется тогда, когда среди вариантов по умолчанию не будет нужного.

Если вы добавляете новый способ, укажите его наименование. Также выберите счет последующего учета, статью затрат, номенклатурную группу. Если вы пользуетесь упрощенной системой налогообложения, отметьте, учитывать расходы или нет. Кроме того, выберите статью затрат при использовании единого налога на вмененный доход. Когда новый способ создан, вы можете использовать его при начислении заработной платы своим сотрудникам.

Специалисты 1С ответят на любые вопросы

и помогут абсолютно бесплатно!

Как настраивать бухгалтерский учет для регистров НДФЛ

Еще до того, как будет произведен расчет заработной платы, следует определить учетную политику по налогообложению физических лиц и страховым взносам, которые будут оплачиваться. Это отразится в настройке НДФЛ в 1С ЗУП. Данные будут отображаться в соответствующих регистрах (по зарплатным налогам и НДФЛ в целом).

Чтобы учетная политика отражала все аспекты налогообложения, потребуется осуществить следующие действия:

- зайти в раздел «Главное» и нажмите на строчу «Учетная политика». Откроется новая вкладка;

- в окне настройки учетной политики внесите наименование вашего предприятия и выберите курсором строчку «Настройка налогов и отчетов». Откроется еще одна вкладка;

- кликните «НДФЛ» в появившемся окошке;

- отметьте пункт «Настройка налогов и отчетов»;

- в разделе настроек снова нажмите строчку настройки НДФЛ в 1С: ЗУП и затем отметьте пункт «Нарастающим итогом…».

После того, как вы выполните эту процедуру, в налоговых регистрах будет учитываться система отчислений исходя из размера заработной платы сотрудников. Данные собираются за год.

Во вкладке «Страховые взносы» также потребуется выбрать тариф, по которому они будут выплачиваться. Отдельно следует указать ставку по несчастным случаям. Эти данные необходимо внести с учетом показателей Фонда социального страхования.

После того, как вы завершили настройку учетной политики, можно переходить к тому, чтобы отразить налогообложение физлиц в соответствующих регистрах.

Введение данных по налоговым вычетам сотрудников

Чтобы корректно рассчитать налог физлиц – сотрудников компании, необходимо внести данные по каждому из них с учетом вычетов на детей, имущественных и социальных выплат. Чтобы ввести информацию, выполните следующие действия:

- выберите окно «Зарплата и кадры» и кликните на строчку «Сотрудники»;

- в открывшемся справочнике выберите нужного работника вашей организации;

- напротив строчки «Налог на доходы» в открывшемся окошке нажмите на ссылку «Предоставляются стандартные вычеты»;

- нажмите «Ввести новое заявление. ». После этого на экране откроется новая вкладка. Появится форма нового заявления на налоговый вычет, которую нужно будет заполнить;

- нажмите «Добавить», а затем кликните на строчку «Проверить и закрыть» в тех пунктах вычетов, которые отвечают работе вашей компании.

После этого автоматически будет определяться размер вычетов по каждой штатной единице предприятия. Таким образом, вы сможете вести бухгалтерский учет в строгом соответствии с законом.

Если вам нужен бланк заявления по НДФЛ (на вычеты на детей сотрудников), вы можете бесплатно скачать его в интернете.

Настройка начисления зарплаты и расчета налога

Чтобы настроить порядок начисления заработной платы тем или иным сотрудникам, нажмите в разделе «Зарплата и кадры» строчку «Все начисления». В окошке, которое появится на экране, можно будет создать новое начисление. Для корректного учета сведений о зарплате и НДФЛ настройка в 1С потребует следующих действий:

- нажмите «Создать» в этой вкладке. Затем кликните курсором строчку «Начисление зарплаты».

- в новом окне нажмите «Заполнить». В документе появится информация о начислениях по каждому сотруднику.

- нажмите кнопку «Записать», а затем «Провести».

Далее вы сможете отслеживать проводки, которые осуществляет бухгалтерия – для этого нужно будет кликнуть «ДтКт». В окне расчета налогов будут видны записи в регистрах по налогу на доход физлиц. На этом этапе настройка по НДФЛ в 1С, связанная с учетом начисления зарплаты, завершена.

В каком порядке формируется налоговая декларация

Чтобы сформировать налоговую декларацию по начислениям окладов сотрудников, используйте раздел «Зарплата и кадры». Чтобы доходы каждого физлица, трудоустроенного на вашем предприятии, нашли отражение в документе для контролирующих инстанций, специалисту, который работает с 1С: ЗУП, необходимо совершить следующие действия:

- открыть окно передачи в ИФНС декларации в форме 2-НДФЛ;

- указать название вашей компании, кликнуть «Создать»;

- выбрать период, за который нужно сформировать отчетность;

- кликнуть «Заполнить» – данные регистров подтянутся автоматически. В карточке будут указаны следующие сведения: персональные данные сотрудника, ставка, уровень заработной платы и доход, который облагается налогом, сумма – сколько удержано средств и сколько перечислено в бюджет государства.

Важно! Если произошли какие-то изменения, данные по сотруднику можно будет изменить. Для этого нужно кликнуть на строчку с именем сотрудника и в открывшемся окне.

- внесите сведения в полях «Удержано» и «Перечислено»;

- нажмите «ОК».

Как сформировать декларацию без ошибок и точно в срок

Даже опытный бухгалтер, не застрахован от ошибок, которые могут привести к штрафам из-за неправильно оформленной налоговой декларации. Неправильная настройка НДФЛ в 1С может в значительной мере привести к таким неприятным последствиям.

Чтобы обезопасить себя от штрафов, вы можете поручить формирование отчетности сторонней организации, сотрудники которой выполнят весь объем работ, быстро, качественно и в полном объеме. Специалисты компании «Авиант» настроят систему в соответствии с особенностями бухучета вашей фирмы. Мы поможем решить задачу любой сложности в самый короткий срок.

Расчет и удержание НДФЛ в 1С производится в документах «Начисление зарплаты», «Отпуск» «Больничный лист». В статье в виде пошаговой инструкции разберем порядок расчета и удержания НДФЛ в 1С ЗУП 3.0.

Расчет и удержание НДФЛ в 1С ЗУП 3.0: пошаговая инструкция

Исчисление, удержание и уплата НДФЛ – обязанность каждого работодателя (как ИП, так и юрлица) как налогового агента.

Бухгалтер начисляет и удерживает НДФЛ в момент начисления зарплаты. Сумма НДФЛ рассчитывается исходя из размера денежного вознаграждения, начисленного сотруднику по итогу отчетного месяца. Ставка налога зависит от статуса работника: сотрудники-резиденты РФ оплачивают НДФЛ по ставке 13%, для работников-нерезидентов ставка налога составляет 30%.

Если НК РФ предусмотрена право сотрудника на налоговый вычет, то налогооблагаемая база НДФЛ уменьшается на размер такого вычета. Работодатель предоставляет сотрудниками следующие виды вычетов:

- стандартные вычеты предоставляются сотрудникам с детьми, инвалидам, «чернобыльцам» (фиксированная сумма);

- социальный вычет – форма налоговой компенсации стоимости лечения, обучения (возврат сотруднику 13% от фактически понесенных расходов);

- имущественный вычет могут оформить сотрудники, которые приобрели недвижимость или транспортное средство (возврат 13% от стоимости имущества).

Расчет и удержание НДФЛ в 1С ЗУП 3.0 осуществляется автоматически. Бухгалтеру нужно настроить необходимые параметры, внести в базу размер налогооблагаемого дохода и отразить право сотрудника на налоговые вычеты. На основании внесенных данных система автоматически формирует зарплатную ведомость с учетом удержанного НДФЛ. Кроме того, 1С ЗУП 3.0 позволяет создать электронный документ для перечисления налога в бюджет.

Ниже рассмотрим подробную пошаговую инструкцию, с помощью которой даже начинающий бухгалтер сможет быстро и без затруднений рассчитать и удержать НДФЛ.

Для корректного расчета и удержания НДФЛ, бухгалтеру необходимо настроить учетные параметры системы.

Далее внимательно и скрупулезно заполняем следующие реквизиты:

- КПП организации;

- код налогового органа, в котором организация состоит на учете;

- краткое и полное наименование органа ФНС;

- платежные реквизиты налогового органа (ОКТМО, ОКАТО).

После заполнения реквизитов ставим пометку напротив должностного лица, который будет подписывать налоговую отчетность ФНС («Руководитель»). Далее нажимаем кнопку «Записать и закрыть».

Проходим по пути: раздел «Зарплата и кадры» → «Настройка зарплаты» → «Общие настройки». В общих настройках ставим галочку «В этой программе».

Нажимаем на ссылку «Порядок учета зарплаты» → «Настройка налогов и отчетов». Для отражения порядка расчета налоговых вычетов выбираем закладку «НДФЛ»:

- нарастающим итогом;

- в пределах месячного дохода.

Тарифы страховых взносов указываем в закладке «Страховые взносы». Для этого заполняем поля:

- тариф страховых взносов (указываем тип организации и систему налогообложения);

- ставка взносов от несчастных случаев;

- дополнительные взносы (если в организации работают фармацевты, шахтеры, члены экипажей морских судов, т.п., делаем соответствующие отметки для применения специальных тарифов взносов);

- перечисляются взносы на накопительную пенсию (делаем отметку в данной графе, если на основании заявления и договора работодатель перечисляет за сотрудника страховые взносы в НПФ).

Начисление и удержание НДФЛ производится по кодам, которые можно просмотреть в справочнике:

окно «Настройка зарплаты» → раздел «Классификаторы» → ссылка «НДФЛ» → вкладка «Справочкик».

Настройка кодов НДФЛ по каждому виду начислений производится в окне «Настройка зарплаты» → раздел “Расчет зарплаты”.

После завершения всех необходимых настроек переходим к непосредственному начислению НДФЛ.

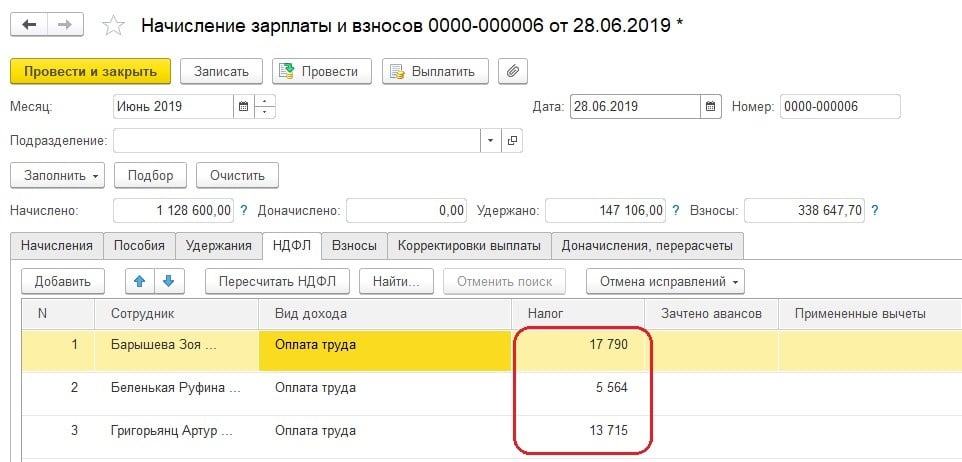

Если мы производим расчет и удержание НДФЛ из зарплаты сотрудников, то для этого необходимо использовать документ «Начисление зарплаты».

Расчет НДФЛ производится автоматически на основании настроек, ранее отраженных в базе. Для того чтобы проверить корректность начисления НДФЛ и увидеть проводки, выбираем закладку «НДФЛ».

Как видим, начисление налога отражается проводкой Дт 70 Кт 68.01 НДФЛ. Корректность суммы начисленного налога можно самостоятельно проверить по формуле:

НДФЛ = (Зарплата – Вычеты) * Ставка,

где Зарплата – сумма денежного вознаграждения, начисленная работнику по итогам отчетного месяца;

Вычеты – размер налоговых вычетов;

Ставка – применяемая ставка налога (13% или 30%).

Удержание налога осуществляется проводкой документа «Начисление зарплаты». Дата начисления НДФЛ равна дате проведенного документа.

На основании зарплатной ведомости и ведомости расчета НДФЛ система автоматически создает запись в регистре «Учет доходов для исчисления НДФЛ». Данный регистр необходим для дальнейшего формирования отчетных форм в контролирующие органы.

Для того чтобы убедиться в корректности суммы начислений, используем «Универсальный отчет»:

меню «Отчеты» → раздел «Стандартные отчеты».

В регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ» выбираем «Настройки». Для построения фильтров отчета используем вкладку «Группировки», в котором выбираем:

- организацию;

- регистратор;

- ставка налогообложения;

- физическое лицо.

После указания фильтров нажимаем «Сформировать». На экране появляется сформированный отчет, который позволяет проверить правильность начисленного и удержанного НДФЛ по каждому сотруднику.

Для того чтобы удержать НДФЛ предварительно его нужно подсчитать. На каждый доход, полученный в течение месяца, начисляется НДФЛ. В БП 3.0 это происходит через документы «Начисление зарплаты», «Больничный лист», «Отпуск» и другие. В статье акцентируем своё внимание на удержании НДФЛ.

Существует ошибочное мнение, что удержание НДФЛ происходит в документе «Ведомость». На самом деле это не так.

Фактическое удержание налога у сотрудника отражается в учёте при проведении следующих документов:

- Операция учёта НДФЛ;

- Банковская выписка (списание с расчётного счёта);

- РКО (выдача наличных).

То есть когда ведомость полностью оплачена.

Дата удержания НДФЛ — дата документа.

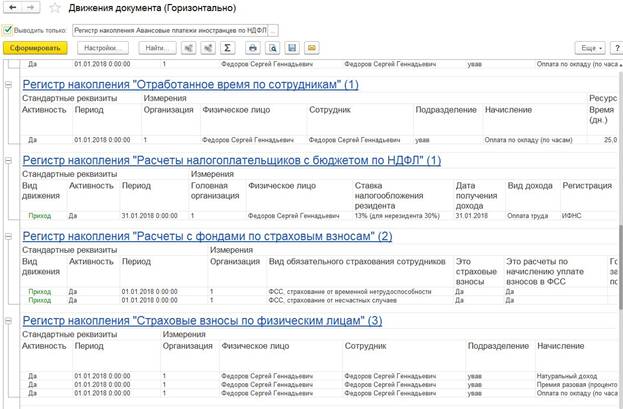

Рассмотрим подробнее процесс удержания НДФЛ на примере документа «Начисление заработной платы». При проведении этого документа помимо того что мы видим проводки по удержанию НДФЛ, также формируется регистр накопления «Расчёты налогоплательщиков с бюджетом по НДФЛ». Документ образует исчисленный НДФЛ с видом «приход», а также регистр накопления «Учёт доходов для исчисления НДФЛ».

После создания ведомости и на ее основании РКО в документе «Выдача наличных» образуется регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ» с видом «расход», который и отражает удержанный НДФЛ. Проанализировав этот регистр, можно понять, как отразятся данные в 6-НДФЛ во 2-м разделе.

Также стоит отметить документ «Операция учёта НДФЛ» (он находится в разделе «Зарплата и кадры» → «НДФЛ» → «Все документы по НДФЛ»). Документ предназначен для расчёта НДФЛ с дивидендов, вознаграждений по договору ГПХ, аренды автомобиля и других операций, налог с которых необходимо отразить для заполнения отчётности. В этом документе отражается доход, исчисленный и удержанный НДФЛ. Все вкладки заполняются вручную.

В целом весь процесс удержания идентичен удержанию налога в БП 3.0. Исчисленный НДФЛ рассчитывается в документах начисления — «Начисление зарплаты и взносов», «Больничные листы», «Отпуска», «Увольнения» и так далее. Но различие в том, что удержание НДФЛ происходит непосредственно в документе «Ведомость» после его проведения. Датой удержания НДФЛ будет дата ведомости.

В документах начисления, так же как и в БП 3.0 мы можем отследить движение по регистрам. Для этого необходимо нажать кнопку «Ещё» → «Движения документа». Программа выведет список регистров, которые образует этот документ. Исчисление отражается в регистре накопления «Расчёты налогоплательщиков с бюджетом по НДФЛ» с видом «приход».

Когда заполняется документ «Ведомость», проводится анализ остатков задолженности перед сотрудником. Указывается сумма к выплате, а также заполняется колонка «НДФЛ к перечислению» — это налог, который будет удержан при проведении документа. Эта колонка заполняется остатками по регистру «Расчёты налогоплательщиков с бюджетом по НДФЛ». Программа анализирует, есть ли в этом регистре исчисленный, но неудержанный налог. Поэтому если НДФЛ за предыдущие месяцы не был отражён как удержанный, то он учтётся при очередном заполнении документа «Ведомость».

В ведомости также можно проследить движение документа, какие регистры он формирует после проведения. Регистр «Расчёты налогоплательщиков с бюджетом по НДФЛ» отражается с видом «расход», то еесть НДФЛ удержан.

Мы рассмотрели процесс удержания налога в БП 3.0 и ЗУП 3.1. Надеемся, что в отчётный период наша статья поможет вам в формировании отчётов по НДФЛ. Удачи в делах!

Если у вас ещё остались вопросы по удержанию НДФЛ в программах 1С, обратитесь за помощью в онлайн-чат на странице. Наши консультанты ответят в течение 15 секунд.

Понравилась статья — ставьте лайк, делитесь с коллегами.

Читайте также: