6 ндфл при смене налоговой инспекции

Опубликовано: 24.07.2024

Марина Баландина, профессиональный бухгалтер

6-НДФЛ самый непредсказуемый отчет. Мало того, что налог приходится часто платить — каждая уплата должна сойтись с отчетом и правильно встать в программе налоговой. Малейшие нестыковки — и пени обеспечены. Хотите узнать, как сдать 6-НДФЛ с первого раза и без последствий, — читайте статью.

Вы узнаете

- Что изменилось в 6-НДФЛ с 2021 года

- Ошибки в уплате НДФЛ

- Как проверить 6-НДФЛ

Что изменилось в 6-НДФЛ с 2021 года

За первый квартал 2021 отчет 6-НДФЛ заполняйте уже по новой форме. Сроки сдачи остались прежними, не уложитесь — будет штраф. Как и раньше, при численности более 10 человек отчет нужно сдавать только в электронном виде.

Раздел 1

Разделы 1 и 2 поменялись местами. Теперь в разделе 1 показываем удержанный НДФЛ за последний квартал, а в разделе 2 — обобщенные данные с начала года.

-

Заполняем в разрезе КБК. С 2021 введен новый КБК для НДФЛ по ставке 15%: 182 1 01 02080 01 1000 110. По повышенной ставке облагаются доходы свыше 5 млн руб. с начала года. Для налога со всех остальных доходов действует прежний КБК: 182 1 01 02010 01 0000 110. Для каждого КБК нужно заполнить отдельный раздел 1.

Отражаем только срок перечисления и сумму удержанного НДФЛ. Из отчета убрали дату получения дохода и его сумму, а также дату удержания НДФЛ.

В раздел 1 войдут суммы НДФЛ, удержанные в последнем отчетном квартале. Неважно, когда был начислен доход. Например, в раздел 1 за первый квартал 2021 попадет НДФЛ, удержанный с зарплаты за декабрь 2020, выплаченной в январе 2021, но не попадет НДФЛ с зарплаты за март 2021 года, которую выплатили в апреле.

Если же зарплату выплатили в последний день отчетного периода, НДФЛ с нее нужно включить в текущий отчет. Например, НДФЛ с зарплаты за март, выданной 31.03.2021, войдет в раздел 1 отчета 6-НДФЛ за первый квартал 2021. Срок перечисления — «01.04.2021».

Раздел 2

Разный принцип заполнения разделов 1 и 2 сохранился и в новой форме 6-НДФЛ. Раздел 2 заполняется по доходам, начисленным за весь отчетный период с начала года. Например, зарплата за март 2021, выплаченная в апреле, попадет в раздел 2 за первый квартал. НДФЛ с мартовской зарплаты нужно отразить по строке «Сумма налога исчисленная». А «Сумма налога удержанная» этот НДФЛ не включает и соответствует сумме налога из раздела 1.

- Заполняем в разрезе КБК и ставок налога. Если у вас есть сотрудники с «обычной» зарплатой, сотрудники-миллионеры и заемщики, то в 6-НДФЛ нужно заполнить три раздела 2 для каждой ставки: 13, 15 и 35%.

- Детализируем начисленные доходы. Теперь из общей суммы доходов нужно выделять не только дивиденды, но и доходы по трудовым договорам и по договорам ГПХ. В совокупности с КБК сразу будет видно, у кого исполнители по договорам ГПХ получают больше 5 млн руб. и как это соотносится с зарплатой работников. Если есть значительные перекосы, будьте готовы пояснить их в налоговой.

Приложение

Новая форма 6-НДФЛ дополнилась приложением «Справка о доходах и суммах налога». По сути это справки 2 НДФЛ, которые раньше сдавали отдельно. Заполнять это приложение нужно только в годовом отчете.

В справке появился раздел 4 для сведений по неудержанному НДФЛ. Благодаря этому больше не потребуется подавать справки 2-НДФЛ с признаком «2» по тем физлицам, у кого вы не удержали налог.

Подключить отчетность с автообновлением

Ошибки в уплате НДФЛ

НДФЛ приходится платить чаще, чем другие налоги, поэтому и ошибок в уплате больше:

Перечислили НДФЛ меньше или позже срока. Неправильно рассчитали остаток зарплатного НДФЛ к уплате или перечислили отпускной НДФЛ позже срока — налоговая это легко вычислит по вашему 6-НДФЛ. Если недоплатили или уплатили позже срока, будут пени и, возможно, штраф. Просрочка 70 000 руб. НДФЛ на два месяца обойдется почти в 1000 руб. пеней.

Перечислили НДФЛ раньше, чем удержали. Например, уплата НДФЛ с аванса — это ошибка. Налоговая вряд ли заметит разовые нарушения. Но систематическое перечисление значительных сумм авансового НДФЛ может повлечь налоговую проверку.

Неправильный налоговый период в платежке. При перечислении НДФЛ с зарплаты в поле 107 платежного поручения нужно ставить месяц, за который она начислена. Неважно, когда ее фактически выплатили. По остальным доходам наоборот: в поле 107 указывайте месяц, в котором выплатили отпускные, больничные. Если начислили отпускные 31.03, а выплатили 01.04, то перечислить НДФЛ с отпускных должны до 30.04 и в поле 107 проставить «МС.04.2021».

Если ошиблись в налоговом периоде, это не приведет к недоимке и автоматическому начислению пени. Но нарушение может всплыть при проверке, и тогда будут санкции.

Неправильный КБК. Если перечислите НДФЛ с дохода свыше 5 млн руб. по основному КБК, это ошибка. По основному КБК будет переплата, а по КБК для НДФЛ по ставке 15% — недоимка. На сумму недоимки налоговая начислит пени.

Перечислили НДФЛ не в ту налоговую. НДФЛ за работников обособленных подразделений нужно перечислять в налоговые инспекции по месту учета этих подразделений. Если случайно заплатите в налоговую головного офиса, то по обособленному НДФЛ появится недоимка.

Получать готовые платежки по НДФЛ прямо из ведомости

Как проверить 6-НДФЛ

Если вы обнаружите ошибки до сдачи 6-НДФЛ, то избежите санкций или отделаетесь минимальными. Но для этого придется сверить отчет, платежки по НДФЛ и выписку из налоговой.

Сервис СБИС «Суперсверка» сопоставит ваш 6-НДФЛ напрямую с данными налоговой инспекции:

- Запустите сверку отчета и выписки операций по расчетам с бюджетом (выписки вы получите автоматически).

- Получите результат — все отклонения в уплате НДФЛ на каждую дату, указанную в отчете.

Недоимку можно перепроверить. Загрузите в СБИС вашу банковскую выписку, программа сверит ее с 6‑НДФЛ. Если в результате такой сверки недоимки не будет, значит, уплаченный налог не встал в выписку налоговой.

Вам останется отработать полученные отклонения:

- Скорректировать 6-НДФЛ, если ошибка в заполнении

- Доплатить «забытый» НДФЛ, чтобы уменьшить сумму пеней

- Выяснить в налоговой, почему в выписку не попал уплаченный НДФЛ. Если дело в ошибочной платежке, как можно скорее отправьте заявление об уточнении платежа.

После этого можно спокойно отправлять 6-НДФЛ, без неприятных сюрпризов.

А еще сервис «Суперсверка» сопоставит РСВ, СЗВ-М и СЗВ-СТАЖ и покажет отклонения в этих отчетах еще до их сдачи в налоговую и Пенсионный фонд. Плательщикам НДС сервис снизит риски доначисления НДС: сопоставит входящий налог с книгами продаж поставщиков.

Добрый день, подскажите как реализовать в программе мою ситуацию. Мы сменили юр.адрес и перешли с одной налоговой в другую, зарегистрировали в новой ИФНС 23 мая. Согласно письму МИНФИНА в новую ИФНС мы должны будем предоставить 2 декларации, но с разными ОКТМО. в 1С я добавила реквизиты в Организации – КПП – история – добавила новое КПП, ИФНС, ОКТМО, реквизиты, поставила число 23.05.17. Попробовала сформировать 6НДФЛ, нажала заполнить – он у меня пуст. я полагаю, потому что за май еще не начислена з/п. Но как мне сформировать отчетности по старому ОКТМО и разделит ли мне программа сама эти отчетности на до и после, ведь у меня переход произошел внутри квартала и не с 1 числа нового месяца? Помогите разобраться!

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

Татьяна Босых Профбух8 Июн 1 2017 - 19:19

Добрый день, Ольга.

В программе можно отразить смену регистрации в налоговом органе (в справочнике Организации) только на начало определенного месяца, но не на конкретную дату.

Если указать, что с 1 мая действует новая регистрация,при проведении документов “Начисление зарплаты” НДФЛ запишется в регистры в разрезе новых данных регистрации в ИФНС.

Сформировать два отчета 6- НДФЛ – в одну и в другую ИФНС. При формировании отчета необходимо на титульном листе, выбрать ИФНС, в которую надо представлять отчет.

А программа сама заполнит и разделит правильно по ИФНС или надо самой заполнять?

Добрый вечер, Татьяна. То есть я заполнила в карточке организации все верно? останется только поменять дату 23 на 1 мая?

И еще – я поняла, что сдавать всю отчетность я должна по новому месту регистрации, т.е. в новую налоговую и меняться у меня должен еще код ОКТМО?

не верно написала, не ОКТМО, а ОКАТО

Татьяна, уточнила поменялись и ОКТМО и ОКАТО

Татьяна Босых Профбух8 Июн 4 2017 - 21:59

Добрый день, Ольга.

Да в карточке Вы заполнили все верно.

Программа сама заполнит и разделит данные по ИФНС.

Согласно письму ФНС России от 27.12.2016 № БС-4-11/25114@, Вы расчеты 6-НДФЛ сдаете в инспекцию по новому месту регистрации с указанием ОКТМО как по прежнему, так и по новому месту нахождения (за соответствующие периоды).

Татьяна Босых Профбух8 Июн 5 2017 - 16:54

Татьяна, добрый вечер! Вы знаете, я повторно сформировала 6-НДФЛ и 2-НДФЛ – программа заполняет период регистрации в старой налоговой со старым КПП и старым ОКТМО и проставляет их соответственно, а при формировании 2-НДФЛ – то там программа предлагает выбрать именно по ИНН/КПП… я в смятении. Про код попробую завтра дозвониться в ИФНС, сложность в том, что новая налоговая трубку не берет.

Татьяна Босых Профбух8 Июн 7 2017 - 18:43

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Подходит к концу второй год, как налоговая проверка 6-НДФЛ стала источником пополнения бюджета 20-процентными штрафами от суммы налога в камеральном режиме (ст. 123 НК РФ). Как уменьшить риски огромных штрафов – читайте в нашей статье.

Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

С момента представления 6-НДФЛ в налоговый орган начинает действовать следующий алгоритм:

- Срок проведения камеральной проверки: отдел камеральных проверок обязан приступить к проверке 6-НДФЛ в течении трех месяцев.

- Налоговики проверяют сведения, указанные в 6-НДФЛ на предмет обнаружения различных расхождений. Это могут быть: ошибки или противоречия между указанными в 6-НДФЛ сведениями (далее – сведения); несоответствие сведений данным самого налогового органа.

- Следующий этап зависит от результатов проверки:

- Расхождения не обнаружены – проверка будет завершена, так же, как и начата – без каких-либо извещений налогового агента.

- При обнаружении расхождений – инспекция сообщит об этом налоговому агенту. Например, так:

После описания расхождений налоговому агенту предлагают несколько рекомендаций по дальнейшим действиям.

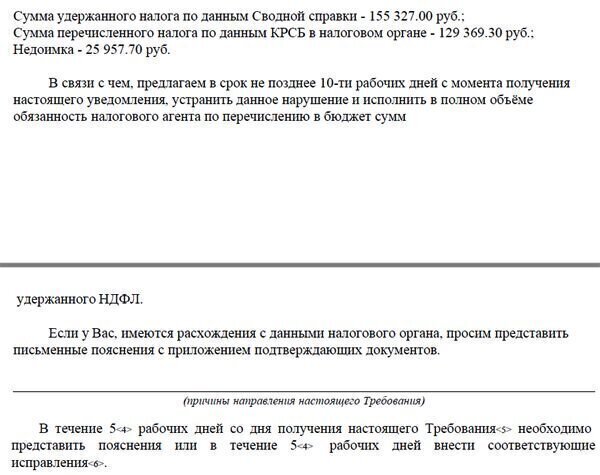

- Срок ответа на требование налоговой – 5 рабочих дней. Однако, если речь идет о доплате, то налоговики нередко срок до 10 дней. Например, так:

Отсчет любого из сроков необходимо начать на следующий день после получения требования. Дата получения будет указана:

- на экземпляре требования (при его вручении лично, под подпись о получении);

- в квитанции о приеме отправленной налоговым агентом по телекоммуникационным каналам связи (ТКС) в ответ на требование, поступившее в электронном виде (пп. 6, 12, 13 Порядка, утв. приказом ФНС РФ от 17.02.2011 № ММВ-7-2/168, ст. 19 Федерального закона от 06.04.2011 № 63-ФЗ).

Хуже всего, когда налоговая использует почтовые отправления. В этом случае требования будет отнесено к полученным по истечении 6-ти рабочих дней с даты направления заказного письма (п. 1 ст. 93 и п. 4 ст. 93.1 НК РФ).

С учетом арбитражной практики, при наличии доказательств получения требования налогоплательщиком, срок все же можно начать отсчитывать со дня фактического получения требования. Например, такой вывод содержит Постановление Девятого арбитражного апелляционного суда от 22.07.2016 № 09АП-21552/2016 по делу № А40-6290/16. Речь в указанном постановлении идет о сроках, используемых ФСС, однако выводы сделаны на основании налогового законодательства.

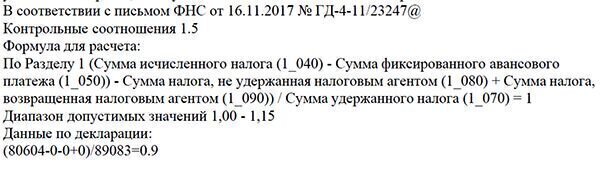

Контрольные соотношения

Основа работы камерального отдела – проверить контрольные соотношения между данными расчетов 6-НДФЛ, 2-НДФЛ и по страховым взносам (далее – РСВ). При камеральной проверке годовой 6-НДФЛ также используют показатели декларации по налогу на прибыль.

Взаимоувязка внутри расчета и с 2-НДФЛ

До появления 6-НДФЛ компаниям начисляли 20-процентый штраф по НДФЛ нечасто: для этого нужна была выездная проверка (2-НДФЛ не отнесена к декларациям, и камеральная налоговая проверка этой формы невозможна). Сейчас к штрафу компанию может привести запрос от налоговиков об информации, связанной с расчетом и уплатой налогов (ст. 31 НК РФ). Основное отличие такого запроса от требования в рамках камеральной проверки в том, что:

- налоговое законодательство не устанавливает предельный срок для выявления недостоверных сведений;

- производство по делу о фактах представления 2-НДФЛ, содержащих недостоверные сведения, регулирует статья 101.4, а не статья 88 Налогового кодекса РФ.

За недостоверные сведения штраф составит 500 рублей за каждую справку, указанную в акте об обнаружении фактов налоговых правонарушений. Штраф 20% могут начислить только по результатам камеральной налоговой проверки 6-НДФЛ. В том числе при выявлении расхождений с формой 2-НДФЛ.

Контрольные соотношения для рассматриваемых форм неизменны уже несколько лет и установлены в Письме ФНС от 10.03.2016 № БС-4-11/3852@. Контрольные соотношения показателей внутри самой 6-НДФЛ и с показателями 2-НДФЛ смотрите в Приложении к титульному листу № 1.1 вышеназванного письма.

Взаимоувязка с РСВ и особенности камеральной налоговой проверки годовой 6-НДФЛ

При наличии 6-НДФЛ камеральные отделы обязательно проверяют, чтобы компания сдала и РСВ. Контрольное соотношение при взаимоувязке 6-НДФЛ с РСВ – одно:

строка 020 6-НДФЛ – строка 012 6-НДФЛ ≥ строки 030 подраздела 1.1 раздела 1 РСВ.

Годовую отчетность по НДФЛ проверяющие обязательно сверят с декларацией по прибыли из-за выплаты дивидендов. Контрольные соотношения также установлены письмом № БС-4-11/3852@. При наличии дивидендов строки 020 и 040 6-НДФЛ сверяют суммой показателей:

- соответствующих строк 2-НДФЛ;

- строк 020 и 030, соответственно, приложения 2 декларации по налогу на прибыль.

Если дивиденды не начислены, то показатели декларации по прибыли не участвуют в камеральной налоговой проверке 6-НДФЛ. Проконтролировать, в каком размере заработная плата отражена в расходной части по налогу на прибыль, камеральщики пока не могут.

Минимизируем риски

Стандартные бухгалтерские программы и программы операторов электронной отчетности проверяют взаимоувязку всех показателей внутри 6-НДФЛ. Однако проверка взаимоувязок с другими отчетами в налоговую пока вне возможностей стандартных программ.

Несмотря на трудоемкость, проверка взаимоувязки нужна, без нее бухгалтер рискует потратить время на:

- пояснения при камеральной налоговой проверке 6-НДФЛ;

- составление уточненки.

Помимо увеличения трудозатрат вполне возможны доначисления и штрафы.

Конечно, не всегда проверочные формулы Письма № БС-4-11/3852@ работают корректно. В этом случае можно заранее подготовить объяснения для камеральной проверки.

Частые ошибки, которые находят налоговики в расчете 6-НДФЛ

Ошибки, которые чаще всего допускают налоговые агенты, рассмотрены в Письме ФНС России от 01.11.17 № ГД-4-11/22216@. Примечательно, что 2018 год не привнес ничего нового в перечень нарушений, который налоговики для удобства оформили в виде таблицы в Приложении к данному письму.

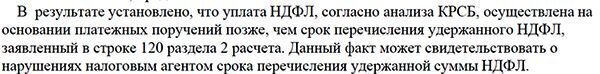

Приведем формулировки из реальных требований налоговиков:

Такое требование могут получить бухгалтеры, которые заполняют 6-НДФЛ не в автоматическом режиме, либо при разноске банковской выписки допущена неточность. То есть причина чаще всего в уже упомянутом человеческом факторе.

Иногда присланные требования явно составлены в автоматизированном режиме, и налоговая вдруг требует пояснения о расхождении в 0,9 рубля.

Приведенные примеры наиболее простые, но и они требуют от бухгалтера немалых трудозатрат. Оптимизировать взаимодействие с налоговой можно за счет регулярных сверок.

После введения 6-НДФЛ налоговый агент перестал видеть в своей карточке расчетов с бюджетом только переплату и начисления (доначисления) по результатам выездной налоговой проверки. Проставляя оплаты в 6-НДФЛ, необходимо проверять, отражены ли они в вашей карточке расчетов и с каким ОКТМО.

Особенно проверка разноски ОКТМО важна, когда компания сменила инспекцию (даже в пределах одного города). Даже видя оплату, но с другим ОКТМО, отдел камеральной проверки сообщит компании о несвоевременной оплате.

Как подготовить пояснение по противоречиям в 6-НДФЛ

Бухгалтеру, позвонившему сообщить, что требование явно некорректно (например, упомянуто расхождение о пресловутых 0,9 руб.), инспекторы нередко говорят, что это ошибка программы, и присылать им ничего не нужно, так как почта и так перегружена.

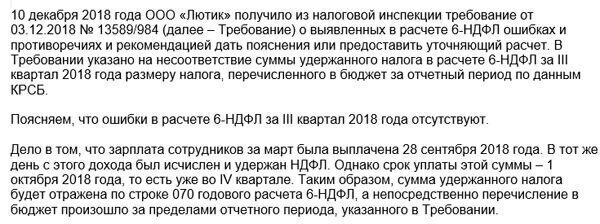

Чаще всего налоговые агенты дают такие пояснения:

Образец пояснений по расхождениям в 6-НДФЛ

При отправке пояснения по ТКС обязательно укажите в теме письма не только реквизиты требования, но и ФИО инспектора, указанного исполнителем по требованию (обычно в самом конце требования, мелким шрифтом). Реестр приложенных документов программа оператора ТКС сформирует автоматически, поэтому называйте приложенные файлы наглядно. Например, «Платежное поручение_НДФЛ 5677 от 01.10.2018».

Последствия «камералки» 6-НДФЛ для налогового агента

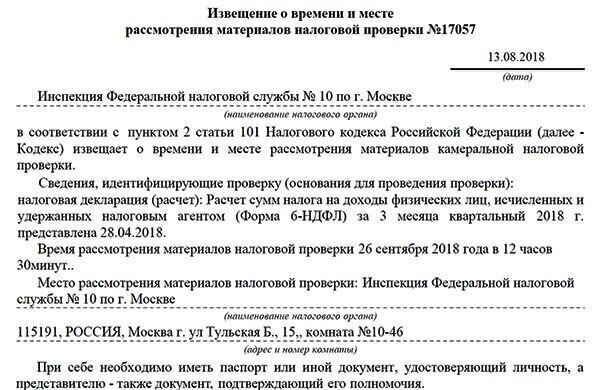

Бухгалтеры, которые не успевают подготовить пояснения в 5-дневный срок, нередко сдают уточняющий 6-НДФЛ с минимальными правками, не влияющими на суммы налогов. Однако если нестыковки, указанные инспекторами, не устранены, – придет еще одно требование или же сразу акт налоговой проверки по 6-НДФЛ. Например, такой:

Вместе с актом придет извещение о времени и месте рассмотрения материалов проверки:

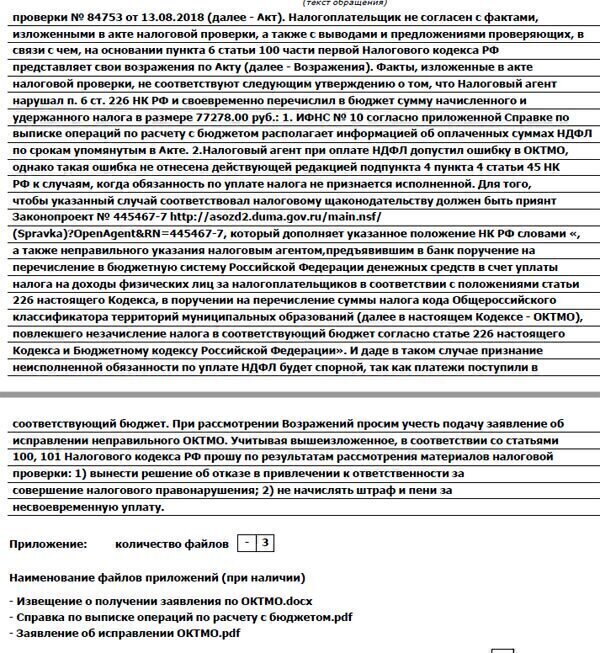

В нашем примере на представленный акт бухгалтер отправил такие возражения (орфография сохранена).

На рассмотрение возражений бухгалтер не явился. Только в декабре инспектор позвонил и попросил прислать уточнение к возражениям с приложением платежных поручений.

Несмотря на то, что информация о всех платежах была разнесена в КРСБ, бухгалтер отправил платежные поручения, и на этом камеральная налоговая проверка для него благополучно закончилась.

Отметим, что на личное присутствие при рассмотрении возражений время все же находить нужно. В противном случае может возникнуть необходимость в обжаловании уже не акта, а решения налогового органа.

Как сократить время на подготовку к камеральной проверке

Специалисты компании прекрасно знают:

- что именно проверяют налоговики;

- какие показатели требуют взаимоувязки;

- как избежать ненужных вопросов о расхождениях в отчетности (самое простое – вести бухгалтерский учет по правилам налогового).

Специализация на камеральных проверках позволяет анализировать и выдерживать сотни контрольных соотношений в формах отчетности, на которые опирается ИФНС, принимая решение, в том числе и о выездной налоговой проверке.

Конечно, ни одной фирме не грозит выездная проверка 6-НДФЛ, однако налоговики проверят вместе с НДФЛ и другие отчисления от зарплаты. Возможности крупной компании позволяют 1C-WiseAdvice:

- работать с лучшими методологами 1С;

- поддерживать такую систему автоматизированного контроля, которая позволяет снизить риск влияния человеческого фактора до минимума.

Программа жестко контролирует последовательность и правильность учетного процесса. А «интеллектуальную» часть работы бухгалтера контролируют внутренние аудиторы, которые:

- консультируют специалистов в процессе подготовки отчетности;

- тщательно проверяют ее качество отчетов до отправки в налоговую.

Такой двусторонний контроль (программный и интеллектуальный) гарантирует оказание услуг на высочайшем профессиональном уровне.

НДФЛ — это налог, который платят все организации, имеющие наемных сотрудников. Правильность начисления и перечисления налога проверяется с помощью подаваемых отчетов 2-НДФЛ и 6-НДФЛ. На практике встречаются ситуации, когда организация меняет юридический адрес, а это влечет за собой и смену налогового органа. Соответственно, КПП и ОКТМО также изменятся.

Ответственный за отчеты не всегда понимает, как заполнять отчетность при изменении регистрационных данных, ведь часть сведений по НДФЛ формируются с одними данными организации — старыми, а часть с другими — новыми. Также параллельно возникает вопрос: когда начинать платить НДФЛ в новую ИФНС? Ответы на эти и многие другие вопросы по такое сложной теме вы найдете в нашей публикации.

Разберемся для начала в теории.

Данный материал касается не только смены юридического адреса организации. Смена индивидуальным предпринимателем (ИП) прописки влечет изменение налогового органа. Даже смена улицы может привести к изменению ОКТМО.

Действуйте по следующей схеме.

Первое — внесение изменений в ЕГРЮЛ или ЕГРИП. Для ИП — проверьте новые ОКТМО и код ИФНС. Для юридических лиц проверьте и новый КПП. После обновления данных в реестре, измените реквизиты в программе 1С и платежных документах.

Второе — проверка ОКТМО (общероссийский классификатор территорий муниципального образования). Платежи и начисления по ОКТМО должны совпадать. В противном случае может возникнуть недоплаты и переплаты в разрезе этого кода.

Третье — после внесения изменений в ЕГРЮЛ / ЕГРИП оплата производится и отчетность сдается в новую ИФНС.

Отчеты 2-НДФЛ и 6-НДФЛ сдаются в двух экземплярах, со старым ОКТМО и новым ОКТМО. Чтобы не столкнуться с недопониманием со стороны налоговой, этот момент можно у них уточнить.

Рассмотрим на условном примере: ООО «Карамелька» изменило юридический адрес и регистрацию в налоговом органе в декабре 2020 г. Бухгалтер вносила документы по расчету заработной платы и выплатам. Рассмотрим, как это отражается в программе 1С: ЗУП.

Проверьте ОКТМО — код по классификатору территорий муниципальных образований

Начисления и уплаты должны быть на одном ОКТМО. Начисления — то, что вы показали в отчёте 6-НДФЛ и должны заплатить, а уплаты — то, что вы фактически заплатили. Важно, чтобы ОКТМО в отчёте и платёжках совпадали.

Налоговая записывает начисления и уплаты в специальную карточку по расчётам с бюджетом. Новый ОКТМО означает, что вам открыли ещё одну карточку. Если продолжите платить и отчитываться, как раньше, по одной образуется переплата, а по другой — недоимка.

ОКТМО может поменяться, даже если переехали на соседнюю улицу.

Как заполняют 6-НДФЛ по «обособленцам»

В общем случае у компании, имеющей обособленные подразделения, через которые также выплачивают доходы работникам, количество расчетов 6-НДФЛ должно соответствовать количеству обособленных подразделений плюс 1.

6-НДФЛ нужно заполнить отдельно по каждой «обособке», причем независимо от того, что обособленные подразделения состоят на учете в одном налоговом органе.

Подразделения компании могут находиться в одном муниципальном образовании или городе федерального значения, но на территориях, подведомственных разным налоговым инспекциям. В этом случае перечислять налог с доходов работников этих подразделений и подавать расчеты 6-НДФЛ нужно по месту учета каждого такого «обособленца».

Бывает так, что организация ликвидировала «обособку», а потом выявила ошибки в 6-НДФЛ по сотрудникам уже закрытого подразделения. В этом случае «уточненку» нужно сдать в инспекцию по месту нахождения налогового агента, то есть головной организации. При этом в расчете нужно указать ИНН и КПП налогового агента, а ОКТМО – ликвидированного подразделения.

После изменений в ЕГРЮЛ / ЕГРИП отчитывайтесь в новую налоговую

В идеале должно быть так: вы пишите заявление на смену юридического адреса, вас снимают с учёта в старой налоговой и передают карточку по расчётам с бюджетом в новую инспекцию. С этого момента платите и отчитываетесь только туда.

В порядке заполнения 6-НДФЛ сказано, что организации указывают код по ОКТМО того муниципального образования, где находится организация или её обособленное подразделение. Формально наличие обособки — единственная причина, когда за один период нужно сдавать отчёты с разными ОКТМО.

Но на практике бывает по-другому. Иногда из-за переезда налоговики просят сдать два комплекта отчётности.

☎️ Позвоните в новую налоговую и спросите, как сдавать 6-НДФЛ и 2-НДФЛ за период переезда.

Если скажут «сдавайте один отчёт с новым ОКТМО», измените реквизиты в Эльбе и отправляйте отчёты в новую налоговую. Правильные платёжки и отчёты будут формироваться автоматически. Больше ничего делать не нужно.

⚠️Если за период переезда попросят сдать два отчёта с разными ОКТМО, действуйте по инструкции ниже.

Что учесть при заполнении формы 6-НДФЛ

Все организации и ИП, являющиеся налоговыми агентами по НДФЛ, должны ежеквартально представлять в свою ИФНС расчет 6-НДФЛ.

Форма 6-НДФЛ, а также порядок ее заполнения и формат представления в электронной форме утверждены приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/[email protected] Расчет нужно представить в электронном виде по телекоммуникационным каналам связи. На «бумаге» это могут сделать те работодатели, от которых в налоговом периоде получили доходы не более 25 человек.

В расчете работодатель предоставляет общую информацию по всем физлицам, которые получили доход.

Кроме зарплаты сотрудников, НДФЛ нужно платить и с других доходов, которые физлица получили от вас, например:

- вознаграждения по гражданско-правовым договорам;

- беспроцентные займы;

- подарки;

- дивиденды.

Расчет нужно заполнять отдельно по каждому коду ОКТМО. Их перечень установлен Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (утв. приказом Росстандарта от 14 июня 2013 г. № 159-ст).

Индивидуальные предприниматели указывают код по ОКТМО по месту жительства. А те, которые платят ЕНВД и ПСН-налог, — по месту осуществления деятельности.

Проверить корректно ли заполнен расчет можно, используя контрольные соотношения для формы 6-НДФЛ, предложенные налоговиками.

Если в первом квартале 2021 года не производились выплаты физлицам, с которых должен быть удержан налог, то представлять данный расчет не нужно. То есть, сдавать «нулевой» расчет 6-НДФЛ необязательно.

Если доходы выплачивает как головная компания, так и обособленное подразделение, нужно заполнить два расчета с разными кодами по ОКТМО и представить их в две налоговые инспекции — по принадлежности кодам.

Как правильно заплатить НДФЛ

Предположим, запись об изменениях в ЕГРЮЛ сделана 20 мая. С этой даты перечисляйте НДФЛ и сдавайте отчёты в новую налоговую. Хронология будет такой:

| 10 апреля | Выдали зарплату за март |

| 11 апреля | Заплатили НДФЛ с зарплаты за март по старым реквизитам |

| 10 мая | Выдали зарплату за апрель |

| 13 мая | Заплатили НДФЛ с зарплаты за апрель по старым реквизитам |

| 20 мая | Появилась запись в ЕГРЮЛ: новые ОКТМО, КПП и код инспекции |

| 10 июня | Выдали зарплату за май |

| 11 июня | Заплатили НДФЛ с зарплаты за май по новым реквизитам |

Чтобы в Эльбе формировались правильные платёжки, измените реквизиты на актуальные.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как сформировать два комплекта 6-НДФЛ

В инструкции опираемся на разъяснения из письма ФНС № БС-4-11/[email protected]:

Отчёт 6-НДФЛ сдают поквартально. Переезд пришёлся на май, поэтому за полугодие надо сформировать два комплекта отчётности: оба в новую налоговую, с новым КПП. В первом отчёте будут начисления до переезда и старый ОКТМО, во втором — начисления после переезда и новый ОКТМО.

- В Эльбе найдите задачу «Сдать отчёт 6-НДФЛ за I полугодие», на последнем шаге нажмите «Сохранить файл для ИФНС» — загрузится файл отчёта в формате xml.

В разделе 2 — три начисления НДФЛ: с зарплаты за март, апрель и май. Если сдать отчёт в таком виде, то все они попадут на новый ОКТМО. Это приведёт к недоимкам и переплатам.

- Скопируйте отчёт. Копия понадобится позже, чтобы сделать отчёт с новым ОКТМО.

- Скачайте Налогоплательщик ЮЛ, запустите программу. Добавьте реквизиты организации в разделе «Налогоплательщик».

- Перейдите в раздел Сервис → Приём документов из файлов.

- Откройте файл, который выгрузили из Эльбы. На титульном листе укажите старый ОКТМО.

Перейдите в Раздел 2 и удалите июньскую выплату: клик правой клавишей мыши → удалить строку.

Сохраните файл на компьютере в формате xml (не Excel). Это будет первый комплект отчётности со старым ОКТМО.

- Откройте с помощью Налогоплательщика копию отчёта, выгруженного из Эльбы. Удалите первые два начисления — останется только июньская выплата. Проверьте, чтобы на титульном листе был указан новый ОКТМО. Это второй комплект отчётности за полугодие.

- После исправления присылайте отчёты нам на, мы загрузим их в вашу учётную запись для отправки в налоговую. В теме письма напишите: «подгрузка отчётов 6-НДФЛ из-за смены юридического адреса».

Отчёты за 9 месяцев и за год формируйте в Эльбе как обычно, редактировать их не нужно.

Как изменить юридический адрес в 1С и регистрацию в налоговом органе?

Для изменения реквизитов откройте карточку организации.

Шаг 1. Перейдите в раздел «Настройки» — «Организации». На закладке «Адреса и телефоны» измените адрес организации.

Данный реквизит не периодический и не хранит историю его изменения. Поэтому рекомендуем сделать копию информационной базы со старым адресом, чтобы можно было распечатать «старые» документы или справки за прошлые периоды с прежними реквизитами.

Для заполнения строк фактический и почтовый адрес, при их совпадении воспользуйтесь кнопкой «Заполнить».

Шаг 2. На закладке «Главное» перейдите по гиперссылке «Изменить данные регистрации». В открывшемся окне нажмите «История изменения регистрации» и внесите новые сведения об организации.

- КПП;

- код налогового органа;

- краткое и полное наименование налогового органа;

- ОКТМО.

При сохранении сведений обратите внимание на значение в «Действует с». Данные реквизиты периодические, и их изменение хранится в истории значений. До указанной даты учитываются старые реквизиты, после — измененные.

Сохраните изменения в карточке — «Записать и закрыть».

Шаг 3. На запрос программы об изменения, нажмите кнопку «Изменились данные о регистрации в налоговом органе».

После этого в карточке организации отобразятся новые сведения о регистрации и месяц, с которого они действуют.

Если у вас возникли проблемы и путаница в данных ИФНС, обратите внимание на то, с какого месяца у вас введена информация. Возможно, вы не предали особое значение этому моменту и при сохранении сведений оставили месяц, указанный по умолчанию — текущий.

Как сформировать два комплекта 2-НДФЛ

Справки 2-НДФЛ сдают по итогам года. В первом комплекте должны быть доходы до смены адреса и старый ОКТМО, во втором — суммы после смены адреса и новый ОКТМО. Принцип такой же, как с 6-НДФЛ.

- Сформируйте 2-НДФЛ в Эльбе, сохраните файл для ИФНС. Имейте в виду: задача открывается в январе.

- Откройте справки в Налогоплательщике, отредактируйте начисления по месяцам, проверьте ОКТМО. Файлы сохраните в формате xml.

- Отправьте оба файла в техподдержку на

Не заполняется отчет. Как проверить в 1С разделение доходов между ИФНС?

При заполнении отчета в налоговую, например, справки 2-НДФЛ, пользователь может столкнуться с ошибкой: «При выплате доходов не зарегистрированы доходы» с указанием регистрационных данных организации.

В данном случае программа абсолютно права! Ведь мы выше рассмотрели документы начисления и выплаты зарплаты, в которых указана «старая» ИФНС.

Если ответ очевиден, то просто перезаполните и перепроверьте документы после даты изменения регистрационных данных.

А как можно посмотреть, в каких документах какая налоговая зафиксирована? Сделать это легко с помощью Универсального отчета.

Шаг 1. Перейдите в раздел «Администрирование» — «Печатные формы, отчеты и обработки». Откройте гиперссылку «Универсальный отчет».

Шаг 2. Выберите регистр накопления «Расчеты налоговых агентов с бюджетом по НДФЛ», задайте период — год.

Если в базе 1С: ЗУП ведется учет по нескольким организациям, нажав кнопку «Настройки», установите отбор по организации. В нашем примере установлен отбор по ООО «Карамелька».

- Каковы особенности заполнения 6-НДФЛ при переходе в другую налоговую

- Куда подавать декларацию по налогу при регистрации фирмы в новой ИФНС

- Пример формирования отчетности 6-НДФЛ при смене юридического адреса

Каковы особенности заполнения 6-НДФЛ при переходе в другую налоговую

В силу действующего законодательства субъектам хозяйствования вменено в обязанность каждый квартал направлять в налоговые органы расчеты по форме 6-НДФЛ.

Также компаниям — налоговым агентам необходимо передавать данные в ИФНС по форме 6-НДФЛ при смене адреса функционирования предприятия. В установленных бланках данной отчетности предписано отражать реквизиты КПП и ОКТМО. Если субъект хозяйствования переехал и сменил адрес местонахождения, у него автоматически изменяются действовавшие до переезда реквизиты. Кроме того, в случаях, когда предприятие осуществляет деятельность в нескольких самостоятельных филиалах, расположенных в разных регионах, при формировании отчета 6-НДФЛ важно не забыть отразить ОКТМО раздельно по каждому зарегистрированному адресу действующих филиалов. Указанное требование регламентировано приказом ФНС России от 15.10.2020 № ЕД-7-11/753, который вступает в силу начиная с отчетности за 1-й квартал 2021 года. В прежнем приказе от 14.10.2015 № ЕД-7-11/450 было прописано аналогичное требование.

Что касается реквизита КПП, то в бланке декларации 6-НДФЛ законодатель требует от компании отражать значение, действующее на момент представления отчета.

С отчетности за 1-й квартал 2021 года применяется новый бланк 6-НДФЛ, который объединил в себе форму 6-НДФЛ и 2-НДФЛ. Подробнее о новшествах вы можете узнать из обзора «КонсультантПлюс». Еще больше материалов вы получите, если оформите пробный бесплатный доступ к К+.

Вместе с тем на практике может встретиться ситуация, когда фирма после переезда на новый адрес все равно продолжает относиться к своей прежней налоговой инспекции (новый адрес находится в ведении той же самой ИФНС). Поэтому, по сути, при замене юридического адреса регистрация в налоговом органе не поменялась. В подобных ситуациях изменяется только реквизит ОКТМО, при этом значение КПП остается прежним.

Куда подавать декларацию по налогу при регистрации фирмы в новой ИФНС

Итак, переезд фирмы в другой регион подразумевает смену юридического адреса, и налогоплательщик (налоговый агент) обязан встать на налоговый учет в новой ИФНС.

Руководствуясь письмом ФНС № БС-4-11/25114 от 27.12.2016, при смене налоговой 6-НДФЛ требуется представлять в инспекцию по новому месту нахождения в двух экземплярах. В один из них будут внесены сведения о доходах и налоге за период, предшествующий переезду. А во второй декларации будут отражены сведения, актуальные с даты постановки на налоговый учет по новому местонахождению организации.

При этом важно учитывать, что такие документы между собой различаются только реквизитом ОКТМО, так как в обеих декларациях должен быть указан КПП фирмы, содержащий реквизиты именно новой инспекции. В связи с этим, если смена адреса местонахождения произошла до направления в ИФНС отчетности за прошедший отчетный период, то 6-НДФЛ при переходе в другую налоговую компании нужно заполнить в двух экземплярах:

- В первом указать старый ОКТМО и КПП по новой инспекции. В таком документе будут приведены данные по фирме за период с начала года до момента переезда на новый адрес.

- Во втором прописать новый ОКТМО и новый КПП. Здесь будут зафиксированы сведения, соответственно, с даты переезда и далее.

Куда сдавать 6-НДФЛ, мы писали в статье.

При наличии обособленного подразделения вам будет интересна другая наша статья.

Пример формирования отчетности 6-НДФЛ при смене юридического адреса

Рассмотрим практический пример 6-НДФЛ при смене юридического адреса.

ООО «Колибри» 10.02.2020 поменяло адрес местонахождения. Данное событие повлекло за собой смену налоговой инспекции, что, в свою очередь, привело к изменению КПП и ОКТМО. За январь зарплата сотрудникам фирмы составила 336 258 руб. (НДФЛ — 43 713 руб.), за февраль — 342 165 руб. (НДФЛ — 44 481 руб.), а за март — 350 896 руб. (НДФЛ — 45 616 руб.). ОКТМО в январе 45349000, ОКТМО после переезда 45333000. Фирме предстоит сдача налоговых деклараций за 1-й квартал.

В данном случае, руководствуясь приведенной выше позицией ФНС, организации следует представить декларацию за 1-й квартал в двух экземплярах.

Один будет содержать сведения до 10.02.2020 (до смены адреса местонахождения), и в нем нужно будет указать прежний реквизит ОКТМО, но новый КПП. В такой декларации в раздел 1 компания впишет только доход, начисленный своим рабочим за январь (строка 020), то есть 336 258 руб., а также по строкам 040 и 070 укажет соответствующий январский исчисленный и удержанный НДФЛ по ставке 13% (43 713 руб.). Во втором разделе документа будут отражены сведения только о заработке и НДФЛ специалистов за январь.

Во втором экземпляре будут отражены сведения после 10.02.2020 (после переезда) и, соответственно, в декларации следует прописать новые реквизиты КПП и ОКТМО. ООО «Колибри» зарплату за март своим специалистам выплачивает полностью уже в апреле (и тогда же перечисляет в бюджет сумму подоходного налога). Поэтому в разделе 1 декларации следует отразить только февральскую и мартовскую зарплаты (342 165 руб. + 350 896 руб. = 693 061 руб.), без учета январской выплаты. По строке 040 будет исчисленный с зарплаты за февраль и март НДФЛ (44 481 руб. + 45 616 руб. = 90 097 руб.), а по строке 070 — удержанный НДФЛ по ставке 13% с февральского дохода работников (44 481 руб.). Второй раздел декларации будет содержать сведения о заработке и подоходном налоге за февраль.

Образцы заполнения 6-НДФЛ приведены в начале статьи.

Какие контрольные соотношения учесть в 6-НДФЛ, мы разбирали в статье.

Обязанность сдачи 6-НДФЛ при смене налоговой фирме — налоговому агенту следует исполнять уже по новому адресу. Освобождение от данной обязанности дает только отсутствие начисления доходов в течение расчетного периода. При этом важно помнить, что после переезда фирме следует подать в инспекцию по новому адресу два экземпляра декларации, в одном из которых отразить данные до переезда (и указать старый ОКТМО), а в другом — сведения о деятельности после смены «прописки» (соответственно, указав новый ОКТМО).

Читайте также: