1с зуп распределение ндфл

Опубликовано: 03.05.2024

![]()

Данную статью решила написать не случайно, так как отчетный 2018 год, так или иначе, уже подходит к концу, но у бухгалтеров ещё есть время, чтобы провести работу по проверке и внесению поправок в учете для корректного формирования годового отчета 6-НДФЛ.

Поэтому, данное положение дел я называю – ситуация «цугцванг» , когда для бухгалтера наступает безвыходная обстановка, и любые уже его действия приводят только к ухудшению существующих дел и означает заведомо плохой результат, но и бездействие тоже нельзя допустить, так как начисление заработной платы – это ежемесячная и обязательная операция. Поэтому бухгалтер стеснен в своих действиях, он потерян, не знает, за что взяться для исправления, а времени свободного на полное исправление учета с самого начала года уже нет. Поэтому, чаще всего, данные ошибки остаются, а отчеты бухгалтер собирает руками, ругая программу, что она неверно считает зарплату и налоги.

В этой статье я не ставлю своей задачей писать полную методологию ведения учета в 1С:ЗУП 3.1, а рекомендую к самостоятельному изучению на портале 1С:ИТС данного вопроса, там максимально подробно и понятно все изложено. Эту статью хочу посвятить грубейшим ошибкам, которые делаются в первичных документах и приводят к необратимым «патовым последствиям».

ОШИБКА №1: ДАТА В МЕЖРАСЧЕТНЫХ ДОКУМЕНТАХ

На первый взгляд, кажется, что ошибка не имеет никакого отношения к НДФЛ, тем не менее, приводит к неправильному расчету, вернее определению удержанного налога. Бухгалтер неправильно указывает дату в межрасчетных документах. Например, в таких

документах, как отпуск, больничный и др. Правильная дата начисления, то есть дата документа в программе, должна быть меньше, либо равна дате ведомости, которой мы выплачиваем этот доход. Такая ошибка зачастую возникает тогда, когда мы заносим документы задним числом.

Например, рассмотрим ситуацию с отпуском. Пусть 25.10.2018 г. я внесла документ - отпуск (Рис.1,п.1), который был выплачен 01.10.2018 г. (Рис.1,п.3). Естественно, что дата документа по умолчанию у меня заполнилась текущая (Рис.1,п.1), которой я заношу документы 25.10.2018 г. Я этого, как часто бывает, не заметила и дальше стала регистрировать выплату отпускных (Рис.1,п.2,п.4).

В документ ведомость в банк я уже проставляю правильную дату 01.10.2018 г. (Рис.1,п.5), но при автоматическом заполнении документа, сумма отпускных заполнилась (Рис.1,п.6), а сумма НДФЛ к перечислению, то есть сумма удержанного налога - не определилась (Рис.1,п.7).

Рис.1

Рис.2

ОШИБКА №2: ПЛАНИРУЕМАЯ ДАТА ВЫПЛАТЫ ДОХОДА

Следующая ошибка, которая приводит к некорректному заполнению формы 6-НДФЛ. И, опять рассмотрим в таких документах, как отпуск . В межрасчетных документах есть такой реквизит, как планируемая дата выплаты, она фиксируется, как дата фактического получения дохода, с кодами доходов, отличных от кода 2000. Очень важно эту дату корректировать, если по факту выплаты этих доходов прошла в какой-то другой день. Поскольку, именно эта дата, попадает в форму 6-НДФЛ в строку 100. И рассмотрим тот же пример с отпуском, который рассматривали в ошибке №1. Планировали выплатить 01.10.2018 г. (Рис.3,п.1), а по факту выплатили, допустим, 10.10.2018 г. (Рис.3,п.2).

Препроводим выплату и заполняем форму 6-НДФЛ (Рис.3,п.3), посмотрим, что же у нас получилось. Проверяем наш блок строк,

соответствующим этим отпускным (Рис.3, п.4,5,6). Стока 100 – дата фактического получения дохода указано 01.10.2018 г. (Рис.3, п.4), эта дата из документа отпуск (Рис.3,п.1). Дальше, 110 строка, дата удержания налога (Рис.3,п. 5) – это дата ведомости на выплату 10.10.2018 г. (Рис.3,п.2). И остается 120 строка – срок перечисления НДФЛ (Рис.3,п.6). Для дохода в виде отпускных 100 строка должна совпадать с датой выплаты этих отпускных, строка 110. А мы видим сейчас, что форма 6-НДФЛ заполнена некорректно.

Рис.3

ОШИБКА №3: НЕСООТВЕТСТВИЕ ДАТ

Следующая ошибка, которая приводит к неправильному заполнению формы 6-НДФЛ – не заполняется 130 строка, там, где у нас указываются доходы. Возникает она вследствие того, что не совпадает дата получения дохода в трех учетах: в учете доходов, исчисленного налога и удержанного налога. И, опять по традиции будем разбираться с нашим примером по отпуску сотрудника.

Дата получения дохода, попадающая в учет доходов, отражается в реквизите – планируемая дата выплаты (Рис.5,п.1). Она при

проведении документа записывается в регистр - учет доходов для исчисления НДФЛ (Рис.5,п.2,3).

Затем, смотрим исчисленный НДФЛ, более подробно можно посмотреть по кнопке - зеленый карандаш (Рис.5,п.4), здесь у нас так же фиксируется дата получения дохода, с которого был исчислен этот налог (Рис.5,п.5). И, очень важно, чтобы эта дата с датой выплаты, указанной в документе отпуск, совпадала. Теперь посмотрим, что дата получения дохода из регистра – расчеты налогоплательщика с бюджетом по НДФЛ , там, где у нас исчисленный налог, заполнен правильно в колонке - дата получения дохода (Рис.5,п.6,7).

Рис.5

Дальше проверяем удержанный налог в документе – ведомость на выплату . Нажимаем двойным кликом на сумму НДФЛ (Рис.5,п.1) в документе и открываем расшифровку и проверяем, что удержанный налог так же фиксируется в привязке к дате получения дохода (Рис.5,п.2).

Определяется дата автоматически при заполнении документа и фиксируется в документе. При проведении записывается в регистр – расчеты налогоплательщиков с бюджетом по НДФЛ (Рис.6,п.3), уже со знаком минус, удержанный налог так фиксируется (Рис.6,п.4).

Я до этого писала, что все три даты у нас должны совпадать. Совпадает дата учета дохода (Рис.5,п.2,3), дата получения дохода, исчисленного дохода (Рис.5,п.6,7) и дата в учете удержанного налога (Рис.6,п.3,4). Если у нас в регистре - учет доходов для исчисления НДФЛ будет другая дата, то произойдет несоответствие. В форме 6-НДФЛ не определится сумма по 130 строке и строка 100 заполнится по данным учета удержанного налога (Рис.7). Поэтому, сумма налога заполнится, а сумма дохода нет, из-за нестыковки дат.

Сегодня на этом все! Если данная статья оказалась вам полезной, то обязательно подписывайтесь на рассылку, оставляйте комментарии и не пропускайте новые статьи.

Пожалуй, один из самых значимых и трудных вопросов при расчете заработной платы – это исчисление и удержание НДФЛ.

И от того, насколько корректно будут отражены операции по его учету зависит:

- в первую очередь – расчеты с сотрудниками,

- во вторую очередь – формирование отчетности.

Или наоборот, кому как нравится.

Предлагаю познакомиться, или для кого-то вспомнить, со стандартными возможностями программы 1С: Зарплата и управление персоналом ред. 3.1 (1С: Зарплата и кадры государственного учреждения ред.3.1), которые помогут нам в решении этой сложной задачи.

Что необходимо сделать бухгалтеру, чтобы проверить правильность исчисления НДФЛ?

После того, как завершено начисление заработной платы за месяц следует себя проверить: а все ли документы учтены для НДФЛ?

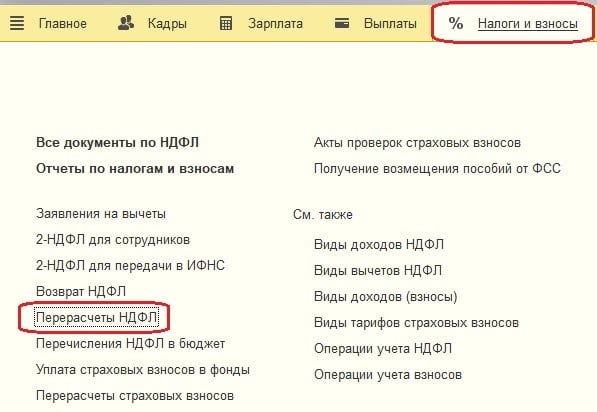

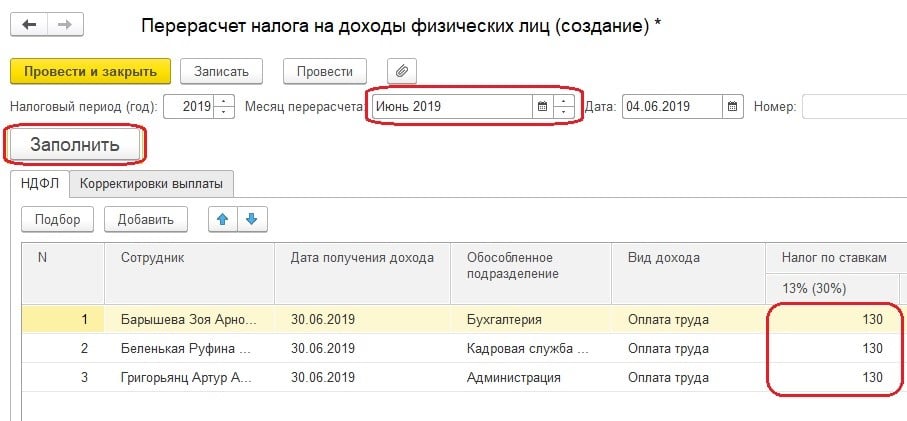

Для этого воспользуемся документом Перерасчет НДФЛ. Если все расчеты в базе проведены корректно, то документ НЕ будет заполнен.

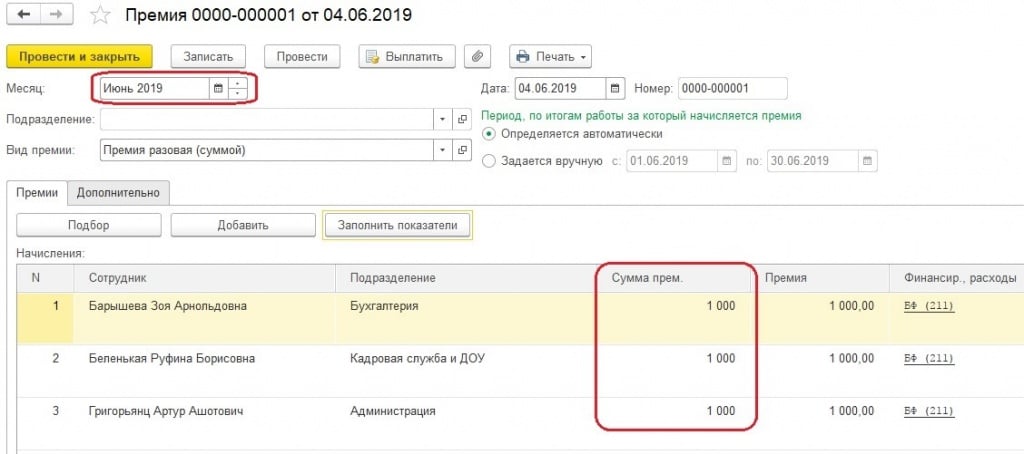

Для демонстрации поведения данного документа введем документ Премия уже после проведения документа Начисление заработной платы.

Далее заполним вышеупомянутый документ.

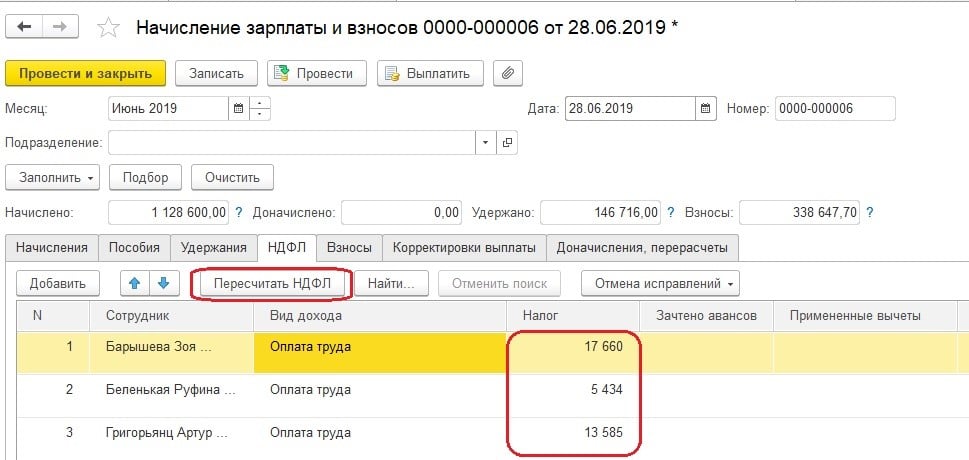

В данной ситуации мы наблюдаем, что программа обнаружила, что следует доначислить налог. Поэтому нам необходимо пересчитать налог на доходы физических лиц в документе начисления заработной платы.

В программе довольно большой перечень отчетов, которые помогаю пользователю для анализа проведенных расчетов.

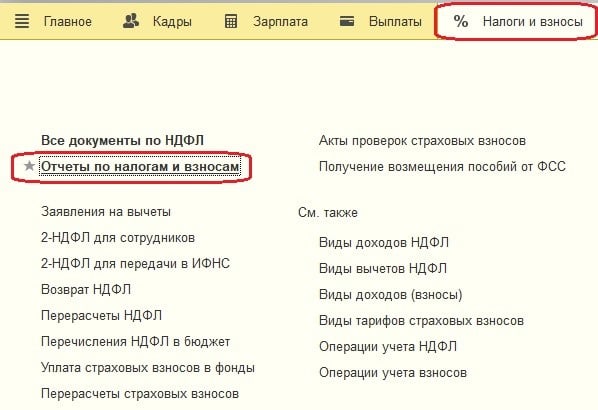

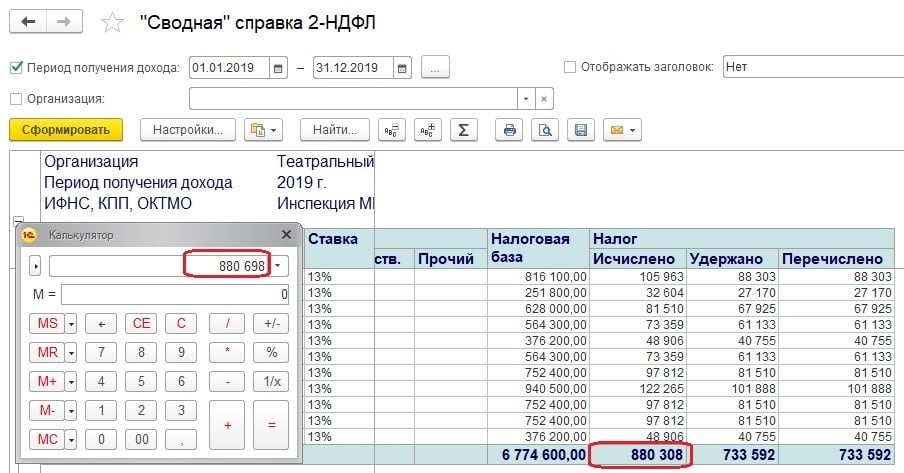

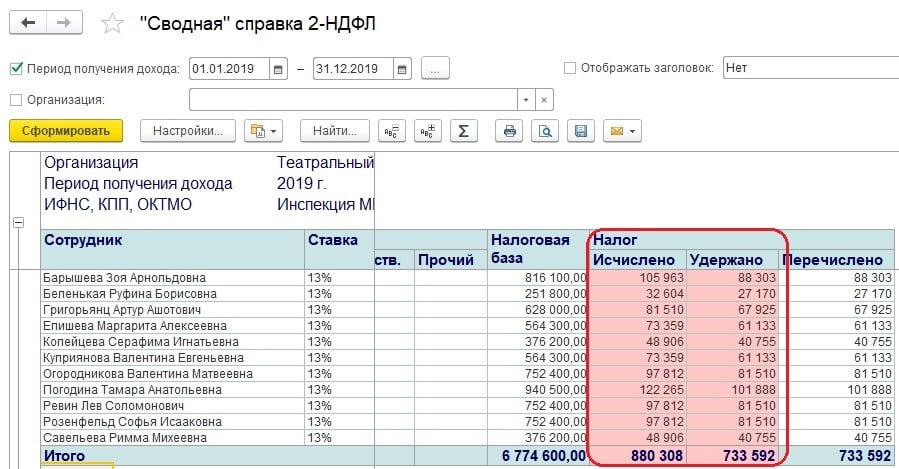

Первый отчет, который заслуживает нашего внимания – Сводная справка 2-НДФЛ.

С её помощью можно проверить исчисление налоговой базы и самого налога арифметически, путем нахождения разницы между суммой дохода и вычетов, предоставленных сотрудникам и умножения налоговой базы на ставку соответственно.

Если присутствует разница, между исчисленным налогом в базе, и суммой налога, полученной расчетным путем – следует найти сотрудников, по которым допущены ошибки.

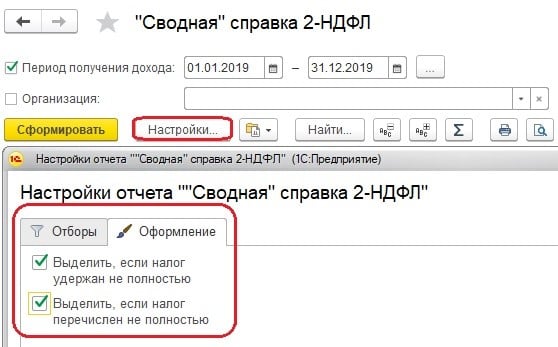

Также данный отчет автоматически нам представит информацию по тем сотрудникам, у которых суммы удержанного и перечисленного налога не равны исчисленным. Для этого необходимо немного до настроить отчет, а точнее подключить «флажки».

Итак, посмотрим, как выглядит данная форма при подключенных флажках.

В моем примере эти суммы отличаются по той простой причине, что еще не проведена выплата за последний месяц.

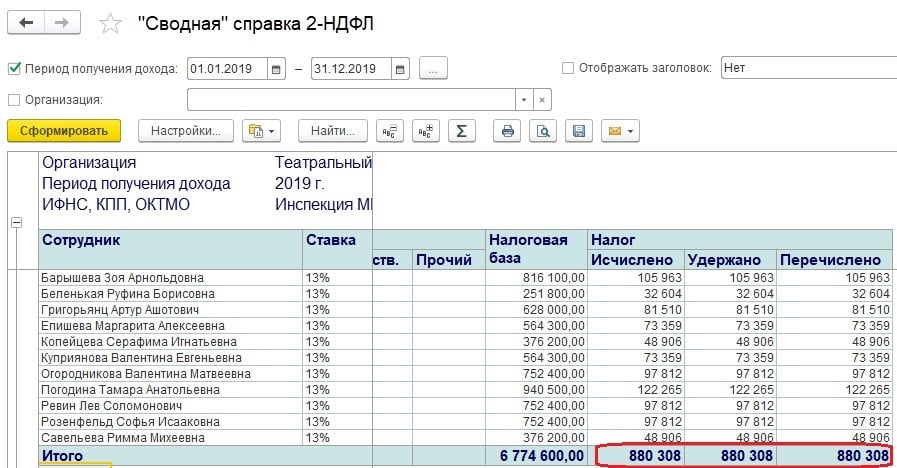

После проведения выплаты, данный отчет будет выглядеть вот так.

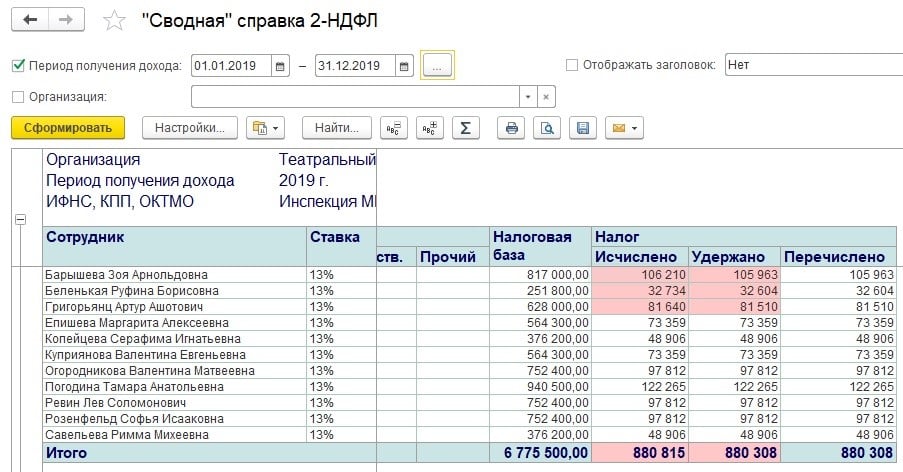

И еще один вариант данного отчета.

Напомню, почему важно добиваться того, чтобы суммы исчисленного, удержанного и перечисленного налога должны быть равны – именно на этих данных строится формирование отчетов 2-НДФЛ, 6-НДФЛ и взаиморасчеты с сотрудниками.

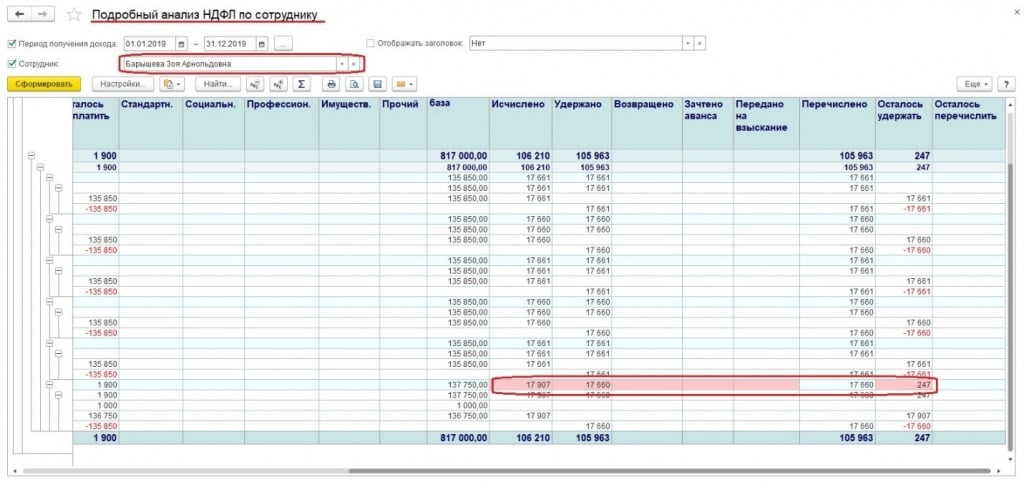

Для получения более детальной информации по возможным ошибкам воспользуемся другим отчетом. В нем также можно подключить возможность цветового выделения несоответствий между интересующими нас показателями, как было показано выше.

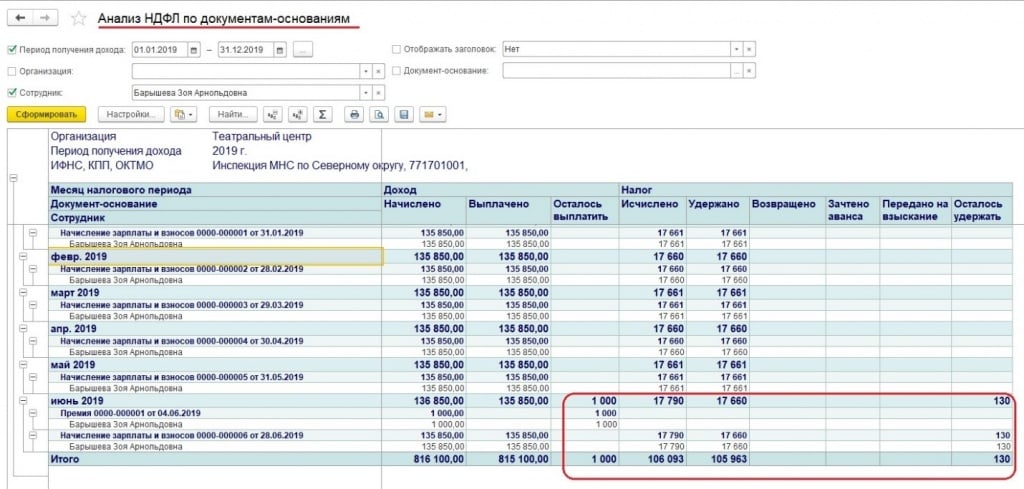

Следующий отчет покажет движения по документам-основаниям. При его формировании мы получим детальную информацию по каким документам еще не проведена выплата дохода сотруднику.

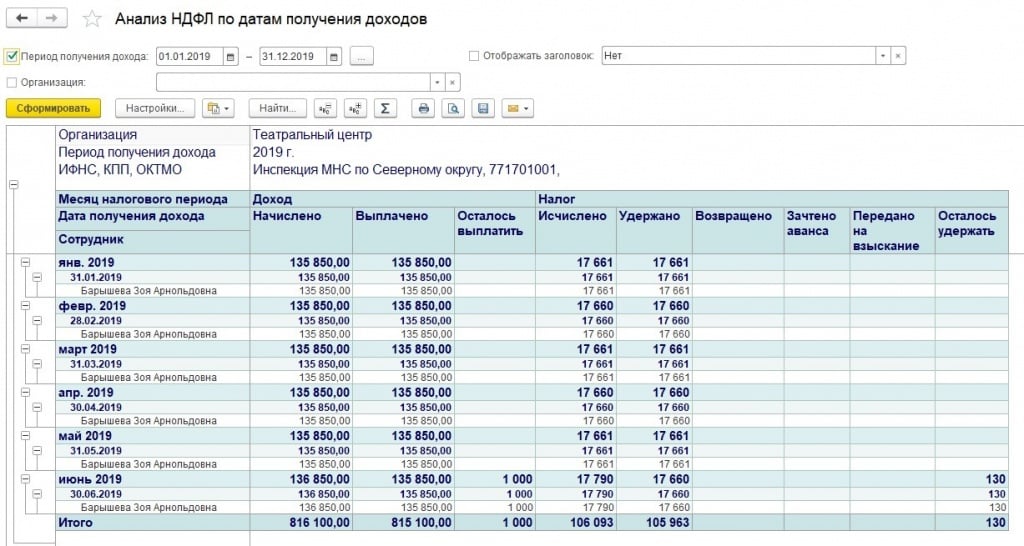

Для анализа получения дохода по датам можно воспользоваться одноименным отчетом. Он особенно ценен при заполнении отчета 6-НДФЛ.

Еще один полезный отчет, который поможет при анализе взаиморасчетов с сотрудниками.

Ну и напоследок скажу о том, что этими отчетами следует пользоваться ДО выплаты сотрудникам заработной платы.

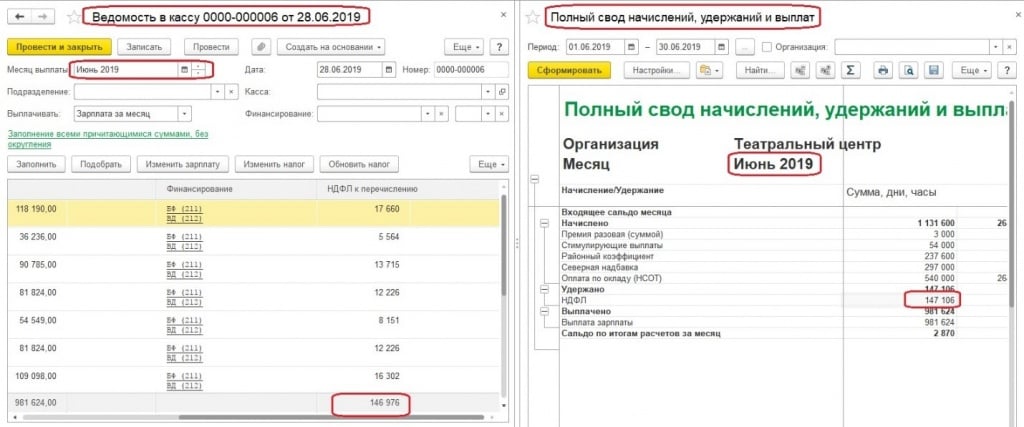

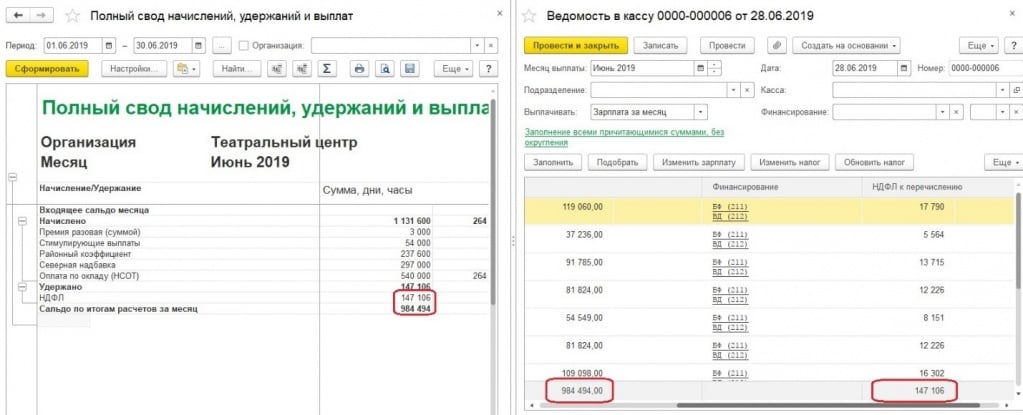

Также следует обратить внимание на такой момент – при формировании ведомости на выплату заработной платы – сравните суммы исчисленного НДФЛ по полному своду и сумму НДФЛ к перечислению из ведомости. Если в течение месяца не было каких-либо межрасчетных выплат, то эти суммы должны быть равны между собой.

Для сравнения прикладываю вам «красивый» вариант.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. На практике нужно учитывать еще и этот нюанс.

Желаю с легкостью считать заработную плату и НДФЛ.

Если возникли вопросы – звоните по телефону 8 (3852) 66-88-79.

Сегодня я рассмотрю пошаговую инструкцию по учету налога на доходы физических лиц (сокращенно НДФЛ) в 1С ЗУП 8.3 (редакция 3.0).

Расчет НДФЛ

Как, наверное, всем известно, основной налог, который удерживается у нас из зарплаты, — это НДФЛ. Остальные удержания в основном платит работодатель (например, это отчисления в пенсионный фонд и фонд медицинского страхования. Их еще называют «страховые взносы»).

В 2017 году ставка НДФЛ составляет по-прежнему 13% от общей суммы начислений за минусом вычетов.

Вычеты могут быть разные. Одним из самых стандартных и распространенных вычетов является вычет на несовершеннолетнего ребенка. На первого и второго ребенка в 2015 году сумма вычета составляет 1400 рублей, на третьего и ребенка-инвалида 3000 рублей.

Применяются так же вычеты на учащихся совершеннолетних детей и прочие вычеты, которые в данной статье мы рассматривать не будем, она посвящена другой теме.

Как применяются вычеты? Очень просто. Они вычитаются из налогооблагаемой базы до того, как будет рассчитан и удержан НДФЛ.

Оклад сотрудника 40 000 рублей. С этой суммы он должен заплатить налог. Но если у него имеется несовершеннолетний ребенок, то мы обязаны применить вычет! И налог возьмется уже с суммы 40 000 – 1 400 = 38 600 рублей. Итого к выплате сотруднику начисляться (если у него нет других вычетов или обязательств) 38 600 – 13% = 33 582 рубля. НДФЛ оставит 5 018 рублей.

Итак, примерно мы выяснили, как рассчитывается НДФЛ. Посмотрим теперь, как отражаются операции учета НДФЛ в 1с 8.3, и проверим на примере сумму к удержанию.

Удержание НДФЛ в 1С ЗУП 8.3

Получите 267 видеоуроков по 1С бесплатно:

НДФЛ удерживается практически со всех доходов физических лиц. Это непосредственно зарплата, отпускные, материальная помощь и так далее.

Рассмотрим пошаговую инструкцию по удержанию НДФЛ на примере документа начисления зарплаты в программе 1С ЗУП 3.0.

Заходим в меню «Зарплата», затем по ссылке в меню «Начисление зарплаты и взносов«. В окне формы списка нажимаем кнопку «Создать» и выбираем «Начисление зарплаты и взносов». Откроется окно для ввода данных. Обязательно нужно указать месяц расчета и организацию, в которой работают сотрудники. Естественно, обязательными данными являются так же и сотрудники, по которым происходит начисление.

Можно подбирать сотрудников поочередно с помощью кнопки «Добавить», а можно воспользоваться кнопкой «Заполнить». В этом случае табличная часть документа заполнится автоматически сотрудниками выбранной организации. Этой кнопкой я и воспользуюсь. В демонстрационной базе данных уже занесены организации и сотрудники.

Вот что у меня получилось:

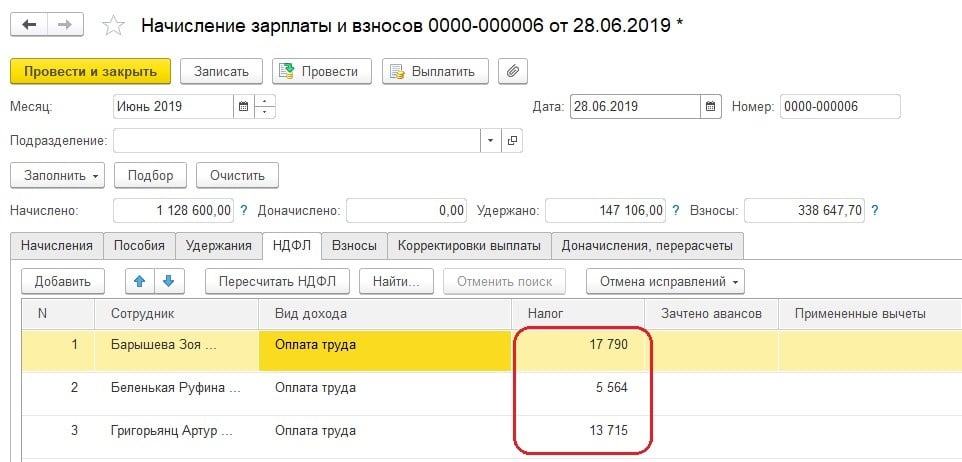

Перейдем на закладку «НДФЛ» и посмотрим, правильно ли программа нам его рассчитала и рассчитала ли вообще:

Проверим расчет удержания. К сожалению, в демонстрационной базе ни у кого из сотрудников не заведены стандартные вычеты хотя бы на ребенка. Но оставим так как есть, нам же будет легче проверить расчет, и, кроме того, я уже описывал вычеты в предыдущих статьях. Поверьте, все они учитываются при расчете корректно.

Итак, что мы имеем? Оклад сотрудницы Симутиной Елены Францевны 55 000 рублей и ставку НДФЛ 13%. Вычетов нет. Произведем расчет 55 000 – 13% = 7 150 рублей. Программа посчитала верно.

При проведении документа произойдет удержание налога, то есть данные по НДФЛ попадут в регистр налогового учета 1С 8.3. Это удержание мы увидим в ведомости в кассу для выплаты зарплаты. В этой же ведомости укажем, перечислили мы налог или сделаем это позже.

Перечисление НДФЛ в бюджет

Для оформления перечисления НДФЛ в бюджет в 1С ЗУП 8.3 необходимо зайти в меню «Выплаты», нажмем в разделе «См. также» ссылку «Перечисления НДФЛ в бюджет».

Нажмем кнопку «Создать» и для начала создадим «Ведомость в кассу»:

Здесь все просто. Мы видим суммы удержанного НДФЛ и суммы к выплате сотрудникам. Если налог на момент создания ведомости уже перечислен в бюджет, ставим галочку «Налог перечислен вместе с зарплатой» (чтобы появилась нижняя часть документа, нужно нажать на ссылку «Выплата зарплаты и перечисление НДФЛ»). В этом же документе можно распечатать реестр перечисленных в бюджет сумм.

Если перечисление происходит не вместе с выплатой зарплаты, то придется создать документ «Перечисление НДФЛ в бюджет»:

Вот как он выглядит:

После проведения документа его со всеми прочими операциями можно выгрузить в программу 1С Бухгалтерия, где будут созданы соответствующие проводки.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

заместитель директора направления 1С

5 мин на чтение

Нет времени читать?

Согласно п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате и сразу перечислить ее в бюджет.

Учет перечисленного в бюджет НДФЛ в разрезе физических лиц в программе необходимо вести с целью автоматического формирования отчета «Регистр налогового учета по НДФЛ» и заполнения документов «Справка 2-НДФЛ» (как для сотрудника, так и для передачи в ИФНС), так как этого требует законодательство.

То, какими документами и в какой момент (какой датой) будет зарегистрирован в программе удержанный НДФЛ, зависит от настройки параметров учета (см. Рис. 1).

Рис. 1

Если здесь флаг снят, то удержанный налог регистрируется в учете документами, отражающими факт выплаты сотруднику денежных средств («Зарплата к выплате организаций» при упрощенном учете взаиморасчетов или «Расходный кассовый ордер», «Выписка банка на перечисление зарплаты», «Депонирование организаций» при обычном учете взаиморасчетов).

Если флаг установлен, то удержанный налог регистрируется одновременно с исчисленным одним и тем же документом.

Суммы перечисления НДФЛ регистрируются в программе отдельным документом «Перечисление НДФЛ в бюджет РФ» (меню «Расчет зарплаты по организациям» - «Налоги и взносы» - «Перечисление НДФЛ в бюджет РФ»).

В документе вручную указывается общая сумма перечисленного налога, дата его перечисления, месяц налогового периода, ставка налогообложения, коды ОКАТО/КПП, а также реквизиты платежного документа.

Рассмотрим учет НДФЛ в разрезе физических лиц на примере. Для этого начислим зарплату документом «Начисление зарплаты сотрудникам организаций».

Рис. 2

При проведении данного документа в системе будет зарегистрирован НДФЛ как начисленный и удержанный (при использовании настройки «При начислении НДФЛ принимать исчисленный налог как удержанный»), а также зарегистрирована необходимость перечисления удержанного НДФЛ в бюджет. Это можно увидеть в отчете «Анализ начисленных налогов и взносов» на вкладке НДФЛ (см. Рис. 2).

Далее следует ввести документы на выплату зарплаты: «Зарплата к выплате организаций» при включенном упрощенном учете взаиморасчетов. Если упрощенный учет взаиморасчетов не включен, то потребуется ввести еще и документы «Расходный кассовый ордер» при выплате через кассу и/или документы «Платежное поручение исходящее» и «Выписка из банка на перечисление зарплаты» при перечислении через банк.

Информацию о перечислении НДФЛ следует отразить документом «Перечисление НДФЛ в бюджет РФ». Общая сумма перечисленного налога, вручную указанная в документе, автоматически распределяется по физическим лицам пропорционально суммам, которые ранее были зарегистрированы в качестве необходимых к перечислению (см. Рис. 3).

Рис. 3

В типовой конфигурации принято следующее правило: дата платежа должна быть строго больше даты, которой зарегистрирована необходимость перечисления налога в бюджет. То есть принято допущение, что налог в бюджет перечисляется не ранее, чем на следующий день после дня, считаемого выплатой дохода. В нашем примере удержанный налог регистрируется документом «Начисление зарплаты сотрудникам организаций», то есть 31.01.12. Значит, дату платежа в документе «Перечисление НДФЛ в бюджет РФ» можем указать 01.02.12. Если же упрощенный учет НДФЛ не включен, то дату платежа следует указывать следующую после регистрации выплаты дохода физическому лицу. Если дата выбрана неверно, то автоматического распределения не произойдет и программа укажет ошибку: «Не обнаружены данные для записи в документ».

Хотелось бы обратить внимание, что в документе «Перечисление НДФЛ в бюджет РФ» дата платежа больше даты регистрации удержанного налога только с целью автоматического заполнения документа. После выполнения распределения перед проведением целесообразно в качестве даты платежа указать реальную дату платежа для последующего правильного ее отражения в «Регистре налогового учета по НДФЛ».

Если перечисленная сумма меньше или больше удержанной, то программа распределит ее между физическими лицами таким образом, что в результате будет зарегистрирован тот факт, что по каждому физическому лицу перечислено налога меньше (больше), чем удержано.

При перечислении суммы НДФЛ меньше, чем удержано после проведения документа «Перечисление НДФЛ в бюджет РФ», в учете останется зарегистрированной необходимость перечислить по каждому лицу разницу между образовавшимися суммами.

При вводе следующего документа сумма в нем будет распределена пропорционально оставшимся необходимым к перечислению суммам.

При перечислении суммы НДФЛ больше, чем удержано, в учете будет зарегистрирован излишне перечисленный налог, то есть необходимость со знаком «минус».

Такая необходимость на следующий месяц не переносится и не будет зачтена при вводе следующего документа «Перечисление НДФЛ в бюджет РФ». Такой подход основывается на положениях НК РФ и подтверждается письмом ФНС от 19.10.2011 №ЕД-3-3/3432, в котором сказано, что перечисленные в бюджет суммы, превышающие сумму фактически удержанного НДФЛ, не являются налогом и в таком случае налоговому агенту следует обратиться в ИФНС с заявлением о возврате этих сумм на расчетный счет.

Таким образом, следует с осторожностью перечислять суммы НДФЛ в бюджет и внимательно отражать этот факт в программе. Если же все-таки была перечислена сумма большая, чем нужно, то в программе этот факт регистрировать не следует, то есть в качестве перечисленной следует указать сумму, равную удержанной, а сумму, не являющуюся налогом, вернуть из ИФНС. Автоматических средств контроля такой переплаты типовая конфигурация не содержит.

Распределение сумм НДФЛ в документе «Перечисление НДФЛ в бюджет РФ» между сотрудниками можно заполнять вручную, исходя из собственных соображений.

Отражение перечисления НДФЛ с «межрасчетных» выплат

Для повышения точности отражения в регистре налогового учета дат выплаты «межрасчетных» доходов, дат исчисления и удержания с них налога, начиная с релиза 2.5.57 в программе «1С:Зарплата и Управление Персоналом» реализован новый подход, призванный заменить ранее используемый.

Теперь дата выплаты дохода фиксируется непосредственно документами, которыми эти доходы начисляются:

- начисление отпуска сотрудникам организаций;

- начисление по больничному листу;

- регистрация разовых начислений сотрудникам организаций;

- начисление дивидендов организаций.

Для отпускных дата выплаты дохода заполняется датой, на 3 дня меньшей даты начала отпуска.

Для заполнения даты выплаты остальных «межрасчетных» доходов» (кроме дивидендов) программа обращается к настройкам параметров учета на закладку «Выплата зарплаты».

Дата выплаты заполняется при создании нового документа по следующим правилам:

1) если хотя бы одна из дат в параметрах учета не заполнена, то подставляется текущая (рабочая) дата;

2) если обе даты заполнены, то из этих дат выбирается ближайшая очередная дата к текущей (рабочей), т.е. либо дата выплаты аванса, либо дата выплаты зарплаты в этом или следующем месяце;

3) если текущая (рабочая) дата совпадает с одной из дат выплаты, то подставляется ближайшая очередная дата выплаты.

Для дивидендов дата выплаты дохода по умолчанию заполняется при создании нового документа «Начисление дивидендов организации» его датой (т.е. фактически рабочей датой).

Хотелось бы обратить внимание, что для уже имеющихся до обновления на релиз 2.5.57 в базе документов дата выплаты при обновлении будет заполнена автоматически в соответствии с теми данными, которые зарегистрированы в учете. Для отображения этих дат в регистре налогового учета документы необходимо перепровести, при необходимости исправив даты на реальные даты выплаты дохода.

Как определить сколько НДФЛ нужно перечислить к определенному сроку? Рассматриваем в статье.

Юлия Александровна, специалист "Центра автоматизации"

"По учету НДФЛ в ЗУП 3.1 всегда поступает множество вопросов от пользователей – разобраться в настройках программы, учесть все необходимые для расчета налога данные, определить категории каждого вида дохода сотрудников, при этом соблюсти законодательство с учетом всех изменений и, наконец, правильно сформировать и сдать отчетность – это действительно непросто. И сегодня мы рассмотрим один из наиболее актуальных вопросов – как правильно определить и перечислить нужную сумму НДФЛ в бюджет."

На сегодняшний день в ЗУП 3.1 нет полноценного отчета, позволяющего нам детально посмотреть сколько НДФЛ необходимо перечислить в разрезе ИФНС, месяцев налогового периода, сроков перечисления налога, сотрудников. Но знать и понимать эти цифры для бухгалтера очень важно, поэтому рассмотрим механизмы, которые есть на данный момент в программе, и научимся ими пользоваться.

1. В рабочем месте программы Выплаты-Платежи, перечисления на вкладке Налоги и взносы можно увидеть суммы НДФЛ к перечислению в разрезе ИФНС и месяцев налогового периода. Но здесь есть существенный недостаток - нет сроков перечисления налога. Учитывая, что каждая сумма может содержать в себе НДФЛ с различными сроками перечисления (например, НДФЛ, удержанный с различных категорий дохода: оплаты труда, больничного, отпуска, материальной помощи, по договору ГПХ и пр.), бухгалтер по зарплате хотел бы знать, какие суммы НДФЛ ему необходимо перечислить срочно, а какие он может «придержать». В данном случае нельзя однозначно понять, сколько именно НДФЛ мы должны перечислить к определенному сроку. Следовательно, этот вариант не совсем удобен.

2. Также в программе есть отчет для анализа НДФЛ, подлежащего перечислению в бюджет – Налоги и взносы – Отчеты по налогам и взносам - «Контроль сроков уплаты НДФЛ».

В данном отчете можно увидеть суммы НДФЛ к перечислению и сроки, до которых указанная сумма должна быть перечислена. При формировании данного отчета необходимо правильно учитывать период, указанный в шапке отчета. Если мы выплачивали зарплату за февраль в марте, то период отчета необходимо указать «март» - то есть тот период, когда произошло фактическое удержание налога. Колонка «к уплате» показывает величину удержанного налога в разрезе срока перечисления. Но и тут есть одно маленькое «НО» - эти суммы могут быть исчислены за разные периоды. Например, если мы одной ведомостью выплачивали зарплату за февраль и больничный за март. А при перечислении НДФЛ нам необходимо указать точный месяц налогового периода, за который идет перечисление налога. Соответственно, в этом отчете мы тоже не увидим максимально полной картины по перечислению НДФЛ.

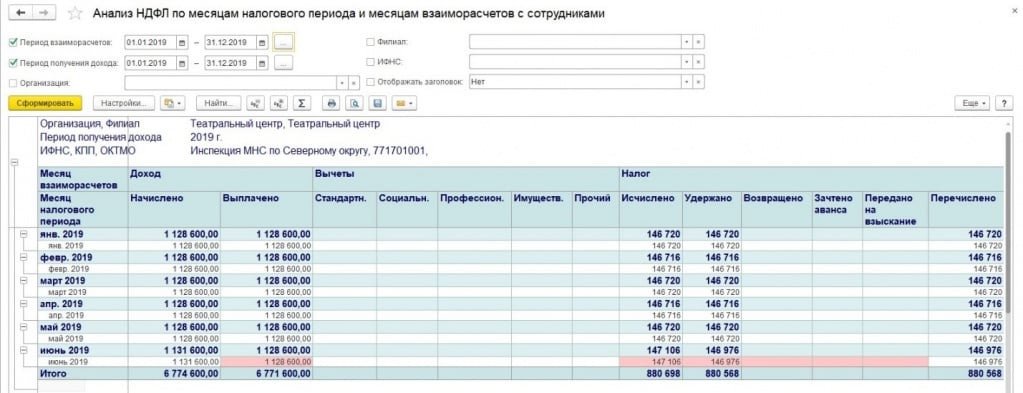

3. Еще один отчет, по которому можно посмотреть суммы НДФЛ к перечислению – «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками». Здесь также необходимо правильно указать период отчета – это период, когда была произведена выплата и, соответственно, удержание налога. По умолчанию здесь нет колонки с суммой НДФЛ к перечислению, но путем внесения небольших изменений в структуру отчета можно получить более удобный вариант для анализа сумм НДФЛ, которые необходимо перечислить в определенные сроки*. Таким измененным вариантом отчета вполне можно пользоваться.

4. Еще для удобства пользователя можно настроить журнал «Все ведомости на выплату зарплаты». При формировании ведомостей не во всех из них ставится по умолчанию флажок «Налог перечислен вместе с зарплатой». Для того, чтобы быстро посмотреть в каких ведомостях у нас не стоял данный флажок, выполним некоторые действия:

· 1 Перейдем в журнал «Все ведомости на выплату зарплаты»;

· По кнопке «ЕЩЕ» - Изменить форму установим курсор на поле «Ссылка»;

· По кнопке «добавить поля» найдем и добавим «Перечисление НДФЛ выполнено».

Теперь в нашем журнале наглядно видно, по каким ведомостям мы не отразили автоматическое перечисление НДФЛ в бюджет. Не забываем, что после перечисления НДФЛ по этим ведомостям необходимо установить в них соответствующий флажок.

Читайте также: