1с зик исправить окато в 2 ндфл

Опубликовано: 01.05.2024

Работодатели, которые в 2020 году выплачивали доходы своим сотрудникам и иным физлицам, до 01.03.2021 уже сдали в налоговые органы сведения о доходах физлиц. Но как сделать корректировку 2-НДФЛ, если допущены ошибки в форме? Разберемся в ситуации подробно.

Исправительная отчетность для ИФНС обязательно подается в случаях выявления ошибки в уже предоставленных сведениях. Налоговый орган относит к ошибкам неправильно указанные:

- сумму дохода;

- сумму вычетов;

- начисленный, удержанный и(или) перечисленный налог (руб.);

- признак налогоплательщика;

- личные данные физических лиц и их паспортные данные, ИНН;

- коды доходов;

- реквизиты налогового агента — работодателя;

- иные сведения.

Камеральная проверка справок не проводится. Но если обнаружена ошибка в 2-НДФЛ после сдачи отчетности, налоговый орган письменно уведомляет предприятие о необходимости внести изменения в отчет.

Если вы получили уведомление о неточностях в сданных формах и не исправили недочеты, то за каждую справку, в которой содержится ошибка, налоговики наложат штраф за некорректные сведения. Если же ошибки исправлены вовремя, то штрафные санкции не применяются.

Работаем по новым формам

С 2020 года отчетность о доходах сдают по новым формам. Бланки теперь заполняются в двух вариантах: первый подойдет только для ФНС России, а второй подготовьте по запросу сотрудника.

В итоговую справку вносим информацию о доходах работников, начисленных за отчетный год. Если организации требуется подать корректировочную отчетность за более ранние сроки, то заполняйте бланки, соответствующие отчетным периодам. Налоговая инспекция разъясняет, как сдать уточненку по 2-НДФЛ за 2019 год по одному сотруднику — заполнить бланк, утвержденный приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Особенности заполнения

Во избежание штрафа проверьте уже сданные формы отчетов по подоходному налогу и в случае обнаружения в них неточностей сдайте исправленную отчетность. Даже если неточность допущена в одной справке, придется исправлять. Иначе работодателю грозит штраф в размере 500 рублей.

Учтите особенности, как сдать корректировку по 2-НДФЛ за 2020 год по одному сотруднику: если личные данные сотрудников, например, фамилия или номер и серия паспорта, изменились после подачи сведений, сдавать уточнения не требуется (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018). Кроме того, сотруднику рекомендовано выдавать отчет о доходах и подоходном налоге с уже новыми реквизитами паспорта, и это не нарушение, несмотря на то что в налоговый орган вы отчитались по старым сведениям (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018).

Уточненная отчетность о доходах сотрудника подается по форме, которая действовала в том периоде, за который обнаружена ошибка. Специалисты ФНС неоднократно объясняли, что означает номер корректировки 99 в 2-НДФЛ — это документ, который аннулируется по конкретному физлицу. То есть корректировка 99 в справке 2-НДФЛ не уточняет, а полностью отменяет данные по физлицу в случае ошибочного заполнения документа на лицо, которое не получало в отчетном году доходов. В таком случае в аннулирующей справке сведения в разделах 1 и 2 повторяются из уже сданной, а разделы 3, 4 и 5 не заполняются.

Порядок заполнения и форма по доходам, полученным в 2020 году физлицами, утверждены Приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Как подготовить корректировку

Сделать корректировку — это заполнить сведения на физлицо заново, но с правильной информацией и реквизитами. Алгоритм, как пересдать 2-НДФЛ по сотруднику в 2021 году в пять шагов:

- В поле № — номер сданной справки, в которой содержатся неточности.

- В поле «от__.___.__» — дату оформления уточняющих сведений.

- В поле «Номер корректировки» — цифру, начиная с 01. Например, 03 означает, что по данному сотруднику вы подаете третью исправленную форму.

- Показатели (сведения), в которых допущена ошибка в ранее предоставленных формах, теперь следует указать корректно.

- Показатели (сведения), которые в ранее предоставленных справках не содержали ошибок, продублируйте.

Образец, как подать корректировку 2-НДФЛ по 1 сотруднику (или нескольким работникам) за 2020 год:

Как проверить сведения отчетности

- Сведения о доходах и удержаниях должны совпадать с данными бухгалтерского учета организации. Сверьте информацию в справке о подоходном налоге с личной карточкой работника. Также проконтролируйте показатели расчетно-платежных ведомостей, учетных журналов по заработной плате. Информация должна совпадать с помесячными бухгалтерскими данными.

- Если помимо заработной платы и вознаграждений за труд работникам начисляются иные виды доходов, то необходимо включить информацию в корректировку 2-НДФЛ. Пример: организация выплачивает подчиненным дивиденды, распределяет прибыль либо оплачивает оздоровительные путевки. Такие доходы включите в справку 2-НДФЛ по соответствующему коду дохода.

- По разным категориям поступлений применяются разные ставки налогообложения. По каждой ставке придется составить отдельное приложение (п.1.19 Порядка).

- Аналогичные правила действуют для поля признак корректировки в справке 2-НДФЛ. Если налог удержан работодателем вовремя, то указывается признак «1». Если подоходный налог удержать невозможно, то в справке 2-НДФЛ указывают признак «2».

- Сроки сдачи отчетности по разным признакам налогоплательщика уравняли. Отчитайтесь до 1 марта года, следующего за отчетным. Если день сдачи выпал на выходной, то подайте форму в первый рабочий день.

Как в «Налогоплательщике» сделать корректировку 2-НДФЛ

Описанный алгоритм действий при внесении уточняющей информации одинаков как для предоставления исправлений на бумаге, так и с помощью любых программных продуктов. Это 1С, онлайн-сервисы, бесплатное ПО ФНС «Налогоплательщик ЮЛ». Современная корректировка 2-НДФЛ за 2020 год по нескольким сотрудникам представляется любым способом, на выбор налогоплательщика.

Штрафы за ошибки в 2-НДФЛ

Если налоговики выявят в отчетности ошибки, то налогоплательщика ждут административные взыскания. Суммы штрафных санкций невелики. Но если в компании большая численность сотрудников, а ошибок допущено много, суммы штрафа увеличиваются в разы.

Так, например, за предоставление недостоверных сведений придется заплатить 500 рублей за каждый неверно составленный документ. Такие положения содержатся в п. 1 ст. 126 НК РФ .

Если же отчетность предоставлена в ФНС с опозданием, то придется заплатить по 200 рублей за каждый просроченный отчет (п. 1 ст. 126 НК РФ).

Подготовка файла отчётности

В форме документа:

- в реквизите «Организация» укажите организацию, от имени которой вы формируете сведения;

- в реквизите «ОКАТО/КПП» коды ОКАТО места нахождения организации и КПП организации проставляются автоматически;

- в реквизите «Налоговый период» выберите год, за который вы составляете отчёт;

- В реквизите «Вид справок» выберите пункт «Ежегодная отчётность».

Затем с помощью кнопки «Заполнить — физ. лицами, получавшими доходы» запустите процедуру автоматического сбора сведений о доходах физических лиц по данным информационной базы.

Собранные сведения будут отображены в таблицах документа (рис. 2).

Список подготовленных справок о доходах физических лиц отображается слева на форме документа. Для каждого физического лица и ставки налога надо формировать отдельную справку.

Справа на форме документа «Справка 2-НДФЛ для передачи в ИФНС» расположена панель с двумя закладками «Доходы, вычеты, налоги» и «Личные данные налогоплательщика», на которых отображаются данные текущей, выделенной в левом списке, справки о доходах.

Перемещаясь по строкам списка справок, можно поочередно просмотреть данные каждой подготовленной к передаче в ИФНС справки. Данные, указанные на этих закладках, будут использованы при выгрузке сведений о доходах в файл и получении печатной формы справки

Информация о том, какие реквизиты документа для заполнения каких разделов справки используются, а также о том, на основании каких данных информационной базы они заполняются, представлена в таблице 1.

|

| Таблица 1. Источники заполнения реквизитов справки 2-НДФЛ |

Несмотря на трудоемкость, второй вариант является предпочтительным.

Если речь идёт об одной справке, то после исправления учётных данных не обязательно перезаполнять весь документ « для передачи в ИФНС».

С помощью кнопки «Обновить» можно обновить (перезаполнить по данным информационной базы) данные конкретной

Чтобы получить файл со сведениями о доходах, необходимо нажать на кнопку «Записать файл на диск» и в появившемся окне выбрать папку, в которой следует сохранить файл.

Файлу будет присвоено имя в соответствии с реквизитом «Имя файла» документа « для передачи в ИФНС». Нажав кнопку «Показать файл», можно просмотреть содержимое файла.

При необходимости можно распечатать справки о доходах 2-НДФЛ и/или «Реестр справок», нажав кнопку «Печать».

Перед получением файлов или печатных форм сведений программа автоматически проверит сведения на наличие ошибок.

Если есть ошибки, появятся сообщения о них. После подготовки сведений документ «Справка 2-НДФЛ для передачи в ИФНС» следует провести.

При проведении документа копия соответствующего ему файла будет сохранена в регистре сведений «Архив данных регламентированной отчётности».

После того как сведения будут приняты в ИФНС, рекомендуем вам защитить документ от изменений, поставив флажок «Принято в ИФНС».

Выгрузка и отправка файла отчётности

После этого программа выгрузит отчёт, подпишет его ЭП ответственного лица, зашифрует и отправит в ИФНС.

Если в отчёте есть ошибки, которые препятствуют корректной выгрузке, она будет прекращена и появятся предупреждающее сообщение и список ошибок в служебном окне в нижней части экрана. В этом случае необходимо устранить ошибки и повторить процесс отправки.

Уточнение сведений о доходах физических лиц за предшествующие налоговые периоды

Если нужно уточнить ранее представленные в ИНФС сведения, следует подать новую «Справку» по по данному физическому лицу.

Сведения о доходах физического лица, которому налоговый агент сделал перерасчёт налога на доходы физических лиц за предшествующие налоговые периоды в связи с уточнением его налоговых обязательств, необходимо оформить в виде новой «Справки» по

Важно! Рекомендуем вам при составлении новой «Справки» взамен ранее представленной в полях «№ ____» и «от ____» указать № ранее представленной «Справки» и новую дату составления «Справки». Чтобы подготовить «Справку», необходимо использовать документ « для передачи в ИФНС».

Шаг 1. Перед подготовкой новой «Справки» рекомендуем вам убедиться, что ранее поданные сведения зафиксированы в информационной базе, т. е. документ « для передачи в ИФНС», с помощью которого подготовлены исходные сведения, проведён.

Если он не проведён, его следует провести.

При проведении документа копия представленных сведений будет сохранена в регистре сведений «Архив данных регламентированной отчётности».

При формировании печатных форм или файлов в электронном виде для проведенного документа для передачи в ИФНС» используются данные этого регистра.

Таким образом, вы всегда можете просмотреть, какие именно данные переданы. Дополнительно рекомендуем вам защитить исходный документ от случайного повторного проведения, установив флажок «Принято в ИФНС».

- Неверная налоговая база: не отражены некоторые доходы, отражены лишние суммы доходов и т. п.

Необходимо:- скорректировать налоговую базу прошлого периода с помощью документа «Ввод доходов, НДФЛ и налогов (взносов) с ФОТ» (вызов из меню «Зарплата — Данные учёта зарплаты во внешней ;

- пересчитать НДФЛ — ввести новый документ «Начисление зарплаты работникам», установить флажок «Корректировка расчёта НДФЛ», на закладке «НДФЛ» добавить сотрудника, нажать кнопку «Рассчитать».

![]()

- Неверная сумма исчисленного налога.

Необходимо пересчитать НДФЛ:- Ввести новый документ «Начисление зарплаты работникам» (рис. 6).

- Установить дату документа — конец налогового периода, за который нужно пересчитать налог.

- Установить флажок «Корректировка расчёта НДФЛ», на закладке «НДФЛ» добавить сотрудника, нажать кнопку «Рассчитать».

- Изменить дату документа — указать последнее число текущего месяца начисления.

![]()

- Неверная сумма удержанного налога.

Необходимо скорректировать сумму удержанного налога с помощью документа «Ввод доходов, НДФЛ и налогов (взносов)![]()

- Неверная сумма перечисленного налога.

Необходимо зарегистрировать сумму перечисленного налога с помощью документа «Перечисление НДФЛ в бюджет РФ» либо скорректировать в регистре «Расчёты налоговых агентов с бюджетом по НДФЛ» с помощью документа «Корректировка записей регистров![]()

Шаг 3.После редактирования учётных данных можно начать формировать сведения с помощью документа « для передачи в ИФНС»:

Справка 2-НДФЛ является многофункциональной и может использоваться на другом месте работы, в банках, ФНС для подтверждения размера заработка и уплаченных налогах. Ее может запросить ваш сотрудник, а так же она предназначена для обязательной сдачи в налоговую инспекцию.

Естественно, чтобы сформировать 2-НДФЛ на сотрудника, он должен быть принят на работу в программе, а так же нужно начислить ему заработную плату. Останавливаться на этом мы подробно не будем, так как все действия уже описаны в других наших статьях.

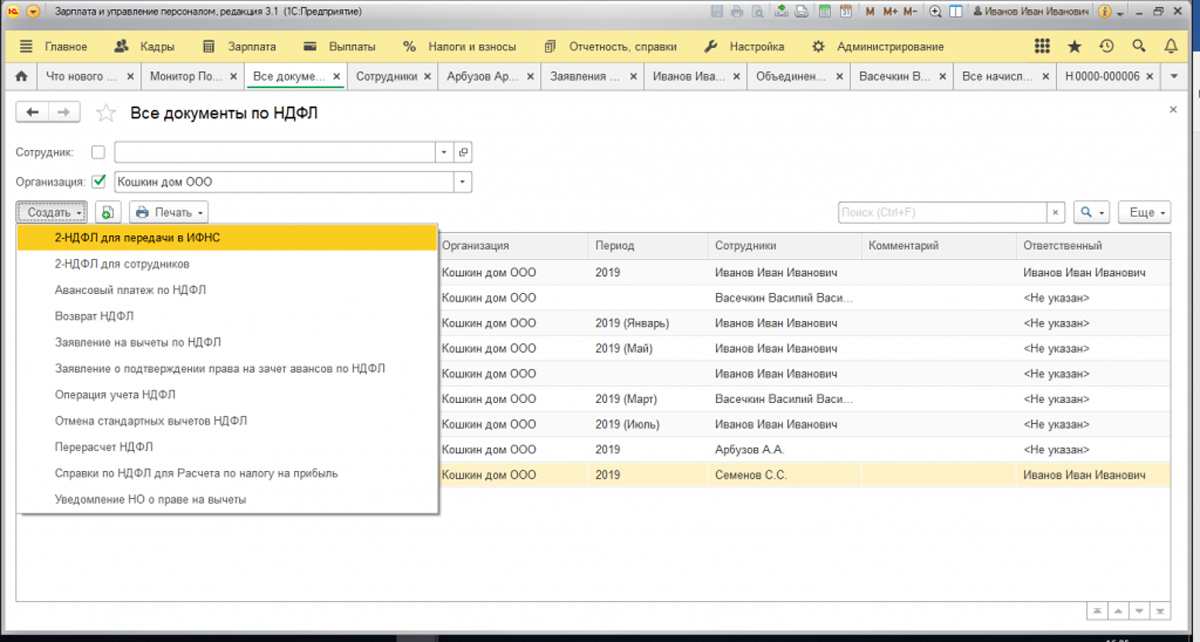

В 1С 8.3 ЗУП и Бухгалтерия предприятия существуют два вида справок:

- «2-НДФЛ для сотрудников»;

- «2-НДФЛ для передачи в ИФНС».

В 1С ЗУП они находятся в меню «Налоги и взносы», а в Бухгалтерии в меню «Зарплата и кадры».

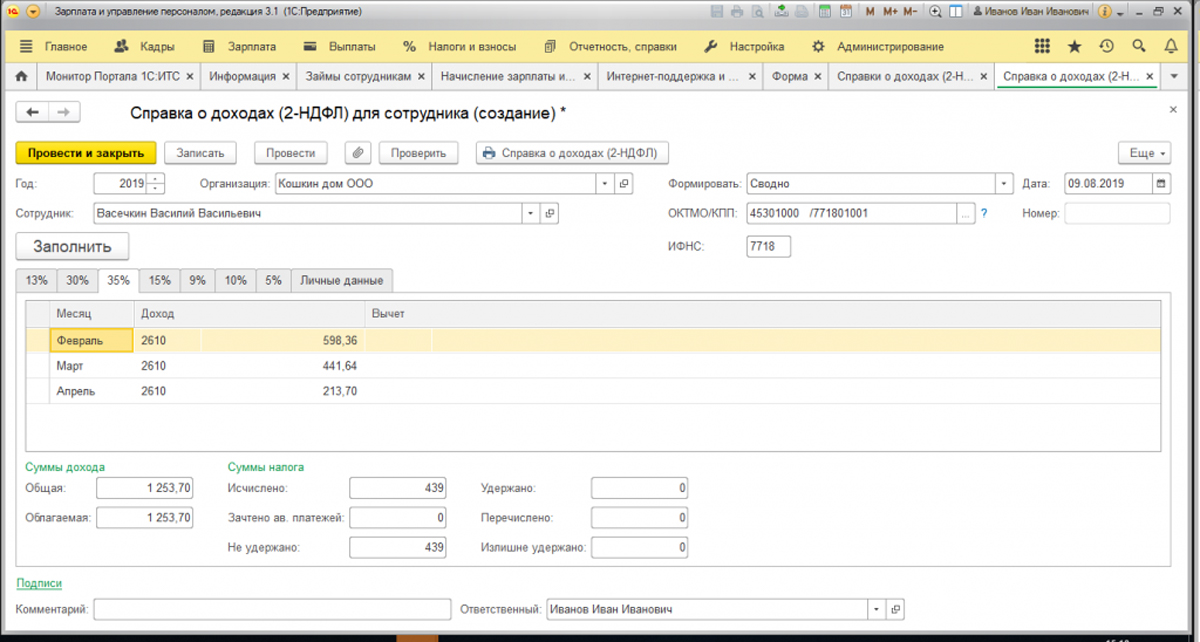

Принцип из создания и заполнения в обеих типовых конфигурациях одинаков, поэтому в рамках нашей пошаговой инструкции мы будем рассматривать пример на демо-базе ЗУП 3.1.

2-НДФЛ для сотрудников

Перейдите в список документов 1С 8.3 «2-НДФЛ для сотрудников». Для каждого сотрудника на определенный год создается отдельный документ. Нажмите на кнопку «Создать».

В открывшемся окне созданного документа заполните шапку. Здесь необходимо заполнить поля: год, организация и сотрудник. Остальные данные будут подставлены автоматически. Для их обновления воспользуйтесь кнопкой «Заполнить».

В том случае, когда вам в 1С 8.3 необходимо формировать данную справку в разрезе кодов ОКТМО/КПП и ставок налога, укажите это в реквизите «Формировать». В данной ситуации нужно выбрать верное значение в поле «ОКТМО/КПП», которое расположено ниже.

Если нажать на знак вопроса справа от поля «ОКТМО/КПП», программа уведомит вас, зарегистрированы ли доходы за данным сотрудником по выбранному коду. На рисунке выше доходы за 2017 год у Булатова Игоря Валентиновича по КПП «123456789» были зарегистрированы.

В том случае, когда доходов не было найдено, примечание программы будет выглядеть так, как показано на рисунке ниже. Данные о доходах в таком случае отображаться не будут.

На последней вкладке расположены личные данные того работника, для которого делается данная 2-НДФЛ. Их можно отредактировать непосредственно в карточке документа. Если они будут отличаться от тех, что введены в карточке сотрудника, программа выдаст вам соответствующее предупреждение.

После самостоятельной проверки всех данных, вы можете запустить программную проверку соответствующей кнопкой и провести документ. Далее печатается уже сама справка 2-НДФЛ по сотруднику.

Эта форма является приложением № 1 к Приказу ФНС РФ № ММВ-7-11/485@ от 30 октября 2015 года, о чем указано в ее шапке. Так же там прописано, что эта форма не предназначена для передачи в ИФНС.

В конце 2016 года налоговая служба утвердила несколько новых кодов доходов и вычетов. Их использование в справке 2-НДФЛ обязательно. Полный список новых кодов приведен в приложении к приказу ФНС от 22.11.2016 № ММВ-7-11/633@.

Старайтесь внимательно следить за выходом новых релизов отчетности и изменением законодательства, чтобы вовремя обновлять 1С и использовать только актуальные формы отчетности и способы расчетов.

Справки 2-НДФЛ для передачи в налоговый орган

Данный документ так же расположен в меню 1С «Налоги и взносы». Создайте новый документ.

Перейдем к заполнению шапки. Первым делом укажите год и организацию, для которой формируется отчетность. Далее указывается ОКТМО и КПП при выплате доходов. Так же здесь нужно указать КПП и код ИФНС, в которую данный отчет в дальнейшем будет передан.

Вид справок в нашем случае – «Ежегодная отчетность». Так же у данного поля доступно значение «О невозможности удержания НДФЛ».

Последним этапом заполнения шапки будет указание вида справки: исходная, корректирующая или аннулирующая с указанием номера корректировки.

Заполнить саму табличную часть с сотрудниками вы можете автоматически (кнопка «Заполнить»), вручную, либо подбором. В рамках данного примера мы выбрали первый способ заполнения.

При нажатии на любую строку заполнившейся строки, для каждого сотрудника будет открыта отдельная справка 2-НДФЛ. Данный документ, по сути, является реестром справок сотрудников.

При печати в одном отчете сразу же сформируются справки по всем выбранным в документе сотрудникам. Они практически идентичны с той, которую мы формировали в предыдущем примере.

Как видите, здесь нет ничего сложного. Самое главное – правильно вести учет и следить за обновлениями программы.

- Подготовка и проверка

- Заполнение справки 2-НДФЛ для передачи в ИФНС

- Заполнение справки 2-НДФЛ для сотрудника

Протестируйте качество нашей работы - первая консультация бесплатно!

Система не только для расчета зарплаты: анализ ФОТ, расчет KPI, исчисления налогов и взносов, сдача регламентированной отчетности.

Сервис для самообслуживания сотрудников: зарплата, справки, отпуска, отсутствия, профиль и т.д. Легко интегрируется с 1С:ЗУП!

Согласно законодательству, работодатель является налоговым агентом и обязан предоставлять в ИФНС данные по исчисленному, удержанному и уплаченному налогу на доходы физических лиц (НДФЛ) по всем физическим лицам, которым выплачивалось денежное, материальное вознаграждение или предоставлялась иная форма финансовой выгоды.

Данные должны быть предоставлены в ИФНС по форме «2-НДФЛ» не позднее 1 апреля или первого рабочего дня после указанной даты, если на эту дату выпадает выходной. В форме указываются все полученные доходы, примененные налоговые вычеты, исчисленный, удержанный и перечисленный НДФЛ по каждому физическому лицу за отчетный налоговый период. Кроме указанной формы, есть персональная форма справки 2-НДФЛ, предоставляемая работодателем сотруднику по его заявлению для личных целей, подтверждающая его доходы и НДФЛ.

Как формируется справка 2 НДФЛ в 1С 8.3, покажем на примере «1С: Зарплата и управление персоналом, редакция 3.1» (конфигурация в редакции 3.1.10.110). Заполнение 2-НДФЛ в 1С:Бухгалтерия, как 8.3, так и 8.2*,аналогично рассматриваемому примеру. Ниже приведена пошаговая инструкция по формированию справок 2-НДФЛ.

*Если вы используете программу на платформе 8.2, стоит помнить, что она не имеет всех возможностей новейшей версии.

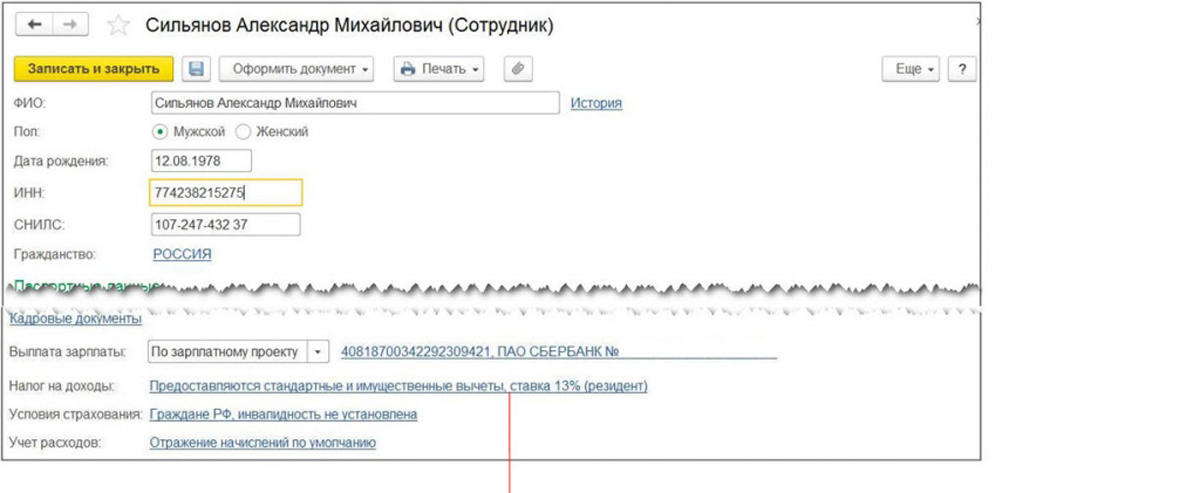

Подготовка и проверка

Для правильного расчета НДФЛ должны быть введены все необходимые данные по сотрудникам:

- Зарплата, отпуска и больничные;

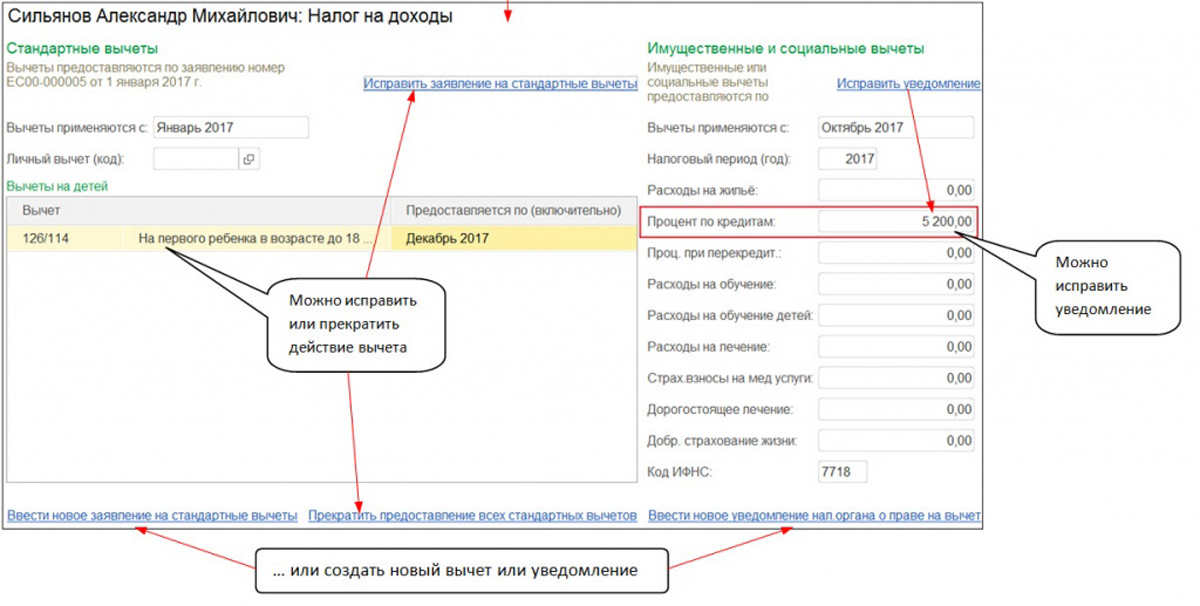

- Стандартные, личные, социальные, профессиональные вычеты;

- Все прочие доходы и удержания с них.

Начисления заработной платы вводятся документами «Начисление зарплаты» в разделе «Зарплата-Все начисления». Также здесь вводятся больничные и отпуска. В документах автоматически формируются удержания, НДФЛ и страховые взносы.

Рис.1 Все начисления

Другие документы по НДФЛ находятся в разделе «Налоги и взносы/Все документы по НДФЛ».

Рис.2 Все документы по НДФЛ

Здесь же можно формировать справки 2-НДФЛ. Рассмотрим некоторые часто используемые виды документов.

Заявление на вычеты по НДФЛ – в документе указываются стандартные Вычеты на детей и личные вычеты. Для стандартных вычетов указывается период действия: в шапке документа общий реквизит – месяц начала действия вычетов, а в таблице – месяц окончания действия по каждому вычету.

Рис.3 Заявление на вычеты по НДФЛ

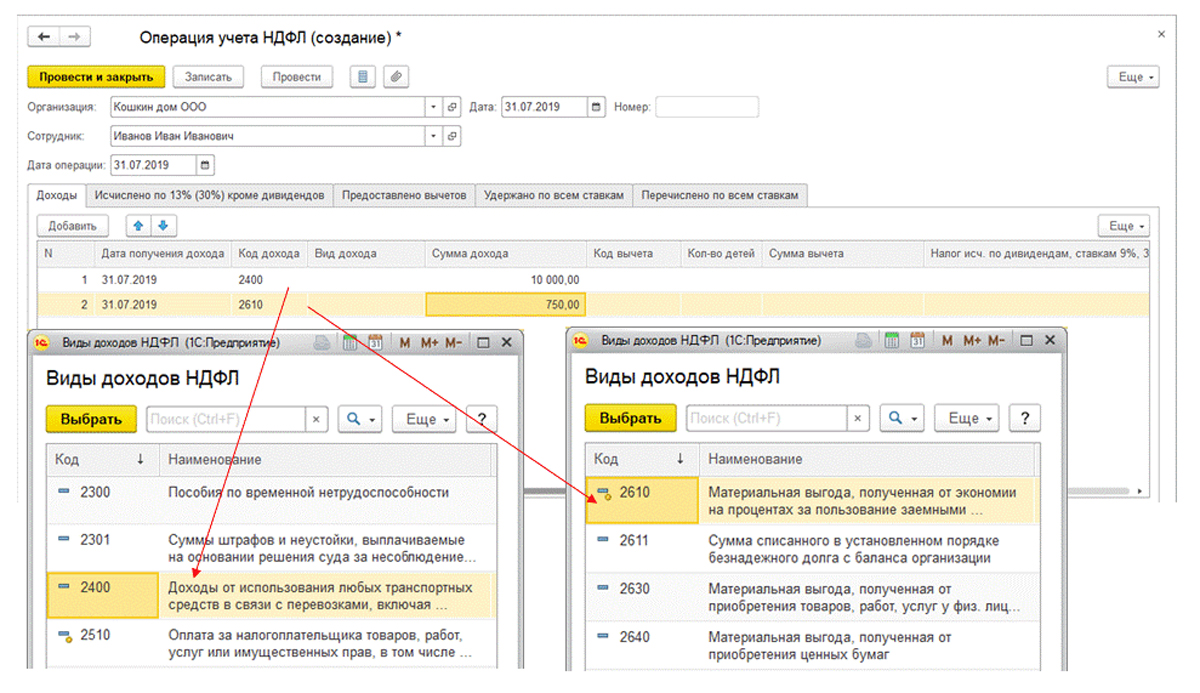

Операция учета НДФЛ – в документе учитываются все другие полученные доходы, не учтенные в программе, а также которые необходимо зарегистрировать вручную, начисления, удержания и перечисления НДФЛ и некоторые виды вычетов. Все операции фиксируются на конкретную дату.

Рис.4 Операция учета НДФЛ

Уведомление НО о праве на вычеты – документ используется для расчета и начисления имущественных и социальных вычетов. Период действия задается в шапке документа.

Рис.5 Уведомление НО о праве на вычеты

Заполнение справки 2-НДФЛ для передачи в ИФНС

Создать справку можно в разделе «Налоги и взносы-2-НДФЛ для передачи в ИФНС» или путем выбора соответствующего документа в разделе «Налоги и взносы-Все документы по НДФЛ». В открывшемся журнале по кнопке «Создать» формируется новая справка. Сначала нужно заполнить шапку документа:

- Год – год (отчетный период), за который предоставляется справка в ИФНС;

- ОКТМО/КПП – территориальная привязка организации по месту сдачи налоговой отчетности. Заполняется в разделе «Главное – Организации» в карточке на закладке «Регистрации в налоговых органах»;

- В ИФНС (код)/с КПП – реквизиты налоговой инспекции;

- Вид справок – может принимать значения «Ежегодная отчетность» и «О невозможности удержания НДФЛ»;

- Кнопки «Исходная», «Корректирующая», «Аннулирующая» – указывают статус справки.

Рис.6 Заполнение справки 2-НДФЛ для передачи в ИФНС

Заполнение справки 2-НДФЛ происходит по кнопке «Заполнить». Кнопка «Пронумеровать» нужна при ручном вводе сотрудников, который в свою очередь производится кнопкой «Подбор». До проведения документа корректность введенных данных можно проверить кнопкой «Проверить». При этом будет использован алгоритм проверки, заложенный в программе. Будет проверена правильность предоставляемых расчетов и персональных сведений сотрудников, занесенных в карточку. Перед отправкой справку нужно провести, нажав кнопку «Провести». Отправка в ИФНС может быть сделана через файл универсального обмена данными в формате xml по кнопке «Выгрузить».

Заполнение справки 2-НДФЛ для сотрудника

Рис.7 Заполнение справки 2-НДФЛ для сотрудника

Рис.8 Возможности формы 2-НДФЛ

Создание справки аналогично предыдущему примеру. В разделе «Зарплата и кадры-НДФЛ-2-НДФЛ для сотрудников» или в разделе «Зарплата и кадры-НДФЛ-Все документы по НДФЛ» в открывшемся журнале нажать кнопку «Создать». Сначала нужно заполнить шапку документа:

- Год – отчетный период, за который предоставляются сведения сотруднику;

- Сотрудник – сотрудник в штате или работающий по краткосрочному договору, получавший доход в организации (-ях) в указанный отчетный период;

- Формировать – указывается территориальная привязка по месту учета в налоговой инспекции:

- «Сводно» – данные предоставляются в сумме по всем местам работы. Например, если сотрудник в течение отчетного периода переходил из одного филиала (обособленного подразделения) в другой или одновременно работал на неполной ставке в разных филиалах;

- «В разрезе кодов ОКТМО/КПП и ставок налога» – с привязкой к налоговой инспекции.

- ИФНС – указывается территориальная налоговая инспекция.

После задания всех полей формируем справку кнопку «Заполнить».

Рассмотрим пример начисления НДФЛ по двум ставкам – 13 и 35%. В левой части таблицы будут выведены данные по зарплате и другим доходам сотрудника. В данном случае на закладках «13%» и «35%». В правой части таблицы все действующие вычеты. Суммы вычетов будут уменьшать налоговую базу.

Рис.9 Пример начисления НДФЛ по двум ставкам – 13 и 35%.

НДФЛ по ставке 35% применяется в случаях получения дохода от вкладов при процентной ставке выше ставки рефинансирования ЦБ или получения займа по процентам ниже этой ставки, от полученных подарков, выигрышей в лотерею и др.

Рис.10 НДФЛ по двум ставкам – 13 и 35%.

В данном примере сотрудник получил беспроцентный займ от организации в сумме 150 тыс. рублей на период с 1 февраля по 30 апреля 2019 года.

Материальная выгода за февраль, полученная сотрудником, была рассчитана следующим образом:

150 000руб.* (2/3 *(7,75% - 0%)) *28/365 = 598, 36

150 000 руб. – сумма займа.

2/3 *(7,75% - 0%) – В указанный период ставка рефинансирования была равна 7,75%. Если процентная ставка займа ниже ставки ЦБ, то согласно законодательству, налогообложению подлежит 2/3 от разницы этих процентных ставок.

28 – количество календарных дней в феврале.

365 – количество календарных дней в году.

В других месяцах размер материальной выгоды рассчитан аналогичным способом, с учетом уменьшения основного долга займа и количества календарных дней в соответствующем месяце.

С суммы материальной выгоды будет взиматься НДФЛ по ставке 35%.

В справке 2-НДФЛ полученный доход отражен на соответствующей закладке. Справка 2-НДФЛ для сотрудников предоставляется в печатном виде (кнопка «Справка о доходах (2-НДФЛ)»).

Мы рассмотрели основные действия при формировании справок НДФЛ. Если у вас возникли сложности при работе с ним или вам необходимо получить консультации по программам 1С, обращайтесь к нашим специалистам по телефону, а также оставляйте заявки на нашем сайте. Мы свяжемся с вами в кратчайшие сроки.

Вопрос задал Евгения Б. (Сызрань)

Ответственный за ответ: Светлана Змиевская (★9.93/10)

Добрый день! ЗУП 3.1.15.134. Возникла необходимость сделать корректировку 2-НДФЛ за 2019 г. При заполнении выдает сообщение «Не обнаружены данные для заполнения документа». При этом, если подбором сотрудников выбирать в документ, то они добавляются с правильными суммами. До обновления на релиз 3.1.14.265 отчет заполнялся на автомате по кнопке «Заполнить». Расчетчик боится, что кого-то мог забыть. Подскажите, пожалуйста, в чем может быть причина?

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (5)

Очень интересный вопрос! Изначально проверила на демобазе 3.1.15.134, у меня корректирующая 2-НДФЛ заполняется. Поэтому первое, что пришло в голову, установлен ли флажок, что данные приняты ИФНС в исходной справке?

Еще покопалась на партнерском форуме и в интернете. Выяснила, что такая проблема иногда проявляется и при установленном флажке в исходной справке. При заполнении корректирующая 2-НДФЛ учитывает дату подачи исходной справки, а также дату и месяц документа, которым исправляли учет. Например, если исходную справку подали 31.01.2020г. и документ исправления зарегистрирован январем, то программа не заполняет в корректирующую 2-НДФЛ этого острудника. Также если менялись только персональные данные, а изменений в учете НДФЛ по сотруднику не было — он тоже не попадает в корректировку 2-НДФЛ автоматически.

Поэтому если у Вас флажок о принятии отчета ИФНС в исходной справке установлен, опишите подробнее на примере 1 сотрудника:

- в связи с чем необходима подача корректировки 2-НДФЛ

- какими документами был зарегистрирован перерасчет, покажите сркиншоты этих документов

- покажите скриншот исходной и корректирующей справки 2-НДФЛ. Чтобы была видна шапка документа и строка по сотруднику со сводными данными.

Светлана, здравствуйте! Флажок о принятии отчета ИФНС у нас установлен, и действительно, ошибка проявляется и при нем. Корректировка связана с тем, что расчетчик изначально вручную правил первичный отчет, что являлось ошибочным решением. Ситуация была с больничным листом в Феврале 2019 г., который сторнировал оклад в Декабре 2018 г. За январь начислений не было. Расчетчик сдал отчет за 2018 г. как-будто ничего не сторнировалось. А в Феврале отчета 2-НДФЛ за 2019 ничего тоже не показал, поскольку за Февраль 2019 итоговая сумма по расчетному листу = «0» (сколько отсторнировалось за Декабрь 2018 г., + Начислено по больничному + Продление отпуска).

Теперь же, подготовив корректирующий отчет за 2018 г. (который также на автомате не заполнился), где показывает сумму за минусом сторно в Феврале за Декабрь. А в Феврале теперь необходимо показать больничный и продление отпуска.

Таким образом, перерасчет никак не оформляли в программе, потому что она все рассчитала правильно. Но отчет как бы не видит, что были указаны в первичном неправильные цифры и упрямо не заполняется автоматически.

Программа не анализирует цифры в исходном отчете 2-НДФЛ. Точнее она их анализирует, только если видит, что ПОСЛЕ подачи исходного отчета были какие-то движения по регистрам отчетного года. Т.к. у Вас никаких движений в учете по НДФЛ по этому сотруднику после подачи исходной 2-НДФЛ за 2019 год не было, то программа не учитывает этого сотрудника при заполнении корректировки. Считается по умолчанию, что эти движения были учтены в исходном отчете. Видимо, разработчики не учитывают вариант ручной корректировки отчетов 2-НДФЛ в неверную сторону. Или считают, что если эти корректировки были, то не нужно вмешиваться и заполнять сотрудника при каждой корректировке 2-НДФЛ. Заполнение корректирующей 2-НДФЛ ориентировано на учет изменений, произошедших после сдачи первичных справок.

Кстати если БЛ продлевал отпуск и при этом сумма отпускных не изменилась, то можно обойтись без сторнирования доходов 2018 года и без подачи корректировочных отчетов по НДФЛ за 2018 и 2019 годы. Тогда отчеты по НДФЛ и за 2018 и за 2019 год заполнились бы так, как нужно расчетчику: в 2018 не было бы сторно, в 2019 не было бы начисления отпускных. И это касается не только 2-НДФЛ, но и 6-НДФЛ, ведь эти отчеты стыкуются налоговой между собой, поэтому их данные в части доходов и исчисленного налога должны совпадать.

Понятно, что сейчас уже наверное не захочется трогать февраль 2019, но вдруг пригодится на перспективу. Для того, чтобы БЛ не сторнировал отпуск, можно использовать:

— новый механизм продления отпуска — Специальный механизм для продления отпуска в связи с болезнью и для отзыва из отпуска (ЗУП 3.1.14).

— когда не было нового механизма, мы рекомендовали такую последовательность действий (подойдет для версий до 3.1.14): Как отразить больничный лист во время отпуска, чтобы в нем не появлялись суммы перерасчета по отпуску для выплаты в межрасчетный период?.

Читайте также: