Задачи по налогам и налогообложению с решением

Опубликовано: 15.04.2024

![Решение задач по налогам и налогообложению и ответы на тест [15.10.16]](https://studrb.ru/files/works_screen/3/12/28.jpg)

Тема: Решение задач по налогам и налогообложению и ответы на тест

Тип: Задача | Размер: 22.68K | Скачано: 163 | Добавлен 15.10.16 в 11:28 | Рейтинг: +1 | Еще Задачи

Задача 1

Рассчитайте сумму НДС к уплате в бюджет хлебозаводом ОАО «Восток» если известно, что в январе были произведены следующие расчеты

Таблица 1 – Исходные данные

Реализовано хлеба по цене 19 руб. за 1 булку ( в ценах без НДС), тыс. булок

Получена предоплата под отгрузку хлеба, тыс. руб.

Оплачен счет транспортной организации с учетом НДС, тыс. руб.

Оплачены счета за потребленную электроэнергию с учетом НДС, тыс. руб.

Оплачены счета за потребленную воду с учетом НДС, тыс. руб.

Оплачены счета за муку на сумму, тыс. руб., кроме того:

Решение

- Начислено НДС:

(19*115000) · 18% = 2185000 · 18% =393 300 руб.

115 000 · 18% = 20 700 руб.

Итого начислено 393300+20700=414000 руб.

- Налоговые вычеты:

563000 · 18 ÷118 = 85 881,36 руб.

30000 · 18 / 118 = 4576,27 руб.

Итого вычетов 85881,36+4576,27 +11500= 101957,63 руб.

- НДС в бюджет:

414000 – 101957,63 = 312042,37 руб.

Задача 2

Определите налоговую базу и сумму налога на прибыль предприятия ОАО «Машзавод» при следующих данных

Таблица 2 – Исходные данные, тыс. руб.

Доходы от реализации продукции

Расходы на изготовление продукции, кроме того:

-расходы на ликвидацию при выводе из эксплуатации основных средств

-затраты на содержание законсервированных производственных мощностей

-расходы на услуги банков

-расходы ЖКХ сверх нормы

Решение

Расходы составляют: 15500+25+18+10+31+5 = 15 592 тыс. руб.

Налогооблагаемая прибыль: 17000-15592=1408 тыс. руб.

Сумма налога на прибыль: 1408 · 20% = 281,6 тыс. руб., в т.ч для перечисления в федеральный бюджет – 1408 · 2% = 28,16 тыс. руб., в местные бюджеты – 1408 · 18% = 253,44 тыс. руб.

Задача 3

Гражданин Иванов П.И.имеет троих детей: двух школьников, одного студента очной формы обучения в возрасте 22 лет. С 1 марта текущего года оформил инвалидность второй группы. Рассчитайте налог на доходы физических лиц за период с 1 января по 1 апреля текущего года при данных, приведенных в таблице 3.

Таблица 3 – Исходные данные, руб.

Доходы по месяцам

Решение

Общая сумма налогового вычета на детей составила

1400*2+3000 =5800 рублей в месяц.

НДФЛ январь = (10 000– 5 800) · 13% = 546 руб.

НДФЛ февраль = (10 000– 5 800) · 13% = 546 руб.

НДФЛ март = (10 500– 5 800) · 13% = 611 руб.

НДФЛ апрель = (9 000 – 5 800 -500) · 13% = 351 руб.

НДФЛ за период с января по апрель текущего года

546 + 546 + 611 + 351 = 2054 руб.

1400*2+3000 =5800 руб.

Задача 4

По данным таблицы 4 рассчитайте сумму авансового платежа по налогу на имущество организации за 1 квартал текущего года. Ставку налога на имущество принимается в размере 2,2%.

Таблица 4 – Исходные данные, млн.руб.

Остатки по данным бухгалтерского учета по счетам

Решение

При определении налоговой базы имущество учитывается по его остаточной стоимости, которая составляет разницу между первоначальной стоимостью и суммой начисленной амортизации.

на 01.01. 27-7= 20 млн.руб.

на 01.02. 27-7,2= 19,8 млн.руб.

на 01.03. 27-7,5= 19,5 млн.руб.

на 01.04. 27-7,8= 19,2 млн.руб.

Средняя стоимость имущества в целях расчета налога на имущество составит:

(20+19,8+19,5+1 9,2)÷4 = 19,625 млн. руб.

Сумма налога, подлежащая уплате в 1 квартале, составит:

19 625 000 · 2,2% = 431 750 руб.

Задача 5

Рабочий ОАО «РЖД» получил 20 марта 2012г. в организации по месту работы ссуду сроком на 2 месяца из расчета 5% годовых. Условиями договора предусмотрено, что уплата процентов и возврат ссуды производится одновременно не позднее 20 мая 2012г. Работник внес ссуду и уплатил проценты в срок. Рассчитайте по данным таблицы 5 сумму НДФЛ в материальной выгоде работника, если известно, что ставка рефинансирования на момент пользования ссудой равнялась 8%.

Таблица 5 – Исходные данные, тыс. руб.

Решение

75 000 руб. ÷365 дн. · 62 дн. ((2/3·8% -5%)÷100)= 42,47 руб.

НДФЛ с материальной выгоды:

42,47 руб. · 35% = 15 руб.

Тестовые задания

- Налоговая система – это:

а) совокупность принципов и способов взимания налогов;

б) совокупность форм и методов взимания налогов;

в) совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения;

г) права и ответственность участников налоговых отношений;

- Какой налог является федеральным?

а) налог на имущество организаций;

б) земельный налог;

в) налог на прибыль организаций. (К федеральным налогам и сборам: Налог на добавленную стоимость; Налог на прибыль; Акцизы; Налог на доходы физических лиц; Налог на добычу полезных ископаемых; Водный налог; Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; Государственная пошлина.

- Какой налог является региональным?

а) налог на доходы физических лиц;

б) земельный налог;

в) транспортный налог; (К региональным налогам относятся: налог на имущество организаций; налог на игорный бизнес; транспортный налог.)

- Какой налог является местным?

а) налог на добычу полезных ископаемых;

б) налог на добавленную стоимость;

в) налог на имущество физических лиц; (К местным налогам относятся: земельный налог; налог на имущество физических лиц; налог на рекламу; налог на наследование или дарение; местные лицензионные сборы.)

г) плата за пользование лесным фондом.

- Какой налог относится к специальным налоговым режимам?

а) таможенные платежи;

б) сборы за пользование объектами животного мира;

в) единый налог на вмененный доход для отдельных видов деятельности; (Специальный налоговый режим — особый порядок исчисления и уплаты налогов и сборов в течение определённого периода времени, применяемый в случаях и в порядке, установленных Налоговым кодексом и принимаемыми в соответствии с иными федеральными законами. Специальные налоговые режимы: система налогообложения для сельскохозяйственных товаропроизводителей, упрощённая система налогообложения, единый налог на вменённый доход, система налогообложения при выполнении соглашений о разделе продукции, патентная система налогообложения.)

- Какой налог не учитывает личность и доходность субъекта?

а) налог на прибыль (прямой налог, взимаемый с прибыли организации (предприятия, банка, страховой компании и т. д.). Прибыль для целей данного налога, как правило, определяется как доход от деятельности компании минус сумма установленных вычетов и скидок.);

б) налог на доходы физических лиц;

в) транспортный налог;

г) налог на имущество физических лиц.

- Кто не является участником налоговых отношений?

а) Министерство финансов и финансовые органы;

б) Федеральная таможенная служба и ее подразделения;

в) Президент РФ – как орган власти; (Участниками налоговых отношений являются: организации и физические лица, признаваемые Налоговым кодексом налогоплательщиками; организации и физические лица, признаваемые Налоговым кодексом налоговыми агентами; Министерство по налогам и сборам и его подразделения; Министерство финансов Российской Федерации, министерства финансов республик, финансовые управления территориальных образований; Государственный таможенный комитет и его подразделения; государственные органы исполнительной власти и исполнительные органы местного самоуправления; органы государственных внебюджетных фондов; Федеральная служба налоговой полиции.)

г) Государственные исполнительные органы власти по взиманию налогов и контролю за их уплатой.

- Какой орган власти уполномочен принимать решение по изменению сроков уплаты федеральных налогов и сборов?

а) Министерство финансов РФ;

б) Исполнительные органы государственных внебюджетных фондов;

в) Федеральные органы исполнительной власти, уполномоченные по контролю и надзору в области налогов и сборов; (в ред. Федеральных законов от 29.07.2004 N 95-ФЗ, от 26.11.2008 N 224-ФЗ, от 24.07.2009 N 213-ФЗ, от 27.07.2010 N 229-ФЗ)

г) Государственная дума.

- При уплате налога и сбора с нарушением срока уплаты налогоплательщик уплачивает:

в) пеню; (При уплате налога и сбора с нарушением срока уплаты налогоплательщик уплачивает пени в порядке и на условиях, предусмотренных НК РФ. Кроме того, в подобных случаях к нему при определенных обстоятельствах могут быть применены меры ответственности за налоговые правонарушения.)

г) разовую доплату.

- Какой вид изменения сроков уплаты применяется для сборов?

а) налоговый кредит;

б) налоговая льгота;

в) отсрочка;

г) инвестиционный налоговый кредит.

- Лицо, уполномоченное взимать сумму налога у налогоплательщика:

а) Министерство финансов РФ;

б) Исполнительные органы государственных внебюджетных фондов;

в) налоговый агент;( налоговые агенты — лица, на которые в соответствии с Налоговым кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению (частные нотариусы, частные охранники, частные детективы и др.) в соответствующий бюджет (внебюджетный фонд) налогов);

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

За январь 2007 года ОАО «Вереск» произвело в пользу работников следующие выплаты:

Исчислите сумму ЕСН, которую ОАО «Вереск» должно перечислить в бюджет за январь 2007 года.

Решение:

1) Согласно ст. 238 НК РФ к объектам налогообложения не относятся пособие по временной нетрудоспособности, пособие по беременности и родам и оплата командировочных расходов. Исчислим налоговую базу на каждого работника:

а) Зайцева Л.В.: 7 600 руб. + 7 600 руб. * 10% / 100% + 12 000 руб. = 20 360 руб.; Читать полностью »

ООО «Пятачок» (ИНН 003441113173, КПП 344111001) занимается производством детской мебели и реализацией сопутствующих товаров. За налоговый период 2006 года имеются следующие данные:

1) реализовано изделий – 68 000 шт.;

2) цена изделия с учетом НДС за единицу изделия – 5 845 руб.;

3) расходы, относящиеся к реализованной продукции, – 104 600 000 руб., из них: а) стоимость использованных в производстве материалов – 30 500 000 руб.; б) оплата труда сотрудников, занятых в производстве – 44 100 000 руб.; в) сумма начисленной амортизации – 30 000 000 руб.;

4) прочие расходы с учетом начисленных налогов – 9 931 000 руб., в т.ч. представительские расходы сверх установленных норм – 931 000 руб.;

5) потери от стихийных бедствий – 576 000 руб.; Читать полностью »

ООО «Стиль и шарм» занимается реализацией услуг по формированию имиджа и стиля клиентов на территории Российской Федерации. За налоговый период 2006 года имеются следующие данные:

1) Реализованы услуги по формированию имиджа 5 723 человек по 14 000 рублей каждый;

2) Реализованы услуги по формированию стиля 160 000 человек по 5 000 каждый;

3) Оказаны консультационные услуги на сумму 2 000 000 рублей по формированию имиджа 100 человек;

4)Переданы имущественные права ООО «Стиль и шарм» на сумму 3 000 000 рублей ее правопреемнику;

5) Выполнены работы по озеленению участка, принадлежащего организации, на сумму 400 000 рублей;

6) Произведен ремонт внутреннего помещения на сумму 1 000 000 рублей. Читать полностью »

АСС «СПАС» имеет на балансе своего предприятия 20 грузовых автомобилей мощностью двигателя свыше 100 л.с. Сумма дохода, получаемая в результате деятельности «СПАСа» составляет 30 000 руб. в месяц.

Рассчитать сумму налога, подлежащей зачислению в дорожные фонды АСС «СПАС»

Решение:

В соответствии с федеральным законом № 110-ФЗ с 1 января 2003 года, отменяются налог на пользователей автомобильных дорог и налог с владельцев автотранспортных средств. В то же время, с этой даты вводится новый транспортный налог (глава 28 НК РФ). Принцип взимания транспортного налога похож на налог с владельцев автотранспортных средств. Читать полностью »

В Волгограде организация занимается грузовыми перевозками. На балансе числятся:

8 автобусов с мощностью двигателя 120 л.с.

15 автомобилей с мощностью двигателя 120 л.с.

6 автомобилей с мощностью двигателя 150 л.с.

3 авто с мощностью двигателя 120 л.с. используются филиалом организации в Ростове-на-Дону.

В сентябре 2007 года передан в аренду другой организации автобус с мощностью двигателя 120 л.с., находящийся в Волгограде.

Найти

Рассчитайте налог, который должна уплатить организация за 1 квартал и за налоговый период. Составьте декларацию

Решение

1) Транспортные средства, находящиеся на балансе организации, даже если они и переданы в аренду – это объект налогообложения, организация уплачивает налог. Читать полностью »

ОАО «Вереск» на основании трудового договора выплатило заработную плату за 2006 год в размерах: в январе – феврале по 8 800 руб., в марте – 9 750 руб., в апреле – августе по 10 500 руб., в сентябре – октябре по 7 950 руб., в ноябре – 11 200 руб., в декабре – 13 100 руб. Леонова Е.Д. получила от ОАО «Вереск» в июне 2006 года материальную помощь в размере 10 000 руб., в декабре 2006 года подарок стоимостью 2 000 руб. Леонова Е.Д. в сентябре 2006 года участвовала в конкурсе ОАО «Техносила», проведенном в целях рекламы бытовой техники. Она получила в качестве приза микроволновую печь «ARDO» стоимостью 5 000 руб. Леонова Е.Д. имеет трех дочерей в возрасте 11, 16 и 20 лет. Причем дочь 20 лет является студенткой университета высшего профессионального образования дневной формы обучения и за ее обучение Леонова Е.Д. заплатила в 2006 году 28 000 руб. 1 апреля 2006 года Леонова Е.Д. получила от ОАО «ВТБ» беспроцентную ссуду в размере 60 000 руб. сроком на три месяца, которая должна быть погашена равными долями. Ставка рефинансирования Центрального Банка России – 10%.

Исчислите общую сумму налога на доходы физических лиц (НДФЛ), подлежащую уплате в бюджет, которую Леонова Е.Д. должна заплатить по итогам налогового периода 2006 года. Читать полностью »

1. Камеральная налоговая проверка является:

а) формой налогового контроля по проверке правильности и достоверности сведений, указанных в налоговой декларации;

б) основным средством целенаправленного отбора налогоплательщиков для проведения выездных налоговых проверок;

в) оба варианта верны.

2. Цель внедрения систем автоматизированной камеральной проверки:

а) контроль за соблюдением налогоплательщиками законодательства РФ о налогах и сборах;

б) отбор налогоплательщиков для проведения выездных налоговых проверок, оценки потенциальных сумм доначисления;

в) оба варианта верны.

3. Камеральная налоговая проверка – это:

а) проверка, проводящаяся по месту нахождения налогоплательщика на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у самого налогоплательщика; Читать полностью »

1. Физическое лицо может быть привлечено к налоговой ответственности:

А) с шестнадцатилетнего возраста;

Б) с шестилетнего возраста;

В) с восемнадцати лет.

2. Привлечение лица к ответственности за совершение налогового правонарушения:

А) не освобождает его от обязанности уплатить (перечислить) причитающиеся суммы налога (сбора) и пени;

Б) освобождает его от обязанности уплатить (перечислить) причитающиеся суммы налога (сбора) и пени;

В) не освобождает его от обязанности уплатить (перечислить) причитающиеся суммы пени. Читать полностью »

1. Налоговое правонарушение – это:

А) виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК РФ установлена ответственность;

Б) виновное противоправное деяния, совершенное достигшими установленного законом возраста и вменяемыми людьми;

В) международно-противоправное деяние, представляющее собой нарушение государством или иным субъектом международного права своих международных обязательств. Читать полностью »

1. Инвентаризация имущества проводится в случаях, когда:

А) материалы проверки дают основание предполагать наличие имущества, не отраженного в бухгалтерском учете, или же отсутствие имущества при наличии сведений в учете;

Б) для разъяснения возникающих в процессе проверки вопросов требуются специальные познания в науке, искусстве, технике;

В) у проверяющих достаточно оснований полагать, что подлинники документов могут быть уничтожены, скрыты, изменены или заменены. Читать полностью »

Задачи для самостоятельного решения

(внимание: ответы под спойлером; не открывайте решение, пока не решите задачу).

Задача 1

Предложение на рынке товара выражается формулой Q=0,5P+2 а спрос — формулой Q=8-P.

Государство ввело налог на производителей в размере 3 денежных единицы на каждую единицу продукции. На сколько процентов возрастет равновесная цена?

[spoiler title=’Решение (графическое)’ style=’green’ collapse_link=’true’]

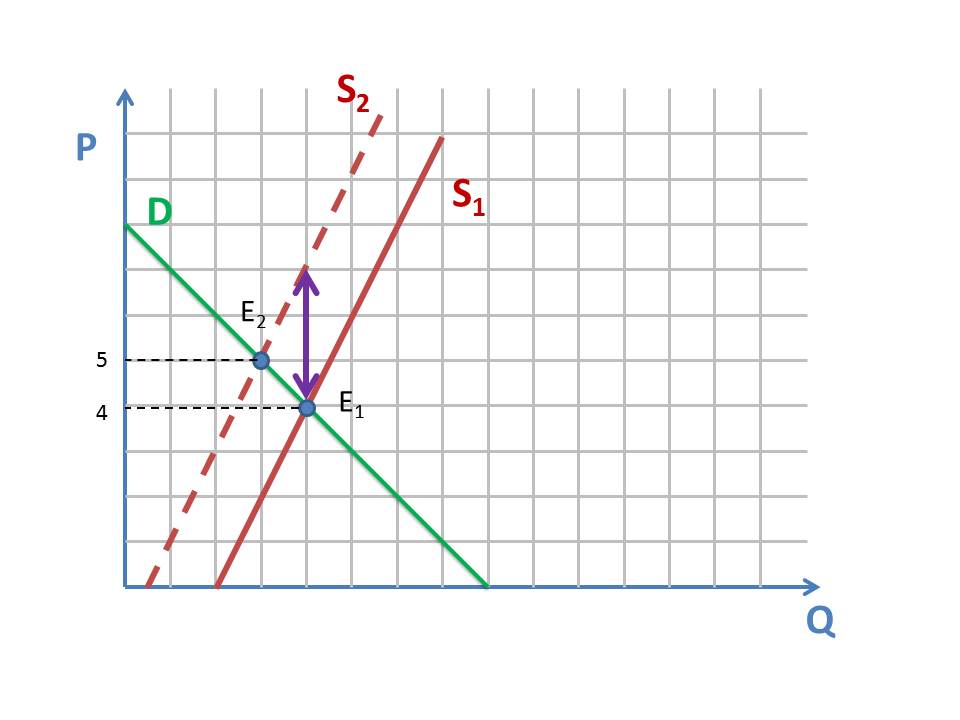

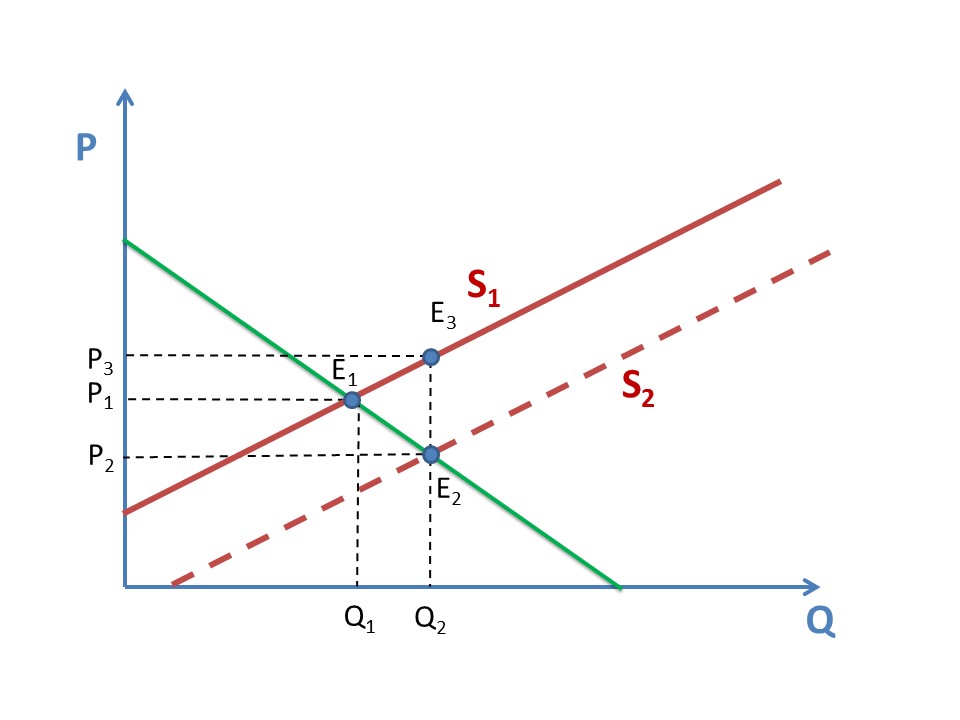

При введении налога в 3 денежных единицы на 1 единицу продукции кривая предложения переместится на 3 денежных единицы вверх, из S1 в S2, а поскольку спрос останется старым, точка равновесия переместится из Е1 в Е2. Равновесная цена вместо 4 станет 5, то есть увеличится на 25%.

[/spoiler][spoiler title=’Решение (алгебраическое — сложное, на любителя, я бы так не решал)’ style=’orange’ collapse_link=’true’]

Нетрудно найти равновесную цену до введения налога. Нужно просто приравнять спрос и предложение:

0,5P+2=8-P

Отсюда получим P=4

Теперь найдем новую равновесную цену. Для этого нужно рассчитать новую кривую предложения. Это можно сделать двумя способами

Вначале переведем функцию предложения

Q=0,5P+2

в обратную функцию предложения (то есть выразим P через Q).

P=2Q-4

Цена будет больше исходной на 3 денежных единицы, следовательно, к ней нужно прибавить 3

P=2Q-4+3

P=2Q-1

Переводим обратную формулу назад в обычную формулу предложения (выражаем Q через P)

Новая цена P2 будет больше начальной Р2 на 3. То есть

Подставляем правую часть в начальную формулу предложения

Q=0,5(P2-3) +2

Это новая формула предложения. Формула спроса осталась прежней. Приравняем их

0,5P+0,5=8-P

P=5

Таким образом, равновесная цена P вместо 4 стала 5, то есть выросла на 5/4-1=0,25 или 25%.

Задача 2

Предложение на рынке товара выражается формулой Q=2P-4 а спрос — формулой Q=12-2P.

Государство решило ввести потоварный налог на производителя, чтобы сократить потребление этого товара (который государство считает вредным) вдвое.

Какого размера налог нужно ввести государству?

[spoiler title=’Решение (графическое)’ style=’green’ collapse_link=’true’]

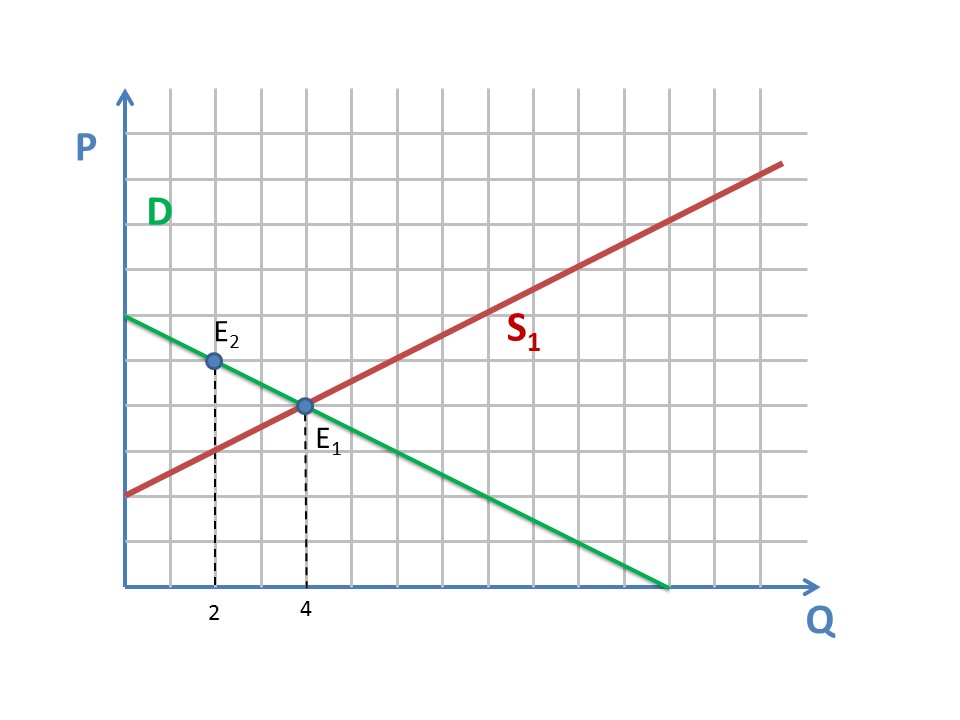

Построив график, можно увидеть, что равновесное количество равно 4 (например, тысяч тонн)

Очевидно, что государство хочет, чтобы равновесное количество равнялось 2 (тысячам тонн).

Поскольку на спрос налог никак не воздействует (то есть кривая спроса останется той же), очевидно, что точка равновесия должна переместиться в Е2.

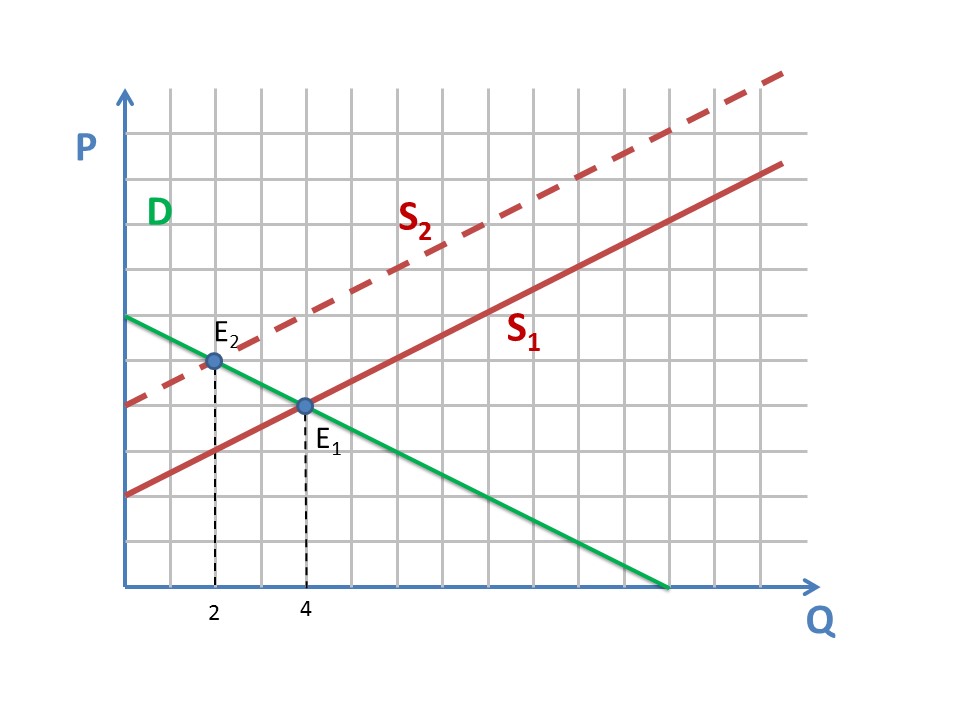

Необходимо провести новую кривую предложения S2, параллельную кривой предложения S1 и проходящую через Е2.

Можно увидеть, что она лежит на 2 деления выше линии S1.

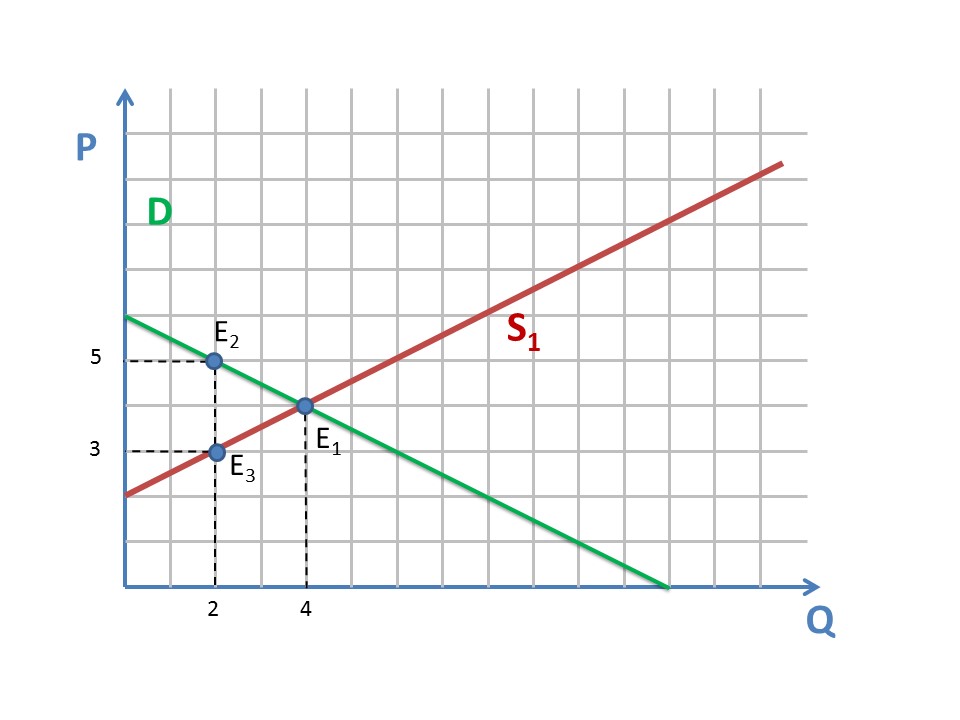

На самом деле, можно даже не проводить кривую, а просто измерить расстояние между Е2 и Е3 на следующей диаграмме:

Точка Е3 обозначает предложение в размере 2 тысячи тонн при старой кривой предложения S1, а точка Е2 — предложение того же размера при новой кривой предложения S2. Разницу между ними легко посчитать, что и является основой алгебраического решения.

Разумеется, разница равна 2 денежных единицы, что и является размером налога.

[/spoiler][spoiler title=’Решение (алгебраическое — простое, если вы уже рассмотрели графическое)’ style=’orange’ collapse_link=’true’]Это решение хорошо в том случае, когда кривые сложные, пересекаются не видно где. Нарисуйте набросок вроде того, что приведен в предыдущем решении, и считайте.

Первый шаг: определяем равновесную цену. Просто приравниваем спрос и предложение

Из чего получаем

P=4

Теперь определяем равновесный объем. Для этого подставляем только что полученное значение Р в формулу спроса или предложения — это безразлично, они через одну точку проходят. Получаем:

Теперь понятно, что государство хочет довести объем до

Этот новый объем Q2 подставляем в форму спроса:

2=12-2P

Это цена для точки Е2, то есть равновесная цена после введения налога.

Подставляем Q2 в формулу предложения:

2=2P-4

В результате получаем:

P2—P3=2

Теперь вы сможете решить следующую задачу, в которой графический метод вам нужен только для наброска.

Задача 3

Эту задачу решить непросто, не разобрав предыдущую.

Спрос на рынке молока равен Q=7-5/7*P , а предложение равно Q=3/7*P+2.

Государство хотело бы ввести такую потоварную дотацию для производителей молока, чтобы его цена для покупателей снизилась на 20%. Какого размера дотацию оно должно ввести? На сколько процентов возрастут покупки молока?

Графически (по клеточкам) эту задачу не решить — ответы будут в бесконечных десятичных дробях.

[spoiler title=’Решение (алгебраическое)’ style=’orange’ collapse_link=’true’]

Будет понятнее, если вы сделаете набросок вроде этого.

Равновесие до введения дотации находится в точке Е1. Прежде всего, определим исходную равновесную цену P1, просто приравняв спрос и предложение.

7-5/7*P=3/7*P+2

Государство хотело бы довести цену до P2, которая, по условию, на 20% ниже.

При такой цене спрос будет равен (точка Е2)

Однако предложение для такого количества, если не ввести дотацию (по старой кривой предложения S1) для такого количества будет находиться в точке Е3. Посчитаем, по какой цене производитель готов предоставить данное количество товара. Для этого приравняем формулу предложения к рассчитанному Q2.

3/7P+2=9/2

P3=35/6

Значит, чтобы сдвинуть кривую предложения вниз, нужно ввести дотацию в размере

P3—P2=35/6-7/2=7/3

Это и есть первый ответ: 7/3

Теперь посчитаем, насколько увеличатся продажи молока. Очевидно, они из Q1 перейдут в Q2.

Q1 рассчитать просто, достаточно Р1 подставить в исходную формулу спроса или предложения — безразлично. Ну, например, спроса:

А Q2 мы уже рассчитывали выше, он равен 9/2

Таким образом, Q2 относится к Q1 как

Q2/Q1=9/2:31/8=36/8:31/8=36/31

36/31-1=5/31

Вот и второй ответ: молока будут покупать больше на 5/31, то есть примерно на 16%.[/spoiler]

Задача по НДС 1.

Реализация имущества, числящегося на балансе по стоимости с учетом НДС.

Организация в 2016 году приобрела объект основных средств стоимостью 177000 руб (в т.ч. НДС 18%). Объект предназначен для использования в операциях, не облагаемых НДС. Стоимость услуг по доставке этого оборудования составила 30 000 рублей (НДС нет, так как услуги были оказаны организацией на УСН).

Организация приняла решение продать данное оборудование в августе 2019 г. за 70 000 рублей (с учетом НДС). Остаточная стоимость к моменту продажи составила 25 000 рублей.

1) определить первоначальную стоимость оборудования, по которой оно было принято к учету;

2) определить налоговую базу для уплаты НДС в бюджет при реализации оборудования;

3) определите сумму НДС для уплаты в бюджет

4) составьте бухгалтерские проводки

РЕШЕНИЕ:

1) первоначальная стоимость оборудования, по которой оборудование принято к учету составляла 207 000 рублей:

177 000 руб. + 30 000 руб. = 207 000 рублей.

2) налоговая база определяется как разница между продажной ценой реализуемого оборудования (70 000 руб.) и его остаточной стоимостью (25 000 руб.) и составила 45 000 рублей.

3) сумма НДС для уплаты в бюджет составляет 7500 рублей (45 000 х 20 :120).

4) бухгалтерские проводки будут следующие:

ДТ 62 КТ 91.1 – 70 000 – отражена продажная цена реализации;

ДТ 91.3 КТ 68.2 – 7500 – начислен НДС к уплате в бюджет;

ДТ 01 (выб) КТ 01 — 207 000 – списана балансовая стоимость оборудования;

ДТ 02 КТ 01 (выб) – 182 000 – списана сумма амортизации;

ДТ 91.3 КТ 01 – 25 000 – списана остаточная стоимость оборудования.

Задача по НДС 2.

НДС в посреднической деятельности

Организация «Рассвет» (комитент) и «Закат» (комиссионер) заключили договор комиссии, в соответствии с которым организация «Закат» реализует товары, принадлежащие организации «Рассвет», с участием в расчетах. Продажная стоимость товаров – 120 000 рублей (в том числе НДС – 20 000 рублей). Сумма комиссионного вознаграждения – 15% стоимости реализованных товаров.

Организация «Рассвет» передала товары организации «Закат» в январе 2020 года.

В феврале 2020 года организация «Закат» отгрузила товары покупателю и получила от него оплату в сумме 120 000 рублей. Полученные денежные средства за вычетом комиссионного вознаграждения были перечислены на расчетный счет организации «Рассвет» в апреле 2020 года.

- 1) Составьте бухгалтерские проводки у организации «Закат»

РЕШЕНИЕ

Январь 2020 г.

ДТ 004 – 120 000 рублей – поступили товары от комиссионера;

Февраль 2020 г.

КТ 004 – 120 000 рублей – отгружен товар покупателю;

ДТ 62 КТ 76 (расчеты с комитентом) — 120 000 рублей – отражена задолженность покупателя за отгруженные товары;

ДТ 51 КТ 62 – 120 000 рублей – поступили средства от покупателя;

ДТ 76 (расчеты с комитентом) КТ 90.1 – 18 000 рублей – начислено комиссионное вознаграждение;

ДТ 90.3 КТ 68.2 – 3 000 рублей – начислен НДС с суммы комиссионного вознаграждения

Апрель 2020 г.

ДТ 76 (расчеты с комитентом) КТ 51 — 102 000 рублей – перечислены средства комитенту за вычетом комиссионного вознаграждения.

КОММЕНТАРИЙ:

Комиссионер: уплачивает НДС только с суммы причитающегося ему комиссионного вознаграждения.

Комитент: в феврале в налоговую базу по НДС включается вся стоимость проданных комиссионером товаров в сумме 100 000 рублей (без НДС), с которой уплачивается НДС 20 000 рублей. Данный НДС включается в отчетность за 1 квартал 2020 года, на основании отчета, полученного от комиссионера.

Задача по НДС 3.

Реализация товаров (работ, услуг) за иностранную валюту

Организация «Рассвет» выполняет ремонтные работы по договору с иностранной организацией. Стоимость работ по договору составляет 12 000 долларов США (в том числе НДС – 2000 долларов).

Акт сдачи-приемки работ подписан в марте 2020 года. Оплата проведена в мае 2020 год на расчетный счет организации «Рассвет».

Курс доллара США на дату подписания договора составлял 70 рублей, а на дату поступления денег на расчетный счет – 72 рубля.

Выручка от реализации работ для целей исчисления НДС пересчитывается в рубли по курсу ЦБ РФ на дату подписания акта сдачи-приемки работ.

1)определить сумму выручки в рублях для компании «Рассвет»;

2) определить сумму НДС, подлежащую уплате в бюджет со стоимости выполненных работ;

3) определите курсовую разницу;

4) составьте бухгалтерские проводки по операциям

РЕШЕНИЕ:

1) сумма выручки для компании «Рассвет» составляет:

12 000 долларов х 70 рублей = 840 000 рублей;

2) сумма НДС для уплаты в бюджет составляет:

840 000 х 20 : 120 = 140 000 рублей;

3) курсовая разница составляет:

840 000 руб – выручка по договору; 864 000 – поступили средства на валютный счет в мае по курсу 72 рубля; положительная курсовая разница 864 000 – 840 000 = 24 000 рублей;

4) Бухгалтерские проводки от операций следующие:

Март 2020 г.

ДТ 62 КТ 90.1 – 840 000 – выручка по курсу на дату подписания акта сдачи-приемки работ;

ДТ 90.3 КТ 68.2 – 140 000 – отражен НДС со стоимости выполненных работ;

Май 2020 г.

ДТ 52 КТ 62 – 864 000 руб – поступила выручка на валютный счет по курсу 72 рубля;

ДТ 62 КТ 91.1 – 24 000 руб – отражена положительная курсовая разница в составе прочих доходов

КОММЕНТАРИЙ:

Если отгрузка товаров (работ, услуг) осуществляется до момента оплаты, то выручка в рублях и, соответственно, сумма НДС определяются по курсу на дату отгрузки и в дальнейшем не пересчитываются.

Больше примеров задач и их решений Вы можете найти при изучении Онлайн курса «Курс по учету НДС». Во время курса мы изучим с Вами все новые правила учета налога на добавленную стоимость с изменениями, вступившими в силу с 2020 года, а также рассмотрим изменения, вступающие в силу с 2021 года.

Задачи для проведения экзамена по налоговой системе.

Задача 1

В результате документальной проверки проведенной на предприятии " Маяк " было установлено сокрытие налога на прибыль на сумму 200 тыс грн. , акт проверки 25 июля 2005 года, сокрытие установлено за 1 квартал 2005 года. Определить размер финансовых санкций

Решение задачи:

200000 * 0,10 = 20000 грн - размер финансовых санкций

1,2 * 200000 * 0,07/365 * 61 = 2808 грн – размер пени

200000 –сумма недоимки

Общая сумма налогового долга:

200000 + 20000 + 2808 = 222808 грн

Предприятие Юпитер оплатило налог на прибыль в сумме 15000 грн 15 июня 2004 года за 1 квартал 2005. определить размеры финансовых санкций.

Решение задачи:

15000 * 0,1 = 1500 грн – размер финансовых санкций

1,2 * 0,07 / 365 * 15000 * 25 = 86,3 грн – размер пени

Общая сумма налогового долга:

1500 + 86,3 = 1586,3 грн

В результате документальной проверки, проведенной 15 июня 2005 года было установлено сокрытие налога на прибыль в сумме 4500 тыс грн, НДС в Сумме 1200 тыс грн. Определить размеры финансовых санкций, если известно, что сокрытие по налогу на прибыль было произведено в 1 квартале 2004 года, НДС в январе 2005 года.

Решение задачи:

По налогу на прибыль:

1,2 * 0,07 / 365 *4500 *25 = 25,8

4500 + 450 + 25,8 = 4975,9 грн

1,2 *0,07/365 *1200*134=37

Определить размер налога на прибыль если известно следующее :

Выручка от реализации – 1300 грн,

Сумма пошлины, возвращаемой по решению суда 120 грн

Сумма убытков за предыдущий квартал 2005 года 1542 грн.

Фонд заработной платы с отчислениями-1200 грн.

Расходы по приобретению материалов –4500

Расходы по подготовке кадров на территории Украины 4500 грн.

Амортизация – 1200 грн.

Решение задачи:

1300 * 0,1667 = 27,1

1300 – 217,1 = 1082,9 - ВД

4500 * 0,1667 =750,2

4500 – 750,2 = 3749,8 – ВР

(1082,9 = 120) – ( 1200 + 3749,8 + 4500) – 1200- 1542 = -10988,9 грн

Налог на прибыль начисляться не будет, так как получен убыток.

Определить размер налога на прибыль если известно следующее :

Выручка от реализации-75000 грн

Экспортная отгрузка 1200 долларов США

Расходы на приобретение материалов 14500 грн.

Расходы на приобретение периодических изданий 1540 грн.

Расходы на содержание детского сада –4500 грн.

Фонд зарплаты с отчислениями - 4500 грн.

Амортизация – 1500 грн.

75000 * 0,1667 = 12525

75000 – 12525 = 62475 – ВД

1200 * 5,0(-курс доллара к гривне) = 6000 - ВД

14500 * 0,1667 = 2421,5

14500 - 2421,5 = 12078,5 – ВР

1540 * 0,1667 = 242,2

1540 - 242,2 = 1257,8 – ВР

4500 / 2 = 2250 – ВР

62475 + 6000 - 12078,5 - 1297,8 – 2250 – 4500 – 1500 = 46848,7

48348,7 * 0,25 = 11712,2

Определить сумму НДС за январь отчетного периода, если известно, что за январь предприятие осуществило следующие хозяйственные операции :

Реализовано продукции на сумму 125000 грн

Получена спонсорская помощь в сумме 1400 грн

Приобретены материалы для осуществления производственного процесса-12500 грн

Выдана заработная плата на сумму 12540 грн.

Реализована продукция для инвалидов на сумму 12500 грн.

125000 * 0,16667 = 20875 – НО

1400 * 0,16667 = 233,4 – НО

12500 * 0,16667 = 2083,8 -- НО

20875 + 233,4 – 2083,8 = 19024,6

Рассчитать сумму налога с доходов физических лиц гражданина, получившего 698 грн, у которого на иждивении 3 детей в возрасте 2, 5, 10 лет

Рассчитать сумму налога с доходов физических лиц гражданина получившего авторское вознаграждение и з США В сумме 1200 долларов, где у него был исчислен налог в сумме 120 долларов, по основному месту работы гражданин получает 614 грн, у него на иждивении двое детей в возрасте 2, 5 лет, По совместительству получает 453 грн.

Произвести отчисления в государственные целевые фонды, если известно. что фонд заработной платы по предприятию составил 125400 грн.

Иванов А. Ю., Петров А. Д. ,Сидоров О. Т. получили следующие доходы соответственно 658грн,582 грн, 698 грн. Произвести удержания в гос4ударственные целевые фонды.

Орлов работает на совместном предприятии, за январь ему начислено заработная плата в сумме 527 грн., и выдана натуроплата два холодильника Норд по цене 1200 грн. за единицу. По совместительству Орлов на другом предприятии за январь 2007 года получил340 грн. и одну стиральную машину Чайка по цене 350 грн. По истечении 2-х месяцев Орлов реализует кооперативному предприятию холодильник Норд по цене 1500 грн., и стиральную машину по цене 400 грн.

Предприятие расположено в черте города Севастополя на землях воинских формирований рассчитать налог на землю, если известно, площадь земельного участка составила15 гектар. Денежная оценка за 1 гектар 12000 грн.

В своей производственной деятельности предприятие использует воду из смешанного источника водопотребления. За отчетный период было использовано 12540 м поверхностных вод, при лимите 12000 м, реки Днепр ( реки на север ) 12400 м подземных вод при лимите 13000 м. Рассчитать налог на воду.

Предприятие приобрело 2 скакуна для участия в соревнованиях на ипподроме, за отчетный период было 2 участия в соревновании - в котором одна скаковая лошадь одержала победу сумма выигрыша составила 12000 грн.. Определить размер налога на участие в соревнованиях на ипподроме.

В своей производственной деятельности предприятие использует местную символику, объем производимой продукции с использованием местной символики составил 1254000 грн ,рассчитать налог на использованием местной символики.

Предприятие в своей производственной деятельности использует рекламу на длительное время стоимость услуг составила 45200 грн. Определить размер налога на использование рекламных мероприятий

Среднесписочная численность работающих на составляет 210 человек определить сумму коммунального налога

ОАО "Бета" принадлежат земельные угодья: пашня – 5 га и многолетние насаждения – 1 га. Земельные участки находятся на южном берегу Крыма. Проведена денежная оценка земельных участков: 1 га пашни стоит 2800 грн., 1 га многолетних насаждений – 3500 грн. Определите налог на землю.

Симферопольскому ООО "Омега" принадлежит торговый павильон, занимающий 1500 кв. м. площади. Денежная оценка земли не была произведена. Средняя ставка налога с 1 кв. м составляет 12 коп. Определить сумму земельного налога

Задача 20 .

На балансе частного предприятия "Лагуна" по состоянию на 01.01.2008 г. числилось два легковых автомобиля: ВАЗ-21043 с объемом двигателя 1500 см3 и "Форд-Скорпио" с объемом двигателя 2001 см3. Определите налог на транспортные средства.

Рассчитайте сумму косвенных налогов, уплачиваемых при импорте баночного чешского пива (код по ТН ВЕД 22.03.000) в количестве 10 тыс. шт. емкостью 0,5 л по цене 0,3 долл. за единицу на условиях поставки франко-граница, содержание алкоголя 4,6 %. Курс доллара на момент таможенного оформления был равен 5,3.

Задачи по налогам с решением дополнительные

Задача по налогу с транспортных средств.

На балансе сельскохозяйственного автотранспортного предприятия значатся следующие транспортные средства:

-легковые автомобили с объемом цилиндра двигателя 900см3 в количестве 20 штук;

-специальные автомобили для перевозки не менее 10 лиц объемом цилиндра двигателя 2500см3 в количестве 2 штуки;

-грузовые автомобили с объемом цилиндра двигателя 15000см3 в количестве 40 штук;

-трактора колесные -10 штук с объемом цилиндров двигателя 3400см3 .

Определить: сумму налога с транспортных средств, которые значатся на балансе предприятия

Читайте также:

- Налоговые льготы для организаций

- Если в экономике сумма налоговых поступлений составляет 300 млн долл

- Роль конституционного суда российской федерации в становлении и развитии налогового права страны

- Сроки хранения документов бухгалтерского и налогового учета в соответствии с нк рф

- Срок уплаты налога на имущество за 2020 год для юридических лиц в алтайском крае