Виды налогов кратко шпаргалка

Опубликовано: 22.04.2024

Налог — обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определённых действий.

Взимание налогов регулируется налоговым законодательством.

Совокупность установленных налогов, а также принципов, форм и методов их установления, изменения, отмены, взимания и контроля образуют налоговую систему государства.

В РФ различаются налоги трех видов: федеральные, региональные и местные.

Перечень налогов каждого из видов установлен Налоговым кодексом РФ.

Органы государственной власти не вправе вводить дополнительные налоги обязательные отчисления, не предусмотренные законодательством РФ, равно как и повышать ставки установленных налогов и налоговых платежей.

Элементы налога

Прежде чем взимать тот или иной налог, государство в лице законодательных или представительных органов власти в законодательных актах должно определить элементы налога.

Элементы налога – это принципы построения и организации налогов.

К элементам налога относятся:

срок уплаты налога.

Виды налогов

Все налоги подразделяются на несколько видов:

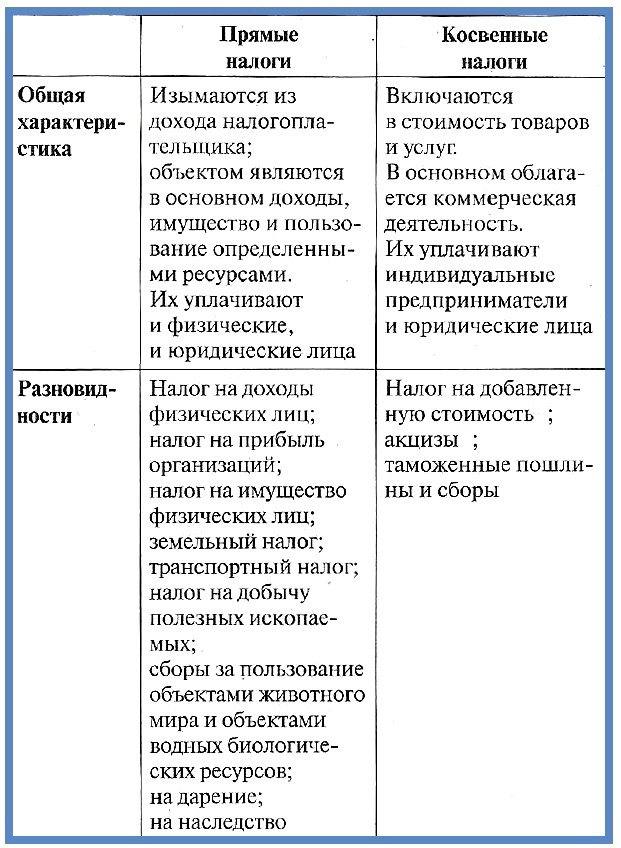

Прямые и косвенные налоги

Налоги делятся на прямые, то есть те налоги, которые взимаются с экономических агентов за доходы от факторов производства и косвенные, то есть налоги на товары и услуги, состоящие в самой цене на предметы потребления.

Прямыми налогами можно назвать такие, как налог на доходы физических лиц, налог на прибыль и подобные налоги.

К косвенным налогам относятся налог на добавленную стоимость, акцизы и другие налоги.

Аккордные и подоходные налоги

Также принято различать аккордные и подоходные налоги.

Аккордные налоги государство устанавливает вне зависимости от уровня дохода экономического агента.

Под подоходными налогами же подразумевают налоги, составляющие какой-то определённый процент от дохода.

Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода.

Прогрессивные, регрессивные или пропорциональные налоги

Подоходные налоги сами делятся на три типа:

Прогрессивные налоги — налоги, у которых средняя налоговая ставка повышается с увеличением уровня дохода. Таким образом, если доход агента увеличивается, то растёт и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает;

Регрессивные налоги — налоги, чья средняя ставка налога снижается при увеличении уровня дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растёт, если доход уменьшается;

Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода.

Основные функции налогов

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контролирующую.

Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов. Проще говоря, это сбор налогов в пользу государства. Благодаря данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства. Все остальные функции налогообложения — производные от фискальной функции.

Распределительная (социальная) функция налогообложения — состоит в перераспределении общественных доходов (происходит передача средств в пользу более слабых и незащищённых категорий граждан за счёт возложения налогового бремени на более сильные категории населения).

Регулирующая функция налогообложения — направлена на решение посредством налоговых механизмов тех или иных задач экономической политики государства. В рамках регулирующей функции налогообложения выделяют три подфункции: стимулирующую, дестимулирующую и воспроизводственную.

Стимулирующая подфункция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

Дестимулирующая подфункция налогообложения — направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов.

Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т. д.

Контрольная функция налогообложения — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов.

Налоговая нагрузка

Уровень налогов страны часто измеряется как общая доля налогов в валовом внутреннем продукте (ВВП).

Под фактической налоговой нагрузкой на экономику понимают долю реально выплаченных обязательных платежей в пользу государства в ВВП страны.

Разница между номинальной и фактической нагрузкой характеризует степень уклонения от налогов. Чем выше номинальная нагрузка — тем выше уклонение.

Под налоговой нагрузкой на предприятие следует понимать отношение суммы налогов и отчислений, реальным плательщиком которых является предприятие, к сумме прибыли предприятия.

Реальным плательщиком налога является тот субъект, который является:

владельцем объекта налогообложения, когда обязанность уплатить налог возникает при самом факте существования или возникновения объекта налогообложения;

пользователем объекта налогообложения, когда обязанность уплатить налог возникает только при нахождении объекта в определённых условиях пользования.

Показатель «налоговая нагрузка» в России используется для анализа уровня налогов, уплачиваемых хозяйственным субъектом с целью контроля уровня выплат и выявления субъектов, потенциально уклоняющихся от налогообложения.

«Налоговая нагрузка» рассчитывается как соотношение суммы уплаченных налогов по данным отчётности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата).

Предельное значение показателя устанавливается ежегодно по отраслям народного хозяйства.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Код ЕГЭ: 2.13. Налоги.

Один из основных признаков любого государства — налогообложение. Без налогообложения невозможно осуществлять государственные функции, требующие финансовых вложений, так как налоги являются основным источником пополнения государственного бюджета.

Налогообложение — процесс установления и взимания налогов в стране.

Налоги — обязательная плата, которую безвозмездно взимает государство с физических и юридических лиц для финансового обеспечения деятельности государства и муниципальных образований.

Уплата налогов — одна из главных конституционных обязанностей граждан РФ (статья 57 Конституции РФ).

Налоговая политика — система мероприятий в области налогообложения, построенная с учётом компромисса интересов государства и налогоплательщиков.

Налоги не взимаются с: государственных пособий (кроме пособий по временной нетрудоспособности и уходу за больным ребёнком); пенсий; компенсаций, возмещающих причинённый вред (увольнение, потеря трудоспособности, гибель).

Принципы налогообложения

- Обязательность. Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Справедливость. Налоги и сборы не могут иметь дискриминационный характер и применяться различно на основе социальных, расовых, национальных, религиозных и иных подобных критериев.

- Эффективность. Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными.

- Соответствие Конституции РФ. Не допускается установление налогов и сборов, нарушающих единое экономическое пространство Российской Федерации и ограничивающих свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо ограничивающих разрешенную законом экономическую деятельность физических лиц и организаций.

- Определенность. При установлении налогов должны быть определены все элементы налогообложения, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

Структура налога

- Субъект (налогоплательщик) — лицо, на которое законом возложена обязанность уплачивать налоги.

- Объект — это то, что облагается налогом (доход, имущество, прибыль, стоимость реализованных товаров и др.).

- Ставка — начисления на условную единицу измерений базы налогов (процент или денежная сумма, которая изымается в виде налога).

- Единица налога — это то, относительно чего рассчитывается налог (квадратный метр жилой площади в квартире, мощность двигателя автомобиля и т. д.).

- Источник — это те средства, из которых уплачивается налог (прибыль, заработная плата и т.д.).

- Налоговые льготы — предусмотренные законодательством преимущества, предоставляемые отдельным категориям налогоплательщиков, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Системы налогообложения

- Прогрессивная — чем выше доход, тем выше ставка налога. Прогрессивная система позволяет быстрее наполнять государственный бюджет и сглаживает социальное неравенство, но она, как правило, вызывает противодействие со стороны обеспеченных слоев населения. Кроме того, прогрессивная система может привести к выводу капитала из страны за рубеж.

- Пропорциональная — ставка налога не зависит от величины дохода. В этом случае налогоплательщикам нет смысла скрывать свои доходы, так как от их величины не зависит процент, который берется в виде налога. Такая система считается справедливой и демократичной. Пропорциональное налогообложение гораздо легче переносится состоятельными классами, так как оно облегчает для них налоговый груз.

- Регрессивная — чем выше доход, тем ниже ставка налога. Она эффективна в случае, если экономика развита слабо и необходимо стимулировать инвестиции обеспеченных слоев населения в развитие производства.

Функции налогов

- Фискальная — финансирование расходов государства через пополнение государственного бюджета.

- Социальная (распределительная) — перераспределение средств, собранных в виде налогов, помогает сглаживать социальное неравенство.

- Регулирующая — с помощью налогов можно влиять на потребление определенных видов товаров, стимулировать развитие внешнеэкономических связей и др.

- Антиинфляционная / стимулирующая — наряду с денежно-кредитной политикой налогово-бюджетная политика позволяет изменять объем денежной массы, находящейся в обращении. Повышая налоги, государство сокращает объем денежной массы и приостанавливает инфляцию. Понижая налоги, оно увеличивает денежную массу, стимулируя производство.

- Контрольно-учетная — через налоги государство ведет учет доходов граждан.

Виды налогов

По способу изъятия: прямые и косвенные (табл.).

По виду бюджета, в который поступают налоги: федеральные, региональные и местные.

Федеральные налоги и сборы: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых, водный, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Налог на добавленную стоимость — это косвенный многоступенчатый налог, при котором в бюджет государства изымается часть стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства, и вносится в бюджет по мере реализации.

Акциз — вид косвенного налога, устанавливаемый на товары, реализацию которых государство хочет особым образом контролировать (монопольно производимые, высокорентабельные товары и др.).

Региональные налоги: налог на имущество организаций, налог на игорный бизнес, транспортный.

Местные налоги и сборы: земельный, налог на имущество физических лиц, торговый сбор, налог на рекламу, курортный, на содержание жилого фонда.

Вы смотрели конспект «Налоги. Налогообложение». Выберите дальнейшее действие:

- Виды налогов и сборов — основания для их классификации

- Какие бывают, краткая характеристика

- По уровню законодательной власти

- По виду налогоплательщика

- По способу налогообложения

- По предмету налогообложения

- По цели использования

- По налоговому периоду

- По методу исчисления

- По налоговой ставке

- По источнику поступления

- Действующая классификация налогов с примерами

Виды налогов и сборов — основания для их классификации

Налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (НК РФ ч.1, Статья 8).

Понятие налогов отличается от сборов и пошлин, взимание которых носит не безвозмездный характер.

Классификация налогов РФ — это распределение платежей, действующих на территории государства, по ряду признаков.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

В РФ действует множество различных сборов. Чтобы уполномоченные органы могли осуществлять налогообложение, были определены элементы налога.

Элементы налогообложения — это принципы, правила, категории и термины, которые закреплены в нормативных актах и применяются для осуществления налогообложения.

Некоторые элементы являются основаниями для классификации. В целом к ним, согласно НК РФ ч.1, Статья 17, относятся:

- объект налогообложения;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

Какие бывают, краткая характеристика

По уровню законодательной власти

Основная классификация налогов в РФ — классификация по органам власти, которые имеют полномочия осуществлять налогообложение. Платежи группируются по уровню бюджета, в который они отчисляются (по территориальному признаку).

1. Федеральный. Они формируют основную доходную статью федерального бюджета. Потом бюджет распределяется между регионами и муниципалитетами. Нормы по этим платежам устанавливает Правительство РФ, их уплата обязательна на всей территории государства. Список таких налогов:

- НДС;

- акцизы;

- на доходы физических лиц;

- на прибыль организаций;

- на добычу полезных ископаемых;

- водный;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- государственная пошлина;

- на дополнительный доход от добычи углеводородного сырья.

2. Региональный. Нормы по платежам устанавливают на региональном уровне власти субъекта: области, края, автономного округа, города федерального значения. Платежи поступают напрямую в бюджет субъекта. Список:

- на имущество организаций;

- на игорный бизнес;

- транспортный.

3. Местный. Нормы налогообложения устанавливают муниципальные органы, платежи зачисляются в муниципальную казну. Список:

- земельный;

- на имущество физических лиц;

- торговый сбор.

Региональные и муниципальные органы не имеют права самостоятельно устанавливать новые платежи. При уточнении норм налогообложения они следуют рекомендациям вышестоящих органов.

По виду налогоплательщика

Действующую систему можно классифицировать по видам и категориям налогоплательщиков.

- Для физических лиц. В эту группу входят граждане государства и индивидуальные предприниматели — особая категория налогоплательщиков, которая платит налоги для физических лиц и осуществляет предпринимательскую деятельность. Примеры:

- НДФЛ;

- на имущество физических лиц.

- Для юридических лиц. Это налоговые обязательства экономических субъектов. Обязательны как для российских компаний, так и для иностранных, ведущих деятельность на территории РФ. Примеры:

- на прибыль;

- на имущество организаций.

- Смешанные. Плательщиками являются все группы: граждане, индивидуальные предприниматели и организации. Пример:

- НДС.

По способу налогообложения

В зависимости от метода взимания, налоги подразделяются на прямые и косвенные.

Прямые — платежи, устанавливаемые непосредственно на доход или имущество. Их размер пропорционален объекту обложения.

Применяется процентная или фиксированная ставка. К таким относятся НДФЛ и налог на прибыль организаций.

Косвенные — те платежи, которые не определяются напрямую к налоговой базе. Их часто называют налогами на потребление.

Их размер включен в стоимость товаров и услуг. Например, НДС уже включен в стоимость товара. Его размер можно увидеть в товарном чеке.

По предмету налогообложения

Обязательные платежи также группируются по предмету обложения.

- Имущественные. Их платят собственники имущества: земельного участка, квартиры, жилого дома, транспортного средства и т. д. Налоговая ставка определяется в соответствии со стоимостью объекта.

- Доходные. Объектом является доход налогоплательщика. Уплачивается как процент от дохода физического или юридического лица за отчетный период.

- Рентные. Уплачиваются за эксплуатацию природных объектов и добычу полезных ископаемых.

- Потребления. Это категория обременения при потреблении товаров и услуг. Сюда входят все косвенные обязательства.

- Особые. Этот тип уплачивают экономические агенты, реализующие особые виды деятельности. Например, налог на игорный бизнес.

По цели использования

Основные виды налогов можно условно разделить по назначению платежа на целевые и общие.

Общие — средства, которые зачисляются в бюджет соответствующего уровня.

После поступления они формируют основную часть бюджета. Органы власти распределяют их по статьям и используют в экономике, вне зависимости от источника поступления.

Целевые (специальные) — платежи, которые направляются в специальные фонды, чтобы расходовать их на определенные цели.

К целевым относятся транспортный и земельный налоги.

По налоговому периоду

Налоговый период — это временной период, по окончании которого рассчитывается налоговая база, исчисляется сумма обязательств к уплате и представляется декларация по налогу.

Каждому налогу соответствует свой налоговый период. Он может составлять:

- календарный месяц (НДФЛ, страховые взносы);

- квартал (НДС);

- календарный год (на прибыль, на имущество);

- иной период времени.

По методу исчисления

Методы исчисления налога делятся на две основные группы: прямой способ и расчетный. Эту категоризацию можно уточнить.

- Пропорциональные. Устанавливаются пропорционально объекту обложения. К примеру, НДФЛ (от 9% до 35% от дохода, в зависимости от резидентства РФ) и НДС (20% от стоимости реализуемого товара или услуги).

- Твердые. Не зависят от стоимости объекта обложения. Например, транспортный налог зависит от мощности автомобиля.

- Ступенчатые. Ставка изменяется при изменении объема фискальной базы. К этому типу относятся страховые взносы.

- Фиксированные. Их размер не меняется при изменении объекта налогообложения. Например, ЕНВД (единый налог на вмененный доход).

По налоговой ставке

В зависимости от установленных ставок налогообложения, платежи бывают аккордными и подоходными.

Аккордные налоги не зависят от уровня дохода налогоплательщика.

Подоходные налоги составляют определенный процент от дохода экономического агента. Механизм их действия позволяет выделить среди них несколько типов.

- Прогрессивные. Средняя налоговая ставка повышается с ростом уровня дохода. Иными словами, богатые платят больше.

- Регрессивные. Средняя налоговая ставка уменьшается с ростом уровня дохода. К ним относят косвенные платежи. Поскольку цена на товары для людей с разным доходом одинакова, НДС ощущается тяжелее для людей с низким уровнем дохода.

- Пропорциональные. Ставка не зависит от величины дохода. Примером таких налогов служат налог на прибыль организаций и подоходный налог.

По источнику поступления

Эта классификация основана на отражении налогов в бухгалтерском учете.

- С выручки: УСН доходы.

- С заработной платы: НДФЛ, страховые взносы.

- Относимые на финансовые результаты: на имущество организаций.

- Относимые на себестоимость готовой продукции: транспортный, страховые взносы, НДФЛ.

- Исчисления с валовой прибыли: на прибыль организаций.

Действующая классификация налогов с примерами

Итак, классификация налогов по различным признакам широка. Структура классификации представлена на схеме ниже.

Автор: Пользователь скрыл имя, 30 Сентября 2011 в 11:40, шпаргалка

Краткое описание

Работа содержит краткие ответы на вопросы по дисциплине "Налоги".

Файлы: 1 файл

налоги 2 шпоры.doc

2. Понятие и признаки налогов и сборов

Налог, сбор, пошлина – обязательный платеж, уплачиваемый ЮЛ и ФЛ в бюджет

Налог - обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

- Императивность (обязательность, законность, государственность)

- Односторонность (обязааная по уплате налога сторона всегда одна – н\пл)

- Направление ден ср-в на финансирование расходов гос-ва

- Периодичность

- Индивидуальная безвозмездность и безэквивалентность – суммы уплаченных налогов каждым плательщиком индивидуально не всегда соответствуют размеру благ, полученных от гос-ва.

Сбор - обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

- Обязательность

- Возмездный хар-р отношений м\у плательщиком и гос-м

- Единовременность уплаты

- Функции налогов

1.Фискальная - обеспечивает формирование доходов бюджетной системы ( и/или государственных внебюджетных фондов ). Реализация этой функции позволяет государству осуществлять наиболее важные собственные функции - оказывать государственные услуги (в области национальной обороны и правоохранительной деятельности, социальные услуги и др.)

2.Распределительная (перераспределительная) - путем налогообложения и через государственный бюджет и систему государственных социальных внебюджетных фондов осуществляется перераспределение ВВП в пространстве и во времени.

3.Стимулирующая (дестимулирующая) в значительной мере производная функция налогов первых двух. Любой налог, независимо от цели его введения, по существу дестимулирует облагаемые виды деятельности. Введение любого налога (по ненулевой налоговой ставке) ведет к искажению оценки эффективности размещение ресурсов в частном секторе экономики. Наименьшим дестимулирующим свойством (свойством искажать эффективность размещения ресурсов) обладают налоги, использующие наиболее широкую налоговую базу при наименьших налоговых ставках и минимуме налоговых льгот. Наиболее выражено стимулирующая функция налогов реализуется через систему налоговых льгот преференций в рамках отдельных налогов (например, налоговые льготы по налогу на прибыль, налоговые льготы по подоходному налогу с физических лиц или по налогу на имущество предприятий). В рамках сбалансированной и отлаженной налоговой системы происходит увязка в единое целое всех перечисленных основных функций налогов.

4. Контрольная позволяет установить соотношение между налоговыми поступлениями и потребностями государства в финансовых ресурсах, определить направления эффективного использования и контролировать движение ресурсов, внося изменения в действующую налоговую систему. Выполнение контролирующей функции предопределяется обеспечением налоговой дисциплины - своевременным выполнением своих обязательств субъектами налогообложения.

4. Классификация налогов

1. По субьекту( уплач ФЛ, уплач ЮЛ, смешанные)

2. По ставкам

- пропорциональные (устанавливается в абсолютной фиксированной сумме или фикс %, размер которых не зависит от величины налоговой базы)

- прогрессивный(ставки такого н повышаются по мере увеличения нал базы(трансп, НИФЛ)

- регрессивный (ставки такого налога цменьшаются по мере увелисения нал базы – в РФ нет)

3.По порядку изъятия

- Прямой – взимается непосредственно с доходов или им-ва, образуются прямые ден отношения м\у гос-м и н\пл

- Прямой реальный – не знависит от факта наличия дохода у н\пл(транп, зем, на на им-во)

- Прямой личный – взимается с дохода или прибыли (НДФЛ, налог на прибыль)

- Косвенный – вкл в стоимость т.р.у., носителем явл потребитель, а в БС налог перечисляется продавцом(НДС, акцизы, таможенная пошлина)

- Акцизы (индивидуальные – взимаются с конкретных видов товара, универсальные – НДС, н с продаж, налог с оборота)

- Фискальная монополия -монополия гос-ва на произ-во и реал-ю товаров массового потр(нет)

- Таможенная монополия – вид косвенного налога, взимаемого при перемещении товара через таможенную границу(неналоговый доход бюджета)

4. По территории охвата

- федеральные – закреплены федеральным зак-м и обяз-ны к уплате на всей территории РФ

- региональные – закреплены ФЗ и об-ны к уплате на территории субъекта федерации на основании закона региональных органов власти(транп, н на им-во орг-й, на игорный бизнес)

- местные – закреплены ФЗ и об-ны к уплате на территоря МО на основании решения мест орг вл

5. По способу уплаты

- у источника – исчисление, удержание и перечисление налога в БС за н\пл производится агентом, н\пл получает доход уже за минусом налога(НДФЛ с з\п)

- по декларации. Декларация – документ, в котом н\пл сомостоятельно отражает объект н\обл, исчисляет налоговую базу и определяет сумму налога подлежащего зачислению в бюджет

- по уведомлению – исчисление налога для н\пл производится налоговыми органами. Сумма, подлежащая уплате в бюджет отражается в уведомлении, напрвляемом в адрес н\пл(транп, на им-во, земельный для ФЛ)

6. По назначению

- общие – концентрир в бюджете соответст уровней, где обезличиваюся и направляются на фин-е тех или иных мероприятий, независимо от источника их поступления

- целевые – направлены на финн-е фондов спц назначения(пенс, дорожный), ср-ва которых напрвляются на финн-е целевых программ фонда(нет)

7. По объекту н\обл (с дохода, с им-ва, с использ прир рес-в, с потребления, с прибыли)

8. По источнику уплаты (с выручки, с дохода, с прибыли)

5. Элементы налогообложения — установленные в законодательном порядке государственными

органами принципы организации и действия налоговой системы, охватывающие следующие ее части:

Субьект налогообложения, т.е. ФЛ или ЮЛ, обязанное законом уплачивать налоги при наличии объекта н\обл

Объект налогообложения – предмет действия, результат, подлежащий налогообложению в установленном законом порядке

Налоговая база – стоимостная физическая или иная хар-ка объекта н\обл, к которой непосредственно применяется налоговая ставка.

Налоговый период – календарный год или иной период времени, за который происходит формирование налоговой базы

Налоговая ставка – величина налога на единицу налоговой базы

Налоговая льгота – полное или частичное освобождение от уплаты налогов в бюджет

Налоговый агент – лицо, на которое возложены обязанности по исчислению, удержанию и перечислению налогов в бюджетную систему за н\пл

Налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно (Субьект н\обл,Объект н\обл,Налоговая база,Налоговый период,Налоговая ставка,Порядок исчисления налога,Порядок и сроки уплаты налога

- Классические и современные принципы налогообложения

Принципы, сформулированнные А. Смитом:

- Принцип справедливости – подданные гос-ва должны соразмерно своим возможностям участвовать в содержании прав-ва

- Принцип определенности – каждое лицо должно знать, в какое время, каким способом и в какой сумме следует платить налоги.

- Принцип удобства – налоги должны взиматься в то время и тем способом, кот удобен для н\пл

- Принцип экономичности – издержки на взимание налогов должны быть минимальными

Принципы, положенные в основу формирования налоговой системы РФ приведены в Статье 3 НК РФ:

1. Принцип всеобщности – каждое лицо должно уплачивать законно установленные налоги при наличии объекта налогообложения

2.Принцип равенства – налоги и сборы не могут иметь дискриминационный хар-р и различно взиматься в зависимости от расовых, соц или иных критериев.

3. Принцип определенности – при установлении налогов на территории РФ должны быть определены все обяз эл-ты налогообл-я

4.Принцип единства эк. права – нельзя устанавливать налоги и сборы, мешающие свободному перемещению т.р.у по территории

5. Принцип эк. обоснованности – при введении налогов на федеральном уровне обосновывается их целесообразность и уровень налоговой ставки

6. Принцип налогового федерализма – ни на кого не может быть возложена обязанность уплачивать налоги и сборы не предусмотренные НК РФ

7. Принцип признания правты н\пл – все неустранимые сомнения и неясности актов зак-ва решаются в пользу н\пл

7.Налоговая политика представляет собой совокупность государственных мероприятий в области налогообложения, направленных на достижение определенных целей. В качестве целей налоговой политики выступают: фискальная, социальная, международная, экономическая, экологическая. Исходя из определенной цели, государство выбирает тип налоговой политики, наиболее подходящий для реализации намеченной цели.

Ряд экономистов выделяют три типа налоговой политики:

Политика максимальных налогов, которую характеризует принцип «взять все, что можно». Применение политики максимальных налогов грозит снижением поступлений налогов в бюджетную систему (теория Лаффера)

- Политика разумных налогов, направленная на развитие предпринимательства и обеспечивающая благоприятный налоговый климат;

- Налоговая политика, предусматривающая достаточно высокий уровень налогообложения, при значительном уровне социальной защиты населения.

8. Управление налогообложением (государственный налоговый менеджмент)

В узком смысле управление налогообложением – целенаправленное воздействие субъекта налоговой системы, на ее объект – налоговые отношения. Сам процесс данного воздействия осуществляется посредством функционирования налогового механизма .

Налоговая политика – это конечная цель управления налогообложением, конкретный результат.

В широком смысле – управление налогообложением (государственный налоговый менеджмент) – совокупность мер государства (государственных финансовых и налоговых органов) по обеспечению целенаправленного и непрерывного функционирования налогового механизма с целью достижения эффективного функционирования всей совокупности налоговых отношений и реализации на этой основе соответствующей налоговой политики.

9. Налоговый механизм. Элементы налогового механизма

Налоговый механизм – это система форм и методов использования государством на практике потенциала объективной экономической категории “налог” с целью обеспечения реализации соответствующей налоговой политики в рамках экономической системы. Налоговый механизм можно определить как систему взаимосвязанных элементов, которая определяет порядок налогообложения с целью реализации соответствующей налоговой политики.

К элементам налогового механизма относятся:

- налоговое планирование и прогнозирование;

1.Экономическое содержание налога. Признаки налога

Налог –индивидуальный, относительно безвозмездный обязательный платеж, взимаемый в форме отчуждения находящихся в собственности, оперативном ведении или хозяйственном управлении денежных средств, которые идут на формирование доходов бюджетов разных уровней Сбор – это обязательный взнос, взимаемый с организаций и физ. лиц, уплата которого является одним из условий совершения юридически значимых действий.

1.Обязательность – налоги вводятся специальным законодательством. Налоговое законодательство можно ранжировать:

Б)налоговый кодекс РФ

В)нормативные акты, вводимые ФНС и МинФином

2.Налоги носят исторический характер, они возникли с возникновением государства.

3.Относительная безвозмездность (безэквивалентность)

4.Налоги взыскиваются преимущественно в денежной форме.

5. Налоги являются финансовой категорией.

6. В процессе налогообложения происходит либо смена собственника денежными средствами, либо смена управляющего этими средствами.

За счет налогов государство не только обеспечивает финансирование важнейших общественных потребностей (поддержание системы управления, содержание армии, обеспечение правопорядка, образование, здравоохранение, культура и т.д.), но осуществляет целенаправленное регулирование производственно-экономической деятельности предприятий и частных лиц. В современных государствах через налоги мобилизируется в казну и перераспределяется от 30 до 50% ВВП. Налоги представляют собой финансовую основу существования государства, с помощью налогообложения происходит принудительное отчуждение части национального дохода с целью образования централизованных фондов денежных средств.

2.Функции налогов в экономической системе

Функция налога - это проявление его сущности в действии, способ выражения его свойств. Функция налога показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов. Налоги выполняют четыре основные функции: а)фискальную; б)регулирующую; в)распределительную; г)контрольную. Фискальная функция позволяет осуществлять формирование финансовых ресурсов государства в бюджетной системе и внебюджетных фондах. Используя регулирующую функцию налогов, государство оказывает прямое воздействие на процессы производства и обращения, стимулируя или сдерживая их темпы, усиливая или ослабляя накопление капитала, расширяя или уменьшая платежеспособный спрос населения. В рамках распределительной функции выделяют пять подфункций: 1)первоначальная распределительная; 2)перераспределительная; 3)стимулирующая; 4)сдерживающая; 5)воспроизводственная.

С помощью контрольной функции обеспечивается контроль за движением финансовых ресурсов, оценивается эффективность налогового механизма и выявляется необходимость внесения изменений в налоговую политику и бюджетную систему.

налог налогообложение бизнес доход

3. Принципы налогообложения. И их реализация в налоговой системе. Классические принципы: (разработал Адам Смит)

1) Принцип всеобщности налогообложения – каждый должен платить налоги равным образом соразмерно своим возможностям.

2) Принцип удобности – налоги нужно взыскивать в такое время и таким способом, который наиболее удобен плательщику.

3) Принцип определенности – время, место, способ платежа должны быть заранее известны налогоплательщику.

В РФ этот принцип реализуется: новые налоги и изменения существующих налогов не могут вступить в силу ранее чем через месяц после официальной публикации (если изменения), ранее очередного налогового периода по данному налогу; а новые налоги – не раньше чем со следующего года. Ухудшающие положение налогоплательщика поправки – обратной силы не имеют.

4) Принцип экономии затрат – расходы по сбору налогов должны быть существенно меньше, чем сумма собираемых налогов.

1)Налоги не должны носить дискриминационный характер в зависимости от формы собственности, места происхождения капитала , политических и религиозных убеждений, пола, расы.

1) Налоги не должны нарушать единое экономическое пространство страны.

3) Налоги не должны подрывать конституционные права и свободы граждан.

4) Не должно быть разное налогообложение в зависимости от формы собственности.

Принцип нейтральности: Налоги не должны оказывать существенного влияния при принятии управленческих решений.

4. Налоговое бремя экономики и бремя гос-ва

К. Маркс сказал, что в налогах воплощено эк-ое выраженное существование гос-ва. Т.е. можнос казать, что налоги возникли там и тогда, где и когда возникло гос-во. Налогооблажение (н-ж), начавшееся в древности с десятины, необх-мо было правителям чтобы иметь в казне ср-ва для финансирования расходов по содержанию армии и обороне гос-ва, обеспечению обещственного порядка и управлению. Эти ф-ции сохраняются у гос-ва и сейчас, и дополняются новыми – эк-ой, социальной и экологической. Соц. ф-ция гос-ва возникла в последней четверти 19 века и к концу 20 века стала преобладающей в расходах демократических гос-в. С развитием гос-ва, расширением состава его ф-ций и углублением каждой из них казне требовалось все больше фин. Ср-в для выполнения своих обязат-в перед общ-вом. Для покрытия растущих потребностей казны власть вводила новые налоги, сборы и пошлины. Налог. бремя на эк-ку представляет собой отношение всех поступивших налогов к ВВП. Налоговые поступления в бюдж. Систему, рассчитанные в процентах к ВВП (ВВП включает оплату труда, валовую прибыль и амортизационные отчисления, налоги на продукты – НДС, акцизы и импорт, др. налоги на произв-во), характеризуют налоговую емкость ВВП, уровень налогового бремени эк-ки. Так, в 2005 году налогоемкость ВВП в РФ составила 36,6%, т.е. в каждом рубле, произведенного валового внутреннего продукта доля налогов и сборов составила боле 36 коп (с учетом таможенных пошлин). Для сравнения 2003 года налогоемкость в Швеции – 50,8%, Дании 48,8%, Франции – 43,8%. В среднем по 15 странам ЕС дола налогов и соц. отчислений в стр-ре ВВП – 40,6%. Отметим, что в Дании, Швеции и др. скандинавских странах осуществляется широкомасштабная соц. политика, требующая аккумулирования больших ср-в. Наиболее высокие показатели отчислений на соц. страхование в стр-ре доходов бюдж. Системы имеют Германия, Франция. Япония (около 36%). Налоговая емкость ВВП (налог. Бремя эк-ки) в каждом гос-ве формируется с учетом исторических, эк. И соц. условий и факторов: золотая середина определяется исходя из потребностей гос-ва в фин. Ресурсах для выполнения своих ф-ций, необх-ти обесп-ия условий для развития общественного произв-ва и роста благосостояния граждан.

5. Методы расчета уровня налоговой нагрузки организации

Налоговая Нагрузка – это 1. отношение суммы налоговых платежей к расходам, связанным с производством и реализацией продукции, работ, услуг; 2. отношение налоговых платежей к выручке от реализации продукции, работ, услуг. Для расчета налоговой нагрузки организаций используется две формулы: НБор = Но : Р и НБовр = Но : ВР, где НБор – налоговая нагрузка организаций, рассчитываемая к расходам, связанным с производством и реализацией продукции, работ, услуг; НБовр – налоговая нагрузка организаций, рассчитываемая к выручке от реализации продукции, работ, услуг; Но – сумма всех уплаченных организацией налогов, включая прямые и косвенные, без налога на доходы физических лиц, Р – расходы, связанные с производством и реализацией продукции, работ, услуг, ВР – выручка от реализации продукции, работ, услуг.

6. Налоговая политика: сущность и инструменты ее реализации в РФ

Налоговая политика (НП) – комплекс мероприятий гос-ва в области налогов, осущ-мых органами власти и управления в соотв-вии с нормами наолог. права. НП явл. частью финансовой политики. Ее цели и содержание обусловлены строем об-ва и соц. группами, стоящими у власти. НП использ-ся гос-вом для перераспред-я НД в целях изменения стр-ры пр-ва, территориально-экономич-ко развития, повышения ур-ня доходности отдельных групп населения. Задачи НП: 1.обеспечить гос-во финанс-ми ресурсами; 2.создать условия для регулир-я хоз-ва страны в целом; 3.сгладить возникающее в процессе рыночных отношений неравенство в ур-не доходов населения. Цель НП – выработка и принятие управленческих решений в области налогообложения. Она м.б. достигнута объединением эк. процессов для достижения развития общ-го пр-ва. Цель НП м.б. рассчитана на перспективу и на относительно короткий период. В связи с этим различают налог. стратегию и налог. тактику. Налог. стратегия – метод налог. предвидения с расчетами на перспективу, т.е. выделяются «+» и «-» исполнения налог. части бюджета, а также важные тенденции обществ-го развития. При разработке налог. стратегии гос-во руководствуется следующ. задачами: 1. экономич-ми – обеспечение динамического эк. роста, ослабление цикличности пр-ва, ликвидация диспропорций развития, преодоление инфляц-ных процессов; 2. соц-ми – перераспределение НД в интересах определенных социальных групп путем стимулир-я роста прибыли и недопущения падения доходов населения; 3. фискальными – повышение доходов гос-ва; 4. междунар-ми – укрепление эк-ких связей с др. странами, преодоление неблагоприятных условий для платежного баланса. Налог. тактика – совок-ть практических действий соотв-щих органов власти и управл-я при выработке общих вопросов налогообложения на предстоящий год. При разработке налог. тактики решаются конкретные задачи, при этом учитывается политика сегодняшнего дня. Стратегия и тактика неразделимы. Налог. стратегия предусматривает тактические мероприятия на короткий период. Реализация тактики обеспечивает выполнение стратегич. плана. НП осущ-ся через налог. механизм.

7.Налоговая система и этапы ее становления в РФ

Нал. право – комплекс налоговых з-нов, кот. регламентируют сферу перераспределит-х отношений, деят-ть фин. и нал. органов, права и обяз-ти субъектов нал-х отношений, т.е. управление всей сис-мой налогообл-я. Нал. право строится в соотв-вии с Констит. РФ. Осн. з-ны были выпущены в 1991 году («Об основах нал. сис-мы РФ» – 27.12.1991; «О гос-венной нал. службе РСФМР» - 21.03.91 – новая редакция – 1995 г.) – регулируют вопросы орг-ции сбора и контроля, а также целый ряд з-нов о порядке исчисления и уплаты конкретных нал. (НДС, НП). 1998 год – принята 1 часть НК РФ - касается общих вопросов налогообл.: а) дан перечень нал. (фед-ный, рег-ный, местный); 2. даны пр-пы налогообл-я; 3. опред-ся участники нал-х отношений, порядок исполнения нал-х обязанностей, виды правонаруш. и ответств-ть за них. 2001 год – 2 часть НК РФ вкл. описание конкретных нал. (фед-ных – НДС, акцизы, нал. на приб., НДФЛ и т.д.; рег-ных – нал. с продаж, трансп. налог, налог на вмененный доход и т.д.) с порядком определения налогопл-ков, объектов обложения, нал-х баз, ставок, льгот, порядка исчисления и уплаты в бюджет. С 01.01.99 года правовое обеспечение нал-го процесса в России обеспеч-ся НК РФ. В соотв-вии с положениями НК РФ законод-во РФ о нал. и сборах сост. из самого НК РФ и принятого в соотв-вии с ним пакета фед-ных з-нов о нал. и сборах. Нал-ая сис-ма РФ построена на отношениях подчинения налогопл-ка гос-ву, по стр-ре и пр-пам явл-ся общераспространенной в мировой практике нал. сис-мой. Разрабатывалась с учетом практики 20-х годов и практики зарубежных стран. Базируется на треб-ях рыночной эк-ки – призвана а) обеспечить более полную и своеврем. мобилизацию доходов бюджета; б) создать условия для регулир. пр-ва и потребления в целом и по отдельным сферам хоз-ва с учетом их особ-тей. Перспективы: ЕДС будет снижаться приблиз-но до 16% (общая ставка как во всем мире); акцизы возможно повыс-ся, но точно не уменьш.). Множ-во нал. и сборов позволяют решать задачи и реализовывать разл. ф-ии гос-ва, но в тоже время ведут к росту расх. по взиманию нал. и расширяют возм-ти уклонения от их уплаты.

Налоговым органом в РФ является Федеральная налоговая служба и ее территориальные подразделения. ФНС входит в состав Министерства Финансов. Главный принцип построения – территориальный. В ее составе есть специализированные налоговые инспекции, например по работе с крупными налогоплательщиками.

8. Система налогов и сборов в РФ и их классификация

1. По объекту налогообложения:

Прямые взыскиваются непосредственно либо с доходов. либо с имущества налогоплательщика. Косвенные взимают либо в % к объему реализации, либо в виде надбавки к цене товара (НДС, акцизы)

Читайте также: