Вексель бухучет и налогообложение

Опубликовано: 16.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация (общая система налогообложения) приобрела в банке по номиналу простой процентный вексель (номинирован в рублях). Через три месяца (в пределах срока оплаты) организация вернула вексель.

Каков бухгалтерский и налоговый учет данных операций?

Рассмотрев вопрос, мы пришли к следующему выводу:

В бухгалтерском учете приобретенный процентный вексель учитывается в составе финансовых вложений. Доходом векселедержателя будут являться только проценты.

Для целей налогообложения векселедержатель ежемесячно определяет доход в виде процентов. При погашении векселя также необходимо определить налоговую базу. При этом в случае приобретения векселя непосредственно у банка по номиналу налоговая база фактически может соответствовать сумме процентного дохода (за минусом ранее учтенных процентов).

Обоснование вывода:

Вексель - документ, удостоверяющий ничем не обусловленное обязательство выплатить в предусмотренный векселем срок определенную денежную сумму (ст. 1 Федерального закона от 11.03.1997 N 48-ФЗ "О переводном и простом векселе", п. 2 ст. 1, п. 2 ст. 75 Положения о переводном и простом векселе, утвержденного постановлением ЦИК и СНК СССР от 07.08.1937 N 104/1341). То есть изначально вексель используется в качестве способа оформления заемного обязательства между векселедателем (заемщиком) и первым векселедержателем (заимодавцем)*(1).

Одновременно вексель - это ценная бумага, самостоятельный объект гражданских прав, который можно продать, передать в качестве отступного и т.д. (ст. 128, п. 2 ст. 142 ГК РФ, смотрите также п.п. 1, 2, 36 постановления Пленума ВС РФ и Пленума ВАС РФ от 04.12.2000 N 33/14). Кроме того, на практике вексель часто используется в качестве способа расчетов за товары, работы или услуги*(2).

То есть природа векселя такова, что он одновременно сочетает в себе свойства ценной бумаги, долгового обязательства и расчетного средства (определение КС РФ от 04.04.2006 N 98-О, постановление Арбитражного суда Западно-Сибирского округа от 08.02.2017 N Ф04-9074/14 по делу N А70-13297/2013, письмо Минфина России от 22.05.2018 N 03-03-06/1/34284).

В свою очередь. предъявление векселя к оплате не является актом продажи имущества (постановление Президиума ВАС РФ от 16.12.1997 N 4863/97, смотрите также постановления Арбитражного суда Западно-Сибирского округа от 07.11.2018 N Ф04-5034/18 по делу N А27-20884/2017, Арбитражного суда Центрального округа от 01.03.2018 N Ф10-163/18 по делу N А23-4208/2017, Одиннадцатого арбитражного апелляционного суда от 06.03.2020 N 11АП-1041/20 по делу N А65-29533/2019 и др.).

Дополнительно смотрите Энциклопедию судебной практики. Ценные бумаги (Ст. 142 ГК).

Бухгалтерский учет

На основании п.п. 2, 3 ПБУ 19/02 "Учет финансовых вложений" (далее - ПБУ 19/02) долговые ценные бумаги в форме векселей, по которым предполагается получение дохода (что справедливо для процентных векселей), относятся к финансовым вложениям организации. Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина РФ от 31.10.2000 N 94н (далее - Инструкция), для обобщения информации о финансовых вложениях организации предназначен счет 58 "Финансовые вложения".

При приобретении векселя непосредственно у банка (векселедателя) он принимается к бухгалтерскому учету по первоначальной стоимости, складывающейся обычно из покупной цены векселя, в данном случае соответствующего номиналу (п.п. 8, 9, 11 ПБУ 19/02). Первоначальная стоимость подобного рода финансовых вложений, как правило, неизменна (п.п. 13, 18-21 ПБУ 18/02)*(3).

Доходом по векселю будут являться проценты, которые у организации, для которой подобного рода операции не являются основным видом деятельности, учитываются в составе прочих доходов (п. 34 ПБУ 19/02, п. 7 ПБУ 9/99 "Доходы организации"). При этом в бухгалтерском учете проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора (п. 16 ПБУ 9/99) и признаются в порядке, аналогичном предусмотренному п. 12 ПБУ 9/99. Факт получения (выплаты) процентов для отражения в бухучете значения не имеет.

При этом одним из необходимых условий для признания процентов, как, впрочем, и любого другого дохода, является возможность определения его размера (суммы) (пп. "б" п. 12 ПБУ 9/99).

Поэтому если условия выпуска (продажи) векселя позволяют достоверно определить сумму прочего дохода в виде процентов на отчетную дату, то доход признается регулярно на каждую отчетную дату (как правило, ежемесячно, что обеспечивает сопоставимость с налоговым учетом). Если до момента выполнения определенных условий или погашения векселя сумма процентов не может быть определена, то процентный доход, полагаем, может признаваться на соответствующую дату (например, дату их получения). Тем более что в данном случае предполагается погашение векселя через три месяца, что вполне укладывается в годовой отчетный период (если приобретение и погашение произошло в течение одного отчетного года) (ст. 15 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете", ПБУ 4/99 "Бухгалтерская отчетность организации").

При погашении векселя происходит выбытие финансового вложения (п. 25 ПБУ 19/02) с признанием прочих расходов, что следует из п. 11 ПБУ 10/99 "Расходы организации" и Инструкции к счету 58. В общем виде схема проводок у первого векселедержателя по операциям с простым банковским векселем может выглядеть следующим образом:

Дебет 76 Кредит 51

- приобретен вексель;

Дебет 58 Кредит 76

- полученный процентный вексель принят к учету в качестве финансового вложения;

Дебет 76, Кредит 91, субсчет "Прочие доходы"

- начислены проценты по векселю (ежемесячно или когда их сумма может быть определена);

Дебет 76 Кредит 91, субсчет "Прочие доходы"

- вексель предъявлен к оплате;

Дебет 91, субсчет "Прочие расходы", Кредит 58

- списана учетная стоимость предъявленного к погашению векселя;

Дебет 51, Кредит 76, субсчет "Расчеты по векселю"

- получены денежные средства от банка (номинал и проценты).

Налогообложение

По общему принципу доходом для целей налогообложения признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая, в частности, в соответствии с главой 25 НК РФ "Налог на прибыль организаций" (п. 1 ст. 41 НК РФ).

При приобретении банковского векселя доходов у налогоплательщика не возникает.

Проценты, подлежащие уплате на вексельную сумму, образуют внереализационный доход (п. 6 ст. 250 НК РФ), который при методе начисления признается в том отчетном (налоговом) периоде, в котором он имел место, независимо от фактического поступления денежных средств (п. 1 ст. 271 НК РФ).

Сумма дохода в виде процентов по долговым обязательствам учитывается в аналитическом учете исходя из установленной условиями договора доходности и срока действия такого долгового обязательства в отчетном периоде на дату признания доходов (п. 1 ст. 269, п. 1 ст. 328 НК РФ). При этом по договорам займа или иным аналогичным договорам (включая долговые обязательства, оформленные ценными бумагами), срок действия которых приходится более чем на один отчетный (налоговый) период, в целях налогообложения доход признается полученным и включается в состав соответствующих доходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от даты (сроков) его выплаты, предусмотренных договором. В случае прекращения действия договора (погашения долгового обязательства) в течение календарного месяца доход признается полученным и включается в состав соответствующих доходов на дату прекращения действия договора (погашения долгового обязательства) (п. 6 ст. 271, п.п. 3, 4 ст. 328 НК РФ).

Напомним, в целях налогообложения прибыли под долговыми обязательствами понимаются кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от способа их оформления (п. 1 ст. 269 НК РФ), что в полной мере относится к векселям (письма Минфина России от 10.10.2017 N 03-03-06/2/66034, от 19.12.2012 N 03-03-06/1/665, от 05.04.2012 N 03-03-06/2/35).

То есть проценты, подлежащие получению по банковскому векселю, признаются в доходах ежемесячно в размере, определенном исходя из условий выпуска (продажи) векселя. Смотрите также письма Минфина России от 27.04.2017 N 03-03-06/2/25663, от 16.01.2017 N 03-03-06/1/1128, от 17.09.2012 N 03-03-06/2/108.

При предъявлении векселя к погашению следует руководствоваться ст. 280 НК РФ, регламентирующей особенности определения налоговой базы по операциям с ценными бумагами. Этой статьей предусмотрено определение налоговой базы не только при реализации ценных бумаг, но и при ином выбытии, в том числе погашении их номинальной стоимости (письма Минфина России от 04.03.2013 N 03-03-06/1/6365, от 21.03.2011 N 03-02-07/1-79).

Доходом организации-векселедержателя будет являться непосредственно вексельная сумма, выплачиваемая векселедателем, а также сумма процентного дохода (п. 2 ст. 280, ст. 329 НК РФ). При этом в указанный доход от выбытия векселя не включаются суммы процентного дохода (дисконта), ранее учтенные при налогообложении. Расходы при погашении векселя определяются исходя из цены его приобретения (п. 3 ст. 280 НК РФ).

То есть фактически налоговая база от погашения векселя, приобретенного непосредственно у векселедателя по номиналу, вполне может формироваться из суммы процентного дохода (за минусом процентов, ранее учтенных в доходах при определении налоговой базы).

Рекомендуем также ознакомиться с материалами:

- Вопрос: Налоговые последствия для векселедержателя, если вексель не будет предъявлен к оплате или векселедатель его не оплатит (ответ службы Правового консалтинга ГАРАНТ, июль 2020 г.);

- Вопрос: Порядок отражения в декларации по налогу на прибыль организаций операции по реализации процентного векселя (ответ службы Правового консалтинга ГАРАНТ, апрель 2020 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Ответ прошел контроль качества

31 декабря 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

-------------------------------------------------------------------------

*(1) Энциклопедия решений. Заём, оформленный векселем.

*(2) Энциклопедия решений. Расчеты векселями.

*(3) Для целей ПБУ 19/02 под текущей рыночной стоимостью ценных бумаг понимается их рыночная цена, рассчитанная в установленном порядке организатором торговли на рынке ценных бумаг. Из чего мы делаем вывод, что к финансовым вложениям, по которым на отчетную дату определяется текущая рыночная стоимость, относятся ценные бумаги, обращающиеся на рынке ценных бумаг.

Дополнительно смотрите материал: Вопрос: В соответствии с п. 8, п. 18 ПБУ 19/02 финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости, которая может изменяться в случаях, установленных законодательством и настоящим ПБУ. Финансовые вложения для целей последующей оценки подразделяются на те, по которым можно определить текущую рыночную стоимость, и те, по которым она не определяется (п. 19 ПБУ 19/02). Можно ли в целях применения положений ПБУ 19/02 считать финансовое вложение подлежащим оценке по текущей рыночной стоимости, если это финансовое вложение ежемесячно оценивается оценщиком? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2016 г.)

- Что такое вексель?

- Учет собственных векселей

- Учет чужих векселей в составе финвложений

- Учет чужих векселей, не являющихся финвложениями

- Итоги

Что такое вексель?

Вексель — ценная бумага, содержащая обязательство об уплате ее держателю указанной в ней суммы. На особенности отражения векселя в бухгалтерском учете влияет то, что он может быть:

- собственным или чужим;

- простым (составленным между 2 лицами) или переводным (оформленным при участии третьего лица, которое будет осуществлять платеж, погашая свой долг перед векселедателем);

- дисконтным (передаваемым по цене, отличающейся от указанной в нем), процентным (предусматривающим начисление определенного процента на отраженную в нем сумму) или беспроцентным (с нулевой процентной ставкой);

- долговым обязательством, средством расчетов, займов или вложения средств.

Крайне важным для этого документа является соблюдение требований к правилам оформления и, в частности, указание в нем (пп. 1 и 75 положения «О переводном и простом векселе», утвержденного постановлением ЦИК СССР и СНК СССР от 07.08.1937 № 104/1341):

- его наименования;

- даты и места его составления;

- предложения или обещания об уплате определенной суммы;

- названия ее плательщика;

- срока уплаты;

- места платежа;

- кому или по чьему приказу совершается платеж;

- подписи лица, выдавшего вексель.

- Не указывать срок уплаты. Тогда вексель оплачивают по его предъявлении.

- Не приводить мест составления и платежа. В этом случае ими будет считаться место нахождения плательщика, отраженное рядом с его названием.

- Дополнительно вносить сведения о величине процентной ставки и дате начала ее применения для векселя, являющегося процентным.

- Существование противоречий между суммой платежа, внесенной в вексель цифрами и прописью. Правильной будет считаться сумма, указанная прописью.

- Передавать не только переводной, но и простой вексель.

Вексель может оформляться только на бумажном носителе (ст. 4 закона РФ «О переводном и простом векселе» от 11.03.1997 № 48-ФЗ). Факт его передачи отражают в соответствующих договоре и акте. Наличие договора необязательно при выдаче собственного векселя.

Учет собственных векселей

Собственный вексель обычно выдает покупатель поставщику в ситуации, когда он не может расплатиться за поставку деньгами. Такой вексель во взаимоотношениях этих двух сторон имеет характер долговой расписки и как ценная бумага до передачи его третьему лицу не учитывается. Его выдача-получение отражается у покупателя и поставщика на тех же счетах учета расчетов, что и основной долг. Изменяется только аналитика:

Дт 60расч Кт 60векс,

60расч — субсчет отражения долга за поставку,

60векс — субсчет долга по выданному собственному векселю;

Дт 62векс Кт 62расч,

62векс — субсчет долга по полученному собственному векселю покупателя,

62расч — субсчет отражения долга по отгрузке.

Одновременно обе стороны показывают появление у себя такого векселя за балансом:

- покупатель — как обеспечение выданное:

- поставщик — как обеспечение полученное:

Если вексель процентный, то по нему ежемесячно будет начисляться доход, увеличивающий сумму долга покупателя по векселю:

Дт 91 Кт 60векс,

где 60векс — субсчет долга по выданному собственному векселю;

Дт 62векс Кт 91,

где 62векс — субсчет долга по полученному собственному векселю покупателя.

Оплата по векселю отразится как закрытие долга по нему:

Дт 60векс Кт 51,

где 60векс — субсчет долга по выданному собственному векселю;

Дт 51 Кт 62векс,

где 62векс — субсчет долга по полученному собственному векселю покупателя.

Одновременно векселя будут списаны с забалансовых счетов:

Учет чужих векселей в составе финвложений

Признакам финвложений отвечают векселя, приобретенные по цене ниже номинала или процентные, т. е. способные приносить доход (п. 2 ПБУ 19/02, утвержденного приказом Минфина России от 10.12.2002 № 126н).

Их учитывают на отдельном субсчете счета 58-2 (план счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н) в оценке, соответствующей сумме затрат на приобретение (п. 9 ПБУ 19/02) или согласованной, рыночной, оценочной стоимости (пп. 12–17 ПБУ 19/02).

Векселя могут поступить несколькими путями, и это определит проводки по оприходованию векселя в бухгалтерском учете. Например:

- при покупке этой ценной бумаги:

- оплате покупателя за поставку векселем третьей стороны:

- получении ее в качестве вклада в УК:

- операциях обмена имуществом:

Дт 91 Кт 10 (01, 04, 41, 43, 58);

- безвозмездном поступлении:

Посмотреть примеры отражения в учете векселей в различных ситуациях вы можете в КонсультантПлюс:

Получите пробный доступ к К+ бесплатно и переходите в материал.

Поскольку каждая долговая бумага индивидуальна, векселя в бухгалтерском учете отражают поштучно и оценку при выбытии делают по стоимости каждой единицы. Процесс выбытия проводят через счет 91, формируя на нем финрезультат от этой операции. При этом в дебет счета 91 относят учетную стоимость векселя:

А по кредиту счета 91 сумма формируется в зависимости от того, каким путем происходит выбытие. Например, через:

- погашение или продажу:

- оплату векселем поставки:

- обмен имуществом:

Дт 10 (01, 04, 41, 43, 58) Кт 91.

Реализация векселей обложению НДС не подлежит (подп. 12 п. 2 ст. 149 НК РФ).

Нужно ли при операциях с векселями вести раздельный учет НДС, узнайте из Готового решения от КонсультантПлюс, получив пробный доступ к системе бесплатно.

Доход по векселю со стоимостью приобретения ниже его номинала можно учесть одним из двух способов, выбор между которыми нужно отразить в учетной политике:

- либо учетная стоимость векселя меняться не будет (п. 21 ПБУ 19/02) и учтется в момент его выбытия, отразившись в финрезультате;

- либо увеличение учетной стоимости до номинала будет делаться равномерно в течение срока обращения векселя (п. 22 ПБУ 19/02):

Начисление процентов по векселю происходит ежемесячно, но учетную стоимость финвложений они не увеличивают (п. 21 ПБУ 19/02) и поэтому отражаются на счетах учета расчетов:

Сумма этих процентов будет включена в учетную стоимость векселя при его выбытии:

Об аналитике счета 58 и ее взаимосвязи с данными строк бухбаланса читайте в статье «Финансовые вложения в балансе - это. ».

Учет чужих векселей, не являющихся финвложениями

Векселя беспроцентные, приобретенные по номинальной стоимости или по цене выше номинала, не отвечают условию о доходности, установленному для учета их в качестве финвложений (п. 2 ПБУ 19/02). По этой причине их учитывают не на счете 58, а в расчетах, используя для этого счет 76.

Пути их поступления и выбытия могут быть такими же, как и у доходных векселей, но в проводках по поступлению вместо счета 58 будет задействован счет 76, и со счета 76 при выбытии таких векселей в дебет счета 91 будет списываться их учетная стоимость.

Об особенностях учета расчетов векселями при применении УСН читайте в материале «Перечень расходов при УСН “доходы минус расходы”».

Итоги

Векселя в бухгалтерском учете имеют свои особенности отражения. Эти особенности обусловлены как существованием собственных и чужих векселей, так и делением последних на доходные и не приносящие дохода.

Простой вексель — это один из вариантов оплаты между контрагентами. В нашей статье мы разберем следующие моменты по учету простых векселей:

Содержание статьи:

1. Понятие простого векселя

2. Бухгалтерский учет простого векселя

3. Получение векселя в счет оплаты товара

4. Передача простого векселя в счет оплаты

5. Учет простых векселей проводки

6. Простой вексель бухгалтерский и налоговый учет

7. Учет векселей в 1С Бухгалтерия 8

Если срок оплаты наступил, а у покупателя не оказалось достаточного для расчета количества денежных средств, покупатель может выдать своему поставщику простой вексель. За отсрочку платежа поставщик возьмет плату, тем не менее, такая операция зачастую оказывается выгодной для покупателя.

1. Понятие простого векселя

Вексель – это долговая ценная бумага, подтверждающая обязанность выдавшего вексель лица (векселедателя) заплатить определенную сумму тому, кому вексель выдан (векселедержателю).

Различают простые и переводные векселя. Простые векселя иногда называют соло-векселя. Они могут быть финансовыми (ими оформляется займ денежных средств) и товарными (используются при расчетах по сделкам купли-продажи). В нашей статье мы остановимся на простых товарных векселях и рассмотрим правила расчета ими за товары (работы, услуги), а также отражение таких операций в бухгалтерском и налоговом учете.

По простому векселю векселедатель обязуется заплатить векселедержателю указанную в векселе сумму без всяких дополнительных условий при наступлении предусмотренного срока платежа.

Процедуры составления, выдачи, обращения векселей в нашей стране регулируются вексельным правом. Основной нормативный документ — Федеральный закон от 11 марта 1997 года № 48-ФЗ «О переводном и простом векселе». Закон содержит ссылку на Постановление Центрального исполнительного комитета Совета народных комиссаров СССР от 7 августа 1937 года № 104/1341 «О простом и переводном векселе». Постановление создано на основании международной конвенции от 07.06.1930 «О единообразном законе о переводном и простом векселе». Так оформлено присоединение России к этой конвенции, и учет векселей в нашей стране ведется в соответствии с международным законодательством.

Различают беспроцентные простые векселя, процентные и дисконтные простые векселя. Для процентных векселей ставка процента указывается непосредственно на бланке векселя и в договоре, которым оформлена сделка, а дисконт при расчетах дисконтными векселями определяется договором.

Дисконт – разница между ценой приобретения (ниже номинала) и номиналом векселя.

2. Бухгалтерский учет простого векселя

Векселями оформляется как дебиторская (векселя выданные), так и кредиторская (векселя полученные) задолженность.

Так как специальные счета для учета векселей планом счетов не предусмотрены, бухгалтерский учет простого векселя ведется на специальных субсчетах, которые открываются к счетам расчетов (60, 62, 76).

Бухгалтерский учет простого векселя сводится к отражению на счетах расчетов суммы, указанной в векселе. Существует два подхода к учету.

Если возникает положительная разница между вексельной суммой полученного векселя и суммой реализации, в оплату которой получен вексель, то такая разница может учитываться на счете 91 «Прочие доходы и расходы» в составе прочих доходов (вариант 1 – на основании п. абз. 7 п. 7 ПБУ 9/99).

При оплате векселем покупатель получает отсрочку срока платежа (коммерческий кредит). Согласно п. 6.2 Положения по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) выручка в таком случае принимается к бухгалтерскому учету в полной сумме дебиторской задолженности, т.е. проценты могут учитываться не в составе прочих доходов, а включаться в выручку (вариант 2 – на основании п.6.2, 6.4 ПБУ 9/99).

Какой вариант — 1 или 2 выбрать, необходимо определить в учетной политике. Вариант 1 более соответствует инструкции к Плану счетов.

Аналогичный порядок действует и в учете у векселедателя.

Если вексель в установленный срок не будет оплачен (погашен), сумму задолженности рекомендуется отразить (перевести) на счет 76, субсчет «Претензии по векселям».

3. Получение векселя в счет оплаты товара

Особенностью бухгалтерского учета простого векселя, полученного в оплату за товары (работы, услуги) является то, что такой вексель не учитывается в составе финансовых вложений. Это просто один из вариантов расчета с покупателями и заказчиками, отражаемых на счете 62.

При получении простого векселя в счет оплаты товаров (работ, услуг) сумма оплаты векселем отражается, например, на субсчете, 62.03 «Векселя полученные».

Из-за специфики расчета векселями рекомендуется учет таких операций вести обособленно, учитывая особенности векселей:

Беспроцентные и дисконтные векселя ставятся на учет по номинальной стоимости, указанной на векселях.

Процентный вексель первоначально в бухгалтерском учете также отражается по номинальной стоимости. Полученные при оплате векселя проценты учитываются либо в составе прочих доходов, либо в состав выручки, в зависимости от выбранного организацией способа учета.

4. Передача простого векселя в счет оплаты

При оформлении векселя нужно помнить, что на векселе должны присутствовать все обязательные реквизиты векселя. Они указаны в статье 75 Положения о простом и переводном векселе.

Обязательные реквизиты векселя:

простое, ничем не обусловленное обещание уплатить определенную сумму,

место, в котором должен быть совершен платеж,

наименование того, кому или по приказу кого платеж должен быть совершен,

дата и место составления векселя,

наименование организации-векселедателя, должность, Ф. И. О. лица, которое выписавшего вексель, его подпись.

Если какого-то реквизита не окажется на векселе, либо реквизит будет заполнен неверно, вексель будет считаться недействительным.

Векселя составляются на бумажном носителе (ст.4 закона № 48-ФЗ).

Очень важный реквизит – срок платежа. Она может указываться в следующих вариантах:

во столько-то времени от предъявления,

во столько-то времени от составления,

на определенный день.

Печать организации не относится к обязательным реквизитам векселя, но, как правило, присутствует на нем.

Простой вексель оформляется на бланке простого векселя и передается поставщику в счет оплаты. Бланк может быть приобретен за плату, например, в банке, либо создан организацией самостоятельно. Учет векселя ведется на субсчете к счету 60, например, на субсчете 60.03 «Векселя выданные».

Такой вексель фактически является долговой распиской покупателя.

Векселедатель отражается выдачу векселя и за балансом – счете 009 как выданное обеспечение.

Поставщик осуществляет аналогичную операцию, делая проводку по счету 008, отражая полученное по договору обеспечение.

5. Учет простых векселей проводки

Бухгалтерские проводки при различных случаях получения простого векселя в счет оплаты и выдачи простого векселя поставщику приведены в Таблице 1. Для наглядности данных предположим, что реализация всегда составляет 1 000 000,00, начисленный на сумму реализации НДС — 200 000,00

Нередко при заключении контракта на поставку товаров или оказание услуг стороны договариваются об отсрочке платежа. В этом случае покупатель может выдать продавцу, с его согласия, свой вексель.

Рассмотрим, что такое вексель и как отражать в бухучете расчеты с помощью этой ценной бумаги.

Что такое вексель и как он работает

Правила обращения векселей в РФ до сих пор в основном регулируются Положением о переводном и простом векселе, утвержденном Постановлением ЦИК СССР и СНК СССР от 07.08.1937 N 104/1341 .

Гражданский Кодекс и закон от 11.03.1997 № 48-ФЗ «О переводном и простом векселе» содержат только базовые определения и ссылки на указанное Положение № 104/1341.

Вексель — это ценная бумага, которая подтверждает право ее текущего владельца (векселедержателя) получить указанную в векселе денежную сумму в установленный срок.

Обязанность гасить задолженность по векселю может быть возложена как на того, кто выпустил вексель (векселедателя), так и на другое лицо, указанное им в этом документе. В первом случае вексель называется простым, а во втором — переводным.

Обычно векселедатель указывает в качестве плательщика по переводному векселю одного из своих должников. Таким образом плательщик по векселю одновременно закрывает и долг векселедателя перед векселедержателем, и свою задолженность перед векселедателем.

Владелец переводного векселя может заранее запросить у плательщика подтверждение того, что он готов платить. Для этого плательщик должен проставить на векселе свою подпись и слово «акцептован» (лат. acceptus — принятый) или любую другую запись, которая указывает на согласие провести оплату. Эта процедура называется акцептом векселя (гл. III Положения № 104/1341).

Если плательщик откажется от акцепта, то векселедержатель имеет право получить оплату по векселю непосредственно с векселедателя (п. 43 Положения № 104/1341).

Первый векселедержатель может передать вексель другому лицу (гл. II Положения № 104/1341). Тогда право требования по векселю перейдет к новому владельцу. Эта процедура называется индоссаментом.

Термин состоит из двух латинских слов «in» (на) и «dorsum» (спина). Скорее всего, его происхождение связано с тем, что запись о передаче обычно делают на оборотной стороне («спине») векселя.

Новый векселедержатель также может передать вексель по индоссаменту третьему лицу и так неограниченное количество раз. Это правило относится, как к простому, так и к переводному векселю.

Векселедатель может при выписке векселя запретить его дальнейшую передачу по индоссаменту, сделав на ценной бумаге запись «не приказу». Это значит, что векселедатель готов рассчитаться по векселю только с первым векселедержателем, а не с каким-либо третьим лицом, на которого он укажет.

После этого прав требования по векселю можно будет передавать только в рамках обычного договора цессии (перевода долга). Разница здесь в том, что при неуплате по векселю, полученному через индоссамент, долг можно взыскать по упрощенной форме — через судебный приказ (ст. 5 закона № 48-ФЗ).

А если право требования долга передано по договору цессии, то новый кредитор при неуплате должен будет подавать обычный иск в суд и проходить всю стандартную процедуру взыскания.

Как оформить вексель

Постановлением Правительства РФ № 1094 от 26.09.1994 утверждены бланки простого и переводного векселя. Однако строго придерживаться этих форм не обязательно. На это указал ВАС РФ в п. 2 Информационного письма от 25.07.1997 № 18.

Использовать для векселя специальную бумагу также не обязательно, так как это не предусмотрено Положением № 104/1341. Но векселедатели, особенно банки и крупные компании, часто используют специальные бланки, так как это повышает «вес» бумаги в глазах векселедержателей.

Но главное при оформлении векселя не красивый бланк, а то, чтобы ценная бумага содержала все сведения, предусмотренные п. 1 и 75 Положения № 104/1341:

- Слово «вексель» в наименовании.

- Обещание уплатить определенную сумму без каких-либо дополнительных условий.

- Срок платежа, который может быть установлен:

— в определенную дату;

— через определенное время от составления;

— через определенное время от предъявления;

Если срок не указан, то считается, что вексель нужно оплатить по предъявлении.

- Место платежа. Если место платежа не указано, то считается, что оно соответствует месту составления.

- Наименование того, в чью пользу или по чьему приказу должен быть произведен платеж (первого векселедержателя).

- Дата и место составления. Если место составления не указано, то им считается место нахождения векселедателя, указанное рядом с его наименованием.

- Подпись векселедателя — того, кто составил вексель.

- Наименование плательщика.

Пункты 1-7 относятся к обоим типам векселей, а п. 8 — только к переводному. Для простого векселя векселедатель и плательщик — это одно и то же лицо.

Если вексель будет заполнен с нарушением хотя бы одного из перечисленных пунктов, то он превратится из ценной бумаги в обычную долговую расписку. Тогда векселедержатель в случае неуплаты не сможет воспользоваться судебным приказом, а будет должен подать стандартный иск о взыскании долга.

На сумму простого или переводного векселя могут начисляться проценты, если векселедатель укажет это в тексте документа. Проценты можно указывать только для векселя с оплатой по предъявлении или через определенное время после предъявления. Для иных сроков оплаты условие о процентах считается недействительным (п. 5 Положения № 104/1341).

Бухучет расчетов векселями у векселедателя

Если компания выдает вексель своему поставщику, то нужно открыть к счету 60 «Расчеты с поставщиками и подрядчиками» отдельный субсчет 60.В для учета расчетов по векселям:

ДТ 60.1 – КТ 60.В – вексель выдан поставщику

Так как вексель фактически служит для поставщика гарантией оплаты, то покупатель должен одновременно учесть его по номинальной стоимости на забалансовом счете 009 «Обеспечения обязательств и платежей выданные»

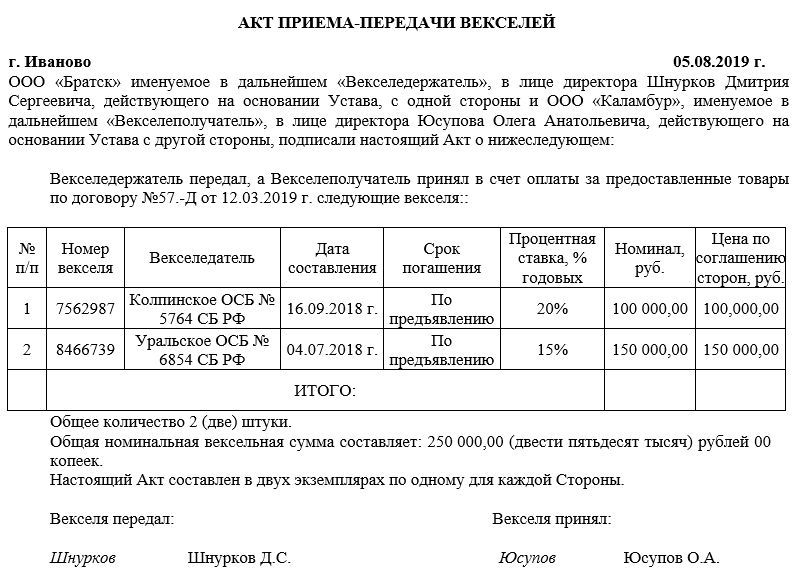

Хотя законодательство этого прямо и не требует, но при передаче векселя лучше оформить акт. Этот документ будет полезен в случае, если между сторонами возникнут споры. В акте нужно отразить все основную информацию о передаваемой ценной бумаге: номер и дату составления, наименование векселедателя, срок погашения, номинал, процентную ставку (при наличии).

Если вексель предусматривает длительную отсрочку платежа, например —более месяца, то часто его номинал превышает стоимость поставляемых товаров. Эта разница (дисконт) будет платой поставщику за отсрочку, фактически — аналогом банковских процентов.

Разницу между номиналом векселя и стоимостью поставки нужно отразить, как прочие расходы векселедателя:

Иногда вместо дисконта используют процентный вексель. Тогда номинал векселя будет равен стоимости товара, но на его сумму необходимо начислять проценты по указанной в документе ставке. Проценты будут увеличивать задолженность покупателя по векселю до момента оплаты:

Когда векселедатель оплатит вексель, он должен закрыть расчеты по субсчету 60.В:

Одновременно нужно списать стоимость векселя со счета 009.

Векселедатель может оформить для оплаты не только простой, но и переводной вексель. Обычно так делают в ситуации, когда третья компания — плательщик по векселю имеет задолженность перед векселедателем.

Тогда гашение векселя у векселедателя будет оформлено взаимозачетом:

Пример 1

ООО «Старт» приобрело у ООО «Трейд» две партии товаров. Товар «А» был поставлен на сумму 95 тыс. руб., а товар «Б» — на сумму 48 тыс. руб. При получении товаров ООО «Старт» выдало ООО «Трейд» два векселя со сроком погашения через 90 дней после составления:

- Простой вексель на сумму 100 тыс. руб. — как гарантию оплаты товара «А».

- Переводной вексель на сумму 50 тыс. руб., где плательщиком указано ООО «Салют» — по оплате товара «Б».

Одновременно ООО «Старт» отгрузило ООО «Салют» товар «В» на сумму 50 тыс. руб. на условиях отсрочки платежа 90 дней.

ДТ 41 — КТ 60.1 (95 тыс. руб.) – оприходован товар «А» от ООО «Трейд»

ДТ 41 — КТ 60.1 (48 тыс. руб.) – оприходован товар «Б» от ООО «Трейд»

ДТ 62.1 — КТ 90 (50 тыс. руб.) — отгружен товар «В» на ООО «Салют»

ДТ 60.1 — КТ 60.В + ДТ 009 (100 тыс. руб.) — выдан простой вексель

ДТ 60.1 — КТ 60.В + ДТ 009 (50 тыс. руб.) — выдан переводной вексель на ООО «Салют»

ДТ 91.2 — КТ 60.1 (7 тыс. руб.) — учтена разница между номиналом векселей и стоимостью материалов по обеим поставкам

ДТ 60.В — КТ 51 + КТ 009 (100 тыс. руб.) — ООО «Старт» оплатило свой простой вексель

ДТ 60.В — КТ 62.1 + КТ 009 (50 тыс. руб.) — взаимозачет после оплаты ООО «Салют» переводного векселя

Бухучет расчетов векселями у векселедержателя

Если бизнесмен получил вексель от своего покупателя, как гарантию оплаты, то он должен открыть на счете 62 «Расчеты с покупателями и заказчиками» отдельный субсчет 62.В по векселям:

ДТ 62.В – КТ 62.1 — получен вексель от покупателя

Одновременно полученный вексель нужно учесть по номиналу на забалансовом счете 008 «Обеспечения обязательств и платежей полученные».

Если вексель получен на сумму, превышающую стоимость поставки, то разницу нужно отнести на прочие доходы поставщика:

Если получен процентный вексель, то по мере начисления процентов они будут увеличивать задолженность покупателя по векселю и доход поставщика:

Когда покупатель оплатит долг по векселю у поставщика будет проводка:

Одновременно поставщик должен списать вексель со счета 008.

Пример 2

Воспользуемся условиями примера 1 и рассмотрим проводки ООО «Трейд» по простому векселю ООО «Старт» на сумму 100 тыс. руб.

ДТ 62.1 — КТ 90 (95 тыс. руб.) — отгружен товар на ООО «Старт»

ДТ 62.В — КТ 62.1 + ДТ 008 (100 тыс. руб.) — получен простой вексель от ООО «Старт»

ДТ 62.1 — КТ 91.1 (5 тыс. руб.) — доход ООО «Трейд» за отсрочку платежа

ДТ 51 — КТ 62.В + КТ 008 (100 тыс. руб.) — ООО «Старт» погасило задолженность по векселю

Вывод

Вексель — это ценная бумага, которая подтверждает безусловное долговое обязательство. Взыскать долг по векселю можно по упрощенной форме, используя судебный приказ.

Поэтому вексель удобно использовать при расчетах с отсрочкой платежа, как гарантию оплаты. Бухучет в этом случае нужно вести на отдельных «вексельных» субсчетах, открытых к стандартным счетам по учету расчетов.

Дисконт или проценты по векселю, связанные с отсрочкой платежа, следует относить на прочие доходы поставщика и прочие расходы покупателя.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация (общая система налогообложения) приобрела в банке по номиналу простой процентный вексель (номинирован в рублях). Через три месяца (в пределах срока оплаты) организация вернула вексель.

Каков бухгалтерский и налоговый учет данных операций?

Рассмотрев вопрос, мы пришли к следующему выводу:

В бухгалтерском учете приобретенный процентный вексель учитывается в составе финансовых вложений. Доходом векселедержателя будут являться только проценты.

Для целей налогообложения векселедержатель ежемесячно определяет доход в виде процентов. При погашении векселя также необходимо определить налоговую базу. При этом в случае приобретения векселя непосредственно у банка по номиналу налоговая база фактически может соответствовать сумме процентного дохода (за минусом ранее учтенных процентов).

Обоснование вывода:

Вексель - документ, удостоверяющий ничем не обусловленное обязательство выплатить в предусмотренный векселем срок определенную денежную сумму (ст. 1 Федерального закона от 11.03.1997 N 48-ФЗ "О переводном и простом векселе", п. 2 ст. 1, п. 2 ст. 75 Положения о переводном и простом векселе, утвержденного постановлением ЦИК и СНК СССР от 07.08.1937 N 104/1341). То есть изначально вексель используется в качестве способа оформления заемного обязательства между векселедателем (заемщиком) и первым векселедержателем (заимодавцем)*(1).

Одновременно вексель - это ценная бумага, самостоятельный объект гражданских прав, который можно продать, передать в качестве отступного и т.д. (ст. 128, п. 2 ст. 142 ГК РФ, смотрите также п.п. 1, 2, 36 постановления Пленума ВС РФ и Пленума ВАС РФ от 04.12.2000 N 33/14). Кроме того, на практике вексель часто используется в качестве способа расчетов за товары, работы или услуги*(2).

То есть природа векселя такова, что он одновременно сочетает в себе свойства ценной бумаги, долгового обязательства и расчетного средства (определение КС РФ от 04.04.2006 N 98-О, постановление Арбитражного суда Западно-Сибирского округа от 08.02.2017 N Ф04-9074/14 по делу N А70-13297/2013, письмо Минфина России от 22.05.2018 N 03-03-06/1/34284).

В свою очередь. предъявление векселя к оплате не является актом продажи имущества (постановление Президиума ВАС РФ от 16.12.1997 N 4863/97, смотрите также постановления Арбитражного суда Западно-Сибирского округа от 07.11.2018 N Ф04-5034/18 по делу N А27-20884/2017, Арбитражного суда Центрального округа от 01.03.2018 N Ф10-163/18 по делу N А23-4208/2017, Одиннадцатого арбитражного апелляционного суда от 06.03.2020 N 11АП-1041/20 по делу N А65-29533/2019 и др.).

Дополнительно смотрите Энциклопедию судебной практики. Ценные бумаги (Ст. 142 ГК).

Бухгалтерский учет

На основании п.п. 2, 3 ПБУ 19/02 "Учет финансовых вложений" (далее - ПБУ 19/02) долговые ценные бумаги в форме векселей, по которым предполагается получение дохода (что справедливо для процентных векселей), относятся к финансовым вложениям организации. Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина РФ от 31.10.2000 N 94н (далее - Инструкция), для обобщения информации о финансовых вложениях организации предназначен счет 58 "Финансовые вложения".

При приобретении векселя непосредственно у банка (векселедателя) он принимается к бухгалтерскому учету по первоначальной стоимости, складывающейся обычно из покупной цены векселя, в данном случае соответствующего номиналу (п.п. 8, 9, 11 ПБУ 19/02). Первоначальная стоимость подобного рода финансовых вложений, как правило, неизменна (п.п. 13, 18-21 ПБУ 18/02)*(3).

Доходом по векселю будут являться проценты, которые у организации, для которой подобного рода операции не являются основным видом деятельности, учитываются в составе прочих доходов (п. 34 ПБУ 19/02, п. 7 ПБУ 9/99 "Доходы организации"). При этом в бухгалтерском учете проценты начисляются за каждый истекший отчетный период в соответствии с условиями договора (п. 16 ПБУ 9/99) и признаются в порядке, аналогичном предусмотренному п. 12 ПБУ 9/99. Факт получения (выплаты) процентов для отражения в бухучете значения не имеет.

При этом одним из необходимых условий для признания процентов, как, впрочем, и любого другого дохода, является возможность определения его размера (суммы) (пп. "б" п. 12 ПБУ 9/99).

Поэтому если условия выпуска (продажи) векселя позволяют достоверно определить сумму прочего дохода в виде процентов на отчетную дату, то доход признается регулярно на каждую отчетную дату (как правило, ежемесячно, что обеспечивает сопоставимость с налоговым учетом). Если до момента выполнения определенных условий или погашения векселя сумма процентов не может быть определена, то процентный доход, полагаем, может признаваться на соответствующую дату (например, дату их получения). Тем более что в данном случае предполагается погашение векселя через три месяца, что вполне укладывается в годовой отчетный период (если приобретение и погашение произошло в течение одного отчетного года) (ст. 15 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете", ПБУ 4/99 "Бухгалтерская отчетность организации").

При погашении векселя происходит выбытие финансового вложения (п. 25 ПБУ 19/02) с признанием прочих расходов, что следует из п. 11 ПБУ 10/99 "Расходы организации" и Инструкции к счету 58. В общем виде схема проводок у первого векселедержателя по операциям с простым банковским векселем может выглядеть следующим образом:

Дебет 76 Кредит 51

- приобретен вексель;

Дебет 58 Кредит 76

- полученный процентный вексель принят к учету в качестве финансового вложения;

Дебет 76, Кредит 91, субсчет "Прочие доходы"

- начислены проценты по векселю (ежемесячно или когда их сумма может быть определена);

Дебет 76 Кредит 91, субсчет "Прочие доходы"

- вексель предъявлен к оплате;

Дебет 91, субсчет "Прочие расходы", Кредит 58

- списана учетная стоимость предъявленного к погашению векселя;

Дебет 51, Кредит 76, субсчет "Расчеты по векселю"

- получены денежные средства от банка (номинал и проценты).

Налогообложение

По общему принципу доходом для целей налогообложения признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая, в частности, в соответствии с главой 25 НК РФ "Налог на прибыль организаций" (п. 1 ст. 41 НК РФ).

При приобретении банковского векселя доходов у налогоплательщика не возникает.

Проценты, подлежащие уплате на вексельную сумму, образуют внереализационный доход (п. 6 ст. 250 НК РФ), который при методе начисления признается в том отчетном (налоговом) периоде, в котором он имел место, независимо от фактического поступления денежных средств (п. 1 ст. 271 НК РФ).

Сумма дохода в виде процентов по долговым обязательствам учитывается в аналитическом учете исходя из установленной условиями договора доходности и срока действия такого долгового обязательства в отчетном периоде на дату признания доходов (п. 1 ст. 269, п. 1 ст. 328 НК РФ). При этом по договорам займа или иным аналогичным договорам (включая долговые обязательства, оформленные ценными бумагами), срок действия которых приходится более чем на один отчетный (налоговый) период, в целях налогообложения доход признается полученным и включается в состав соответствующих доходов на конец каждого месяца соответствующего отчетного (налогового) периода независимо от даты (сроков) его выплаты, предусмотренных договором. В случае прекращения действия договора (погашения долгового обязательства) в течение календарного месяца доход признается полученным и включается в состав соответствующих доходов на дату прекращения действия договора (погашения долгового обязательства) (п. 6 ст. 271, п.п. 3, 4 ст. 328 НК РФ).

Напомним, в целях налогообложения прибыли под долговыми обязательствами понимаются кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от способа их оформления (п. 1 ст. 269 НК РФ), что в полной мере относится к векселям (письма Минфина России от 10.10.2017 N 03-03-06/2/66034, от 19.12.2012 N 03-03-06/1/665, от 05.04.2012 N 03-03-06/2/35).

То есть проценты, подлежащие получению по банковскому векселю, признаются в доходах ежемесячно в размере, определенном исходя из условий выпуска (продажи) векселя. Смотрите также письма Минфина России от 27.04.2017 N 03-03-06/2/25663, от 16.01.2017 N 03-03-06/1/1128, от 17.09.2012 N 03-03-06/2/108.

При предъявлении векселя к погашению следует руководствоваться ст. 280 НК РФ, регламентирующей особенности определения налоговой базы по операциям с ценными бумагами. Этой статьей предусмотрено определение налоговой базы не только при реализации ценных бумаг, но и при ином выбытии, в том числе погашении их номинальной стоимости (письма Минфина России от 04.03.2013 N 03-03-06/1/6365, от 21.03.2011 N 03-02-07/1-79).

Доходом организации-векселедержателя будет являться непосредственно вексельная сумма, выплачиваемая векселедателем, а также сумма процентного дохода (п. 2 ст. 280, ст. 329 НК РФ). При этом в указанный доход от выбытия векселя не включаются суммы процентного дохода (дисконта), ранее учтенные при налогообложении. Расходы при погашении векселя определяются исходя из цены его приобретения (п. 3 ст. 280 НК РФ).

То есть фактически налоговая база от погашения векселя, приобретенного непосредственно у векселедателя по номиналу, вполне может формироваться из суммы процентного дохода (за минусом процентов, ранее учтенных в доходах при определении налоговой базы).

Рекомендуем также ознакомиться с материалами:

- Вопрос: Налоговые последствия для векселедержателя, если вексель не будет предъявлен к оплате или векселедатель его не оплатит (ответ службы Правового консалтинга ГАРАНТ, июль 2020 г.);

- Вопрос: Порядок отражения в декларации по налогу на прибыль организаций операции по реализации процентного векселя (ответ службы Правового консалтинга ГАРАНТ, апрель 2020 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Ответ прошел контроль качества

31 декабря 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

-------------------------------------------------------------------------

*(1) Энциклопедия решений. Заём, оформленный векселем.

*(2) Энциклопедия решений. Расчеты векселями.

*(3) Для целей ПБУ 19/02 под текущей рыночной стоимостью ценных бумаг понимается их рыночная цена, рассчитанная в установленном порядке организатором торговли на рынке ценных бумаг. Из чего мы делаем вывод, что к финансовым вложениям, по которым на отчетную дату определяется текущая рыночная стоимость, относятся ценные бумаги, обращающиеся на рынке ценных бумаг.

Дополнительно смотрите материал: Вопрос: В соответствии с п. 8, п. 18 ПБУ 19/02 финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости, которая может изменяться в случаях, установленных законодательством и настоящим ПБУ. Финансовые вложения для целей последующей оценки подразделяются на те, по которым можно определить текущую рыночную стоимость, и те, по которым она не определяется (п. 19 ПБУ 19/02). Можно ли в целях применения положений ПБУ 19/02 считать финансовое вложение подлежащим оценке по текущей рыночной стоимости, если это финансовое вложение ежемесячно оценивается оценщиком? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2016 г.)

Читайте также: