Ужесточение налогового контроля в 2021 для ип

Опубликовано: 16.04.2024

Все, что мы наблюдаем за последние несколько лет, очевидно, ведет к тому, что ФНС взяла под жесткий контроль все возможности оптимизации налогообложения. Надеяться на то, что будет либерализация ведения бизнеса не приходится.

С 2021 года ФНС получила автоматический доступ к банковской тайне. Вообще-то, налоговая инспекция и раньше не имела проблем с контролем счетов налогоплательщиков, теперь следить за движением средств по счетам станет еще проще.

Часть новых полномочий налоговики получили по Федеральному закону от 29.12.2020 № 470-ФЗ. Эти изменения касаются, в первую очередь, крупного бизнеса, который подключен к системе налогового мониторинга.

Средний и мелкий бизнес будут контролировать путем доступа к счетам, как говорилось выше, через онлайн кассы, право обработки персональных данных, введения электронных документов.

Дальнейшее ужесточение налогового администрирования

С 1 октября 2020 года Росавтотранс проводит эксперимент по внедрению электронной транспортной накладной и электронного путевого листа в сфере автомобильных грузоперевозок в шести регионах: Москва и область, Краснодарский край, Калужская и Рязанская области, Татарстан.

Налоговики обосновывают это нововведение заботой о бизнесе: введение электронных транспортных накладных и путевых листов (ЭТрН и ЭПЛ) способствует сокращению временных и финансовых затрат.

Для бизнеса недочеты в виде несвоевременно оформленной электронной накладной могут обернуться проблемами в ходе проверок и налоговыми доначислениями.

Право на обработку персональных данных без согласия налогоплательщиков

Работа с персональным данными регулируется Федеральным законом от 27.07.2006 № 152-ФЗ «О персональных данных», согласно которому обработка персональных данных должна осуществляться на законной и справедливой основе, ограничиваться достижением конкретных, заранее определённых и законных целей.

Налоговые органы считают, что их работа с персональными данными проводится во исполнение статьи 57 Конституции и статьи 3 Налогового кодекса РФ.

Сбор персональных данных налоговики ведут с целью налогового контроля, составной частью которого является учет налогоплательщиков.

Узнайте больше по теме:

Новый правила для тех, кто работает по системе «налоговый мониторинг»

Статья 89 НК РФ содержит основные положения по проведению выездных налоговых проверок.

Законом №470-ФЗ внесены изменения в пункт 5.1. Они касаются крупного бизнеса, который подключен к системе налогового мониторинга. Речь идет о проверках на основе удаленного доступа к информационным системам компании, ее бухгалтерской и налоговой отчетности.

Новое основание для выездной проверки

В пункте 5.1. говорится, что запрещается проводить выездные налоговые проверки за период, за который проводится мониторинг (в отношении налогов, которые исчисляет и уплачивает сам налогоплательщик), кроме следующих случаев:

- Выездная проверка проводится вышестоящим налоговым органом;

- Досрочное прекращение налогового мониторинга;

- Налогоплательщик не исполнил мотивированное мнение налогового органа в срок до 1 декабря года, следующего за периодом, за который проводился налоговый мониторинг. Ранее не было указано конкретной даты, до которой должно быть исполнено мотивированное мнение.

- Налогоплательщик подал уточненную налоговую декларацию (расчет) за период проведения мониторинга, в которой уменьшена сумма налога к уплате в бюджет. С 1 июля 2021 года предметом выездной налоговой проверки в указанном случае будет правильность исчисления налога, сбора на основании новых показателей уточненной декларации, которые привели к уменьшению ранее начисленной суммы или к увеличению суммы возмещаемой суммы НДС.

За прекращение налогового мониторинга - камералка

Всего с 1 июля 2021 году, как и раньше, действуют 4 основания для камеральной проверки:

- Представлена декларации позднее 1 июля года, следующего за периодом, за который проводится налоговый мониторинг.

- Представлена декларация по НДС или акцизам, в которой заявлена сумма к возмещению.

- Представлена уточненка с уменьшением суммы к уплате в бюджет или увеличена сумма убытка.

- Досрочно прекращен налоговый мониторинг менее чем за 3 месяца до сдачи декларации.

Разница лишь в том, что с 1 июля 2021 года камеральная проверка будет проводиться, если налоговый мониторинг прекращен досрочно менее чем через три месяца со дня представления налоговой декларации. Ранее никаких сроков указано не было.

Проводить осмотр налоговикам будет проще

Статья 92 НК РФ разрешает налоговикам проводить осмотр территорий, документов, имущества, предметов проверяемой компании.

Ранее в пункте 1 статьи 92 НК РФ просто говорилось о праве должностного лица налоговой инспекции проводить осмотр. Теперь, право на осмотр конкретизировано.

- При проведении выездной налоговой проверки.

- При проведении камеральной налоговой проверки на основе налоговой декларации по НДС с суммой к возмещению или при выявлении противоречий или несоответствий.

С 1 июля 2021 года осмотр возможен в рамках в рамках налогового мониторинга декларации по НДС.

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Когда налоговая признаёт долги безнадёжными

Предприниматели платят налоги и страховые взносы в сроки, прописанные в Налоговом кодексе. К примеру, налог по УСН за 2020 год надо заплатить до 30 апреля 2021 года.

Если ИП не платит в срок, у него появляется долг с процентами и штрафом, а у налоговой — право принудительно получить своё.

В идеальном для налоговиков мире у ИП есть деньги на банковских картах или автомобили в гараже, которые можно отобрать в счёт долга. Обычно налоговая так и делает, как минимум пытается.

Но есть ряд случаев, когда у налоговой пропадает право принудительно забирать свои деньги. Тогда она обязана признать долг, пени и штраф безнадёжными, списать их и убрать из личного кабинета налогоплательщика.

Налоговая обязана признать долги безнадёжными в случаях из ст. 59 НК РФ:

— Предприниматель обанкротился. Как ИП или как физлицо — неважно. Главное, что денег на полное погашениё долга по налогам не хватило.

— Предприниматель умер. Долги по страховым взносам, УСН, ЕНВД и патентам спишутся автоматом. Земельный налог, НДФЛ и торговый сбор спишутся, если их больше, чем стоит всё наследство предпринимателя.

— Налоговая инспекция пропустила сроки для блокировки счёта или получения исполнительного листа — а они довольно короткие. Опоздание подтвердил суд. Что может сделать предприниматель, чтобы ускорить списание, расскажем ниже.

— Приставы больше пяти лет искали ликвидное имущество предпринимателя, но не нашли. Долг перед налоговой меньше 300 000 ₽, и обанкротить ИП с такой суммой нельзя.

— Предприниматель пробовал банкротиться. Но арбитражный суд закрыл дело, потому что у предпринимателя нет денег заплатить конкурсному управляющему.

— Банк списал долг с его счёта, но не успел перевести налоговой, потому что ликвидировался. Хоть налоговая и не получила деньги, с предпринимателя обязанность снимается.

❗ Просто старый долг, который висит на предпринимателе несколько лет, налоговая не обязана признавать безнадёжным и прощать. Выжидать мифические три года бесполезно. У долга, который налоговая взыскала без нарушений, нет срока давности.

Однако иногда государство устраивает налоговые амнистии — списывает долги разом. Обычно под амнистию попадают налоги, с которыми стало ясно, что они оказались не по карману простому человеку. Поэтому государство списывает их как безнадёжные. Для ИП такое было — подробнее скажем ниже.

С каждым должником налоговая разбирается по порядку из Приказа ФНС № ММВ-7-8/[email protected]

Первым делом должник приносит в налоговую по месту жительства документ, который подтверждает его право на списание долга:

— копию определения арбитражного суда о завершении конкурсного производства или о реализации имущества гражданина — для банкротов;

— копии свидетельства о смерти, паспортов наследников, свидетельства о наследстве и оценки стоимости наследства — если с долгами разбираются наследники;

— копию решения суда, где написано, что налоговая утратила право на взыскание недоимки из-за пропуска сроков;

— копию постановления об окончании исполнительного производства — если приставы не нашли имущество;

— копию определения суда о возвращении заявления о банкротстве — если ИП не нашёл деньги на процедуру;

— выписку из ЕГРЮЛ о ликвидации банка.

В следующие пять дней налоговая составляет справку о невозможности взыскания. А на следующий рабочий день выносит решение о признании долга безнадёжным.

Долг можно признать безнадёжным, только пока он не погашен. Если налоговая успела снять деньги со счёта, а потом выяснились основания для списания, вернуть деньги нельзя. Так сказал Высший Арбитражный Суд в п. 9 Постановления № 57.

ЗАКОНОДАТЕЛЬНАЯ БАЗА НАЛОГОВОЙ АМНИСТИИ ДЛЯ ИП

Налоговая амнистия для физических лиц и индивидуальных предпринимателей была инициирована Президентом РФ во время ежегодной пресс-конференции 14.12.2017, а 28 декабря того же года Государственная Дума приняла Федеральный закон № 436-ФЗ. В соответствии с этим законом под налоговую амнистию попадают следующие категории налогоплательщиков:

- граждане РФ — в части налогов на имущество, транспорт и землю;

- индивидуальные предприниматели — в части налогов УСН, ЕНВД, УСХН, НДФЛ, имущества, патентов и страховых взносов в ПФР;

- лица, занимающиеся частной практикой (нотариусы, арбитражные управляющие, адвокаты) — в части страховых сборов в ПФР, рассчитанных по ч. 11 ст. 14 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (утратил силу 01.01.2017; далее — Федеральный закон № 212-ФЗ);

- юридические лица — в части долгов по страховым сборам в ПФР, образовавшихся по состоянию на 01.01.2017.

Законодательство предусматривает для разных категорий налогоплательщиков различные подходы к условиям налоговой амнистии (табл. 1).

| Таблица 1. Сравнительная таблица по налоговой амнистии в 2019 г. | ||||

| Задолженность | Физические лица | ИП | Лица, занятые частной практикой | Юридические лица |

| Налоги | Долги по состоянию на 01.01.2015 | Долги по состоянию на 01.01.2015 | Нет | Нет |

| Пени по налогам | По долгам до 01.01.2015 | По долгам до 01.01.2015 | Нет | Нет |

| Взносы в ПФР | Долги по состоянию на 01.01.2017 | Долги по состоянию на 01.01.2017 по взносам ч. 11 ст. 14 Федерального закона № 212-ФЗ | Долги по состоянию на 01.01.2017 | |

| Пени по взносам | По долгам до 01.01.2017 | По долгам до 01.01.2017 по взносам ч. 11 ст. 14 Федерального закона № 212-ФЗ | По долгам до 01.01.2017 | |

Согласно данным табл. 1 индивидуальным предпринимателям в рамках налоговой амнистии спишут долги как по налогам, так и по задолженности в Пенсионный фонд РФ. Предпринимателям частной практики и юридическим лицам повезет меньше: амнистия у них распространяется только на взносы в ПФР.

Хотя Федеральный закон № 436-ФЗ предусматривает, что списание задолженностей налоговые инспекции производят самостоятельно, конкретные сроки для выполнения этой работы законодательно не установлены. Следовательно, чтобы ускорить списание или убедиться, что оно произведено, налогоплательщику-должнику целесообразно в 2019 г. инициировать сверку с налоговой инспекцией по числящимся за ним долгам.

Как ИП добиваются списания через суд, если налоговая опоздала

С банкротством и смертью ИП всё ясно. Надо принести нужные бумаги и дождаться решения налоговой.

А вот когда налоговая опоздала с блокировкой счёта и арестом имущества, предпринимателю надо пойти в суд и получить решение с волшебной фразой «налоговая инспекция утратила право на принудительное взыскание недоимки».

Если налоговая сама пошла судиться с ИП, надо заявить встречное требование — о признании задолженности безнадёжной. Если ИП выиграет, решение суда тоже подойдёт для списания долга — п. 9 Постановления ВАС № 57.

Сроки взыскания считают так.

Если ИП не платит налоги в срок, налоговая шлёт требование об уплате. Заплатить надо в течение 8 дней, если больший срок не указан в самом требовании. Через 8 дней налоговая действует по ст. 46, 47 НК РФ:

⬇ В течение двух месяцев выносит решение о взыскании долга за счёт денежных средств — этим решением блокируется счёт.

⬇ Если налоговая не успела заблокировать счёт, она идёт в суд за исполнительным листом в течение шести месяцев.

⬇ Если у ИП нет денег на счетах, руководитель инспекции в течение одного года выносит решении о взыскании за счёт имущества ИП.

⬇ Если руководитель опоздал с решением, налоговики в течение двух лет идут в суд и получают исполнительный лист о взыскании за счёт имущества ИП.

Обычно инспекторы укладываются в сроки — это важная часть их работы. Но бывает, что долги теряются и решения выносят позже. К примеру, в 2021 году Пенсионный фонд передавал налоговой дела по сбору страховых взносов. По техническим причинам у некоторых налогоплательщиков задолженность не отобразилась на лицевом счёте. Потом ошибки исправили, но сроки для решений уже прошли.

Предпринимателям стоит проверять сроки для решений. Если налоговая опоздала даже на день, можно идти судиться, заручившись поддержкой юриста.

Долги ИП по налогам до 2015 года списали по амнистии

В 2021 году со всех ИП списали долги по налогам, пеням и штрафам, которые числились на 1 января 2015 года.

Под амнистию попали долги по УСН, НДФЛ, ЕНВД и патентам. Их признали безнадёжными. Не попали — долги по акцизам, налогу на полезные ископаемые и таможенные пошлины. Так сказано в ст. 12 Закона № 436-ФЗ.

Долги списывали скопом, без разбирательств и судов с каждым предпринимателем. С закрытых ИП долги списали тоже. Если ваш долг всё ещё висит в личном кабинете, обратитесь в налоговую по месту жительства.

Обратной силы у амнистии нет. Уплаченные вовремя налоги вернуть нельзя

❗ Долги по налогам, которые налоговая нашла после 1 января 2015 года не признают безнадёжными и не списывают. Может случиться, что налоговая приезжала с проверкой в 2015, 2021 и 2021 годах, пересчитала доходы и нашла недоимку за 2012, 2013 и 2014 годы. Доначисления за эти годы под амнистию не попали, их надо платить — п. 65 Обзора № 3 за 2021 год.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Попробуйте 30 дней бесплатно Подарок новым ИП Акция действует для ИП младше 3 месяцев

Долги по страховым взносам ИП до 2021 года тоже списали по амнистии

Ещё в 2021 году государство признало безнадёжными долги ИП без дохода по страховым взносам за периоды до 1 января 2021 года.

По старым правилам если ИП не сдавал декларации, ему насчитывали штрафные взносы в восьмикратном размере МРОТ. Именно они попали под амнистию. Даже если налоговая нашла недоимку на проверках в 2017 или 2021 году, но не успела снять деньги по инкассовым поручениям. Основание — ст. 11 Закона № 436-ФЗ.

Закрывшиеся ИП под амнистию тоже попали.

Если предприниматель не знал про амнистию и гасил долг, деньги не вернут. Но если случилось наоборот — амнистия прошла, а долги до сих пор светятся в личном кабинете и в банке висят аресты, придётся разбираться с налоговой.

Платежи в бюджет которые не подлежат амнистии

Согласно налоговой амнистии 2021 для ИП не все долги подлежат списанию. Закон № 436-ФЗ четко определяет их:

- Акцизы. Ежемесячно предприниматели, которые осуществляют операции с подакцизными товарами (алкоголь, табак и пр.), обязаны вносить в федеральный бюджет определенную сумму налога, которая оговаривается законодательством. Акциз – это косвенный сбор, который первоначально оплачивается предпринимателем, а впоследствии включается в стоимость продукции. Сумму взноса определяют разными способами: по фиксированным ставкам, процентным тарифам или комбинированным способом. Выбор зависит от единиц измерения продукции (килограммы, литры и т. д.) и определяется законодательством. Авансовый платеж по акцизам перечисляется не позднее 15 числа, а окончательный – до 25.

- Налог на добычу полезных ископаемых (за исключением общераспространенных, например, щебень, песок и т. д.). Ставки исчисляются двумя способами: в процентном отношении налоговой базы, определяемой как стоимость добытого полезного ископаемого, или в рублях за тонну. Уплачивается ежемесячно в бюджет по месту нахождения участка, где добываются полезные ископаемые, не позднее 25 числа месяца, следующим за отчетным. Если недра находятся за пределами РФ, взносы производятся по месту жительства ИП.

- НДС при перевозке грузов через границу России. Федеральный налог, уплачиваемый ИП таможенным органам в общеустановленном порядке. Даже если предприниматель не является плательщиком налога и работает по упрощенке или вмененке, согласно НК РФ он обязан осуществить выплату ввозного НДС.

- Страховые взносы за наемных работников.

- Страховые взносы за себя, которые уплачиваются в фиксированных размерах. К ним относятся взносы в ПФР и по обязательному медицинскому страхованию. Размер их определяется ежегодно, а оплата происходит до 31 декабря.

- Налоговая амнистия для ИП и физлиц по налогам страховым взносам

В последние годы ФНС уделяет особое внимание чистоте бизнеса и раскрытию различных схем ухода от налогов. Этому способствуют в том числе всевозможные информационные системы, которые внедряются в деятельность и активно применяются. Вместе с тем увеличивающееся налоговое бремя приводит к тому, что бизнес-субъекты стараются сэкономить на обязательных платежах. Зачастую при этом они совершают нарушения, за которые наступает ответственность. Причем не только административная, но и уголовная — для владельцев бизнеса и руководящих лиц.

Риск уголовной ответственности

В УК РФ есть несколько статей, которые предусматривают ответственность за экономические преступления вплоть до лишения свободы. Кому и когда такое может грозить?

Например, согласно статье 199, ответственность наступает за уклонение от уплаты налогов в крупном и особо крупном размерах. Иначе говоря, уголовное дело может быть заведено, если размер нарушений превысил 5 млн рублей. При этом налоговики должны доказать умышленность действий по уходу от налогов. Подразумевается, что применялись какие-то схемы только лишь для того, чтобы избежать уплаты налогов либо уменьшить их размер.

Специалисты по налоговому консультированию говорят о том, что в действительности уголовные дела заводятся не так часто, а сумма нарушения для этого должна исчисляться десятками миллионов рублей. В то же время есть практика привлечения к ответственности и назначения физлицам огромных сумм в качестве уплаты налогов за свою компанию.

Динамика ответвтенности за нарушения в сфере налогов

Еще одна особенность в том, что многие уголовные дела закрываются в процессе расследования, то есть до суда. Это происходит из-за того, что налогоплательщики добровольно гасят задолженность, из-за возникновения которой возбуждается уголовное дело. И если они вернут бюджету всю сумму недоимки, то дело будет прекращено.

Нередко уголовная ответственность является неким инструментом давления со стороны налоговой службы, который заставляет нарушителей уплачивать недоимки в бюджет.

Кому стоит опасаться

Попасть под ответственность рискуют не только собственники, но и наемные работники — руководитель, главный бухгалтер. Ведь именно они отвечают за непосредственный перевод денежных средств, их подписи стоят на документах. Есть случаи, когда суды признавали первых лиц виновными в выводе крупных сумм, при этом собственники оставались в стороне. Ведь когда идет речь о крупной сделке, решение должно приниматься учредителями. А если документа, подтверждающего такое решения, не имеется, выходит, что директор или главный бухгалтер перевели денежные средства по собственному разумению, не спросив у владельцев.

Особенно в этом плане уязвимы главные бухгалтеры. Зачастую имеет место ситуация, когда в отсутствие директора главбух распоряжается денежными средствами и пользуется электронной подписью руководителя. Когда у налоговой возникают вопросы, директор говорит, что он не причем, поскольку документ него не подписывал, и вообще в это время находился за границей. В итоге вся ответственность переводятся на главного бухгалтера.

Лицу, которое ставит подпись на платежном документе, целесообразность делать это после тщательного изучения договора, а также после проверки контрагента. Это существенно повысит шанс того, что денежные средства не будут переведены на сомнительную организацию.

Главный бухгалтер также может попасть под административную ответственность, причем для этого размеры недоимки не должны быть миллионными. При первичном нарушении назначат штраф, а при вторичном могут дисквалифицировать. Такие меры ответственности наступят за ряд провинностей:

- Отсутствие обязательного аудиторского заключения.

- Искажения данных в бухгалтерской отчетности более чем на 10%.

- Отсутствие первичных документов, финансовой отчетности.

Даже если компания обанкротится, ее первые лица в течение 3 лет несут ответственность по его долгам. Это прописано в новой редакции закона о банкротстве. А в статье 45 НК РФ сказано, что налоги за компанию может заплатить любой. Таким образом, если физическое лицо будет признано виновным в неуплате налогов компании, именно с него и могут их взыскивать.

Одно из направлений, которому в последнее время уделяется много внимания — назначение на руководящие должности номинальных лиц. Если выяснится, что директор по факту не управляет компанией, то будет проводиться работа по определению настоящего выгодополучателя. Именно он и будет нести ответственность за налоговые нарушения.

Откуда ФНС берет доказательства

Тот факт, что руководитель является номинальным, нередко выясняется на допросах. Зачастую он и сам открещивается от своей должности. Кроме того, в судебной практике есть примеры, когда в качестве доказательств фиктивности руководителя принимались свидетельства его близких (они утверждали, что обвиняемый ни в чем не виноват, поскольку являлся директором лишь формально).

Стоит изучить письмо ФНС и Следственного комитета от 13 июля 2017 года № ЕД-4-2/13650 @. В нем перечислены схемы ухода от налогов, штрафы и вопросы, которые налоговики будут задавать собственникам и работникам компании на допросах.

Помимо показаний свидетелей, Налоговая служба активно использует иные источники данных. В первую очередь это банки. Они по умолчанию, то есть без какого-либо требования, предоставляют налоговикам выписки по счетам своих клиентов. Более того, банки и сами довольно плотно их контролируют.

В соответствии с методическими рекомендациями ЦБ РФ от 21 июля 17 года № 18-МР, банки должны анализировать деятельность своих клиентов по ряду критериев, в числе которых, например, процент уплаченных налогов (должен быть не менее 0,9% от выручки, поступившей на расчетный счет). Если клиент не укладывается в эти нормативы, он может быть отнесен к числу сомнительных. В итоге банк может закрыть расчетный счет, а также внести клиента в черный список. Обернуться это может тем, что в дальнейшем будет сложно найти банк для обслуживания, а это полностью парализует деятельность организации.

Еще одни методические рекомендации Банка России — № 19-МР — обязывают кредитные организации отслеживать схемы обналичивания денежных средств. Определенные операции банк может посчитать сомнительными — например, если директор снимает 1/3 недельной выручки. Установлены предельные значения для дневных / месячных платежей и другие ограничения.

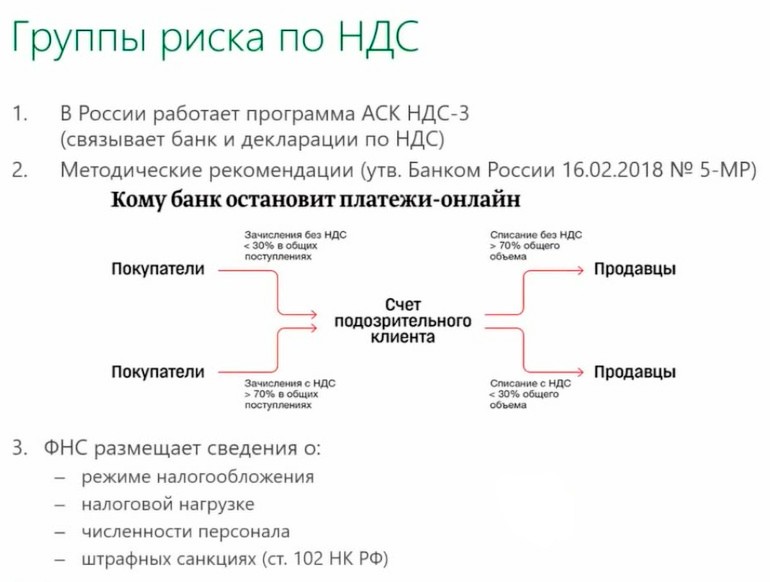

Согласно методическим рекомендациям от 16 февраля 2016 года № 5-МР, особое внимание уделяется определенным сферам: строительству и связанным с ним отраслям, транспортным услугам, продаже драгоценных металлов, сельскому хозяйству и некоторым другим. Они считаются наиболее криминальными. Среди прочего банки отслеживают уровень НДС, который платят субъекты этих сфер деятельности. Если он ниже средних показателей, это повод для подозрений.

Инструменты, которые нацелены на выявление превонарушений по НДС

Кроме того, сейчас в распоряжении налоговиков система приема и проверки отчетности АСК НДС-3. Она не только сопоставляет информацию из счетов-фактур контрагентов, но и сверяет со сведениями из банков. То есть если налогоплательщик заявил сумму НДС к вычету, система смотрит, уплатил ли его контрагент этот налог в бюджет.

Помимо банков, у ФНС есть и другие источники сведений:

- Налоговики получают информацию с онлайн-касс. С середины 2018 года применять ККТ, которая передает фискальные данные в ФНС, должны практически все магазины за очень редким исключением. Это требование новой редакции закона 54-ФЗ от 22 мая 2003 года с изменениями, внесенными законом № 192-ФЗ от 3 июля 2018 года. Новые аппараты внедрены преимущественно для того, чтобы Налоговая служба могла контролировать объем выручки налогоплательщиков.

- ФНС вправе запрашивать сведения и документы у аудиторов, которые сделали заключение (если компания подлежит обязательному аудиту). Если такое требование поступит в рамках выездной проверки, то аудитор обязан предоставить все, что запросит Налоговая служба. Положение вводится с 2019 года.

- С июля 2018 года вступил в действие так называемый закон Яровой № 374 от 6 июля 2016 года. Он обязывает провайдеров интернета и связи фиксировать звонки и сообщения пользователей, а также хранить эти данные в течение определенного времени. Вместе с тем у налоговой инспекции есть право при расследовании обратиться за сведениями в правоохранительные органы, которые, в свою очередь, могут запросить их у провайдера. Такая информация может быть дополнительным доказательством тех или иных действий налогоплательщика.

- Контролеры стараются привлечь в качестве помощников работников организации. На допросах они убеждают раскрыть зарплатные схемы. Мотивируют сотрудников тем, что в итоге компания доплатит страховые взносы, а это улучшит пенсионные показатели работников. Кроме того, в отдельных регионах существует закон, в соответствии с которым заявивший о налоговый схеме гражданин получает 10% от суммы недоимки, если она будет доказана и взыскана. Нельзя исключить, что этот пилотный проект будет признан удачным, и практика распространится на всю страну.

Дробление бизнеса

Немалое внимание ФНС уделяет и схемам, связанным с дроблением бизнеса. Таковым признается искусственное разделение организации на несколько мелких лиц с тем, чтобы сократить уплату налогов. В статье 54.1 НК РФ сказано, что любая операция экономического субъекта должна иметь деловую цель. Уход от налогов такой целью являться не может. И если никакого явного смысла в разделении организации нет, а налоговая выгода в результате этого очевидна, то есть все основания подозревать искусственное дробление.

Конечно же, создание дополнительных структур не всегда является дроблением с целью уменьшить объем налогов. Сравним ситуации:

- Две организации с одинаковыми учредителями, адресами, видами деятельности директором и иным персоналом. Документы подписывают одни и те же лица, отчетность отправляется с одного компьютера, ведется общая рекламная кампания. Очевидно, что разделение организации имеет место только на бумаге.

- Две организаций, у которых тоже в основном все одинаково, но есть нюанс. Директор работает во второй компании по совместительству (в свободное время от исполнения основных функций). Вид деятельности этих юрлиц различаются — одно занимается производством, другое оказывает транспортные услуги. Вполне логично, что под отдельное направление создается специальное юрлицо с соответствующим наименованием. Например, в названии второй фирмы уместно будет включить «транспортная компания» — это будет плюсом с точки зрения маркетинга. У разделения есть конкретная деловая цель. Судебная практика подтверждает правомерность такого подхода.

Что будет, если все же налоговики увидят дробление? Например, если это две организации на «упрощенке», они будут рассмотрены как единое целое, их выручка сложится, и при превышении лимита УСН структура будет переведена на основной режим налогообложения.

Как снизить риски

Следить за налоговой нагрузкой

Когда в компанию приходит выездная проверка, это говорит о том, что инспекторы уже знают, какую схему они должны выявить и какие доказательства найти. А также то, сколько недоимки они смогут насчитать и взыскать. Эта информация прорабатывается еще на этапе предпроверочного анализа.

Принимая решение о выездной проверке, налоговики рассчитывают уровень налоговой нагрузки. Формула такая:

Сумма уплаченных налогов (или страховых взносов) / выручка от реализации

При этом налоги и страховые взносы не суммируются, то есть нагрузка рассчитывается отдельно по налогам и по взносам.

По каждой сфере ФНС рассчитывает эталонные показатели, которые публикуются в марте-апреле в виде приказа. Если налоговая нагрузка организации меньше заявленной по отрасли, то есть повод опасаться проверки. Логика такая: если компания платит меньше налогов, чем в среднем по отрасли, вероятно, применяются незаконные схемы.

Чтобы самостоятельно оценить шансы, нужно определить разницу между эталонным уровнем налоговой нагрузки и тем, сколько реально заплатила организация в виде налогов или взносов. Это та сумма, которую налоговики могут доначислить. Если она больше нескольких миллионов (в Москве — больше 15 млн), то вероятность выездной проверки велика.

Например, в отрасли, по мнению налоговиков, уровень нагрузки должен быть 10%. По факту организация уплатила 6% от выручки. Разницу 4% нужно умножить на годовую выручку. Если получившееся значение исчисляется в миллионах, то к налогоплательщику могут прийти с проверкой. Не стоит забывать, что проверить могут за три последних года, так что сумму потенциальной недоимки нужно рассчитать за весь этот период.

Проверять контрагентов

Подозревая за налогоплательщиком большую сумму недоплаты, контролеры будут искать при проверке в том числе схемы с фирмами-однодневками. И если какие-то признаки будут обнаружены, последуют штрафы и доначисления. Бывает, что их назначают и за вполне «белые» схемы, и налогоплательщикам приходится отстаивать свои интересы в судебном порядке. Нередко в суд идут и сами налоговики — если им есть за что бороться.

В судах первой инстанции шанс организации на выигрыш дел по фирмам-однодневкам по статистике составляет порядка 30%. Если же сумма недоимки существенная (20 млн и более), инспекция пройдет все инстанции вплоть до Верховного Суда. А там статистика совсем плохая — порядка 10 выигранных налогоплательщиками дел за последние несколько лет (по фирмам-однодневкам). Доказать свою добросовестность смогли те, кто серьезно подошел к выбору потенциальных контрагентов. Они изучали рынок поставщиков, делали запросы коммерческих предложений, анализировали репутацию тех, кто ответил, проверяли потенциальных контрагентов. В общем, проделали серьезную аналитическую работу и задокументировали ее.

Все бизнес-субъекты знают, что нужно выбирать надежных партнеров, иначе можно получить обвинение в непроявлении должной осмотрительности. В помощь налогоплательщикам ФНС публикует на своем сайте информацию, которая должна помочь принять правильное решение о сотрудничестве. Это данные:

- о налоговой системе;

- о налоговой нагрузке;

- о количестве работников;

- о штрафных санкциях.

Все это можно использовать для проверки контрагента. Допустим, компания собирается заключить крупный договор, а у потенциального контрагента совсем небольшой штат. Это как минимум должно вызвать вопросы. Каким образом будущий партнер планирует выполнять свои обязательства? Если он будет привлекать для этого каких-то соисполнителей, то проверить по базам ФНС следует и их.

Более полную информацию дают о потенциальном партнере специальные сервисы проверки контрагентов. Их применение не гарантирует, что налогоплательщику удастся доказать свою правоту, но серьезно повышает шансы.

В 2021 году для российских предпринимателей вступит в силу множество новых правил. Изменения коснутся практически всех этапов работы, в частности речь идёт о налогах и сборах, отмене ЕНВД, обязательности онлайн-касс, подаче отчётности и пр. Рассказываем, к чему нужно подготовиться в следующем году.

Изменения по налогам и сборам

1. Отмена ЕНВД

С 1 января 2021 года отменяется единый налог на вмененный доход. До 31 декабря предприниматель должен определиться с новой системой налогообложения: упрощенка, патент или налог на профессиональный доход.

2. Новые лимиты по УСН

Со следующего года лимиты по упрощенке увеличатся, но ставки по налогам будут сегментированы.

Предприниматели, доход которых не превысит 150 миллионов рублей в год и штат ― 100 человек, должны платить налог по старым ставкам.

Но для тех, у кого доход составит от 150 до 200 миллионов рублей, а количество сотрудников ― от 100 до 130 человек, вводятся новые ставки налога: 8% для объекта «Доходы» и 20% для объекта «Доходы минус расходы».

В целом, основная масса маленьких магазинов, кофеен, парикмахерских и множества различных небольших предприятий все равно не получают таких многомиллионных прибылей. Для них ставки будут прежними.

3. Режим УСН-онлайн

Индивидуальные предприниматели, которые используют в работе онлайн-кассы, смогут перейти на этот налоговый режим. Удобство в том, что Налоговая будет самостоятельно рассчитывать сумму налогов на основании данных, получаемых с ККТ, и присылать уведомление на оплату. А у предпринимателя отпадет необходимость сдавать отчетность.

4. Расширен перечень видов деятельности для патента

Каждый регион России сможет самостоятельно выбирать виды деятельности для применения патентной системы налогообложения из списка, указанного в Налоговом кодексе, а также расширять его. Этот перечень носит лишь рекомендательный характер.

5. Продлены налоговые каникулы

До 2024 года продлили налоговые каникулы для предпринимателей, работающих на УСН и ПСН.

Есть только несколько условий:

Индивидуальный предприниматель впервые получил такой статус.

Работает в производственной, социальной, научной сфере либо оказывает бытовые услуги населению.

Доходы от льготного вида деятельности при работе на упрощенке составляют менее 70%.

6. Страховые взносы для ИП не увеличатся

Из-за сложной экономической ситуации правительство пошло навстречу предпринимателям и не стало увеличивать для них размеры страховых взносов.

Изменения в работе с онлайн-кассами

Постепенно заканчивается перевод практически всего бизнеса в России на онлайн-кассы. Правила, которые вступают в силу в 2021 году, затронут и индивидуальных предпринимателей.

1. Заканчивается отсрочка по онлайн-ККТ

С 1 июля 2021 года прекратит действовать отсрочка у двух категорий предпринимателей:

1) кто оказывает услуги и выполняет работы без найма работников,

2) кто продает товары собственного производства.

После указанной даты законно обойтись без онлайн-кассы смогут только те предприниматели, которые занимаются определенными видами деятельности, указанными в законе. Но этот перечень очень ограничен.

2. Новые правила проверок онлайн-касс

Со следующего года правила работы с кассовой техникой «переезжают» из Федерального Закона и соответствующих Постановлений в Налоговый кодекс.

Что ждёт владельцев бизнеса:

В первую очередь, теперь налоговые инспекторы вправе проверять деятельность за 3 года, а не за 1, как сейчас.

Помимо этого ревизии по одному периоду в случае жалоб от покупателей смогут проводить бесконечное количество раз.

Представители ФНС в рамках проверки будут вправе проводить контрольные закупки, делать фото, аудиозапись и видеосъемку, привлекать свидетелей.

3. Новые наказания за ошибки при использовании ККТ

Если предприниматель не зафиксирует расчет через онлайн-кассу, Налоговая получит право заблокировать банковский счет предпринимателя, приостановить доступ к его сайтам и социальным сетям и даже прикрыть деятельность торговой точки.

Отношения с работниками

Если у предпринимателя есть сотрудники, нужно учитывать следующие изменения законодательства:

1. Повышен минимальный размер оплаты труда

С 1 января 2021 года размер МРОТа составит 12 792 руб. в месяц.

2. Новые лимиты по страховым взносам на сотрудников

Правительство установило следующие лимиты по взносам на сотрудников:

на пенсионное страхование: 1 465 000 рублей. После превышения этого ограничения ставка понижается до 10% от зарплаты работника;

взносы по временной нетрудоспособности и материнству: 966 000 рублей в год. После внесения данной суммы ставка снижается до нуля.

При этом для предпринимателей из IT-сферы установлены бессрочные льготы по тарифам на страховые взносы. Так, на пенсионное страхование установлена ставка 6%, медицинское страхование ― 0,1%, взносы на социальное страхование составят 1,5%.

3. Прямые выплаты пособий из Фонда социального страхования

Есть только два исключения: деньги за первые 3 дня болезни и на погребение выплачивает сам предприниматель.

4. Вводятся электронные трудовые книжки

С 2021 года все работники должны определиться, в каком виде будут вестись их трудовые книжки: в традиционном бумажном или современном в электронном.

А для сотрудников, которые со следующего года впервые устраиваются на работу, бумажные трудовые книжки вообще не предусмотрены.

Сдача отчетности

1. Новая форма отчетности для ИП

Федеральная служба государственной статистики ввела еще один вид отчетности для предпринимателей.

— До 1 апреля 2021 года в Росстат нужно сдать сведения о своей деятельности за 2020 год по форме №1-предприниматель.

— Если этого не сделать, грозит штраф в размере 10 000 рублей.

2. Новые формы платёжных документов по налогам и сборам

Со следующего года изменяются правила заполнения платежных поручений на оплату налогов, сборов, пошлин и страховых взносов.

Нововведения по сути два:

Нужно указывать новые реквизиты Федерального казначейства.

Введен новый реквизит ― номер счета банка-получателя средств в графе 15 формы платежного поручения.

Если не указывать эти данные, банк не будет исполнять платежи. Из-за этого можно нарушить сроки уплаты обязательных платежей и получить неустойку или штраф.

3. Отменен отчет о среднесписочной численности

С 2021 года отменяется отдельная форма для сведений о среднесписочной численности работников, которую раньше ежегодно подавали в январе после отчетного года. Теперь эти данные будут включены в состав отчетности по страховым взносам. А если у предпринимателя не более 10 работников, отчетность подают только в электронном виде.

Итоги

В следующем году в работе ИП многое поменяется. Главное изменение, конечно же, касается отмены ЕНВД. Предпринимателям предстоит определиться, какой из доступных налоговых режимов будет для них самым выгодным, и вовремя подать заявление о переходе.

Кроме этого, большинству тех, для кого действовали отсрочки, пора внедрять в свою деятельность онлайн-кассы и строго соблюдать все правила работы с ними.

В плане платежей и отчётов тоже появится много нового, что придется учитывать руководителям в деятельности компании.

Статья подготовлена ритейл-экспертами ПОРТ при информационной поддержке Романа Стрункина.

В ближайшее время налоговики ужесточат проверки за применением ККТ, в НК РФ появится новый вид налогового контроля, а закон о ККТ прекратит свое существование.

Syda Productions/shutterstock

Суть поправок в НК РФ, касающихся ККТ

Минфин подготовил масштабные поправки в НК РФ, призванные ужесточить контроль за применением ККТ и усовершенствовать порядок проведения проверок в данной сфере.

Фактически все действующие нормы Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов…» с изменениями и дополнениями переносятся в НК РФ.

Для этого кодекс дополняется новым разделом «Оперативный контроль», а закон о применении ККТ с 1 января 2021 года отменяется и перестает действовать.

Одновременно будут ужесточены санкции за нарушение порядка применения онлайн-касс, а в НК РФ появятся новые составы налоговых правонарушений.

Сам оперативный контроль за соблюдением порядка применения ККТ будет осуществляться в форме оперативных проверок и мониторинга. Цель такого контроля — проверка исполнения организациями и ИП обязанности по фиксации всех осуществляемых компаниями и ИП расчетов с применением ККТ.

Под фиксацией расчетов поправки понимают действия организаций и ИП по формированию информации о расчетах в фискальных накопителях ККТ, а также формированию расчетных чеков на официальном сайте ФНС России. Особенности фиксации расчетов позднее определит ФНС отдельным приказом.

Оперативные проверки ККТ и мониторинг

Оперативные проверки — это разновидность налоговых проверок, целью которых является проверка правильности и полноты фиксации расчетов, совершаемых с применением ККТ.

В рамках оперативной проверки сможет проверяться период, не превышающий 3 календарных лет. Периодичность и число проверок ничем не ограничиваются. Очередная оперативная проверка сможет назначаться и проводиться независимо от времени проведения предыдущей проверки за тот же период.

Поводом для такой проверки может стать любое сообщение от граждан или компаний о нарушении порядка применения ККТ. К проверкам смогут привлекаться полицейские и сотрудники других правоохранительных и контролирующих ведомств.

Общий максимальный оперативной срок проверки составит 20 рабочих дней, но он может быть продлен до 40 рабочих дней. При этом налоговики смогут приостанавливать уже проводимые проверки (например, для истребования документов) на срок до 20 дней (будущая ст. 105.49 НК РФ).

При осуществлении оперативной проверки налоговики станут проверять факты фиксации расчетов, а также контролировать полноту учета выручки. В рамках оперативной проверки налоговики смогут проводить контрольную закупку и наблюдение. Контрольная закупка заключается в создании искусственной ситуации по приобретению какой-либо продукции и осуществлению расчета.

Наблюдение же состоит в визуальной фиксации осуществляемых продавцом действий по оформлению расчета. И закупка и наблюдение осуществляются без предварительного уведомления проверяемого лица. Если налоговики выявят признаки нарушения, проверка будет продолжена.

На этом этапе налоговики смогут осматривать территорию и помещения организации/ИП, допрашивать свидетелей, проводить осмотр, истребование документов и их выемку.

По фактам выявленных нарушений будет составляться акт проверки, протокол о налоговом правонарушении, а нарушитель — привлекаться к налоговой ответственности (будущая ст. 105.54 НК РФ).

В отличие от оперативной проверки, мониторинг заключается в сборе, обобщении, систематизации и оценке информации о применении компанией/ИП онлайн-касс, поступающей в ФНС из разных источников. Если в ходе мониторинга налоговики выявят какие-либо нарушения, они направят проверяемому субъекту предписание об их устранении.

Организация и ИП, получившие предписание, обязаны незамедлительно устранить все нарушения и проинформировать об этом ФНС. В противном случае налоговики назначат уже оперативную проверку (будущая ст. 105.52 НК РФ).

Ответственность и штрафы за нефиксацию расчетов с помощью ККТ

В целях введения налоговых штрафов за неисполнение обязанности по фиксации расчетов НК РФ дополняется отдельной статьей 129.15.

В соответствии с данной нормой осуществление расчета без его фиксации повлечет взыскание штрафа с ИП в размере 50% от суммы расчета, осуществленного без фиксации, но не менее 10 000 рублей. Штраф за данное нарушение для организаций составит уже полную сумму расчета, осуществленного без фиксации, но не менее 30 000 рублей.

Такие же штрафы будут назначаться за фиксацию мнимого или притворного расчета. Причем под мнимым расчетом понимается несуществующий расчет, по которому осуществлена фиксация лишь для вида. Под притворным же расчетом понимается расчет, в отношении которого осуществлена фиксация вместо фиксации другого расчета с целью прикрыть его.

Нарушение порядка фиксации расчета будет грозить ИП предупреждением либо взысканием штрафа в размере 3 000 рублей, а организации — штрафом в размере 10 000 рублей.

Одни из самых высоких штрафов устанавливаются за неуказание в чеке наименования товара, подлежащего обязательной маркировке. Такое нарушение повлечет взыскание штрафа с ИП в размере 50 000 рублей, а с организации — в размере 100 000 рублей.

Непередача покупателю кассового чека повлечет для ИП предупреждение либо взыскание штрафа в размере 2 000 рублей. Организации за то же нарушение будут оштрафованы на сумму 10 000 рублей. Напомним, по действующим правилам (ч. 6 ст.14.5 КоАП РФ) организациям за непередачу кассовых чеков также может назначаться предупреждение вместо штрафа.

Подготовленные же поправки в НК РФ разрешают назначать предупреждение только в исключительных случаях. В соответствии с будущими правилами налоговая санкция в виде предупреждения может быть применена к организации и ИП только по их ходатайству и только в тех случаях, когда такие лица внесены в единый реестр субъектов малого и среднего предпринимательства.

Во всех других случаях нарушения в сфере применения ККТ повлекут безальтернативную ответственность в виде налогового штрафа.

Кроме того, за неисполнение обязанности по фиксации расчетов налоговики смогут блокировать банковские счета нарушителей, приостанавливать их деятельность, а также ограничивать доступ к страницам интернет-магазинов и блокировать торговые автоматы (будущая ст. 105.56 НК РФ).

Ранее сообщалось о том, что пользователей ККТ будут освобождать от штрафов по чекам коррекции.

Кроме того, ФНС внесла в реестр ККТ новую онлайн-кассу.

Читайте также: