Таможенные пошлины налоги не уплачиваются в случаях если

Опубликовано: 21.04.2024

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

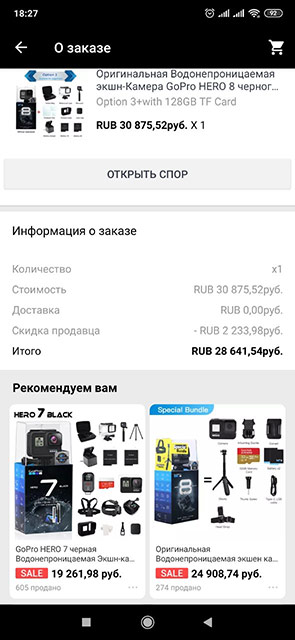

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

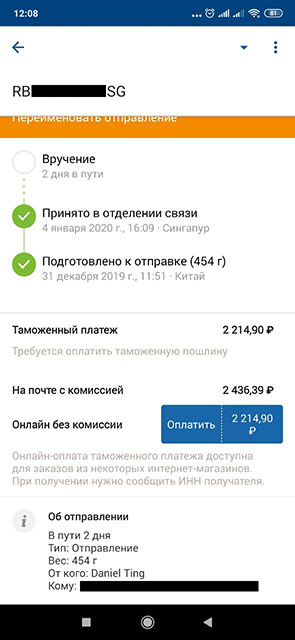

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Возврат таможенных платежей возможен в двух основных случаях. По заявлению компания может вернуть средства, хранящиеся на принадлежащем ей едином лицевом счете в системе ФТС, если она не планирует использовать их для расчетов с таможней. Второй случай — это возврат излишне уплаченных пошлин, налогов, сборов. Он проводится, если в результате корректировки или после разрешения спорной ситуации их сумма уменьшилась, из-за чего образовалась переплата. Вернуть переплату можно в досудебном и в судебном порядке.

Досудебный порядок возврата таможенных платежей

Процедура возврата в досудебном порядке определена ФЗ «О таможенном регулировании в Российской Федерации».

Ст. 122. Описывает порядок возврата авансовых платежей. Средства могут быть возвращены в течение трех лет по заявлению, к которому прикладывают платежный документ, подтверждающий их зачисление, копии документов юридического лица.

Ст. 147. Описывает порядок возврата излишне уплаченных платежей. В досудебном порядке он выполняется по заявлению после предоставления документов, которые подтверждают факт оплаты, начисление сборов, пошлин, налогов, факт их излишнего взыскания, а также копии документов юридического лица.

Ст. 148. Устанавливает порядок возвращения уплаченных налогов и пошлин в случаях, когда таможня отказывает в выпуске товаров, происходит отзыв декларации, изменяется таможенная процедура, в ряде иных случаев.

Ст. 149. Определяет порядок возвращения неиспользованного денежного залога (неиспользованного остатка средств на едином лицевом счету компании). Выполняется в течение трех лет по письменному заявлению при условии, что заявитель может представить платежные документы, подтверждающие пополнение счета.

Случаи возврата таможенных платежей в досудебном порядке можно разделить на две большие группы.

Излишне уплаченные таможенные платежи. Их возврат выполняется в несколько этапов. Даже после обнаружения переплаты и уведомления импортера о ней таможня не возвращает средства, так как платеж продолжает считаться таможенным, и средства не принадлежат плательщику. Действовать нужно следующим образом:

- устанавливают факт переплаты, получая уведомление об этом от таможни или собирая документы, подтверждающие начисление «лишних» сумм;

- заполняют заявление установленной формы;

- готовят документы, подтверждающие выполнение платежей в адрес таможни и сам факт переплаты, передают их сотрудникам таможни или направляют заказным письмом с уведомлением;

- в течение месяца таможня должна представить решение о возврате (возможен или нет);

- в случае неправомерного отказа средства возвращают в судебном порядке.

Авансовые платежи. Это — средства, перечисленные в счет будущих платежей. Они остаются в собственности плательщика, формально не являются таможенными платежами и возвращаются по упрощенной процедуре. В течение трех лет с даты зачисления средств на единый лицевой счет компании подают заявление на возврат. Таможня обязана в течение 1 месяца рассмотреть его и вернуть средства, перечислив их по указанным заявителем реквизитам. К заявлению прикладывают платежные документы, которые подтверждают зачисление авансовых средств.

В досудебном порядке таможня не возвращает средства, если:

- сумма составляет меньше 150 рублей;

- платеж являлся авансовым, и с момента зачисления прошло больше трех лет;

- заявитель имеет задолженность по другим платежам. В этом случае «излишки» будут направлены на ее оплату.

Если сумма таможенных платежей при растаможке выросла из-за того, что инспектор изменил таможенную стоимость или код ТН ВЭД, у импортера есть три месяца, чтобы оспорить корректировку (в том числе через суд). По истечении этого срока вернуть средства можно только с помощью более долгой и сложной стандартной процедуры возврата (в срок до трех лет). Сотрудники таможенного представителя «СТТ Логистика» рекомендуют начинать оформление возврата сразу после обнаружения переплаты. Наша компания также предлагает услуги по перевозке, доставке сборных грузов, складской логистике и аутсорсингу внешнеэкономической деятельности.

Возврат таможенных платежей через суд

Возврат в судебном порядке осуществляется, если:

- отказ таможни возвращать излишне уплаченные таможенные платежи является неправомерным, его можно оспорить;

- нужно вернуть авансовые платежи, с момента зачисления которых прошло больше трех лет.

В первом случае к исковому заявлению прикладывают документы:

- подтверждающие начисление и уплату таможенных платежей истцом;

- устанавливающие основания для выполненного начисления;

- подтверждающие факт переплаты;

- платежные документы;

- решение таможни об отказе в возврате излишне уплаченных средств.

Во втором случае исковое заявление сопровождают документами, подтверждающими выполнение авансового платежа, а также документами, обосновывающими обращение после истечения установленного законом трехлетнего срока давности.

Ввоз любых товаров на территорию России облагается налогами. Ставка налога зависит от многих условий: вида товара, страны происхождения, объема закупки, сезонности и т.д. Если предприятие планирует хотя бы один раз купить за рубежом товары или сырье, нужно заранее рассчитать, какую часть от стоимости контракта составят налоги.

Что такое налог на импорт

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Это сборы, которые государство взимает с субъекта внешнеэкономической деятельность. А объектом налогообложения становятся товары и услуги, которые ввозятся на территорию другого государства. Смысл налога на импорт — регулировать товарооборот на внутреннем рынке, поддерживать национального производителя и пополнять госбюджет.

Бухгалтерский словарь относит к налогу на импорт все сборы и платежи, кроме НДС. Хотя при ввозе товаров на территорию России импортер обязан уплатить НДС вместе с другими сборами. Расчет порядка и суммы отчислений регулируется Налоговым и Таможенным кодексами. При этом НДС с импортируемых товаров поступает вместе с таможенной пошлиной в Федеральную таможенную службу.

Из чего состоит налог на импорт

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Таможенный кодекс Таможенного союза в статье 70 перечисляет необходимые налоги и сборы. К ним относятся:

- Пошлина на ввоз товара.

- Налог на добавленную стоимость.

- Акциз.

- Таможенный сбор.

В зависимости от вида товаров, статуса импортера и других условий, которые указаны в законодательстве, зависит то, какие именно налоги и сборы придется уплатить и в каком размере.

Пошлины

Как рассчитать размер таможенной пошлины? Чтобы определить, какую сумму налога должен заплатить импортер, есть несколько видов ставок.

Адвалорная ставка — это процент от стоимости ввозимой продукции. Такая ставка не имеет фиксированного размера и каждый раз рассчитывается индивидуально. Например, предприятие-импортер покупает за границей оборудование стоимостью 4 000 долларов. Размер ввозной пошлины для этого товара составляет 20%. Соответственно в таможенные органы придется перечислить 800 долларов.

Если пошлина взимается в конкретной сумме с каждой единицы продукции, то такая ставка называется специфической. Например, на территорию страны ввозится партия из 500 пар обуви, ставка за каждую пару составляет 30 евроцентов. Следовательно, импортер должен будет заплатить пошлину 150 евро.

Если применяются сразу и адвалорная пошлина, и специфическая, то работает уже комбинированная ставка, в которой учитывается оба принципа. Например, ввозится партия одежды, с каждой единицы продукции берется пошлина в 1 евро. Но при этом общая пошлина за партию должна быть не меньше 100 евро. Комбинированная пошлина — это самый распространенный вид сборов.

К товарам, которые не облагаются таможенной пошлиной относятся: личные вещи, валюта, гуманитарная помощь, транзитные и лизинговые грузы, рыба и морепродукты, если они были добыты российским судном, периодика и книжная продукция, связанная с образованием, наукой и культурой, если она ввозится для библиотек, архивов и издательств.

Сборы

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Таможенные сборы — это платежи, которые собирают таможенные органы за свои услуги по оформлению, хранению и сопровождению товаров.

Таможенные сборы применяются ко всем видам товаров независимо от их принадлежности. Сумма сбора зависит от заявленной таможенной стоимости товара. Если подавать декларацию на товары в электронном виде, то сбор можно уплатить со скидкой в 25%.

Акцизы

Ряд товаров являются подакцизными. При их ввозе на территорию РФ приходится платить акцизный сбор, который относится к косвенным налогам.

Акцизный сбор собирается при ввозе табачной продукции,алкогольных напитков, спирта и спиртосодержащих жидкостей, легкового автотранспорта (автомобилей и мотоциклов), горюче-смазочных материалов (например, моторного масла и топлива).

Размеры акцизных ставок определяются Налоговым кодексом. Для формирования конкретной величины акцизного сбора используется несколько параметров, как и при расчете таможенного сбора. Импортеру нужно учесть, что для каждой партии ввозимой продукции ставки акцизов могут меняться, в том числе и из-за изменения цены товара, объема поставки и т.д. Следовательно, для каждой поставки величина акцизного сбора рассчитывается индивидуально.

Налог на добавленную стоимость

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Когда товары, в том числе материалы, оборудование и сырье для производства пересекают границу Российской Федерации, то помимо таможенных платежей и сборов импортер рассчитывает и платит НДС. Это правило закреплено в статье 146 Налогового кодекса.

Если товар ввозится из стран Таможенного Союза (Белоруссия, Казахстан), НДС нужно перечислить в налоговую инспекцию по месту регистрации импортера. Если же товар поступает из других стран, НДС уплачивается таможенным органам вместе с другими платежами и сборами.

Есть три основных ставки НДС для импорта: 20%, 10% и 0%.

Базовая ставка — 20%, она распространяется на большинство товаров. Остальные две ставки — льготные.

Чтобы рассчитать сумму НДС к уплате, сложите стоимость товара, таможенные пошлины и акцизы и затем из итоговой суммы рассчитайте налог. Таможенные сборы в расчет не включаются.

По ставке 10% налог платят предприятия, которые ввозят продукты питания, социально-значимые товары, медицинскую продукцию и т.д. Полный перечень кодов товарных групп, на которые распространяется льготная ставка, устанавливается Правительством РФ.

Статья 150 Налогового кодекса указывает группы и категории товаров, освобожденные от уплаты НДС. К ним относятся грузы, которые ввозятся на территорию страны как безвозмездная помощь, объекты культурной и исторической ценности (экспонаты для музеев, библиотек, архивов), все виды печатной продукции для библиотек и архивов, некоторые лекарственные препараты или сырье для их изготовления и высокотехнологичное оборудование, которое не выпускается в России и т.д.

Налог на добавленную стоимость не уплачивается или уплачивается частично, если речь идет о реэкспорте, транзите грузов, ввозе товаров для уничтожения на территории РФ или в случае, когда покупатель или импортер отказываются от товара в пользу государства.

Если товар ввозится из стран ЕАЭС (Белоруссия, Казахстан, Армения, Киргизия), то НДС рассчитывается и уплачивается в особом порядке. Налог на добавленную стоимость перечисляется в налоговый орган по месту регистрации покупателя. Заплатить его можно не сразу, как при ввозе товаров из других стран, а не позднее 20 числа следующего месяца после того, как груз поступит и будет принят к учету. Если компания регулярно получает товары из стран ЕАЭС, то декларацию по уплате НДС нужно заполнять ежемесячно, а не раз в квартал.

Налогообложение при импорте товаров — тема, которая требует учитывать множество факторов. Основные из них — это страна-производитель, тип товара (подакцизный, льготный) и назначение груза. Также ввозимый товар при определенных условиях может быть освобожден от уплаты НДС и таможенных пошлин. Для точного и всестороннего расчета налога на импорт опирайтесь на Таможенный кодекс, Налоговый кодекс, постановления Правительства, инструкции Минфина и Федеральной налоговой службы.

Автор текста: Ирина Николаева

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

1. Обязанность по уплате ввозных таможенных пошлин, налогов при незаконном перемещении товаров через таможенную границу возникает при ввозе товаров на таможенную территорию таможенного союза.

Обязанность по уплате вывозных таможенных пошлин при незаконном перемещении товаров через таможенную границу возникает при вывозе товаров таможенного союза с таможенной территории.

2. Обязанность по уплате таможенных пошлин, налогов при незаконном перемещении товаров через таможенную границу возникает солидарно у лиц, незаконно перемещающих товары, лиц, участвующих в незаконном перемещении, если они знали или должны были знать о незаконности такого перемещения, а при ввозе товаров на таможенную территорию таможенного союза - также у лиц, которые приобрели в собственность или во владение незаконно ввезенные товары, если в момент приобретения они знали или должны были знать о незаконности ввоза.

3. Обязанность по уплате таможенных пошлин, налогов при незаконном перемещении товаров через таможенную границу прекращается у лиц, указанных в пункте 2 настоящей статьи, в случаях, установленных пунктом 2 статьи 80 настоящего Кодекса.

4. При незаконном перемещении товаров через таможенную границу, за исключением случая, указанного в части второй настоящего пункта, сроком уплаты таможенных пошлин, налогов считается день пересечения товарами таможенной границы, а если этот день не установлен, - день выявления факта незаконного перемещения товаров через таможенную границу.

В случае незаконного перемещения товаров через таможенную границу с недостоверным декларированием сроком уплаты таможенных пошлин, налогов считается день регистрации таможенным органом таможенной декларации, поданной для помещения товаров под таможенную процедуру, за исключением таможенной процедуры таможенного транзита.

5. При незаконном перемещении товаров через таможенную границу таможенные пошлины, налоги подлежат уплате, за исключением случая, указанного в части второй настоящего пункта:

1) при ввозе товаров на таможенную территорию - в размерах, соответствующих суммам ввозных таможенных пошлин, налогов, которые подлежали бы уплате при помещении таких товаров под таможенную процедуру выпуска для внутреннего потребления, без учета тарифных преференций и льгот по уплате таможенных пошлин, налогов, исчисленным исходя из ставок таможенных пошлин, налогов и курса валют, устанавливаемого в соответствии с законодательством государства - члена таможенного союза, таможенным органом которого осуществляется взыскание таможенных пошлин, налогов, и действующих на день пересечения товарами таможенной границы, а если этот день не установлен, - на день выявления факта незаконного перемещения товаров через таможенную границу;

2) при вывозе товаров таможенного союза с таможенной территории - в размерах, соответствующих суммам вывозных таможенных пошлин, которые подлежали бы уплате при помещении таких товаров под таможенную процедуру экспорта, без учета тарифных преференций и льгот по уплате таможенных пошлин, налогов, исчисленным исходя из ставок таможенных пошлин и курса валют, устанавливаемого в соответствии с законодательством государства - члена таможенного союза, таможенным органом которого осуществляется взыскание таможенных пошлин, налогов, и действующих на день пересечения товарами таможенной границы, а если этот день не установлен, - на день выявления факта незаконного перемещения товаров через таможенную границу.

В случае незаконного перемещения товаров через таможенную границу с недостоверным декларированием таможенные пошлины, налоги подлежат уплате в размерах, соответствующих суммам таможенных пошлин, налогов, которые подлежали бы уплате на основании достоверных сведений при помещении таких товаров под заявленную таможенную процедуру на день регистрации таможенным органом таможенной декларации, поданной для помещения товаров под таможенную процедуру, за исключением таможенной процедуры таможенного транзита. При этом фактически уплаченные при таможенном декларировании суммы таможенных пошлин, налогов повторно не уплачиваются (взыскиваются), а излишне уплаченные (взысканные) суммы таможенных пошлин, налогов подлежат возврату в соответствии с настоящим Кодексом.

6. Таможенные пошлины, налоги при незаконном перемещении товаров через таможенную границу исчисляются в соответствии с настоящей главой.

Если определение сумм подлежащих уплате таможенных пошлин, налогов невозможно в силу непредставления в таможенный орган точных сведений о характере товаров, их наименовании, количестве, стране происхождения и таможенной стоимости, суммы таможенных пошлин, налогов определяются исходя из наибольшей величины ставок таможенных пошлин, налогов, а также количества и (или) стоимости товаров, которые могут быть определены на основании имеющихся сведений.

При установлении впоследствии точных сведений о товарах производится возврат излишне уплаченных или излишне взысканных сумм таможенных пошлин, налогов либо взыскание неуплаченных сумм в соответствии с главами 13 и 14 настоящего Кодекса.

Исчисление таможенных пошлин, налогов производится плательщиками самостоятельно, за исключением сумм тех таможенных пошлин, налогов, которые подлежат взысканию. В этом случае исчисление производит таможенный орган .

Исчисление производится в валюте той страны – участницы ТС, в таможенный орган которой была подана декларация. Исключение могут составлять случаи, предусмотренные нормами международных договоров.

Сумма таможенной пошлины определяется при помощи базы для исчисления пошлин и при применении определенного вида ставки таможенной пошлины (далее ставки).

Основанием для определения суммы налогов, которые подлежат оплате (взысканию) при помещении товаров под таможенную процедуру или в случае выявления незаконного перемещения товаров на территории РФ, служит законодательство РФ.

При помещении товаров под процедуру таможенного транзита таможенные платежи исчисляются исходя из требований норм законодательства страны – участницы ТС, таможенный орган которой выпустил товары, а в случае нахождения этих товаров на территории другой страны – участницы – законодательства этого государства.

Но при этом надо учитывать, что общая сумма таможенных платежей в отношении иностранных товаров не может превышать сумму таможенных платежей, которая уплачивалась в случае выпуска этих товаров для внутреннего пользования без учета льгот. Эта сумма может увеличиваться только в результате изменения примененной к товарам таможенной процедуры и, как следствие, изменения ставок пошлин.

Исчисление ввозных пошлин производится на основании ставок, которые действовали на момент регистрации декларации таможенным органом и основываясь на Едином таможенном тарифе (ЕТТ). ЕТТ – свод ставок пошлин, которые применяются к товарам, что ввозятся на территорию ТС из третьих стран. Повышение или понижение ставок относительно ЕТТ происходит, основываясь только на решении Комиссии ТС. Свое решение о применении иных ставок Комиссия принимает по предложению одной из стран – участниц, которое должно иметь обоснование. Применение более высоких ставок может быть предложено, если это необходимо для развития экономики страны – участницы. Применение более низкой – для устранения острого дефицита товара, если дефицит невозможно устранить иным способом.

При исчислении вывозных ставок каждая страна-участница применяет нормы собственного законодательства. Но, для облегчения взыскания вывозных пошлин, каждая страна сформировала перечень товаров, в отношении которых предусмотрено применение вывозных пошлин, а Комиссия ТС, основываясь на национальных перечнях, сформировала сводный перечень таких товаров.

При исчислении налогов каждая страна-участница применяет нормы собственного законодательства. По законодательству РФ основанием для исчисления налогов может быть: помещение товара под таможенную процедуру или выявление факта незаконного перемещения товара на территории, выявление транзитных товаров, которые помещены под процедуру таможенного транзита в иной стране – участнице ТС, но находятся на территории РФ незаконно.

При исчислении сумм таможенных платежей пересчет иностранной валюты в рубли производится по официальному курсу ЦБ РФ, который был установлен на момент регистрации таможенной декларации.

Обязанность по уплате таможенных платежей может возникнуть в отношении товаров, которые:

- незаконно перемещены через границу ТС;

- прибыли на таможенную территорию ТС;

- убыли с таможенной территории ТС (иностранные товары);

- находятся на временном хранении;

- выпускаются до подачи таможенной декларации;

- выпускаются или помещены под таможенную процедуру выпуска для внутреннего потребления;

- выпускаются или помещены под таможенную процедуру экспорта;

- находятся под таможенной процедурой таможенного транзита;

- находятся под таможенной процедурой таможенного склада;

- находятся под таможенной процедурой переработки на таможенной территории или за границами таможенной территории;

- находятся под таможенной процедурой переработки для внутреннего потребления;

- находятся под таможенной процедурой временного ввоза или вывоза;

- находятся под таможенной процедурой реэкспорта;

- находятся под таможенной процедурой беспошлинной торговли (иностранные);

- ввозятся для личного пользования.

Случаи прекращения обязанности по уплате таможенных платежей перечислены в п.2 ст.80 ТК ТС.

Таможенные платежи не уплачиваются:

- при помещении товара под таможенную процедуру, которая не предусматривает уплату пошлин (если соблюдаются условия этой процедуры);

- при ввозе одним отправителем на один адрес одного получателя одним транспортным средством по одному перевозочному документу товаров, общая таможенная стоимость которых не превышает сумму, эквивалентную 200 евро. Общая таможенная стоимость товаров, которые ввозятся для личного пользования и могут быть освобождены от уплаты пошлин, может превышать эту сумму;

- при перемещении товаров для личного пользования в соответствии с Соглашением от 18.06.2010 «О порядке перемещения физическими лицами товаров для личного пользования через таможенную границу Таможенного союза и совершении операций, связанных с их выпуском» ;

- при освобождении товаров от обложения пошлинами в соответствии с требованиями норм ТК ТС, законодательства РФ или международных договоров.

Также обязанность по уплате таможенных платежей может возникать и прекращаться при установлении в отношении товара процедуры таможенного склада или специальной таможенной процедуры.

При незаконном перемещении товаров обязанность по уплате таможенных платежей возникает у лиц, которые принимали участие в перемещении, солидарно.

При установлении сроков уплаты могут действовать:

- нормы ТК ТС;

- нормы международных договоров;

- нормы законодательства РФ.

В соответствии с нормами ТК ТС сроки уплаты таможенных платежей устанавливаются в следующих случаях:

- при незаконном перемещении товара;

- при прибытии товаров на таможенную территорию;

- при убытии товаров с таможенной территории;

- при временном хранении товаров;

- при выпуске товаров до подачи таможенной декларации;

- при помещении товаров под таможенную процедуру выпуска для внутреннего потребления;

- при помещении товаров под таможенную процедуру экспорта;

- при помещении товаров под таможенную процедуру таможенного транзита;

- при помещении товаров под таможенную процедуру таможенного склада;

- при помещении товаров под таможенную процедуру переработки на таможенной территории или вне ее;

- при помещении товаров под таможенную процедуру переработки для внутреннего потребления;

- при помещении товаров под таможенную процедуру временного ввоза (допуска) или временного вывоза;

- при помещении товаров под таможенную процедуру беспошлинной торговли;

- при ввозе товаров для личного пользования;

- при временном ввозе транспортных средств международной перевозки.

- При установлении сроков уплаты международных договоров вступают в силу в следующих случаях:

- при помещении товаров под таможенную процедуру свободной таможенной зоны;

- при помещении товаров под таможенную процедуру свободного склада.

Законодательство РФ устанавливает сроки уплаты таможенных платежей относительно товаров, помещенных под специальную таможенную процедуру.

Законодательство ТС допускает изменение сроков уплаты таможенных платежей. Изменение сроков уплаты может предоставляться в форме отсрочки или рассрочки относительно товаров, которые помещены под таможенную процедуру ввоза для внутреннего пользования. Изменение сроков уплаты таможенных платежей может предоставляться на всю сумму таможенных платежей, либо на их часть. На территории РФ решение об изменении сроков уплаты принимает ФТС РФ в течение 15 дней со дня подачи плательщиком письменного заявления. Решение об изменении предоставляется заявителю в письменной форме.

Для положительного результата при рассмотрении, заявление должно содержать следующие данные:

- о плательщике;

- о наименовании товаров;

- о реквизитах внешнеторгового (международного) договора;

- с основаниями для предоставления изменения уплаты;

- с суммой пошлины, относительно которой запрашивается изменение;

- о сроке, на который запрашивается изменение;

- о графике погашения (в случае предоставления рассрочки);

- о наличии фактов, которые могут стать основанием для отказа в предоставлении изменения.

Более детально изменение сроков уплаты регламентирует Соглашение от 21.05.2010 «Об основаниях, условиях и порядке изменения сроков уплаты таможенных пошлин» . Ст. 6 этого соглашения содержится перечень факторов, которые могут быть основанием для предоставления изменения сроков уплаты.

Основанием для отказа в предоставлении изменения сроков уплаты могут стать следующие факторы:

- наличие у заявителя задолженности по уплате пошлин;

- в отношении заявителя возбуждена процедура банкротства;

- в отношении заявителя возбуждено уголовное дело за преступление в таможенной сфере;

- отсутствие необходимых документов и данных.

Максимально возможный срок изменения уплаты – 6 мес., но по отдельным группам товаров этот срок не может превышать 2 мес. (подп. 3, п.1, ст. 6 Соглашения).

В соответствии с нормами ТК ТС за предоставленное изменение сроков уплаты государство имеет право взимать проценты.

Таможенные платежи уплачиваются в той стране, таможенный орган которой произвел выпуск товара. Исключением являются товары, находящиеся под таможенной процедурой таможенного транзита и товары, которые были незаконно перемещены через границу ТС.

Дата и формы уплаты таможенных платежей регулируются нормами законодательства РФ. Уплата производится на счет Федерального казначейства (ФК) РФ в рублях. Пошлины или налоги на товары физических лиц , которые ввозятся для личного пользования, могут уплачиваться в кассу таможенного органа. Для упрощения уплаты таможенных платежей законодательство РФ предусматривает централизованный порядок уплаты пошлин, при которой суммы таможенных платежей за товары, предполагаемые к ввозу или вывозу на протяжении определенного периода, вносятся на счет ФК. При этом таможенный орган, в который будет подана декларация, значения не имеет.

Для осуществления централизованной оплаты плательщик обязан заключить соглашение о применении централизованного порядка уплаты таможенных платежей с ФТС или иным таможенным органом , перечень которых определяется ФТС. При этом требования к плательщику, заключающему соглашение с ФТС, и требования к плательщику, заключающему соглашение с иным таможенным органом, отличаются. Перечень требований, которым должен соответствовать плательщик, указан в п. 10 и п. 11, ст.116 ФЗ «О таможенном регулировании в Российской Федерации» . Соглашение о применении централизованного порядка уплаты таможенных платежей заключается на текущий календарный год.

Осуществление оплаты таможенных платежей возможно при помощи банкоматов, электронных или платежных терминалов.

Для исполнения обязанностей по уплате пошлин законодательство ТС предусматривает обеспечение уплаты таможенных платежей. Обеспечение уплаты таможенных платежей требуется при:

- перевозке товаров, находящихся под таможенной процедурой таможенного транзита;

- изменении сроков уплаты (если такое предусмотрено законодательством ТС);

- помещении товаров под таможенную процедуру переработки вне таможенной территории;

- выпуске товаров до получения таможенной экспертизы (если такая проводилась);

- иных случаях, предусмотренных законодательством ТС, РФ или международными договорами.

Обеспечение уплаты не требуется в том случае, если сумма таможенных платежей и процентов не превышает сумму, эквивалентную 500 евро (или иных случаях, предусмотренных законодательством ТС, РФ или международными договорами),

Уплата обеспечивается плательщиком, а при процедуре таможенного транзита и иным лицом, которое имеет право владения, распоряжения или пользования товаром.

Обеспечение уплаты предоставляется в:

- таможенный орган, который выпускает товар;

- таможенный орган отправления или назначения при процедуре таможенного транзита;

- иной таможенный орган, который имеет право принять генеральное обеспечение уплаты в случае использования такого вида обеспечения.

При предоставлении обеспечения уплаты таможенный орган обязан выдать сертификат обеспечения уплаты таможенных пошлин, налогов.

Генеральное обеспечение применяется в случае проведения одним лицом на территории РФ нескольких таможенных операций на протяжении определенного срока. Таможенный орган, принявший такое обеспечение, обязан выдать подтверждение о предоставлении генерального обеспечения уплаты и вести его контроль. Основанием для выдачи является письменное заявление плательщика. Генеральное обеспечение может предоставляться деньгами, в виде поручительства или банковской гарантии. Генеральное обеспечение редоставляется на срок не менее 1 года.

Уплата таможенных платежей может обеспечиваться:

- деньгами;

- банковской гарантией;

- поручительством;

- залогом имущества.

В случае исполнения обязательства по уплате или не возникновения этого обязательства лицо, предоставившее обеспечение, имеет право на возврат этого обеспечения.

Банковскую гарантию на территории РФ имеют право обеспечивать кредитные или банковские организации, которые включены в Реестр организаций, обладающих правом выдачи банковских гарантий уплаты таможенных пошлин, налогов . Этот Реестр ведет ФТС.

Определение суммы гарантии производится на основании сумм таможенных платежей которые подлежат уплате при помещении товара под таможенную процедуру экспорта или выпуска для внутреннего пользования согласно требованиям законодательства РФ. Тарифные преференции и льготы при этом не учитываются. Суммы гарантий для товаров, находящихся под процедурой таможенного транзита должны быть не менее сумм, которые могут быть начислены согласно требованиям норм законодательств других стран – участниц ТС.

При невозможности определения точной суммы обеспечения такая сумма рассчитывается по максимальным ставкам таможенных платежей стоимости и физическим характеристикам.

Отдельные группы товаров могут иметь фиксированные суммы обеспечения уплаты.

При выпуске товаров до окончания дополнительной таможенной проверки (в случае проведения таковой) суммы гарантий уплаты рассчитываются с учетом всех сумм таможенных платежей которые могут быть дополнительно начислены в результате проверки.

ТК ТС предусматривает возможность предоставления льгот при уплате таможенных платежей. К льготам относятся:

- тарифные преференции;

- тарифные льготы (льготы по уплате пошлин);

- льготы по уплате налогов;

- льготы по уплате таможенных сборов.

Дополнительно по теме:

Нуждаетесь в консультации?

Читайте также: