Предельного значения налоговой ставки

Опубликовано: 21.04.2024

Налоговая нагрузка – один из главных показателей, по которым вычисляется определенный минимум по уплате взносов в бюджет. Если предприятие по результатам деятельности не «дотянуло» до минимума в своей сфере, то это может стать поводом для выездной проверки налоговиками. Федеральная налоговая служба на своем сайте опубликовала новые значения налоговой нагрузки по видам экономической деятельности за 2021 год – рассмотрим, что поменялось и как вычислить свою налоговую нагрузку.

Что такое налоговая нагрузка

Этот термин обозначает долю выручки, уплаченную предприятием в бюджет. Зачастую по значению данного коэффициента налоговая инспекция понимает, достаточно ли честно ведется бизнес. ФНС рассчитывает средние значения нагрузки по каждому виду деятельности и публикует таблицы с коэффициентами.

Также значение налоговой нагрузки используют банки, когда принимают решение о выдаче кредита или обслуживании компании. Если размер выплат в бюджет от общего оборота по счету меньше, чем установленный законом, то бизнес считается недобросовестным.

Безопасные значения налоговой нагрузки в 2021 году

Данные значения меняются каждый год и публикуются ФНС в соответствии с данными статистической отчетности. Ниже представлена таблица с коэффициентами, которыми руководствуются налоговики в 2020 году.

До середины 2021 года налоговики используют показатели за 2019-й, и только к середине года будут рассчитаны новые данные, собранные за 2020 год. Ниже представлена таблица с актуальными коэффициентами, которыми сейчас руководствуется ФНС.

Налоговая нагрузка, %

Справочно: фискальная нагрузка по СВ, %

Сельское, лесное хозяйство, охота, рыболовство, рыбоводство – всего

растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях

лесоводство и лесозаготовки

Добыча полезных ископаемых — всего

добыча топливно-энергетических полезных ископаемых — всего

добыча полезных ископаемых, кроме топливно-энергетических

Обрабатывающие производства – всего

производство пищевых продуктов, напитков, табачных изделий

производство текстильных изделий, одежды

производство кожи и изделий из кожи

обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения

производство бумаги и бумажных изделий

деятельность полиграфическая и копирование носителей информации

производство кокса и нефтепродуктов

производство химических веществ и химических продуктов

производство лекарственных средств и материалов, применяемых в медицинских целях

производство резиновых и пластмассовых изделий

производство прочей неметаллической минеральной продукции

производство металлургическое и производство готовых металлических изделий, кроме машин и оборудования

производство машин и оборудования, не включенные в другие группировки

производство компьютеров, электронных и оптических изделий

производство электрического оборудования

производство прочих транспортных средств и оборудования

производство автотранспортных средств, прицепов и полуприцепов

Обеспечение электрической энергией, газом и паром; кондиционирование воздуха - всего

производство, передача и распределение электроэнергии

производство и распределение газообразного топлива

производство, передача и распределение пара и горячей воды; кондиционирование воздуха

Если предприятие занимается несколькими видами деятельности, то нужно ориентироваться на значения налоговой нагрузки для того, который указан основным. В случае, когда компания перешла на работу в другой отрасли, необходимо своевременно вносить данные об этом в ЕГРЮЛ. Если деятельность предприятия не попадает ни под один из видов, указанных в списке выше, то нужно искать значения для ближайшего по своей отрасли.

Как посчитать налоговую нагрузку

В первую очередь нужно понимать, что именно брать для расчета. Согласно последним указаниям налоговиков:

- выручка берется без акцизных сборов и НДС;

- страховые взносы исключаются из расчета;

- доход берется из строки 2110 годового отчета о финансовых результатах;

- в сумму налогов включается уплаченный НДФЛ.

Коэффициент налоговой нагрузки вычисляется по формуле:

Налоговая нагрузка = Сумма уплаченных налогов / Доходы * 100.

Пример расчета

Из налоговой декларации машиностроительного предприятия следует, что компания за прошлый год выплатила налоги на сумму 850 000 руб. При этом страховые взносы составили 330 000 руб. Выручка компании – 9,5 млн. руб. (без НДС). Рассчитаем имеющуюся налоговую нагрузку:

850 000 / 9 500 000 * 100 = 8,94.

Нагрузка по страховым взносам равна:

330 000 / 9 500 000 * 100 = 3,47.

Теперь нужно сравнить полученные величины со средними отраслевыми. Для машиностроения общая нагрузка равна 9,9, а по страховым взносам – 4,4. Можно подвести итог, что данное предприятие платит меньше налогов, чем компании в среднем в этой отрасли предпринимательства. Поэтому бизнес находится под пристальным вниманием фискалов – предприятие может быть включено в план выездных проверок налоговой или потребуется объяснение с ФНС.

Формулы расчетов для разных видов налогообложения

Налоговая инспекция рассчитывает нагрузку для каждого предприятия отдельно, в зависимости от типа налогообложения и разновидности налогов. Рассмотрим подробнее методы вычисления для каждого частного случая.

Для организаций на ОСНО

Налоговая нагрузка = (Сумма НДС к уплате в бюджет + Сумма налога на прибыль, посчитанная к уплате) / Выручка * 100,

- сумма НДС берется из стр. 40, разд. 1 декларации НДС;

- величина налога – из стр. 180, лист 2 декларации на прибыль;

- выручка – из стр. 2110 бухгалтерской отчетности.

Для индивидуальных предпринимателей на ОСНО

Налоговая нагрузка = НДФЛ / Общая сумма налогооблагаемого дохода * 100,

- НДФЛ берется из стр. 40, разд. 1 декларации 3-НДФЛ;

- величина дохода – из стр. 60, разд. 2 декларации 3-НДФЛ.

Для индивидуальных предпринимателей и организаций на УСН

Налоговая нагрузка = Сумма перечисленного налога / Сумма полученного дохода * 100,

- сумма налога берется из стр. 133, разд. 2.1.1, 2.1.2 и стр. 273, 280, разд. 2.2 декларации по УСН;

- сумма доходов – из стр. 113, разд. 2.1.1, 2.1.2 и стр. 213, разд. 2.2 декларации по УСН.

Для индивидуальных предпринимателей и организаций на ЕСХН

Налоговая нагрузка = Сумма исчисленного налога / Сумма полученных доходов * 100,

- величина налога берется из стр. 50, разд. 2 декларации по ЕСХН;

- сумма дохода берется из стр. 10, разд. 2 декларации по ЕСХН.

Если у предприятия есть обязанности по уплате транспортного, водного и земельного налогов, акцизным сборам, НДПИ, пользованию ресурсами, то они тоже включаются в подсчет.

Нагрузка по НДС

Для компаний, использующих этот вид налога, фискальная служба рассчитывает также удельный вес вычетов по следующей формуле:

Удельный вес вычетов = Общая сумма вычетов / Общая сумма начисленного НДС * 100%,

- сумма вычетов берется из строки 190, разд. 3 декларации НДС;

- сумма НДС – из строки 118, разд. 3 декларации НДС.

Если результат вычислений больше 89%, то предприятие будет отнесено к группе риска, поэтому стоит перед каждой подачей декларации проверять удельный вес вычетов по НДС. В случае превышения лучше перенести часть вычетов на будущее либо оставить как есть и подготовить ответы на вопросы налоговиков и подтверждающие документы.

Нагрузка по НДФЛ

Вычисление налоговой нагрузки по НДФЛ определяется по формуле:

Налоговая нагрузка по НДФЛ = Исчисленный НДФЛ / Общая сумма доходов от этой деятельности * 100%.

Налоговая инспекция потребует объяснений, если полученное значение будет слишком низким. Для юридических лиц важным показателем здесь будет динамика выплат, ФСН обратит пристальное внимание на компанию, если:

- Суммы НДФЛ уменьшились относительно прошлых периодов более чем на 10% по итогам квартала или года.

- По размеру НДФЛ было выявлено, что на предприятии выплачиваются заработные платы ниже среднего уровня по региону.

- Также просматриваются суммы страховых взносов – не снизились ли они при том же самом количестве сотрудников.

Как контролировать налоговую нагрузку

Налоговики при составлении плановых проверок в первую очередь включают в нее компании:

- работающие с отрицательными показателями доходности;

- с большой долей вычетов по НДФЛ или НДС;

- с заниженным уровнем нагрузки по основным взносам, соответствующим выбранной системе налогообложения;

- с долгами по оплате налогов;

- с уменьшенными относительно прошлых годов объемами взносов в бюджет;

- применяющие необоснованные льготы на уплату налогов.

Все эти факторы ведут к тому, что фискальная служба начинает сомневаться в «добросовестности» предприятия и на имя руководителя отправляется официальный запрос с требованием объяснить несоответствия. Если ответ будет невнятным или не соответствующим реальному положению дел, то не избежать проверки.

С другой стороны, анализ обязан проводиться и внутри предприятия для своевременного обнаружения проблем с налоговой политикой и выявления ее нерациональности. В этом случае можно будет выполнять ряд мер, корректирующих налогооблагаемую базу с планированием налоговой нагрузки. Этим может заниматься лично руководитель или главный бухгалтер под контролем владельца бизнеса.

Нужно будет внимательно следить, чтобы налоговая нагрузка не была меньше более чем на 1% среднестатистической по отрасли. Коэффициент может быть больше указанного ФНС, но это будет означать, что предприятие переплачивает налоги. Чтобы спланировать нагрузку по взносам в бюджет, нужно:

- проверить текущий требуемый уровень налоговой нагрузки;

- спланировать нагрузку по каждому виду налогов и по предприятию в целом;

- определить методы, которыми можно будет достигнуть намеченный результат;

- контролировать выполнение задания и периодически самостоятельно делать расчеты.

- Своевременная смена налоговой политики позволит избежать выездной проверки налоговиками.

Как объяснить низкую налоговую нагрузку

Практически у каждого недавно открывшегося предприятия уровень будет ниже требуемого по законодательству. Обычно фискальные службы учитывают дату создания компании при каждой проверке документов, но может понадобиться дополнительно предоставить разъяснения в ФНС.

Сложнее будет тем компаниям, которые работают не один год, и за последнее время налоговая нагрузка уменьшилась. В этом случае чаще всего причиной указывается деятельность по нескольким ОКВЭД – налоговики часто используют для просчетов только основной вид экономической деятельности, поэтому данные могут быть завышены. В этом случае можно:

- сменить основной ОКВЭД и сообщить в фискальную службу, что и раньше работали по нему – законодательно это не запрещено;

- самостоятельно посчитать налоговую нагрузку отдельно по каждому виду деятельности компании.

Пересчет нагрузки может быть полезен и в плане проверки – включили ли в расчет налоговой нагрузки НДФЛ. Об этом налоге в ФНС нередко забывают, и в итоге получается завышенный показатель.

Если все значения рассчитаны правильно, то предприятие может объяснить свой заниженный коэффициент налоговой нагрузки так:

- осуществляется не только производственная деятельность, но есть и инвестиционные вложения;

- много усилий направлено на развитие производственной (или торговой) сети;

- началось осваивание нового вида деятельности (подойдет для компаний, работающих уже несколько лет).

Можно также указать налоговикам данные из статистики по конкретному региону и отрасли, что за данный период были объективные причины ухудшения дел. Это может быть упадок в сфере деятельности бизнеса или в смежной сфере, где находятся главные покупатели и т. д. Например, часто указываются такие объективные обстоятельства уменьшения налоговой нагрузки:

- снижение объемов продаж продукции;

- сильное повышение стоимости сырья у поставщиков;

- рост административных расходов, заработных плат сотрудников, других издержек.

Все данные необходимо подкреплять отчетами из прошлых периодов, где все было в порядке и налоговая нагрузка была выше. Тогда будет видно, что компания действительно в данное время столкнулась с проблемами, которые потянули за собой уменьшение перечислений в бюджет.

Некоторые послабления для клиентов банков

До конца сентября 2020 года предусмотрены некоторые послабления для юридических лиц в качестве меры поддержки бизнеса в посткарантинный период. Они касаются клиентов банков – теперь организации с налоговой нагрузкой менее 0,9% от оборота не будут считаться подозрительными, как это было раньше. Предельная граница доли налоговых платежей от суммы оборота по счету может составлять минимум 0,5%.

Главными критериями, по которым банки определяют благонадежность своих клиентов, теперь являются:

- Минимальная налоговая нагрузка – временно от 0,5%, с начала октября вернется к докризисным 0,9%.

- Отсутствие в списке у компании-клиента банка покупателей или поставщиков из списков 550-П и 639-П, уличенных в нарушении законодательства.

Наличие платежей, которые свидетельствуют о реальности деятельности бизнеса. Например, оплата со счета предприятия за воду, интернет, канцтовары, аренду офиса, телефон, зарплаты и других социальных взносов сотрудникам, страховых взносов, НДФЛ и т. д.

Достаточно частые снятия наличности или вывод средств с корпоративной карты через займы физическим лицам, в том числе руководителю.

Все эти меры направлены на отслеживание компаний, которые занимаются «отмыванием» денег. Поэтому чем реальнее траты и поступления на счет предприятия, тем благонадежнее бизнес в глазах банков.

Налоговая система и ее принципы. Как писал Бенджамин Франклин, «в жизни нет ничего неизбежного, кроме смерти и налогов». Налог – это принудительное изъятие государством у домохозяйств и фирм определенной суммы денег не в обмен на товары и услуги (безо всякого встречного удовлетворения).

Налоги появляются с возникновением государства, поскольку представляют собой основной источник доходов государства. Государство должно иметь средства для выполнения своих функций, основными из которых являются:

1) определение правил ведения экономической деятельности – «правил игры» (антимонопольное законодательство, поддержание развития частного сектора экономики, защита прав собственности, свободы конкуренции, защита прав потребителей и др.);

2) поддержание экономической стабильности (борьба с инфляцией и безработицей, обеспечение экономического роста);

3) производство общественных благ (обеспечение безопасности, правопорядка, образования, здравоохранения, развития фундаментальной науки);

4) социальная политика (социальное обеспечение малоимущих за счет перераспределения доходов, выплата пенсий, стипендий, пособий по безработице и т. д.);

5) борьба с отрицательными внешними эффектами (экологическая безопасность и др.).

Средствами для оплаты расходов государства в первую очередь выступают налоги. Поскольку услугами государства (которые, разумеется, не могут предоставляться бесплатно) пользуются все члены общества, то государство собирает плату за эти услуги со всех граждан страны. Таким образом, налоги представляют собой основной инструмент перераспределения доходов между членами общества и имеют целью уменьшение неравенства в доходах.

Налоговая система включает в себя: а) субъект налогообложения (кто должен платить налог); б) объект налогообложения (что облагается налогом); в) налоговые ставки (процент, по которому рассчитывается сумма налога).

Величина, с которой выплачивается налог, называется налогооблагаемой базой. Чтобы рассчитать сумму налога (T), следует величину налогооблагаемой базы (BT) умножить на налоговую ставку (t):

Принципы налогообложения были сформулированы еще Адамом Смитом в его великом произведении «Исследование о природе и причинах богатства народов», опубликованном в 1776 г. По мнению Смита, налоговая система должна быть, во-первых, справедливой (она не должна обогащать богатых и делать нищими бедных); во-вторых, понятной (налогоплательщик должен знать, за что он платит тот или иной налог и почему именно он); в-третьих, удобной (налоги должны взиматься тогда и таким образом, когда и каким образом это удобно налогоплательщику, а не налогосборщику); в-четвертых, недорогой (сумма налоговых поступлений должна существенно превышать расходы по сбору налогов).

В основу современной налоговой системы положены принципы справедливости и эффективности. Налоговая система должна обеспечивать эффективное распределение и использование ресурсов на микроуровне (уровне отдельного производителя). Справедливость должна быть вертикальной (это означает, что люди, получающие разные доходы, должны платить неодинаковые налоги) и горизонтальной (подразумевающей, что люди с равными доходами должны платить равные налоги).

Виды налогов. Различают два основных вида налогов: прямые и косвенные. Прямой налог – это налог на определенную денежную сумму (доход, наследство, денежную оценку имущества и т. п.). К прямым налогам относятся подоходный налог, налог на прибыль, налог на наследство, налог на имущество, налог с владельцев транспортных средств и др. Особенностью прямого налога является то, что налогоплательщик и налогоноситель – это один и тот же агент.

Косвенный налог – это часть цены товара или услуги. Поскольку данный налог входит в стоимость покупок, то он носит неявный характер. Косвенный налог может быть включен в цену товара либо как фиксированная сумма, либо как процент от цены. К косвенным налогам относятся налог на добавленную стоимость – НДС (этот налог имеет наибольший вес в налоговой системе России), налог с оборота, налог с продаж, акцизный налог (подакцизными товарами являются сигареты, алкогольные напитки, автомобили, ювелирные изделия, меха), таможенная пошлина (включаемая в цену импортных товаров).

Особенностью косвенного налога является то, что налогоплательщик и налогоноситель – разные агенты. Налогоплательщиком является покупатель товара или услуги (именно он оплачивает налог при покупке), а налогоносителем – фирма, которая произвела этот товар или услугу (она выплачивает налог государству).

В развитых странах две трети налоговых поступлений составляют прямые налоги, а в развивающихся странах и странах с переходной экономикой аналогичную долю налоговых поступлений составляют косвенные налоги. Это связано с тем, что косвенные налоги собирать легче и объем налоговых поступлений в этом случае зависит от цен товаров и услуг, а не от доходов экономических агентов (которые они по возможности, если позволяет налоговая система, пытаются укрыть от налогообложения). По этой же причине государству выгоднее использовать косвенные, а не прямые налоги в период инфляции. Это позволяет минимизировать потерю реальной стоимости налоговых поступлений в условиях обесценения денег.

В зависимости от того, как устанавливается налоговая ставка, различают три типа налогообложения: 1) пропорциональный налог; 2) прогрессивный налог; 3) регрессивный налог.

При пропорциональном налоге налоговая ставка не зависит от величины дохода, поэтому сумма налога пропорциональна величине дохода. Прямые налоги (за исключением подоходного налога и в некоторых странах налога на прибыль) являются пропорциональными. С точки зрения способа установления налоговой ставки пропорциональными налогами выступают также косвенные налоги.

Пропорциональный налог

При прогрессивном налоге налоговая ставка увеличивается по мере роста величины дохода и уменьшается по мере сокращения величины дохода. Пример прогрессивного налога – подоходный налог. Такая система налогообложения в максимальной степени способствует перераспределению доходов, однако она вряд ли содействует повышению эффективности производства.

Прогрессивный налог

При регрессивном налоге налоговая ставка увеличивается по мере сокращения дохода и уменьшается по мере роста дохода.

Регрессивный налог

В явном виде регрессивная система налогообложения в современных условиях не наблюдается – прямых регрессивных налогов нет. Однако все косвенные налоги с точки зрения доли, которую они занимают в доходе покупателя (а не с точки зрения установления ставки налога), являются регрессивными, причем чем выше ставка налога, тем в большей степени регрессивным он является.

Наиболее регрессивный характер имеют акцизные налоги. Поскольку косвенный налог – это часть цены товара, то в зависимости от величины дохода покупателя доля этой суммы в его доходе будет тем больше, чем меньше доход, и тем меньше, чем больше доход. Например, если акцизный налог на пачку сигарет составляет 10 руб., то доля этой суммы в бюджете покупателя, имеющего доход 1000 руб., равна 0,1 %, а в бюджете покупателя, имеющего доход 5000 руб. – лишь 0,05 %.

В макроэкономике налоги также делятся на автономные и подоходные. Автономные (или аккордные) налоги (?Т) – это налоги, которые не зависят от уровня дохода. Подоходные налоги зависят от уровня дохода, их величина определяется по формуле: tY, где t – налоговая ставка, Y – совокупный доход (национальный доход или валовой внутренний продукт).

Сумма налоговых поступлений (налоговая функция) равна

Различают среднюю и предельную ставки налога. Средняя ставка налога – это отношение налоговой суммы к величине дохода:

tср = (Т / Y) ? 100 %.

Предельная ставка налога – это величина прироста налоговой суммы на каждую дополнительную единицу увеличения дохода (она показывает, на сколько увеличивается сумма налога при росте дохода на единицу).

Предположим, что в экономике действует прогрессивная система налогообложения и доход до 50 тыс. долл. облагается налогом по ставке 20 %, а свыше 50 тыс. долл. – по ставке 50 %. Если человек получает 60 тыс. долл. дохода, то он выплачивает сумму налога, равную 15 тыс. долл. (50 ? 0,2 + 10 ? 0,5 = 10 + 5 = 15), т. е. 10 тыс. долл. с суммы в 50 тыс. долл. и 5 тыс. долл. с суммы, превышающей 50 тыс. долл., т. е. с 10 тыс. долл. Средняя ставка налога будет равна 15 / 60 = 0,25, или 25 %, а предельная ставка налога равна 5 / 10 = 0,5, или 50 %.

Соотношение средней и предельной налоговых ставок позволяет определить систему налогообложения: а) при прогрессивной системе налогообложения предельная ставка налога больше средней; б) при пропорциональной системе налогообложения средняя и предельная ставки налога равны; в) при регрессивной системе налогообложения предельная ставка налога меньше средней.

Ставка процента (t), которая используется в формуле макроэкономической налоговой функции, представляет собой предельную налоговую ставку, и величина налоговой суммы рассчитывается по отношению к приросту величины валового внутреннего продукта или национального дохода.

Воздействие налогов на экономику. Налоги оказывают влияние как на совокупный спрос, так и на совокупное предложение.

1. Совокупный спрос. Налоги воздействуют на два основных компонента совокупного спроса – потребительские расходы и инвестиционные расходы и поэтому оказывают косвенное влияние на совокупный спрос.

Рост налогов ведет к снижению и потребительских (поскольку сокращается располагаемый доход), и инвестиционных расходов (поскольку сокращается величина прибыли фирм после выплаты налогов, часть которой служит источником чистых инвестиций) и, следовательно, к сокращению совокупного спроса (рис. 10.1, б). И наоборот, снижение налогов увеличивает совокупный спрос (рис. 10.1, а).

Рис. 10.1. Воздействие изменения налогов на совокупный спрос:

а) снижение налогов; б) рост налогов

Снижение налогов ведет к сдвигу кривой AD вправо (от AD1 до AD2), что обусловливает рост реального ВВП (от Y1 до Y*). Следовательно, эта мера может использоваться для стабилизации экономики и борьбы с циклической безработицей в период спада, стимулируя деловую активность и уровень занятости. Однако одновременно с ростом ВВП снижение налогов обусловливает и рост уровня цен (от Р1 до Р2) и вследствие этого является проинфляционной мерой (провоцирует инфляцию). Поэтому в период бума (инфляционного разрыва), когда экономика «перегрета», в качестве антиинфляционной меры, инструмента снижения деловой активности и стабилизации экономики может использоваться увеличение налогов (рис. 10.1, б).

2. Совокупное предложение. Поскольку фирмы рассматривают налоги как издержки, то рост налогов ведет к сокращению совокупного предложения, а уменьшение налогов – к росту деловой активности и объема производства. Опыт подробного изучения воздействия налогов на совокупное предложение принадлежит экономическому советнику президента США Р. Рейгана, американскому экономисту, одному из основоположников концепции экономической теории предложения Артуру Лафферу. Лаффер построил гипотетическую кривую (рис. 10.2), с помощью которой показал воздействие изменения ставки налога на общую величину налоговых поступлений в государственный бюджет. (Гипотетической эта кривая называется потому, что свои выводы Лаффер делал не на основе анализа статистических данных, а на основе гипотезы, т. е. логических рассуждений и теоретического умозаключения.) В своем анализе Лаффер исходил из налоговой функции: Т = tY, т. е. рассматривал воздействие изменения ставки подоходного налога на уровень деловой активности и величину налоговых поступлений.

Рис. 10.2. Кривая Лаффера

Лаффер показал, что существует оптимальная ставка налога (tопт), при которой налоговые поступления максимальны (Тmax). Если увеличить ставку налога (например, до t1), то уровень деловой активности снизится и налоговые поступления сократятся (до Т1) вследствие уменьшения налогооблагаемой базы. Поэтому в целях борьбы со стагфляцией (одновременным спадом производства и инфляцией) Лаффер в начале 1980-х гг. предложил такую меру, как снижение ставки налога (и на доходы экономических агентов, и на прибыль корпораций). По его мысли, ставки подоходных налогов, существовавшие в американской экономике, превышали оптимальную величину, поэтому экономика находилась на «плохой стороне» кривой (точка А). Снижение ставок подоходного налога (от t1 до tопт), по его мнению, должно было послужить стимулом повышения деловой активности (т. е. роста совокупного предложения), что одновременно позволило бы решить две проблемы: во-первых, преодолеть стагфляцию и, во-вторых, увеличить (в результате роста налогооблагаемой базы) налоговые поступления в бюджет, который находился в состоянии хронического дефицита. При этом Лаффер исходил из предположения, что в отличие от воздействия снижения налогов на совокупный спрос, увеличивающего объем производства, но провоцирующего инфляцию (рис. 10.1, а), влияние снижения налогов на совокупное предложение имеет антиинфляционный характер. Рост производства (от Y1 до Y *) сочетается в этом случае со снижением уровня цен (от Р1 до Р2) (рис. 10.3) и поэтому может служить средством борьбы со стагфляцией.

Рис. 10.3. Воздействие снижения налогов на совокупное предложение

Таким образом, налоги являются не только основным источником доходов государства, но и важным инструментом стабилизации экономики.

Налоговый период по акцизам составляет календарный месяц. Это время, за которое налогоплательщик отчитывается по количеству изготовленной или проданной продукции и платит налог. Категории акцизного товара влияют на то, какая ставка акциза применяется при расчете платежа. Налоговым Кодексом принято три вида ставок акцизов, которые разработаны для определения налогов по алкоголю и табачным изделиям, по топливу и спирту. Налоговая база акциза исходит из ставки и влияет на то, какая величина (объем или стоимость товара) будет использована в расчете налога.

Ставки акцизов

Востребованные у граждан страны товары государство облагает дополнительным налогом. Усиление налоговой нагрузки ведет к росту конечной цены подакцизной продукции. Большими темпами пополняют бюджет дорогие автомобили, крепкий алкоголь, табак и бензин. Акцизные ставки на перечисленные категории продуктов увеличиваются раз в 2-3 года, а по некоторым – ежегодно. Изготовитель каждый год платит за одинаковое изделие большее отчисление в государственный бюджет. Поэтому и рыночная стоимость акцизного товарного ряда растет вместе с налогами.

Ставки акцизов устанавливаются Правительством страны. Принятые ценовые корректировки начинают действие с 1 января следующего года. Обновленные акцизные условия публикуют в 193 статье Налогового Кодекса. Затем бизнесмены и организации ежемесячно отчитываются в налоговый орган о количестве проданных подакцизных изделий. Категории продуктов, попадающих под действие закона, зафиксированы в 181 статье.

В налоговых операциях участвуют три типа налогоплательщиков. Бизнесмены, чье предпринимательство связано с подакцизной продукцией. Фирмы, которые изготавливают или продают акцизный продукт. Люди, участвующие в вывозе и ввозе изделий с акцизом через таможню. Предприниматель, частное лицо и изготовитель платят акцизный сбор по единой налоговой ставке.

Виды ставок акцизов

В налоговом законодательстве действуют тарифы, которые установлены на конкретные категории изделий. По трем типам ставок плательщики рассчитывают налог для уплаты в бюджет. Важно использовать принятые Правительством официальные виды ставок акцизов.

Твердые

Твердые ставки акцизов исчисляются в абсолютной сумме – это точное число в рублях и копейках на единицу продукта. Такая ставка фиксирована и для расчета налога плательщик умножает объем изготовленной за 1 месяц продукции на ставку. Применяется в отношении этилового спирта и алкогольных напитков, нефтепродуктов, сигарет и других товаров.

Бюджетный взнос = Объем продукции * Твердая ставка

Допустим, пивоварня изготовила за месяц 85 литров пива с алкогольностью 4%. Твердая ставка за литр напитка установлена в 21 р. Чтобы узнать стоимость сбора, умножаем 85 литров на 21 рубль. Налоговый платеж составит 1 785 рублей.

Адвалорные

Адвалорные ставки акцизов рассчитываются из процентной доли от стоимости товара. Процентная ставка действует на природный газ. Сбор на газ составляет – 30% от стоимости произведенного объема в месяц. Налогом облагается сумма, из которой вычли расходы на транспортировку газа за пределы РФ и таможенные платежи.

Платеж = Стоимость товара * Адвалорная ставка %

Предположим, цена за 1 кубический метр природного газа 23 рубля, к финансовой сделке подготовлено 25 млн. кубов. Бюджетный платеж по адвалорной ставке составит 30% от произведения 25 млн.* 23 рубля. Отчисление в бюджет по приведенному примеру равно 172 500 000 руб.

Комбинированные

Комбинированные ставки акциза сочетают твердую и адвалорную ставки. Чтобы вычислить бюджетную нагрузку в расчете применяются обе ставки одновременно, их сумма и подлежит уплате государству. Этот тип косвенного налога применяют к табачным изделиям.

Вычет в бюджет = (Объем продукции * Твердая ставка) + (Стоимость товара * Адвалорная ставка %)

Табачный концерн выпустил 3 500 пачек сигарет, в одной пачке 20 штук. Стоимость пачки 120 рублей. Торговая сеть единовременно выкупила полную партию. А концерн вносит за нее акцизные отчисления.

Стоимость партии вышла на 420 тысяч рублей. Количество сигарет 70 тысяч штук. Твердая тарификация в 2019 году на 1 тысячу сигарет равна 1890 р., адвалорная – 14,5%.

Бюджетное отчисление = (70 000 * 1890 / 1000) + (420 000 * 14,5%)

Налоговая нагрузка за партию составила 193 200 руб.

Таблица ставок акцизов на 2018-2019 год

По каждому виду подакцизных продуктов действует собственная налоговая тарификация. С 1 января 2019 года по ряду продукции произошли изменения. Приводим ставки акцизов на 2018 год. Таблица показывает увеличение тарифа или прежний уровень налоговой нагрузки.

Алкогольная продукция

Государственный сбор на спиртные напитки в 2019 году не отличается от тарифов прошедшего года. Изменения произошли не в ценах, а в способе подсчета алкогольной продукции. До 1 января 2019 налогоплательщики закупали акцизные марки на партию спиртного, теперь государство учитывает каждую бутылку отдельно. Марка в наступившем году приобрела статус отчетного документа.

Наименование спиртного

Стоимость в рублях за 1 литр

Этиловый спирт

По этиловому спирту тарификация осталась на прежних позициях. Фирмы используют спирт для изготовления продуктов массового потребления без вреда для здоровья. Поэтому цены на сырье не высокие и растут постепенно.

Категория продукции

Цена в рублях за литр

Бензин

Поправки в топливном налогообложении в наступившем году коснулись трех категорий горючего. Но тарифы на бензин продолжат рост и в 2020.

Тип горючего

Налог в рублях за 1 тонну

2018

2019

Сигареты

Государственный сбор на изделия с никотином самый быстрорастущий косвенный налог. Он повышается в среднем на 10% ежегодно и за 5 лет вырос вдвое. Стремительное увеличение рыночной цены на никотин позволяет сделать его менее доступным продуктом для широких слоев населения. Так страна борется с зависимостью людей от сигарет.

Разновидность табачных изделий

Платеж в рублях

2 671 за 1000 шт.

2 938 за 1000 шт.

1 718 за 1000 штук + 14,5% розничной стоимости, но не менее 2 335 рублей за 1000 шт.

1 890 за 1000 шт. + 14,5% розничной стоимости, но не менее 2 568 рублей за 1000 шт.

Налоговая база по акцизам

Принятые государством тарифы на товары массового потребления формируют действующие акцизы. Налоговая база разрабатывается Налоговыми Органами и принимается Правительством страны. База зависит от введенных ставок и разработана в четырех видах:

- Объем акцизного товара в натуральном выражении с применением твердой ставки.

- Объем произведенных изделий при расчете твердой и адвалорной ставок одновременно. Работает для продукции с комбинированной акцизной ставкой.

- Стоимость продуктов, на которые установлена цена в 40 статье Налогового Кодекса и действует адвалорный процент.

- Стоимость товаров, высчитанная из средних торговых цен по предыдущему налоговому периоду или по рыночным ценам. По ним работает адвалорный тариф.

От того, с какой продукцией работает компания, будет зависеть, какой налоговой базой будет пользоваться налогоплательщик при расчете бюджетного платежа. Если фирма изготавливает разные категории продуктов, использует 2 или три вида налоговых расчетов. То есть ведет раздельный учет и определяет платежи по каждому товару отдельно, в соответствии с налоговой базой. Однако если плательщик не применяет подсчет по отдельным категориям продуктов, он платит налог по большей ставке из подходящих ему изделий. Разумно учитывать и считать акциз по отдельным видам изделий.

Налоговый период по акцизам

Налоговым периодом по акцизам признается только 30 дней одного месяца практически для всех налогоплательщиков. Специальным сроком на оплату акцизного обязательства пользуются компании, работающие по трем категориям продукции:

- перерабатывающие прямогонный бензин, денатурат и средний дистиллят. Вносят платеж до 25 числа третьего месяца следующего периода налогообложения;

- реализующие средние дистилляты иностранным фирмам на территории РФ. Срок выплаты до 25 числа шестого месяца, следующего налогового периода;

- реализующие средние дистилляты за пределами страны иностранным организациям. Также, до 25 числа шестого месяца.

Остальные компании сдают финансовую декларацию и выплачивают акцизные оплаты до 25 числа следующего месяца. Сдав отчет 25 февраля, внести платеж нужно до 25 марта. Процедура повторяется ежемесячно. За несоблюдение сроков налогового периода нарушителя ждут штрафные санкции.

Организации, которые изготавливают крепкие спиртные напитки, платят акциз в два этапа. Сначала за объем сырья, из которого планируют произвести алкоголь. За него выплачивают авансовый акцизный платеж до 15 числа месяца, в котором данные напитки будут проданы. И финальный платеж вносят в бюджет до 25 числа следующего месяца.

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

Сегодня я хочу поднять важную тему: зависимость налоговых поступлений в бюджет от уровня налоговых ставок, которая известна как кривая Лаффера. Что отображает данная кривая, почему она именно такая, и каковы оптимальные налоговые ставки в государстве — обо всем этом поговорим далее. Думаю, что тема должна быть интересной.

- К чему приводит повышение налоговых ставок?

- Кривая Лаффера

- Каковы оптимальные налоговые ставки?

К чему приводит повышение налоговых ставок?

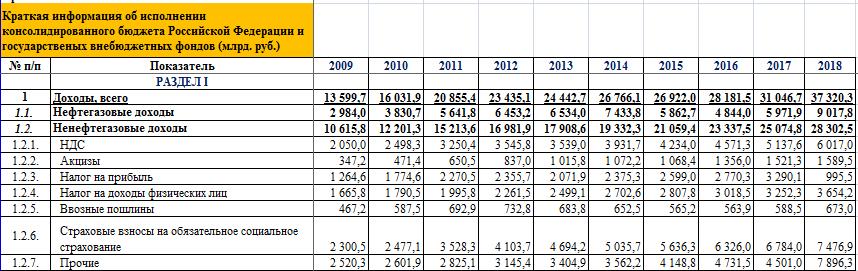

Как вы знаете, в последние годы в России ведется политика повышения налогов и сборов. Увеличиваются ставки по действующим налогам (например, НДС), вводятся новые (на проценты по вкладам, доходы по облигациям, налог на профессиональную деятельность для самозанятых, увеличение налога «для богатых» и т.д.). Таким образом государство стремится увеличить бюджетные поступления. Однако, эти поступления по многим видам налогов не растут, а падают, и в целом — тоже падают, о чем свидетельствуют данные налоговой службы:

Почему так происходит? Дело в том, что увеличение налоговых ставок не всегда ведет к увеличению объема налоговых платежей, а может привести и к обратному эффекту. В какой-то момент налоговые платежи становятся непосильными для представителей бизнеса и граждан, и они попросту закрывают свою деятельность, либо уходят в тень, чтобы не платить налоги.

Именно такой эффект мы и наблюдали в России в 2020 году: согласно официальной статистике прекратили свою деятельность около 20% бизнес-единиц, то есть, пятая часть! Это, соответственно, привело к снижению налоговых сборов не только с бизнеса, но и с граждан, пользующихся товарами и услугами.

Чтобы увеличить налоговые поступления в бюджет, во многих случаях следует не увеличивать, а наоборот, уменьшать налоговые ставки и количество налогов. Эта экономическая закономерность выявлена аналитическими исследованиями и получила известность в своем графическом отображении как кривая Лаффера.

Кривая Лаффера

Американский экономист Артур Лаффер вывел и доказал зависимость влияния уровня налоговых ставок на объем налоговых поступлений в бюджет государства. Хотя он же утверждал, что не является основоположником данной теории, истоки которой он находил и в экономической теории кейнсианства и даже у средневековых ученых. Лаффер знаменит тем, что наглядно отобразил данную зависимость на графике, получившем название «Кривая Лаффера». Вот так она выглядит:

Кривая Лаффера показывает зависимость налоговых поступлений от налоговых ставок. При увеличении налоговой нагрузки объем налоговых поступлений в бюджет растет только до определенного уровня, далее — он начинает снижаться.

Точка А на графике — это идеальное соотношение между налоговыми ставками и налоговыми поступлениями.

Например, если при совокупном объеме налоговых ставок 50% (в точке A) налоговые поступления в бюджет будут максимальными, то при объеме ставок 30% и 70% (в точках B и C) налоговые поступления будут ниже, причем, одинаковыми.

Из этой закономерности можно вывести важные следствия:

- Если после повышения налоговых ставок и начала снижения поступлений повышать ставки еще сильнее, то и поступления начнут снижаться еще сильнее.

- Если после повышения налоговых ставок объем поступлений снизился, для его увеличения ставки надо обратно понижать.

- Если ставки долгое время не менялись, и стоит задача повысить налоговые поступления в бюджет — возможно, для этого следует понизить, а не повысить ставки.

- Если снижать налоговые ставки, то в краткосрочной перспективе это может привести к снижению налоговых поступлений, а в долгосрочной — приведет к росту.

- Если повышать налоговые ставки, то в краткосрочной перспективе это может привести к росту налоговых поступлений, а в долгосрочной — приведет к снижению.

Каковы оптимальные налоговые ставки?

Теперь о главном: какими должны быть оптимальные налоговые ставки, как найти ту самую точку A на графике? На этот вопрос нет однозначного ответа: для каждой страны эта точка может быть разной. Если очень сильно усреднить, то считается, что уровень предельной налоговой нагрузки не должен превышать 40-50% от дохода, если ставки выше — интерес к заработку теряется. При этом оптимальной налоговой ставкой, устраивающей налогоплательщиков, считается ставка налога на доходы около 15%. Так или иначе, оптимальный уровень налоговых ставок в конкретной ситуации можно определить путем анализа, опытным путем.

Кривая Лаффера используется для оценки и анализа объема налоговых поступлений не только от представителей бизнеса, но и от населения. Тем более, что изначально объектом исследования был налог на доходы, применяемый как к физлицам, так и к представителям бизнеса.

В истории есть успешные примеры применения кривой Лаффера на практике, когда налоговые ставки снижали, в т.ч. и кардинально, и это приводило к росту налоговых поступлений в бюджет.

Например, еще в 1925 году в США кардинальным образом снизили налог на доходы физлиц — с 73% до 25%, примерно в 3 раза. За последующие 8 лет объем годовых налоговых поступлений в бюджет увеличился с 719 млн. до 1 млрд. долларов, то есть, на 39%.

Другой пример. В конце 90-х годов в Польше власти существенно повысили акцизы на алкогольные и табачные изделия. Это привело к резкому сокращению поступлений акцизного сбора, поскольку граждане страны перестали покупать легальные товары и начали пользоваться контрабандой. Как следствие падения объема продаж, упало и производство. Тогда власти страны вновь понизили ставку акцизного сбора с 29% до 18% и объемы налоговых сборов вновь увеличились.

Кривая Лаффера в реальных условиях не столь ровная и симметричная, как показана на графике, график является лишь упрощенным представлением этой зависимости. Но зависимость в любом случае есть.

Важно понимать, что если государство повышает налоги, а объемы налоговых платежей при этом падают, самое время вспомнить кривую Лаффера и действовать в обратном направлении. Тем более, если налоговая нагрузка в стране и так очень высока.

Однажды я подсчитывал, какие налоги в России платит человек, и получилось, что около 70% (!) своего заработка он отдает государству в виде прямых и косвенных налогов. Также я сравнивал налоги в России и в США, получилось, что в США налоговая нагрузка более чем в 3 раза ниже. При подобном и так очень высоком уровне налоговой нагрузки дальнейшее повышение налогов и сборов вряд ли приведет к увеличению наполняемости бюджета, а скорее, согласно кривой Лаффера, покажет обратный результат. Что мы уже начинаем наблюдать. Так что, в нынешней ситуации, с учетом и так нерадужного финансового положения страны и ее граждан, целесообразнее было бы снижать налоги, а не повышать их и вводить новые.

Теперь вы знаете, что отражает кривая Лаффера, и где она используется. На этом буду заканчивать. Как всегда рад услышать ваше мнение в комментариях. Оставайтесь на Финансовом гении и повышайте свой уровень финансовой грамотности!

Читайте также:

- Налоговая база по операциям займа ценными бумагами

- Величина которая показывает какую сумму налога следует выплачивать с каждого дополнительного доллара

- Нормативно правовое обеспечение ведения бухгалтерского учета и налоговой отчетности

- Если не приняли рсв в налоговую сдавать первичный или уточненку

- Срок сдачи налога на прибыль за 2020 год для юридических лиц