Письмо в налоговую об отмене решения о взыскании

Опубликовано: 22.04.2024

Предприниматель может обжаловать решения налоговых органов, если он считает, что они нарушают его права. Рассказываем о том, как это можно сделать, какие документы и в какие сроки подать, на какие нюансы обратить внимание.

Обжалование в вышестоящем налоговом органе или в суде решения инспекции, которое не устраивает налогоплательщика, предусмотрено ст. 138 НК РФ. При этом сразу обжаловать решение в суде, то есть обратиться туда напрямую, заявитель не может — у него просто е примут заявление. Решения налоговой или ее должностных лиц можно обжаловать в вышестоящем налоговом органе или в том же органе, который вынес налоговый акт.

В вышестоящем налоговом органе можно обжаловать любые документы, которые подписаны начальником или заместителем начальника налогового органа.

Можно обжаловать в том же налоговом органе, который вынес налоговый акт, документы, подписанные другими сотрудниками налогового органа, — например, инспектором или начальником отдела.

Порядок обжалования решения налоговой может включать от одного до трех этапов.

Составление возражения на претензии, содержащиеся в акте налоговой проверки

Датой получения акта считается дата, которую налогоплательщик сам указал при его получении, поэтому нужно следить, чтобы в акте была проставлена реальная дата вручения, а не более раннее число, иначе срок подачи возражений может сократиться. Если акт был направлен по почте, то датой его вручения считается 6-й день с даты отправки ИФНС заказного письма.

В возражениях нужно указать номер и дату акта проверки и максимально подробно изложить, почему налогоплательщик не согласен с актом в целом или с его отдельными положениями, и по возможности подтвердить свои аргументы документально. Впоследствии, при подаче иска в суд, это будет доказательством того, что налогоплательщик достаточно активно отстаивал свою позицию. Также в перечне приложений надо указывать каждый прикрепляемый документ, чтобы исключить споры о составе заявки.

Налогоплательщику сообщают, где и когда будут рассматриваться акт проверки и возражения — он может присутствовать, давать устные пояснения и представлять подтверждающие документы. При этом аргументы налогоплательщика должны быть указаны в протоколе, который ведется при рассмотрении (п. 4 ст. 101 НК РФ).

Как правило, по итогам рассмотрения акта и возражений принимается одно из следующих решений:

- о привлечении налогоплательщика к ответственности;

- об отказе от привлечения ответственности;

- о проведении дополнительного контроля.

Решения о привлечении к ответственности и об отказе можно обжаловать в вышестоящем налоговом органе и позже в суде. А результаты дополнительных мероприятий налогового контроля сами могут быть предметом для подачи возражений (п. 6.1 ст. 101 НК РФ).

Образец возражения на акт налоговой проверки можно скачать в Информации ФНС «Подача возражений на акты налоговых проверок».

Что должен сделать руководитель налогового органа перед рассмотрением материалов налоговой проверки согласно п. 3 ст. 101 НК РФ:

- объявить, кто занимается делом, материалы какой налоговой проверки будут рассматриваться;

- установить факт явки лиц, приглашенных для участия в рассмотрении;

- при необходимости проверить полномочия представителя лица, в отношении которого проводилась налоговая проверка;

- разъяснить тем, кто задействован в процедуре, их права и обязанности (ст. 21, 23 НК РФ);

- вынести решение об отложении рассмотрения материалов, если лицо, участие которого важно, не явилось.

Если налоговый орган не отклонил претензии, его решение можно обжаловать в вышестоящем налоговом органе и позже в суде.

Как подавать возражения:

- в канцелярию налогового органа или окно приема документов налогового органа;

- по почте;

- лично или через представителя.

В налоговый орган, составивший акт. Но для этого вам понадобятся номер, адрес и реквизиты этой налоговой. Необходимые реквизиты можно узнать с помощью сервиса «Адрес и платежные реквизиты Вашей инспекции».

Подача жалобы или апелляционной жалобы

Апелляционная жалоба подается в том случае, если решение налогового органа о привлечении к ответственности за совершенное налоговое правонарушение еще не вступило в силу. Сроки подачи — в течение 10 дней с того момента, как получено решение налоговой. По окончании этого срока оно вступает в силу (п. 2 ст. 101.2 НК РФ).

Жалобу можно подать в письменном или электронном виде, в том числе через личный кабинет налогоплательщика. Она должна быть подписана руководителем или представителем. Если она подается уполномоченными представителями налогоплательщика, вместе с жалобой нужно представить доверенность.

Представлять интересы налогоплательщика без доверенности могут только законные представители организации (генеральный директор, руководитель, председатель) или физического лица (родители, опекуны, попечители).

Уполномоченный представитель налогоплательщика (физлицо или юрлицо) может представлять интересы налогоплательщика на основании доверенности (ст. 185-189 ГК РФ). Чтобы представлять интересы ИП, нужно нотариально удостоверить доверенность (п. 3 ст. 29 НК РФ).

Есть решения, которые нельзя обжаловать в апелляционном порядке, а только в судебном. Речь идет о решениях, вынесенных федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

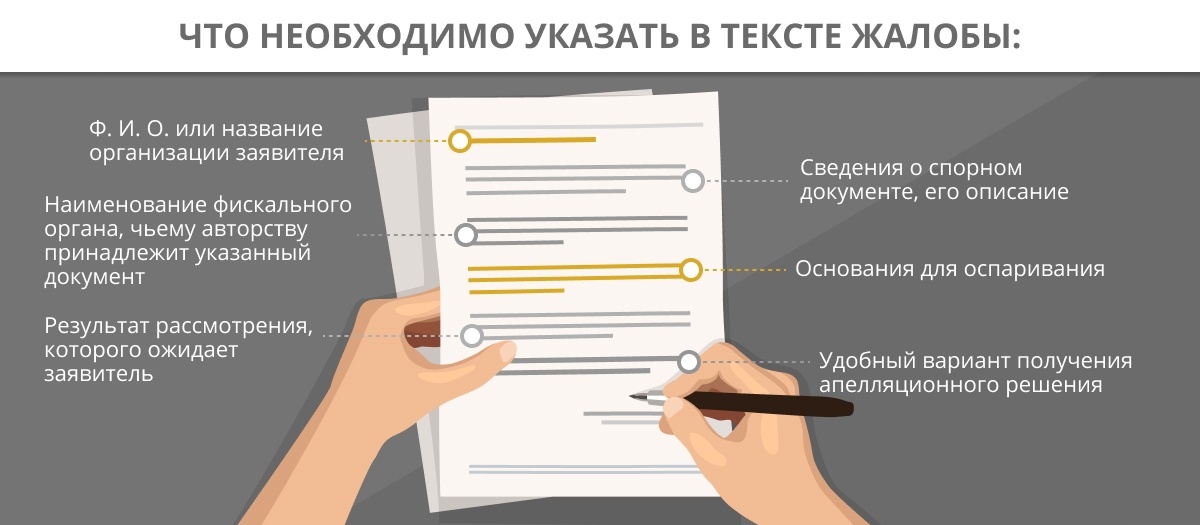

Информация, которую необходимо включить в жалобу и апелляционную жалобу

Эта информация указана в ст. 139.2 НК РФ:

- ФИО и адрес заявителя или наименование и адрес организации-заявителя;

- обжалуемый акт, действия или бездействие его должностных лиц;

- наименование налогового органа, действия которого обжалуются;

- основания, по которым нарушены права заявителя;

- требования лица, подающего жалобу;

- способ получения решения по жалобе: на бумаге, в электронном виде или через личный кабинет налогоплательщика.

Кроме того, допустимо внесение в жалобу дополнительных обстоятельств, которые могут смягчить или исключить ответственность налогоплательщика. Также в жалобе могут быть указаны другие необходимые для своевременного рассмотрения жалобы сведения, в том числе номера телефонов, факсов, адреса электронной почты и т.д.

Срок принятия решения по жалобе — в течение месяца после подачи (п. 6 ст. 140 НК РФ), однако он может быть продлен еще на 15 дней, если так решит руководитель или заместитель руководителя налогового органа.

Еще в течение трех рабочих дней налогоплательщику сообщат о принятом решении. Со дня принятия решения по апелляционной жалобе решение налогового органа по результатам проверки вступает в силу.

Апелляционная жалоба подается в тот же налоговый орган, который выносил решение. Он должен передать жалобу в вышестоящий налоговый орган в течение 3-х дней. Пока жалоба рассматривается вышестоящим налоговым органом, начисленные платежи не взыскиваются.

Вступившее в силу решение налогового органа, которое не было обжаловано в апелляционном порядке, может быть обжаловано в вышестоящий налоговый орган в общем порядке в течение года с момента вынесения обжалуемого решения.

Если вы пропустили срок подачи жалобы по уважительной причине, его можно восстановить, подав ходатайство в налоговый орган.

Зачем нужно подавать жалобу

- чтобы впоследствии вашу заявку рассмотрел суд;

- это бесплатно;

- это несложно и не требует помощи юристов;

- вам не нужно присутствовать на рассмотрении жалобы;

- если в обжаловании отказано, можно понять, почему это произошло, и более тщательно подготовиться к защите своей позиции в суде;

- если решение налоговых органов или должностных лиц в вышестоящем налоговом органе удалось обжаловать, оно будет приостановлено.

Как составить жалобу

Жалобу можно подать и на решение налогового органа в целом, и на отдельные его части. В жалобе должны быть указаны причины, по которым вы не согласны с решением налоговой, и изложено ваше требование — о полной или частичной отмене решения, проведении дополнительной проверки или изменении решения, иначе ее не примут.

Образец жалобы можно скачать на сайте ФНС.

Подача иска в суд

Если налогоплательщик не согласен с решением вышестоящего налогового органа или вышестоящий налоговый орган не рассмотрел жалобу в установленный срок, можно подать иск в суд (п. 2 ст. 138 НК РФ). Для этого нужно уплатить пошлину в размере 3000 руб. (ст. 333.21 НК РФ).

Информацию, которую нужно указать в иске

- наименование арбитражного суда, в который подается исковое заявление;

- для организаций — наименование истца, место нахождения; для ИП — место госрегистрации, номер телефона и e-mail;

- наименование органа или лица, которые приняли оспариваемый акт и вышестоящего налогового органа;

- название, номер и дата принятия оспариваемого акта;

- цену иска (если иск подлежит оценке);

- какие права заявителя были нарушены;

- ссылки на законы и нормативные правовые акты, которым не соответствует решение налогового органа;

- требование заявителя о признании ненормативного правового акта недействительным, решений и действий (бездействия) должностных лиц незаконными.

Что приложить к заявлению

- копию свидетельства о регистрации организации;

- обжалуемый акт;

- документы, на которые ссылается налогоплательщик;

- документы о направлении заявления в налоговые органы;

- доверенность представителя;

- документы, подтверждающие соблюдение досудебного порядка;

- подтверждение оплаты госпошлины.

Срок рассмотрения заявлений — 3 месяца, но он может быть продлен по решению председателя суда до 6-ти месяцев.

Физлица обжалуют решения налоговых органов в суде общей юрисдикции, а ИП и организации — в арбитражном суде по правилам АПК РФ.

Если арбитражный суд отказался удовлетворить заявление, решение суда можно обжаловать в апелляционной и кассационной инстанциях.

На что нужно обратить внимание налогоплательщику:

- Важно активно и последовательно отстаивать свои интересы в ходе проверки, так как это поможет отстоять позицию в суде.

- Возражения на акт налоговой проверки составляются в течение 2-х месяцев после окончания выездной проверки и 10 дней после окончания камеральной проверки (п. 1 ст. 100 НК РФ).

- Подать возражения можно в течение месяца (п. 6 ст. 100 НК РФ), начиная с момента получения акта. Реальной датой считается дата, когда налогоплательщик подписал документ, поэтому нужно следить, чтобы в акте была проставлена реальная дата вручения, а не более раннее число, иначе срок подачи возражений может сократиться.

- Если документы подаются по почте, нужно учитывать время почтового отправления, чтобы успеть в срок.

- К возражению нужно прикладывать копии подтверждающих документов и указывать в перечне приложений каждый документ, чтобы исключить споры о составе заявки.

- Результаты дополнительных мероприятий налогового контроля сами могут быть предметом для подачи возражений (п. 6.1 ст. 101 НК РФ).

- В возражениях налогоплательщик должен максимально подробно описывать, почему он не согласен с актом, и по возможности подтверждать это документально. Впоследствии, при подаче иска в суд, это будет доказательством того, что налогоплательщик достаточно активно отстаивал свою позицию.

- Пока результаты налоговой проверки рассматриваются, налогоплательщик может предоставить руководителю налогового органа устное несогласие с результатами проверки и дополнительные документы. Аргументы налогоплательщика должны быть указаны в протоколе, который ведется при рассмотрении (п. 4 ст. 101 НК РФ).

- Когда руководитель налогового органа вынес по результатам проверки решение о привлечении к налоговой ответственности, можно обжаловать решение налогового органа в вышестоящем налоговом органе. Это обязательный этап (п. 2 ст. 138 НК РФ), без которого нельзя впоследствии подать заявление в арбитражный суд.

- Если решение налогового органа еще не вступило в силу, нужно подать апелляционную жалобу в тот же орган, который вынес решение, в течение одного месяца (п. 9 ст. 101 НК РФ). В этом налоговом органе находятся все материалы налоговой проверки, и после получения жалобы чиновники самостоятельно направят жалобу в вышестоящий налоговый орган (п. 1 ст. 139.1 НК РФ).

- Как и возражения, апелляционную жалобу можно подать лично, в электронном виде или через личный кабинет налогоплательщика.

- Если налогоплательщик пропустил срок подачи апелляции, он может обжаловать решение налогового органа, которое уже вступило в силу, с помощью обычной жалобы (п. 2 ст. 139 НК РФ) в течение года после принятия решения.

- Пропущенный срок можно восстановить перед вышестоящим налоговым органом, подав ходатайство с указанием уважительных причин. Решение о том, восстановить срок обжалования или нет, принимает вышестоящий налоговый орган (п. 2 ст. 139 НК РФ).

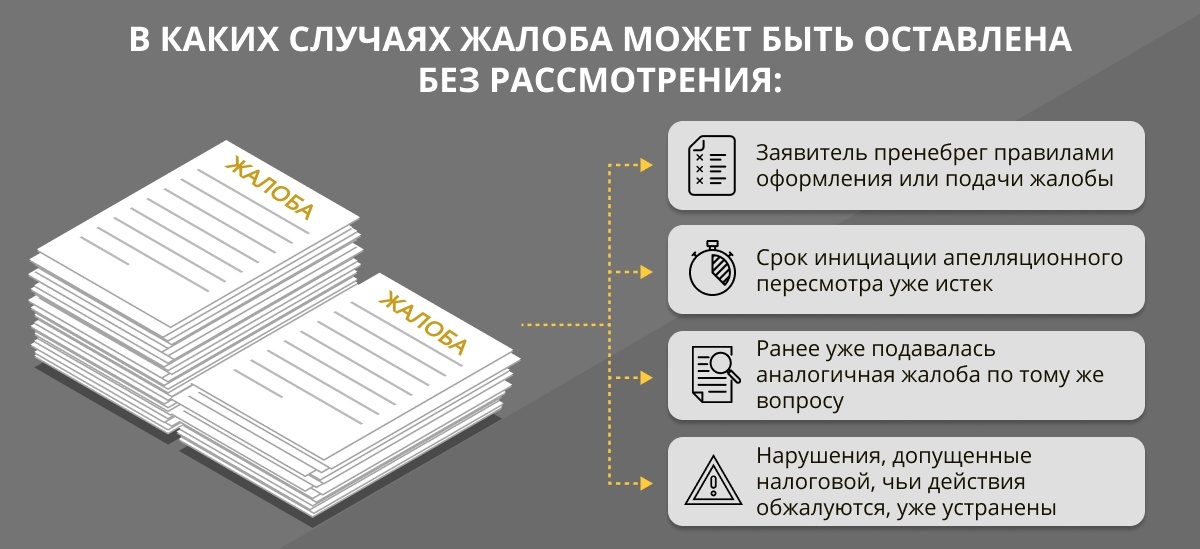

- Налоговый орган может оставить жалобу без рассмотрения (ст. 139.3 НК РФ).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Тип документа: Решение

Для того, чтобы сохранить образец этого документа себе на компьютер перейдите по ссылке для скачивания.

Размер файла документа: 3,9 кб

Бланк документа

- Решение: образцы (Полный перечень документов)

- Поиск по фразе «Решение» по всему сайту

- «Решение об отмене решения о взыскании налога (сбора), а также пени за счет имущества налогоплательщика - организации (налогового агента - организации) (образец)».doc

- Решение об отмене действия аттестата аккредитации испытательного лабораторного центра, испытательной лаборатории на основании несоответствия критериям аккредитации. Форма N 2.3

- Решение об отмене приостановления операций по счетам налогоплательщика (плательщика сборов) или налогового агента в банке

- Решение органа по сертификации по заявлению на проведение сертификации услуг торговли на территории г. Лобни Московской области

- Решение органа по сертификации по заявке на проведение сертификации химической продукции (рекомендуемая форма)

- Решение органа по сертификации по заявке на проведение сертификации посуды

- Решение органа по сертификации по заявке на проведение сертификации

- Решение органа по сертификации по заявке на проведение сертификации

- Решение органа по сертификации по заявке на проведение сертификации угля

- Решение органа по сертификации по заявке на проведение сертификации

- Решение органа по сертификации по заявке на проведение сертификации кормов и кормовых добавок

- Скачано документов

Занесено в базу

Внесены исправления в

- Договоры

- Все документы

- Агентский договор

- Договор аренды

- Договор аренды жилого помещения

- Договор аренды нежилого помещения

- Договор аренды транспортного средства

- Договор аренды имущества

- Договор аренды земельного участка

- Договор аренды предприятия

- Договор банковского вклада

- Договор банковского счёта

- Договор банковской гарантии

- Брачный договор

- Договор безвозмездного пользования

- Договор дарения

- Договор задатка

- Договор займа

- Договор залога

- Защита авторских прав

- Защита прав собственности

- Договор доверительного управления

- Договор комиссии

- Договор кредита

- Договор купли-продажи

- Договор купли-продажи транспортного средства

- Договор купли-продажи имущества

- Договор купли-продажи недвижимости

- Договор купли-продажи земельного участка

- Договор купли-продажи валюты и ценных бумаг

- Договор лизинга

- Договор мены

- Договор на оказание услуг

- Договор перевозки

- Договор подряда

- Договор бытового подряда

- Договор строительного подряда

- Договор поручения

- Договор поручительства

- Договор поставки

- Договор бытового проката

- Договор пожизненной ренты

- Договор о совместной деятельности

- Договор страхования

- Трудовой договор

- Договор уступки права требования

- Учредительные договоры

- Договор франчайзинга

- Договор хранения

- Акт

- Анкета

- Ведомость

- Выписка

- График

- Данные

- Декларация

- Доверенность

- Договор

- Жалоба

- Журнал

- Задание

- Заключение

- Записка

- Запрос

- Заявка

- Заявление

- Исковое

- Извещение

- Инструкция

- Информация

- Карта

- Карточка

- Книга

- Контракт

- Опись

- Отчет

- Паспорт

- Перечень

- Письмо

- План

- Показатели

- Положение

- Постановление

- Предложение

- Представление

- Претензия

- Приказ

- Протокол

- Разное

- Разрешение

- Расписка

- Распоряжение

- Расчет

- Реестр

- Резюме

- Решение

- Сведения

- Свидетельство

- Сертификат

- Смета

- Соглашение

- Сообщение

- Список

- Справка

- Таблица

- Требования

- Уведомление

- Удостоверение

- Устав

- Характеристика

- Ходатайство

Магнит показывает на север и на юг; от человека зависит избрать хороший или дурной путь жизни. (К. Прутков)

- Типовые договоры

- Образцы документов

- Политика конфиденциальности

- Обратная связь

У нас на сайте каждый может бесплатно скачать образец интересующего договора или образца документа, база договоров пополняется регулярно. В нашей базе более 5000 договоров и документов различного характера. Если вами замечена неточность в любом договоре, либо невозможность функции “скачать” какого-либо договора, обратитесь по контактным данным. Приятного времяпровождения!

Одна из особенностей российской налоговой системы заключается в том, что физические лица нечасто контактируют с представителями ИФНС. Обычно это происходит по двум видам налогов – транспортному и на имущество (землю и/или жилье). Особенно неприятным становится получение судебного приказа о взыскании любого из перечисленных налогов.

Такое решение выносится судом по инициативе налоговых органов и является общепринятой практикой в работе последних. Если гражданин на согласен с действиями ИФНС, перед ним встает задача отмены судебного приказа о взыскании налога. В статье рассматриваются особенности и правовые аспекты этого мероприятия.

Правовое регулирование

Порядок выдачи и отмены судебного приказа регламентируется положениями ГПК РФ , принятого после утверждения №138-ФЗ от 14 ноября 2011 года. Актуальная на сегодня редакция кодекса принята совсем недавно – 24 апреля текущего года.

Непосредственно судебному приказу и тому, что с ним связано, отводится глава 11 документа, содержащая 10 статей – начиная со 121-й и заканчивая 130-й. Отдельного упоминания по рассматриваемой теме заслуживает Письмо №СА-4-7/18776@, изданное Минфином и датированное 20 сентября 2017 года. В нем даются разъяснения ведомства по вопросу необоснованного взыскания долгов с физических лиц по отменным ранее судебным приказам.

Особенности вынесения

Важной особенностью судебного приказа выступает статус документа. Он является как решением суда в формате постановления, так и исполнительным документом. Еще один ключевой правовой нюанс судебного приказа – упрощенная процедура вынесения, которая заключается в рассмотрении судом аргументов только одной стороны. В данном случае речь идет о представителях взыскателя, то есть налоговых органах. Суть упрощенной процедуры состоит в том, что суд:

- не устанавливает фактические обстоятельства дела;

- на занимается анализом представленных документов;

- не реализует принцип равных прав и состязательности для каждой из сторон.

Порядок и сроки вынесения

Стандартная процедура вынесения судебного приказа предусматривает следующие действия взыскателя и суда:

- представитель ИФНС направляет в суд документы, показывающие долг налогоплательщика перед бюджетом;

- судья в течение 5 дней издает приказ о взыскании налога с физического лица (отрицательное решение, как правило, принимается только при наличии явных ошибок в представленных налоговыми органами документах);

- информация о вынесении судебного приказа размещается на официальном сайте суда, документ высылается налогоплательщику заказным письмом, на что предоставляется 5 дней с даты решения.

Порядок отмены приказа о взыскании

Следствием особенностей вынесения судебного приказа становится такой же упрощенный порядок отмены, установленный на законодательном уровне. Для его реализации налогоплательщику достаточно представить в суд возражения в части исполнения документа.

Отмена судебного приказа о взыскании налогов любого типа – транспортного, земельного, имущественного – происходит по следующей предельно простой схеме:

- налогоплательщик составляет возражение и направляет документ в суд, вынесший приказ;

- судья принимает решение об отмене приказа, о чем в течение 3-х дней уведомляет налоговые органы.

Последним предоставляется право взыскать долги по налогам с помощью обычного судебного разбирательства, которое будет носить состязательный характер и предполагать рассмотрение аргументов обеих сторон. Сложившаяся на сегодняшний день практика показывает, что наличие долга по уплате налогов почти со 100%-ной вероятностью означает, что ИФНС подаст исковое заявление в суд.

Важно . Отмена судебного приказа не означает освобождение налогоплательщика от уплаты налога. При наличии задолженности рано или поздно потребуется ее погашение. Более того, в случае выигрыша ИФНС дела в суде с должника будут взысканы штрафы и пени, а также госпошлина.

Срок подачи заявления/возражения

Налогоплательщику предоставляется 10 дней на обжалование судебного приказа. Срок следует считать с даты получения документа. Важный правовой нюанс – суд должен выслать должнику копию судебного приказа. Это необходимо сделать в течение 5 дней с даты принятия документа. Таким образом, фактический срок обжалования решения суда составляет 15-20 дней с момента принятия.

Если срок подачи возражения пропущен, налогоплательщик не теряет возможности обжаловать судебный приказ. Для этого необходимо, чтобы суд признал причины просрочки уважительными и восстановил срок. К числу таковых относится, например, плохая работа почты или отсутствие физлица по месту проживания из-за болезни, командировки или переезда.

Кроме того, сохраняется возможность обжаловать судебный приказ в кассационном порядке. На это предоставляется полгода. Но денежные средства в подобной ситуации, скорее всего, уже будут списаны. Их возврат произойдет только при положительном решении кассационного суда.

Требования к содержанию заявления/возражения

Возражение на отмену приказа составляется в свободной форме. К содержанию документа предъявляются следующие требования:

- в «шапке» указывается наименование суда, ФИО судьи и личные данные заявителя, включая адрес регистрации/проживания и контактный телефон;

- название документа размещается под «шапкой», отделяется от остального текста пустой строкой, может быть выделено крупным и/или жирным шрифтом;

- в основную часть документа обязательно включаются реквизиты выданного судом документа и отмечается факт несогласия с принятым решением. Приводить аргументы в свою пользу возможно, но не обязательно, так как отмена приказа суда о взыскании транспортного, земельного или других видов имущественного налога происходит автоматически, то есть без рассмотрения доводов каждой из сторон;

- подпись налогоплательщика с расшифровкой и датой составления документа. В обязательном порядке ставится собственноручно.

Образец заявления об отмене судебного приказа по налогу доступен для скачивания по ссылке .

Образец заполненного документа выглядит следующим образом:

Несмотря на кажущуюся простоту документа, чтобы гарантировать правильность составления, лучше всего обратиться к специалисту. Дополнительный плюс такого подхода к решению проблемы – получение квалифицированной консультации о перспективах и целесообразности реализации мероприятия.

Целесообразность отмены судебного приказа

Ответ на вопрос, стоит ли заниматься отменой рассматриваемого документа, достаточно прост. Тратить время на составление и подачу возражения имеет смысл в том случае, если, по мнению налогоплательщика, налоговые органы допустили ошибку при расчете размера выплаты в бюджет. В подобной ситуации отмена документа позволит доказать свою позицию в последующем судебном разбирательстве.

Если долг по налогам действительно присутствует, отмена приказа становится, фактически, отсрочкой. В этом случае не стоит дожидаться начала судебного разбирательства и погасить задолженность при первой же возможности. Такой подход позволит избежать необходимости несения дополнительных расходов в виде штрафов, пеней и госпошлины.

Взаимодействие с налоговиками — неотъемлемая часть «жизни» любого бизнеса. Предприниматели и компании постоянно находятся под пристальным вниманием налоговиков и потому не понаслышке знают, что такое камеральные и выездные проверки ФНС. И если первые проходят в основном безболезненно для предпринимателей, то выездные, как правило, чреваты не самыми приятными последствиями — доначислениями, штрафами и пенями. Вердикт «фискалов», вынесенный в отношении проверяемых граждан и компаний, — каким бы он ни оказался — обязательно оформляется документально. При этом лицо, которого касается принятый официальный документ, имеет законную возможность его оспорить. Решения налоговой, в частности, можно опротестовать в административном или судебном порядке. Однако, чтобы процесс обжалования состоялся и доводы лица были услышаны, необходимо соблюдать установленный порядок действий.

В статье разберемся, как обжаловать решение налогового органа, куда обращаться, чтобы быть услышанным, и каким образом нужно действовать.

Можно ли оспорить решение налогового органа: что говорит закон

Право оспаривать решения фискалов, изложенные в официальной бумаге, закреплено за налогоплательщиком в статье 139 НК РФ [1] . Речь идет о ненормативных актах ФНС, то есть документах, касающихся отдельного лица, а не всех граждан и организаций. Соответственно, решение по результатам налоговой проверки тоже относится к таким актам.

Причиной недовольства часто становятся следующие действия фискалов:

- требования уплатить дополнительные суммы, в том числе не перечисленные ранее налоги и начисленные пени и штрафы. Решения о взыскании дополнительных сумм налоговики принимают, как правило, по результатам выездной проверки. К слову, доначислениями завершается большинство выездных контрольных мероприятий. Причина таких высоких показателей кроется, кроме всего прочего, в проведении «фискалами» подробного предпроверочного анализа. Таким образом налоговики перестраховываются и попросту не выезжают к тем, у кого нет никаких нарушений, и кто не в состоянии оплатить все начисленные суммы. Если налогоплательщик убежден, что назначенные ему взыскания излишни или вовсе никак не обоснованы, решение налоговиков можно оспорить;

- приостановка операций по банковским счетам компании. Закон дает «фискалам» право принять такие меры, если организация, например, не представила вовремя какие-либо обязательные документы [2] . Заморозка операций по счету может заблокировать всю деятельность компании и в итоге привести к значительным убыткам. Налоговый кодекс регламентирует основания и саму процедуру блокировки счетов. Если налоговики этими правилами пренебрегли — решение налоговой службы позволено оспорить;

- отказ в возврате переплаченных налогов. Если ФНС взыскала с компании сумму, которая превышает размер ее реального долга, излишек должен быть отдан обратно налогоплательщику. Чтобы оформить возврат, он подает соответствующее заявление, налоговая рассматривает его не более десяти дней, а затем выносит решение о возврате. Деньги перечисляются в течение месяца. Более того, кроме самой переплаты, инспекторы обязаны перевести налогоплательщику проценты, начисленные на эту сумму [3] . На практике же эта, казалось бы, стройная схема нередко дает сбой: налоговики игнорируют заявления, пропускают сроки или напрямую отказывают удовлетворить просьбу налогообязанного. Разумеется, подобные неправомерные решения и действия подлежат оспариванию;

- отказ в возмещении НДС. По закону заинтересованная компания может заявить о необходимости возврата, а «фискалы» проверить обоснованность требований данного юрлица с помощью процедуры камеральной проверки — все это происходит в соответствии с определенным порядком [4] . При этом закон не описывает обстоятельства, в связи с которыми налоговики вправе отказать в возмещении. Поэтому инспекторы, как правило, весьма вольны в этом вопросе. Впрочем, если решение ФНС кажется налогоплательщику несправедливым, его, конечно, можно обжаловать.

Обжалование решения налоговой может происходить на одном из двух уровней:

- административном, то есть по линии самой ФНС;

- судебном — другими словами, процесс обжалования решения налоговой инспекции протекает в арбитражном суде.

Проходить этапы обжалования необходимо последовательно: сначала административный и только затем судебный. На первом этапе налогоплательщик может подать одну из следующих жалоб:

- апелляционную. Она актуальна, если заявитель хочет, чтобы ФНС пересмотрела документы, еще не вступившие в силу. «Полносильным» документ становится по истечении месяца со дня его вручения адресату. Если месяц прошел, а заявление на пересмотр все-таки не подано, то заинтересованное лицо теряет возможность опротестовать решение в апелляционном порядке;

- общую. Такая жалоба направляется, если решение так и не было оспорено в апелляционном порядке. На то, чтобы оспорить вердикт ФНС в общем порядке, отводится года.

Как практически в любой другой ситуации с обжалованием, данная процедура может выполняться и через суд. Однако сразу искать справедливости там нельзя. Суд не рассматривает сами апелляционные или общие жалобы — он занимается оспариванием актов ФНС, принятых данной службой после рассмотрения обозначенных документов. Соответственно, нужно сперва подать жалобу в вышестоящую налоговую инстанцию, дождаться ее решения и только после этого, если результат оказался неудовлетворительным для заявителя, он может обратиться в суд. При этом у налогоплательщика есть три месяца со дня, когда решение вступило в силу.

Как оспорить решение налоговой в вышестоящем органе

Подать жалобу в налоговую можно несколькими способами:

- на бумажном носителе, передав непосредственно в подразделение ФНС, чье решение подлежит оспариванию. В ряде подразделений есть специальные окна для приема входящей корреспонденции. При подаче необходимо иметь при себе второй экземпляр жалобы, на котором будет стоять отметка о приеме документа;

- на бумажном носителе, отправив по почте, — квиток об отправке следует сохранить;

- в электронном виде по телекоммуникационным каналам [5] ;

- через официальный сайт ФНС.

С 1 мая 2020 года вступил в силу Приказ ФНС России от 20 декабря 2019 года № ММВ-7-9/645@, утвердивший шаблон апелляционной жалобы на решение налоговой инспекции. Теперь достаточно скачать нужный шаблон и заполнить его [6] .

Апелляцию ФНС изучает от 15 дней до месяца в зависимости от сложности самой проблемы. Если оспаривается решение, вынесенное по результатам налоговой проверки, рассмотрение займет до месяца, пересмотр прочих видов документов ФНС проходит несколько быстрее — до 15 дней. Так или иначе, срок, отведенный на рассмотрение, может быть продлен самим органом — если на то есть основания.

Апелляционная жалоба в налоговой рассматривается без участия заявителя — таково общее правило. Однако, если рассматривающий орган обнаружил какие-то противоречия в документах, он может пригласить заявителя, оповестив его заранее о времени и месте проведения разбирательства.

Заявителю также следует знать, что есть случаи, когда ФНС имеет полное право не реагировать на его попытки опротестовать решение.

Ну и, конечно же, заявитель сам вправе отозвать поданную бумагу, если по каким-то причинам счел это необходимым.

Безусловно, это не единственный возможный вариант развития событий. Оспаривание решения налоговой в апелляции может привести к тому, что вышестоящий орган:

- отклонит жалобу, то есть согласится с изначальным решением налоговой;

- решит отменить решение налоговой полностью или частично;

- отменит спорное решение и вынесет собственное;

- признает действия сотрудников, участвовавших в составлении спорного документа, незаконными и примет свое решение по существу [7] .

От того, что конкретно решит проверяющая инстанция, зависит, по сути, все, в том числе вступит ли в силу обжалуемое решение. Так, если вышестоящий орган соглашается с несправедливым, по мнению заявителя, документом, то он вступает в силу в день вынесения апелляционного решения. Если же высшая инстанция, напротив, отменяет решение, оно не вступит в силу вовсе, а значит, предписания, установленные им в отношении налогоплательщика, не будут реализованы.

Как мы уже обозначили ранее, если лицо по каким-то причинам не воспользовалось возможностью подать апелляционную жалобу, оно вправе подать общую. Требования к форме и содержанию этих документов практически ничем не различаются.

Стоит понимать, что раз общая жалоба призвана оспорить положения уже вступившего в силу документа ФНС, то после ее подачи процесс исполнения спорного решения не приостанавливается. Иначе говоря, налоговая вправе проводить взыскания по исходному документу. Однако у налогоплательщика есть законное право подать заявление о приостановлении исполнения. При этом данный документ придется сопроводить банковской гарантией, означающей, что кредитная организация берет на себя уплату налога, штрафа, взноса и прочих денежных обязательств, не удовлетворенных по обжалуемому решению [8] .

Как обжаловать решение в суде: порядок действий

Порядок обжалования решений налоговых органов в суде урегулирован уже Арбитражным процессуальным кодексом РФ. И проводится судебное оспаривание по общим правилам подачи исковых заявлений с учетом дополнительных требований, предусмотренных главой 24 АПК РФ. Сначала заявление об оспаривании решения ФНС направляется в региональный арбитражный суд — это первая инстанция системы АС. На данном этапе дело рассматривает один судья.

Текст судебного заявления должен содержать следующую информацию:

- наименование подразделения ФНС, которое вынесло решение, не удовлетворившее истца;

- реквизиты оспариваемого документа;

- сведения о правах и интересах заявителя, нарушенных оспариваемым решением;

- данные о законах, которым не соответствует решение;

- собственно требования заявителя [9] .

Разумеется, одного лишь заявления будет недостаточно. Его необходимо сопроводить:

- документом, подтверждающим отправку копии заявления в орган, который принял оспариваемое решение;

- квитанцией об оплате госпошлины;

- бумагами, которые подтверждают позицию заявителя;

- свидетельством о госрегистрации лица (если речь идет о юрлице);

- доверенностью подписанта — она нужна, если заявление подписывает гражданин, который вправе действовать от имени организации без доверенности;

- выпиской из ЕГРЮЛ (также актуально для юрлица);

- копией решения, которое обжалуется, и апелляционного решения, вынесенного в налоговой;

- при необходимости — ходатайством о приостановлении исполнения спорного решения [10] .

На рассмотрение заявления у суда есть три месяца с момента его поступления. Как только все документы будут изучены, суд вынесет решение: он либо согласится с актом налоговой, либо отменит его полностью или частично.

Судебному решению потребуется месяц на вступление в силу. Если заявитель не готов согласиться с полученным результатом, в течение обозначенного времени он вправе инициировать апелляционный пересмотр уже в рамках арбитражной системы. Пока производится пересмотр судебного решения, оно не может вступить в силу. Что немаловажно, даже после того как данное решение станет законным, у заинтересованной стороны все еще останется возможность опротестовать его уже в кассационном порядке — на это ему будет выделено два месяца.

Как бы тщательно и дисциплинированно ни работали сотрудники ФНС, не исключены ошибки, недочеты, намеренные или ненамеренные нарушения порядка и правил проведения процедуры, а также ущемление прав налогоплательщиков. Как известно, в спорах с налоговой цена вопроса порой измеряется десятками миллионов рублей, однако у налогоплательщика есть право потребовать пересмотреть вынесенное в отношении него решение. Причем подавать жалобу налогообязанное лицо может многократно: в апелляционном или общем порядке, а если это не возымело нужного эффекта — даже в судебном. И опротестование может стать более эффективным, если заручиться серьезной профессиональной поддержкой.

Где можно получить консультацию специалиста в налоговой сфере?

О том, почему все-таки стоит привлечь специалиста и где вообще его искать, рассказывает Дмитрий Сидоренко — генеральный директор Fomix Consulting Group:

«Процедура оспаривания решений фискальных органов урегулирована, но на практике процесс может пойти по непредвиденному сценарию. Шанс на успех в спорах с налоговиками зависит в первую очередь от того, что именно подлежит опротестованию. Например, если это решение по результатам выездной проверки, отменить его — сверхзадача. Хорошо, если получится снизить сумму взыскания. Решения, касающиеся иных вопросов, обычно лучше поддаются оспариванию. Но даже в таких случаях стоит привлечь специалиста. Грамотно подготовить апелляцию в налоговую сможет только человек, который не просто хорошо ориентируется в налоговой сфере, а еще способен кратко, но убедительно изложить все свои соображения на бумаге. Для участия в судебном оспаривании требуется опытный юрист со знанием налоговых и процессуальных норм, умеющий подготавливать процессуальные документы и просчитывать все возможные риски наперед. В штате рядовой компании такой человек вряд ли найдется — корпоративные юристы обычно не специализируются на налоговых вопросах и не знают о всех подводных камнях. А помощь плохого консультанта — это порой даже хуже, чем его отсутствие.

Между тем опытные юристы, хорошо знакомые с налоговым законодательством, есть в специализированных фирмах, таких как Fomix Consulting Group. На рынке юридических услуг наша компания довольно давно — с 2008 года. За время нашей деятельности мы накопили внушительный опыт решения вопросов различной сложности и собрали штат профессиональных сотрудников с опытом работы как в самой ФНС, так и на стороне проверяемых организаций. Потому мы можем смело отнести себя к числу проверенных компаний. И наши специалисты доказали свой профессионализм, сэкономив своим клиентам уже не одну сотню миллионов рублей.

Конечно, мы предпочитаем сопровождать наших клиентов на всех этапах. Так, если речь идет о налоговой проверке, наши юристы могут оказать помощь до, во время и после проведения налоговиками контрольных мероприятий, регулярно консультируя по возникающим вопросам. Такой комплексный подход позволяет нам досконально изучить ситуацию и особенности работы компании, проанализировать риски, подстраховать клиента, не допустить незаконных действий со стороны налоговиков и в случае необходимости сработать на опережение.

Но мы готовы подключиться к процессу и на этапе оспаривания решения: юристы Fomix Consulting Group могут подготовить документы как к налоговому, так и к судебному обжалованию, защитить интересы клиента во всех инстанциях, да и в целом взять на себя любые сопутствующие хлопоты. Мы за то, чтобы наши клиенты могли заниматься своим бизнесом, а не сложными и долгими разбирательствами с налоговиками.

Наша компания не только помогает организациям «отбиваться» от налоговиков и оспаривать их действия, мы можем взять на себя регистрацию юрлица, провести процедуру банкротства или ликвидации, помочь с организацией почтового обслуживания и решить корпоративный спор».

P. S. Полная информация об услугах Fomix Consulting Group доступна для ознакомления на официальном сайте.

- 1 https://clck.ru/RqnKE

- 2 https://clck.ru/Poutu

- 3 https://clck.ru/RqnKk

- 4 https://clck.ru/RqnKv

- 5 https://clck.ru/RqnL3

- 6 https://www.nalog.ru/rn77/apply_fts/pretrial/9679353/

- 7 https://clck.ru/RqnLR

- 8 https://clck.ru/NCKmh

- 9 https://clck.ru/RqnLm

- 10 https://clck.ru/RqnLw

Бывает, что учредитель или руководитель компании замечает проявление повышенного интереса со стороны ФНС. В таком случае не стоит дожидаться, пока налоговики начнут выездную проверку, чтобы потом воспользоваться возможностью оспорить решение по ее результатам. Оптимальным вариантом станет обращение к профессиональным налоговым юристам уже на предпроверочном этапе.

Обжалование по желанию компании в административном порядке решения налогового органа о привлечении либо об отказе в привлечении к ответственности за совершение налогового правонарушения с 2009 года стала обязательной процедурой досудебного урегулирования споров (п. 5 ст. 101.2 НК РФ). Обращение компании в суд за защитой своих прав без соблюдения такого порядка служит основанием для оставления заявления без движения (ч. 1 ст. 128 АПК РФ), а в случае, если это обстоятельство будет установлено после принятия заявления к производству - для оставления его без рассмотрения (ч. 2 ст. 148 АПК РФ).

В настоящей статье мы разберем основные вопросы практического применения п. 5 ст. 101.2 НК РФ.

Досудебное обжалование обязательно не для всех решений

Обязательному досудебному порядку обжалования подлежат не все ненормативные акты налоговых органов. Такой порядок распространяется только на два вида решений, а именно – решение о привлечении либо об отказе в привлечении к ответственности за совершение налогового правонарушения. Специалисты сходятся во мнении, что досудебной процедуре обжалования подлежат только такие решения, в которых отражены нарушения, установленные статьями 120, 122, 123 НК РФ[1].

Поскольку выявление предусмотренных указанными статьями нарушений возможно в ходе налоговых проверок, то можно заключить, что рассматриваемый порядок применятся только к решениям о привлечении или об отказе в привлечении к ответственности, выносимым по результатам проверок. О правомерность данного вывода также свидетельствуют взаимосвязь положений п.9 ст. 101 и п. 2 ст. 101.2 НК РФ об апелляционном порядке обжалования актов налоговых органов.

Следует отметить, что нарушения налогового законодательства могут быть выявлены налоговым органом и зафиксированы в соответствующем решении также вне рамок проверок. Такие нарушения не связаны с правильностью исчисления налоговой базы и уплаты налогов, но препятствуют осуществлению налогового контроля. Например, нарушение установленных сроков для представления сведений об открытии и закрытии банковского счета или неподача декларации (ст. 118, 119 НК РФ соответственно). По решениям о таких нарушениях апелляционный порядок обжалования не установлен и применяется иной специальный порядок производства (ст. 101.4 НК РФ)

Таким образом, по-прежнему без предварительного административного обжалования компания может обращаться в суд за защитой своих прав, нарушенных следующими ненормативными актами налоговых органов:

- решением о привлечении к ответственности по ст.ст. 116-119, 124-129, 129.1, 129.2 НК РФ;

- решением об отказе в возмещении НДС;

- решением об отказе в зачете или возврате излишне уплаченного (взысканного) налога;

- решением о наложении ареста на имущество налогоплательщика;

- решением о взыскании налога, пеней и штрафа за счет денежных средств на счетах в банке, а также за счет имущества налогоплательщика;

- решением о приостановлении операций по банковским счетам.

Варианты обжалования решений

Существует две возможности административного обжалования решений: в порядке апелляционного производства или в общем порядке. Применение того или иного варианта зависит от того, вступило решение в законную силу или нет. При этом будут различаться процедура и последствия обжалования.

Решение, принятое по результатам проверки вступает в законную силу по истечении 10 рабочих дней со дня его вручения компании (п. 9 ст. 101, п.6 ст. 6.1 НК РФ). В течение указанного периода времени решение считается невступившим в силу и может быть обжаловано в апелляционном порядке (п. 2 ст. 101.2, п. 2 ст. 139 НК РФ).

Жалоба на вступившее в законную силу решение, которое не было обжаловано в апелляционном порядке, может быть подана в течение одного года с момента вынесения обжалуемого решения (п. 2 ст. 139 НК РФ).

Преимущества обжалования невступивших в силу решений (апелляционное обжалование)

При подаче апелляционной жалобы вступление в силу обжалованного решения откладывается до дня принятия вышестоящим налоговым органом решения по жалобе (п.9 ст. 101, п.2 ст. 101.2 НК РФ). По общему правилу такое решение принимается в течение месяца со дня подачи жалобы, но указный срок может быть продлен не более чем на 15 дней (п. 3 ст. 140 НК РФ). Такая отсрочка вступления решения в силу означает отсрочку возможного принудительного взыскания доначисленых сумм.

Таким образом, можно сказать, что апелляционное обжалование переносит момент необходимости уплаты денежных средств или их возможного списания с банковского счета компании как минимум на месяц. К тому же у компании появляется достаточно времени для подготовки качественного заявления в суд.

Процедура обжалования

Апелляционная жалоба в вышестоящий налоговый орган подается через налоговый орган, решение которого обжалуется (п. 3 ст.139 НК РФ). Жалобы, направленные непосредственно в вышестоящий налоговый орган, как показывает практика, возвращаются налогоплательщику без рассмотрения. В результате такой «технической» ошибки компания может пропустить срок для апелляционного обжалования, и решение вступит в силу.

В отличие от процедуры рассмотрения результатов налоговой проверки, налоговым законодательством не предусмотрено участие представителей компании при рассмотрении доводов жалобы. В связи с таким процедурным отстранением компании можно сказать, что рассмотрение жалобы носит формальный заочный характер. Об итогах рассмотрения жалобы компанию письменно уведомят (п. 3 ст. 140 НК РФ).

Итоги апелляционного обжалования

По итогам рассмотрения апелляционной жалобы вышестоящий налоговый орган вправе (1) оставить решение без изменения, а жалобу без удовлетворения, (2) отменить или изменить решение полностью или в части и принять по делу новое решение, (3) отменить решение и прекратить производство по делу (п. 2 ст. 140 НК РФ). Принятие любого из указанных вариантов решения свидетельствует о завершении процедуры административного обжалования решения, вынесенного по результатам налоговой проверки.

Иначе говоря, принятие по результатам рассмотрения жалобы вышестоящим налоговым органом нового решения, не является обстоятельством, препятствующим обращению компании в суд. Это связано с тем, что такое решение выносится не по результатам налоговой проверки, а в связи с рассмотрением жалобы на решение, вынесенное нижестоящим налоговым органом. Конечно, при желании компания может обжаловать это новое решение в следующий вышестоящий налоговый орган, однако такое обжалование уже не является условием для обращения в суд.

Исчисление срока для обращения в суд

Процессуальный трехмесячный срок на подачу заявления в суд, установленный п. 4 ст. 198 АПК РФ, исчисляется с учетом положений п. 5 ст. 101.2 НК РФ[2], то есть срок для обращения в суд исчисляется со дня, когда лицу, в отношении которого вынесено это решение, стало известно о вступлении его в силу.

При апелляционном обжаловании решение вступает в силу в день принятия вышестоящим налоговым органом решения по жалобе. При этом такое решение по общему правилу должно быть вынесено в течение месяца (п.9 ст. 101, п.2 ст. 101.2, п. 3 ст. 140 НК РФ).

В случае, если в нарушение ст. 140 НК РФ вышестоящий налоговый орган не даст письменный ответ на жалобу в течение месяца, то трехмесячный срок, предусмотренный п. 4 ст. 198 АПК РФ должен исчисляться с момента истечения срока для рассмотрения жалобы вышестоящим налоговым органом.

О таком порядке соотношения норм и исчислении сроков, установленных налоговым и арбитражно-процессуальным законодательством, компании были сориентированы Постановлением Президиума ВАС РФ от 20.11.2007 N 8815/07 по делу № А41-К2-19605/06, выводы которого были дополнены Определением ВАС от 30.01.2009 № ВАС-15592/08 по делу № А27-3697/2008-2. При этом суд отметил, что нормы Арбитражного процессуального кодекса РФ, устанавливающие срок для обращения в суд за защитой нарушенного права не должны рассматриваться как препятствующие реализации права на использование внесудебных процедур разрешения налоговых споров, которые являются предпочтительными в налоговых правоотношениях с точки зрения оперативности защиты нарушенных прав налогоплательщиков.

Учитывая правовое толкование норм высшим судебным органом, представляется, что в случае нарушения вышестоящим налоговым органом установленного месячного срока на вынесение решения у компании возникают объективные риски, связанные с пропуском срока на судебное обжалование.

С другой стороны, если компания посчитает целесообразным все-таки дождаться решения по жалобе и пропустит срок на подачу заявления в суд[3], то она сможет обратиться в суд с ходатайством о восстановлении пропущенного срока на обжалование ненормативного акта государственного органа (ст. 117 АПК РФ). Суды, признавая принятие мер для урегулирования спора в административном порядке уважительной причиной пропуска срока, такие ходатайства удовлетворяют[4]. Учитывая практику федеральных арбитражных судов, а также правовую позицию, выраженную высшим судебным органом, в настоящее время нет оснований полагать, что в случае обращения в суд при пропуске срока компании будет отказано в судебной защите.

Обжалование вступивших в силу решений

Вступившее в силу решение может быть обжаловано в течение года с момента его вынесения путем подачи жалобы в вышестоящий налоговый орган (п. 3 ст. 101.2, п.2 ст. 139 НК РФ).

В случае обжалования вступившего в силу решения процедура взыскания автоматически приостанавливаться не будет, но положения п. 4 ст. 101.2 НК РФ предусматривают право вышестоящего налогового органа удовлетворить ходатайство компании о приостановлении обжалуемого решения. В настоящее время отсутствует практика обращения компаний с подобными ходатайствами, не налажено взаимодействие налогоплательщика и налогового органа, повышающее вероятность положительного для компании разрешения вопроса, в связи с чем риск принудительного списания спорных средств с банковских счетов налогоплательщика является высоким.

Исчисление срока для обращения в суд

В случае распространения логики исчисления сроков на судебное обращение, примененной в случае апелляционного обжалования, на случай обжалования решения в общем порядке, получалось бы, что трехмесячный срок на подачу заявления в суд начинает исчисляться по истечении месяца со дня подачи жалобы, которая в свою очередь может быть подана в течение одного года с даты вынесения обжалуемого решения.

Однако, данный приём противоречит положениям Налогового кодекса РФ. В связи с чем компании необходимо внимательно отнестись к правилам исчисления сроков для обращения в суд при обжаловании решения в общем порядке, чтобы, в случае необходимости, не лишиться права на судебную защиту.

Как было отмечено выше, процессуальный срок на обращение в суд применяется с учетом положений налогового законодательства, а именно п. 5 ст. 101.2 НК РФ, предусматривающих, что в случае обжалования решений в судебном порядке срок для обращения в суд исчисляется со дня, когда лицу, в отношении которого вынесено это решение, стало известно о вступлении его в силу.

Если решение не было обжаловано в апелляционном порядке в вышестоящий орган, то оно вступает в силу на следующий день после истечения десятидневного срока на подачу апелляционной жалобы (п. 9 ст. 101 НК РФ). Следовательно, для сохранения права на судебную защиту и одновременного соблюдения обязательной досудебной процедуры обжалования решения, установленного п. 5 ст. 101.2 НК РФ, компании следует подать жалобу в вышестоящий налоговый орган не позднее полутора месяцев со дня вступления решения в силу.

Таким образом, если налогоплательщик ожидает отрицательного результата по рассмотрению жалобы и планирует защищать свои права в суде, то реальный срок на подачу жалобы в вышестоящий налоговый орган существенно сокращается.

Представляется, что противоречие между установленным в законе годичным сроком на административное обжалование (п.2 ст. 139 НК РФ) и его существенным сокращением с целью сохранения права на судебную защиту до полутора месяцев (п. 5 ст. 101.2 НК РФ) является «технической» недоработкой законодателя.

Коллизия порядка исчисления сроков на судебное обращение, по нашему мнению, будет преодолеваться путем обращения компаний в арбитражные суды с просьбой о восстановлении пропущенного срока на обжалование ненормативного акта государственного органа по уважительной причине.

Обозначенные в настоящей статье спорные вопросы практического применения п. 5 ст. 101.2 НК РФ[5] в настоящее время стали дискуссионными, в связи с чем, можно полагать, в ближайшее время они найдут свое разрешение в виде разъяснений компетентных органов.

Куда подавать жалобу

Согласно п. 1 ст.139 НК РФ жалобу на решение о привлечении либо об отказе в привлечении к ответственности нужно подавать в вышестоящий налоговый орган.

Структура налоговых органов разделена на три уровня: территориальные инспекции, управления ФНС РФ по субъектам Российской Федерации и центральный аппарат ФНС РФ (приложение № 1 к приказу Минфина России от 09.08.05 № 101н).

К территориальным инспекциям относятся инспекции по району, району в городе, городу без районного деления, а также межрайонные инспекции. Их решения нужно обжаловать в управление ФНС РФ соответствующего субъекта Российской Федерации (области, края, республики, города Москвы или Санкт-Петербурга).

Если решение принято управлением ФНС РФ по субъекту Российской Федерации, то жалобу надо подавать непосредственно в ФНС РФ.

Крупнейшие налогоплательщики состоят на учете в специальных межрегиональных инспекциях. Их решения нужно обжаловать сразу в ФНС РФ (приложение № 2 к приказу Минфина России от 09.08.05 № 101н).

Повторные проверки проводят также межрегиональные инспекции по федеральным округам. Их решения нужно обжаловать в ФНС РФ (приложение № 4 к приказу Минфина России от 09.08.05 № 101н).

Что может предпринять инспекция в связи с решением, не вступившим в законную силу

До вступления в силу решения, принятого по результатам проверки, налоговая инспекция, в качестве обеспечительных мер может вынести постановление о запрете компании распоряжаться определенным имуществом стоимостью не меньше недоимки, пени и штрафа. Если совокупная стоимость имущества компании по данным бухгалтерского учета меньше доначисленных согласно решению сумм, то на сумму разницы инспекция вправе также арестовать банковский счет налогоплательщика (п. 10 ст. 101 НК РФ).

При аресте счета деньги не списываются с него, как при взыскании, а лишь «замораживаются», то есть компания не может ими распоряжаться.

Решение об аресте счета, как и о запрете распоряжаться имуществом, можно сразу же оспорить в суде. У налоговиков есть право на такие обеспечительные меры только при достаточных основаниях полагать, что без них будет трудно или вообще невозможно исполнить обжалуемое решение, принятое по результатам проверки, и (или) взыскать указанные в нем недоимку, пени и штрафы. Налоговики обычно игнорируют эту оговорку и не могут доказать, что у них были основания для подобных предположений. В таких случаях суды отменяют обеспечительные меры (определение ВАС РФ от 26.09.08 № 12266/08, Постановление ФАС ВСО от 20.05.08 № А33-13063/07-Ф02-1987/08, Постановление ДО от 20.01.09 Ф03-6280/2008)

В чем смысл обжалования решения об отказе в привлечении к ответственности?

Формулировка «об отказе в привлечении к ответственности» означает лишь то, что инспекция не нашла оснований для штрафа за совершение налогового правонарушения. Таким решением инспекция тоже может доначислить компании налоги и пени.

В какой форме составляется жалоба в вышестоящий налоговый орган?

Форма жалобы в вышестоящий налоговый орган законодательно не установлена. В связи с чем она может быть составлена в произвольной форме.

При подаче жалобы в вышестоящий налоговый орган надо уплачивать госпошлину?

Нет, плата за административное обжалование решений налогового органа не взимается.

[1] Статья 120 «Грубое нарушение правил учета доходов и расходов и объектов налогообложения», ст. 122 «Неуплата или неполная уплата сумм налогов (сборов)», ст. 123 «Невыполнение налоговым агентом обязанности по удержанию и (или) неперечислению налогов» Налогового кодекса РФ.

[2] Заявление об оспаривании ненормативного акта налогового органа может быть подано в арбитражный суд в течение трех месяцев со дня, когда компании стало известно о нарушении её прав и законных интересов, если иное не установлено федеральным законом. Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом (п. 4 ст. 198 АПК РФ). Обязательность обжалования решений налоговых органов в административном порядке как условие возможности обращения за судебной защитой установлена в п. 5 ст. 101.2 НК РФ. Указанной нормой права прямо предусмотрено, что в случае обжалования решений налогового органа в судебном порядке срок для обращения в суд исчисляется со дня, когда лицу, в отношении которого вынесено это решение, стало известно о вступлении его в силу.

[3] Трехмесячный срок на подачу искового заявления начинает исчисляться по истечении месяца со дня подачи апелляционной жалобы. При превышении указанного срока срок на подачу заявления в суд будет считаться пропущенным.

[4] См. Решение АС г. Москвы от 12.05.2008 по делу №А40-16101/08-118-65, оставленному без изменения Постановлением 9ААС от 21.07.2008 N 09АП-8048/2008-АК, Постановление ФАС МО от 08.07.2008 № КА-А40/5853-08, Постановление ФАС ЗСО от 24.09.2004 № А56-8471/04.

[5] Статья В. Стрельникова «Досудебный беспорядок», ЭЖ-Юрист № 14, 2009.

Читайте также: