Налогообложение предприятий с иностранными инвестициями

Опубликовано: 16.04.2024

С. Гаврилова, ведущий юрист

В российском законодательстве отсутствует ограничение для деятельности иностранных организаций на территории Российской Федерации. В соответствии с ч. 4 п. 1 ст. 2 ГК РФ правила, установленные гражданским законодательством, применяются к отношениям с участием иностранных граждан, лиц без гражданства и иностранных юридических лиц, если иное не предусмотрено федеральным законом. Это означает, что на территории России иностранное юридическое лицо пользуется правами и несет обязанности наравне с российскими юридическими лицами.

Для осуществления деятельности на территории Российской Федерации иностранная организация должна быть зарегистрирована. Форма регистрации зависит от выбора ее участников, который непосредственно обусловлен целью деятельности. Так, иностранная организация вправе выступить учредителем юридического лица любой организационно-правовой формы, а также аккредитовать свой филиал или представительство.

ООО с иностранными инвестициями

Учрежденное иностранными участниками общество с ограниченной ответственностью будет являться российской организацией - юридическим лицом, образованным в соответствии с законодательством Российской Федерации, и иметь статус коммерческой организации с иностранными инвестициями (п. 6 ст. 4 Федерального закона от 09.07.1999 N 160-ФЗ "Об иностранных инвестициях в Российской Федерации"). Данное юридическое лицо будет подчиняться российским законам.

Создание коммерческой организации с иностранными инвестициями осуществляется на условиях и в порядке, которые предусмотрены ГК РФ и другими федеральными законами, такими как Федеральный закон от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей", Федеральный закон N 160-ФЗ.

Изъятия ограничительного характера для иностранных инвесторов могут быть установлены федеральными законами только в той мере, в какой это необходимо в целях защиты основ конституционного строя, нравственности, здоровья, прав и законных интересов других лиц, обеспечения обороны страны и безопасности государства. Изъятия стимулирующего характера в виде льгот для иностранных инвесторов могут быть предусмотрены в интересах социально-экономического развития Российской Федерации. Виды льгот и порядок их предоставления определяются законодательством Российской Федерации (п. 2 ст. 4 Федерального закона N 160-ФЗ).

Иностранным инвесторам на территории Российской Федерации предоставляются гарантии правовой защиты. Полная и безусловная защита прав и интересов обеспечивается Федеральным законом N 160-ФЗ, другими федеральными законами и иными нормативными правовыми актами Российской Федерации, а также международными договорами Российской Федерации. Например, иностранные инвесторы имеют такие гарантии, как использование различных форм осуществления инвестиций на территории Российской Федерации, переход прав и обязанностей иностранного инвестора другому лицу, гарантия от неблагоприятного изменения для иностранного инвестора и коммерческой организации с иностранными инвестициями законодательства Российской Федерации, право иностранного инвестора на приобретение ценных бумаг и пр.

Филиал и представительство иностранной организации

Для осуществления деятельности на территории Российской Федерации иностранная организация может быть зарегистрирована в качестве филиала или представительства. Содержание понятий "филиал" и "представительство" раскрывается отдельно в гражданском законодательстве для целей государственной регистрации и отдельно в налоговом законодательстве и международных актах для целей исчисления и уплаты налогов.

Так, филиал выполняет часть или все функции, включая функции представительства, от имени создавшего его иностранного юридического лица при условии, что цели создания и деятельность головной организации имеют коммерческий характер и головная организация несет непосредственную имущественную ответственность по принятым ею в связи с ведением указанной деятельности на территории Российской Федерации обязательствам (ч. 2 ст. 55 ГК РФ, п. 3 ст. 4 Федерального закона N 160-ФЗ).

Государственный контроль за созданием, деятельностью и ликвидацией филиала иностранного юридического лица осуществляется посредством его аккредитации Государственной регистрационной палатой при Министерстве юстиции Российской Федерации (ст. 24 Федерального закона N 160-ФЗ, Постановление Правительства Российской Федерации от 21.12.1999 N 1419). Филиал иностранного юридического лица имеет право вести предпринимательскую деятельность на территории Российской Федерации со дня его аккредитации.

Возможность создания представительства иностранной организации на территории Российской Федерации Федеральным законом N 160-ФЗ не установлена. Однако иностранная организация вправе открыть представительство на основании положений ст. 2 ГК РФ. Представительство в отличие от филиала обладает более узкими функциями. Оно наделено лишь правом представления интересов юридического лица и осуществления их защиты (ч. 1 ст. 55 ГК РФ).

Для целей налогообложения налоговое законодательство не использует понятия "филиал" или "представительство". В п. 2 ст. 11 НК РФ закреплено понятие "обособленное подразделение организации" - это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места. Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Следовательно, факт государственной регистрации обособленного подразделения для целей налогообложения значения не имеет. Это объясняется тем, что доходы, полученные в результате незаконного предпринимательства, также должны облагаться налогами.

Кроме того, отдельно для целей исчисления и уплаты налога на прибыль в гл. 25 НК РФ установлено понятие представительства иностранной организации, содержание которого включает в себя также филиал.

Под постоянным представительством иностранной организации в Российской Федерации для целей применения гл. 25 НК РФ понимается филиал, представительство, отделение, бюро, контора, агентство, любое другое обособленное подразделение или иное место деятельности этой организации, через которое организация регулярно осуществляет предпринимательскую деятельность на территории Российской Федерации, связанную с:

- пользованием недрами и (или) использованием других природных ресурсов;

- проведением предусмотренных контрактами работ по строительству, установке, монтажу, сборке, наладке, обслуживанию и эксплуатации оборудования, в том числе игровых автоматов;

- продажей товаров с расположенных на территории Российской Федерации и принадлежащих этой организации или арендуемых ею складов;

- осуществлением иных работ, оказанием услуг, ведением иной деятельности (п. 2 ст. 309 НК РФ).

Причиной образования постоянного представительства иностранной организации может быть также осуществление поставок с территории Российской Федерации принадлежащих иностранной организации товаров, полученных в результате переработки на таможенной территории или под таможенным контролем.

В международных актах для целей исчисления и уплаты таких налогов, как налог на прибыль, налог на имущество, налог на доходы, сформулировано понятие представительства. Перечень международных договоров Российской Федерации об избежании двойного налогообложения, действующих на 1 января 2009 г., приведен в Письме ФНС России от 15.01.2009 N ВЕ-22-2/20@.

Поскольку международные акты имеют приоритет над нормами российского законодательства, то, если в международном договоре предусмотрено понятие представительства, отличное от установленного в НК РФ, должны применяться положения международного договора (ст. 7 НК РФ).

Например, согласно Международному соглашению от 15.12.1997 между Правительством Российской Федерации и Правительством Турецкой Республики об избежании двойного налогообложения в отношении доходов на капитал строительная площадка, строительный, монтажный или сборочный объект или связанная с ними надзорная деятельность образуют постоянное представительство, только если продолжительность связанных с ними работ превышает 18 месяцев (ч. 3 ст. 5 этого Соглашения). Между тем ст. 308 НК РФ для целей образования такого вида постоянного представительства, как строительная площадка, не содержит ограничения по срокам продолжительности работ. Поэтому турецкая организация в отношении строительной площадки будет образовывать постоянное представительство по правилам ч. 3 ст. 5 Международного соглашения. Следовательно, в течение срока, установленного Международным соглашением, когда существование строительной площадки еще не приводит к образованию постоянного представительства, турецкая организация не исчисляет и не уплачивает налог на прибыль.

Налогообложение филиалов и представительств, а также юридических лиц с иностранными участниками

Налогообложение юридических лиц, учредителями которых являются иностранные организации, производится в соответствии с требованиями НК РФ в порядке, аналогичном налогообложению доходов юридических лиц, учредителями которых являются российские организации и граждане. Юридические лица в зависимости от видов деятельности, объема производства и величины выручки могут применять общий режим налогообложения или специальные налоговые режимы, такие как упрощенная система налогообложения, единый налог на вмененный доход.

Единственным отличием в налогообложении для учредителя-иностранца будет ситуация, связанная с выплатой дивидендов. Так, согласно п. п. 3, 4 ст. 224 и пп. 2, 3 п. 3 ст. 284 НК РФ собственники - российские организации или физические лица - налоговые резиденты заплатят налог по ставке 9%, а иностранные граждане или иностранные организации - 15%, если иное не предусмотрено международными договорами.

Иностранным инвесторам и коммерческим организациям с иностранными инвестициями при осуществлении ими приоритетного инвестиционного проекта предоставляются льготы по уплате таможенных платежей в соответствии с таможенным законодательством Российской Федерации и законодательством Российской Федерации о налогах и сборах.

Кроме того, Федеральный закон N 160-ФЗ предусматривает так называемую стабилизационную оговорку для иностранных инвесторов, осуществляющих инвестиционные проекты. Эта оговорка заключается в том, что при увеличении совокупной налоговой нагрузки на деятельность иностранного инвестора новые федеральные законы не применяются в течение срока окупаемости инвестиционного проекта. Однако на практике данная норма "не работает". По мнению специалистов налоговой службы, в НК РФ не говорится о том, что льготы для организаций - участников инвестиционных проектов сохраняются. В НК РФ нет прямой ссылки на Федеральный закон N 160-ФЗ, поэтому при изменении норм налогового законодательства будут преобладать нормы НК РФ и, следовательно, использовать ранее установленные налоговые преимущества организация с иностранными инвестициями не сможет.

Существуют некоторые особенности налогообложения филиалов и представительств иностранных государств. Они исчисляют и уплачивают налоги в соответствии с требованиями НК РФ и положениями международных договоров (ст. 7 НК РФ). Согласно данной норме, если международным договором Российской Федерации, содержащим положения, касающиеся налогообложения и сборов, установлены иные правила и нормы, чем предусмотренные НК РФ и принятыми в соответствии с ним нормативными правовыми актами о налогах и (или) сборах, то применяются правила и нормы международных договоров Российской Федерации. Следовательно, если в международном договоре (соглашении) предусмотрен порядок налогообложения отдельных видов дохода, отличный от установленного в НК РФ (в том числе льготный), должны применяться положения международного договора (соглашения).

Например, в гл. 21 НК РФ для филиалов и представительств иностранных компаний предусмотрены льготы по НДС в части аренды помещений при условии закрепления аналогичных льгот в международном договоре. Так, в соответствии с п. 1 ст. 149 НК РФ не подлежит налогообложению (освобождается от налогообложения) предоставление арендодателем в аренду на территории Российской Федерации помещений иностранным организациям, аккредитованным в Российской Федерации. Данное правило применяется в случаях, если законодательством соответствующего иностранного государства установлен аналогичный порядок в отношении российских организаций, аккредитованных в этом иностранном государстве, либо если такая норма предусмотрена международным договором (соглашением) Российской Федерации (ст. 149 НК РФ).

Совместным Приказом МИД России N 6498 и Минфина России N 40н от 08.05.2007 утвержден Перечень иностранных государств, в отношении аккредитованных в Российской Федерации граждан и (или) организаций которых применяется освобождение от обложения налогом на добавленную стоимость при предоставлении им в аренду помещений на территории Российской Федерации.

Однако важно иметь в виду, что все без исключения иностранные организации, в том числе их филиалы и представительства, иные обособленные подразделения на территории Российской Федерации, не вправе применять упрощенную систему налогообложения (пп. 18 п. 3 ст. 346.12 НК РФ). Российские организации, в том числе с иностранными участниками, вправе применять упрощенную систему налогообложения при условии, что их деятельность соответствует требованиям гл. 26.2 НК РФ.

Основные налоги, уплачиваемые предприятиями с

иностранными инвестициями в России

В предлагаемой статье рассматриваются особенности исчисления налога на прибыль и НДС для предприятий с иностранными инвестициями.

Налог на прибыль

Особенности налогообложения предприятий с иностранными инвестициями отражены в инструкциях Госналогслужбы РФ N 34 и N 37*(1).

В системе прямых налогов, взимаемых в Российской Федерации с предприятий, организаций и фирм (включая иностранные юридические лица, осуществляющие деятельность в России), основное место занимает налог на прибыль.

Можно выделить три основные группы плательщиков налога на прибыль:

1. Предприятия, организации и банки, являющиеся юридическими лицами по законодательству Российской Федерации (в том числе и предприятия с иностранными инвестициями);

2. Компании, фирмы и любые другие организации, образованные в соответствии с законодательством иностранных государств, а также иностранные юридические лица - члены товариществ и групп компаний при условии, что они осуществляют деятельность на территории Российской Федерации через постоянные представительства.

Надо сказать, что термин "постоянное представительство" применяется только при определении правового статуса иностранного юридического лица для целей налогообложения и не имеет организационно-правового значения. Под постоянным представительством в данном случае понимается отделение, филиал, бюро, контора, агентство, любое другое место регулярного осуществления деятельности по извлечению дохода на территории Российской Федерации или за ее границей. Эта деятельность может быть связана с представлением своих интересов или интересов других юридических лиц, с разработкой природных ресурсов, с проведением предусмотренных контрактами работ по строительству, установке, монтажу, сборке, наладке, обслуживанию оборудования, с эксплуатацией игровых автоматов, продажей продукции с расположенных на территории Российской Федерации и принадлежащих иностранному юридическому лицу или арендуемых им складов и др.

Под эту категорию попадают также юридические и физические лица, уполномоченные иностранными юридическими лицами на основании договорных отношений осуществлять представительские функции в России. Они рассматриваются в качестве постоянных агентов, если им предоставлены достаточные полномочия на заключение контрактов от имени иностранных юридических лиц. Если же иностранное юридическое лицо пользуется услугами агента с независимым статусом (т.е. действующего от имени иностранного лица в рамках своей обычной деятельности и являющегося экономически независимым от него), то такая деятельность посреднической организации не приводит к образованию постоянного представительства иностранного юридического лица. На практике, однако, провести эту грань достаточно сложно. Поэтому исключением являются случаи несогласия налоговых органов с определением типа представительства, даваемой иностранными юридическими лицами*(2).

Если иностранное юридическое лицо, являющееся участником предприятия с иностранными инвестициями, от имени этого предприятия кроме выполнения зафиксированных в учредительных документах предприятия обязанностей осуществляет от своего имени также другую деятельность в России (в пользу предприятия, иного юридического лица или в свою пользу) через постоянное место деятельности, указанная деятельность также подлежит обложению налогом на прибыль. Например, налогооблагаемой может быть признана деятельность иностранного юридического лица (являющегося одновременно участником предприятия с иностранными инвестициями) в части, касающейся представления его сотрудниками на территории России интересов третьих юридических лиц;

3. Иностранные юридические лица, получающие через постоянные представительства доход, не связанный с деятельностью в России, платят налог на прибыль только в отношении дохода, получаемого из источников в Российской Федерации.

Объектом налогообложения как для иностранных юридических лиц, осуществляющих предпринимательскую деятельность на территории Российской Федерации через свои постоянные представительства, так и для предприятий с участием иностранных инвестиций, является полученный ими доход, представляющий собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов и иного принадлежащего им имущества. В налогооблагаемую прибыль предприятий с участием иностранных инвестиций не включаются дивиденды и проценты, полученные по акциям, облигациям и иным ценным бумагам, принадлежащим такому предприятию, а также доходы от долевого участия в деятельности других предприятий (предприятий с иностранными инвестициями, акционерных обществ и др.), кроме доходов, полученных за пределами Российской Федерации, поскольку налог с таких доходов уже был удержан у источника их выплаты.

Перечень затрат, учитываемых при определении налогооблагаемой прибыли, един как для отечественных предприятий, так и для иностранных организаций и фирм и строго регламентирован Положением о составе затрат по производству и реализации продукции (работ, услуг) и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли*(3).

Поправками в действующий Закон РФ "О налоге на прибыль предприятий и организаций"*(4) установлено, что перечень таких расходов должен устанавливаться отдельным федеральным законом. Однако до настоящего времени такой закон не утвержден и, видимо, впредь до принятия Налогового кодекса Российской Федерации сохранится существующий порядок установления перечня затрат, учитываемых для налогообложения, основанный на постановлениях Правительства РФ. Его важнейшей отличительной особенностью является то, что целый ряд расходов, как правило, полностью принимаемых при определении базы для налогообложения прибыли в большинстве западных государств, ограничен в российском законодательстве определенными рамками*(5).

Порядок определения налогооблагаемой прибыли иностранных юридических лиц отличается рядом особенностей по сравнению с установленным для отечественных предприятий и предприятий с долевым участием иностранных инвесторов. В частности, для иностранных юридических лиц налогообложению подлежит только та часть прибыли, которая получена в связи с деятельностью в Российской Федерации. Не учитывается при налогообложении прибыль, полученная по внешнеторговым операциям, совершаемым исключительно от имени данного иностранного юридического лица и связанным с закупкой продукции (работ, услуг) в Российской Федерации, а также с товарообменом и операциями по экспорту в Россию продукции (работ, услуг), при которых юридическое лицо по законодательству Российской Федерации становится собственником продукции до пересечения ею государственной границы Российской Федерации, за исключением прибыли, полученной от продажи продукции с расположенных на территории России и принадлежащих иностранному юридическому лицу или арендуемых им складов. Если доходы получены не в денежной, а в натуральной форме (в виде продукции или имущества), то налог на прибыль уплачивается, исходя из рыночных цен на такую же или аналогичную продукцию или на имущество, действующих на момент получения дохода.

Максимальная ставка налога на прибыль может составлять 35%, минимальная - 13%.

Что касается налоговых льгот, то наиболее важная из них - необложение налогом фактически затраченных средств за счет прибыли предприятий на строительство объектов производственного назначения и жилья, а также на погашение ссуд банка, предназначенных для инвестиций капитального характера. Наличие этой льготы в определенной степени компенсирует невозможность осуществления полноценной ускоренной амортизации основных средств. Отметим, что решением согласительной комиссии Государственной Думы, Совета Федерации и Правительства РФ по проекту федерального бюджета на 1997 г. начиная с 1997 г. эта льгота в отношении объектов производственного назначения будет предоставляться только предприятиям сферы материального производства*(6).

Существенной является также льгота, в соответствии с которой не облагается налогом прибыль, использованная предприятиями и фирмами на содержание находящихся на их балансе жилищного фонда и иных объектов социально-культурного назначения.

Ряд налоговых льгот установлен для предприятий малого бизнеса (включая предприятия с участием иностранных инвестиций).

Указом Президента РФ от 23 мая 1994 г. N 1004 "О некоторых вопросах налоговой политики" установлено, что предприятия с иностранными инвестициями, занимающиеся деятельностью в сфере материального производства (при условии, что их оплаченная доля в уставном фонде составляет не менее 30% и в эквивалентной сумме - не менее 10 млн.долл. США), зарегистрированные после 1 января 1994 г., освобождаются полностью от уплаты налога на прибыль в федеральный бюджет в первые два года работы, а в третий и четвертый годы ставка этого налога уменьшается соответственно на 50 и 25%, если выручка от производственной деятельности составляет более 90% общей суммы выручки от реализации ими продукции (работ, услуг).

В случае несоответствия положений российского налогового законодательства и норм международных договоров Российской Федерации (СССР) в отношении налога на прибыль применяются правила международных соглашений. Такие договоры заключены Российской Федерацией (СССР) с большинством развитых иностранных государств и рядом развивающихся стран. В настоящее время действуют 25 двусторонних и 2 многосторонних соглашения об избежании двойного налогообложения*(7).

Предприятиям с иностранными инвестициями и представительствам иностранных юридических лиц, в отличие от иных налогоплательщиков, разрешено уплачивать налог на прибыль в иностранной конвертируемой валюте. Валютные счета должны быть ими открыты только в уполномоченных банках на территории Российской Федерации.

Налог на добавленную стоимость

Налог на добавленную стоимость (НДС) представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения*(8).

В соответствии с законодательством России плательщиками налога на добавленную стоимость являются:

а) предприятия и организации, имеющие согласно законодательству Российской Федерации статус юридических лиц, включая предприятия с иностранными инвестициями, осуществляющие производственную и иную коммерческую деятельность;

б) полные товарищества, реализующие товары (работы, услуги) от своего имени;

в) индивидуальные (семейные) частные предприятия, осуществляющие производственную и иную коммерческую деятельность;

г) филиалы, отделения и другие обособленные подразделения предприятий, находящиеся на территории Российской Федерации и самостоятельно реализующие товары (работы, услуги);

д) международные объединения и иностранные юридические лица, образованные в соответствии с законодательством иностранных государств, осуществляющие производственную и иную коммерческую деятельность на территории Российской Федерации.

В соответствии с Законом РСФСР "О налоге на добавленную стоимость" объектами налогообложения считаются:

а) все обороты по реализации на территории Российской Федерации товаров (как собственного производства, так и приобретенных на стороне), выполненных работ и оказанных услуг;

б) товары, ввозимые на территорию Российской Федерации, в соответствии с таможенными режимами, установленными таможенным законодательством Российской Федерации.

От НДС, согласно ст.5 закона "О налоге на добавленную стоимость", освобождены, в частности, операции, связанные с обращением ценных бумаг (за исключением брокерских и иных посреднических услуг), операции по страхованию и перестрахованию, операции, совершаемые по денежным вкладам, расчетным и другим счетам, банковские операции, а также работа переводчиков, услуги пассажирского транспорта, квартирная плата и т.д. Не взимается этот налог при выдаче, получении и уступке патентов, авторских прав и лицензий.

Кроме того, в России от НДС освобождаются некоторые услуги в сфере образования, науки, медицинского обслуживания населения, отдельные направления деятельности религиозных объединений, льготы касаются и спортивных, культурно-просветительных, театрально-зрелищных и развлекательных мероприятий и др.

Что касается механизма исчисления и внесения НДС, то серьезной проблемой для иностранных инвесторов является то, что суммы НДС, уплаченные ими в связи с ввезенным в Россию или приобретенным в России оборудованием, сырьем, материалами, услугами и т.д., подлежат зачету при продаже произведенной продукции, выполнении работ или оказании услуг не в иностранной валюте, а в рублях. Причем сумма, подлежащая зачету, рассчитывается по курсу иностранной валюты к рублю, сложившемуся не на момент продажи товаров (услуг, работ) иностранными инвесторами, а на момент уплаты ими НДС своим поставщикам. В условиях инфляции это существенно усиливает налоговый пресс и является преградой для осуществления долговременных инвестиций, окупаемость которых может быть обеспечена только через несколько лет. Эта проблема в настоящее время внимательно рассматривается, но положительное решение по ней пока принято только в отношении НДС, уплаченного за оборудование и иные товары, приобретенные в рамках соглашений о разделе продукции, заключенных иностранными инвесторами с российскими властями*(9).

Уплата НДС производится, как правило, ежемесячно, исходя из фактических оборотов по реализации товаров (работ, услуг) за истекший календарный месяц в срок не позднее 20 числа следующего месяца.

Предприятия, отнесенные Федеральным законом "О государственной поддержке малого предпринимательства в Российской Федерации" к малым предприятиям (в том числе с участием иностранных инвестиций), уплачивают налог ежеквартально в срок не позднее 20 числа месяца, следующего за последним месяцем отчетного квартала.

Датой совершения оборота считается день поступления средств за товары (работы, услуги) на счета в учреждения банков, а при расчетах наличными деньгами - день поступления выручки в кассу.

Для предприятий, которым разрешено определять срок реализации по отгрузке товаров (выполнению работ, услуг), датой совершения оборота считается их отгрузка (выполнение) и предъявление покупателям расчетных документов.

При безвозмездной передаче или обмене товаров (работ, услуг) днем совершения оборота является день их передачи (выполнения).

Плательщики налога ежемесячно представляют налоговым органам по месту своего нахождения расчеты по установленной форме до 20 числа месяца, следующего за отчетным.

Уплата налога на добавленную стоимость по товарам, ввозимым на территорию Российской Федерации, производится одновременно с уплатой других таможенных платежей. При этом порядок и условия (включая гарантии обеспечения обязанностей по уплате налога) предоставления отсрочки по уплате налога определяются Государственным таможенным комитетом Российской Федерации совместно с Министерством финансов Российской Федерации.

Министерству финансов Российской Федерации предоставляется право устанавливать иные налоговые периоды и сроки уплаты налога.

Ответственность за правильность и своевременность уплаты НДС возлагается на плательщиков и их должностных лиц. За нарушение Закона "О налоге на добавленную стоимость" плательщики и их должностные лица несут ответственность в соответствии с налоговым законодательством Российской Федерации.

Контроль за внесением налога в бюджет осуществляется налоговыми и таможенными органами в соответствии с их компетенцией, определяемой законодательством Российской Федерации.

Аспирант МГУ им.М.В.Ломоносова (Республика

Корея)

*(1) Инструкции Госналогслужбы РФ от 16 июня 1995 г. N 34 "О налогообложении прибыли и доходов иностранных юридических лиц" и от 10 августа 1995 г. N 37 "О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций".

*(2) Иванеев А.И. Налогообложение иностранных компаний и предприятий с участием иностранных инвестиций. М., 1997. С. 14.

*(3) Постановление Правительства РФ от 5 августа 1992 г. N 552 // СААП РФ.1992. N 11. Ст. 525.

*(4) Закон РФ от 27 декабря 1991 г. N 2116-1 "О налоге на прибыль предприятий и организаций" // Ведомости СНД и ВС РФ. 1992. N 11. Ст. 525.

*(5) Иванеев А.И. Указ. соч. С. 20-21.

*(8) Закон РСФСР от 6 декабря 1991 г. N 1992-1 "О налоге на добавленную стоимость" (с изм. и доп. от 22 мая, 16 июля, 22 декабря 1992 г., 25 февраля, 6 марта 1993 г., 11 ноября, 6 декабря 1994 г., 25 апреля, 23 июня, 7, 22 августа, 30 ноября, 27 декабря 1995 г., 1 апреля, 22 мая 1996 г., 17 марта, 28 апреля 1997 г.).

*(9) Иванеев А.И. Указ. соч. С. 47.

Актуальная версия заинтересовавшего Вас документа доступна только в коммерческой версии системы ГАРАНТ. Вы можете подать заявку на получение полного доступа к системе бесплатно на 3 дня.

Купить документ --> Получить доступ к системе ГАРАНТ

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Основные налоги, уплачиваемые предприятиями с иностранными инвестициями в России

Ким Сон Кук - аспирант МГУ им.М.В.Ломоносова (Республика Корея)

На практике нередкое явление, когда бизнес предполагает:

- торговую деятельность за рубежом, минуя Россию;

- поставку импортной продукции из Китая, Европы в Россию на постоянной основе;

- приобретение коммерческой недвижимости в Европе и сдачу ее в аренду;

- приобретение и реализацию ценных бумаг зарубежных компаний на иностранных биржах;

- наличие иностранных инвесторов в бизнесе.

В этом случае скорее всего не обойтись без включения в модель бизнеса иностранных компаний.

Специалисты TacCoach рассматривают, что надо учесть после принятия решения о регистрации иностранной компании в современной «прозрачной» реальности.

Кто может быть учредителем иностранной компании

1. российский учредитель напрямую;

2. иная иностранная компания, в которой учредителем или бенефициаром является российский собственник. Данный вариант популярен при наличии иностранных партнеров или вложении инвестиций одной иностранной компании в другие зарубежные организации.

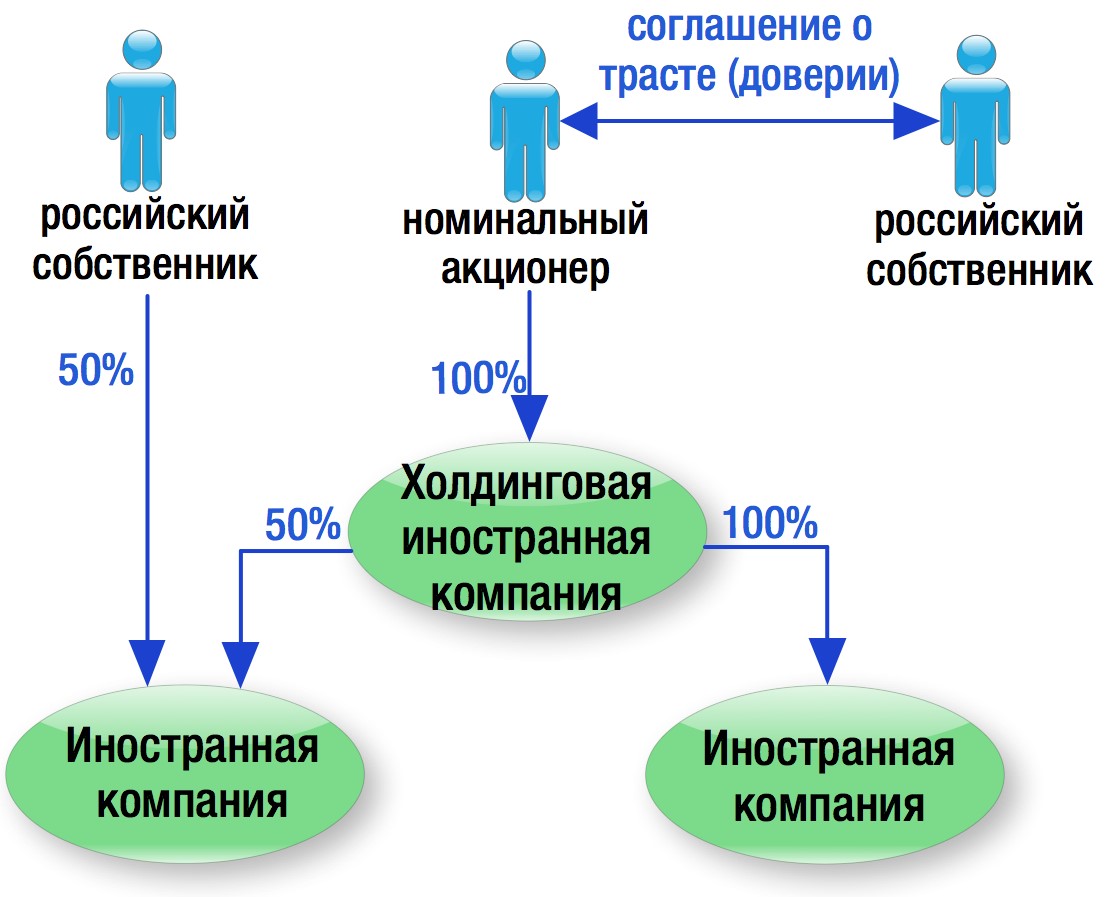

Иностранное право зачастую разделяет понятия «акционера» и «бенефициара»:

Акционер — открыто отражается в торговом реестре компаний. При этом акционером может быть не фактический собственник акций, а «квалифицированный» номинальный акционер, который официально занимается специализированной консалтинговой деятельностью по владению акциями иностранных компаний в интересах третьих лиц. То есть, по факту такие номинальные акционеры не принимают реального участия в управлении, а следуют указаниям третьих лиц.

Бенефициар — это фактический владелец акций, который дает указания номинальному акционеру по порядку управления и распоряжения долями в иностранных компаниях.

Между акционером и бенефициаром, как правило, заключается декларация о трасте (доверии). Декларация является подтверждением того, кто является реальным владельцем акций, и определяет ответственность номинальных акционеров в случае превышения полномочий: номинальный акционер подтверждает, что является лишь держателем акций в пользу бенефициара, и что он не имеет права совершать с ними никаких действий, связанных как с переуступкой прав (покупка, продажа, залог и т.д.), так и с участием в деятельности компании (голосование на собраниях акционеров) без письменного указания бенефициара.

При этом, если в бизнесе несколько собственников, то тогда у каждого из партнеров-собственников должен быть «свой» номинальный акционер, представляющий его интересы, если партнеры решили пойти по пути выстраивания такой модели владения.

Однако в современных реалиях бенефициары иностранных компаний не являются скрытыми:

(А) Раскрытие информации о бенефициарах офшорных компаний в публичных реестрах

Все началось с того, что в мае 2018 г. Великобритания потребовала ввести публичные (общедоступные) реестры бенефициарных владельцев компаний, зарегистрированных в ее офшорных территориях, в целях борьбы с отмыванием денежных средств. Это требование коснулось таких популярных офшоров, как Британские Виргинские острова, Каймановы острова, Бермуды, Гибралтар и другие менее известные территории.

Указанные территории обязали утвердить формы регистров и установить публичный доступ к ним к концу 2020 г.

Все страны ЕС уже ввели реестры бенефициаров, а в марте 2021 года эти реестры будут объединены в единую информационную систему.

В некоторых странах реестры бенефициаров носят публичный характер, однако в большинстве — они конфиденциальны. Это значит, что доступ к ним могут получить только государственные органы, однако и этого более чем достаточно.

Пример: Налогоплательщику не удалось доказать самостоятельность головной кипрской компании и право на применение пониженной 5-%-ой ставки налога при выплате дивидендов. Налоговый орган ссылался на номинальность кипрских директоров на основе информации из открытого интернет-сайта Opencorparates.com:

- указанные лица были директорами более 30 компаний;

- указанные лица являются сотрудниками Кипрской компании, которая на своем сайте позиционирует услуги по сопровождению бизнеса. На всех сотрудников, указанных на сайте, зарегистрировано много компаний.

Налоговый орган сделал вывод, что кипрские директора — это сотрудники компании, которая предоставляет персонал для подтверждения резидентства кипрских компаний (Постановление АС УрО от 16.07.2018 по делу № А50-29761/2017).

(Б) Раскрытие информации об офшорных компаниях в рамках автоматического обмена информации

С сентября 2018 г. для всех стран, подписавших единый стандарт ОЭСР, начал действовать автоматический обмен информации.

К известным офшорным юрисдикциям, которые его подписали, относятся Бермудские, Каймановы острова, остров Мэн, Джерси, Мальта, Маврикий, Панама, Гонконг.

Несмотря на то, что активно он еще не заработал, кратко обозначим несколько ключевых аспектов.

Так, в руки российских налоговых органов может попасть информация о расчетных счетах (остатках денежных средств на них и бенефициарах счетов) любых «пассивных» иностранных компаний, бенефициарами / акционерами которых являются российские налоговые резиденты, если сумма денежных средств на них не меньше 250 000 долларов США.

Напомним, что понятие «пассивной» компании в рамках автоматического обмена информации более узкое, отличающееся от понятия «пассивной» компании для целей налогообложения КИК.

Во-первых, возможный порог пассивного дохода в общем объеме дохода выше — не 20 % как при налогообложении КИК, а не более 50 %.

Во-вторых, к пассивным не относятся те «иностранные» компании, которые владеют «активными» торговыми организациями.

Но мы бы так спокойно на это не рассчитывали, так как конечное решение о пассивности/активности иностранных компаний все равно за иностранным банком, где открыт их расчетный счет.

(В) Регистраторы иностранных компаний отвечают на запросы российских налоговых органов

Учитывая, что регистраторы иностранных компаний несут ответственность в рамках своей деятельности и дорожат своей репутацией, они добровольно отвечают на официальные запросы российских налоговых органов с раскрытием известной им информации, в том числе:

- всех сведений, содержащихся в непубличных реестрах бенефициарах;

- информации о заключении регистраторами, предоставляющими услуги номинального сервиса (специализированного владения акциями и управления компанией), соглашения о трасте (доверии) с бенефициарам.

При этом налоговые органы, как правило, запрашивают сведения не только на текущую дату, но и за прошлые периоды с глубиной в три года. Поэтому в срочном порядке вносить какие-либо изменения в структуру владения, расторгать договоры о трасте (доверии), вносить в них изменения, не имеет смысла. В любом случае достоверная информация будет раскрыта регистратором тоже и за прошлый период тоже.

Таким образом, есть много механизмов, которые дают возможность российским государственным органам узнать бенефициаров иностранных холдингов. Эти данные могут быть получены ими в рамках автоматического обмена информацией или путем направления официальных запросов регистраторам, иностранным налоговым органам.

При этом в большинстве случаев (при «активной» торговой и «прозрачной» деятельности иностранных компаний) усложнять структуру владения путем использования «номинальных» акционеров не имеет смысла. Открытое участие российских собственников в иностранных компаниях зачастую наоборот приветствуется иностранными банками и снижает налоговые риски в России, так как налоговые органы сразу видят подконтрольность иностранных компаний российским собственникам и не строят лишних версий относительно схем, направленных на уход от уплаты налогов. Кроме того, положительным моментом открытого участия является возможность официального распределения дивидендов российским собственникам.

Какие требования теперь предъявляются к иностранной компании

В первую очередь иностранная компания должна фактически заниматься той деятельностью, ради которой создана. У нее должны быть свои сотрудники и реальный офис для ведения предпринимательской деятельности.

В настоящее время действует «фактический запрет» на использование «полочных» компаний.

Так, российской компании могут доначислить налог на прибыль со всех сумм выплат иностранной компании (и что важно, теперь — независимо от правового / договорного основания, по правилам фактического получателя дохода, если у нее отсутствует документальное подтверждение:

- постоянного присутствия иностранной компании — участника/ контрагента в стране своего резидентства;

- фактического ведения предпринимательской деятельности

- наличия фактического права на получаемый от российской компании доход.

Таким образом, иностранные компании должны предоставить российскому контрагенту официальное письмо о наличии у них офиса в стране резидентства и сотрудников, необходимых для ведения предпринимательской деятельности и выполнения договорных обязательств.

Требования иностранных банков в ряде стран в отношении подтверждения фактического присутствия иностранной компании в стране резидентства также ужесточились. Иногда отсутствие такого подтверждения является основанием для отказа в открытии расчетного счета иностранной компании.

Структура органов управления иностранными компаниями

В большинстве стран местные законы позволяют иностранным (в том числе российским) гражданам учреждать и становится директорами компаний, созданных на их территории.

При выстраивании модели управления иностранной компании необходимо учитывать следующее:

(а) в ряде стран существуют специальные законодательные требования или рекомендации местных адвокатов к структуре органов управления иностранными компаниями, которые необходимо уточнять на момент создания компании.

Например, в Нидерландах местные адвокаты рекомендуют, чтобы один из директоров был обязательно резидентом Нидерландов. В Швейцарии, Люксембурге также требуется, чтобы один из директоров также был налоговым резидентом данных государств. В Сингапуре, Гонконге, Германии, ОАЭ, на Кипре российские собственники могут быть единоличными директорами компаний.

(б) в большинстве распространенных иностранных юрисдикций есть возможность воспользоваться услугами официального номинального сервиса (предоставления не только номинальных акционеров, но и директоров). В частности, услуги номинального сервиса директоров предоставляются на Кипре, в Люксембурге, Дании, Мальте, Швейцарии, Нидерландах, Сингапуре, ОАЭ.

При использовании номинальных директоров часто не обойтись без выдачи доверенностей российским лицам, в особенности, если иностранная компания является участником российской организации. В таком случае доверенность от номинального директора нужна на принятие решений от имени иностранной компаний на общем собрании участников российской компании, совершение сделок с долей иностранной компании в российском обществе.

Оформляя доверенность, важно учитывать, что теперь в большинстве иностранных государств (хоть и официально не запрещается), но строго не рекомендуется выдавать российским лицам генеральные доверенности от иностранных директоров. Это обусловлено тем, что в таком случае возникает риск:

- непризнания иностранной компании налоговым резидентом в государстве ее регистрации;

- отказа в выдаче ей сертификата налогового резидентства.

Поэтому от иностранных директоров иностранных компаний целесообразно оформлять доверенности на российских лиц только на совершение конкретных сделок, юридически значимых действий.

Налоговые особенности использования иностранных компаний

В данном случае мы не будем говорить подробно о налогообложении иностранных компаний по правилам КИК и фактического получателя дохода. Только кратко обозначим, как будет осуществляться налогообложение в зависимости от видов деятельности:

1. При ведении торговой («активной») деятельности за рубежом прибыль иностранной компании облагается однозначно только в иностранных государствах по местным правилам. В России будет действовать освобождение от налогов по правилам налогообложения КИК;

2. В случаях поставки импортной продукции из Китая, Европы в Россию на постоянной основе налогообложение будет осуществляться, как и в первом случае, если иностранные компании подтвердят самостоятельность своей предпринимательской деятельности.

3. При приобретении коммерческой недвижимости в Европе и сдачи ее в аренду необходимо учитывать, что, к сожалению, доход иностранных компаний в виде арендной платы не считается полученным от активной деятельности. А поэтому у российского контролирующего лица есть возможность получить освобождение от налогообложения прибыли этой компании в России по правилам КИК только, если эффективная ставка налогообложения дохода данной компании более 75 % средневзвешенной ставки налога на прибыль — иначе говоря больше 15 %. Практически во всех странах ЕС (кроме Кипра, так как там ставка налога 12,5 %) данное требование будет соблюдаться. Однако, даже если для владения и сдачи в аренду европейской недвижимости будет создана кипрская компания, то с ее прибыли нужно будет заплатить те же 13 % налога, только в двух юрисдикциях: 12,5 % на Кипре, и 0, 5% в России по правилам КИК с учетом правил зачета уплаченного налога.

4. Приобретение и реализация ценных бумаг зарубежных компаний на иностранных биржах также не признается активным видом деятельности. Налогообложение в этом случае будет аналогично третьему случаю.

И, в заключение, еще раз снова напомним об обязанности отчитываться о наличии КИК в России

Российские собственники иностранных компаний обязаны подавать в российские налоговые органы по месту жительства два вида уведомлений:

1. уведомление об участии в иностранных компаниях по форме № У-ИО, утвержденной в приложении № 1 к приказу ФНС от 24.04.2015 г. № ММВ-7-14/177@. Такое уведомление подается российскими налоговыми резидентами при наличии прямой/ косвенной доли участия более 10% в иностранной компании. Срок подачи уведомления — однократно в течение 3-х месяцев со дня приобретения компании / изменении доли в ней.

2. уведомление о контролируемых иностранных компаниях по форме, утвержденной в приложении № 1 к приказу ФНС от 13.12.2016 г. № ММВ-7-13/679@. Такое уведомление нужно подавать ежегодно не позднее 20 марта каждого года в отношении всех КИК по любым основаниям (независимо от наличия условий для освобождения прибыли КИК от налогообложения в России).

Еще раз констатируем, что при ведении некоторых видов деятельности включение в модель бизнеса иностранных компаний удобно и оправданно. И правила налогообложения КИК, ФПД и автоматического обмена информацией не помешают, просто с ними надо научиться жить без лишних рисков.

У российской организации АО Роста иностранная организация владеет 50% акций. АО Роста владеет 50% акций другой российской организации - АО Юджин. Являются ли АО Роста и АО Юджин организациями с иностранными инвестициями?

![]()

Нормативным правовым актом, устанавливающим основы правового регулирования иностранных инвестиций на территории Российской Федерации, является Федеральный закон от 09.07.1999 № 160-ФЗ «Об иностранных инвестициях в Российской Федерации» (далее – Закон).

Согласно ст. 2 Закона иностранная инвестиция – вложение иностранного капитала, осуществляемое иностранным инвестором непосредственно и самостоятельно, в объект предпринимательской деятельности на территории Российской Федерации в виде объектов гражданских прав, принадлежащих иностранному инвестору, если такие объекты гражданских прав не изъяты из оборота или не ограничены в обороте в Российской Федерации в соответствии с федеральными законами, в том числе денег, ценных бумаг (в иностранной валюте и валюте Российской Федерации), иного имущества, имущественных прав, имеющих денежную оценку исключительных прав на результаты интеллектуальной деятельности (интеллектуальную собственность), а также услуг и информации.

При этом иностранным инвестором является иностранное юридическое лицо, гражданская правоспособность которого определяется в соответствии с законодательством государства, в котором оно учреждено, и которое вправе в соответствии с законодательством указанного государства осуществлять инвестиции на территории Российской Федерации, за исключением иностранного юридического лица, находящегося под контролем гражданина Российской Федерации и (или) российского юридического лица.

Согласно п. 6 ст. 4 Закона российская коммерческая организация получает статус коммерческой организации с иностранными инвестициями со дня вхождения в состав ее участников иностранного инвестора. С этого дня коммерческая организация с иностранными инвестициями и иностранный инвестор пользуются правовой защитой, гарантиями и льготами, установленными Законом.

Таким образом, российская организация – АО Роста, в которой иностранная компания владеет 50% акций, является коммерческой организацией с иностранными инвестициями.

В свою очередь, российская коммерческая организация с иностранными инвестициями по смыслу Закона не является иностранным инвестором.

В соответствии с п. 4 ст. 4 Закона дочерние и зависимые общества коммерческой организации с иностранными инвестициями не пользуются правовой защитой, гарантиями и льготами, установленными Законом, при осуществлении ими предпринимательской деятельности на территории Российской Федерации.

Согласно п. 2 ст. 6 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» общество признается дочерним, если другое (основное) хозяйственное общество (товарищество) в силу преобладающего участия в его уставном капитале, либо в соответствии с заключенным между ними договором, либо иным образом имеет возможность определять решения, принимаемые таким обществом. Общество признается зависимым, если другое (преобладающее) общество имеет более 20% голосующих акций первого общества (п. 4 ст. 6 Федерального закона «Об акционерных обществах»).

Учитывая, что АО Роста владеет 50% акций российской организации – АО Юджин, АО Юджин является дочерней относительно АО Роста, а в случае владения АО Роста обыкновенными акциями (с правом голоса на общем собрании акционеров) в АО Юджин, последняя является также зависимой организацией.

Если организация с иностранными инвестициями является основной по отношению к дочерним и зависимым обществам, то последние не рассматриваются как общества с иностранными инвестициями, поскольку напрямую иностранные инвестиции такие организации не получают.

Исходя из изложенного, АО Юджин не является коммерческой организацией с иностранными инвестициями, на нее не распространяется правовой режим инвестиционной деятельности, созданный для иностранных инвесторов и организаций с иностранными инвестициями.

Аннотация. Статья посвящена исследованию нормативной базы, на основе которой регулируется деятельность иностранных коммерческих организаций в России. Автором рассмотрено понятие коммерческой организации с иностранными инвестициями, а также нормы основных международных и национальных документов в данной сфере. Уделяется внимание также законодательно установленным льготам и ограничениям для иностранных коммерческих организаций.

Говоря о нормативно-правовых источниках, которые регулируют правоотношения, возникающие в сфере коммерческой деятельности с иностранными инвестициями, стоит отметить, что в России такая деятельность регулируется как нормами федерального, так и международного законодательства.

В качестве базового источника регулирования инвестиций в РФ, стоит прежде всего, выделить Конституцию РФ. Сразу в нескольких своих положениях Основной закон закрепляет права на ведение инвестиционной деятельности иностранными субъектами. Так, ч. 1, 3 ст. 35 закрепляет законодательно охрану частной собственности, а ч. 3 ст. 62 гарантирует иностранным гражданам и лицам без гражданства равные права и обязанности наряду с гражданами РФ. [4] Последняя из названных статей отражена полностью в Гражданском кодексе РФ, (ст. 2). Указанная статья закрепляет применение всех правил, которые установлены отечественным гражданским законодательством, к иностранным гражданам, юридическим лицам, а также к лицам без гражданства.

Помимо Конституции и ГК РФ, регулирование инвестиционной деятельности в России также осуществляется иными законами, в зависимости от специфики той или иной ситуации, например, Налоговым, Трудовым кодексами РФ. Отдельные (отраслевые) вопросы об инвестициях регулируются иными ФЗ. Среди наиболее значимых актов федерального уровня, нормы которого регулируют коммерческую деятельность с иностранными инвестициями, следует отметить Федеральный закон от 09.07.1999 № 160-ФЗ "Об иностранных инвестициях в Российской Федерации". [5]

Выше нами были перечислены нормативные акты федерального уровня. Но рассматриваемый нами вопрос не ограничивается в регулировании лишь федеральным законодательством. Так, среди подзаконных НПА отдельно выделяются постановления Правительства РФ: от 30.12.2009 № 1141 "О Консультативном совете по иностранным инвестициям в России", от 22.05.2006 № 302 "О создании и деятельности на территории закрытого административно-территориального образования организаций с иностранными инвестициями" и др.[3]

Важное место в системе регулирования иностранных инвестиций в РФ занимают нормы международного права. Значительная часть данных норм представлена международными договорами, которые можно классифицировать по признаку их направленности. Так, выделяют договоры, функцией которых является непосредственно защита иностранных инвестиций, и те договоры, на основании которых на государства-участников возлагаются обязанности по применению мер регулирования иностранных инвестиций на внутринациональном уровне. [6]В первом случае яркими примерами таких международных соглашений можно назвать Вашингтонскую конвенцию 1965 г. и Сеульскую конвенцию 1985 г.

Примером второго вида международных соглашений, касающихся непосредственно России, можно считать Соглашение о партнерстве и сотрудничестве между Европейским Союзом, государствами – членами ЕС и Российской Федерацией. Подписание указанного Соглашения состоялось в 1994 году на о. Корфу. Россия по данному Соглашению обязалась применять правила международной торговли внутри страны и на международном уровне, а также правила регулирования иностранных инвестиций, включенные в Генеральное соглашение по тарифам и торговле (ГАТТ).

Особенностью национального и международного регулирования отношений, связанных с иностранными инвестициями, является его комплексность: это довольно широкий круг вопросов, связанных с деятельностью иностранного инвестора на территории государства, где такая деятельность осуществляется. Особый контроль в данной сфере направлен на параметры, по которым иностранный инвестор может быть допущен в отечественную экономику.

Выше были рассмотрены основные виды источников, на основании норм которых осуществляется регулирование иностранного инвестирования в России. Однако до этого не был затронут весьма важный вопрос, являющийся предметом многих научных дискуссий в теории международного права. Это вопрос о том, что же представляет собой коммерческая организация с иностранными инвестициями. В том понимании, которое мы видим перед собой в действующем законодательстве, коммерческая организация, привлекающая иностранные инвестиции, была не всегда. Изначально такие организации носили название совместных предприятий, а затем уже стало общеупотребимым понятие предприятия с иностранными инвестициями. Сегодня вышеупомянутый ФЗ «Об иностранных инвестициях в Российской Федерации» закрепляет понятие «коммерческая организация с иностранными инвестициями»: это учрежденное согласно закону РФ юридическое лицо, в котором доля уставного капитала принадлежит иностранному инвестору.

Отечественная наука рассматривает подобные организации как юридические коммерческие лица, созданные на территории РФ, доля уставного капитала в которых не менее чем в 10% принадлежит иностранному инвестору. Однако такое определение вызывает немало дискуссий. Если детально вчитываться в суть вышеупомянутого определения, то получается, что деятельность иностранного инвестора, который владеет ценными бумагами, является предпринимательской, что противоречит п. 1 ст. 2 ГК РФ. [1]

Чтобы верно понять суть иностранной коммерческой организации, необходимо, на наш взгляд, выделить ее основные признаки. Перечислим их далее:

1) Иностранная коммерческая организация должна быть зарегистрирована согласно правилам ГК РФ, под одной из организационно-правовых форм собственности;

2) Организация должна обладать правоспособностью. Для организаций с иностранными инвестициями предусмотрена общая правоспособность, т.е. она обладает определенными правами и несет определенные обязанности, без которых неосуществим ни один вид предпринимательской деятельности. Если же правоспособность организации по каким-то причинам ограничена, то такие ограничения обязательно должны быть отражены в уставе (ином учредительном документе);

3) В качестве основы для экономической деятельности иностранная коммерческая организация должна иметь обособленное имущество, а также самостоятельно отвечать данным имуществом по своим обязательствам;

4) Иностранный инвестор обязательно должен иметь долю в уставном капитале такой организации.

Анализируя точки зрения большинства ученых-правоведов по данной проблематике, можно отметить относительное единство мнений об отсутствии в законодательстве четких критериев, на основе которых та или иная организация могла бы быть отнесена к организации с иностранным капиталом. В абз. 3 ст. 2 упомянутого ранее ФЗ «Об иностранных инвестициях в РФ» закрепляет определение прямой инвестиции: прямой инвестиция будет считаться при условии, если иностранный инвестор приобрел не менее 10% доли, либо долей в уставном (складочном) капитале коммерческой организации, которая создана в соответствии с российским законодательством. Указанное положение закона дает основания считать, что, если иностранный инвестор приобрел меньшую долю в капитале организации, то данное приобретение назвать прямой инвестицией нельзя. Но в то же время нельзя говорить о том, что такая организация (с меньшей долей) не будет являться организацией с иностранной инвестицией. [7]

Обеспечение особого статуса в законодательстве коммерческих организаций с иностранными инвестициями достигается за счет факта присутствия иностранных инвестиций в том размере, в котором требует действующее законодательство, а также за счет объема вкладываемых учредителем, либо иными участниками, инвестиций.

Что касается порядка регистрации таких организаций, то он практически полностью аналогичен порядку, применяемому в отношении всех других субъектов предпринимательства: таким же обязательным условием является получение соответствующего разрешения государственного уполномоченного органа.

Также в юридической литературе существует и иная позиция, авторы которой придерживаются мнения, что для признания организации иностранной инвесторская доля в уставном капитале должна составлять 10%. Очевидно, что данная позиция в некотором роде справедлива, так как на практике встречаются ситуации, когда иностранным инвестором приобретена единственная акция российского акционерного общества, где в уставном капитале – 200 тысяч акций. Здесь уже речь не будет идти об иностранной коммерческой организации, так как нет каких-либо особенных признаков, которые бы отличали ее от других акционерных российских обществ. [8]

Вместе с тем, коммерческая организация с иностранными инвестициями приобретает таковой статус независимо от того, какую долю в ней имеет иностранный инвестор, но это в том случае, если иного не предусматривает действующий закон. Но в чем же тогда преимущество доли, установленного номинала именно в 10%? Дело в том, что при участии в капитале свыше 10% инвестор вправе вести контроль за использованием своих средств, тогда как меньшая доля участия дает право претендовать лишь на защиту своих интересов государством, но уже без контроля над своими средствами.

Рассмотрев понятие иностранной коммерческой организации, полагаем, что целесообразно также будет привести классификацию таких организаций. Так, организации с иностранными инвестициями могут классифицироваться совершенно по различным основаниям.

Например, в зависимости от доли участия иностранного инвестора, выделяют:

- организации со 100% участием;

- организации долевым участием.

Другим критерием классификации выступает способ создания таких организаций. На его основе выделяют следующие иностранные коммерческие организации:

- учрежденные организации;

- возникающие в результате приобретения иностранным инвестором доли в ранее учрежденной организации; [9]

Еще одним критерием классификации является организационно-правовая форма иностранной организации: это могут быть либо хозяйственные общества, либо хозяйственные товарищества.

И, наконец, отраслевой критерий разграничения иностранных коммерческих организаций: так, выделяют различные организации, исходя из их вида деятельности: страховые, банковские, иные).

Безусловно, заслуживает внимания и то обстоятельство, что средства, которые были получены при использовании вклада иностранных инвесторов, могут быть реинвестированы в организацию. Что же включает в себя понятие реинвестирования? Это капитальные вложения, которые были сделаны за счет доходов (прибыли) иностранных инвесторов, а также коммерческой организации с иностранным участием, в объекты предпринимательской деятельности на территории России. Причем такие доходы должны быть получены именно от иностранных инвестиций. Указанное положение закреплено в ст. 2 ФЗ "Об иностранных инвестициях в Российской Федерации").[2]

Несомненно, развитие отечественной экономики за счет притока иностранного капитала, сильно выигрывает. Однако, важным моментом остаются все же национальные, собственные интересы, в связи с чем, правовое регулирование отношений с иностранными коммерческими организациями требует определенных ограничений, или изъятий. Данные изъятия могут носить как ограничительный, так и стимулирующий характер. Рассмотрим их далее подробно.

В целях обеспечения безопасности государства (защита основ конституционного стоя, здоровья, нравственности, а также законных прав и интересов лиц и пр.), подлежат применению ограничительные изъятия. Такие изъятия даже предусмотрены нормами международного права: государства вправе ограничивать присутствие иностранного элемента в собственной национальной экономике путем издания специальных актов.

Что касается России, то на современном этапе развития иностранных инвестиций в отечественном экономическом секторе следует отметить наличие серьезных пробелов в законодательстве. Так, в нашем государстве до сих пор не издан правовой акт, в котором бы содержались ограничения по участию коммерческих организаций с иностранными инвестициями. Это отрицательно сказывается не только на предпринимательской деятельности и на интересах России, но также не дает возможность иностранному инвестору понять, каким образом осуществляется правовое регулирование данной сферы в нашем государстве.

В качестве примера ограничений можно привести квотирование. Квоты вводятся на участие иностранных инвестиций в экономике страны: с ее помощью определяется максимально допустимое значение для участия иностранного капитала в тот или иной экономической отрасли отечественного предпринимательства. Основной целью введения квот является обеспечение безопасности и стабильной обстановки в стране. В некоторых отраслях экономики квотирование – традиционный метод, однако сегодня можно говорить о неэффективности такого ограничения в целом, если рассматривать его с позиции способа государственного регулирования экономики. [10]

Если ограничения предусмотрены с целью предотвращения чрезмерного вмешательства иностранного элемента в экономику страны, то говоря о стимулирующих мерах, стоит отметить их диаметрально противоположное предназначение. В качестве стимулирующих изъятий в России применяются льготы для иностранных инвесторов, назначение которых – опять же, интересы экономического развития страны, но уже в ином контексте. Различными отраслями законодательства РФ определен порядок предоставления льгот, а также их разновидности. В науке гражданского (предпринимательского) права правовая льгота представляет собой облегчение положение субъекта, являющееся правомерным и позволяющее субъекту наиболее полно удовлетворить личные интересы либо путем получения дополнительных преимуществ, либо путем освобождения от определенных обязанностей.

Предоставление льгот имеет двусторонний положительный аспект: во-первых, благодаря льготам, иностранные субъекты обеспечены большей защитой, вследствие значительного риска для них, связанного с неосведомленностью об экономической ситуации в государстве. Во-вторых, соблюдаются экономические интересы государства, поскольку льготы предоставляет государство, на чьей территории ведется экономическая деятельность, только определенным субъектам: деятельность которых представляется наиболее интересной и полезной для страны и общества.

Процедура регистрации такой организации практически не отличается от процедуры, установленной для российских субъектов. Необходимо внести запись в государственный реестр о создании юридического лица.

Для иностранных юридических лиц, так же, как и для отечественных организаций, закреплен явочно-нормативный порядок их создания. Однако имеются случаи, когда в регистрации субъекта может быть отказано:

- отсутствие каких-либо необходимых документов для регистрации;

- документы предоставлены некорректно по месту: в ненадлежащий государственный орган;

- организация, являющаяся учредителем, находится в процессе ликвидации.

В случае, если организации отказали в регистрации, необоснованность отказа возможно обжаловать в судебном порядке: данное правило действует как в отношении российских, так и иностранных юридических лиц.

В заключение отметим, что наличие иностранных инвестиций в российской экономики является, на наш взгляд, важным и неотъемлемым элементом, что позволяет нашей стране развиваться не только экономически, создавая условия для успешного функционирования новых субъектов предпринимательства, но и активно развивать и укреплять уже сложившиеся международные экономические отношения с другими государствами.

Читайте также:

- Независимая оценка налог на прибыль

- Протокол об обмене информацией в электронном виде между налоговыми органами государств

- 63 фз о внесении изменений в часть вторую налогового кодекса рф

- Неамортизируемое имущество в налоговом учете 2020 в 1с 8

- Акт налоговой проверки руководитель проверяемой организации тест