Налоги прогрессивные регрессивные и пропорциональные

Опубликовано: 16.04.2024

Что такое прогрессивный налог, пропорциональный налог и регрессивный налог? Тема: системы налогообложения. Экономика, обществознание. ЕГЭ, 11 класс. Плоская шкала налогообложения - это…

Налоги - это обязательные платежи физических и юридических лиц государству. Различают пропорциональную и прогрессивную систему налогообложения.

При прогрессивной ставке люди с более высокими доходами платят налог по более высокой ставке. Так, в США федеральный налог на доходы физических лиц составляет от 10% до 39,6% - богатые платят больше, чем бедные.

При пропорциональной системе - плоской шкале налогообложения - ставка налога остается одинаковой при любом доходе. Например, в России до 2021 года налог на доходы физических лиц составляет 13% независимо от заработка.

23 июня президент России Владимир Путин в ходе обращения к нации объявил о повышении подоходного налога для россиян с доходом выше пяти миллионов рублей в год с 13% до 15%. «Вырученные от повышения НДФЛ средства пойдут на лечение детей с орфанными заболеваниями», - подчеркнул он.

С 1 января 2021 года ставка налога будет увеличена с 13 до 15% для тех, кто зарабатывает свыше 5 млн рублей в год. Полученные средства будут направлять на лечение детей с редкими заболеваниями.

Пропорциональный налог. Плоская шкала налогообложения

Пропорциональный налог означает, что каждый платит в казну одинаковый процент от доходов, независимо от уровня этих доходов.

Пример: при ставке налога в 13% российский налогоплательщик с доходом в 100 000 рублей платит в казну 13 000 рублей. Гражданин с доходом в 10 000 000 рублей платит 1 300 000 рублей в виде налога. Ставка налога фиксированная - она не меняется.

Одно из преимуществ фиксированной ставки - простота и удобство расчета, ведь налог всегда одинаковый. Другое преимущество - у граждан всегда есть мотивация зарабатывать больше - налог не станет больше, если человек увеличит доходы. (При прогрессивной ставке небольшое увеличение доходов может существенно увеличить налог, и человек в итоге станет беднее, а не богаче.)

Сторонники левых взглядов считают плоскую шкалу налогообложения несправедливой. По их мнению, богатые должны нести большую налоговую нагрузку - у них следует изымать сверхдоходы и распределять на нужды всего общества.

Прогрессивный налог. Примеры стран с прогрессивным налогообложением

Прогрессивный налог означает, что его ставка повышается вместе с ростом доходов. Чем выше заработок - тем больше процент, который забирает себе государство. Прогрессивное налогообложение используется главным образом для налогообложения физических лиц.

Например, в Англии с доходов до 46 000 фунтов в год гражданин платит налог в 20%, с доходов от 46 000 до 150 000 фунтов - 40%, а с доходов более 150 тысяч фунтов - 45%.

Главным преимуществом прогрессивной ставки считается то, что основное налоговое бремя ложится на богатых, а бедные платят меньше налогов. Происходит более активное перераспределение доходов.

Примеры стран с прогрессивной системой налогообложения: США, Великобритания, Германия, Франция, Китай и другие.

В России долгое время звучали призывы к введению прогрессивного налога. Например, в 2018 году законопроект о прогрессивной ставке НДФЛ внесла в Госдуму группа депутатов-коммунистов во главе с Геннадием Зюгановым. Правительство РФ дало отрицательное заключение на этот законопроект, отметив, что введение с 2001 года 13-процентного налога привело к росту поступлений в бюджет.

Регрессивный налог. Косвенные налоги и регрессивная система

Регрессивный налог означает, что ставка снижается при увеличении дохода или иной налогооблагаемой величины.

Простейший пример - фиксированный подушный налог, который все платят в равном размере. Получается, что для богатого это меньший процент от доходов, для бедного - больший процент. Поскольку такие налоги проще всего рассчитывать и взимать, их активно использовали в прошлом. В России подушная подать была введена при Петре I (80 копеек с души в год) и отменена при Александре III в 1887 году.

Сегодня при регрессивном налогообложении доходы как правило делятся на части, каждая из которых облагается по своей ставке: пониженные ставки действуют не для всего объекта налогообложения, а для его части, которая превышает предыдущую.

Также регрессивными по сути являются косвенные налоги . Например, акцизный сбор входит в цену некоторых товаров. Для богатых это незначительный процент от доходов, для бедных - более существенная часть дохода.

Преимущество регрессивных налогов в том, что они поощряют увеличение доходов - чем богаче становится человек, тем менее заметен для него налог. Также регрессивный налог может поощрять определенные виды доходов: например, инвестиционные доходы. Главный минус регрессивного налога: его бремя несут люди с низкими доходами.

Системы налогообложения. Задания из ЕГЭ с правильными ответами

Чтобы успешно сдать ЕГЭ по обществознанию, необходимо различать системы налогообложения, понимать разницу между пропорциональной, прогрессивной и регрессивной системой. Разберем несколько заданий из тестов прошлых лет.

Задание 1

Выберите верные суждения о налогообложении и запишите цифры, под которыми они указаны.

1) Пропорциональное налогообложение означает, что ставка налога зависит от величины дохода.

2) При пропорциональном налогообложении с высоких доходов взимается больший процент, чем с низких.

3) При прогрессивной системе по мере возрастания дохода увеличивается ставка налога.

4) При регрессивном налогообложении семья с меньшими доходами платит больший процент от своих доходов, чем семья с высокими доходами.

5) При регрессивном налогообложении могут взиматься одинаковые ставки налога со всех налогоплательщиков.

Правильный ответ: 34

При прогрессивной системе ставка налога действительно увеличивается по мере возрастания дохода. При регрессивной системе семьи с низкими доходами правда платят больший процент в виде налогов.

Пропорциональная система означает, что ставка не зависит от величины доходов, с высоких доходов взимается такой же процент, как и с низких. Регрессивный налог не означает одинаковой ставки налога - это уже пропорциональная система.

Задание 2

В стране Н. длительное время существовала прогрессивная шкала исчисления налога с доходов физических лиц, вызывающая серьезные нарекания состоятельных людей. Ряд граждан, не желающих уплачивать налог на сверхдоходы, уехали из страны и приняли гражданство соседних стран. Пришедшее к власти новое правительство провело налоговую реформу, установив пропорциональную шкалу налогообложения.

В чем заключается сущность данной шкалы исчисления налога? Приведите три предположения о ее преимуществах.

Правильный ответ:

Сущность пропорциональной шкалы заключается в установлении единой ставки налога вне зависимости от уровня дохода.

Преимущества пропорциональной системы налогообложения:

1. Простота расчета и сбора налога

2. Легализация доходов, вывод из тени, рост собираемости налога

3. Поощрение граждан в поиске дополнительных доходов

Задание 3

В стране Н. после прихода к власти правительства социалистов прошла масштабная налоговая реформа. Вместо единой плоской шкалы исчисления налога с доходов физических лиц (НДФЛ) была введена прогрессивная шкала.

В чем суть данной шкалы исчисления НДФЛ? Приведите два обоснования в пользу ее введения для общества.

Правильный ответ:

Сущность прогрессивной шкалы заключается в повышении налоговой ставки для граждан с высокими доходами и в снижении ставки для граждан с низкими доходами.

Преимущества прогрессивной системы налогообложения:

1. Бюджет получает дополнительные средства за счет обеспеченных граждан и может перераспределять доходы на социальные нужды.

2. Прогрессивная шкала сглаживает социальное неравенство, снижает напряжение в обществе.

"В жизни нет ничего неизбежного, кроме смерти и налогов" (Бенджамин Франклин). Грустно, но очень жизненно. Действительно, каждый социально и экономически активный человек, получающий зарплату, прибыль от ведения бизнеса, приобретающий какие-либо товары и услуги, обязан делиться частью своего денежного блага с государством. Принудительно изъятые органами госвласти средства у юридических и физических лиц составляют основную часть доходов государства, которые в дальнейшем направляются на покрытие расходов, связанных с осуществлением им политики по различным направлениям: экономическая, социальная, демографическая и пр.

Мы пользуемся различными благами и услугами, которые оплачиваются за счет налогов. Однако это не единственная их функция. Благодаря гибкой налоговой системе государство воздействует на экономику в нужном направлении: поощряет те или иные виды деятельности, способствует развитию тех или иных отраслей, влияет на предпринимательскую активность, платежеспособность спроса и предложения и т. д. Таким образом, от эффективности налоговой системы зависит благополучие всего государства и каждого его гражданина в отдельности. Сегодня мы разберем регрессивные налоги, их роль и целесообразность взимания в условиях высокодифференцированных доходов населения страны.

Существующие системы налогообложения

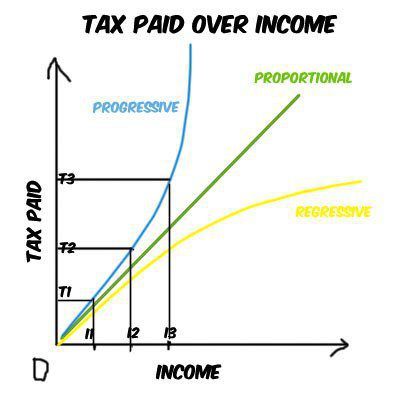

Различные типы налогообложения обусловлены двумя его главными принципами: эффективность и справедливость (люди с разными доходами не должны платить равные налоги). В зависимости от того, как устанавливается ставка налога к доходу, выделяют следующие налоги: прогрессивный, регрессивный, пропорциональный. Давайте разберемся, чем они отличаются.

Пропорциональные налоги

В том случае, если налоговая ставка не меняется в зависимости от величины налоговой базы, речь идет о пропорциональной системе (налог прямо пропорционален доходу). В нашей стране данный метод применяется при расчете огромного количества платежей: пропорциональными являются прямые (кроме подоходного) и практически все косвенные налоги. В наибольшей степени такой подход бьет по карманам среднестатистических граждан и оказывает существенную нагрузку на свободный доход.

Прогрессивные налоги

В случае прогрессивной системы тот, кто больше зарабатывает, больше и отдает. Очень простой и понятный подход. Примером может служить подоходный налог. Применение данного метода при взимании платежей в пользу государства позволяет эффективно перераспределять доходы, но не всегда. Нередко такая система расчетов способствует активному уклонению от налогов (сокрытие реальной прибыли).

Регрессивное налогообложение

Регрессивные налоги с первого взгляда могут показаться нелогичными, так как ставка в данном случае уменьшается по мере роста налоговой базы и увеличивается при ее снижении, однако это не так. Именно данный подход нередко оказывается наиболее эффективным в целях стимулирования декларации реальной прибыли или заработка.

При регрессивном налогообложении доходы, как правило, делятся на части. Каждая из этих частей облагается по определенной ставке: пониженный процент действует только для той части дохода, которая превышает заданную. Например, такая схема применяется при уплате в Пенсионный фонд: до определенной суммы ставка одна (22%), все, что свыше, облагается по ставке 10%.

Государство применяет в своей работе различные виды налогов (регрессивный, прогрессивный, пропорциональный) для более гибкого регулирования экономики и обеспечения наиболее эффективного поступления платежей в бюджет. Такой подход оправдывает себя, хотя и не всегда является справедливым (оптимальным) для разных категорий населения.

Регрессивные налоги в РФ

В современной мировой экономике данная схема начисления налогов встречается довольно редко. На сегодняшний день практически не существует регрессивных налогов в явном виде, то есть прямых. Однако все косвенные налоги можно к ним отнести, и чем больше ставка, тем в большей степени они регрессивны. Яркий пример - акцизные платежи, пошлины, НДС.

Регрессивная система в РФ с 2001 года используется для рассчета единого социального налога. Применение данного метода имеет конкретную цель: выведение из тени заработных плат в конвертах (серый доход) путем снижения налоговых ставок по мере роста расходов, приходящихся на фонд оплаты труда.

Регрессивная система уплаты налогов: примеры

Как работает регрессивная схема уплаты налогов? Разберем на примере сигарет. Если на пачку сигарет установлен акцизный налог в размере 15 рублей, то для покупателя, имеющего доход 10 000 рублей, доля его в бюджете будет больше, чем для того, кто зарабатывает 25 000 рублей (0,15 и 0,06).

Налог с оборота с экономической точки зрения - тоже регрессивный налог. Пример: допустим, две семьи покупают одинаковые стиральные машины стоимостью 12 000 рублей и ставкой налога 18%. Семья с низкими доходами (30 000 рублей) заплатит те же 2 160 рублей налога с оборота, что и семья с высокими (70 000 рублей). Однако доля платежа в бюджете в первом случае будет гораздо выше: 7,2 против 3,09. Таким образом, покупатели, зарабатывающие больше, платят в конечном итоге меньший процент, нежели менее обеспеченные граждане.

Регрессивная система налогов: хорошо или плохо?

В российском законодательстве напрямую не говорится о применении регрессивной схемы уплаты налогов. Многие оценивают данную систему как несправедливую, однако если обратиться к мировому опыту, то можно найти ряд положительных моментов, которым поспособствовали именно регрессивные налоги.

Именно такой подход обеспечивает в ряде стран наиболее полноценный сбор налогов. Граждане с высоким заработком охотнее раскрывают свои доходы, если уверены в том, что существенная часть их денег не будет изъята в пользу государства. Грамотное понижение процентной ставки по мере роста налоговой базы способствует привлечению в бюджет значительного объема денежных ресурсов. Фактический размер выплат высокообеспеченной части населения будет все равно больше, чем у граждан с низкими доходами. В случае же прогрессивного или пропорционального налогообложения этот объем может оказаться в разы ниже (утаивание реального дохода).

При этом для малообеспеченных граждан регрессивные налоги - более тяжелое бремя, чем для богатых. Это касается и косвенных налогов, уплата которых ложится непосредственно на конечного потребителя (носителя налогового бремени). Так, если рассматривать экономическую ставку, а не номинальную, то НДС составляет большую долю заработка тех, кто беднее.

Заключение

В настоящее время налоговая система нашей страны далека от совершенства. Большим вопросом остается эффективность применения различных налоговых ставок. В России очень большая доля непрямых, косвенных налогов, которые тяжелым бременем ложатся на самую большую часть населения страны - средний класс. В конечном итоге это те же самые регрессивные налоги, доля которых в доходах малообеспеченных граждан высока. При этом существует другая, не менее важная проблема, связанная с сокрытием существенной части прибыли при декларации доходов. В такой ситуации применение регрессивной ставки налога на прибыль может быть весьма эффективным решением. Данный подход будет показывать прибыль в полном объеме, ведь по мере ее роста ставка налога снижается. Безусловно, здесь тоже имеется ряд нюансов, а также требуется повышение контроля со стороны налоговых органов.

Старые Души. По каким признакам их можно распознать (Май 2021).

Table of Contents:

- Регрессивные налоги

- Пропорциональные налоги

- Прогрессивные налоги

Налоговые системы подразделяются на три основные категории налогового кодекса: регрессивные, пропорциональные и прогрессивные налоги. Регрессивные налоги - это те, которые оказывают большее влияние на людей с низкими доходами, чем у лиц с высоким доходом. Процентный налог, также называемый плоским налогом, оказывает относительно низкое, среднесрочное и высокодоходное вознаграждение относительно одинаково. Прогрессивный налог больше влияет на людей с более высоким доходом и на предприятия, а также оказывает меньшее влияние на малоимущих.

Регрессивные налоги

В рамках регрессивной налоговой системы физические и юридические лица с низкими доходами платят более высокую сумму этого дохода в виде налогов по сравнению с лицами с высоким доходом. Вместо того, чтобы осуществлять налоговое обязательство, основанное на платежеспособности физического или юридического лица, правительство оценивает налог в процентах от актива, который покупает или владеет налогоплательщик.

Например, налог с продаж на покупку повседневных товаров или услуг оценивается как процент от купленного товара и одинаковый для каждого физического или юридического лица. Однако налог с продаж в размере 7% несет большую нагрузку на работников с низкими доходами, чем на богатых, поскольку способность платить не учитывается. Регрессивные налоги включают налоги на недвижимость, государственные и местные налоги с продаж, а также акцизы на потребительские товары, такие как сигареты, бензин, авиабилеты или алкоголь.

Заинтересованы, в каких странах внедрена регрессивная налоговая система? Читайте, в каких типах экономик действуют регрессивные налоговые системы?

Пропорциональные налоги

Пропорциональная налоговая система, также называемая плоской налоговой системой, оценивает ту же налоговую ставку для налогоплательщиков независимо от дохода или богатства. Он предназначен для создания равенства между предельной налоговой ставкой и средней уплаченной налоговой ставкой. В рамках пропорциональной налоговой системы индивидуальные налогоплательщики платят установленный процент от их дохода независимо от общего дохода.

Например, подоходный налог в размере 10%, который не увеличивается или уменьшается по мере роста или падения дохода, приводит к пропорциональному налогу. В этом примере человек, который зарабатывает 20 000 долларов США ежегодно, платит 2 000 долларов США в рамках пропорциональной налоговой системы, а кто-то, кто зарабатывает 200 000 долларов США каждый год, платит 20 000 долларов США в виде налогов. Некоторые конкретные примеры пропорциональных налогов включают налоги на душу населения, налоги на валовую прибыль и профессиональные налоги.

Как вы думаете? Должны ли США перейти на единый налог?

Прогрессивные налоги

Нынешний федеральный подоходный налог в США является прогрессивной налоговой системой, поскольку доля налоговых обязательств возрастает по мере увеличения дохода физического или юридического лица.Налоговое бремя предназначено, чтобы быть более навязыванием для богатых, высокодоходных работников, чем для лиц с низким или средним классом.

В прогрессивной налоговой системе налоги, начисленные на прибыль и прибыль от бизнеса, основаны на прогрессивном или растущем графике налоговых ставок. Предельные налоговые ставки в рамках прогрессивной налоговой системы часто превышают средние налоговые ставки, которые выплачиваются. Налог на недвижимость - еще один пример прогрессивных налогов, поскольку большее бремя уделено богатым людям.

Есть некоторые дебаты о том, являются ли прогрессивные налоги справедливой налоговой политикой. Читайте здесь. Каковы плюсы и минусы прогрессивной налоговой политики и кто больше всего выигрывает от нее? Являются ли прогрессивные налоги более справедливыми, чем плоские налоги?

Конспект урока

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №12 «Системы налогообложения»

Перечень вопросов, рассматриваемых в теме:

- Какие существуют системы налогообложения?

- Характеристики и особенности систем налогообложения.

- В чём заключается сложность формирования системы налогообложения?

- Взаимосвязь ставки налогообложения доходов и суммы сбора налогов.

Глоссарий по теме: налоговая система, налоговая ставка, прогрессивные налоги, пропорциональные налоги, регрессивные налоги, кривая Лаффера.

Теоретический материал для самостоятельного изучения

История системы налогообложения уходит корнями в глубокую древность, но каждый раз, когда государство вводит налоги, оно должно ясно осознавать, как это введение отразится на экономике страны. Чем больше налогов соберёт государство, тем большую помощь оно окажет социально незащищённым слоям населения, поддержит развитие в стране образования, здравоохранения, науки. Однако мировой опыт показывает: чем слабее налоговое бремя на экономику, тем активнее она развивается.

Налоговая система – совокупность взаимосвязанных налогов, взимаемых в стране, форм и методов налогообложения, сбора и использования налогов, а также налоговых органов. В основе механизма налогообложения лежит такое понятие, как налоговая ставка.

Налоговая ставка – размер налога на единицу налоговой базы, как правило, устанавливается в процентах.

Например, НДС – 20% (с 1.01.2019), налог на прибыль – 20%, подоходный налог – 13%.

В мировой практике используют три различные системы по видам налоговых ставок: прогрессивную, пропорциональную, регрессивную.

Прогрессивные налоги – соотношение суммы уплаченного налога и суммы полученного дохода растёт с увеличением дохода.

Например, доходы в 1 000 рублей облагаются по ставке 5%, доходы в 2000 рублей – по ставке 10%, а доходы в 3000 рублей – 15%.

Пропорциональные налоги – соотношение суммы уплаченного налога и суммы полученного дохода не изменяется с ростом дохода.

Например, доходы в 1000, 2000, 3000 рублей и выше облагаются по ставке 10%. В России до 2001 года подоходный налог с граждан был прогрессивным – ставка этого налога росла по мере увеличения дохода граждан, а с 2001 года он стал пропорциональным, т.к. была установлена единая налоговая ставка – 13%.

Регрессивные налоги – соотношение суммы уплаченного налога и суммы полученного дохода снижается с ростом дохода. Регрессивными, как правило, являются косвенные налоги. Например, главный менеджер фирмы с зарплатой 5000 рублей в день и подсобный рабочий с зарплатой 1000 рублей в день покупают одинаковые автомобили. Акциз, который входит в цену данного товара, одинаковый. Однако для менеджера он составляет 5% от дохода, а для рабочего – 25%.

В зависимости от того, какая система налогообложения принята в стране, изменяется степень расслоения общества по доходам.

Формируя налоговые системы, государство стремится обеспечить эффективность сбора налогов и сохранить стабильность налогообложения.

Принципы построения разумной системы налогообложения сформулировал еще Адам Смит.

- Принцип справедливоститрактуется следующим образом: налогоплательщики должны отчислять налоги пропорционально полученному доходу. Однако сторонники теории «горизонтальной справедливости» считают, что налоги должны быть пропорциональными, а сторонники «вертикальной справедливости» отстаивают прогрессивную шкалу отчислений налогов.

- Принцип определённости.Налогоплательщику должны быть известны сроки, способ и сумма платежа.

- Принцип удобности.Способ взимания налогов должен быть удобен налогоплательщику.

- Принцип экономии.Минимизация затрат, связанных с взиманием налогов.

На этих принципах базируется формирование системы налогообложения в любой стране.

При этом принимается в расчёт, как налоговая система будет влиять на развитие экономики и размеры сумм налога, поступающего в бюджет.

В самом общем виде взаимосвязь ставки налогообложения доходов и суммы сбора налогов иллюстрирует график, предложенный американским экономистом Артуром Лаффером и получивший в его честь название «кривая Лаффера» (Рисунок 1).

Рисунок 1 – Кривая Лаффера

По мере увеличения ставки налогообложения сумма средств, поступающих в бюджет, сначала начинает расти, но дальнейший рост ставки приводит к снижению налоговых доходов бюджета. Высокая налоговая ставка подрывает стимулы эффективной экономической деятельности, и часть предпринимателей уходят в «теневую экономику».

Низкая налоговая ставка не позволяет получить необходимые средства в бюджет в полном объёме.

До принятия Налогового кодекса (31 июля 1998 г.) в России был слишком высокий уровень налогообложения – на графике это соответствует положению в точке В, сейчас мы перемещаемся ближе к точке А (Рисунок 1).

Расчёт оптимального уровня налогообложения каждая страна производит с учётом специфики национальных, культурных, психологических и других факторов. Единого алгоритма расчёта здесь нет.

Примеры и разбор решения заданий тренировочного модуля

- Решите задачу и введите с клавиатуры правильные ответы.

В диапазоне доходов от 5000 р. до 15000 р. применяется ставка 10%, в пределах 35 000 р. действует ставка 20%. За месяц человек заработал 32 000 р. При ______________ системе налогообложения подоходный налог составил ____________р.

15 000 · 0,1 = 1500 р. – часть подоходного налога, рассчитанного по ставке 10%.

(32 000 – 15 000) · 0,2 = 3400 р. – часть подоходного налога, рассчитанного по ставке 20%.

1500 + 3400 = 4900 р. подоходный налог, рассчитанный по прогрессивной системе.

Ответ: «При прогрессивной системе налогообложения подоходный налог составил 4900 р.»

- Установите соответствия между налоговыми системами и системами расчётов.

Рисунок 2 – Условие задачи

1,5/15 = 2/20 – следовательно, налог пропорциональный

3/20 2/16 – следовательно, налог прогрессивный

1,5/14 1,4/15 – следовательно, налог регрессивный

Рисунок 3 – Решение задачи

Основная и дополнительная литература по теме урока:

- Королёва Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М.: Вентана-Граф, 2017. – 192 с. : ил. – С. 150 – 153.

2015-05-30

20067

Налоги могут быть прогрессивными, пропорциональными и регрессивными. Такое деление базируется на соотношении между налоговой ставкой и доходом (или другим объектом налогообложения):

- прогрессивный налог – налог, ставка которого возрастает по мере увеличения объекта налогообложения;

- регрессивный налог – налог, ставка которого понижается по мере увеличения объекта налогообложения;

- пропорциональный налог – налог, ставка которого остается неизменной, независимой от размера объекта налогообложения.

При прогрессивном налогообложении бремя налогов в большей степени ложится на богатых, при регрессивном и пропорциональном - тяжелее ударяет по бедным. Именно поэтому многие экономисты выступают против введённой в России единой ставки налога на доходы с физических лиц.

Совокупность взимаемых государством налогов, платежей, а также формы и методы их построения образуют все элементы налоговой системы. Как правило, она строится по формуле: ядро плюс специальные и целевые налоги. Ядро представляет собой несколько наиболее крупных налогов на те объекты, которые выражают конечные финансовые результаты производственно-хозяйственной деятельности. Оно обеспечивает основную массу денежных доходов государства. Специальные налоги учитывают наличие разнообразных второстепенных доходных объектов, они дополняют функциональные возможности ядра налоговой системы.

Источником инноваций в западных странах наряду с государством выступают транснациональные корпорации. Так, например, совокупная величина научных расходов ТНК — мировых лидеров составляет: «Дженерал Моторс» — USD 8,2, «Форд» — 6,3, «Сименс» — 4,47, ИБМ — 4,3, «Хитачи» — 3,65, а в расчете на одного занятого — «Майкрософт» — 87 тыс., «Интел» — более 35 тыс.

К сожалению, как показала практика, в современных российских условиях не срабатывает традиционное рыночное саморегулирование, призванное побуждать товаропроизводителей широко использовать инновации. Экономическая специфика научных и инновационных организаций определяется следующими признаками.

Во-первых, в отличие от основной массы предприятий, в расходах научных и инновационных организаций наибольший удельный вес (от 50 до 80%) занимают расходы на оплату труда, а следовательно, и на уплату единого социального налога (ЕСН).

Во-вторых, инновационная продукция обладает большой добавочной стоимостью, и в совокупной налоговой нагрузке этих организаций велика доля налога на добавленную стоимость (НДС). В этой связи применение действующих ставок этих двух налогов для данной категории налогоплательщиков является одним из основных факторов сдерживания их развития.

Очевидно, что довольно значимой проблемой для научных и инновационных организаций является высокий уровень совокупной налоговой нагрузки (особенно с учетом налога на прибыль, налога на имущество организаций и земельного налога).

В мировой практике инструмент налоговых льгот не рассматривается самодостаточным для регулирования инновационных процессов, он встроен в систему мер, таких, как прямое бюджетное финансирование, гранты государственные и частные, создание государственных корпораций с государственным участием, субсидирование процентных ставок, амортизационная политика, таможенные преференции, государственные гарантии, государственный заказ.

Как показывает зарубежный опыт, между уровнем налогообложения и склонностью к предпринимательству вообще, инновационному в частности наблюдается прямая зависимость.

Учитывая складывавшиеся в отечественной инновационной практике в течение многих лет условия, базовыми структурными единицами национальной инновационной системы выступают следующие организации: вузы, НИИ (отраслевые и академические), рационализаторы, организации — потребители инновационной продукции, венчурные компании, малые инновационные предприятия, кредитные организации, страховые компании, патентные бюро и др.

С этих позиций налоговое стимулирование инновационной деятельности будет рассмотрено как с точки зрения непосредственных участников инновационного процесса, так и с точки зрения компаний, формирующих «среду» для инновационного развития: к последним, в частности, относятся кредитные организации, страховые компании, патентные бюро и др.

НДС

Не подлежат обложению НДС операции по выполнению организациями научно-исследовательских, опытно-конструкторских и технологических работ, относящихся к созданию новых продукции и технологий или к усовершенствованию производимой продукции и технологий, если в состав научно-исследовательских, опытно-конструкторских и технологических работ включаются следующие виды деятельности:

- разработка конструкции инженерного объекта или технической системы;

- разработка новых технологий, т.е. способов объединения физических, химических, технологических и других процессов с трудовыми процессами в целостную систему, производящую новую продукцию (товары, работы, услуги);

- создание опытных, т.е. не имеющих сертификата соответствия, образцов машин, оборудования, материалов, обладающих характерными для нововведений принципиальными особенностями и непредназначенных для реализации третьим лицам, их испытание в течение времени, необходимого для получения данных, накопления опыта и отражения их в технической документации (пп. 16.1 п. 3 ст. 149 НК РФ).

Кроме того, согласно пп. 26 п. 2 ст. 149 НК РФ не подлежит (освобождается) налогообложению реализация исключительных прав на изобретения, полезные модели, промышленные образцы, программы для электронных вычислительных машин, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора.

Указанная льгота ориентирована на реализацию конечного результата инновационной деятельности — патента, товарного знака и т.п. Непосредственно же для инноваций она не представляет ценности.

Более того, льгота эта таит в себе существенные риски потерь для бюджетной системы Российской Федерации, так как лицензионные договоры на право использования объектов интеллектуальной собственности широко применяются в схемах налоговой оптимизации. Помимо указанной льготы по налогу на добавленную стоимость, выплаты в виде роялти по соглашению со многими странами не облагаются налогом у источника — вне зависимости от страны регистрации получателя роялти.

Читайте также: