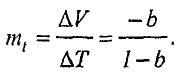

Мультипликатор налогов имеет вид

Опубликовано: 21.04.2024

Как известно, существуют так называемые мультипликационные эффекты в экономике. Суть эффекта мультипликатора - множителя в рыночной экономике состоит в увеличении инвестиций или расходов и приводит к увеличению национального дохода, причем на величину большую, чем первоначальный рост инвестиций или расходов.

С учетом налогообложения дохода модель мультипликатора примет следующий вид:

где МРС - предельная склонность к потреблению; t - предельная налоговая ставка.

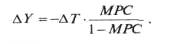

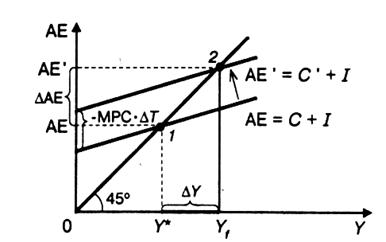

Подобно инвестициям и государственным расходам, налоги также приводят к возникновению мультипликационного эффекта. Мультипликативное воздействие на равновесный уровень оказывает и изменение налогов ΔT(рис. 15.7).

Если налоговые отчисления снижаются на ΔT, то располагаемый доход Yd (Yd = Y-T) возрастает на величину ΔТ. Потребительские расходы соответственно увеличиваются на ΔT*МРС, что сдвигает вверх кривую планируемых расходов и увеличивает равновесный объем производства У1 до Y2:

Выражение

и есть мультипликатор налогов.

Рис. 1. Мультипликативное влияние

изменения налогов на равновесный уровень дохода

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в госбюджет и суммой выплаченных правительством трансфертов.

Налоговая функция имеет вид

где Та - автономные налоги, не зависящие от величины дохода У (например, налоги на недвижимость, наследство и т.д.); t - предельная налоговая ставка.

Налоговый мультипликатор оказывает гораздо меньшее воздействие на уменьшение совокупного спроса, чем мультипликатор государственных расходов на его увеличение. Рост налогов ведет к сокращению ВНП, а снижение налогов - к его росту. При этом следует учитывать временные лаги между изменением налогов и изменением национального дохода, которые могут составлять от нескольких месяцев до нескольких лет.

Снижение налогов для потребителей означает рост их доходов и соответственно рост их расходов, что выражается в росте спроса на потребительские товары. Снижение налогов для фирм ведет к росту доходов предпринимателей, что стимулирует их расходы на новые инвестиции и вызывает рост спроса на инвестиционные товары.

Мультипликативный эффект от снижения налогов слабее, чем от увеличения государственных расходов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором на единицу. Это следствие более сильного воздействия госрасходов на величины дохода и потребления (по сравнению с изменением налогов). Данное различие является определяющим при выборе инструментов фискальной политики. Если она нацелена на расширение государственного сектора экономики, то для преодоления циклического спада увеличиваются госрасходы (что дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема увеличиваются налоги (что является относительно мягкой ограничительной мерой).

В случае, когда государственные расходы и налоговые отчисления возрастают на одну и ту же величину, равновесный объем производства возрастает на ту же величину. При этом мультипликатор сбалансированного бюджета всегда равен единице.

Экономические процессы в обществе регулируются при помощи налоговых ставок и налоговых льгот. Налоговые ставки устанавливаются в виде процента, определяющего долю изымаемого дохода. Чтобы как-то смягчить налоговый пресс для отдельных налогоплательщиков, применяются налоговые льготы - форма снижения налоговых ставок или, в предельном случае, освобождение от уплаты налогов. Иногда налоговые льготы используются как средство стимулирования, основанное на том, что уменьшение налога адекватно предоставлению налогоплательщику дополнительных средств на величину, равную сумме снижения. Проблема выбора и назначения рациональных налоговых ставок стоит перед любым государством. Здесь необходимо основываться на зависимости доходов государства от величины налоговой ставки. Графическое изображение подобной зависимости называется кривой А. Лаффера по имени американского экономиста (рис. 15.3).

Рис. 2. Кривая А. Лаффера:

У- общий объем поступлений (в виде налогов) в бюджет; R - процентная ставка налога; Ymax - максимальный объем бюджетных доходов от налогов; Rmax - максимальная налоговая ставка, последующее увеличение которой ведет к снижению поступлений в бюджет.

И действительно, до определенной повышения ставки налога доходы растут, но затем начинают снижаться. По мере роста ставки налога стремление предприятий поддерживать высокие объемы производства начнет уменьшаться, снизятся доходы предприятий, а с ними и налоговые доходы предприятий. Следовательно, существует такое значение налоговой ставки, при котором поступления от налогов в государственный бюджет достигнут максимальной величины. Государству целесообразно установить налоговую ставку на данном значении. Теоретически установить оптимальное значение налоговой ставки не удается, но практика показывает, что суммарные налоговые изъятия из валового дохода предприятий, превышающие 35-40% его величины, нецелесообразны с позиций поддержания интереса предприятий к наращиванию производства. Однако во многих государствах ставки налогов значительно выше, и это объясняется действием других факторов, не учитываемых в теоретической модели. Например, в странах, тяготеющих к сильному государственному регулированию, будет преобладать стремление к увеличению бюджета через доходную часть. Налоговые ставки в таких странах высоки. И наоборот, если страна тяготеет к либеральному рыночному устройству, к минимальному государственному вмешательству в экономику, налоговые ставки будут ниже. Кроме того, стремление иметь социально ориентированную экономику и направлять значительную часть бюджетных ассигнований на социальную помощью не позволяет сильно снижать налоговые ставки во избежание недостатка бюджетных средств для социальных нужд. Высокие налоговые ставки в российской экономике обусловлены прежде всего бюджетным дефицитом, нехваткой государственных средств для осуществления социально-экономических программ и слабой надеждой на то, что снижение налоговых ставок приведет к росту производства и подъему экономики.

Налоговые льготы как элемент регулирования экономики должны иметь четко выраженную функциональную, социальную, структурную направленность.

Принцип справедливости предусматривает возможность равноценного изъятия налоговых средств у различных категорий физических и юридических лиц, не ущемляя интересов каждого плательщика и в то же время обеспечивая достаточными средствами бюджетную систему.

Принцип простоты предполагает построение налоговой системы с использованием набора функциональных инструментов определения облагаемого дохода, налоговой ставки и величины налога, понятных налогосборщикам и налогоплательщикам.

Современные принципы налогообложения таковы:

1. Уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, т.е. уровня доходов. Налог с дохода должен быть прогрессивным. Принцип этот соблюдается далеко не всегда, некоторые налоги во многих странах рассчитываются пропорционально.

2. Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократный характер. Многократное обложение дохода или капитала недопустимо. Примером осуществления этого принципа служит замена в развитых странах налога с оборота, где обложение оборота происходило по нарастающей кривой, на НДС, где вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации.

3. Обязательность уплаты налогов. Налоговая система не должна оставлять сомнений у налогоплательщика в неизбежности платежа.

4. Система и процедура выплаты налогов должны быть простыми, понятными и удобными для налогоплательщиков и экономичными для учреждений, собирающих налоги.

5. Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям.

6. Налоговая система должна обеспечивать перераспределение создаваемого ВВП

2015-01-30

15208

Сущность стабилизационной политики, постоянно проводимой правительством, сводится к воздействию государства на совокупный спрос и (или) совокупное предложение с целью поддержания их динамического равновесия при желаемых значениях занятости, уровня цен и дохода. Главной целью государственной экономической политики является поддержание экономики в состоянии полной занятости. Это гарантирует отсутствие безработицы и инфляции.

Современная рыночная экономика при всем разнообразии ее моделей характеризуется социально-ориентированным хозяйством, которое дополняется государственным регулированием.

Выполнение функций государственного регулирования невозможно без централизации средств, необходимых для:

- поддержания социальной сферы и социальной защиты населения (здравоохранение, развитие культуры, выплаты заработной платы бюджетным учреждениям, пенсий и пособий, финансирование дошкольных учреждений, финансовая поддержка малообеспеченных и т.д.);

- развития приоритетных областей хозяйства (финансирование научно-исследовательских разработок, поддержка агропромышленного комплекса, перераспределение средств между отраслями народного хозяйства и т.д.);

- обеспечения обороны и безопасности государства (содержание армии, финансирование военно-промышленного комплекса);

- содержания государственного аппарата управления для выполнения им своих функций (финансирование государственных служб всех уровней управления и контроля: администрации Президента, депутатского корпуса, налоговой администрации, Контрольно-ревизионного управления, милиции и т.д.);

- поддержки международных отношений (взносы в международные организации для обеспечения участия в них государства и т.п.).

Для выполнения всех этих функций правительством страны разрабатывается и проводится бюджетно-налоговая (или фискальная) политика, которая объединяет в себе мероприятия по формированию целостного устройства бюджетной системы и налоговой системы государства.

Фискальная политика (от лат. fisc – налог) – совокупность правительственных мер по взиманию налогов и расходованию средств государственного бюджета для достижения макроэкономического равновесия на уровне полной занятости при отсутствии инфляции.

Кейнсианская теория рассматривает эту политику в качестве наиболее эффективного инструмента государственного воздействия на экономический рост, уровень занятости и динамику цен, т.к. государство выражает не частные интересы, как фирмы и домохозяйства, а общественные. В кейнсианской модели экономического равновесия стабилизирующая роль фискальной политики связана с ее воздействием на равновесный ВНП (ЧНП, НД) через изменение совокупных расходов (совокупного спроса).

К фискальной политике относятся только такие манипуляции бюджетом, которые не сопровождаются изменением количества денег в обращении.

Фискальная политика складывается из дискреционной и автоматической.

Дискреционная фискальная политика (лат. discrecio – действующий по своему усмотрению) – это сознательное изменение величин налогов и государственных расходов со стороны правительства с целью достижения макроэкономического равновесия на уровне полной занятости при отсутствии инфляции.

Основные инструменты этой политики:

1. Изменение объема государственных закупок товаров и услуг (G).

2. Изменение суммы подоходного налогообложения (Т).

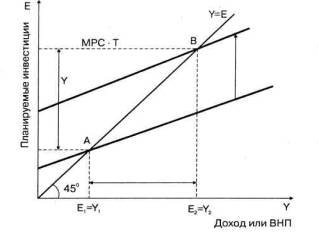

На характер дискреционной фискальной политики большое влияние оказывает состояние экономики; на разных фазах экономического цикла эта политика использует различные инструменты (рис. 8.1).

Рис. 8.1. Государственная экономическая политика в периоды спада (а) и подъема (б)

В период экономического спада (недостаточного спроса) осуществляется стимулирующая дискреционная политика (политика бюджетной экспансии, экспансионистская), которая складывается из роста государственных расходов и снижения налогов, что предотвращает падение производства и направлено на увеличение совокупного спроса. Задача государственной экономической политики в период экономического спада (см. рис. 8.1, а) – добиться увеличения объема производства Y* до потенциального уровня Y1 и достижения полной занятости посредством увеличения планируемых расходов (АЕ – aggregated expenses).

В период экономического подъема (избыточного спроса) осуществляется сдерживающая (рестрикционная) фискальная политика, направленная на сокращение совокупного спроса путем уменьшения государственных расходов и (или) роста налогов. Задача государственной экономической политики в период экономического подъема (см. рис. 8.1, б) – добиться снижения объема производства Y* до потенциального уровня Y1 и устранения избыточной занятости путем сокращения планируемых расходов (АЕ).

Также часто применяется и комбинированная фискальная политика, представляющая собой применение обоих инструментов одновременно.

Воздействуя таким образом на совокупный спрос, дискреционная фискальная политика оказывает влияние на величину равновесного выпуска в стране. Это влияние имеет множительный характер и измеряется с помощью мультипликаторов государственных расходов (закупок), налогов и сбалансированного бюджета.

Мультипликатор государственных расходов (mG) – отношение изменения равновесного выпуска и дохода к изменению величины государственных закупок товаров и услуг, показывающий, во сколько раз конечный прирост совокупного дохода превосходит вызвавший его первоначальный прирост государственных закупок товаров и услуг.

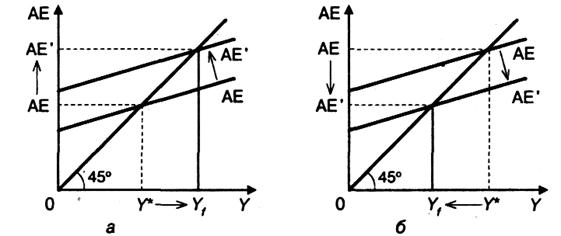

Данный мультипликативный эффект рассмотрим на примере стимулирующей фискальной политики (рис.8.2).

Рис. 8.2. Эффект мультипликатора государственных расходов

Увеличение государственных закупок товаров и услуг на ?G сдвигает функцию планируемых расходов АЕ вверх и смещает точку равновесия из положения 1 в положение 2. Изменение государственных расходов имеет явно мультипликативный эффект, поскольку конечное увеличение планируемых расходов ?АЕ и совокупного дохода ?Y больше, чем исходный прирост государственных закупок ?G.

В период экономического подъема с целью снижения объема производства и занятости производится уменьшение государственных закупок товаров и услуг. Тогда величина планируемых расходов снижается на величину сокращения государственных закупок товаров и услуг ?G. При этом объем выпуска и совокупный доход сокращаются больше чем на ?G благодаря эффекту мультипликатора (см. рис. 8.2 – обратный переход из точки 2 в точку 1).

Его формула расчета аналогична мультипликатору инвестиций:

Это доказывается алгебраически для трехсекторной экономики (с участием государства). В точке равновесия Y = АЕ = С + I + G = (a + MPC*Y) + I + G. Решим это уравнение относительно Y:

. Отсюда очевидно, что .

Поскольку МРС n -1 .

По окончании процесса мультипликационного расширения доходов суммарный прирост совокупного дохода составит (согласно (5.8)):

Следовательно, увеличение государственных закупок приводит к многократному (мультипликативному) расширению совокупного дохода и планируемых расходов.

Мультипликатор налогов (mТ) – отношение изменения равновесного выпуска к изменению налоговых поступлений, показывающий, во сколько раз конечный прирост совокупного дохода превосходит первоначальное изменение объема подоходных налогов.

При наличии подоходного налогообложения располагаемый доход, идущий на потребительские расходы и сбережения, становится меньше совокупного дохода на сумму собранных налогов. Функция потребления принимает вид: .

В период экономического спада сцелью увеличения объема производства и занятости производится сокращение объема подоходного налогообложения. При этом располагаемый доход домохозяйств возрастает, и увеличивается их потребительский спрос. Тогда объем планируемых расходов возрастет, и объем производства, и совокупный доход тоже увеличиваются, причем больше чем на величину сокращения налогов благодаря действию налогового мультипликатора.

Графическое изображение эффекта налогового мультипликатора при проведении стимулирующей фискальной политики представлено на рис. 8.3.

Рис. 8.3. Эффект налогового мультипликатора

Сокращение подоходных налогов на ?Т увеличивает располагаемый доход домохозяйств на ту же величину (?Yd = –?T). Этот прирост располагаемого дохода будет израсходован на прирост сбережений на сумму MPS*?Yd = –MPS*?T и на увеличение потребления на сумму MPС*?Yd = –MPС*?T. В результате функция планируемых расходов сдвинется вверх на величину MPС*?T и точка равновесия сместится из положения 1 в положение 2. Изменение подоходного налогообложения имеет мультипликативный эффект, поскольку конечное увеличение планируемых расходов ?АЕ и совокупного дохода ?Y по модулю больше, чем исходное сокращение подоходных налогов ?Т.

Мультипликатор налогов всегда меньше мультипликатора государственных расходов, т.к. при изменении налогов потребление изменяется частично (часть располагаемого дохода используется на сбережения), тогда как каждая единица прироста расходов государства оказывает прямое воздействие на объем выпуска и дохода.

Поэтому:

Знак «минус» означает отрицательное воздействие роста налогов на объем выпуска и дохода.

Это также доказывается алгебраически. В точке равновесия имеет место равенство Y = С + I.

Введем функцию потребления с учетом налогообложения:

Решим данное уравнение относительно Y:

. Отсюда очевидно, что

, где – налоговый мультипликатор.

Налоговый мультипликатор по модулю может быть и больше, и меньше единицы, но в любом случае по модулю он меньше мультипликатора государственных закупок согласно (8.2).

В период экономического подъема с целью снижения объема выпуска и занятости производится увеличение уровня подоходного налогообложения. Тогда объем планируемых расходов снизится на величину ?Т*МРС. При этом объем производства и совокупный доход сокращаются по модулю больше чем на ?Т благодаря действию налогового мультипликатора (см. рис. 8.3 – обратный переход из точки 2 в точку 1).

Экономический смысл налогового мультипликатора. Рассуждения во многом аналогичны выводу мультипликатора государственных закупок. При сокращении подоходного налогообложения на ?Т планируемые расходы увеличиваются на -?Т*МРС. В ответ на ту же величину возрастет и объем производства, а значит, и совокупный доход: ?Y1 =-?Т*МРС. Дальнейшее развитие процесса мультипликативного расширения планируемых расходов и совокупного дохода будет происходить так же, как и в случае увеличения государственных закупок.

В общем виде:

По окончании процесса мультипликационного расширения доходов суммарный прирост совокупного дохода составит (согласно (5.8)):

Следовательно, сокращение подоходного налогообложения также приводит к многократному (мультипликативному) расширению совокупного дохода и планируемых расходов.

Одновременное воздействие изменения государственных расходов и подоходных налогов на изменение объема производства и совокупного дохода представляется следующей формулой:

Мультипликатор сбалансированного бюджета показывает, что одинаковые увеличения государственных расходов и налогов ведут к росту равновесного выпуска на величину их прироста (это очевидно из (8.3)). Изменение государственных расходов имеет наиболее сильное влияние на совокупные расходы, чем изменение величины налогов такого же масштаба. Государственные расходы прямо и непосредственно влияют на совокупные расходы, а изменение суммы налогов влияет косвенно – через изменение доходов после уплаты налогов, что изменяет величину потребительских расходов. Он всегда равен 1 (та как ), что равнозначно отсутствию мультипликативных эффектов. Поэтому соблюдение правила сбалансированности бюджета резко снижает эффективность фискальной политики.

Исследования природы налога, принципов налогообложения, влияния налогов на национальную экономику имеет принципиальное значение для обоснования фискальной политики.

Одним из инструментов дискреционной фискальной политики являются изменения в налогообложении. Налоги – это обязательные платежи физических и юридических лиц, взимаемые государством для выполнения своих функций. Для соответствия основополагающим принципам при построении налоговой системы используются различные виды налогов. В макроэкономике налоги делятся на: автономные (аккордные), которые не зависят от уровня дохода (обозначим Тa) и подоходные, величину которых будем определять t×Y, где – предельная налоговая ставка.

В рамках кейнсианской модели налоги, так же как и государственные расходы действуют на объем национального производства с мультипликативным эффектом.

Рассмотрим сначала действие мультипликатора автономных налогов.

Уменьшение налогов на величину DT увеличит планируемые расходы на mpc×DT. Равновесие переместится из точки А в точку В, а доход увеличится с Y1 до Y2 на величину равную DY (рис.4.3).

Рис. 4.3. Влияние снижения налогов на равновесный доход

, где - налоговый мультипликатор - отношение изменения объема выпуска к вызвавшему его изменению налогов.

Следует обратить внимание, что мультипликатор налогов всегда величина отрицательная. Это означает, что его действие на доход обратное.

Если предположить, что все налоговые отчисления в государственный бюджет зависят от динамики текущего дохода Y, тогда сумма налоговых поступлений (налоговая функция) равна: Т = Тa + t×Y, где t – предельная налоговая ставка.

В этом случае функция потребления имеет вид:

C = a + mpc×(Y – (Тa + t×Y)), а модель равновесного объема производства: , где - мультипликатор государственных расходов, с учетом ставки t подоходного налога.

При наличии подоходного налога соответственно мультипликатор налогов равен: , а мультипликатор трансфертов: .

Рассмотрим взаимосвязь между государственными расходами и налоговыми поступлениями (к ним сведем все доходы государственного бюджета).

Бюджетный дефицит – это превышение размера государственных расходов над величиной бюджетных поступлений в текущем году.Когда правительство имеет дефицит бюджета, то его расходы больше доходов. По установленным международным стандартам бюджетный дефицит не должен превышать 5% от суммы валового внутреннего продукта (ВВП).

Различают структурный и циклический дефицит. Дефицит, заложенный в структуру доходов и расходов при формировании бюджета, называется структурным. Он рассчитывается как разность между текущими государственными расходами и доходами, которые могли бы поступить в бюджет при условии полной занятости при существующей системе налогообложения.

Однако реальный дефицит может оказаться больше структурного. Основной причиной этого в странах с рыночной экономикой является спад производства. Он приводит, с одной стороны, к сокращению доходов предпринимателей, населения, что уменьшает налоговые поступления в бюджет, а с другой – к росту выплат по безработице и другим социальным программам, что увеличивает расходы государства. Разность между реальным и структурным дефицитом называется циклическим дефицитом бюджета. Циклический бюджетный дефицит – это дефицит государственного бюджета, вызванный автоматическим сокращением налоговых поступлений и увеличением государственных трансфертов на фоне спада деловой активности.

Если же реально наблюдаемый дефицит бюджета меньше структурного, разница между структурным и реальным дефицитом называется циклическим излишком. В случае, когда при формировании бюджета закладывается превышение доходов над расходами, говорят об излишке доходов бюджета.

Равенство Рикардо: альтернативный взгляд на проблему бюджетного дефицита

Большинство экономистов убеждены в том, что дефицит государственного бюджета означает уменьшение национальных сбережений и инвестиций. Однако небольшая группа ученых не согласна с этим утверждением. Их взгляды базируются на выводах из так называемого равенства Рикардо, получившего название по имени выдающегося экономиста XIX в. Давида Рикардо, первым проанализировавшего его в своих теоретических работах (и первым поставившего под сомнение возможность его практического применения).

Теоретические построения Д.Рикардо выглядят следующим образом. Представьте, что государство перестает получать доход в виде налогов, а его расходы остаются на прежнем уровне. Вследствие бюджетного дефицита общественные сбережения сократятся. Но если домашние хозяйства направят все сэкономленные средства не на потребление, а на сбережения, их объем вырастет ровно настолько, насколько уменьшатся общественные сбережения. В результате национальные сбережения, равные сумме общественных и частных, останутся на прежнем уровне. Не изменится ни предложение заемных средств, ни равновесная ставка процента. Таким образом, в экономике не произойдет никаких изменений, кроме относительного перераспределения общественных и частных сбережений.

Уместно поинтересоваться, а направят ли домашние хозяйства сумму, равную объему неуплаченных налогов на сбережения? Д.Рикардо дает такое объяснение. Население понимает, что рост бюджетного дефицита означает увеличение в недалеком будущем налогов для покрытия накопившегося государственного долга. Отмена налогов и рост бюджетного дефицита представляют собой не подарок, а просто временную отсрочку уплаты долга. Поэтому население будет вынуждено направлять средства, полученные в результате налоговой льготы, не на потребление, а на сбережения, чтобы компенсировать снижение уровня жизни, которое наступит в будущем при введении повышенных налогов.

Источник: Мэнкью Н.Г. Принципы экономикс. СПб.: Питер Ком, 1999. – С. 552.

Основным вопросом бюджетно-налоговой политики является вопрос: должен ли быть бюджет сбалансирован или сбалансированность бюджета должна быть подчинена целям стабилизации экономики. Можно выделить три основные концепции регулирования бюджетного дефицита: ежегодное балансирование, балансирование в ходе экономического цикла и концепция функциональных финансов.

Концепция ежегодного балансирования основана на равенстве Д.Рикардо, в котором объемы налоговых поступлений настоящего и будущего периодов должны быть равны расходам аналогичных периодов. Экономические субъекты действуют рационально и адекватно оценивают текущие и будущие события, любой прирост задолженности государства воспринимают как прирост налогов в будущем, так как другого источника доходов, кроме налогов, у государства нет. При этом не имеет значения, как именно формируется прирост задолженности. Формально это можно выразить следующим образом:

, где r – ставка процента.

Данное уравнение называется рикардианским равенством, или государственным бюджетным ограничением.

Однако такое ежегодное балансирование снижает или вовсе исключает эффективность фискальной политики государства. Так, в период спада и длительной безработицы доходы населения падают, следовательно, уменьшаются и налоговые поступления в бюджет. В данном случае государство для балансирования бюджета должно либо увеличить налоги, либо снизить собственные расходы, что приведет к уменьшению совокупного спроса.

В условиях инфляции при повышении денежных доходов автоматически увеличиваются и налоговые поступления. Для уменьшения налоговых поступлений государство должно снизить налоговые ставки или увеличить государственные расходы, но обе эти меры или их сочетание приведут к росту деловой активности, занятости и в конечном итоге не уменьшат инфляцию. Следовательно, ежегодное балансирование бюджета с помощью оперативного государственного регулирования доходов и расходов не обеспечивает стабильности экономики в длительном периоде.

Концепция циклического балансирования бюджета предполагает, что правительство осуществляет антициклическое воздействие и одновременно балансирует бюджет. Чтобы противостоять спаду, правительство снижает налоги и увеличивает государственные расходы, т.е. сознательно идет на допущение дефицита бюджета. Затем проводит противоположную политику, а возникшее положительное сальдо бюджета использует для возмещения предыдущего дефицита. Однако проблемой данной концепции является то, что подъемы и спады в экономическом цикле не совпадают во времени, не одинаковы по глубине и не равнозначна реакция субъектов хозяйствования на фискальные меры государства.

Идея концепции функциональных финансов основана на том, что государство должно заботиться не о балансировании бюджета, а о макроэкономической стабильности экономики. Сторонники данной концепции считают, что налоговая система должна стимулировать налоговые поступления. Они будут увеличиваться автоматически по мере экономического подъема, а значит, дефицит бюджета будет самостоятельно ликвидироваться. Кроме того, права и возможности правительства по выпуску займов и эмиссии денег безграничны и они могут практически финансировать любой дефицит. Считается также, что при большом объеме национального богатства, в том числе и у населения, проблема дефицита государственного бюджета не является обременительной и острой для национальной экономики.

Государство строит свою бюджетно-налоговую политику так, что периодически использует все три концепции, при этом оперируя одновременно как расходами, так и налогами.

Однако при выборе между инструментами фискальной политики следует учитывать, что при росте государственных расходов и снижении налогов на равную величину национальный доход возрастет в большей степени при росте госрасходов, а бюджетный дефицит будет большим при снижении налогов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором.

Если государственные расходы и автономные налоговые отчисления возрастают на одну и ту же величину (G=Т), то и равновесный объем производства возрастает. В этом случае говорят о мультипликаторе сбалансированного бюджета.

Сравним мультипликативный эффект, который дает изменение автономных расходов государства и налогов. Изменение величины государственных закупок приводит к изменению дохода: , а изменение автономных налогов приводит к изменению дохода: . Общее изменение Y произойдет под суммарным воздействием этих двух эффектов, т.е. . Следовательно, .

А поскольку бюджет сбалансированный, т.е. , после замены получим: , т.е. мультипликатор сбалансированного бюджета равен 1.

Следует заметить, что когда появляется подоходный налог, мультипликатор сбалансированного бюджета (G=Т) не равен 1. Докажем это: . Поскольку бюджет сбалансированный, то заменив Т на G и перегруппировав, получим: . Очевидно, что величина >1.

Таким образом, если рост государственных расходов финансируется за счет роста налогов, то конечный прирост национального дохода равен первоначальному приросту государственных расходов.[19]

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Важнейшими составляющими фискальной политики государства являются государственные расходы и налоги. Налоги составляют основу государственных регуляторов экономики. Бюджетно-налоговая политика — это совокупность мер правительства по регулированию государственных расходов и налогообложения, направленных на обеспечение полной занятости и производство равновесного ВНП.

Как известно, существуют так называемые мультипликационные эффекты в экономике. Суть эффекта мультипликатора-множителя в рыночной экономике состоит в увеличении инвестиций или расходов и приводит к увеличению национального дохода, причем на величину большую, чем первоначальный рост инвестиций или расходов.

Для закрытой экономики равновесный объем производства ВНП (У) зависит от объемов потребления C, инвестиций I или планируемых инвестиций Е, государственных расходов G, а также налоговых отчислений Т. Как установлено в предыдущем разделе, основное макроэкономическое тождество составляет:

где а — автономное потребление; Ь(МРС) — предельная склонность к потреблению.

Подстановка потребительской функции в основное макроэкономическое тождество позволяет определить равновесный объем производства:

новесный уровень дохода в результате роста государственных и других автономных расходов на единицу.

С учетом налогообложения дохода У модель мультипликатора примет следующий вид:

Подобно инвестициям и госрасходам, налоги также приводят к возникновению мультипликационного эффекта. Мультипликативное воздействие на равновесный уровень оказывает и изменение налогов T. Рассмотрим график (рис.

Если налоговые отчисления снижаются на ΔΤ, то располагаемый доход Yd, (Yd = Y- T) возрастает на величину ΔΤ. Потребительские расходы соответственно увеличиваются на величину ΔΤ х b, что сдвигает вверх кривую планируемых расходов и увеличивает равновесный объем производства Y1 до Y2 на величину:

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в госбюджет и суммой выплаченных правительством трансфертов.

Налоговая функция имеет вид:

где Т — автономные налоги, не зависящие от величины дохода Y (например, налоги на недвижимость, наследство и т. д.); t — предельная налоговая ставка.

С учетом функциональной зависимости налоговых отчислений Т от дохода Y функция потребления принимает вид:

В этом случае модель равновесного объема производства имеет вид:

При этом суммарное изменение дохода Y в результате одновременного изменения величин госрасходов и налогов определяется следующим образом:

Из изложенного можно сделать вывод о том, что налоговый мультипликатор оказывает гораздо меньшее воздействие на уменьшение совокупного спроса, чем мультипликатор государственных расходов на его увеличение. Рост налогов ведет к сокращению ВНП, а снижение налогов — к росту ВНП. При этом следует учитывать временные лаги между изменением налогов и изменением национального дохода, которые могут составлять от нескольких месяцев до нескольких лет.

Снижение налогов для потребителей ведет к росту их доходов и соответственно к росту их расходов, что выражается в росте спроса на потребительские товары. Снижение налогов для фирм ведет к росту доходов предпринимателей, что стимулирует их расходы на новые инвестиции и ведет к росту спроса на инвестиционные товары.

Мультипликативный эффект от снижения налогов слабее, чем от увеличения государственных расходов, что алгебраически выражается в превышении мультипликатора расходов над налоговым мультипликатором на единицу. Это является следствием более сильного воздействия госрасходов на величины дохода и потребления (по сравнению с изменением налогов). Данное различие является определяющим при выборе инструментов фискальной политики. Если она нацелена на расширение государственного сектора экономики, то для преодоления циклического спада увеличиваются госрасходы (что дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема увеличиваются налоги (что является относительно мягкой ограничительной мерой).

В случае, когда государственные расходы и налоговые отчисления возрастают на одну и ту же величину, равновесный объем производства возрастает на ту же величину. При этом мультипликатор сбалансированного бюджета всегда равен единице.

Следует различать проводимую государством дискреционную и недискреционную фискальную политику. Дискреционная фискальная политика представляет собой сочетание изменения величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства в целях изменения уровня занятости, объема производства и темпа инфляции. При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов или снижения налогов. Соответственно в период подъема целенаправленно создается бюджетный излишек.

Недискреционная фискальная политика — это автоматическое изменение названных величин в результате циклических изменений совокупного дохода. Она предполагает автоматическое увеличение (или уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (или уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику. При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически, в результате действия встроенных стабилизаторов экономики.

Наибольший стабилизационный эффект бюджетного излишка связан с его полным изъятием. Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Под мультипликатором понимается коэффициент, отражающий связь между увеличением (уменьшением) инвестиций и изменением величины дохода. Мультипликатор - это число, на которое должно быть умножено изменение в инвестициях, чтобы получить представление об ожидаемом изменении дохода.

· мультипликатор денежного предложения

· мультипликатор инвестиционных расходов

· мультипликатор правительственных расходов

· мультипликатор потребительских расходов

· мультипликатор чистых налогов

· мультипликатор автономных налогов

· мультипликатор сбалансированного бюджета

· мультипликатор внешней торговли

Мультипликатор инвестиций – это числовой коэффициент, показывающий увеличение ВНП на 1 + n при росте инвестиций на 1.

Мультипликационный эффект является своеобразным экономическим эхом, которое, подобно его акустическому аналогу, многократно повторяет исходный импульс. Доход состоит из потребления и сбережений. Поэтому эффект мультипликатора можно выразить с помощью предельной склонности к потреблению (МРС) и сбережению (MPS):

| (49.1) |

где K– мультипликатор инвестиций.

Чем доля потребления в доходе больше, тем сильнее будет проявляться в экономике эффект мультипликатора, так как рост потребления (расход) одних людей приводит к увеличению доходов других, продавших свои товары и услуги.

Мультипликатор государственных расходов (Government multiplier) (mg) – это показатель, отражающий в какой степени вырастет совокупный доход в ответ на увеличение государственных расходов.

Величина мультипликатора государственных расходов зависит от предельной налоговой ставки. С учетом влияния налоговой ставки на мультипликационный эффект зависимость между изменением государственных расходов и объемом выпуска примет вид:

В открытой экономике на величину мультипликатора государственных расходов, так же как и на налоговый мультипликатор, повлияет предельная склонность к импортированию. Чем выше эта величина, тем ниже мультипликационный эффект.

Налоговый мультипликатор (Tax multiplier) (mt) – это показатель, показывающий зависимость между объемом выпуска и изменением налогов.

Чем ниже предельная налоговая ставка, тем выше мультипликационный эффект, и наоборот.

Снижение налогов увеличивает частный спрос и объем выпуска, а их увеличение снижает его. Так как потребительские расходы зависят от величины налоговой ставки, то с ее учетом налоговый мультипликатор примет вид:

В открытой экономике на величину налогового мультипликатора влияет предельная склонность к импортированию. Чем она выше, тем ниже мультипликационный эффект. Такое же действие происходит и в отношении мультипликатора государственных расходов.

Понятие экономических циклов, причины циклического развития экономики.

Экономический цикл – это промежуток времени между одинаковыми экономическими конъюнктурами, т.е. время от одного состояния экономики до другого, которые условно одинаковы.

Подходы к объяснению циклического развития:

1) Экзогенный,- влияние внешних факторов: политические потрясения, базисные нововведения, динамика численности, населения, открытие крупных месторождений полезных ископаемых, крупные стихийные бедствия;

2) Эндогеный – влияние внутренних: несоответствие между совокупным спросом и совокупным предложением, между совокупными расходами и совокупным объемом производства. Поэтому циклический характер развития экономики может быть объяснен: либо изменением совокупного спроса при неизменной величине совокупного предложения (рост совокупных расходов ведет к подъему, их сокращение обусловливает рецессию); либо изменением совокупного предложения при неизменной величине совокупного спроса (сокращение совокупного предложения означает спад в экономике, его рост - подъем);

3) Синтез экзо- и эндогенного подходов.

Цикл и его фазы.

Экономический цикл – это промежуток времени между одинаковыми экономическими конъюнктурами, т.е. время от одного состояния экономики до другого, которые условно одинаковы.

1) I фаза – ПИК, при котором экономика достигает максимальной активности. Это период сверхзанятости (экономика находится выше уровня потенциального объема производства, выше тренда) и инфляции. (Вспомним, что когда в экономике фактический ВВП выше потенциального, то это соответствует инфляционному разрыву). Экономика в этом состоянии носит название «перегретой»;

2) 2 фаза – СПАД. Экономика постепенно возвращается к уровню тренда (потенциального ВВП), уровень деловой активности сокращается, фактический ВВП доходит до своего потенциального уровня, а затем начинает падать ниже тренда, что приводит экономику к следующей фазе – кризису;

3) 3 фаза – КРИЗИС. Экономика находится в состоянии рецессивного разрыва, поскольку фактический ВВП меньше потенциального. Это период недоиспользования экономических ресурсов, т.е. высокой безработицы;

4) 4 фаза – ОЖИВЛЕНИЕ ИЛИ ПОДЪЕМ. Экономика постепенно начинает выходить из кризиса, фактический ВВП приближается к своему потенциальному уровню, а затем превосходит его, пока не достигнет своего максимума, что вновь приведет к фазе бума.

Читайте также: