Можно ли оформить водителя как самозанятого

Опубликовано: 16.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ООО планирует воспользоваться услугами самозанятого - водителя (шофера) бурильной установки.

Каковы риски у ООО при заключении договора на 2020 год? Есть ли в г. Санкт-Петербурге утвержденный список профессий, подпадающих под понятие "самозанятый"?

По данному вопросу мы придерживаемся следующей позиции:

Формально в рассматриваемой ситуации можно использовать услуги самозанятого гражданина (его доходы не облагаются НДФЛ и страховыми взносами), если с этим физическим лицом у организации не было трудовых отношений в последние два года.

Вместе с тем полагаем, что заключение договора с водителем бурильной установки в статусе самозанятого содержит существенный риск переквалификации данного гражданско-правового договора в трудовой, с соответствующим пересчетом налоговых обязательств организации (работодателя).

Обоснование позиции:

Ни НК РФ, ни другие федеральные законы не содержат термина "самозанятые", поэтому в зависимости от ситуаций под ним могут пониматься разные категории физических лиц*(1).

Применительно к рассматриваемой ситуации под самозанятым гражданином мы будем понимать плательщика налога на профессиональный доход (НПД), получающего профессиональный доход от самостоятельной деятельности по оказанию услуг управления транспортным средством (ч. 7 ст. 2 Федерального закона от 27.11.2018 N 422-ФЗ (далее - Закон N 422-ФЗ)).

Перечень лиц, не имеющих права на применение специального налогового режима НПД, установлен ч. 2 ст. 4 Закона N 422-ФЗ. Например, это посредники (по договору поручения, комиссии либо агентскому договору) или лица, осуществляющие перепродажу товаров; имеющие работников, с которыми они состоят в трудовых отношениях; а также лица, доходы которых, учитываемые при определении налоговой базы, превысили в календарном году 2,4 млн. руб.

Лица, оказывающие услуги по управлению транспортным средством и иные подобные услуги, в ч. 2 ст. 4 Закона N 422-ФЗ не поименованы, поэтому мы полагаем, что физическое лицо вправе оказывать такие услуги в рамках НПД.

При этом не признаются объектом налогообложения по НПД доходы, получаемые в рамках трудовых отношений (п. 1 ч. 2 ст. 6 Закона N 422-ФЗ), и доходы от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад (п. 8 ч. 2 ст. 6 Закона N 422-ФЗ). Таким образом, законодатель предупредил случаи, когда под формальной оболочкой гражданско-правовых отношений фактически будут продолжаться отношения, сложившиеся между субъектами на основании норм трудового права, в которых они выступали как работник и работодатель*(2).

Безусловно, необходимо отметить, что работать с самозанятыми гражданами для юридических лиц с налоговой точки зрения выгодно.

Так, самозанятое лицо является самостоятельным плательщиком НПД и не признается плательщиком НДФЛ (ч. 8 ст. 2 Закона N 422-ФЗ). На организацию, заключившую договор с указанным лицом, не возлагаются обязанности налогового агента (по исчислению, удержанию и уплате налога, а также по предоставлению отчетности по формам 2-НДФЛ, 6-НДФЛ) (письмо ФНС России от 28.08.2019 N СД-4-3/17127@).

Не начисляются на сумму вознаграждения самозанятого лица и страховые взносы при условии, что у организации будет в наличии чек, выданный таким лицом (второй абзац ч. 1 ст. 15 Закона N 422-ФЗ, письма Минфина России от 13.08.2019 N 03-11-11/61078, от 17.04.2019 N 03-11-11/27454, от 11.03.2019 N 03-11-11/15357)*(3).

Организации, являющиеся налогоплательщиками налога на прибыль организаций, при определении налоговой базы вправе учитывать расходы, связанные с приобретением услуг у физических лиц, применяющих специальный налоговый режим НПД, при наличии чека, сформированного исполнителем в порядке, предусмотренном ст. 14 закона 422-ФЗ (п. 2 письма ФНС России от 20.02.2019 N СД-4-3/2899@).

Гражданское законодательство не содержит ограничений относительно возможности заключения организацией договора подряда с физическими лицами, зарегистрированными в качестве самозанятых (глава 37 ГК РФ).

Однако несмотря на все преимущества работы с самозанятыми, хотим предостеречь от заключения вместо трудовых договоров договоров с самозанятыми гражданами или увольнения своих сотрудников для дальнейшего перезаключения гражданско-правового договора с самозанятыми.

Так, на официальном сайте ФНС России размещено интервью заместителя руководителя службы Даниила Егорова по вопросам о так называемом "налоге на самозанятых" (НПД). Егоров, в частности, прокомментировал ситуацию, когда работодатели подменяют трудовые отношения с сотрудниками на гражданско-правовые, переводя их в статус самозанятых для оптимизации налоговой нагрузки. Чиновник отметил, что "налоговая видит компании, которые воспользовались услугами самозанятых, а также самозанятых, которые оказали эти услуги. И не составляет никакого труда проконтролировать, скрываются ли за этими операциями трудовые отношения. База анализируется ежедневно, поэтому с частью компаний уже пришлось поработать - на сегодня в рисках девять компаний страны".

Для этих целей ФНС России и Роструд договорились об одновременных проверках работодателей, которые фактически нанимают самозанятых (то есть плательщиков НПД) в качестве своих работников, оформляя их по гражданско-правовым договорам (смотрите информацию ФНС России от 26.11.2019). Выявление признаков трудовых отношений с такими лицами является основанием для проверки и привлечения работодателя к ответственности за нарушение трудового и налогового законодательства. Кроме того, выплаченные самозанятым доходы, фактически получаемые в рамках трудовых отношений, подлежат обложению НДФЛ и страховыми взносами.

При этом ч. 4 ст. 11 ТК РФ предусмотрено, что если отношения, связанные с использованием личного труда, возникли на основании гражданско-правового договора, но впоследствии в установленном порядке признаны трудовыми отношениями, к ним применяются положения трудового законодательства, и, соответственно, выплаты и иные вознаграждения, производимые физическому лицу по данному договору, будут подлежать обложению страховыми взносами, в том числе и на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, в общеустановленном порядке (письмо ФНС России от 27.12.2019 N БС-3-11/11131@).

О том, что отношения между сторонами по существу являются трудовыми и лишь прикрываются договором подряда, могут свидетельствовать такие обстоятельства, как:

- выполнение работы в течение всего срока действия договора, отвечающего признакам трудовой функции (вместо определенной работы, результат которой сдается заказчику),

- подчинение работника (формально именуемого подрядчиком) распоряжениям работодателя и правилам внутреннего трудового распорядка),

- получение вознаграждения за работу периодически и вне зависимости от объема и характера работы (смотрите, например, определения ВС РФ от 05.02.2018 N 34-КГ17-10, Свердловского облсуда от 14.08.2015 по делу N 33-11444/2015, Суда Ямало-Ненецкого автономного округа от 27.10.2014 по делу N 33-2582/2014, Забайкальского краевого суда от 01.10.2014 по делу N 33-3533-2014)*(4).

Арбитражная практика доначисления налогов и взносов по договорам с самозанятыми в результате переквалификации гражданско-правовых договоров в трудовые нами не обнаружена (что вполне объяснимо ввиду короткого срока существования режима НПД). Тем не менее, на наш взгляд, последствия могут быть аналогичны переквалификации договоров с предпринимателями в трудовые договоры. Верховный Суд РФ в определении от 27.02.2017 N 302-КГ17-382 указал следующее: если из конкретных обстоятельств усматривается, что действительный экономический смысл деятельности таких предпринимателей состоит в осуществлении ими трудовой функции в качестве наемных работников (о чем, помимо прочего, может свидетельствовать систематический, а не разовый характер выполнения работ или оказания услуг), а намерение заказчика заключалось в уклонении от исполнения обязанностей налогового агента по исчислению, удержанию и уплате в бюджет сумм НДФЛ, предприниматели признаются наемными работниками с вытекающими отсюда для их фактического работодателя негативными налоговыми последствиями. Переквалификация гражданско-правового договора в трудовой в рассматриваемой ситуации будет означать, что в период действия договора работодатель не выполнял обязанности налогового агента по уплате НДФЛ с доходов, выплачиваемых физическому лицу, а также по уплате страховых взносов, что повлечет привлечение его к налоговой ответственности: будет признана задолженность по уплате налогов и сборов, начислены пени и штрафы.

Рекомендуем также ознакомиться с материалами:

- Вопрос: Организация планирует заключать с физическими лицами (резиденты РФ, не имеют статуса ИП) договоры гражданско-правового характера (подрядные работы) вместо трудовых договоров. Каковы отличия при налогообложении (в части НДФЛ и страховых взносов) трудовых договоров и договоров гражданско-правового характера? Каковы налоговые риски? (ответ службы Правового консалтинга ГАРАНТ, май 2019 г.)

- Вопрос: Что является подтверждением произведенных расходов при расчетах с самозанятыми для юридических лиц или ИП, кроме чека, полученного от самозанятого? Некоторые источники утверждают, что это должен быть ГПД. Но сразу возникнет база для начисления НДФЛ и взносов. Есть ли официальные рекомендации по поводу необходимости иметь договор с самозанятым? Каким он должен быть? (ответ службы Правового консалтинга ГАРАНТ, февраль 2019 г.)

- Сколько самозанятых может привлекать компания, и как доказывать в суде необходимость именно этой формы трудоустройства? (И. Симич, журнал "Административное право", N 3, III квартал 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Шашкова Елена

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

12 февраля 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

-------------------------------------------------------------------------

*(1) Энциклопедия решений. Налогообложение самозанятых лиц.

*(2) Следует также отметить, что согласно ч. 2 ст. 15 ТК РФ заключение гражданско-правовых договоров, фактически регулирующих трудовые отношения между работником и работодателем, не допускается.

*(3) Исключением из этого правила является ситуация, когда самозанятое лицо в процессе исполнения договора утрачивает свой статус. В этом случае с указанной даты (даты снятия с регистрации в качестве самозанятого, даты превышения максимального дохода) организация-заказчик должна удержать с дохода физлица НДФЛ и исчислить страховые взносы (п. 10 письма ФНС России от 20.02.2019 N СД-4-3/2899@).

*(4) По вопросу переквалификации гражданско-правовых договоров с физическими лицами в трудовые рекомендуем также ознакомиться со следующим материалом: Энциклопедия решений. Отличие трудового договора от договора подряда и иных гражданско-правовых договоров.

- Заказы по вашим районам!

- Приглашаем к сотрудничеству самозанятых

- Оплата после выполнения!

- Заявки отобранные. Клиенты готовые на услугу!

С нами выгодно работать потому что:

В среднем 3 заказа в день

Цену клиенту назначаете вы

Гибкие условия оплаты: фикс или %

Удобный отчет по заказам в личном кабинете

Берете заказы только когда они вам нужны

Регистрируйтесь и получайте заказы

С недавнего времени частные водители, занимающиеся грузоперевозками, получили возможность стать самозанятыми и легально осуществлять свою деятельность, без статуса ИП или фирмы. До сих пор такая форма работы вызывает много сомнений и вопросов, на самые популярные из которых ответы в статье ниже.

Преимущества самозанятого в грузоперевозках

Водители, оказывающие услуги грузоперевозок, самозанятыми могут стать в соответствии с Федеральным законом 422-ФЗ, где перечислены все формы деятельности, попадающие под новый налоговый режим. Главные условия – отсутствие наемных работников и годовой доход, не превышающий 2 миллионов 400 тысяч рублей. Уже перешедшие в статус самозанятых физические лица, занимающиеся перевозками, отмечают весомые преимущества этого положения:

- Возможность легализации частных грузоперевозок. Перевозки всегда сопряжены с определенной долей риска. Для нелегального грузоперевозчика любое происшествие может вылиться в разбирательство с правоохранительными органами.

- Охват большего числа клиентов. Конкуренция в сфере грузоперевозок немаленькая, люди предпочитают работать с официально оформленными водителями.

- Возможность оказывать услуги перевозки грузов юридическим лицам. Самозанятые могут работать не только с гражданами, но и организациями, компаниями любой формы собственности.

- В любое время можно отказаться от статуса самозанятого, для этого достаточно написать заявление в налоговый орган.

- Платить нужно только в те месяцы, когда осуществлялись перевозки грузов. Во время простоя ничего оплачивать не нужно.

- Налоговая ставка существенно ниже, чем при оформлении ИП.

Самозанятость предполагает работу на себя, в свободном графике. Не нужно выполнять приказы работодателя, можно брать выходные, когда необходимо.

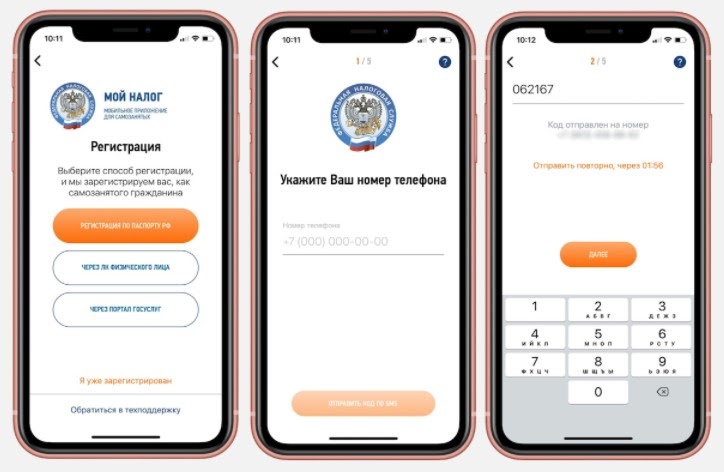

Для регистрации в качестве плательщика налога на профессиональный доход (НПД) грузоперевозчику не требуется идти в налоговые органы, собирать кучи документов и лично подавать заявление. Все можно сделать онлайн с любого устройства с выходом в Интернет. Самый популярный способ регистрации – через мобильное приложение «Мой налог», которое специально запустила ФНС. Порядок действий:

Другие доступные способы регистрации:

- личный кабинет налогоплательщика;

- банковские приложения, например Сбербанк Онлайн;

- учетная запись ЕСИА (единая система идентификации и аутентификации).

Налоговая ставка

Для любой сферы деятельности самозанятых, грузоперевозки в том числе предусмотрена единая упрощенная налоговая ставка:

- 4 % – при оказании услуг физическим лицам;

- 6 % – при работе с юридическими лицами.

Если по какой-то причине перевозка груза не состоялась, и деньги вернулись заказчику, их изымают из оборота. Переплаченная сумма НПД учитывается в следующем месяце и минусуется. Самостоятельно высчитывать ничего не нужно, в приложении «Мой налог» или другом, предусмотренном для этих целей, доступны разные функции:

- направлять в электронном виде чеки клиентам;

- отслеживать суммы, подлежащие уплате;

- взаимодействовать в личном кабинете с налоговиками;

- оплачивать налоги онлайн.

Водитель, занимающийся грузоперевозками, оформленный как самозанятый, имеет право на налоговый вычет в размере 10 000 рублей.

Отдельный вопрос, который интересует многих самозанятых грузоперевозчиков – нужно ли платить добровольные страховые взносы в разные организации. Обязательных требований на этот счет пока нет. Медицинское страхование включается в сумму налога, государство перечисляет деньги на медицину без участия водителя с самостоятельной занятостью. В Пенсионный Фонд взносы можно перечислять добровольно, чтобы засчитывался страховой стаж, начислялись баллы.

Недостатки, подводные камни самостоятельной занятости

Любая перевозка груза должна быть соответственно оформлена документально. Система самозанятости допускает отсутствие онлайн-кассы, но не освобождает от необходимости оформления транспортных документов. Поэтому путевой лист обязательно должен быть у водителя при перевозке груза, как и другие товаросопроводительные документы. Есть еще некоторые нюансы, которые нужно учитывать:

- Грузоперевозкой самозанятый водитель должен заниматься только сам, третьи лица за рулем транспортного средства не допускается. Это будет считаться грубым нарушением закона о самозанятости, так как использовать наемный труд запрещено. Такие действия облагаются штрафными санкциями, как и просрочки в выплате налогов за грузоперевозки.

- При перевозках самозанятый перевозчик грузов может использовать как свое транспортное средство, так и взятое в аренду, ограничение в законодательстве на этот счет нет. При этом арендная плата не будет вычитаться из суммы дохода, облагаемого налогом.

- Согласно законодательству, грузоперевозчик с самозанятостью не может заниматься перевозкой грузов и принимать за них платежи в интересах других лиц. В таком случае у него должен быть с собой кассовый аппарат непосредственного продавца товаров.

Определяясь с режимом деятельности, нужно тщательно взвесить плюсы и минусы налогового режима. Самозанятость хорошо подходит для начинающих грузоперевозчиков, работающих только на себя, без наемных сотрудников.

Прайс-лист

- Мелкий ремонт

- Цены указаны с учетом стоимости детлей

| Наименование работ | Стоимость в руб |

| Замена кнопки | от 705 руб. |

| Замена шланга (сливного, заливного) | от 655 руб. |

| Замена ручки | от 905 руб. |

| Устранение течи | от 805 руб. |

| Установка машинки | от 605 руб. |

| Устранение засора | от 605 руб. |

| Замена патрубков (заливных, сливных) | от 995 руб. |

| Замена креплений (люка, крышки) | от 705 руб. |

| Посторонние предметы (без полной разборки) | от 705 руб. |

| Замена клапана | от 705 руб. |

- Средний ремонт

| Замена подшибников | от 2195 руб. |

| Замена тэна | от 1004 руб. |

| Замена насоса | от 1195 руб. |

| Замена двигателя | от 2495 руб. |

| Замена блокиратора дверцы | от 905 руб. |

| Замена ремня привода | от 995 руб. |

| Замена уплотнительной резины люка | от 1004 руб. |

| Замена амортизаторов | от 1305 руб. |

| Замена электрического модуля | от 2505 руб. |

| Замена щеток | от 1395 руб. |

| Замена датчиков уровня | от 995 руб. |

| Посторонние предметы с полной разборкой | от 995 руб. |

| Замена бака, барабана | от 3495 руб. |

Схема работы с нами:

Зарегистрируйтесь на нашем сервисе

Через 1 день поступят тестовые заказы

У вас должен быть свой инструмент, машина и опыт работы.

Отмечаете заказы и переводите деньги в личном кабинете

Самозанятый — это налоговый режим, благодаря которому вы можете сотрудничать с Яндекс.Такси напрямую, платить меньше налога и получать справки о доходах онлайн.

Почему стоит стать самозанятым

Повышенный приоритет на заказы

Получайте больше заказов — приоритет +5 баллов действует в течение полугода с момента регистрации в качестве прямого партнёра Яндекс.Такси.

Сейчас в ряде регионов тестируются особые правила начисления баллов приоритета — в них водители получают повышенное количество баллов в течение разного времени:

Официальный доход

Можно заказать справку с подтверждением дохода в приложении «Мой Налог».

Нет комиссии парка

Вы можете сотрудничать с сервисом Яндекс.Такси напрямую.

Перевод денег с баланса

Сразу на вашу банковскую карту без посредников.

Совмещение с официальной работой

Можно быть самозанятым водителем и при этом официально работать в другом месте.

3 бесплатные юридические консультации каждый месяц

На весь период сотрудничества с Яндекс.Такси в качестве самозанятого. Промокод придёт в течение двух дней после первой поездки.

Доступ к автокредиту

Самозанятые и ИП-водители могут купить машину в кредит от банков-партнёров и на особых условиях по программе «Новый автомобиль».

Специальные условия программы:

— Большой выбор популярных моделей: Skoda, Kia и другие.

— Возможность получить дополнительную скидку 10% от государства

— Первый платёж от 0%.

— КАСКО и ОСАГО по специальной цене.

— Поддержка менеджера на протяжении всего процесса.

Чтобы участвовать в программе, нужно сотрудничать с сервисом в качестве прямого партнёра от двух месяцев и выполнить не менее 100 заказов под аккаунтом самозанятого за последние 2 месяца. Подробнее о программе — по ссылке.

Ещё самозанятые могут покупать смены в тарифах «Эконом», «Комфорт» и «Комфорт+». После регистрации в Яндекс.Про самозанятые получают промокод на 1 смену по 12 часов — для этого нужно совершить хотя бы одну поездку под аккаунтом прямого партнёра Яндекс.Такси.

А в течение 3-х месяцев с момента регистрации в качестве самозанятого водители получают +10 баллов в программе привилегий за каждую поездку.

Какие налоги платят самозанятые

У самозанятых пониженная налоговая ставка — 4% за заказы от физических лиц, 6% за заказы от юридических лиц. Это меньше, чем размер комиссии, которую платят многие водители парку. Если вы не совершаете поездки — налог не начисляется. Налог зафиксирован до 2029 года согласно № 422-ФЗ.

Также для самозанятых предусмотрен единоразовый налоговый вычет 10 000 рублей. Это значит, что первое время налог будет меньше — 3% за заказы от физических лиц и 4% за заказы от юридических лиц до исчерпания суммы налогового вычета. Самозанятым не нужно платить обязательные страховые взносы, но это можно делать по желанию — например, чтобы ваш доход в такси учитывался при формировании будущей пенсии.

Кто может стать самозанятым

Самозанятыми могут стать граждане РФ, а также граждане Республики Беларусь, Казахстана и Киргизии. Подробнее о том, как стать самозанятым, если вы нерезидент РФ, читайте здесь: как стать самозанятым, если вы не резидент.

Если у вас ИП, его не нужно закрывать — достаточно сменить текущий налоговый режим на НПД и стать самозанятым водителем-партнёром. В этом случае к ИП будут применяться все льготы, предусмотренные для самозанятого. Подробнее о том, как стать самозанятым, если вы ИП, читайте здесь: как стать самозанятым, если вы ИП.

Не получится стать самозанятым, если:

- вы не гражданин РФ или Белоруссии, Казахстана, Киргизии;

- ваш совокупный доход в статусе самозанятого будет превышать 2,4 млн рублей;

- у вас есть наёмные сотрудники;

- вы государственный или муниципальный служащий.

Подробнее о том, как ИП стать самозанятым, читайте здесь:

При оказании услуг по перевозке пассажиров и багажа в качестве самозанятого необходимо иметь статус индивидуального предпринимателя.

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

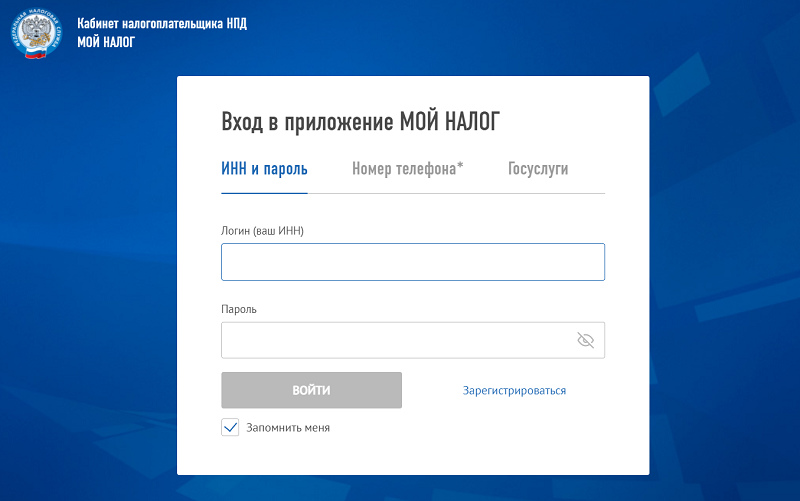

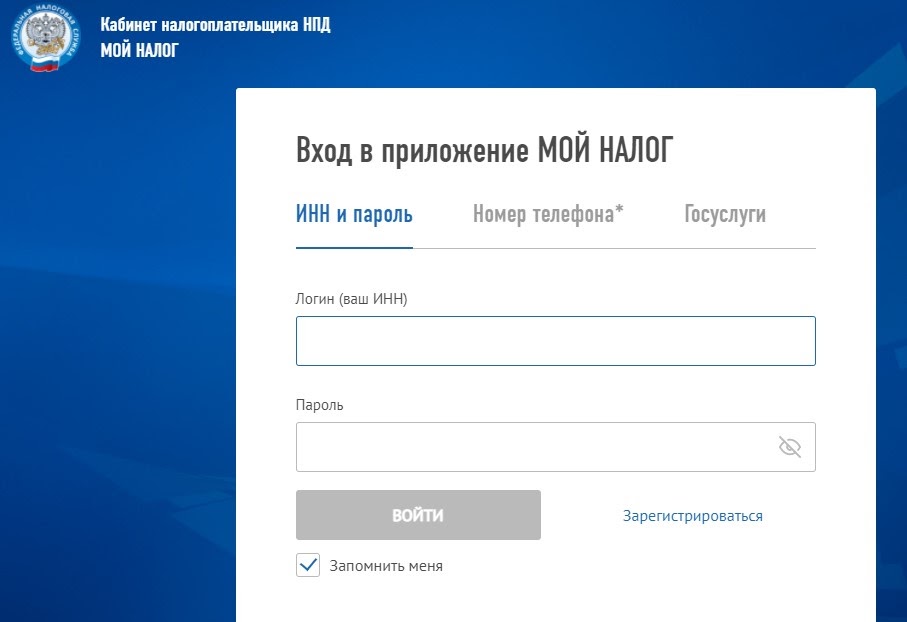

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

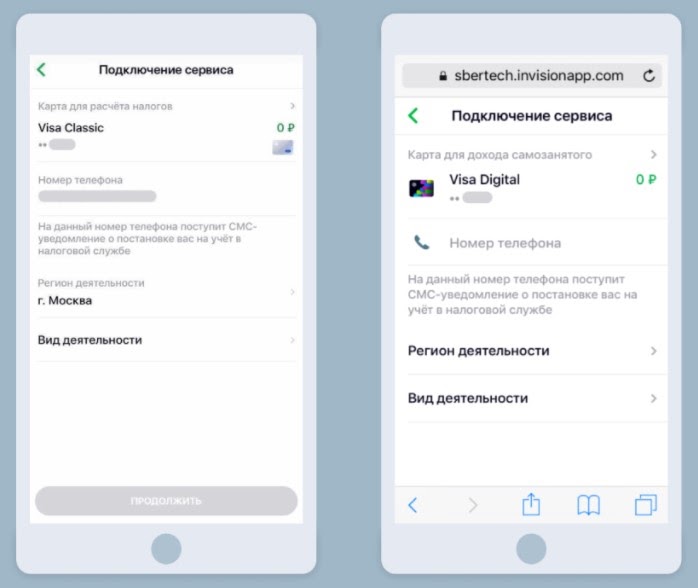

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

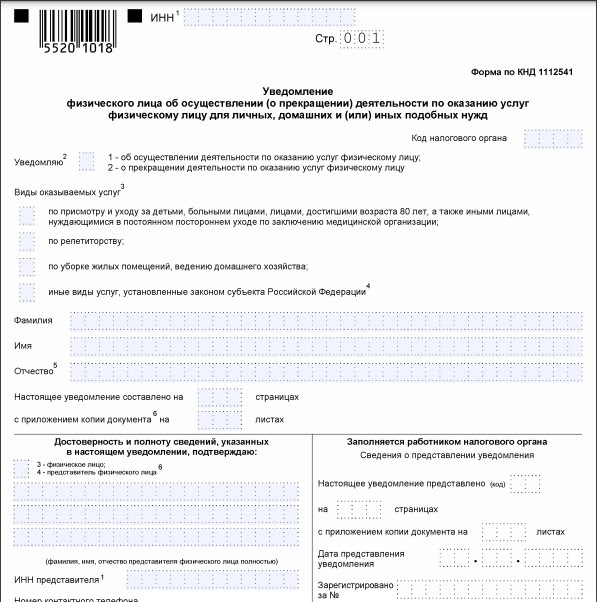

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Фото: Ромашин Юрий, rblogger.ru

Подходит ли новый налоговый режим для автоперевозчиков и какие подводные камни ждут водителей, решивших его использовать?

Сегодня налоговый режим для самозанятых (налог на профессиональный доход, НПД) действует на всей территории России. Он позволяет предпринимателям платить налоги по упрощенной схеме. Самозанятые граждане не сдают налоговую отчетность, им не нужен кассовый аппарат, а регистрация проще, чем в качестве ИП. При этом доход за год не должен превышать 2,4 млн рублей; запрещается использовать труд наёмных работников.

Зарегистрироваться в качестве самозанятого и оплатить налоги можно через приложение. Новый налоговый режим пользуется популярностью: им воспользовалось уже более миллиона россиян.

Нужен ли этот режим перевозчикам?

СМИ активно освещали события, связанные с новым налоговым режимом. Вот несколько преимуществ, которыми теоретически могут воспользоваться владельцы грузовиков, выбравшие НПД.

- Легализация и связанное с ней расширение базы потенциальных клиентов;

- Отсутствие отчетности и низкая ИП налоговая ставка;

- Возможность платить лишь за те месяцы, когда предприниматель осуществлял услуги перевозки;

- От статуса самозанятого в любое время можно отказаться или сменить его на ИП.

При этом у нового налогового режима есть и объективные минусы:

- Налогом облагаются все доходы – без вычета расходной части;

- Сумма ежемесячного оборота также ограничена;

- Предприниматель теряет возможность нанимать сотрудников.

Мнение экспертов

Чтобы выяснить, подходит ли этот налоговый режим для водителей-частников мы побеседовали с экспертами и юристами. По мнению координатора ассоциации «Дальнобойщик» Валерия Войтко, граждане, выбравшие налог на профессиональный доход, в автоперевозках работать не могут.

— Самозанятых автоперевозчиков не бывает! Грузоперевозки автомобильным транспортом возможны, если они осуществляются субъектом бизнеса: юрлицом или ИП. Это сказано в Уставе автомобильного транспорта, в Правилах перевозки грузов и в Гражданском кодексе. Слова «самозанятый» в этих документах нет! – заявил наш собеседник.

Валерий Войтко отмечает, что перевозчики, выбравшие НПД, фактически являются «чёрными» перевозчиками и уходят от налогов – вне зависимости от того, осознанно они так поступают или нет.

— Формально грузоперевозки являются вполне легальным видом деятельности самозанятого лица, – пояснил нам Управляющий Партнёр Юридической фирмы «ЮРВЕСТ» Роман Образцов. – Но есть одно противоречие. Согласно 152 приказу Минтранса, водитель должен иметь при себе путевой лист.

Юрлицо в качестве сопроводительного документа предоставляет самозанятому перевозчику транспортную и товарную накладные на перемещаемые ценности. Когда заказчиком услуг является физическое лицо, исполнителю придётся совершать рейс без сопроводительной документации, что неприемлемо с точки зрения проверяющих органов (например, ГИБДД).

О пробелах в транспортном законодательстве говорит и руководитель юридической компании «Богатов Групп» Сергей Богатов.

— Это очень неблагодарная тема: в законодательстве много дыр, а судебной практики пока нет, – отмечает юрист.

Эксперт отмечает, что во многих нормативных документах граждане, выбравшие самозанятость, не упоминаются. К примеру, в КоАП предусмотрены штрафы для физических лиц, ИП и компаний. Возникает вопрос: какие санкции следует применять в отношении нарушивших закон самозанятых?

— По логике, граждане, выбравшие НПД, признаются физлицами, и взаимоотношения с ними необходимо выстраивать как с физлицами, а не как с ИП. Но я знаком с ситуациями, когда они несли ответственность как индивидуальные предприниматели. В то же время у меня есть два контрагента, которым я плачу как самозанятым, и банк проводит платежи как переводы частным лицам.

По мнению Сергея Богатова, главное несоответствие кроется в самой сути понятия самозанятого. Законодательство рассматривает его как обычного гражданина, который платит меньше налогов, но по сути самозанятый занимается именно предпринимательской деятельностью.

Новый налоговый режим на сегодняшний нельзя назвать оптимальным для перевозчиков с небольшим уровнем дохода из-за пробелов в законодательстве, а по мнению некоторых экспертов его и вовсе нельзя использовать в сфере автоперевозок. Вполне вероятно, что уже в обозримом будущем пробелы будут устранены. Но пока этого не произошло, перевозчики могут регистрироваться в качестве самозанятых на свой страх и риск: узнать, какие штрафы будут выписаны за банальные нарушения ПДД и какую позицию займёт суд в ходе разбирательств можно будет только постфактум.

Читайте также: