Магистерская диссертация самозанятые граждане

Опубликовано: 17.04.2024

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

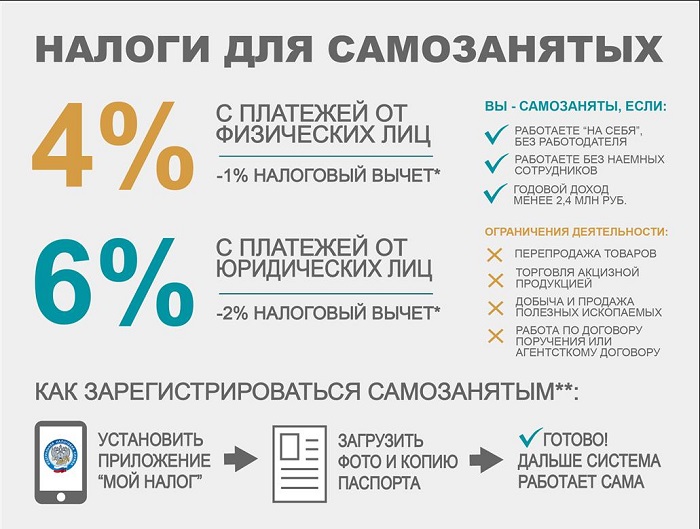

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

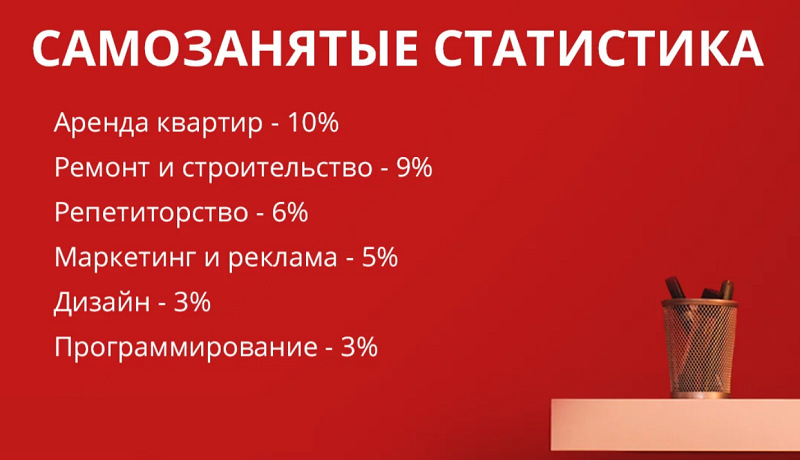

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

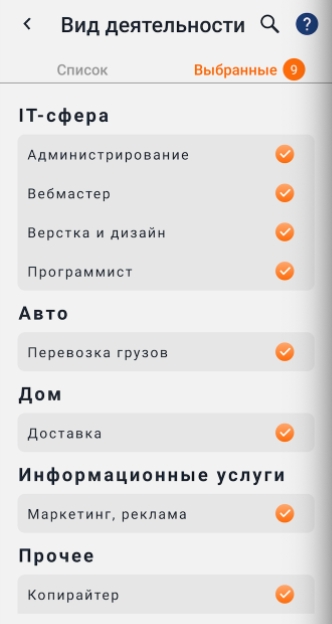

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

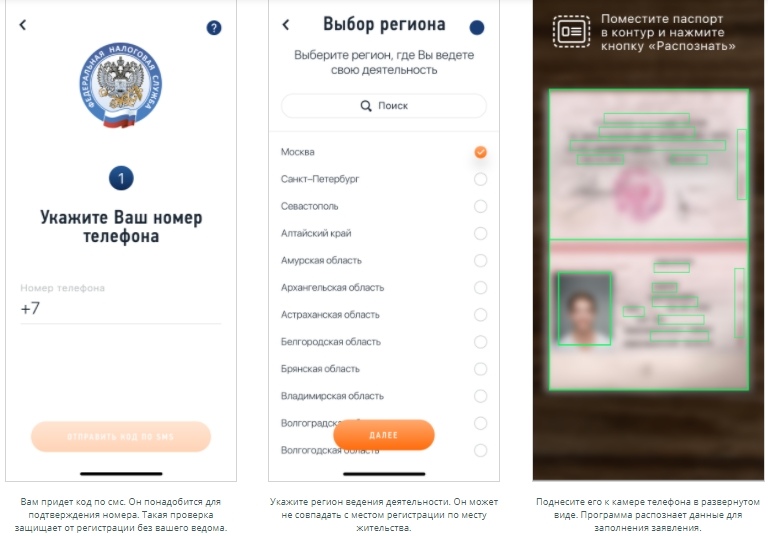

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

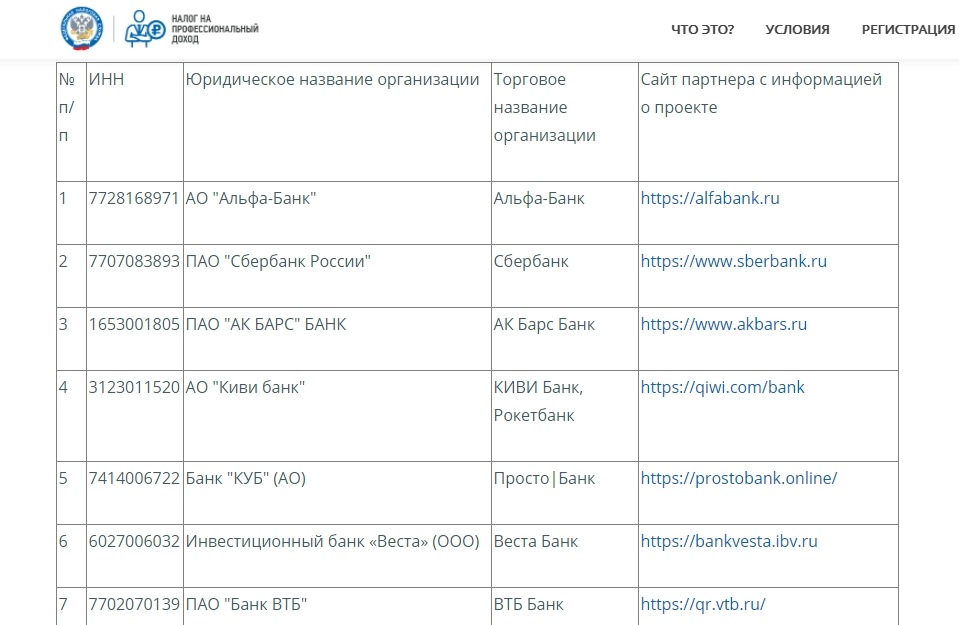

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

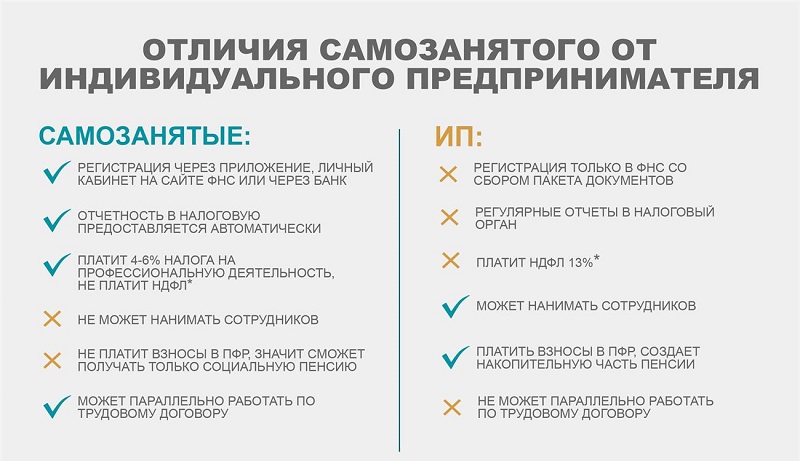

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Как получить эту работу через 2 минуты?

Введение 3

Глава 1. Общие положения о самозанятых гражданах 7

1.1 Становление и понятие самозанятых граждан 7

1.2 Правовое регулирование деятельности самозанятых граждан 26

Глава 2. Особенности правового положения самозанятых граждан в Российской Федерации 38

2.1 Классификация видов деятельности самозанятых граждан 38

2.2 Особенности налогообложения самозанятых граждан 45

Заключение 53

Список использованных нормативно-правовых актов и специальной литературы 56

Предметом исследования являются, общественные отношения, регулирующие самозанятость населения в российской экономике, факторы и особенности ее формирования и формы регулирования.

Целью моего исследования является, формирование общего представления о самозанятости, рассмотрение факторов и особенностей формирования самозанятости населения в российской экономике и обоснование форм государственного регулирования самозанятости в России.

Для достижения поставленной цели мною были поставлены следующие задачи:

- определить самозанятость как экономическую категорию;

- предложить критерии определения самозанятости как разновидности занятости и дать характеристику форм самозанятости применительно к российской экономике;

- рассмотреть факторы формирования самозанятости, связанные с рыночным реформированием российской экономики;

-обосновать необходимость государственного регулирования самозанятости и рассмотреть формы регулирования;

Объектом исследования являются нормы российского права, регламентирующие деятельность самозанятых граждан; основные теоретические положения о самозанятых гражданах и занятости в целом; правоприменительная практика.

1. Уголовно-исполнительный кодекс РФ от 8 января 1997 г. № 1-ФЗ // Собрание Законодательства РФ. 1997. № 2. Ст. 198.

2. Гражданский кодекс РФ (часть первая) от 30 ноября 1994 г. № 51- ФЗ // Собрание законодательства РФ, 05.12.1994, N 32, ст. 3301.

3. Федеральный закон "О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход" в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)" от 27.11.2018 N 422-ФЗ Собрание законодательства РФ, 03.12.2018, N 49 (часть I), ст. 7494.

4. Федеральный закон «О внесении изменений в статьи 2 и 23 части первой Гражданского кодекса Российской Федерации2 от 26 июля 2017 г. № 199-ФЗ // Собрание законодательства Российской Федерации. 2017. № 31, ч. 1, ст. 4748.

5. Федеральный закон от 30 ноября 2016 г. № 401-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса РФ и отдельные законодательные акты РФ» // Собрание Законодательства РФ. 2016. № 49. Ст. 6844.

6. Федеральный закон от 6 июня 2007 г. № 91-ФЗ «О внесении изменений в ст. 103 и 141 Уголовно-исполнительного кодекса РФ и Закон РФ “Об учреждениях и органах, исполняющих уголовные наказания в виде лишения свободы”» // Собрание Законодательства РФ. 2007. № 24. Ст. 2834.

7. Указ Президента РФ от 07.05.2018 N 204 "О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года" // "Собрание законодательства РФ", 14.05.2018, N 20, ст. 2817.)

8. Основные направления налоговой политики Российской Федерации на 2016 год и плановый период 2017 и 2018 годов (официально не публиковались, доступны в СПС

«КонсультантПлюс»).

9. Приказ ФНС России от 31.03.2017 № ММВ-7-14/270@ «Об утверждении формы и формата уведомления физического лица об осуществлении (о прекращении) деятельности по оказанию услуг физическому лицу для личных, домашних и (или) иных подобных нужд, а также порядка ее заполнения» (Зарегистрировано в Минюсте России 24.04.2017 № 46478) // Официальный интернетпортал правовой информации http://www.pravo.gov.ru, 26.04.2017.

10. Распоряжение Правительства РФ от 27 января 2015 г. № 98-р «Об утверждении плана первоочередных мероприятий по обеспечению устойчивого развития экономики и социальной стабильности в 2015 году» (Собрание Законодательства РФ. 2015. № 5. Ст. 866).

11. Распоряжение Правительства РФ от 27 января 2015 г. № 98-р «Об утверждении плана первоочередных мероприятий по обеспечению устойчивого развития экономики и социальной стабильности в 2015 г.» // Собрание Законодательства РФ. 2015. № 5. Ст. 866.

12.3aключение Общественной палаты РФ по результатам общественной экспертизы проекта Федерального закона «О внесении изменений в законодательные акты РФ в связи с созданием условий для деятельности самозанятых» URL: https://www.oprf.ru/ files/2015dok/zakl_samozanyatie04122015.pdf (дата обращения: 24.04.2019).

13. Перечень поручений по реализации Послания Президента Федеральному Собранию Пр-2346, п. 1 а). URL: http://www.kremlin.ru/acts/assignments/orders/53425 (дата

обращения: 22.03.2019).

14. Постановление Верховного Совета СССР от 4 апреля 1991 г. № 2082-1 «О введении в действие Закона СССР “Об общих началах предпринимательства граждан в СССР”» // Ведомости СНД и ВС СССР. 1991. № 16. Ст. 443. (утратил силу)

15. Постановление Совета Министров СССР от 3 апреля 1987 г. № 403

«Об изменении, дополнении и признании утратившими силу решений Правительства СССР в связи с принятием Закона СССР “Об индивидуальной трудовой деятельности”» // СП СССР. 1987.

№ 28. Ст. 99. (утратил силу)

16. Постановление Совмина СССР от 3 мая 1976 г. № 283 «Об утверждении Положения о кустарно-ремесленных промыслах граждан» // СП СССР. 1976. № 7. Ст. 39. (утратил силу)

17. Постановление ВЦИК и СНК РСФСР от 8 февраля 1926 г. «Об условиях труда работников по найму, выполняющих на дому у нанимателя (домашние работники) работу по личному обслуживанию нанимателя и его семьи» // СУ РСФСР. 1926. № 8. Ст. 57. (утратил силу)

18. Высочайший Манифест от 19 февраля 1861 г. // Российское законодательство X–XX вв.: в 9 т. Т. 7. Документы крестьянской реформы / отв. ред. О. И. Чистяков. М., 1989. С. 221–223. (утратил силу) (утратил силу)

19. Гл. 7 (ст. 40) (Конституция (Основной Закон) СССР, принята ВС СССР 7 октября 1977 г. // Ведомости ВС СССР. 1977. № 41. Ст.

617). (утратил силу)

20. Положение о подоходном налоге с частных лиц, утв. Постановлением ЦИК СССР № 43, СНК СССР № 365е от 2 сентября 1930 г. // СЗ СССР. 1930. № 46. Ст. 482. (утратил силу)

21. Правила Наркомата финансов СССР регистрации кустарных и ремесленных промыслов, утв. Постановлением СНК СССР от 26 марта 1936 г. № 562 // Бюллетень финансово-хозяйственного законодательства. 1936. № 11. (утратил силу)

С 01.07.2020 были внесены изменения в закон о самозанятых ─ расширен список регионов, в которых можно стать плательщиком НПД (налога на профессиональный доход), теперь это вся территория РФ.

В 2020 году поддержка самозанятых заключалась в предоставлении дополнительных налоговых вычетов в размере 12130 рублей и возврате налога, уплаченного за 2019 год.

Кроме этого, Федеральный закон от 08.06.2020 № 169-ФЗ внес изменения в закон от 24.07.2007 № 209-ФЗ и приравнял самозанятых граждан к субъектам МСП (малого и среднего предпринимательства), что позволит им получать дополнительную поддержку. О том, какую именно, рассказываем в этой статье.

На какую поддержку могут рассчитывать самозанятые

Закон № 209-ФЗ предусматривает такую поддержку малого бизнеса и физлиц, которые используют спецрежим (НПД):

Финансовая ─ предоставление субсидий, бюджетных инвестиций, государственных и муниципальных гарантий по обязательствам субъектов МСП. Также в финансовую поддержку входят кредиты по льготным ставкам.

Предоставление во владение (пользование) государственного или муниципального имущества ─ от земельных участков до транспорта и инструментов. Имущество можно получить даже безвозмездно или на льготных условиях, но использовать его надо только по целевому назначению.

Информационная ─ официальные сайты, где можно узнать о действующих программах для МСП и имуществе, которое можно получить на льготных условиях.

Консультации ─ создание специальных организаций, которые будут отвечать на вопросы из разных сфер (юридические, по налогам и т.д.). Сюда же входит компенсация затрат за консультационные услуги, подтвержденные документально.

Подготовка, переподготовка и обучение работников субъектов МСП.

Закон № 209-ФЗ определяет основные направления поддержки предпринимательства, а конкретные меры устанавливают органы власти разных уровней, например:

Постановление Правительства РФ от 31.12.2020 № 2425 о том, что в 2021 году льготный кредит можно получить под 7% годовых.

Распоряжение Правительства РФ от 30.01.2021 № 208-Р с рекомендациями региональным и местным властям об увеличении мест нестационарной торговли, объектов для развозных продаж, мест на ярмарках и рынках. Такие меры нужны, чтобы больше самозанятых могло продавать продукты собственного производства.

Постановление Правительства РФ от 30.12.2018 № 1764 ─ правила получения кредита по льготным ставкам в 2019 ─ 2024 годах и возмещения банкам недополученных доходов.

Актуальная информация о доступных мерах поддержки самозанятых и других субъектов малого бизнеса есть:

Портале бизнес-навигатора МСП. Здесь можно ввести свой ИНН и получить персональные предложения;

региональных сайтах «Мой бизнес», куда можно обратиться за консультацией по программам для МСП и узнать о проводимых мероприятиях.

А в Санкт-Петербурге есть свой Фонд поддержки МСП. С поддержкой фонда можно разобраться с федеральными законами, связанными с организацией и ведением бизнеса, а также с любым режимом налогообложения.

Отличия между ИП на НПД и физлицами-самозанятыми

При изучении конкретных программ поддержки обращайте внимание, на кого они распространяются. Дело в том, что ИП ─ плательщики НПД и самозанятые, которые не являются предпринимателями находятся в разных категориях (ст.14.1 закона № 209-ФЗ). Поэтому и меры поддержки могут отличаться.

Такое разделение связано с тем, что на НПД есть возможность выбора: остаться физлицом или зарегистрироваться как ИП.

Кроме разных программ поддержки, есть и другие отличия плательщиков НПД со статусом ИП от физлиц-самозанятых:

ИП могут открыть расчетный счет и подключить эквайринг для приема платежей картами через терминал или в интернете. Подробнее об этом читайте в статье «Выгодный эквайринг для физических лиц».

Заниматься определенными видами деятельности могут только юрлица или предприниматели, например, чтобы стать водителем такси, нужно зарегистрировать ИП и получить специальное разрешение.

Если эквайринг не нужен и для выбранного бизнеса необязательно быть ИП, то можно оставаться самозанятым физлицом.

Особенности НПД

Напомним, какие права, обязанности и ограничения есть в статусе самозанятых.

Из всех существующих налоговых режимов НПД самый простой и бюджетный:

Плательщики налога на профдоход не платят НДФЛ в размере 13%, а уплата страховых взносов, в том числе пенсионных по желанию ─ перечислять их необязательно.

Чтобы оформить самозанятость, нужно зарегистрироваться в приложении «Мой налог» или в веб-версии на сайте ФНС.

Рассчитывать сумму налога ─ обязанность налоговых органов, самозанятому нужно только после получения дохода фиксировать сумму в «Моем налоге».

Можно совмещать с работой в найме.

Величина налоговых ставок НПД ─ 6% при работе с организациями, 4% ─ когда самозанятые оказывают услуги физлицам. За счет вычета, размер которого 10 тыс. руб. в год, проводится пересчет налоговых ставок на 2 и 1% соответственно.

Необязательно открывать расчетный счет ─ оплату от заказчиков можно принимать на текущий счет физлица и привязанную к нему карту.

Не нужна онлайн-касса.

Но есть и требования с ограничениями:

Годовой доход не больше 2,4 млн руб.

Продавать можно только товары собственного производства.

Каждому покупателю надо выдавать чек из приложения «Мой налог». Установлены такие сроки ─ при расчетах наличными и картой сразу после оплаты, при безналичных поступлениях на счет, например, от организаций ─ не позднее 9 числа месяца, следующего за расчетным.

Платить налог надо ежемесячно, срок уплаты НПД ─ не позднее 25 числа месяца, следующего за отчетным.

При заключении трудовых договоров ─ найме сотрудников ─ придется распрощаться с режимом самозанятости.

Нет налоговых каникул ─ периода без налоговых платежей, как, например, по некоторым видам деятельности на патенте или упрощенке.

А еще, согласно ст. 129.13, определена ответственность самозанятых за нарушения порядка и/или сроков передачи сведений о расчетах ─ сумма штрафа составляет 20% от суммы непроведенного через «Мой налог» дохода. А если то же самое произойдет в течение полугода штраф составит уже 100% от суммы расчета.

С какими вопросами поможет МТС Касса

Приходите к нам, когда надумаете сменить статус физлица-самозанятого на ИП ─ плательщика НПД, а может, поменять налоговый режим или даже открыть ООО.

Мы поможем в таких вопросах:

Бесплатная регистрация ИП и ООО в налоговой.

Выбор банка для РКО с учетом особенностей вашего бизнеса. Среди наших партнеров много банков, которые предоставляют выгодные условия по ведению расчетного счета, а также различные бонусы ─ бесплатное обслуживание, кэшбэк до 5% и бонусы до 300 тыс. руб. на развитие бизнеса.

Подключение безналичных платежей через эквайринг и систему быстрых платежей (СБП).

СБП ─ это новый способ приема безналичных оплат от покупателей по сниженной ставке до 0,4% ставке. МТС Касса интегрирована с СБП, и для приема безналичных платежей вам не понадобится терминал эквайринга

Подключение онлайн-бухгалтерии. При небольших оборотах и несложных операциях вы сможете самостоятельно вести учет в специальном сервисе и экономить на бухгалтере. С помощью шаблонов вы будете составлять документы, например, акты выполненных работ и счета на оплату, а всю отчетность для ФНС автоматически подготовит онлайн-бухгалтерия.

Выбор онлайн-кассы, если уйдете с НПД.

Итоги

Введение самозанятости позволило многим людям «заплатить налоги и спать спокойно». НПД ─ выгодный режим, при котором не надо перечислять взносы и сдавать отчетность. Главное ─ не забывать все расчеты с покупателями и заказчиками вносить в приложение «Мой налог». На основании этих официальных доходов в ФНС считают, а самозанятые уплачивают налоги.

Но надо помнить, что на НПД максимальный доход за год ─ 2,4 млн руб. После достижения этой суммы придется менять систему налогообложения, регистрировать ИП или ООО, ставить онлайн-кассу. Чтобы не тратить время на всё перечисленное, приходите к нам, мы поможем.

Остались вопросы? Обращайтесь к нашим специалистам!

Аннотация. В статье освещена одна из наиболее актуальных и открытых тем современности – проблема статуса самозанятого гражданина. Автор исследует понятие самозанятости, анализируя существующие в законодательстве правовые нормы, регулирующие данный статус. Кроме того, внимание уделяется проблемам, связанными с оформлением данного статуса и налогообложением.

Вопрос об осуществлении предпринимательской деятельности без регистрации в качестве индивидуального предпринимателя на сегодня стал особенно острым и дискуссионным. Сравнительно недавно в Государственной Думе РФ обсуждался новый Законопроект № 551847–7[1]. Указанный нормативный акт можно назвать частичным решением имеющейся проблемы с самозанятыми гражданами в России. В данной статье мы попытаемся детально проанализировать такое правовое явление, как самозанятость, рассмотрев его законодательный аспект, теорию и практику. Кроме того, будут рассмотрены особенности правового статуса самозанятых в разрезе законодательных новшеств, а также попытаемся определить место категории «самозанятый» в гражданских правоотношениях.

По каким же причинам данное правовое явление стало столь актуальным в последние годы? Все началось с того, что в начале 2017 года для некоторых лиц, которые не зарегистрированы как ИП, но при этом осуществляющие деятельность по оказанию определенных видов услуг физическим лицам в домашней, бытовой и личной сфере, был введен особый порядок налогообложения.

Федеральным законом от 26.07.2017 N 199-ФЗ [2]в ст. 2 и 23 ч.1 Гражданского кодекса РФ[3] были внесены изменения, допускающие осуществления предпринимательской деятельности, но без привлечения наемных работников. Параллельно изменения претерпело и налоговое законодательство. Так, физические лица, которые занимаются оказанием следующих видов услуг для личных, домашних и (или) иных подобных нужд, не должны уплачивать НДФЛ:

- присмотр и уход за детьми, больными, лицами в возрасте от 80 лет, а также иными лицами, которые нуждаются в постоянном уходе, причем такое заключение выдано медицинским учреждением;

- репетиторская деятельность;

- уборка жилья, ведение домашнего хозяйства[4].

Следует отметить, что на основании закона субъекта РФ указанный выше перечень может быть дополнен. Но освобождение от налога данной категории лиц наступает при условии, если они подадут в любой выбранный ими налоговый орган письменное уведомление. Кроме того, для осуществления вышеперечисленных видов деятельность граждане не должны привлекать наемных работников, т.е. деятельность осуществляется ими исключительно самостоятельно и единолично. Законом также предусмотрено для данной категории граждан освобождение от уплаты страховых взносов.

Отметим, что законодательство в сфере самозанятости реформировалось не единожды, и продолжает меняться. Так, в июле 2018 г. Министерство труда предложило вывести деятельность самозанятых граждан из сферы регулирования трудового законодательства. На основании данного предложения Трудовой кодекс РФ [5]претерпел изменения, согласно которым, в случае найма гражданином работников для личного обслуживания, он фактически не несет обязанностей, которые предусматривает ТК РФ. К таковым относятся: заключение трудового договора в письменной форме с его последующей регистрацией в органах местного самоуправления, а также обязанности по уплате страховых взносов, иных обязательных платежей, оформление СНИЛС для лиц, которые поступают на работу впервые. Также выше уже было отмечено об изменениях в НК РФ относительно освобождения от уплаты налогов граждан-работодателей, которые не зарегистрированы в качестве ИП.

На текущий момент Госдума РФ рассматривает следующие законодательные инициативы относительно статуса самозанятых:

- проект федерального закона, которым вносятся изменения в процедуру государственной регистрации юридических лиц и ИП. Согласно данным изменениям, физические лица смогут заниматься отдельными видами предпринимательской деятельности, не проходя регистрацию в качестве ИП;

- проект федерального закона, которым вносятся изменения в НК РФ. Согласно данными изменениям, если физическое лицо поставлено на учет в налоговом органе как самозанятый, то ему должно быть выдано соответствующее уведомление об этом;

- Федеральный закон от 30.11.2016 N 401-ФЗ[6], который продлевает льготный период по освобождению от уплаты НДФЛ для «самозанятых»; ,также изменения вносятся в п. 70 ст. 217, п.7.3 ст. 83, п.3.ч.3. ст. 422 НК РФ[7];

- проект Федерального закона «О внесении изменений в Трудовой кодекс Российской Федерации». Данные изменения должны коснуться правового регулирования трудовых отношений, участниками которых являются отдельные категории работников;

- проект федерального закона N 434182-7[8];

- проект федерального закона N 434180-7[9].

На основании вышеперечисленного можно сделать вывод, что законодательная база в области самозанятости находится еще в стадии развития и реформирования.

Исходя из данных официальной статистики, в 2018 году (по состоянию на сентябрь) общая численность зарегистрированных самозанятых граждан составила 2149 человек. Из данного количества самозанятых большую часть составили репетиторы (1364 человека), на втором месте - граждане, ухаживающие за нуждающимися лицами (316 человек), затем идет деятельность по уборке и ведению домашнего хозяйства (247 человек), а также иными видами деятельности, которые установлены субъектом РФ, занимаются 46 человек)[4].

Всем ли жителям России доступно оформление статуса самозанятого? Оказывается, что не всем. Законодательством различных отраслей регулируется правовое положение самозанятых: Налоговым Кодексом РФ, Федеральным Законом №422-ФЗ от 27 ноября 2018 года[10], который действует в настоящий момент в качестве эксперимента только в отдельных регионах: это Москва, Московская и Калужская области, а также Республика Татарстан. Таким образом, граждане, проживающие в одном из названных выше регионов, имеют право оформиться как самозанятые. Если же гражданин проживает в другом регионе, то он должен быть оформлен в качестве ИП или юридического лица. Получается, что право на осуществление свободной трудовой деятельности соблюдается не везде.

А что же с определением такого понятия, как «самозанятый»? Ведь в ни в гражданском, ни в трудовом законе оно не содержится.

Единственным нормативным документом, содержащим определение вышеуказанного понятия, является ГОСТ, который применяется на добровольной основе: указанный документ вступил в силу с 1 марта 2017 г. - Межгосударственный стандарт по безопасности труда[11]. Так, п.3.18 ГОСТа указывает, что самозанятое лицо – это человек, самостоятельно занятый трудом по оказанию услуг в рамках договоров гражданско-правового характера, в том числе в форме индивидуального предпринимательства.

Итоги ежегодного послания Президента РФ Федеральному собранию 2018 г. ускорили вопрос легализации правового статуса самозанятых и несколько изменили вектор подхода к налоговому учету в отношении их деятельности. В марте 2018 г. Президент России Владимир Путин поручил освободить самозанятых предпринимателей от отчётности и сделать для них уплату налогов «простой транзакцией, проходящей в автоматическом режиме»: «Индивидуальных предпринимателей, самозанятых граждан, которые используют такие цифровые сервисы, нужно вообще освободить от отчётности, сделать для них уплату налогов простой транзакцией, проходящей в автоматическом режиме».

Указ Президента РФ обязал Правительство в срок до 2024 г. разработать концепцию нового специального налогового режима для физических лиц, которые не имеют наемных работников. Согласно указанной концепции, для того, чтобы самозанятость успешно развивалась в России, должны быть созданы благоприятные условия для самозанятых: это выражается в создании особого режима налогообложения, который бы предусматривал автоматизированную передачу информации о продажах в налоговые органы Российской Федерации. Кроме того, самозанятые освобождаются от обязанности по представлению отчетности, а также уплаты единого платежа с выручки, страховых взносов.

В мае 2018 г. Минфин РФ выступил с инициативой ввести с 2019 г. налог на профессиональный доход самозанятых граждан, а уже через месяц глава ФНС обратился с предложением к Президенту РФ протестировать новый налог в 4 регионах РФ: городе Москве, Московской области, Калужской области, Республике Татарстан.

21 сентября 2019 г. проект Федерального закона «О проведении эксперимента по установлению специального налогового режима "Налог на профессиональный доход»[10] в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)» был внесен на рассмотрение в Государственную Думу. В настоящее время законопроект включен в программу Осенней сессии Государственной Думы 2018 г. октябрь. Несмотря на озвученные в СМИ сроки отработки технологии новой системы налогообложения – около полугода, законопроект предусматривает проведение эксперимента по установления специального налогового режима в регионах до 31.12.2028.

Стоит отметить, что до того момента, как в законодательство будут внесены все необходимые корректировки, на самозанятых граждан не распространяется обязанность по уплате страховых взносов, но в будущем неизбежно принятие такого закона. Если же он не будет принят, то получается, что самозанятые граждане лишатся возможности получать пенсию, и, как следствие – государственный бюджет лишится значительных поступлений. Однако граждане, которые занимаются деятельностью, приносящей доход, т.е. самозанятые, понимают, что изменения в законодательстве далеко не лучшим образом скажутся на них, а потому всячески стараются уйти от процедуры регистрации в налоговых органах. Но это еще не все: п. 70 ст. 217 НК РФ содержит довольно узкий перечень тех видов деятельности, которые подходят под «самозанятость», а если же деятельность гражданина не будет соответствовать указанному перечню, то налоговая служба вправе назначить ему штраф в размере полученного дохода с изъятием всей суммы в пользу государства.

Но насколько справедлив с позиции законодателя и государства в целом такой подход? Ведь большинство граждан становятся самозанятыми вовсе не от хорошей жизни, а тут еще и штрафы. Как считают сами самозанятые, такой вариант – это попросту ограбление. Но с позиции закона все выглядит совсем иначе: налог обязаны платить все, кто имеет доход. Тогда возникает закономерный вопрос: каким образом будет отслеживаться самозанятость? Ведь у налоговой службы просто нет физической возможности бегать за каждым репетитором, проверяя его доходы. Здесь есть некоторые пути, рассмотрим их.

Подводя итог, мы пришли к выводу, что в данный момент число самозанятых граждан значительно возросло, составив, по неофициальным данным, несколько сотен тысяч. Но в силу недоработок законодательства и отсутствия надлежащих условий для осуществления самозанятости далеко не каждый самозанятый гражданин спешит зарегистрировать свою деятельность официально и платить налоги, так как существует множество сомнений и противоречий. Большая часть самозанятого населения панически боится встреч с чиновниками, проверок, штрафов и проблем с государством.

Безусловно, в том, что есть такие пробелы и проблемы, присутствует вина законодателя: правовая база, регулирующая отношения в сфере самозанятости до сих пор не систематизирована, не проработана окончательно. Усугубляют ситуацию постоянно появляющиеся публикации о планируемых изменениях в отношении самозанятых, которые, по мнению граждан, явно не в их пользу. Отсутствует какое-либо продвижение в вопросе самозанятости, точнее, ее правового оформления, на уровне субъектов, которые как раз и должны сделать все, чтобы решить и облегчить ситуацию.

В законодательстве РФ помимо общего порядка уплаты налогов предусмотрено несколько специальных налоговых режимов. Одним из них является самозанятость.

В настоящем обзоре подробно описано, что это за режим, кто имеет право его применять, какие здесь есть особенности и как перейти на такой порядок налогообложения.

- Самозанятость: понятие, законодательное регулирование

- Кто может стать самозанятым?

- Особенности работы в статусе самозанятого

- Для чего может потребоваться получение статуса самозанятого?

- Какими видами деятельности могут заниматься самозанятые?

- Плюсы и минусы уплаты НПД

- Сколько платят в бюджет самозанятые?

- Как стать самозанятым: пошаговая инструкция

- Заключение

Самозанятость: понятие, законодательное регулирование

Самозанятость – это специальный налоговый режим, в рамках которого физические лица и ИП имеют возможность уплачивать налог с получаемого ими дохода по упрощенной схеме.

В действующем законодательстве не используется слово «самозанятость». Вместо него применяется понятие – налог на профессиональный доход (НПД).

Основным нормативным актом, регулирующим деятельность самозанятых лиц, является Закон РФ от 27 ноября 2018 года № 422-ФЗ.

Этой режим начал действовать с 1 января 2019 года. При этом изначально он применялся только в 4 регионах (Москва, Московская и Калужская область, Татарстан). Однако к 2021 году в этом эксперименте участвует уже более 50 субъектов РФ.

Кто может стать самозанятым?

В упомянутом выше законе определен перечень условий, которые должны быть соблюдены для получения статуса самозанятого. Заключаются они в следующем:

- плательщиком НПД может быть только физическое лицо или индивидуальный предприниматель,

- отсутствие наемных работников или работодателя,

- размер дохода за год не должен превышать 2,4 млн рублей,

- если предприниматель ранее уплачивал налоги по другой системе, то для уплаты НПД нужно будет отказаться от прежнего режима налогообложения.

Помимо приведенных выше пунктов также есть еще одно важное условие – деятельность лица, желающего получить статус самозанятого, не должна попадать в список, приведенный в п. 2 ст. 4 Закона РФ № 422-ФЗ.

Особенности работы в статусе самозанятого

Работа в качестве самозанятого лица имеет ряд особенностей:

- Налогоплательщики могут применять такой режим независимо от территории, на которой они ведут свою деятельность. Главное условие – это должен быть субъект РФ, включенный в данный эксперимент.

- Самозанятые лица могут работать с любыми контрагентами: другими гражданами, индивидуальными предпринимателями, а также юридическими лицами.

- Налогом облагается профессиональный доход, полученный от самостоятельного ведения деятельности или использования имущества.

- Физические лица, работающие на таком режиме, освобождаются от уплаты НДФЛ, а индивидуальные предприниматели от НДС (за исключением отдельных случаев).

- Самозанятым не нужно сдавать налоговую декларацию и посещать территориальное отделение ФНС. Весь процесс организуется в приложении «Мой налог».

- По НПД налоговым периодом признается один календарный месяц. При этом первым налоговым периодом считается промежуток времени, прошедший с момента постановки на учет до конца месяца, идущего после месяца, в котором гражданин зарегистрировался в качестве самозанятого.

- Самозанятым лицам предоставляется налоговый вычет в размере до 10 000 рублей (исчисляется нарастающим итогом). Об этом написано в п. 1 ст. 12 Закона РФ № 422-ФЗ.

Для чего может потребоваться получение статуса самозанятого?

Можно назвать несколько весомых причин для перехода на специальный налоговый режим НПД.

В первую очередь это возможность с минимальными потерями легализовать свой доход. Как известно, каждый человек, получающий финансовую выгоду на территории РФ, обязан уплачивать с нее налоги в бюджет. Уклонение от данной обязанности влечет за собой существенные риски в виде: блокировки счетов банками, санкций со стороны налоговых органов.

Таким образом, получение статуса самозанятого позволяет открыто заниматься своей деятельностью, не переживая о получении штрафа за незаконное предпринимательство.

Кроме того, последнее время оформление самозантости все чаще требуется для работы на биржах фриланса (например, eTXT, freelancejob.ru).

Еще одна причина для перехода на НПД – возможность начать сотрудничество с солидными заказчиками. Сегодня бизнес предпочитает вести деловые отношения с лицами, имеющими официальный статус (ИП, самозанятый).

Какими видами деятельности могут заниматься самозанятые?

В законе не описаны конкретные виды деятельности, которыми вправе заниматься самозанятые граждане. Однако в п. 2 ст. 4 Закона РФ № 422-ФЗ приведен перечень сфер, в которых нельзя работать плательщикам НПД. Сюда относится:

- продажа подакцизных товаров и продукции, подлежащей обязательной маркировке,

- перепродажа товаров и имущественных прав (за исключением случаев, когда продаются активы, ранее использовавшиеся для личных нужд),

- добыча и продажа полезных ископаемых,

- ведение предпринимательской деятельности в рамках договора поручения/комиссии, агентского соглашения,

- оказание услуг по доставке товаров с приемом оплаты за них.

Кроме того, получить статус самозанятого не смогут лица, которые уже ведут деятельности в рамках другого налогового режима.

Как показывает практика, НПД идеально подходит для работы в таких сферах: выполнение различных задач в интернете (фриланс), репетиторство, услуги няни, седелки, переводчика и т.д.

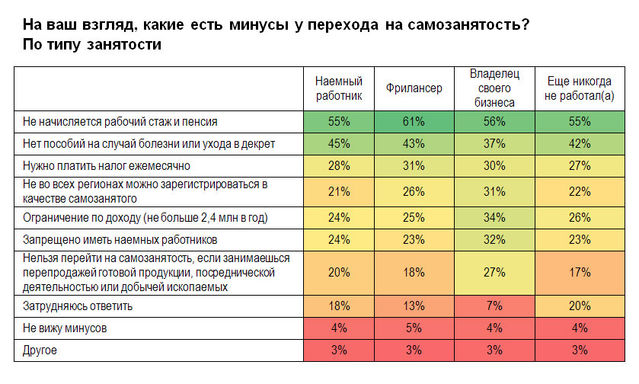

Плюсы и минусы уплаты НПД

Работа в статусе самозанятого лица имеет несколько существенных преимуществ. Выражаются они в следующем:

Вместе с тем, работа в режиме НПД не лишена и некоторых минусов. Основные сложности, с которыми сталкиваются самозанятые, заключаются в следующем:

-

необходимость в ежемесячной уплате налога, период самозанятости не включается в трудовой стаж. Однако эту проблему легко решить. Можно начать добровольно вносить взносы в счет пенсионного страхования, самозанятый, добровольно уплачивающий страховые взносы, не может уменьшить налог на их сумму, отсутствие выплат в случае выхода в декрет, наступление временной нетрудоспособности (уход на больничный), наличие лимита по доходам (до 2,4 млн рублей в год), нет возможности привлечь наемных работников, самозанятость доступна не для всех видов деятельности.

Сколько платят в бюджет самозанятые?

В соответствии с положениями ст. 8 Закона РФ № 422-ФЗ по НПД объектом налогообложения признается доход, полученный физическим лицом/ИП от реализации: товаров, работ, услуг или имущественных прав.

Налог исчисляется в виде процента от полученного дохода. Для самозанятых лиц установлены следующие ставки (ст. 10):

- 4% – по сделкам, совершенным с физическими лицами,

- 6% – при поступлении оплаты от индивидуальных предпринимателей и организаций.

Ежемесячно до 12 числа налоговый орган направляет самозанятому уведомление о необходимости проведения перечислений в бюджет (через приложение «Мой налог»). При этом платеж должен быть проведен до 25 числа этого же месяца.

Как стать самозанятым: пошаговая инструкция

Одно из существенных преимуществ самозанятости – простота получения такого статуса. Действовать нужно в соответствии со следующей инструкцией:

- Первым делом на свой телефон необходимо скачать бесплатное приложение «Мой налог» – оно находится в свободном доступе в App Store и Google Play.

- Следующим шагом будет регистрация в приложении – тут на выбор налогоплательщика есть несколько вариантов авторизации в системе:

-

по скану российского паспорта (его нужно приложить к камере телефона в развернутом виде, приложение отсканирует документ, после чего будет предложено сделать селфи), по ИНН – в этом случае потребуется сам идентификационный номер налогоплательщика и пароль от ЛК на сайте nalog.ru, через учетную запись на портале Госуслуги.

В процессе регистрации в приложении «Мой налог» будет запрошен телефон заявителя. Нужно указать реальный номер, так как на него придет код подтверждения операции.

- Войдя в систему необходимо указать вид деятельности, которым планирует заниматься самозанятый – для этого нужно последовательно выбрать такие вкладки: «Прочее» / «Профиль» /«Вид деятельности».

- Для перечисления налоговых платежей в бюджет к своему аккаунту можно прикрепить банковскую карту или же настроить автоплатеж.

Пройдя все описанные выше шаги, налогоплательщик может приступать к ведению своей деятельности. Каждый раз при получении дохода ему необходимо будет формировать чек со следующими сведениями:

- перечисленная сумма,

- название оказанной услуги,

- сведения о клиенте (название ООО или имя ИП, ИНН). Если заказчиком является физическое лицо, то о нем ничего не нужно указывать.

Дополнительно стоит отметить, что если на НПД перешел индивидуальный предприниматель, который ранее применял другие специальные режимы налогообложения (УСН, ЕСХН и т. д.), то от них нужно будет отказаться в течение месяца. Оформляется отказ путем направления в налоговый орган соответствующего уведомления.

Заключение

Налог на профессиональный доход (самозанятость) позволяет физическим лицам и предпринимателям, зарабатывающим до 2,4 млн рублей в год путем самостоятельного оказания тех или иных услуг, легализовать свою деятельность.

Главные преимущества такого режима – низкие ставки, отсутствие отчетности, простота исчисления и уплаты налога, а также удаленная регистрация (без визита в налоговый орган).

Читайте также:

- Налоговые ставки на земельные участки выделенные под автостоянки устанавливаются на основании

- Налог на имущество на движимое имущество 2017

- Добровольный помощник налогового инспектора

- Найдите в приведенном ниже списке права налогоплательщика уплачивать законно установленные налоги

- Налог в пользу церкви в некоторых странах