Кривая лаффера используется для оценки объема собираемых налогов в зависимости от величины

Опубликовано: 20.04.2024

- Что такое кривая Лаффера

- Суть кривой Лаффера и что она показывает

- Для чего используется кривая Лаффера

- Снижения налогового бремени

- Увеличения инвестиций и стимулирования роста производства

- Формула кривой Лаффера

- Применение кривой Лаффера в современном мире

- Результаты применения кривой Лаффера

Что такое кривая Лаффера

Кривая Лаффера — графическое и устойчивое отображение зависимости между налоговыми поступлениями и налоговыми ставками.

Основоположниками идеи снижения налогов и стимулирования инвестиций в экономике считаются сторонники школы предложения. Они видели смысл в отказе от прогрессивного налогообложения. Они считали, что это происходит потому, что те, кто зарабатывает больше всего денег, играют ведущую роль в обновлении производства. Поэтому стоит понизить налоговые ставки на бизнес, на заработную плату и дивиденды. Нужны механизмы стимулирования инвестиций и желания зарабатывать дополнительные деньги. Идеи кривой Лаффера также встречались у Джона Кейнса и средневекового учёного Ибн Хальдуна.

Суть кривой Лаффера и что она показывает

Кривая Лаффера (англ. Laffer curve) показывает соотношение налоговых поступлений и ставок налогообложения, при котором налоговые поступления достигают максимальных показателей. Эти показатели, их взаимозависимость, а также модель кривой вывел американский экономист Артур Лаффер.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Основная функция кривой — установить размер налогообложения для граждан и бизнеса, который будет иметь наибольший эффект, чтобы доход государства был как можно больше. Соответственно, главным инструментом является сокращение налогообложения.

Это логично, т.к. когда у гражданина (или организации) государство забирает больше 40-50% доходов, то, в связи с этим, они предпочитают не платить налоги, а уклоняться от них, сбегать за границу или ликвидировать бизнес.

Соответственно, если ставка снижена, то, несмотря на минимальные мгновенные доходы, в перспективе государство получает хорошие средства, т.к. людям легче эти налоги заплатить.

Для чего используется кривая Лаффера

Снижения налогового бремени

В целях выявления потенциального уровня максимального налога в натуральном выражении, Лаффер нашел способ определить максимально действенную процентную ставку.

Высокие налоги предполагают высокий уровень управления экономикой. Однако, при этом страдает экономическая свобода, т.е. невмешательство государства в хозяйственные дела гражданина или организации.

Удобной для предпринимателей является 15% налоговая нагрузка. Но при таком раскладе экономикой становится сложно управлять. В развитых странах существуют высокие налоги, которые потом возвращаются населению в виде субсидий, высоких пенсий и другой материальной помощи.

Соответственно, кривая Лаффера четко показывает взаимозависимость между налогами, экономической стабильностью и высоким уровнем жизни (хотя налоги являются лишь составляющей общего уровня жизни).

Увеличения инвестиций и стимулирования роста производства

Нет четких сведений по вопросу: какая эффективная ставка является критической? По Лафферу, если забирать у бизнеса больше 35-40% добавленной стоимости, то это провоцирует «налоговую ловушку», которая делает инвестиции и рост производства невыгодными.

В качестве нормализации данной ситуации, не всегда стоит понижать налоговую ставку. Иногда действенным способом являются налоговые льготы (сюда также входят возможности использования ускоренной амортизации, целевое инвестиционное кредитование, налоговые вычеты и т.д). Нужно стимулировать желание бизнеса инвестировать, а не просто облагать налогами (пусть даже и низкими).

Однако, данные методы хороши не всегда, т.к. существуют также различные другие обстоятельства (такие как военное положение и неблагоприятные для ведения бизнеса регионы). В таких случаях государство вынужденно поднимает налоги, потому что нужно защитить границы (в первом случае) или обеспечить работоспособность организаций в таких регионах, как, например, север России (во втором случае).

Формула кривой Лаффера

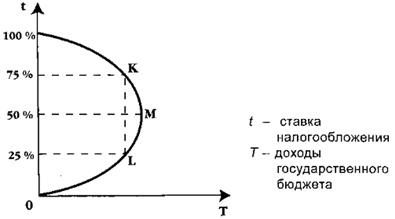

T обозначает доход государства; t – налоговую ставку; t* – налоговую ставку, которая предполагает максимальный доход для государства, а ставки \(t_1\) и \(t_3\) обещают одинаковые поступления в бюджет.

Увеличение налоговой ставки сначала приводит к увеличению бюджетных доходов от налогов, но после определенного уровня резко падает.

Если говорить простым языком, характеристика кривой Лаффера выглядит так: перевернутая парабола выходит из пересекающихся точек «налоговая ставка» и «общий доход государства» (нулевое значение). Она поднимается вверх, что означает повышение налоговой ставки и соответственно, повышение дохода государства, достигает максимального значения (т.е. максимальной налоговой ставки). На этом уровне общество бывает очень недовольно, а ВВП по всей стране — не самый высокий, но при этом государство получает максимальное количество средств. Затем парабола падает (сначала плавно, потом стремительно). Это обозначает повышение налогов, но при этом доходы государства падают из-за ущемления бизнеса, который теряет возможности развиваться.

Таким образом, при ставке, равной 0%, государству совсем не поступают деньги. При достижении 100%-ной ставки доход государства также становится равным нулю, т.к. оно забирает все деньги у бизнеса, и он остается без средств к существованию. Обе крайности не имею значения. Это приводит к тому, что бизнесмены перестают фиксировать свои доходы, развивая теневой сектор, либо ликвидируют свой бизнес.

На деле эта кривая не бывает такой же четкой и редко находится на уровне 50%. По общей налоговой нагрузке бывают и показатели ниже 20% и более 50% (в зависимости от страны).

Таким образом, кривая Лаффера помогает государствам произвести анализ экономической ситуации и установить золотую середину. Она снижает объем отчислений для того, чтобы стимулировать инвестиции и развить конкурентоспособность, вследствие чего роль государства в экономике значительно снижается.

Применение кривой Лаффера в современном мире

Разберем применение кривой Лаффера на примере США.

Впервые кривая появилась в научных статьях появилась в 1978 г. (Ванниски первым изобразил ее в своей статье и назвал « кривой Лаффера » ). НДФЛ США (подоходный налог) тогда был снижен с 73 до 25%, и государственный бюджет в следующие 8 лет увеличился с 719 млн. до 1 млрд. Выплаты богатых американцев составили 50% от всего объема выплат (ранее было 28%). Для сравнения, доход от бедных составил всего 5%. После этого их экономические показатели выросли, доходы внутри страны стали хорошо перераспределяться.

Так же кривую Лаффера использовали в налоговых реформах 1981 и 1986 гг. в США, т.к. Лаффер был очень влиятельным консультантом в администрации Р. Рейгана.

Дефицит бюджета США, накопленный за время первых 6 лет администрации Рейгана, был больше, чем государственный долг в сумме за первые 200 лет существования США. Туда входил и государственный долг, использовавшийся для финансирования двух войн XX века, к 1987 г. составивший 2,4 трлн. долларов.

Результаты применения кривой Лаффера

По результатам эмпирических исследований о том, как влияет снижение налоговых ставок на поступления в бюджет страны, выяснилось, что для экономики США 1980-х гг. максимальная точка М (см. рис. выше) располагается где-то на уровне, соответствующем налоговой ставке в 75-80%. Но самой системе налогов США характерна та точка на кривой Лаффера, соответствующая налоговой ставке сильно ниже 50%.

Таким образом, в одном случае применение кривой было успешным, а во втором снижение ставок не привело к росту выручки государства посредством налогов и не имело эффекта. Отсюда вывод, что главной трудностью использования кривой является необходимость найти ту точку, в которой действительно находится налоговая система страны, и, соответственно, оптимальный уровень налоговой ставки. И, более того, кривая работает хорошо только в долгосрочной перспективе, при краткосрочной нет возможности сравнить величины между собой, провести оценку.

Концепция и сущность

В экономической теории считается, что основоположником выведенной зависимости является американский ученый Артур Лаффер. Но пример кривой уже ранее был представлен в идеях и исследованиях Кейнса. Кроме того, сам экономист утверждает, что данный принцип присутствовал даже в трудах арабского ученого средневековья Ибн Хальдуна.

Кривая Лаффера показывает зависимость, существующую между доходами государственного бюджета и колебаниями налоговых ставок. Основная концепция теории — установление оптимального размера налогообложения для населения и предприятий, при котором поступления в казну были бы максимальными.

За уменьшение платежей выступают сторонники школы предложения. Они утверждают, что прежде всего необходимо стимулировать и привлекать инвестиции, а система прогрессивного налогообложения уже устарела и требует пересмотра. Также, по их мнению, те, кто получает крупные доходы, должны быть инвесторами и главными участниками обновления производства. Сторонники идеи Лаффера предлагают свести к минимуму ставки налогов для предпринимателей, а также принять закон об уменьшении отчислений из заработных плат.

Все это должно выглядеть привлекательно с точки зрения получения дополнительной прибыли для тех, кто готов инвестировать. Это пассивный стабильный заработок, который выступает стимулом.

Главным принципом кривой Лаффера в экономике является сокращение налогообложения как такового. Объясняет он это так: чем ниже будет ставка, тем больше затрат на продукцию и функционирование производства могут позволить себе налогоплательщики. Наоборот, при высоких налоговых отчислениях база заметно сокращается. К примеру, если у предпринимателя изымается около 40−50% прибыли, то у него пропадает всякий стимул далее заниматься данным видом деятельности. Как следствие, появляется большое количество тех, кто ищет всевозможные способы вообще уйти в теневой сектор экономики.

Экономисты не могут дать однозначного ответа на вопрос, какое значение налоговой ставки является максимально эффективным для государства, а какое — критическим. Это зависит от экономического положения в стране, уровня доходов населения, военно-политической обстановки, а также состояния различных отраслей промышленности в целом.

Уровень жизни и налоговая нагрузка

Исходя из концепции Лаффера, даже 30%, изъятые у предпринимателей, приводят к невыгодности вложений с целью расширения воспроизводства. В экономике эту ситуацию отражает понятие «налоговая ловушка». Считается, что взаимосвязь между количеством налогоплательщиков и системой налогообложения в стране описывает объем средств, сосредоточенных в конкретном секторе по отношению к внутреннему валовому продукту.

В среднем достаточно привлекательной является ставка на уровне 13−15% от полученного дохода, однако при таком коэффициенте государство теряет возможность эффективно управлять развитием экономики. Поэтому в хорошо развитых странах налоговые поступления стремятся поднять, но при этом гарантировать максимальный возврат средств из бюджета в различные сферы, в том числе и социально-культурную. Это принято интерпретировать как уровень жизни населения. Но только от размера от налогов он зависеть не может, так как существуют и другие проблемы.

Допущения кривой Лаффера о том, что увеличение ставки ведет к снижению заявленного уровня налогооблагаемого дохода, можно объяснить следующими последствиями:

- растут скрытые доходы из-за того, что многие предпочитают скрывать реальные данные и не выплачивать соответствующие отчисления;

- исчезает стимул к экономической активности в целом, так как отсутствуют преимущества и появляется ряд ограничений для деятельности в данной сфере;

- растет тенденция перемещения крупных и мелких предприятий за границу.

Кривая Лаффера наглядно демонстрирует, что если установить максимальный коэффициент, равный 100%, то поступления в бюджет могут быть колоссальными, но это возможно только в теории. На практике ситуация приведет к тому, что ни одно из предприятий не захочет вести свою деятельность и работать в таких условиях. Прекращение существования объектов налогообложения обернется нулевыми поступлениями в бюджет.

Именно поэтому перед государством стоит важная задача: произвести реальную оценку, определить и установить величину налоговой ставки, которая будет обоюдовыгодной для правительства и субъектов хозяйствования. Идея, выдвинутая Лаффером, признана наиболее известной и эффективной математической моделью, которая призывает снижать объем отчислений с целью стимулирования инвестиций и развития конкурентоспособности. Это приводит и к уменьшению роли государства в экономике.

Применение на практике в разных странах

Впечатляющих результатов после внедрения эффективной налогово-бюджетной политики удалось достичь в США. Благодаря идеям американского экономиста были достигнуты сразу несколько целей:

- выросли доходы в бюджет;

- увеличились темпы роста экономических показателей;

- отметилось существенное перераспределение доходов внутри общества.

Впервые выведенную Лаффером функцию применили в 1925 году. Уровень НДФЛ было решено понизить с 73% до 25%. При этом государственный бюджет в последующие 8 лет увеличился с 719 миллионов до 1 миллиарда долларов. Отчисления от состоятельных американцев, имеющих заработок более 100 тысяч долларов, выросли в общем объеме с 28 до 50%. А налогоплательщики с невысоким уровнем дохода (до 10 тысяч) заплатили в казну только 5% от всей суммы поступлений. Это иллюстрирует первое успешное применение концепции в США.

Другим примером, который наглядно характеризует прямую взаимосвязь показателей, является стабилизация налоговой политики в Польше. Основная проблема была связана с установлением высоких акцизов на спирт, что в 1999—2001 годах привело к резкому сокращению государственного бюджета вопреки прямо противоположным ожиданиям. В 2002 году ставки существенно понизились, что моментально отразилось на размере поступлений в казну от налогоплательщиков.

Кроме того, польские власти решили последовать утверждениям ученого и снизить акцизные ставки на табачную продукцию. Это произошло после того, как население стало практически поголовно использовать контрабандные сигареты взамен тех, на которые просто не хватало денег. Отметилось снижение внутреннего производства и уровня легальных продаж при том, что количество курильщиков не изменилось и даже выросло. Решение понизить ставку с 27 до 18% вернуло оптимальный объем поступлений в бюджет.

Практика продемонстрировала, что график Лафера кратко, но точно выражает взаимосвязь между налогами и стабильностью экономики. Однако различные слои населения по-разному реагируют на изменение размера налогов. Больше всего на повышение или понижение реагируют те, кто занимает высокооплачиваемые должности или имеет прибыльный бизнес.

Контраргументы противников

Сторонники концепции говорят, что это не просто красивая, но и эффективная модель, позволяющая уравновешивать соотношение между уровнем дохода населения, отчислениями государству и экономическими показателями. Однако у этой теории есть и противники, которые не устают говорить, что на практике вывести такой график применительно к реально существующим экономическим условиям просто невозможно.

Контраргументы, приводимые противниками, говорят о том, что предложенная модель описывает практически идеальное соотношение между прибылью и налоговой нагрузкой. Однако она не учитывает различные обстоятельства.

Например, вынужденное повышение отчислений происходит в военное время, так как возникает необходимость в привлечении дополнительных средств для обороны страны. В этом случае поступления в государственную казну действительно увеличиваются, так как население готово временно нести значительную нагрузку ради защиты родины. В послевоенный период обычно ставки снижаются. В обоих случаях кривая Лаффера меняет свою форму, это называется волатильность.

Еще один фактор, который сводит на нет эффективность предложенной теории, — местоположение. В любом государстве есть регионы, в которых для развития и ведения бизнеса абсолютно благоприятные условия, и в которых крайне сложно заниматься предпринимательством. К примеру, в тех районах, которые находятся в непосредственной близости от границ, предпочтение отдается контрабандным спиртным напиткам, которые гораздо дешевле отечественных подакцизных.

Детальное и более углубленное изучение модели демонстрирует, что у нее есть и некоторые ограничения, связанные со следующими факторами:

- применение в краткосрочном периоде;

- долгосрочная перспектива.

Очевидно, что в кратчайшие сроки доходность бюджета никак не понизится до критической нулевой отметки при установлении 100%-ной налоговой ставки. Для того чтобы концепция заработала, должно пройти время, так как субъекты хозяйствования не могут молниеносно реагировать на действия государства. В большинстве случаев они либо ждут более благоразумных решений правительства, либо уходят с рынка совсем, либо переходят в теневой сегмент.

В долгосрочной перспективе с уменьшением или ростом налоговой ставки кривая Лаффера работает максимально точно. Это возможность для субъектов экономики спланировать свою деятельность.

В честь знаменитого экономиста А. Лаффера, который и является изобретателем графического изображения, где отображается зависимость налоговых платежей в бюджет и изменением ставки налога, названа кривая Лаффера. Как на самом деле выглядит кривая Лаффера можно рассмотреть на рисунке 1.

Увеличение ставки налога показано на оси Т, которая повышается до конкретного момента и влияет на сумму поступлений в бюджет – ось Д. Кроме этого налоговые доходы увеличиваются медленным темпом.

Предприниматели хозяйственной сферы деятельности заинтересованы в легальном совершении своего бизнеса и получении прибыли, но общий объем производства уменьшается медленнее, нежели растет налоговая ставка. Вместе с тем и уменьшается база налогообложения, которая изображена в виде оси В. В общем доходы бюджета постепенно возрастают.

Чтобы достичь стабильной налоговой ставки (Т) предприниматели должны отдавать больше половины своей прибыли на уплату налогов, тем самым чистого дохода от деятельности практически не остается. После этого экономическая активность постепенно снижается, но увеличивается возможность от уклонения уплаты обязательных налогов. Таким образом, начнет развиваться теневая экономика, которая негативно отразится на массу налоговых поступлений в бюджет государства.

Суть теории Лаффера

На кривой Лаффера показана взаимосвязь налоговой ставки и количества налоговых поступлений в бюджет государства.

Но сущность изображения может быть выражена иначе:

- уменьшение налоговой ставки может повлиять на производственную деятельность;

- снижение ставки на налог приведет к сокращению налоговых поступлений на временной основе;

Кривая Лаффера показывает эффект снижения обязательного налогообложения. При его уменьшении могут увеличиться денежные накопления, а впоследствии этого возрастут инвестиционные расходы на занятость населения и развитие экономики. Таким образом, увеличиваются объемы производства, и растет прибыль производителей. Но эффективность такого процесса может быть только после того, как снизятся ставки налога на доход корпораций.

Не нашли что искали?

Просто напиши и мы поможем

На самом деле, каждая группа экономических субъектов, которая занимается предпринимательской деятельностью, по-разному реагирует на снижение налоговых ставок. В основном активная реакция проявляется в таких слоях населения как: менеджеры крупных компаний, учредители и владельцы предприятий, работники высокой квалификации.

Экономическая политика США послужила примером такой налоговой политики. В 1981 году налоговая политика президента Рейгана положительно повлияла на экономику страны, но вместе с тем привела к задолженности государства.

Но в практике существуют и эффективный опыт использования теории Лаффера. Во времена Первой мировой войны, США нуждалось в финансовых ресурсах, и сумма была на то время большой, поэтому государство внесло изменения в налоговую политику и увеличило налоговую ставку. До 1918 года ставка налога увеличилась до 77%, но спустя несколько лет президент Кальвин Кулидж постепенно начал уменьшать налоги и впоследствии этого ставка налога составляла 25%. Благодаря снижению ставки налога, экономика стабилизировалась, поскольку объемы производства за последние 4 года практически удвоились. Но такая ситуация стала причиной увеличения уровня безработицы.

Если говорить об увеличении ставки налога, то следует отметить, что плательщики налогов могут уплачивать налоги в пределах до 50% и не более от своей прибыли. Из-за этого предпринимательская инициатива прекращается и сопровождается снижением производительности. Из-за этого начинаются создаваться группы плательщиков налогов, которые занимаются поиском любых способов, уклонится от обязательной уплаты налогов.

Основная задача со стороны государства – это установление оптимальной ставки налога на основе экономических показателей и аргументов, которая не позволит подавлять экономическую активность плательщиков налогов и обеспечить нужный уровень поступлений налоговых платежей в бюджет государства.

Также следует отметить, что А. Лаффера пытался самостоятельно вывести приемлемую ставку налога, которая бы позволила увеличить деловую активность. Но его попытки потерпели неудачу, поскольку не имел математических доказательств.

Проблематика теории Лаффера

Большинство европейских государств, утверждая налоговую политику, акцентирует внимание на ставки налога, поскольку именно налоги являются основным инструментов, который может регулировать налоговую деятельность. Но, исходя из практики многих государств известно, что уменьшение ставки налога ведет в основном к обогащению и так состоятельных граждан за счет бюджета государства, но никак не влияет на инвестиционный процесс. Не аргументированное уменьшение ставки налога закончится наоборот снижением поступлений налоговых обязательств в бюджет государства.

Сложно разобраться самому?

Попробуй обратиться за помощью к преподавателям

Налоги – это единственный фактор, который может влиять на налоговую нагрузку. Поэтому стоит сказать, что конкретно налоговая нагрузка может повлиять на субъекты хозяйственной деятельности нельзя, поскольку влияние только одного фактора не может оказать эффекта. Тем более, что ставка налога в налоговой системе не является единой.

Если анализировать фактор налоговой нагрузки, то в любом случае должна быть учтена структура поступления налоговых платежей от физических и юридических лиц отдельно. Бывали и такие ситуации, когда часть налогов в валовом внутреннем продукте, в общем, не считался доказательством налоговой нагрузки на систему экономики. В основном это показывало о количестве населения и размер налоговых обязательств при поступлении в бюджет государства. С другой стороны, при малой части налога в валовом внутреннем продукте, налоги в основном собирались с юридических лиц, поэтому влияние на экономику налоговой нагрузки было куда выше.

22.4. Налоги и налоговая система. Принципы налогообложения. Виды налогов. Кривая Лаффера

Налоги - это обязательные платежи, взимаемые государством с юридических и физических лиц на основе установленного законодательства. Исторически они возникли с появлением государства в виде «взносов граждан» для содержания публичной власти.

В современных развитых странах налоги обеспечивают до 90 % поступлений в государственный и примерно 70 % в местный бюджеты.

Налоговая политика является одним из важнейших методов государственного регулирующего воздействия на экономику страны.

Налоговая система строится на основе существующих законодательных актов страны, которыми устанавливаются основные элементы налога. К их числу относятся:

Субъекты налоговой системы или налогоплательщики, т. е. физические и юридические лица, которые в соответствии с существующим законодательством обязаны платить налоги.

Объекты налоговой системы - доход или имущество, с которого в соответствии с законодательством начисляется налог (заработная плата, прибыль, недвижимое имущество и т. д.).

Источник налога - чистый доход общества.

Налоговая ставка - это процент или доля, подлежащая уплате с дохода или имущества; налоговая ставка - это размер налога в расчете на единицу налогообложения (с одного рубля дохода, с рубля стоимости имущества и т. д.).

Твердые налоговые ставки - это метод, в соответствии с которым налоговые ставки устанавливаются в абсолютной сумме на единицу облагаемой продукции (тонна нефти, кубометр газа, сотка земли и т. д.).

В зависимости от налоговых ставок налоги делятся на прогрессивные, пропорциональные, регрессивные, дегрессивные.

Прогрессивное налогообложение предполагает, что ставка налогообложения возрастает вместе с ростом размера облагаемого дохода (налоговая ставка по мере роста дохода увеличивается).

Пропорциональное налогообложение означает, что норма налогообложения не зависит от размера подлежащего налогообложению базового дохода (независимо от размера дохода действует единая налоговая ставка).

Регрессивное налогообложение - по мере увеличения дохода норма налогообложения понижается.

Дегрессивное налогообложение предполагает увеличение налоговой ставки по мере роста базового дохода. При этом прирост нормы налогообложения по мере роста базового дохода снижается, т. е. каждый последующий прирост нормы налогообложения меньше предыдущего.

Функции налогов. При выборе системы налогообложения необходимо учитывать функции, выполняемые налогами.

Сущность фискальной функции сводится к тому, чтобы с помощью налогов создать централизованные денежные средства и обеспечить за счет этого материальные условия для функционирования государства.

Экономическая функция предполагает выполнение налогами активных действий при осуществлении экономических процессов. Налоги, участвуя в перераспределении финансовых средств, оказывают стимулирующее воздействие на темпы экономического роста; усиливают или ослабляют накопление капитала; расширяют или сужают платежеспособный спрос населения.

Принципы налогообложения. Система налогообложения должна основываться на определенных принципах. В этом отношении не потеряли своего актуального значения знаменитые четыре основополагающих принципа налогообложения, сформулированные А. Смитом.

Принцип справедливости. Все граждане государства должны участвовать в содержании правительства соответственно доходу, который они получают под покровительством и защитой государства.

Принцип определенности. Налог, вносимый каждым отдельным гражданином страны, должен быть точно определен по сумме, сроку и способу уплаты.

Принцип удобности. При взимании налога необходимо устанавливать время и способ внесения налога с точки зрения удобства плательщика.

Принцип экономии заключается в снижении издержек, связанных с взиманием налога. Система налогообложения должна быть построена таким образом, чтобы из кармана народа изымалось как можно меньше средств сверх того, что поступает в казну государства. Если, например, сбор налога требует большой армии чиновников, то их заработная плата может поглотить значительную сумму от налоговых поступлений.

Кроме этого, система налогообложения должна быть понятной для налогоплательщика, а объект налога должен иметь защиту от нередко наблюдаемого в настоящее время двойного, тройного обложения.

Принципы рациональной системы налогообложения сформулированы известным немецким экономистом Х. Халлером.

Принцип дешевизны налогообложения. Налогообложение должно быть построено таким образом, чтобы затраты государства на его реализацию были настолько низки, насколько это возможно.

Принцип дешевизны уплаты налогов. Система налогообложения должна быть такой, чтобы затраты налогоплательщика и процедура выплаты налогов были настолько низки, насколько это возможно.

Принцип ограничения бремени налогов. Налогообложение должно быть как можно менее ощутимым для налогоплательщика, с тем чтобы оказывать минимальное негативное воздействие на его экономическую активность.

К настоящему времени сложились две основные концепции налогообложения.

Первая концепция основана на установлении размера налогов пропорционально тем выгодам, которые получают от государства физические и юридические лица. Речь идет о финансировании тех благ, которыми пользуются хозяйствующие субъекты и получают от них выгоду. Например те, кто пользуются мостами, дорогами и т. д., должны оплачивать расходы, связанные с их содержанием и ремонтом. Осуществление этой концепции связано с трудностями определения личных выгод, получения каждым налогоплательщиком доходов за счет расходов государства на оборону, здравоохранение, просвещение и т. д.

Вторая концепция основана на системе установления размера налогов, которая строится в прямой зависимости от получаемого дохода физическими и юридическими лицами. Данная концепция является более справедливой, рациональной и относительно простой.

Кривая А. Лаффера. При налогообложении весьма важным моментом является установление оптимальных ставок налогов. Общеизвестно, что высокие налоги сдерживают экономическую активность хозяйствующих субъектов, что ведет к сокращению объемов производства и доходов. Низкие налоги усиливают стимулирование производителей и тем самым способствуют расширению производства и увеличению доходов.

Существуют разные подходы к использованию налоговых ставок с целью воздействия на экономические процессы. Одни решают возникшие в экономике проблемы с позиций спроса («экономика спроса»), другие - с позиций предложения («экономика предложения»).

Представители экономики спроса, к числу которых относятся кейнсианцы, например, предлагают при повышении темпов инфляции вводить более высокие налоги. Совокупные доходы и покупательная способность общества уменьшаются, что ведет к ограничению спроса. В результате цены снижаются и инфляция затухает.

Сторонники экономики предложения, наоборот, советуют снижать налоги, что стимулирует производство, ведет к увеличению предложения и снижению темпов инфляции. Они полагают, что высокие налоги увеличивают издержки предприятий, которые перекладываются на потребителя в форме более высоких цен, вызывая тем самым усиление инфляции.

В результате возникает дилемма: представители экономики спроса считают, что спрос создает свое собственное предложение, а сторонники экономики предложения полагают, что предложение создает себе свой спрос. Решение этой дилеммы не имеет однозначного ответа.

В то же время американский экономист Артур Лаффер в начале 1980-х гг. установил, что при повышении ставки налогов доходы государства сначала увеличиваются. Но, если налоговая ставка превысит некую границу, доходы от налоговых поступлений начнут уменьшаться, так как слишком высокие налоги снижают у людей желание работать в «светлой» легальной экономике. Чем выше ставка налога, тем ниже объемы производства и меньше доходы государства. Отображенная графически взаимосвязь между ставками налогов и налоговыми поступлениями получила название кривой Лаффера (рис. 22.1).

Рис. 22.1. Кривая Лаффера

Графическое изображение кривой свидетельствует о том, что при нулевой ставке налога поступления в бюджет отсутствуют, при 100 %-ной ставке поступления в бюджет также отсутствуют. В легальной экономике при отсутствии дохода никто работать не желает, население и предприниматели уходят в теневую экономику. В остальных случаях производители будут работать и платить налоги, которые поступают в бюджет.

Максимальная величина налоговых поступлений в бюджет достигается в точке А при налоговой ставке rд = 50 %. Если экономика, находящаяся справа от точки А, сместится в точку В, то уменьшение уровня налоговой ставки до rB в краткосрочном периоде приведет к временному сокращению налоговых поступлений в бюджет, а в долгосрочном периоде - к их увеличению (повышение стимулов к труду приведет к расширению предпринимательской деятельности в легальной экономике).

Следует иметь в виду, что на практике идеи А. Лаффера использовать достаточно трудно, так как кривая Лаффера не дает ответа на вопрос о том, какая ставка налога является максимальной. В разных странах используются различные налоговые ставки, величины которых обусловлены налоговой политикой государства; величиной и структурой государственного сектора; состоянием экономического положения страны и т. д. Считается, что высшая ставка подоходного налогообложения колеблется в пределах 50-70 %.

Бюджетная политика – важнейший элемент экономической политики государства. Она включает в себя меры, осуществляемые государством, направленные на формирование государственного фонда средств, необходимого для обеспечения нормальной жизнедеятельности общества. В рыночной экономике госбюджет выполняет важные макроэкономические функции: обеспечение создания общественных благ; создание материальной базы для управления рыночными процессами с помощью государственного фонда средств; формирование основы для решения задач роста благосостояния населения, для решения социальных вопросов.

Госбюджет построен на соотношении доходов и расходов. Теоретически наиболее оптимальным является бюджет, который предполагает нулевое сальдо. Однако, если экономика развивается, то она должна решать все большие по объему задачи и средств на их реализацию хватать не будет.

Бюджетный дефицит – превышение расходов над доходами. Профицит бюджета – превышение доходов над расходами.

Причины возникновения бюджетного дефицита: спад производства, выпуск «пустых» денег, значительные социальные программы, возрастание роли государства в различных сферах жизни, расширение его экономических и социальных функций.

Способы покрытия бюджетного дефицита: государственные займы, ужесточение налогообложения, производство денег – сеньораж. В настоящее время сеньораж не означает печатание денег, так как это способствует росту инфляции, но реализуется посредством создания резервов коммерческих банков.

Первоочередной задачей государственного сектора является стабилизация экономики, которая реализуется, как правило, средствами фискальной политики, т.е. через манипулирование государственными расходами (G) и налогообложением (T) с целью увеличения производства, занятости и снижения инфляции.

Дискреционная фискальная политика – сознательное регулирование государством уровня налогообложения и государственных расходов с целью воздействия на реальный объем национального производства, занятость, инфляцию. При дискреционной фискальной политике в целях стимулирования совокупного спроса (AD) в период спада целенаправленно создается дефицит госбюджета вследствие увеличения G или снижения T. В период подъема создается бюджетный излишек.

Государственные расходы оказывают влияние на AD и обладают мультипликативным эффектом

где kg = 1/1-MPC – мультипликатор государственных расходов.

Действие налогов, подобно G, обладает мультипликативным эффектом

ВНП = - kt T,

где kt = MPC/MPS – мультипликатор налогов.

kg > kt, так как, например, при сокращении Т потребление увеличивается лишь частично (часть располагаемого дохода идет на увеличение сбережений), тогда как каждая единица прироста G оказывает прямое воздействие на величину ВНП.

Недискреционная фискальная политика – предполагает использование автоматических стабилизаторов, которые без частого вмешательства реагируют на изменение макроэкономической ситуации. К основным встроенным стабилизаторам относится изменение налоговых поступлений в различные периоды экономического цикла. При этом ставки налогов действуют достаточно долго, не изменяя свою величину. Поэтому в период подъема налоговые поступления автоматически возрастают, что обеспечивает снижение покупательной способности населения и сдерживание экономического роста. К встроенным стабилизаторам также относятся – пособия по безработице; соц. выплаты; программы по поддержанию малоимущих слоев населения.

В системе финансовых отношений немаловажную роль, с точки зрения пополнения доходной части бюджетов различных уровней и возможности воздействия на национальную экономику, играют налоги.

Налоги – обязательные платежи, взимаемые государством с юридических и физических лиц на основе специального налогового законодательства.

Принципы налогообложения:

– сочетание прямых и косвенных налогов;

– универсальность налогообложения;

– равнонапряженность налогового бремени для всех субъектов налоговых правоотношений;

– однократность налогообложения;

– использование системы налоговых льгот;

– стремление к стабильности условий налогообложения;

– запрет обратной силы налоговых законов.

Субъекты налога должны уплачивать налоги пропорционально тем выгодам, которые они получают от государства, т.е. те, кто получил большую выгоду, платят налоги, необходимые для финансирования создания этой выгоды.

Юридические и физические лица должны уплачивать налоги в прямой зависимости от размера полученного дохода.

При высокой ставке подоходного налога (более 50%) резко снижается деловая активность фирм и населения. Кривая Лаффера (рис. 31.1) отражает зависимость поступлений в бюджет сумм налогов от ставок подоходного налога.

Суть «эффекта Лаффера» в следующем: если экономика находится справа от точки А, то уменьшение уровня налогообложения до оптимального (ra) в краткосрочном периоде приведет к временному сокращению налоговых поступлений в бюджет, а в долгосрочном – к их увеличению, так как возрастут стимулы к трудовой и предпринимательской деятельности (выход из «теневой экономики»).

Объект налога – доход или имущество, с которого начисляется налог.

Рис. 31.1. Кривая Лаффера

Ставка налога – величина налоговых отчислений на единицу объекта налога. Различают твердые ставки (устанавливаются в абсолютном выражении на единицу отложения, независимо от размеров дохода); пропорциональные (в одинаковом процентном отношении к объекту налога без учета дифференциации его величины); прогрессивные (возрастание ставки по мере роста дохода); регрессивные (снижение ставки по мере роста дохода).

Прямые налоги – платятся субъектами налога непосредственно и прямо пропорциональны платежеспособности (подоходный налог, налог на землю и т.д.). Косвенные налоги взимаются через надбавку к цене и являются налогами на потребителей (акцизы, НДС, таможенные пошлины).

Чистые налоговые поступления в бюджет – разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

Читайте также: