Как отразить в бухучете освобождение от уплаты налогов за 2 квартал 2020

Опубликовано: 16.04.2024

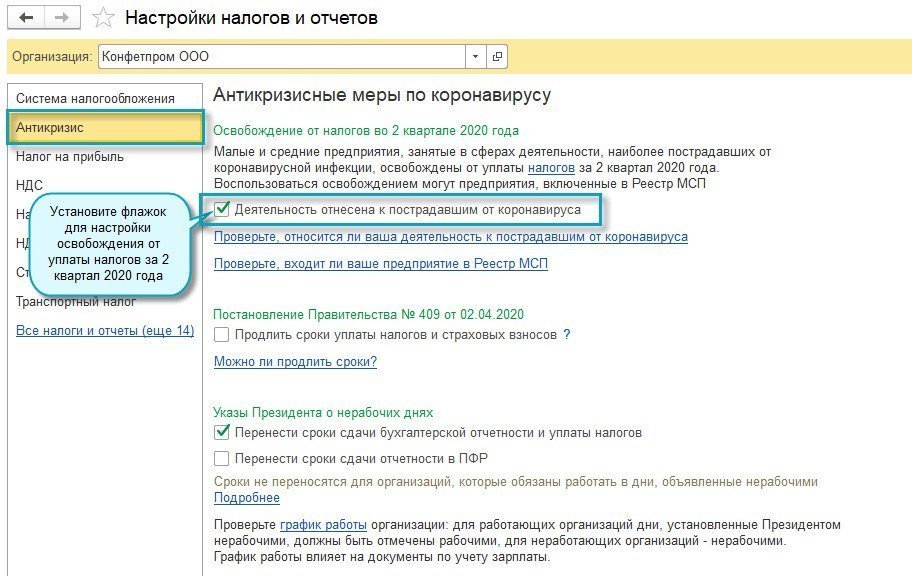

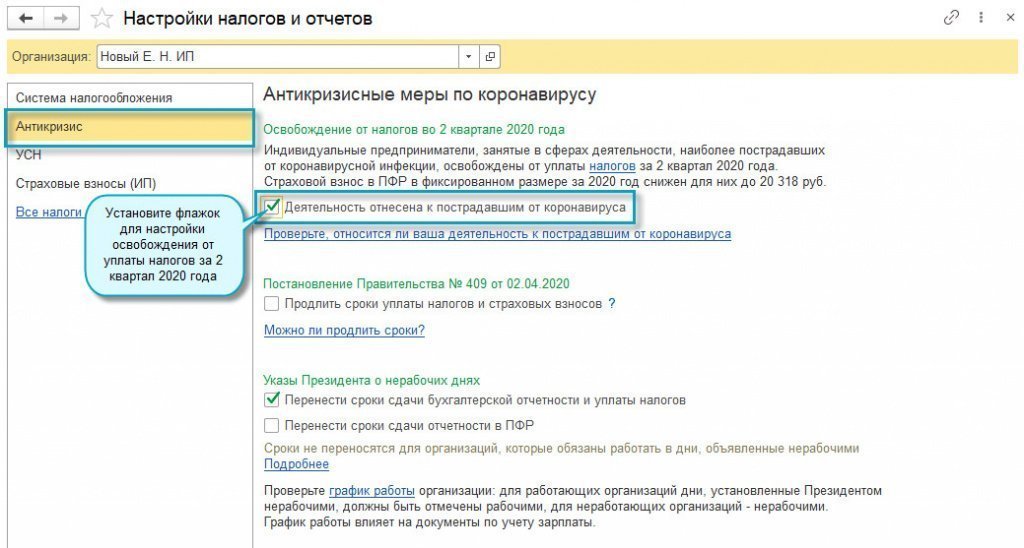

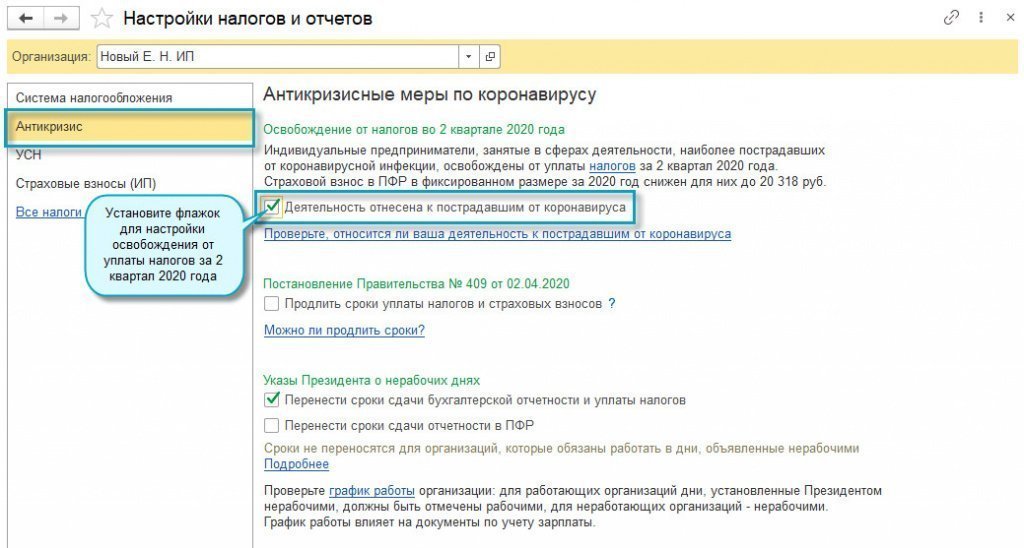

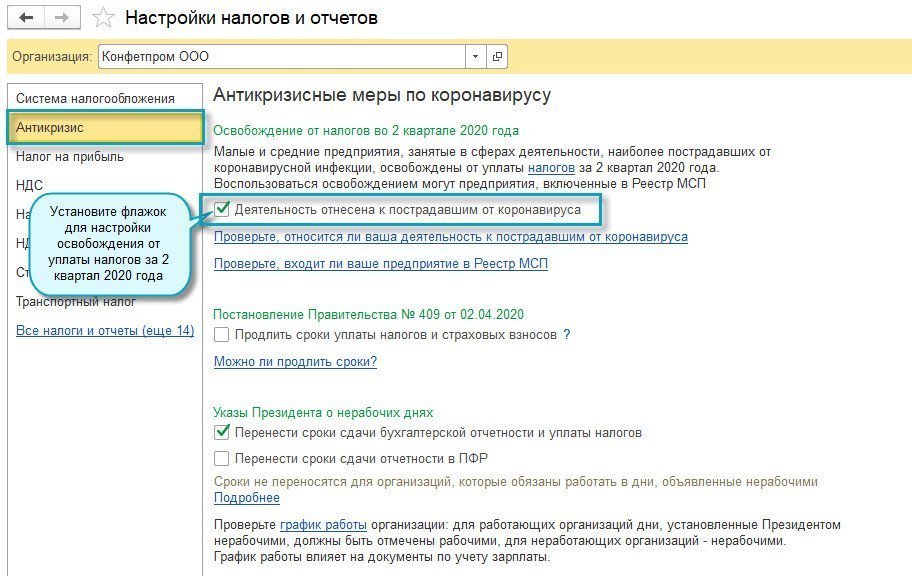

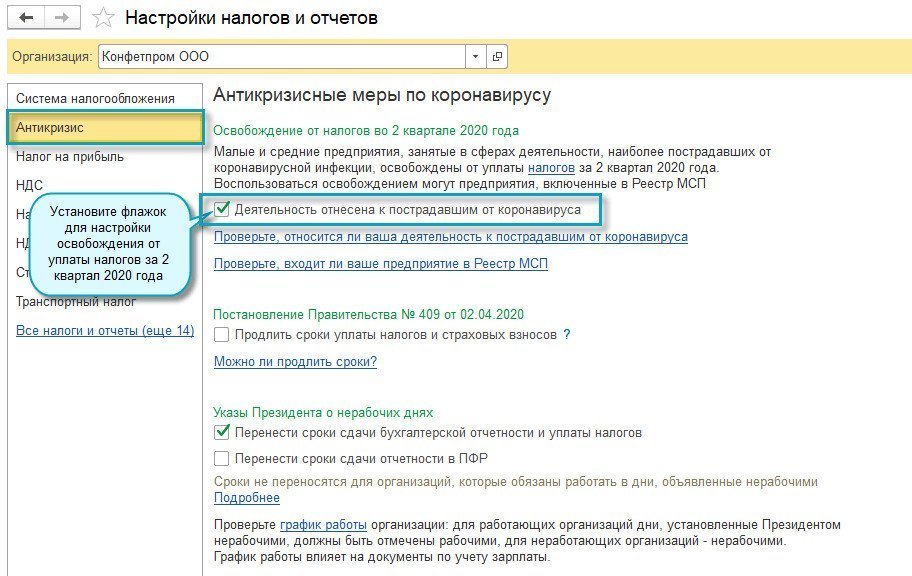

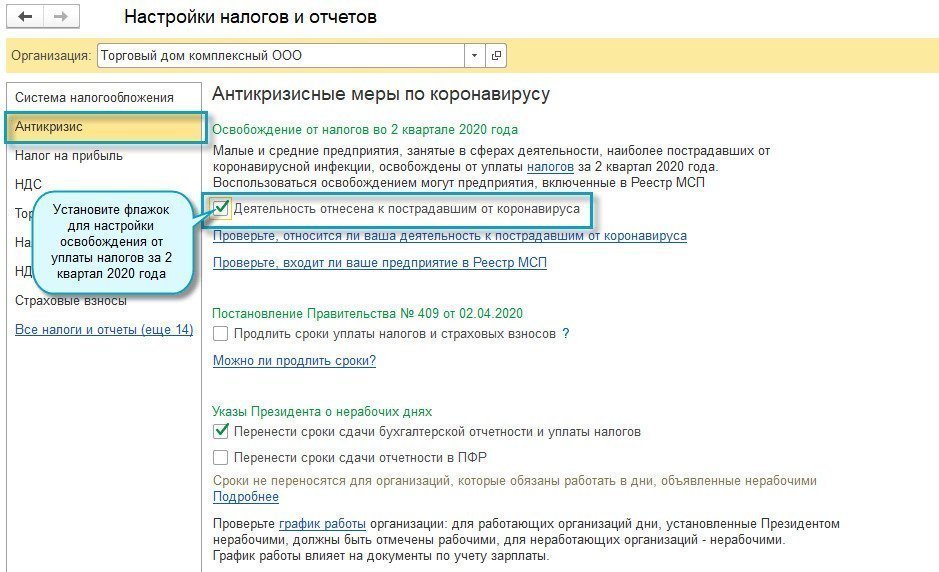

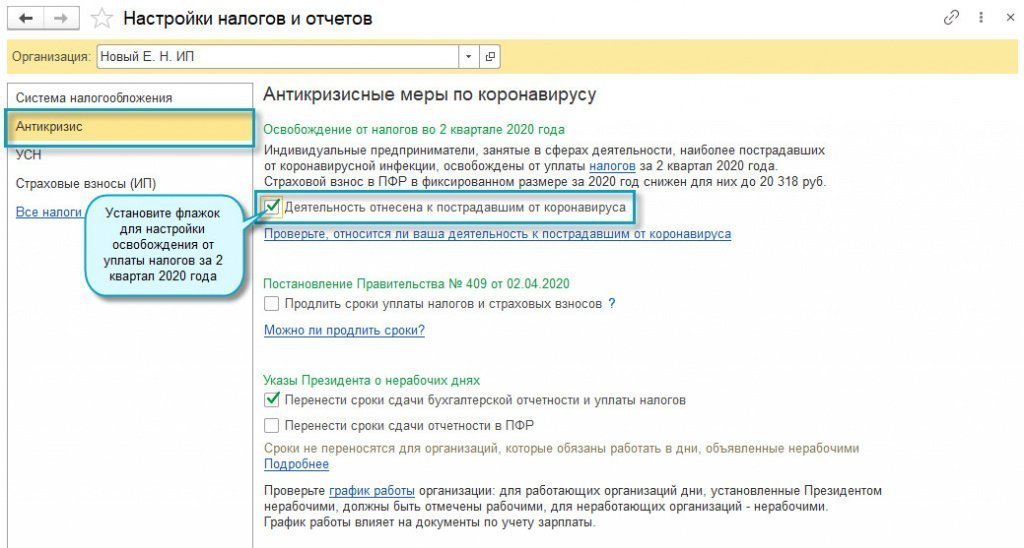

В программе «1С:Бухгалтерия 8» начиная с версии 3.0.78.64 добавлена возможность настройки освобождения от уплаты налогов за II квартал 2020 года.

Освобождение от уплаты налога на прибыль за II квартал 2020 года

Простой интерфейс: меню «Налоги — Настройка налогов и отчетов — Антикризис».

Полный интерфейс: меню «Главное — Налоги и отчеты — Антикризис».

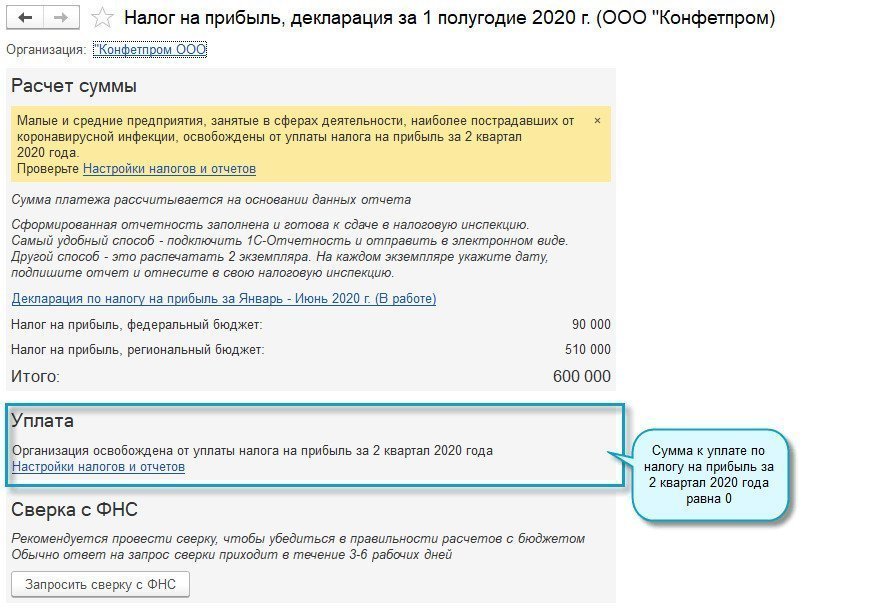

Данная настройка будет учтена в помощнике уплаты налога.

Простой интерфейс: меню «Начальная страница — Все задачи».

Полный интерфейс: меню «Главное — Список задач».

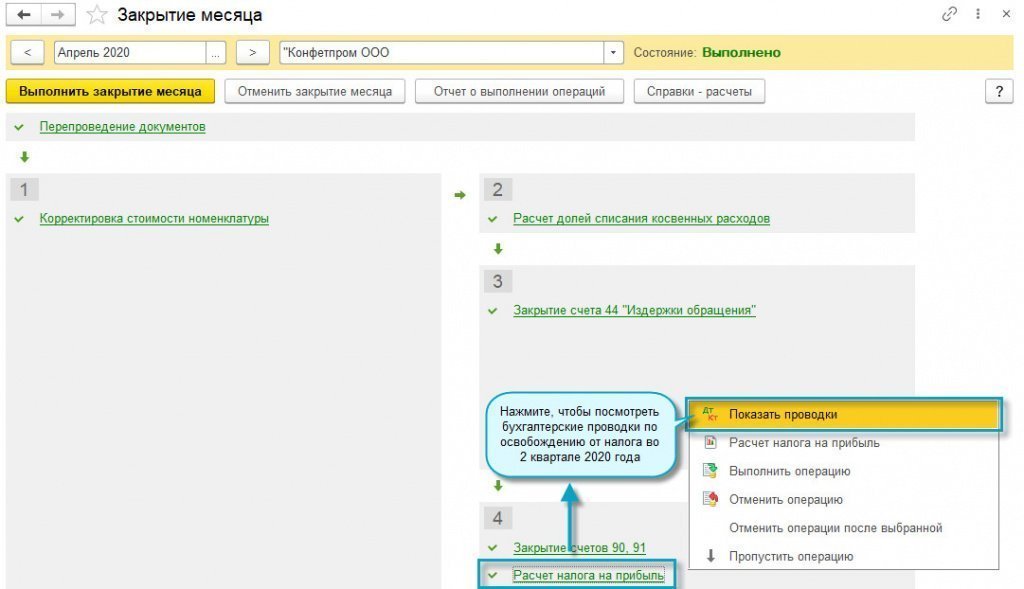

Простой интерфейс: меню «Бухгалтерия — Закрытие месяца».

Полный интерфейс: меню «Операции — Закрытие месяца».

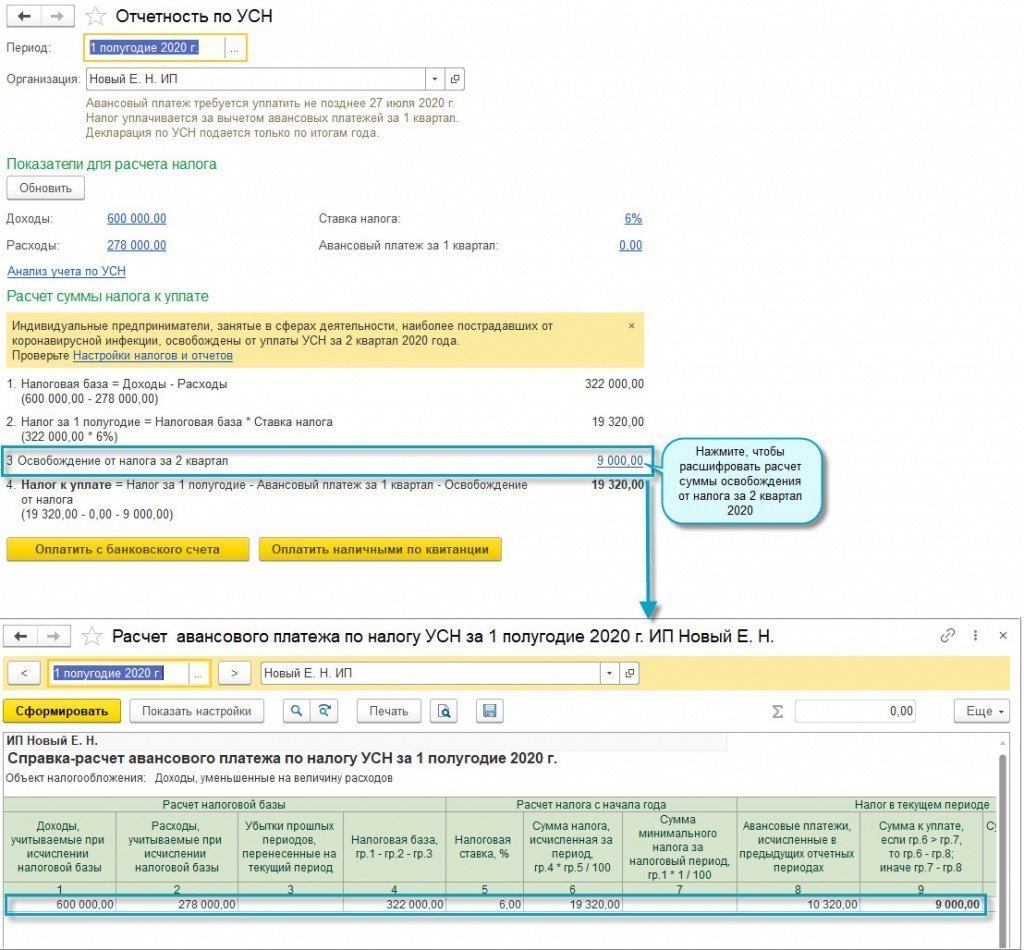

Освобождение от уплаты налога по УСН за II квартал 2020 года

Организации малого и среднего бизнеса и индивидуальные предприниматели, занятые в сферах деятельности, наиболее пострадавших от коронавирусной инфекции, освобождаются от уплаты налога по УСН:

- в части авансового платежа за отчетный период полугодие 2020 года, уменьшенного на сумму авансового платежа за отчетный период первый квартал 2020 года (Федеральный закон от 08.06.2020 № 172-ФЗ).

Простой интерфейс: меню «Налоги — Настройка налогов и отчетов — Антикризис».

Полный интерфейс: меню «Главное — Налоги и отчеты — Антикризис».

Данная настройка будет учтена в помощнике уплаты налога.

Простой интерфейс: меню «Начальная страница — Все задачи «.

Полный интерфейс: меню «Отчеты — Отчетность по УСН».

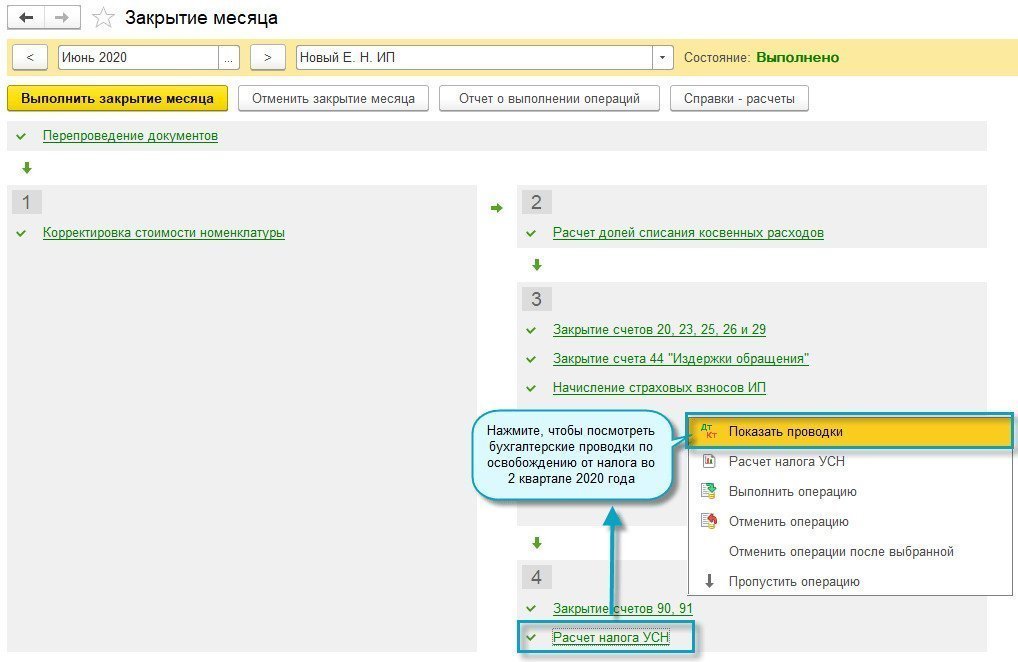

Простой интерфейс: меню «Бухгалтерия — Закрытие месяца».

Полный интерфейс: меню «Операции — Закрытие месяца».

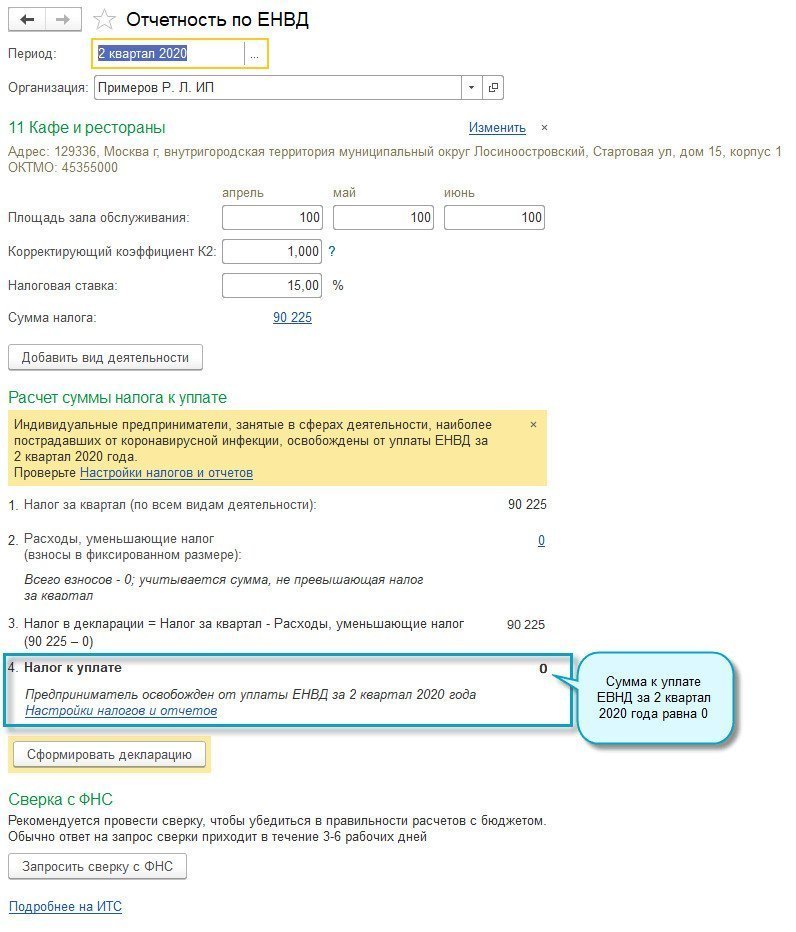

Освобождение от уплаты ЕНВД за II квартал 2020 года

Организации малого и среднего бизнеса и индивидуальные предприниматели, занятые в сферах деятельности, наиболее пострадавших от коронавирусной инфекции, освобождаются от уплаты ЕНВД:

- в части налога за второй квартал 2020 года (Федеральный закон от 08.06.2020 № 172-ФЗ).

Простой интерфейс: меню «Налоги — Настройка налогов и отчетов — Антикризис».

Полный интерфейс: меню «Главное — Налоги и отчеты — Антикризис».

Данная настройка будет учтена в помощнике уплаты налога.

Простой интерфейс: меню «Начальная страница — Все задачи».

Полный интерфейс: меню «Отчеты — Отчетность по ЕНВД».

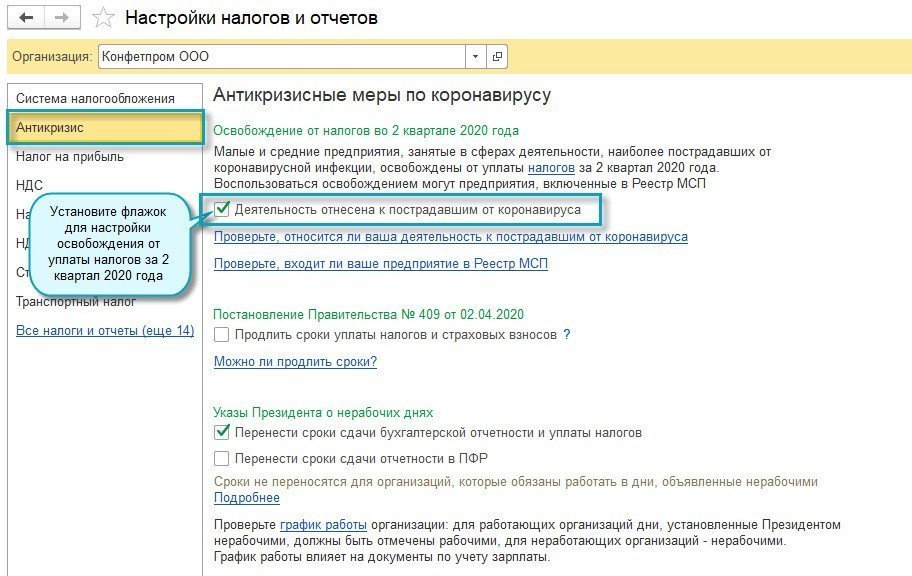

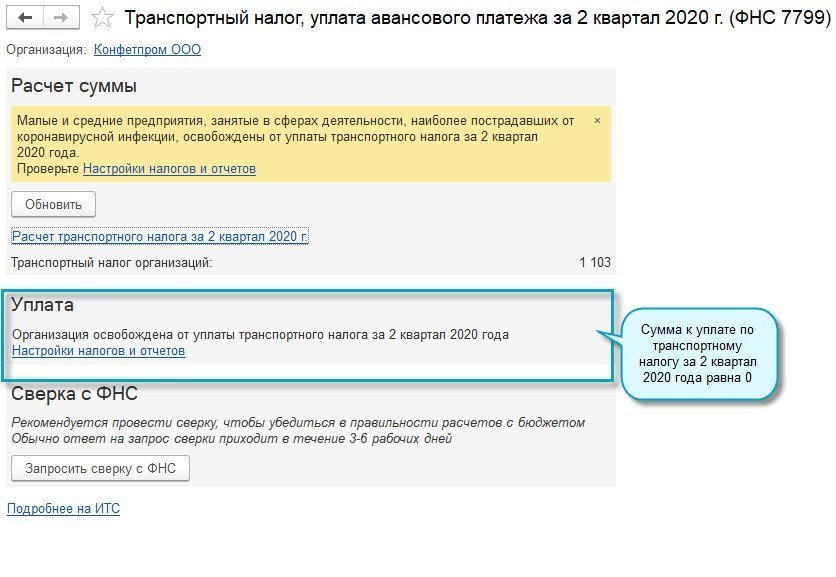

Освобождение от уплаты транспортного налога за II квартал 2020 года

Организации малого и среднего бизнеса, занятые в сферах деятельности, наиболее пострадавших от коронавирусной инфекции, освобождаются от уплаты транспортного налога:

- в части налога и авансовых платежей по этому налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года в отношении объектов налогообложения, используемых (предназначенных для использования) в предпринимательской и (или) уставной деятельности (Федеральный закон от 08.06.2020 № 172-ФЗ).

Простой интерфейс: меню «Налоги — Настройка налогов и отчетов — Антикризис».

Полный интерфейс: меню «Главное — Налоги и отчеты — Антикризис».

Данная настройка будет учтена в помощнике уплаты налога.

Простой интерфейс: меню «Начальная страница — Все задачи».

Полный интерфейс: меню «Главное — Список задач».

Освобождение от уплаты налога на имущество организаций за II квартал 2020 года

Организации малого и среднего бизнеса, занятые в сферах деятельности, наиболее пострадавших от коронавирусной инфекции, освобождаются от уплаты налога на имущество организаций:

- в части налога и авансовых платежей по этому налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года (Федеральный закон от 08.06.2020 № 172-ФЗ).

Простой интерфейс: меню «Налоги — Настройка налогов и отчетов — Антикризис».

Полный интерфейс: меню «Главное — Налоги и отчеты — Антикризис».

Данная настройка будет учтена в помощнике уплаты налога.

Простой интерфейс: меню «Начальная страница — Все задачи».

Полный интерфейс: меню «Главное — Список задач».

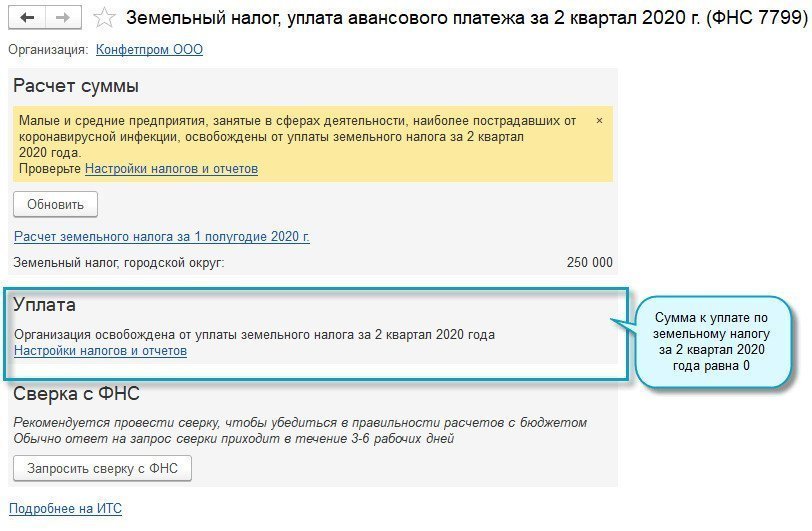

Освобождение от уплаты земельного налога за II квартал 2020 года

Организации малого и среднего бизнеса, занятые в сферах деятельности, наиболее пострадавших от коронавирусной инфекции, освобождаются от уплаты по земельному налогу:

- в части налога и авансовых платежей по этому налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года в отношении объектов налогообложения, используемых (предназначенных для использования) в предпринимательской и (или) уставной деятельности (Федеральный закон от 08.06.2020 № 172-ФЗ).

Простой интерфейс: меню «Налоги — Настройка налогов и отчетов — Антикризис».

Полный интерфейс: меню «Главное — Налоги и отчеты — Антикризис».

Данная настройка будет учтена в помощнике уплаты налога.

Простой интерфейс: меню «Начальная страница — Все задачи».

Полный интерфейс: меню «Главное — Список задач».

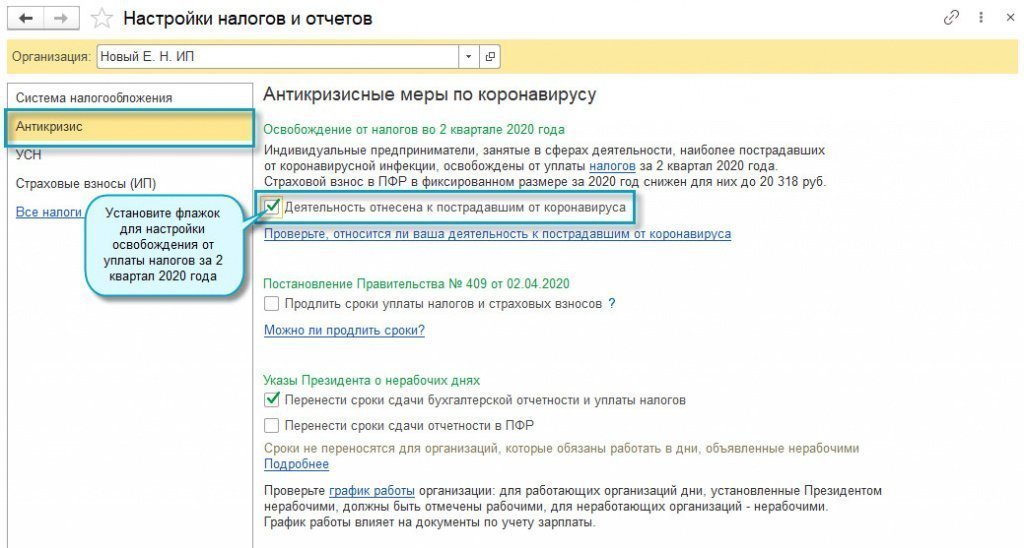

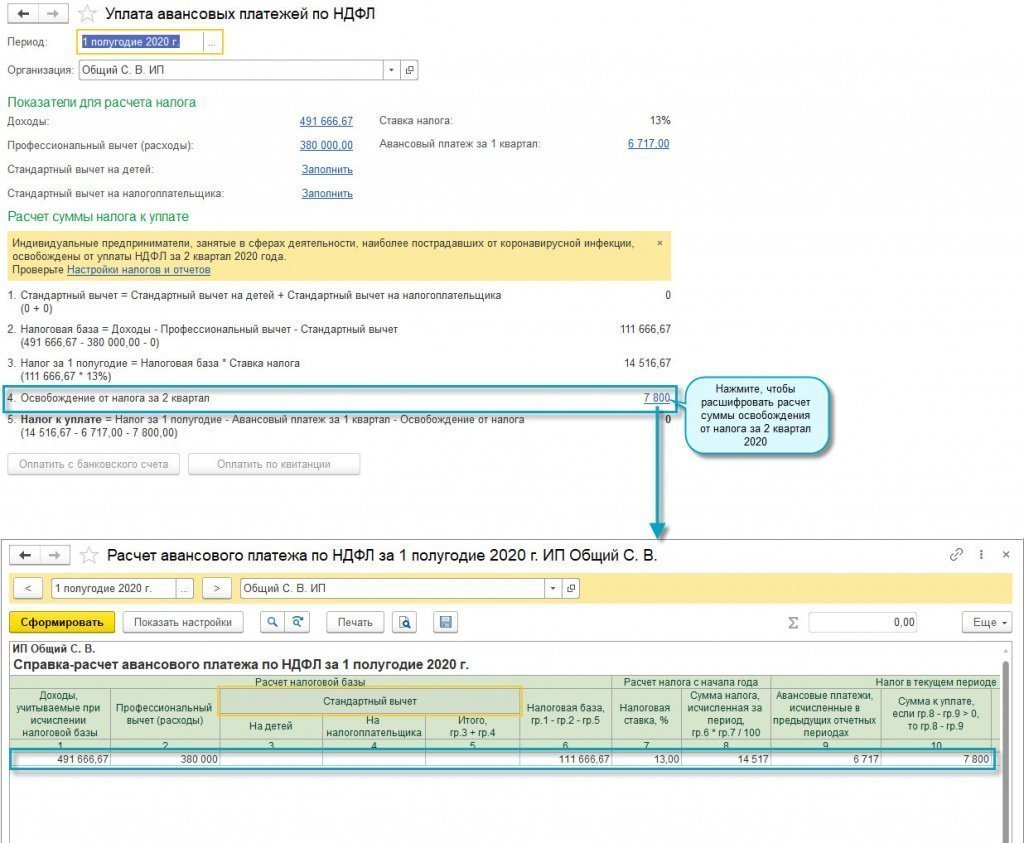

Освобождение от уплаты НДФЛ ИП налога за II квартал 2020 года

Индивидуальные предприниматели, занятые в сферах деятельности, наиболее пострадавших от коронавирусной инфекции, освобождаются от уплаты НДФЛ, исчисляемому и уплачиваемому в соответствии с пунктом 1 статьи 227 Налогового кодекса Российской Федерации:

- в части авансового платежа, исчисленного за полугодие 2020 года, уменьшенного на сумму авансового платежа, исчисленного за первый квартал 2020 года (Федеральный закон от 08.06.2020 № 172-ФЗ).

Простой интерфейс: меню «Налоги — Настройка налогов и отчетов — Антикризис».

Полный интерфейс: меню «Главное — Налоги и отчеты — Антикризис».

Данная настройка будет учтена в помощнике уплаты налога.

Простой интерфейс: меню «Начальная страница — Все задачи».

Полный интерфейс: меню «Операции — Уплата авансовых платежей по НДФЛ».

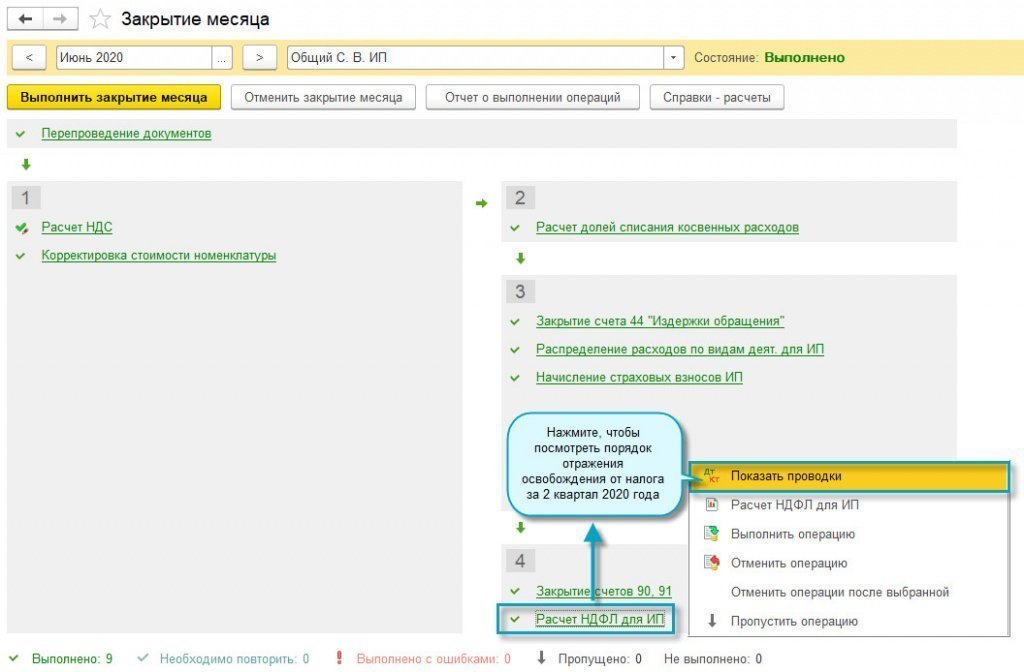

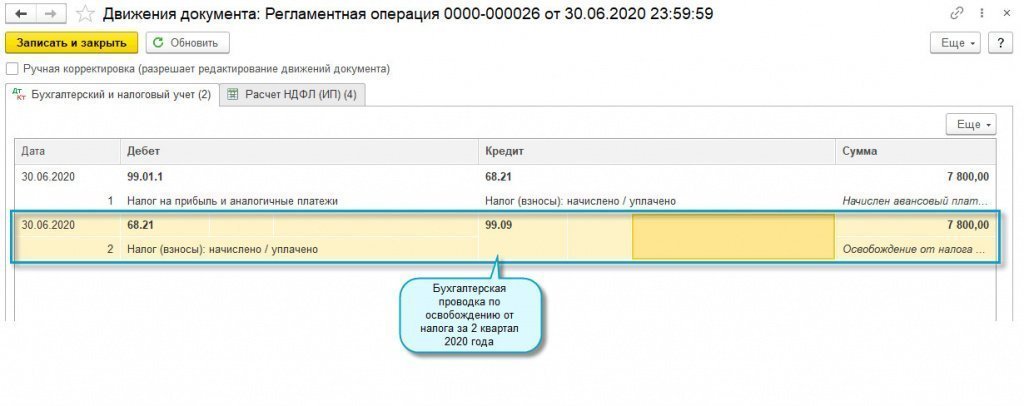

Простой интерфейс: меню «Бухгалтерия — Закрытие месяца».

Полный интерфейс: меню «Операции — Закрытие месяца».

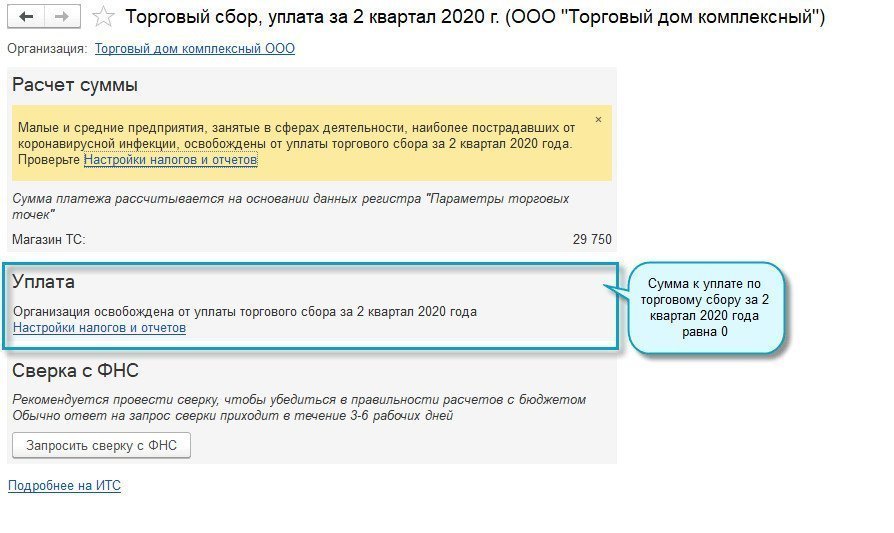

Освобождение от уплаты торгового сбора за II квартал 2020 года

Организации малого и среднего бизнеса, занятые в сферах деятельности, наиболее пострадавших от коронавирусной инфекции, освобождаются от уплаты торгового сбора:

- в части сбора, исчисленного за второй квартал 2020 года (Федеральный закон от 08.06.2020 № 172-ФЗ).

Простой интерфейс: меню «Налоги — Настройка налогов и отчетов — Антикризис».

Полный интерфейс: меню «Главное — Налоги и отчеты — Антикризис».

Данная настройка будет учтена в помощнике уплаты налога.

Простой интерфейс: меню «Начальная страница — Все задачи».

Полный интерфейс: меню «Главное — Список задач».

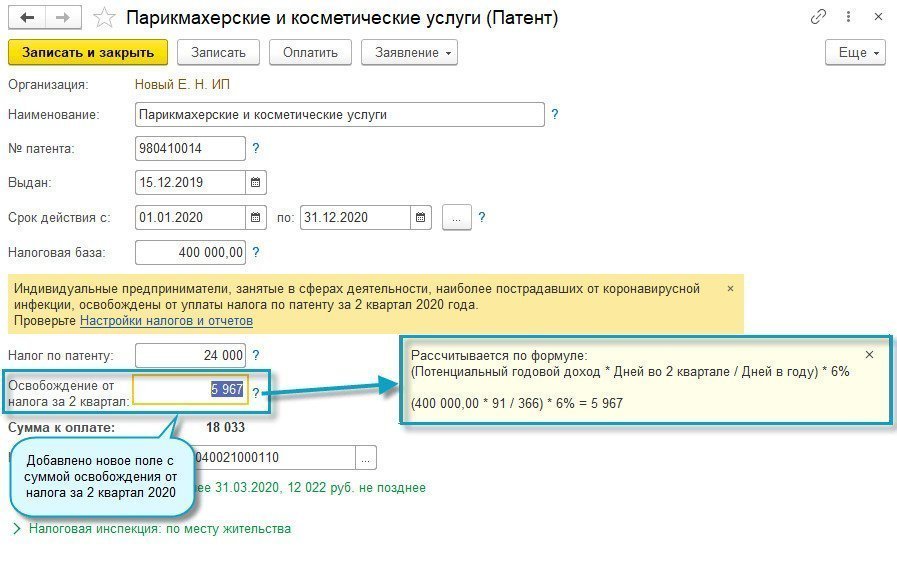

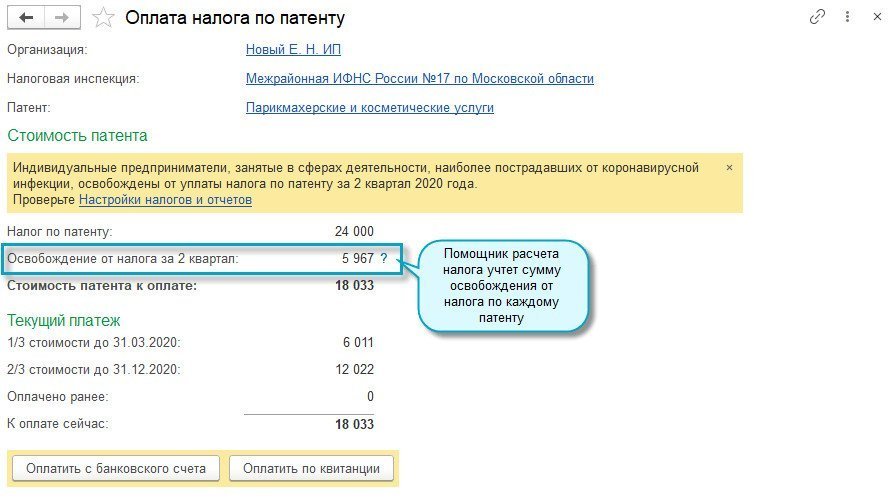

Освобождение от уплаты налога по патенту за II квартал 2020 года

Индивидуальные предприниматели, занятые в сферах деятельности, наиболее пострадавших от коронавирусной инфекции, при расчете налога по патенту исключают из срока патента календарные дни, приходящиеся на апрель, май и июнь 2020 года (Федеральный закон от 08.06.2020 № 172-ФЗ).

Простой интерфейс: меню «Налоги — Настройка налогов и отчетов — Антикризис».

Полный интерфейс: меню «Главное — Налоги и отчеты — Антикризис».

Данная настройка будет учтена в помощнике уплаты налога.

Простой интерфейс: меню «Настройки — Настройка налогов и отчетов — Патенты».

Полный интерфейс: меню «Главное — Налоги и отчеты — Патенты».

Еще полезные материалы на сайте БУХ.1С в разделах:

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Организация является субъектом МСП, ведущим деятельность в пострадавших от коронавируса отраслях. Уплачивает налог на имущество и земельный налог авансовыми платежами в разных регионах. Она освобождена от уплаты земельного налога и налога на имущество за 2 квартал 2020 года. По этим налогам организация уплачивает авансовые платежи.

Нужно ли в бухгалтерском учете отражать освобождаемые от уплаты авансовые платежи за 2 квартал 2020 года?

По данному вопросу мы придерживаемся следующей позиции:

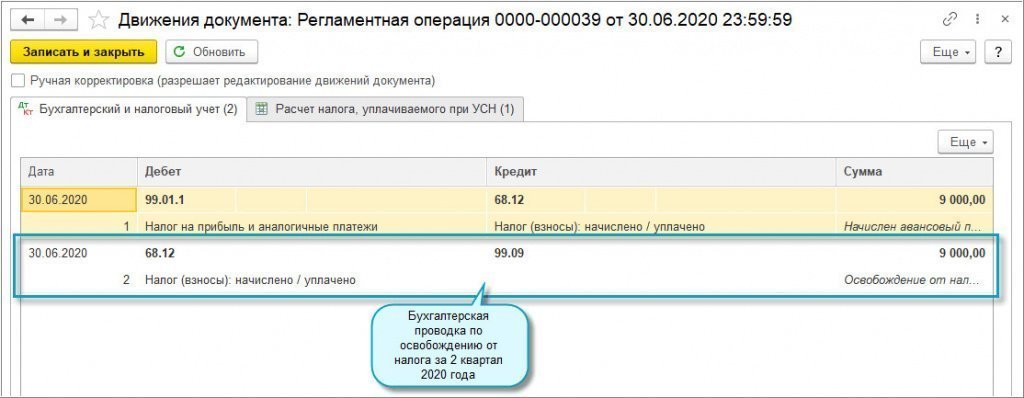

Авансовые платежи по налогу на имущество и земельному налогу, которые не должны уплачиваться в бюджет согласно ст. 2 Федерального закона от 08.06.2020 N 172-ФЗ, не начисляются в бухгалтерском учете.

Специалистами высказывалась и иная точка зрения, но учитывая изменения, внесенные в порядок заполнения деклараций по налогу на имущество и земельному налог, мы полагаем, что на сегодняшний день она не вполне актуальна.

Обоснование позиции:

Согласно пп.пп. 9, 10 п. 1 ст. 2 Федерального закона от 08.06.2020 N 172-ФЗ (далее Закон N 172-ФЗ) организации и ИП из реестра субъектов МСП, которые ведут деятельность в пострадавших от коронавируса отраслях, освобождены от уплаты:

- налога на имущество организаций - в части налога и авансовых платежей по этому налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года;

- земельного налога - в части налога и авансовых платежей по этому налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 года в отношении объектов налогообложения, используемых (предназначенных для использования) в предпринимательской и (или) уставной деятельности.

1. Налоговая декларация по налогу на имущество организаций (далее - Декларация по имуществу) и порядок ее заполнения утверждены приказом ФНС России от 14.08.2019 N СА-7-21/405@. При ее заполнении сумма налога, освобожденная от уплаты на основании ст. 2 Закона N 172-ФЗ, отражается в виде льготы. Приказом ФНС России от 28.07.2020 N ЕД-7-21/475@ (вступает в силу с 3 ноября 2020 г. и применяется начиная с представления Декларации по имуществу за налоговый период 2020 г.) введены коды для такой льготы по разным видам получателей (2010501, 2010502, 2010503, 2010504 и т.д. (см. Приложение N 6 к Порядку заполнения Декларации по имуществу)).

В письме ФНС России от 10.06.2020 N БС-4-21/9576@ "О кодах налоговых льгот для применения ст. 2 Закона N 172-ФЗ (в части освобождения от налогообложения имущества организаций)" описан следующий порядок отражения льготы по ст. 2 Закона 172-ФЗ в Декларации по имуществу:

- в разделе 2 код льготы указывается в первой части стр. 230, а во второй части этой строки проставляются нули. При этом в стр. 240 проставляется сумма льготы, то есть сумма авансового платежа по налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 г;

- в разделе 3 код льготы указывается в первой части стр. 110, а во второй части этой строки проставляются нули. При этом в стр. 120 проставляется сумма льготы, то есть сумма авансового платежа по налогу за период владения объектом налогообложения с 1 апреля по 30 июня 2020 г.

2. Декларация по земельному налогу (далее - Декларация по земле) и порядок ее заполнения утверждены приказом ФНС России от 10.05.2017 N ММВ-7-21/347@. Сумма налога, освобожденная от уплаты на основании ст. 2 Закона N 172-ФЗ, отражается в ней также в виде льготы.

В письме ФНС России от 10.06.2020 N БС-4-21/9576@ "О кодах налоговых льгот для применения ст. 2 Закона N 172-ФЗ (в части освобождения от налогообложения имущества организаций)" описан следующий порядок отражения льготы по ст. 2 Закона N 172-ФЗ в Декларации по земле:

- в разделе 2 код льготы (3021501, 3021502, 3021503, 3021504) указывается в первой части стр. 220, а во второй части проставляются нули. По стр. 230 указывается сумма налоговой льготы в рублях.

Из чего следует, что в налоговых декларациях налог на имущество организаций и земельный налог за 2020 год начисляются в суммах, уменьшенных на льготу по ст. 2 Закона N 172-ФЗ.

3. Инструкция по применению плана счетов бухгалтерского учета (далее - Инструкция) утверждена приказом Минфина России от 31.10.2000 N 94н.

В Инструкции закреплено, что счет 68 "Расчеты по налогам и сборам" предназначен для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации.

Счет 68 кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) ко взносу в бюджеты. По дебету счета 68 отражаются суммы, фактически перечисленные в бюджет.

В общем случае затраты на уплату налога на имущество и земельного налога по решению организации включают в состав: прочих расходов на счете 91-2 или расходов по обычным видам деятельности на счете 26.

При этом согласно п. 16 ПБУ 10/99 "Расходы организации" в бухгалтерском учете расходы признаются, если имеется уверенность, что произойдет уменьшение экономических выгод организации. Уверенность в том, что в результате конкретной операции произойдет уменьшение экономических выгод организации, имеется в случае, когда организация передала актив либо отсутствует неопределенность в отношении передачи актива.

Освобождение от уплаты налогов установлено на законодательном уровне, а в декларациях освобождаемые части налогов отражены в виде льгот. Поэтому. напротив, присутствует определенность, что уменьшения экономических выгод в виде уплаты налогов за период апрель-июнь 2020 года не произойдет. Единственным элементом неопределенности могут быть возможные ошибки при расчете налогов, которые выявит налоговый орган после сдачи декларации. Но мы исходим из того, что суммы налогов исчислены верно.

Поэтому в бухгалтерском учете начислять налог (авансовый платеж), по нашему мнению, необходимо только на сумму налога, подлежащую уплате в бюджет.

В связи с этим организации и ИП из реестра субъектов МСП, которые ведут деятельность в пострадавших от коронавируса отраслях, суммы авансовых платежей по налогу на имущество и земельному налогу за 2 квартал 2020 года, по нашему мнению, не должны начислять в бухгалтерском учете. Соответственно, и обязанности в последующем включать суммы уплаченных налогов в состав прочих доходов не возникает.

Вместе с тем существует мнение (обнаруженное нами в сети Интернет) о том, что такой авансовый платеж можно учесть в бухучете во 2 квартале 2020 года. Ведь при методе начисления расходы признаются независимо от их оплаты. А на дату списания суммы авансового платежа (после подачи Декларации по имуществу за 2020 год) признать доход, сделав проводку по дебету счета 68 и кредиту счета 91-2 (26). Но учитывая изменения, внесенные в порядок заполнения деклараций по налогу на имущество и земельному налогу, мы полагаем, что на сегодняшний день она не вполне актуальна.

Кроме того, такое мнение не совпадает с разъяснением, представленным в п. 7 Информации Минфина России от 15.07.2020 N ПЗ-14/2020 "О практике формирования в бухгалтерском учете информации в условиях распространения новой коронавирусной инфекции". В нем говорится, что сумма, на которую организация освобождена от обязанности уплатить налог на прибыль за II квартал 2020 г., относится в уменьшение величины расхода по налогу на прибыль, признаваемого в соответствии с Положением по бухгалтерскому учету ПБУ 18/02 "Учет расчетов по налогу на прибыль организаций". Аналогичные суммы по другим налогам и страховым взносам относятся в уменьшение соответствующих расходов, признаваемых в соответствии с ПБУ 10/99. На наш взгляд, формулировка "в уменьшение расходов" не предполагает первоначальное признание расходов, а в последующем включение их в состав доходов (иначе финансовое ведомство не преминуло бы упомянуть доходную часть учета).

Рекомендуем также ознакомиться с материалами:

- Что учесть при подаче деклараций по имущественным налогам в 2020 году? (А.А. Сурков, журнал "Упрощенная система налогообложения: бухгалтерский учет и налогообложение", N 7, июль 2020 г.)

- Комментарий к письму Федеральной налоговой службы от 10.06.2020 N БС-4-21/9576@ "О кодах налоговых льгот для применения статьи 2 Федерального закона от 08.06.2020 N 172-ФЗ (в части освобождения от налогообложения имущества организаций)" (Е.В. Чимидова, журнал "Нормативные акты для бухгалтера", N 13, июль 2020 г.);

- Вопрос: Начислен авансовый платеж по транспортному налогу за I квартал 2016 года и за II квартал 2016 года. Дебет 20 Кредит 76,09 - в расходах отражена плата за "Платон" за I и II кварталы 2016 года. С 01.01.2016 налоговая инспекция должна предоставить льготу по налогу автоматически по данным из реестра "Платона". Необходимо ли снять с затрат начисления по "Платону" за I квартал 2016 года и II квартал 2016 года в размере авансового платежа по транспортному налогу и суммы, учтенной за оплату "Платон", в размере, равном авансовому платежу по транспортному налогу, а остаток платы по "Платону", превышающий размер налога, оставить на затратах на счете 20? (ответ службы Правового консалтинга ГАРАНТ, октябрь 2016 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Савина Елена

Ответ прошел контроль качества

19 октября 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

эксперт Контур.Школы по налоговому учету

ФНС России выпустила два письма для организаций и ИП, которые списывают налоги за II квартал 2020 года

- Письмо ФНС России от 10.06.2020 № БС-4-21/9576@ — для организаций.

- Письмо ФНС России от 08.06.2020 № БС-4-21/9447@ — для ИП.

Кто может списать налоги

Списать налоги могут организации и ИП из наиболее пострадавших отраслей, социально ориентированные НКО, религиозные организации (Федеральный закон от 08.06.2020 № 172-ФЗ). В дайджесте № 27 вы можете почитать про главные изменения по НДС, налогу на прибыль, НДФЛ, страховым взносам. В этой статье расскажем, как отражать льготы по имущественным налогам.

- За II квартал 2020 года можно не платить транспортный и земельный налог, а также налог на имущество организаций:

- в части налогов и авансовых платежей за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года.

- Начиная с отчетности за 2020 год не придется представлять декларацию по транспортному и земельному налогу.

Разъяснения ФНС касаются тех организаций, которые в течение 2020 года реорганизуются или ликвидируются.

Как отразить в налоговой отчетности платежи, которые фактически списываются

В письме налоговая служба разъясняет, как и в каких строках, разделах отражать льготу. В Приложении приведены коды льгот для разных плательщиков:

- например, для МСП из пострадавших отраслей код льготы по транспортному налогу — 10201, по земельному налогу — 3021501, по налогу на имущество организаций — 2010501.

Рекомендации для организаций

- Транспортный налог

Форма налоговой декларации по транспортному налогу утверждена Приказом ФНС России от 05.12.2016 № ММВ-7-21/668@.

Если организация имеет право списать налоги, то этот факт отражается в декларации так:

- раздел 2 строка 240 — отражается один из кодов льготы из Приложения к Письму № БС-4-21/9576@, через слеш, во второй части показателя строки ставятся нули. Однако если налогоплательщик имеет право на региональные налоговые льготы, то вместо нулей ставятся последовательно статья, часть, пункт, подпункт регионального закона;

- раздел 2 строка 250 — указывается соответствующая сумма льготы, т.е. сумма налога с учетом авансового платежа за льготный период.

- Земельный налог

Форма налоговой декларации по земельному налогу утверждена Приказом ФНС России от 10.05.2017 № ММВ-7-21/347@. Организации, которые имеют право списать налоги, заполняют декларацию так:

- раздел 2 строка 220 — указывается код льготы из Приложения к Письму № БС-4-21/9576@, через слеш, во второй части показателя строки ставятся нули. Если налогоплательщик имеет право на региональные налоговые льготы, то вместо нулей ставятся последовательно статья, часть, пункт, подпункт регионального закона.

- Налог на имущество организаций

Форма налоговой декларации по налогу на имущество организаций утверждена Приказом ФНС России от 14.08.2019 № СА-7-21/405@.

Налоговая предложила заполнять декларацию так:

- раздел 2 строка 230 — указывается код льготы из Приложения к Письму № БС-4-21/9576@, через слеш, во второй части показателя строки ставятся нули. Если налогоплательщик имеет право на региональные налоговые льготы, то вместо нулей ставятся последовательно статья, часть, пункт, подпункт регионального закона;

- раздел 2 строка 240 — указывается соответствующая сумма льготы, т.е. сумма налога с учетом авансового платежа за льготный период;

- раздел 3 строка 110 — дублируется код из строки 240 раздела 2 для организаций, которым списывается сумма налога, через слеш, во второй части показателя строки ставятся нули. Если налогоплательщик имеет право на региональные налоговые льготы, то вместо нулей ставятся последовательно статья, часть, пункт, подпункт регионального закона;

- раздел 3 строка 120 — указывается соответствующая сумма льготы, т.е. сумма налога с учетом авансового платежа за льготный период.

Рекомендации для индивидуальных предпринимателей

ИП не уплачивают за апрель — июнь 2020 года:

- Транспортный налог, кроме налога с маломерных судов, которые используются в некоммерческих целях. Налоговая разъясняет, что маломерные суда, которые используются в коммерческих целях, подлежат регистрации в Государственном судовом реестре, в бербоут-чартерном реестре, Российском международном реестре судов, РОРС, а те маломерные суда, которые используются в некоммерческих целях, — в реестре маломерных судов или Российском открытом реестре судов. Исходя из этого, определяется, в каких целях используется маломерное судно.

- Земельный налог за земельные участки, используемые в предпринимательской деятельности.

Освобождение от уплаты налога не применяется по земельным участкам с кодом видов разрешенного использования по Классификатору:

- 1.16 — земельные участки для ведения личного подсобного хозяйства на полевых участках,

- 2.1 — земельные участки для ИЖС,

- 2.2 — земельные участки для ведения личного подсобного хозяйства (приусадебный земельный участок) и др.

Налогоплательщику должен доказать, что он использует земельный участок в предпринимательских целях. Тогда и по исключенным кодам видов использования земельного участка можно получить льготы.

- Налог на имущество физлиц в отношении имущества, используемого в предпринимательской деятельности. Льгота не распространяется на жилые помещения, хозяйственные постройки, индивидуальные гаражи и машино-места. Важно: налогоплательщик также должен доказать, что имущество используется в предпринимательской деятельности, и тогда право на льготу будет распространяться и на такое имущество.

Во 2 квартале 2020 пострадавшему от коронавируса бизнесу и некоммерческим организациям «списывают» налоги и взносы.

- Какие категории налогоплательщиков попали под освобождение?

- По каким налогам?

Ответы — в нашей статье.

Нормативное регулирование

Пострадавшие от коронавируса организации и ИП освобождены от налогов и взносов за 2 квартал 2020 (Федеральный закон от 08.06.2020 N 172-ФЗ).

Освобождением могут воспользоваться организации и ИП:

- МСП из перечня пострадавших отраслей, включенные в ЕРМСП на 01.03.2020;

- ИП из перечня пострадавших отраслей;

- НКО из списка социально-ориентированных некоммерческих организаций.

Эти категории налогоплательщиков освобождаются от уплаты в части платежей за II квартал 2020:

- авансовых платежей по налогу на прибыль;

- налога по УСН;

- НДФЛ для ИП;

- ЕСХН;

- ЕНВД;

- торгового сбора;

- акцизов;

- НДПИ;

- водного налога;

- налога на ПСН за календарные дни срока действия патента, приходящиеся на апрель, май и июнь 2020 года;

- имущественных налогов:

- по налогу на имущество организаций — для всех объектов;

- по транспортному и земельному налогам — для транспортных средств и земельных участков, используемых (предназначенных для использования) в предпринимательской и (или) уставной деятельности;

- по налогу на имущество физлиц — для объектов недвижимости, используемых (предназначенных для использования) в предпринимательской деятельности.

Дополнительные разъяснения о порядке освобождения от налогов имущества ИП даны на сайте ФНС. А также в ряде писем ФНС РФ от 08.06.2020 N БС-4-21/9447@, от 22.05.2020 N БС-4-21/8465@ и Минфина РФ от 28.05.2020 N 03-05-04-01/44997.

- тариф страховых взносов на ОПС, ОМС и ВНиМ в размере 0% установлен в отношении выплат за апрель, май и июнь 2020 года;

- для ИП размер фиксированного страхового взноса в ПФР за 2020 год до 20 318 руб.

Для получения освобождения обращаться в ИФНС не нужно, налоговые органы самостоятельно спишут платежи.

ФНС дала разъяснения по применению пониженных тарифов страховых взносов и заполнению РСВ (Письмо ФНС РФ от 09.06.2020 N БС-4-11/9528@):

- для ИП, из пострадавших отраслей взносы на ОПС в фиксированном размере за 2020 год составляют 20 318 руб.;

- для пострадавших МСП в отношении выплат и иных вознаграждений в пользу физлиц, начисленных за апрель, май, июнь 2020 года, применяются пониженные тарифы в размере 0%;

- в РСВ за полугодие 2020 указывается код тарифа плательщика страховых взносов (21) и коды категории застрахованного лица (КВ, ВЖКВ, ВПКВ).

Рекомендации по кодам налоговых льгот для транспортного налога, земельного налога и налога на имущество даны в Приложении к Письму ФНС от 10.06.2020 N БС-4-21/9576@.

Учет в 1С

Настройка освобождения от уплаты за 2 квартал доступна в разделе Главное — Налоги и отчеты — Антикризис (с релиза 3.0.78.64).

Такую настройку можно сделать для каждой организации в базе отдельно.

Для применения освобождения по всем налогам установите флажок:

- Деятельность отнесена к пострадавшим от коронавируса .

Ниже по ссылкам « Проверьте… » можно еще раз проверить свое право на освобождение.

К настройкам можно быстро перейти по баннеру на главной странице.

Налог на прибыль

При включенной настройке, в Помощнике уплаты налога на прибыль учитывается освобождение от уплаты ( Главное — Список задач — Налог на прибыль, декларация за 1 полугодие 2020г. )

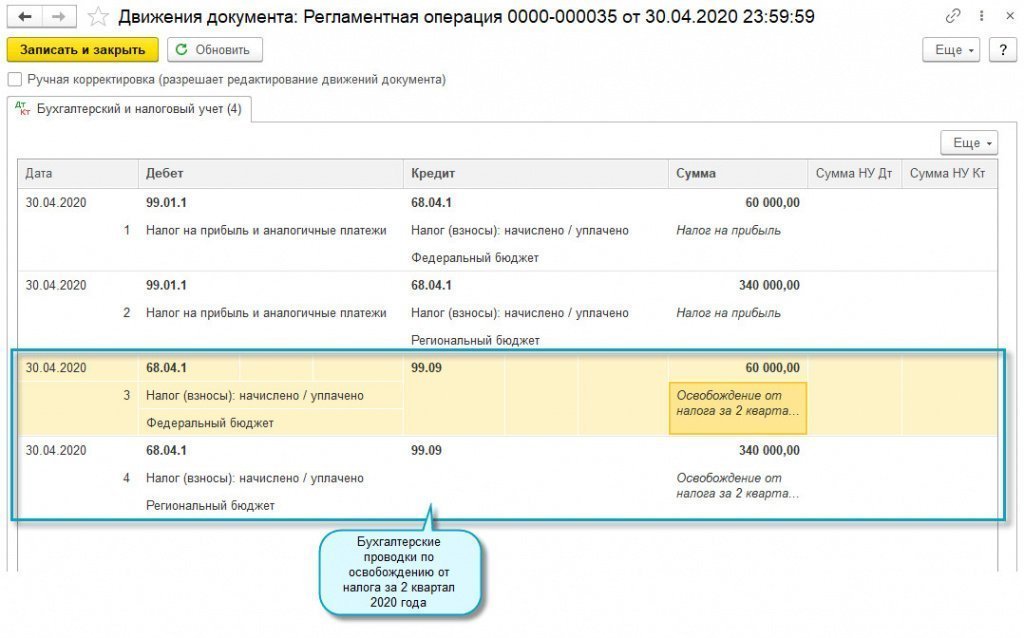

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет налога на прибыль формируется проводка по списанию в доходы начисленного за 2 квартал налога.

Налог на УСН

При включенной настройке, в Помощнике уплаты налога по УСН учитывается освобождение от уплаты ( Главное — Список задач — УСН, авансовый платеж за 2 квартал ).

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет УСН формируется проводка по списанию в доходы начисленного за 2 квартал налога.

При включенной настройке, в Помощнике уплаты налога по УСН учитывается освобождение от уплаты ( Главное — Список задач — УСН, авансовый платеж за 2 квартал 2020г. )

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет ЕНВД проводка по начислению налога не формируется.

НДФЛ для ИП

При включенной настройке, в Помощнике уплаты налога по НДФЛ учитывается освобождение от уплаты ( Главное — Список задач — НДФЛ, уплата авансового платежа за 2 квартал 2020г. )

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет НДФЛ для ИП формируется проводка по списанию в доходы начисленного за 2 квартал налога.

Налог на имущество

При включенной настройке, в Помощнике уплаты налога на имущество учитывается освобождение от уплаты ( Главное — Список задач — Налог на имущество, уплата аванса за 2 квартал 2020г. )

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет налога на имущество проводка по начислению налога не формируется.

Транспортный налог

При включенной настройке, в Помощнике уплаты транспортного налога учитывается освобождение от уплаты ( Главное — Список задач — Налог на имущество, уплата аванса за 2 квартал 2020г. )

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет транспортного налога проводка по начислению налога не формируется.

Земельный налог

При включенной настройке, в Помощнике уплаты транспортного налога учитывается освобождение от уплаты ( Главное — Список задач — Земельный налог, уплата аванса за 2 квартал 2020г. )

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет транспортного налога проводка по начислению налога не формируется.

Торговый сбор

При включенной настройке в Помощнике уплаты транспортного налога учитывается освобождение от уплаты ( Главное — Список задач — Торговый сбор, уплата за 2 квартал 2020г. )

В процедуре Закрытие месяца за июнь 2020 регламентной операцией Расчет торгового сбора проводка по начислению не формируется.

При включенной настройке, в Помощнике уплаты налога учитывается снижение тарифа ( Главное — Список задач — Патент, уплата 2/3 стоимости ).

Страховые взносы ИП

При включенной настройке, в Помощнике уплаты страховых взносов учитывается снижение тарифа ( Главное — Список задач — Взносы за себя, уплата за 2 квартал 2020г. )

По ссылке можно посмотреть расшифровку расчета взносов ПФР фиксированный :

См. также:

- Утвержден упрощенный механизм предоставления отсрочки для компаний, пострадавших от коронавируса

- Антикарантинные меры для бизнеса по имуществу

- Полезные ссылки для работы бухгалтера

- На помощь надейся, а сам не плошай

- [26.05.2020 запись] Электронные трудовые книжки: внедряем несмотря ни на что! НОВАЯ ИНФОРМАЦИЯ ПО COVID-19 Списания налогов

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Как определить относится ли ОКВЭД к наиболее пострадавшим отраслямДобрый день! Подскажите пожалуйста, в перечень наиболее пострадавших включен раздел.

- Субсидия пострадавшим отраслямсубсидию, предусмотреннуюпостановлениемПравительстваРоссийскойФедерацииот24 апреля 2020г.№576«ОбутвержденииПравилпредоставленияв2020годуизфедерального бюджета субсидийсубъектаммалогоисреднегопредпринимательства,ведущимдеятельностьв отраслях российскойэкономики,внаибольшейстепенипострадавшихвусловияхухудшения ситуации в.

- Закон N 323-ФЗ предоставил больше льгот по НДФЛ пострадавшим от стихийных бедствий и терактовЗакон от 29.09.2019 N 323-ФЗ внес поправки в ст. 217.

- Дополнительный неоплачиваемый отпуск пострадавшим на ЧАЭСДобрый день! Сотруднику положен отпуск «Дополнительный неоплачиваемый отпуск пострадавшим на.

Карточка публикации

(7 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

Приобретение малоценных объектов сроком использования более 12 месяцев

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Спасибо большое за вебинар! Хоть и нет налогов, но было интересно послушать!

В начале июня вступили в действие законодательные акты РФ, которые направлены на предотвращение негативных процессов в экономике, вызванных пандемией вируса COVID-19. В числе прочего, этими документами предусмотрено освобождение от налогов во 2 квартале 2020 года для некоторых субъектов предпринимательской деятельности.

Рассмотрим кто и как может получить освобождение.

- От каких платежей можно получить освобождение

- Кто может рассчитывать на освобождение

- Возврат денежных средств самозанятым

- Что делать для получения освобождения

От каких платежей можно получить освобождение

Согласно действующим нормативным документам освобождение от налогов во 2 квартале 2020 ИП получают по таким платежам:

- Налог на доходы физических лиц — предусмотрено освобождение от авансовых платежей за период с апреля по июнь текущего года для действующих предпринимателей (не наемных работников);

- Патент — из оплаченного срока патента полностью исключаются месяцы с апреля по июнь.

Компании и индивидуальные предприниматели получают освобождение от налогов во 2 квартале 2020 года:

- Прибыль — авансовый платеж за 2 квартал не платится, если компания или ИП находится на общей системе налогообложения;

- УСН — не платится авансовый платеж за налоговых период с апреля по июнь;

- Торговый сбор — ситуация по платежам такая же, как и с прибылью и УСН.

Также не оплачиваются торговый сбор и водный налог. Компании, которые выбрали систему налогообложения с выплатой единого сельскохозяйственного налога, получают освобождение от авансового платежа за период с января по июнь.

Другие виды налогов:

- Транспортный — не нужно платить налог с апреля по июнь, если транспортные средства используются для работы предприятия;

- Земельный — не выплачивается налог за 2 квартал, если участок применяется для ведения хозяйственной деятельности.

По акцизу и НДПИ юридические лица получают полное освобождение от платежей за 3 месяца второго квартала этого года.

По зарплатным налогам ситуация аналогичная. Нулевая ставка устанавливается для налогов на заработную плату наемных работников, начисленную в период 2 квартала текущего года. Платежи не платятся:

- В Пенсионный фонд;

- В Фонд социального страхования;

- В Фонд обязательного медстрахования.

Обратите внимание, освобождение от налогов во 2 квартале 2020 года не означает, что субъект предпринимательства должен подавать декларацию об отсутствии хозяйственной деятельности. Порядок расчета обязательных платежей не меняются, они все отражаются в декларациях. После подачи в ФНС налоговая служба самостоятельно отмечает их как уплаченные.

При любых обстоятельствах подлежат уплате:

- Налог на добавленную стоимость;

- Горный налог;

- НДФЛ, который платят наемные работники со своей заработной платы.

Согласно принятым нормативно-правовым актам, освобождение от авансовых платежей и налогов во 2 квартале 2020 получают не все субъекты предпринимательства. Для этого необходимо соответствовать определённым критериям, перечисленным в законе 172-ФЗ.

Главное требование — нахождение в перечне субъектов хозяйствования, которые относятся к малому и среднему бизнесу. Для этого необходимо, чтобы обороты компании и количество сотрудников не превышали установленных лимитов, а организационно-правовая форма субъекта соответствовала указанной в законодательных актах.

Например, даже если оборот компании не превышает 2 млн рублей и в ней работает 3 человека, она не будет относится к малому бизнесу, если зарегистрирована как АО.

Кроме того, ООО может быть исключено из реестра по ошибке. Поэтому рекомендуется зайти на интернет-ресурс налоговой службы, проверить наличие себя в реестре СМСП и загрузить себе на компьютер, а позже распечатать выписку, которая это подтверждает.

Освобождение от налогов во 2 квартале 2020 года доступно не для всех малых и средних компаний. Необходимо, чтобы соблюдались дополнительные условия:

- Компания должна работать в сферах, которые больше других пострадали от пандемии. Перечень этих видов предпринимательской деятельности закреплен в Постановлении № 434.

- Религиозные организации, которые соответствуют критериям пп. 19.6 пункта 1 ст. 265 НК.

- Некоммерческие компании, которые находятся в списке юридических лиц, пострадавших из-за пандемии.

- Социальные компании, которые получали президентские кранты, субсидии от федеральных органов и субъектов исполнительной власти.

Возврат денежных средств самозанятым

Налоговым резидентам РФ, которые в прошлом году зарегистрировались как самозанятые и платили налог на профессиональный доход, государство пообещало возвратить налог за прошлый год независимо от того, в какой сфере они предоставляли услуги или производили продукцию.

Порядок возврата регламентируется Постановлением № 783. Денежные средства налоговая служба зачислит на счета физлиц, которые указаны ими при регистрации в качестве самозанятых. Если деньги не были перечислены, эта сумма была использована на погашение существующих задолженностей.

Кроме того, самозанятые получили право на налоговый капитал в размере 12,13 тыс. рублей для оплаты налогов в текущем году. Эти средства будут зачислены в дополнение к стандартному вычету. Право на получение капитала имеют плательщики НПД, которые зарегистрировались в ФНС в 2019 и 2020 году.

Читайте также: