Фидуциарные деньги и налоги

Опубликовано: 15.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 12 февраля 2016 г. N 03-04-06/7789 О налогообложении дохода, выплачиваемого иностранному банку по фидуциарному депозиту, фактическое право на который имеет физическое лицо - налоговый резидент РФ

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо о налогообложении дохода, выплачиваемого иностранному банку по фидуциарному депозиту, фактическое право на который имеет физическое лицо - налоговый резидент Российской Федерации, и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее - Кодекс) разъясняет следующее.

Из письма следует, что физическое лицо, имеющее денежные средства на счетах в иностранных банках, заключает с этими банками договоры, предусматривающие размещение указанными банками денежных средств клиента от своего имени на фидуциарный депозит в российском банке, заключая с этим банком межбанковский депозитный договор. За оказанную услугу иностранные банки получают от физических лиц - клиентов комиссионное вознаграждение.

В рамках указанных правоотношений по межбанковскому депозитному договору российский банк выплачивает процентный доход иностранному банку, не имеющему на него фактического права.

В соответствии с пунктом 3 статьи 43 Кодекса процентами признается любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления). При этом процентами признаются, в частности, доходы, полученные по денежным вкладам и долговым обязательствам.

Из вышеизложенного следует, что если в рамках договора с иностранным банком клиент получает заранее установленный доход, такой доход на основании пункта 3 статьи 43 Кодекса может быть квалифицирован как процентный доход.

В то же время такой доход физического лица, полученный в рамках договора с иностранным банком, исполняющим его поручение, не может рассматриваться как доход в виде процентов, получаемых по вкладам в банках, поскольку договора вклада физическое лицо ни с иностранным банком, ни с российским банком не заключает. На фидуциарные депозиты не распространяется регулирование, действующее в отношении вкладов физических лиц, в том числе фидуциарные депозиты не входят в систему страхования вкладов, так как юридически представляют собой обычную межбанковскую операцию.

В соответствии с подпунктом 1 пункта 4 статьи 7 Кодекса в случае выплаты доходов от источников в Российской Федерации иностранному лицу, постоянным местонахождением которого является государство (территория), с которым имеется международный договор Российской Федерации по вопросам налогообложения, и не имеющему фактического права на такие доходы, если источнику выплаты известно лицо, имеющее фактическое право на такие доходы (их часть), которое в соответствии с Кодексом признается налоговым резидентом Российской Федерации, налогообложение выплачиваемого дохода (его части) производится в соответствии с положениями соответствующих глав части второй Кодекса для налогоплательщиков, являющихся налоговыми резидентами Российской Федерации, без удержания соответствующего налога в отношении выплачиваемых доходов (их части) у источника выплаты при условии информирования налогового органа по месту постановки на учет организации - источника выплаты доходов в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Из изложенного следует, что при выплате российским банком процентов по фидуциарному депозиту иностранному банку, не имеющему на них фактического права, российская организация - источник выплаты (банк), которой известно, что фактическое право на такие доходы имеет физическое лицо - налоговый резидент Российской Федерации, не производит удержания соответствующего налога в отношении выплачиваемых доходов и информирует в установленном порядке налоговый орган.

В этом случае, при получении физическим лицом - налоговым резидентом Российской Федерации процентов в рамках договора с иностранным банком, не являющимся налоговым агентом, физическое лицо в соответствии с подпунктом 1 пункта 1 и пунктами 2 и 3 статьи 228 Кодекса самостоятельно исчисляет суммы налога, подлежащие уплате в соответствующий бюджет, с применением налоговой ставки 13 процентов и представляет в налоговый орган по месту своего учета налоговую декларацию.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | Р.А. Саакян |

Обзор документа

Возник вопрос о налогообложении дохода, выплачиваемого иностранному банку по фидуциарному депозиту, фактическое право на который имеет физлицо - налоговый резидент России.

Разъяснено, что при выплате российским банком процентов по фидуциарному депозиту иностранному банку, не имеющему на них фактического права, российская организация - источник выплаты (банк), которой известно, что фактическое право на такие доходы имеет физлицо-резидент, не удерживает налог в отношении выплачиваемых доходов и информирует в установленном порядке налоговый орган.

При получении физлицом-резидентом процентов в рамках договора с иностранным банком, не являющимся налоговым агентом, физлицо самостоятельно исчисляет суммы налога с применением ставки 13% и представляет налоговую декларацию.

- Фиатные деньги – это

- История

- Особенности

- Альтернатива

- Фиатная валюта и Золотой Стандарт

- Отличия фиатных денег от криптовалют

- Электронные фиатные деньги

- Преимущества и недостатки фидуциарных денег

- Почему государства перешли к фиатным деньгам

- Фиатные деньги: примеры из современного мира

- Американский доллар

- Китайский юань

- Японская йена

- Заключение

Фиатные деньги – это деньги, выпускаемые правительством и не обеспеченные резервами. Большинство наличных и безналичных расчетов, совершаемых нами, осуществляется с помощью фиатных денег. Слово fiat в переводе с латинского означает «указ» или «да будет так». Бумажные или электронные деньги в валюте любой страны, не обеспеченные драгметаллами, именуются фиатными. Другое их наименование – фидуциарные деньги (от лат. fiducia – доверие). Стоимость таких денег не зависит от стоимости материала, из которого они изготовлены. О бумажных и электронных фиатных деньгах и их влиянии на инфляцию, а также об их «конкурентах» – криптовалютах мы расскажем в этой статье.

Фиатные деньги – это

Фиатные деньги – это классическое средство расчетов. Бумажные купюры и безналичные деньги на банковских счетах и картах, а также другие виды электронных денег (Яндекс.Деньги, WebMoney и др.) являются фиатными деньгами. Это означает, что их ценность определяется номиналом и основана на доверии между эмитентом (государством) и получателем.

Итак, что такое фиатные деньги простыми словами? Это – те деньги, которые мы ежедневно используем для оплаты за потребляемые товары, работы или услуги. К фиатным деньгам относятся:

- бумажные деньги;

- безналичные средства на счетах;

- электронные деньги;

- долговые обязательства.

История

В древние времена расчеты осуществлялись посредством обмена. К примеру: мне нужен шелк, я могу рассчитаться за него продуктами. Или мне требуются услуги лекаря, я оплачиваю их золотом. Такая система расчетов существовала много веков. Цена взаиморасчетов устанавливалась на усмотрение сторон, и такой обмен зачастую был неравноценен.

В дальнейшем для расчетов стали использоваться металлические монеты из драгметаллов – золота и серебра. Использование таких монет было не очень удобно и практично с точки зрения хранения и походов за покупками.

Фиатные деньги берут начало из Древнего Рима, когда император Нерон в I веке н.э. решил снизить процент серебра, содержащийся в динариях – монетах, использовавшихся в качестве расчетов. Последователи Нерона продолжили эту тенденцию, и к моменту падения Римской Империи серебра в монетах практически не было. Это стало причиной распространения фальшивых денег и роста инфляции.

В XI веке в Китае появились первые бумажные деньги, пришедшие на смену медным и железным монетам. С возникновением дефицита меди государство выпустило слишком много железных денег, что явилось причиной инфляции. Бумажные деньги были призваны заменить железо. Реформы императора Кубилая, сделавшие Китай экономически развитым государством, укрепили доверие к бумажным деньгам. Однако в те далекие времена правительства еще не могли регулировать количество денег в обращении, и возникал их избыток. В результате деньги обесценивались, инфляция съедала все доходы от торговли.

Внедрение фиатного вида денег за многовековую историю претерпело множество неудач. Во Франции в XV веке были впервые выпущены бумажные деньги, которые применялись для уплаты налогов. Однако золота для обеспечения бумажных денег стало не хватать и люди, желающие совершить обратный обмен бумажных ассигнаций на золотые монеты, остались ни с чем. В результате фиатная валюта снова не прижилась.

Только после окончания Первой мировой войны фиатные деньги окончательно были утверждены в качестве средства платежей. Золотовалютные резервы ввиду уменьшения своих размеров перестали служить обеспечением для эмитируемых государством ассигнаций. Позже появились фиатные электронные деньги – это любые средства в безналичной форме на банковских счетах и электронных кошельках.

Особенности

Теперь мы знаем, что фиатные деньги – это основное средство расчетов на сегодняшний день. Следует отметить, что фиатная валюта имеет следующие особенности:

- эмиссия фиатных денег осуществляется исключительно государством;

- такие деньги выпускаются в любой стране;

- фиатные деньги существует в наличной и безналичной форме;

- избыток денег приводит к росту инфляции.

Альтернатива

Альтернативой фиатным деньгам являются криптовалюты, существующие с 2009 года. Основной криптовалютой является биткоин.

Криптовалюты пока еще далеко не везде принимаются к оплате, но постепенно вытесняют электронные деньги. Из особенностей криптовалют можно выделить следующие:

- Эмитентом может являться любое лицо, располагающее техническими средствами.

- Криптовалюта не привязана к валюте определенного государства и не имеет физического эквивалента. Тем не менее, существует курс такой валюты к любой национальной.

- Отличаются высокой волатильностью.

- Используются только для расчетов в интернете.

- Безопасность расчетов не регулируется банками. За сохранность средств и правильность проведения платежей отвечают те, кто их совершает.

Фиатная валюта и Золотой Стандарт

Золотой Стандарт – это денежная система, обеспечивающая свободный обмен денег на золото. Иным словами, все деньги должны быть обеспечены золотовалютными резервами. Система действовала в XIX и начале XX вв. Главным минусом Золотого Стандарта являлась зависимость от запасов драгоценного металла.

Бреттон-Вудская конференция в 1944 году установила фиксированную цену на золото в размере 35 долларов США за тройскую унцию. Это «привязало» золото к американской валюте, в результате доллар вышел на передний план и возник так называемый Долларовый стандарт. Против этого выступили Франция, Германия и ряд других европейских стран, потребовав обратный обмен долларов на золото.

Таким образом, система Золотого Стандарта не прижилась. В 1976 году на Ямайской конференции страны пришли к соглашению: стоимость денег должна регулироваться на мировом рынке и не зависеть от золота или какой-то определенной валюты. На курс национальной валюты влияют состояние экономики страны, роль государства на международной арене и другие политические факторы. Именно тогда было принято решение о том, что фиатные деньги являются единственным средством расчетов.

Отличия фиатных денег от криптовалют

Каковы основные отличия фиатной валюты от криптовалют? Простыми словами, фиатные деньги – это валюта, количество которой регулируется исключительно государством, а курсы устанавливаются на международном рынке. Криптовалюта менее зависима от политических факторов. Сформулируем основные отличия в таблице.

| Критерии отличия | Фиатные деньги | Криптовалюты |

|---|---|---|

| Эмитент | Государство | Любое лицо, располагающее техническими возможностями |

| Форма выпуска | Наличная и электронная | Только электронная |

| Лимит | Ограничений не существует. Деньги могут быть выпущены в любом количестве | Максимально возможное количество задано алгоритмом, изменить который не может никто |

| Государственный контроль | Контролируются государством | Не могут контролироваться одним лицом или группой лиц |

| Конфиденциальность | Практически любые переводы, за исключением некоторых электронных кошельков, идентифицируются | Обеспечивают полную анонимность |

| Защита | Государство в лице Центробанка | Современные технологии: система Блокчейн, работающая независимо от человеческого фактора |

| Комиссия за транзакции | Зависит от вида перевода | Низкие размеры комиссий или отсутствие издержек за транзакции |

| Волатильность | Зависит от государства-эмитента | Высокая |

| Безопасность | Банки разрабатывают индивидуальные системы защиты от мошенничества, которые постоянно совершенствуются | В случае атаки хакеров вас не защитит никто |

| Налогообложение | Определяется законодательством страны | Отсутствует |

| Распространение | Широкое распространение. Фиатная валюта является главным, зачастую единственным средством расчетов | Применяется только для расчетов в интернете за небольшой ассортимент товаров или услуг |

Проанализировав эти отличия, можно сделать вывод, что человечество через определенный промежуток времени сделает выбор в пользу криптовалют. Однако фиатные деньги будут существовать еще долго. Главным фактором в пользу фиатной валюты является то, что государство заинтересовано в расчетах национальными деньгами. На криптовалютах же пока что зарабатывают лишь частные лица и компании.

Электронные фиатные деньги

Понятие электронных денег иногда вызывает путаницу: многие считают, что электронными деньгами являются средства, находящиеся только на электронных кошельках.

На самом деле, любые безналичные деньги – средства на банковских счетах, картах, кошельках являются электронными.

Простыми словами, электронные фиатные деньги – это средства в безналичной форме, которые можно обменять на наличные.

Расчеты электронными деньгами осуществляются в следующих формах:

- платежные поручения;

- пластиковые карты;

- аккредитивы;

- инкассо;

- электронные переводы.

На сегодняшний день большая часть расчетов совершается именно безналичным способом. Электронные расчеты доступны организациям, индивидуальным предпринимателям и частным лицам.

Преимущества и недостатки фидуциарных денег

Как мы уже знаем, фидуциарные и фиатные деньги – это тождественные понятия. Перечислим основные достоинства фиатной валюты:

- Поддерживается всеми биржами и платежными системами мира.

- Не зависит от величины резервов.

- Защита со стороны государства в лице банков.

- Возможно оформить возврат перевода.

- Относительно низкая волатильность.

- Поскольку эмиссия контролируется государством, возрастает риск инфляции или дефляции.

- Более высокие издержки в сравнении с криптовалютой: налоги и комиссии за переводы.

- Курс валюты зависит от действий правительства.

Почему государства перешли к фиатным деньгам

Основная причина, по которой государства сделали выбор в пользу фидуциарных денег, очень проста — со временем становилось все сложнее зависеть от ресурсов. Размер золотого запаса ограничен и пополнять его стало труднее: чем больше стран переходило на Золотой Стандарт, тем более запасы истощались. Кроме того, транзакции драгметалла между государствами создавали дополнительные расходы.

Использование фиатных денег предполагает следующее: количество денег и уровень благосостояния населения определяются совокупностью факторов, определяемых действиями правительства. Простыми словами, фиатная валюта обеспечивает более гибкое регулирование стоимости посредством внутригосударственной и внешней политики.

Фиатные деньги: примеры из современного мира

Приведем примеры фиатных денег.

Американский доллар

На сегодняшний день доллар является наиболее стабильной валютой, применяемой в международных расчетах. Но так было не всегда. До Первой мировой войны мировой валютой являлся британский фунт стерлингов. Это было обусловлено тем, что Британия имела большое количество колоний в разных точках мира. Но после войны экономическое положение фунта стерлинга сильно пошатнулось. Так как американская экономика пострадала менее, чем европейская, доллар начал активно внедряться в банки Европы. Возможность обменять американскую валюту на золото укрепила позиции доллара на международной арене.

После Бреттон-Вудской конференции доллар ослабил свои позиции. Негативные последствия устранялись в течение долгих лет. С принятием Ямайской валютной системы доллар утвердился в качестве мировой валюты, и продолжает играть ведущую роль в международных расчетах на сегодняшний день.

Китайский юань

Китай – вторая по величине экономическая держава. До 1974 года курс юаня зависел от курса фунта стерлингов, затем – от доллара США. В 2005 году правительство Китая приняло решение об отказе от привязки курса юаня к американской валюте. Стоимость юаня стала определяться исходя из его «веса» в валютной корзине, куда вошли несколько валют, в том числе российский рубль.

В 2013 году юань вошел в десятку лидеров мировой торговли.

Японская йена

После отмены Золотого Стандарта Япония подписала соглашение с США, устанавливающее фиксированный обмен йены на доллары. Это соглашение было расторгнуто из-за дисбаланса между спросом и предложением. В период с 1949 по 1971 годы курс йены был эквивалентен доллару США.

Впоследствии, благодаря интенсивному развитию японской экономики, йена стала укрепляться по отношению к американской валюте. В начале нынешнего столетия йена вошла в категорию мировых валют и является одним из защитных активов, приобретаемых инвестиционными фондами и банками других стран мира.

Заключение

Теперь вы знаете, что такое фиатные и нефиатные деньги, а также основные отличия фиатных и криптовалют. В заключение хотелось бы добавить, что рост стоимости фиатных денег означает повышения доверия к государству. Рост цен на криптовалюту обеспечивается укреплением доверия к данному активу и развитию технологий.

Установление не обеспеченных золотовалютными запасами денег в качестве основного средства расчетов заняло не одно десятилетие. Так же и замещение фиатных денег криптовалютами в будущем возможно, но этот процесс займет много лет.

Принято решение перенести сюда содержимое статьи Фиатные деньги. Вы можете помочь проекту, объединив статьи, в соответствии с итогами на странице Википедия:К объединению/27 октяб

- Что такое фиатная валюта?

- История термина

- Самые популярные фиатные валюты в мире

- Чем характеризуются фидуциарные денежные системы?

- Список фиатных (фидуциарных) денег мира

- Электронные фиатные деньги

- Фидуциарные деньги в литературе

- Происхождение термина “фиатных денег”, на который мало кто обращает внимание

- Для чего используется фиат

- См. также

- Регуляторы финансового рынка

- Сложности с деньгами

- Об эмиссии денег

- Ссылки

- Заменит ли биткоин фиатные деньги?

- Графики курсов онлайн фиатных денег и криптовалют

Что такое фиатная валюта?

Фиат — это форма денег, которая выпускается правительством. Она объявлена законным платежным средством. Этот тип валюты не привязан ни к одному ценному активу, он просто печатается по усмотрению центрального правительства. Именно поэтому такая форма денег называется фиатная или фидуциарная: первое значит соглашение “Да будет так”, а второе — доверие. Когда мы используем государственные деньги, мы верим правительству, что валюта имеет ценность.

Тем не менее, правительства должны быть осторожны, чтобы избежать чрезмерного обращения, поскольку это приведет к снижению стоимости денег.

В общем, фиат — это любая законная валюта любого государства. Рубль, доллар, евро, йена, юань — их список огромен.

История термина

В Новое Время термин «фидуциарные деньги» возникает синхронно с организацией обращения банкнот, которую проводил Банк Англии. Изначально банкнота была векселем банка, принявшего от вкладчика на хранение некую сумму в полноценной золотой монете. На таких условиях сумма денег, обращающихся в экономике, была равна сумма золотых монет в хранилищах банка.

Однако, развитие капиталистических отношений в Англии потребовало большей денежной массы, нежели имелось в наличии во всей экономике. В связи с этим Банк Англии начал выпускать в обращение банкноты, которым не имелось эквивалентного количества золота. Акт Роберта Пиля 1844 года установил границы этой непокрытой эмиссии в процентном соотношении к золотому запасу страны. Система денежного обращения, в основе которой лежало золото как всеобщий эквивалент, получила название золотого стандарта.

С развитием методов расчёта допустимой наличноденежной массы, а также способов её привязки к той или иной части золотого запаса, появлялись новые разновидности золотого стандарта (золотослитковый, золотодевизный и т. п.). Однако так или иначе владельцы фидуциарных денег (круг которых также со временем сокращался) имели возможность предъявить их в банк для получения полноценного золотого эквивалента.

Окончательный крах последней из форм золотого стандарта, Бреттон-Вудской произошёл в 1971—73 годах, когда правительство США в одностороннем порядке отказалось выдавать золото по требованиям центральных банков других стран. К этому времени изменился и состав массы, определяемой как фидуциарные деньги. В настоящее время к ним относятся банковские билеты и другие носители, ценность которых в обращении зафиксирована надписанной на них суммой. Последняя намного превышает их внутреннюю стоимость (цену производства банкнот и пр.), однако реальная покупательная способность может изменяться в зависимости от состояния экономики[9], от доверия к эмитенту (как правило, это центральный банк страны)[2][10].

Фидуциарными деньгами, или фидуциарным кредитом, называют требования на стандартные деньги, оплачиваемые по требованию, и используемые в коммерции, но для которых не существует стандартных денег. Стандартными деньгами сейчас выступают банковские ноты (банкноты) эмиссионных банков, признанные законным средством платежа, и резервы банков на счетах центробанка. Стандартные деньги не содержат в себе требование на что-либо, кроме самих себя и при получении обозначают завершенность платежа.

Упрощенно, стандартные деньги это наличные в Вашем кошельке, фидуциарные деньги это Ваши депозиты в банке, которые Вы можете использовать для платежа чеком или кредитной/дебетной карточкой, в случае, если кредитная карточка не уходит в минус — при овердрафте возникают электронные ссудные квази-деньги.

На декабрь 2007 года в США масса стандартных денег составляла 836.4 миллиарда долларов, а масса фидуциарных денег 6065.5 миллиарда долларов [источник не указан 790 дней] .

Самые популярные фиатные валюты в мире

Резервной мировой валютой безусловно является доллар США, однако в список самых популярных и используемых валютных активов также входят Евро и Фунты.

- Доллар США. Это законное платежное средство, но в обороте есть только банкноты достоинством 1, 2, 5, 10, 20, 50, 100, 500, 1000, 5000 и 10 000 долларов. Причем монеты разных видов и годов выпуска. В том числе имеют ценность банкноты, изготовленные до 1928 года.

- Евро — валюта стран Евросоюза. В обращении на данный момент находятся банкноты семи номиналов: 5, 10, 20, 50, 100, 200 и 500 евро. Все они имеют единое тематическое и стилевое решение. В зависимости от номинала они различаются размерами и цветовой гаммой. Изображения на деньгах отражают эпохи и архитектурные стили Европы.

- Фунт стерлингов — валюта Великобритании. Стоит отметить, что стерлинги раньше изготавливали из серебра, а купюры появились только в конце семнадцатого века.

Чем характеризуются фидуциарные денежные системы?

Фидуциарные денежные системы – это такие системы, в которых денежные знаки не являются представителями общественного материального богатства, в частности, не размениваются на золото. Они сформировались вместе с переходом от металлического к бумажному денежному обращению. Как только внутренняя стоимость металлических денег отделяется от их номинала, появляются неразменные денежные знаки, начинается формирование фидуциарных денежных систем. Они могут строиться на металлической, бумажной, электронной основе. К настоящему времени можно выделить три вида фидуциарных денежных систем:

– переходные, сочетающие металлическое и бумажное обращение;

– полный фидуциарный стандарт;

– электронно-бумажные денежные системы.

Для переходных денежных систем характерным явлением становится лаж. Он представляет собой превышение рыночной ценой денежного металла, выраженной в бумажных денежных знаках, номинала бумажных денежных знаков, представляющих данное количество денежного металла. Обычно его исчисляют в процентах. В результате появления лажа формируется двойная система цен на товары: в бумажных знаках и в металлических деньгах.

В настоящее время происходит повсеместный переход к электронно-бумажным денежным системам.

Список фиатных (фидуциарных) денег мира

Ниже представлен список основных фиатных денег стран мира:

Электронные фиатные деньги

В последние два десятилетия фиат представлен преимущественно электронными деньгами. Как свидетельствует статистика в мире сегодня только 8% – это наличные средства. Остальное – это цифровые деньги на банковских счетах.

Государства разных континентов кто быстрее, кто медленнее переходят к безналичному обществу.

Однако их отличие от криптовалют снова же состоит в том, что они централизованы – эти электронные деньги принадлежат государству, а в отдельных случаях частным компаниям, которые устанавливают свои правила. Они могут по запросу отменить или заморозить транзакции.

Чтобы пользоваться электронными деньгами, обязательно прохождение идентификации – указание личной информации, загрузка документов, если пользователь желает получить полный доступ ко всем функциям системы.

Помимо денег на банковских счетах, различают сетевые частные валюты, пример – WebMoney, Яндекс.Деньги, Киви. А также сетевые фиатные деньги – PayPal и GlobalMoney.

Фидуциарные деньги в литературе

Там вы получили за труд, за старание двенадцать рублей, а тут вы берете ни за что, даром, да и не двенадцать, а пятнадцать, да и не серебром, а всё синими ассигнациями. После таких сильных убеждений Чичиков почти уже не сомневался, что старуха наконец подастся.

— Н.В. Гоголь, Мёртвые души

Происхождение термина “фиатных денег”, на который мало кто обращает внимание

В переводе с латинского слово «fiducia» значит «доверие» , латинский термин «fiat» переводится как «декрет, указание» или фраза «да будет так» . Т.е. стоимость фидуциарных денег базируется лишь на вере людей в то, что монеты или банкноты они в любой момент могут обменять на что-то ценное.

Для чего используется фиат

В этом пункте практически не требуется объяснение, ведь это именно те деньги, которые мы используем каждый день. Фиатная валюта поступает в виде наличных бумажных денег, монет, кредитов, займов или облигаций.

Фиат используется для обмена валюты. Международные услуги по переводу денежных средств позволяют людям брать одну форму фиксированных денег.

См. также

- Фиатные деньги

- Фидуциарный счёт

- Фидуциарный договор

- Законное платёжное средство

Регуляторы финансового рынка

Процесс эмиссии и последующий оборот фиатных денег контролируют государственные органы. Регуляторами финансового рынка считаются органы, наделенные достаточным количеством прав и полномочий и занимающиеся регламентированием и регулированием деятельности субъектов рынка. В большинстве случаев регуляторы имеют на рынке монопольную власть, они могут заниматься лоббированием законопроектов и принимают решения об отстранении от работы или ликвидации недобросовестных участников.

Основные финансовые регуляторы мира: NFA, CFTC и SEC (США), FCA (Великобритания), CySEC (Кипр), FINMA (Швейцария), FI (Швеция), FSC Mauritius (Мальта), PFSA (Польша), требования MiFID (Евросоюз), BaFin (Германия), CNMV (Испания), ACPR и AMF (Франции), FCMC (Латвия), FSAEE (Эстония), CSRC (Китай), SEBI (Индия), FSCL (Новая Зеландия), MAS (Сингапур), SFC (Гонконг), ASIC (Австралия), IFSC (Белиз), FSC (Маврикий), Botswana IFSC (Ботсвана), FSB (ЮАР), Dubai FSA (Дубай, ОАЭ), Банк России, ФСФР (Россия), ISA (Израиль), CMB (Турция), Tadawul (Саудовская Аравия), FinCom (Китай), НКЦПФР (Украина), AFSA (Казахстан), SET (Таиланд).

Сложности с деньгами

Одно из преимуществ, которое дает фиат, — его распространенность. Он поддерживается платежными сетями и валютными биржами по всему миру. Правительства контролируют денежную массу и не зависят от товара.

Но это также недостаток, потому что, если печатается слишком много денег, валюта сталкивается с гиперинфляцией.

Поскольку деньги должны постоянно печататься, их стоимость постоянно снижается в долгосрочной перспективе.

Вот некоторые из ключевых различий между фиатом и криптовалютами:

Фиат доступен, правила его использования давно установлены. Чтобы отказаться от него, нужна сильная инфраструктура приема криптовалют. Это не выгодно правительству, а кто-то видит в популяризации криптовалют экономическую угрозу и угрозу безопасности.

Другие статьи по теме денег:

Правда ли, что криптовалюты — спасение от инфляции?

Внедрение криптовалют: проблемы массового принятия и их решение

Какие проблемы денег породили криптовалюту

Об эмиссии денег

В оборот современные деньги попадают, благодаря порядку банковского кредитования. Эмиссия наличных или банкнотная – это монополия эмиссионного, то есть центрального банка. Безналичные или депозитные деньги выпускает в оборот Центробанк во время процесса кредитования банков коммерческих и в том числе система банков коммерческих во время кредитования субъектов экономической деятельности. На счетах коммерческих банков депозитного характера деньги увеличиваются в связи с эффектом мультипликации кредита, в процессе движения их от одного к другому коммерческому банку. Обеспечивают банкнотную эмиссию резервы Центробанка, который выпускает безналичные деньги, когда происходит:

- целевое кредитование народного хозяйства;

- прирост официальных резервов золотой валюты в странах, у которых активный платежный баланс (например, при покупке Центробанком иностранной валюты);

- предоставление кредитным учреждениям кредитов посредством проведения переучета векселей (центральный банк покупает векселя);

- кредитование казны для обеспечения гос. ценных бумаг (центральный банк покупает гос. ценные бумаги).

![развития современной денежной системы]()

Ссылки

- ФИДУЦИАРНАЯ ЭМИССИЯ // Современный экономический словарь.

- Нас ждёт дефляция, причём надолго, до конца 2014 года (США перестали публиковать информацию по М3 после 2006 года)

Заменит ли биткоин фиатные деньги?

Сегодня ответить на этот вопрос однозначно сложно. Биткоин пока находится на начальной стадии своего развития, ему предстоит решить еще множество проблем, как- то скорость проведения транзакций, масштабируемость, высокая волатильность.

Биткоин сегодня хотя и принимают к оплате многие магазины и сервисы, все же до повсеместного признания BTC еще очень далеко.

Тем не менее такие видные деятели современного бизнеса как глава Twitter Джек Дорси, сооснователь корпорации Apple Стив Возняк и многие крупные инвесторы выражают надежду, что в ближайшее десятилетие биткоин имеет все шансы стать если не единственным мировым платежным средством, то родной валютой интернета точно.

Графики курсов онлайн фиатных денег и криптовалют

Графики форекс и криптобиржи с котировками в режиме реального времени даются на сайте Академии Masterforex-V

- валютные пары форекс: индекс USD, EUR USD, GBP USD, USD JPY, USD CHF, USD CAD, NZD USD, AUD USD, USD RUB, EUR RUB, USD UAH, USD BYN, USD SEK, USD NOK, USD CNY, EUR CHF, EUR JPY, EUR GBP, EUR NZD, EUR AUD, EUR CAD, EUR NOK, EUR SEK, GBP CHF, GBP AUD, GBP CAD, GBP NZD, GBP JPY, GBP SEK, GBP NOK, CHF JPY, AUD CHF, NZD JPY, AUD JPY и др.;

- курсы криптовалют к фиатным деньгам: BTC, ETH USD (Ethereum к доллару США), XRP USD (Ripple к доллару), LTC USD (Litecoin доллар).

![]()

Фидуциарные деньги (от лат. fiducia — доверие; англ. fiduciary money ) — средства обращения, не имеющие внутренней стоимости; в частности — бумажные деньги, не обеспеченные запасом благородных металлов [1] . Основой, на которой фидуциарные деньги должны функционировать как платёжное средство является, в конечном счёте, государственный закон, указание принимать их по номиналу [2] .

Фиатные деньги — альтернативное название этого же феномена. Это американизм, впервые использованный в постановлениях одного из партийных съездов, прошедших в США в последней четверти XIX века (см. «Chicago Daily Tribune» от 24 марта 1878 года). The term 'fiat money' was used in the resolutions of an 1878 party convention. [3] . По сути дела, США тогда не имели ни центрального банка, ни золотого стандарта, и понятие, о котором шла речь в той полемике, вполне укладывалось в уже существовавшую тогда терминологию фидуциарных денег. Тем не менее, в американском английском языке термин «фиатные деньги» употребляется чаще, хотя англичанин Дж. М. Кейнс и в XX веке обходился понятием «fidutiary money» [4] .

При современном составе денежной массы и способах организации её обращения различий между «фиатными» и «фидуциарными» деньгами нет. Как и фидуциарные, фиатные деньги своей внутренней стоимости, соизмеримой с номиналом, не имеют. Обращаются они на основании «указания» (лат. fiat — «да будет так»), опирающегося на декларируемый авторитет государственной власти. В реальности падение авторитета этой власти (в том числе в лице центрального банка) приводит к снижению реальной покупательной способности «фиатных» денег — рост цен, инфляция, «бегство от денег» (попытки сохранить их покупательную способность ценой любой инвестиции) и т. п. Как констатирует современная (1998) монография по истории денег:

Actuellement (sans parler de la monnaie électronique) nos signes monétaires sont le papier-monnaie et des pièces de métal dont la valeur intrinsèque est très inférieure à leur valeur nominale. Ce sont des monnaies fiduciaires: leur valeur repose sur la confiance

— Bernard Merdrignac, André Chédeville. [5]

В англоязычной литературе термины «фидуциарный» и «фиатный» зачастую различаются. Фидуциарными там называются деньги, которые эмитент обязуется по предъявлении погасить товарными ценностями (например, золотом), а фиатными — деньги вообще без какого-либо товарного обеспечения (обычно они обеспечиваются долговыми ценными бумагами) [6] [7] [8] . Хотя на практике фидуциарные деньги обычно имели лишь частичное обеспечение, предъявитель всё же имел право на их погашение, в отличие от фиатных. Так, например, до 1963 г. на банкноте Федерального резерва США была надпись «payable to the bearer on demand» (оплачивается по требованию предъявителя), которая затем исчезла (История доллара США (англ.) русск. ). Таким образом, до 1963 г. долларовые банкноты были фидуциарными деньгами, а затем стали фиатными.

Содержание

История термина

В Новое Время термин «фидуциарные деньги» возникает синхронно с организацией обращения банкнот, которую проводил Банк Англии. Изначально банкнота была векселем банка, принявшего от вкладчика на хранение некую сумму в полноценной золотой монете. На таких условиях сумма денег, обращающихся в экономике, была равна сумма золотых монет в хранилищах банка.

Однако, развитие капиталистических отношений в Англии потребовало большей денежной массы, нежели имелось в наличии во всей экономике. В связи с этим Банк Англии начал выпускать в обращение банкноты, которым не имелось эквивалентного количества золота. Акт Роберта Пиля 1844 года установил границы этой непокрытой эмиссии в процентном соотношении к золотому запасу страны. Система денежного обращения, в основе которой лежало золото как всеобщий эквивалент, получила название золотого стандарта.

С развитием методов расчёта допустимой наличноденежной массы, а также способов её привязки к той или иной части золотого запаса, появлялись новые разновидности золотого стандарта (золотослитковый, золотодевизный и т. п.). Однако так или иначе владельцы фидуциарных денег (круг которых также со временем сокращался) имели возможность предъявить их в банк для получения полноценного золотого эквивалента.

Окончательный крах последней из форм золотого стандарта, Бреттон-Вудской произошёл в 1971—73 годах, когда правительство США в одностороннем порядке отказалось выдавать золото по требованиям центральных банков других стран. К этому времени изменился и состав массы, определяемой как фидуциарные деньги. В настоящее время к ним относятся банковские билеты и другие носители, ценность которых в обращении зафиксирована надписанной на них суммой. Последняя намного превышает их внутреннюю стоимость (цену производства банкнот и пр.), однако реальная покупательная способность может изменяться в зависимости от состояния экономики [9] , от доверия к эмитенту (как правило, это центральный банк страны) [2] [10] .

Фидуциарными деньгами, или фидуциарным кредитом, называют требования на стандартные деньги, оплачиваемые по требованию, и используемые в коммерции, но для которых не существует стандартных денег. Стандартными деньгами сейчас выступают банковские ноты (банкноты) эмиссионных банков, признанные законным средством платежа, и резервы банков на счетах центробанка. Стандартные деньги не содержат в себе требование на что-либо, кроме самих себя и при получении обозначают завершенность платежа.

Упрощенно, стандартные деньги это наличные в Вашем кошельке, фидуциарные деньги это Ваши депозиты в банке, которые Вы можете использовать для платежа чеком или кредитной/дебетной карточкой, в случае, если кредитная карточка не уходит в минус — при овердрафте возникают электронные ссудные квази-деньги.

На декабрь 2007 года в США масса стандартных денег составляла 836.4 миллиарда долларов, а масса фидуциарных денег 6065.5 миллиарда долларов [источник не указан 790 дней] .

В истории денежного обращения

Излагая историю денежного обращения, авторы некоторых учебников ретроспективно (то есть задним числом) подводят под определение «фиатных» денег все исторические формы неполноценного денежного обращения, существовавшие задолго до того, как сам термин «фиатные» (фидуциарные) деньги был введён в научный оборот. Так, Рамсден называет «фиатными» бумажные деньги времён империи Сун в Китае X века [11] . Р. Михенер вспоминает и о кредитных билетах (англ. bills of credit ), циркулировавших в британских колониях в Америке до объявления независимости США, а после выпускавшихся там же и другими провинциальными властями [12] . По признаку отсутствия внутренней стоимости эти средства обращения, действительно могут быть формально отнесены к «фидуциарным» или «фиатным» деньгам, однако общность применённого к ним термина скрывает фундаментальные различия между ними: фидуциарными (фиатными) являются не только «бумажки», но, например, и биллонная монета, о которой указанные авторы не упоминают. По-разному в разных случаях эмитенты обеспечивают и эквивалент, на который теоретически могут рассчитывать держатели этих обязательств. В связи с этим в отдельную группу выделяются кредитные деньги, эмиссия которых так или иначе связана с будущими доходами эмитента — например, в форме налогов, пошлин и т. п.

-

26.01.21 0 комментариев

- 772

На протяжении всей истории человечества деньги играли огромную роль в налаживании экономики и торговли. Их внешний вид менялся в зависимости от потребностей людей: они трансформировались, подстраиваясь под текущие условия, и сегодня могут быть представлены в самых разных формах. Рассмотрим самый распространенный вид – фиатные деньги.

Что такое фиатные деньги?

В обычной жизни все привыкли носить кошелек, содержимое которого и есть фиатные деньги. Простыми словами: это бумажные купюры, которые изготавливает государство для своих граждан, а также нематериальные деньги на банковских картах. Часто сюда же относят и разменные монеты, но в альтернативной классификации их причисляют к товарным (классическим) деньгам. Соответственно, в каждой стране есть свои фиатные денежные знаки: доллары, иены, фунты, рубли. При этом евро является официальной валютой сразу нескольких десятков стран.

Особенность фиатных денег состоит в том, что сами по себе они не представляют какой-либо ценности. И если монеты включают в себя хотя бы цену металла, то банкноты это обычная бумага, которая в случае политического переворота рискует превратиться в пустышку (особенно когда свергают тирана, чье изображение украшает большинство купюр). С другой стороны, беднейшие страны страдают от гиперинфляции, где в деньгах можно купаться и возить их тележками – но при этом на всю сумму можно купить лишь пару буханок хлеба. В этих случаях купюры близки к цене бумаги, из которой сделаны.

Вывод прост: фиатные деньги имеют ценность лишь в случае, если обеспечиваются физическим товаром. Другими словами, за них полностью поручается государство, которое объявляет свою валюту законным расчетным средством внутри страны – а центральный банк регулирует ценность и эмиссию банкнот.

Фиатные валюты еще называют фидуциарными. Зачастую два этих термина используют как синонимы, но в некоторых источниках они носят разный характер. К примеру, американский экономист Милтон Фридман называл «фидуциарными деньгами» банкноты, которые можно по предъявлении обменять на золото или серебро, а «фиатными» – деньги без обязательств.

Слово fiat с латинского имеет перевод «Да будет так». Другие значения: указ, приказ, постановление, декрет. На латинском fiducia – доверие.

История появления: от железных прутьев до фиата

До появления денег в их привычном виде простейшая экономика существовала на основе обмена, однако спустя какое-то время роль обменного эквивалента начали выполнять металлы. Изначально это были обычные железные предметы, такие как наконечники копий, затем слитки из серебра и золота разной формы. Впервые железо было применено как средство мены еще в XVI веке до н. э.

В Китае и Японии железные монеты не чеканилась, а отливалась. Посередине проделывали квадратное отверстие (для нанизывания на шнур). Древнейшие железные китайские монеты «цянь» относятся к 520 до н. э.

Считается, что первые драгоценные монеты появились в Лидии около 685 года до н. э. Изготавливали их из природного сплава серебра и золота, который назывался электрум. Такой сплав содержал в среднем от 15 до 50% серебра. Римские золотые монеты были отчеканены в 215 г. до н. э.

Что касается более дешевых бронзовых монет, то впервые они появились в древнекитайской культуре во втором тысячелетии до н. э. О пренебрежительном отношении к медным деньгам можно прочитать еще в одной из комедий греческого Аристофана.

Первые монеты из чистого серебра впервые начали чеканить в древнегреческом городе Эгине 550-530 до н.э. Их называли денариями. Чуть позже начали изготавливать монеты поменьше – сестериций.

На американском континенте первые серебряные монеты, изготовленные методом чеканки, сошли с монетного двора в 1794 г. На них изображалась женщина с распущенными волосами, олицетворяющая свободу. А первые золотые монеты были выпущены на год позднее после принятия соответствующего монетного акта, согласно которому производились монеты номиналом в 2,5, 5 и 10 долларов.

В истории также существовали монеты с двойным номиналом, который указывался, если монета использовалась как законное платежное средство в двух государствах с тесными экономическими связями (русско-польские, русско-французские, русско-молдавские монеты).

⚡ К слову, монеты уже в древние времена пытались подделать: обычно их стачивали или обрезали. Чтобы исключить мошенничество, Исаак Ньютон, который в 1696 вступил в должность хранителя Монетного двора в Лондоне, предложил писать по краю монеты слова, исключающие незаметный срез.

Однако нехватка драгоценных металлов и неудобство использования металла вообще со временем привели к необходимости найти более дешевую альтернативу монетам. О неудобстве расчетов скажет всего один факт: в России при Петре I медные деньги в виде налогов свозились бочками.

Так появились первые бумажные деньги, но еще не в привычном их понимании – в то время выпускался сертификат, в котором было указано, сколько именно денег (монет) его владелец оставил в казне. Это позволило купцам расплачиваться не монетами, а бумажными банкнотами.

🔎 Отсюда и название – «bank note» в переводе с английского означает «запись от банка». Таким образом они передавали право собственности на определённое количество золота без передачи самого золота.

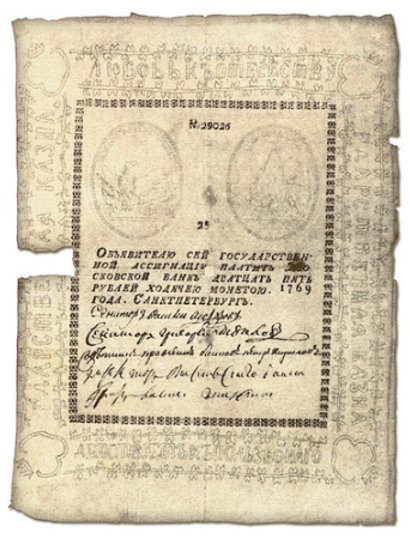

Считается, что впервые такие деньги начали производить в Китае в 910 году (по некоторым источникам – в 812 г). В Европе печатные деньги впервые появились в 1661 году в Стокгольме, дословно они назывались «кредитные далеры». Причем первый эксперимент был не слишком удачным. А в России они были введены только в 1769 и назывались ассигнациями, обеспечиваясь сначала медной, а потом и серебряной монетой. Про историю денег в России читайте здесь.

Предъявитель этой бумаги при обращении в банк гарантировано получал нужное количество металла. По этой причине ассигнации считались обеспеченными, однако потребность в печати бумажных денег в начале XIX века привела к инфляции: так, в 1810 году 1 рубль серебром был эквивалентен 3 рублям ассигнациями. Т.е. даже в то время можно говорить о частично фиатной валюте. Во времена Пушкина ходили купюры от 5 до 200 рублей, которые были известны по цветам (как, кстати, и в советское время).

Фиатная валюта и золотой стандарт

На разных этапах истории в качестве металла для монет выступали разные материалы. Изначально функционировал медный стандарт, затем он сменился серебряным. Долгое время во многих странах был введен биметаллизм – денежная система, основанная на двух металлах (золото и серебро).

Официально золото стало главным денежным металлом (золотой монометаллизм) в Англии в 1816 г. Однако фактически золотой стандарт начал функционировать после того, как Исаак Ньютон, будучи хранителем Королевского монетного двора Великобритании, в 1717 вывел фиксированное соотношение между золотом и серебром. Подробности о золотом стандарте читайте здесь.

Новый курс привел к постепенному вытеснению серебра и тем самым подтолкнул многие страны к полному переходу на золото. Фактически это означало, что пределом эмиссии выступал официальный золотой запас государства, а значит, злоупотреблять выпуском бумажных купюр было невозможно.

Не последнюю роль в этом процессе сыграл тот факт, что к середине XIX века открылись богатые месторождения золота в Америке и в Африке. Золотой стандарт появился тогда же и существовал в мире относительно долго (приблизительно 150 лет) – но после Великой депрессии 1929 года стало понятно, что существующая система не является гарантий от глубоких экономических спадов и потрясений. Начинаются реформы, которые вскоре приведут к полному обновлению финансовой системы и появлению необеспеченных денег.

Как промежуточный этап на пути к новой экономике, в 1944 году в местечке Бреттон-Вудс состоялась международная конференция, где было принято решение привязать американский доллар к золоту, а все остальные валюты — к доллару. Это послужило началом новой эпохи золотовалютного стандарта.

Такое положение вещей сохранилось вплоть до отмены золотого стандарта в 1971 году (в некоторых странах окончательный отказ от привязки к золоту произошел чуть позднее). Причиной послужило то, что поддерживать эмиссию бумажных денег становилось все труднее — запасы золота в хранилищах должны были постоянно пополняться, а промышленность развивалась и требовала средств. К тому же инцидент в середине 1960-х показал нежелание крупнейшей мировой державы обеспечивать свою валюту золотом в прямом смысле этого слова.

Сегодня банки не обязаны сегодня обменивать купюры на драгоценный металл. Сами банкноты теперь являются полноценным платежным средством и носят название «фиатные деньги», а золото или золотые монеты рассматривают в основном как средство инвестирования. Таким образом, эволюция денег выглядит следующим образом:

➤ Сколько фиатных денег во всем мире? Вопрос очень сложный, хотя бы из-за выбора системы подсчета. Согласно денежному агрегату М2, который включает в себя банковские депозиты и цифровые фиатные доллары, общая сумма американской валюты на начало 2020 г. составляла около $15,5 трлн. По некоторым оценкам, общая совокупность доллара с остальными фиатными валютами уже превышает 100 трлн. долл.

Отличие классических и фиатных денег

Классическими принято называть обеспеченные или полноценные деньги. К ним относятся все виды товарных денег, золотые и серебряные монеты, слитки, банкноты с полным или частичным покрытием золотом. Так как они обладают определенной внутренней стоимостью, то не могут обесцениться полностью.

Фиатные деньги в этом плане отличаются от классических:

- Они не имеют товарной природы, но способны выполнять функции денег, поскольку государство принимает их в качестве основного и платежного средства;

- Внутренняя стоимость бумажных фидуциарных денег значительно ниже, чем номинальная;

- Стоимость классических денег растет с годами — уже сейчас советские монеты с портретом Ленина имеют некоторую ценность. При этом монеты могут иметь срок больше тысячелетия, что бумаге не грозит;

- Замену бумажных денег провести гораздо дешевле. В истории были случаи, когда монеты сохранялись в обороте, но ходили по другой стоимости;

- Бумажные деньги легче и удобнее для подсчета в быту, однако термин «золотой запас страны» существует неспроста — золото благодаря высокой цене, химической инертности и большой компактности не теряет актуальности как показатель могущества государств

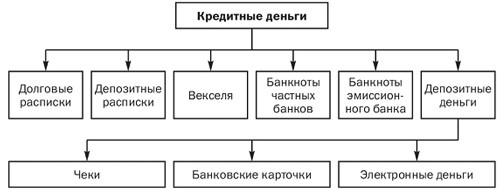

Виды и недостатки фиатной валюты

Фиатные деньги делятся на бумажные и кредитные. Бумажные представляют собой купюры разного номинала, которыми люди пользуются ежедневно. Кредитные – это своего рода обязательства банка перед пользователями (сертификаты, векселя, чеки). Выпускает их не казначейство, а непосредственно сами банки, так что они обеспечены активами банков-эмитентов.

По форме функционирования фиатные деньги делятся на три вида:

- Наличные (обыкновенные бумажные);

- Депозитные. Не имеют материальной формы и существуют только в виде сумм на счетах в банке;

- Электронные. Такие деньги переводятся на нужные счета автоматически с помощью системы электронных банковских услуг

Плюсы фиатных денег очевидны: они удобны в обращении и в обычный кошелек европейца войдут купюры с большей покупной способностью, чем стоил бы воз железных прутьев в Спарте. Да и банкоматы сегодня стоят по всему миру. Однако у фиата есть и существенные недостатки:

- Подверженность инфляции – ценность денег непостоянна, она падает со временем. Посмотрите, к примеру, сколько вы могли купить на одну и ту же сумму сегодня и 15 лет назад;

- Необеспеченность реальным активом — с момента отмены золотого стандарта в 1971 ни одна купюра не имеет собственной стоимости;

- Попытки подделок – с развитием технологий фальшивомонетчики в наше время достигли серьезных успехов, хотя и государство пытается совершенствовать методы защиты;

- Растущий государственный долг, поскольку мало препятствий для эмиссии новых денег в поддержку экономики. В частности, государственный долг США уже превысил отметку в $25 трлн.;

- Изнашиваемость бумажных купюр. В целом эта проблема уже стоит не так остро, так как большинство денег находится на банковских счетах, а платежи осуществляются с помощью электронного банкинга. Но до полного перехода на электронные деньги еще далеко.

Наряду с эмиссией наличных денег все большую популярность приобретает безналичная эмиссия: в современной экономике примерно 80-90 % денег не существуют в физической реальности. К примеру, на один напечатанный рубль приходится около 9 рублей, которые являются записями в базах данных. Кроме того, сейчас рассматривается возможность введения цифровой валюты центрального банка (цифрового рубля) – если она состоится, то цифровой рубль тоже можно будет считать фиатным.

Крипто- и фиатная валюта

Про главного представителя криптовалют биткоин слышали, наверное, все. Не будем усложнять: криптовалюты являются машинным кодом, эмиссией которого занимаются не государства или банки, а компьютерные мощности пользователей разных стран. Другими словами, за ним не стоит государство и его бизнес, а только лишь спрос и предложение различных людей. Тем не менее ряд стран признают биткоин альтернативным платежным средством, хотя его роль в мировой экономике крайне мала.

В сети есть множество статей, где фиатные деньги выглядят как промежуточное звено на пути к прекрасным криптовалютам – как в советские времена коммунизм провозглашался высшим строем и неизбежным победителем капитализма. Позволю себе другое мнение.

Мы помним, что основной признак фиатной валюты это признание государством в качестве законного платежного средства на собственной территории. Биткоин и другие криптовалюты государством не выпускаются, а значит, фиатными деньгами считаться не могут (впрочем, в большинстве случаев нет проблемы получить фиат за криптовалюту с использованием обменников в интернете). Сравнение выявляет достаточно число недостатков криптографической валюты:

| Фиатные деньги | Криптовалюты |

| Законное платежное средство, стабильный курс у развитых стран | Высокая волатильность. Курс определяется спросом и предложением без привязки к экономике, что делает его крайне неустойчивым |

| Выражены как в наличных деньгах, так и в электронных | Не имеют физического эквивалента |

| Выпускаются государством | Децентрализованы – все пользователи криптовалюты сами регулируют работу системы |

| При использовании возможны расчеты наличными | Привязаны к интернету и к физическим накопителям (жесткий диск, флешка) |

| Нет ограничений по выпуску | Могут иметь потолок выпуска (в случае биткоина это 21 млн. монет к 2140 году) |

| Переводы проводятся банками, в связи с чем с пользователя взимается комиссия. Но уже есть банки, которые не взимают с клиентов плату за ведение счета и многие операции | Криптовалюты отправляются напрямую получателю, без посредников. Но скорость платежа из-за алгоритма блокчейн от нескольких минут до часов, отменить транзакцию нельзя |

| Надежное хранение | Цифровые криптокошельки и даже биржи криптовалют могут стать жертвами атак хакеров |

Заключение

Фиатом называется законная национальная валюта любого государства, которая основывается на его гарантиях. Фиатными деньгами удобно платить в магазине, тем более, что сейчас это можно сделать бесконтактной карточкой или даже с телефона – но если у вас есть определенная сумма, которую вы можете не трогать несколько лет, то разумнее разместить ее в различных активах инвестиционного портфеля. Потому что с точки зрения времени деньги (в том числе в валюте развитых стран) это наихудший вариант из всех возможных, ведущий к поражению от инфляции и уменьшению покупательной способности:

Рубль как валюта развивающейся страны обесценивается значительно быстрее доллара, что хорошо видно по накопленной инфляции с 2000 года. Кто-то может сказать, что для инвестиций существуют пенсионные фонды — но в России это абсолютно непрозрачные структуры, которые к тому же жестко ограничены государством в выборе активов. Результатом является то, что практически все РПФ со временем проигрывают инфляции, показывая результаты около низкодоходного банковского депозита.

В этом году будет ровно полвека с перехода к фиатным необеспеченным деньгам и отмене золотого стандарта. Что можно сказать? Новая система ожидаемо не стала панацеей от мировых кризисов, так что периодически возникают разговоры о возвращении к обеспечению валют золотом в той или иной форме. Что, кстати, толкает цену золота вверх – за последние 50 лет оно показало очень неплохие результаты. Останется ли система в нынешнем виде и сумеет ли электронное обращение полностью вытеснить фиатную бумагу, покажет время.

Читайте также: