Договор о материальной ответственности с самозанятым

Опубликовано: 16.04.2024

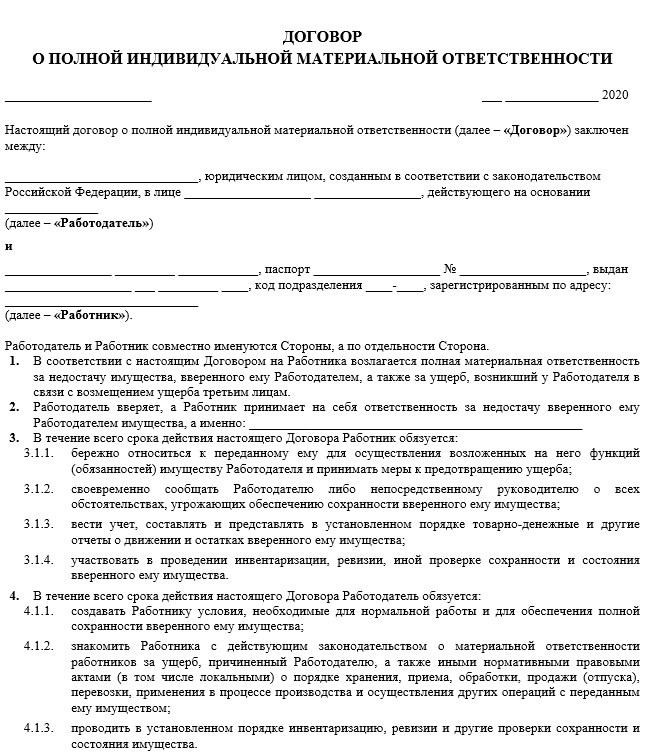

Бланк договора

Образец документа, подготовленный специалистами сервиса.

Перечень должностей и работ

Перечень работников, с которыми можно заключить договор о полной материальной ответственности.

-->Что нужно знать для оформления договора полной материальной ответственности работника

Каждый работник несет ответственность за ущерб, причиненный работодателю, не больше своего среднемесячного заработка (ограниченная ответственность). На некоторых работников, которые имеют доступ к материальным ценностям, можно распространить полную материальную ответственность. Для этого необходимо заключить договор полной материальной ответственности.

Условия для заключения данного соглашения

Сотрудник должен соответствовать следующим требованиям:

- возраст — старше 18 лет;

- непосредственно обслуживать или использовать товары, деньги и другие виды ценностей;

- занимать должность или выполнять работы из списка, утвержденного постановлением Министерства труда и социального развития (скачать данный перечень можете в начале данной статьи).

Вот некоторые виды должностей и работ, указанные в перечне:

- кассиры, контролеры, а также другие работники, выполняющие обязанности кассиров (контролеров);

- работающие в сфере оборота денежных знаков, ценных бумаг, драгоценных металлов и иных валютных ценностей, занятые в операциях с наличностью, банковскими картами;

- сотрудники организаций торговли, общепита, гостиниц, предприятий бытового обслуживания (директора, заведующие, администраторы, их заместители, помощники, продавцы, товароведы);

- руководители строительных и монтажных цехов, мастера и производители строительно-монтажных работ;

- руководители (их заместители) организаций по заготовке, транспортировке, хранению, учету и выдаче материальных ценностей, завхозы, кладовщики, кастелянши и другие работники, ведущие учет, хранение, выдачу и транспортировку материальных ценностей;

- работы по приему и выплате всех видов платежей, по расчетам при продаже товаров, продукции и услуг; по изготовлению и хранению всех видов билетов, талонов, абонементов;

- работы по приему и обработке груза, багажа, почтовых отправлений и других материальных ценностей, их доставке;

- работы по разведению сельскохозяйственных и других животных и т.д.

Также полную материальную ответственность за ущерб, причиненный организации, несет руководитель (ст. 277 ТК РФ). Требовать от руководителя возмещения ущерба в полном размере работодатель имеет возможность независимо от того, заключен ли с директором соответствующий договор или нет.

Довольно частый вопрос: можно ли заключить договор о полной материальной ответственности с бухгалтером?

В вышеуказанном перечне должность бухгалтера не упомянута, поэтому заключить с ним такой договор нельзя. Такой сотрудник обычно не работает с деньгами и ценностями напрямую.

Форма договора

Данное соглашение заключается в письменном виде. Один экземпляр договора передается работнику, второй хранится у работодателя. На экземпляре работодателя желательно получить подпись работника, подтверждающую получение им своего экземпляра (аналогично процедуре при заключении трудового договора).

Содержание договора

В соглашении обязательно укажите следующие пункты:

- наименование договора, а также его номер (если компания ведет регистрацию);

- место и дата составления документа;

- наименование работодателя, сведения о руководителе, а также документе, на основании которого он ведет деятельность;

- ФИО работника, его паспортные данные.

Основная часть

В основной части распишите состав имущества, за которое сотрудник несет ответственность, или укажите документ, в котором данное имущество расписано (акт приема-передачи ценностей).

Пропишите обязанности работника по обеспечению сохранности вверенного ему имущества и по контролю за движением материальных ценностей (сотрудник обязан вести учет имущества, поводить инвентаризацию, ревизию).

В договоре нужно упомянуть о предоставлении работнику инструкций и иных документов, устанавливающих порядок хранения, приема, обработки, продажи, перевозки, и осуществления других операций с переданным ему имуществом.

Укажите порядок привлечения работника к ответственности: для этого необходимо составить акт, проведя проверку для установления размера причиненного ущерба и причин его возникновения.

Работодатель выносит распоряжение о взыскании суммы причиненного ущерба. При истечении месячного срока или отказе работника добровольно возместить ущерб, взыскание осуществляется только судом.

Реквизиты сторон

В последней части указываются полные реквизиты сторон и ставятся подписи обеих стороны. На экземпляре работодателя сотрудник ставит запись о получении своего экземпляра договора.

- Как принять на работу иностранца

- Удаленную работу узаконили

- Какие документы оформить при найме сотрудника

- Как принять сотрудников на удалённую работу

- Бумажная трудовая книжка: инструкция для работодателя

- Работники без трудового договора: рисковать или не стоит?

- Срочный трудовой договор: как заключить с пользой и избежать проблем

- Временный договор с сезонным работником: как заключить правильно

- Как правильно оформить испытательный срок работнику

- Договор аренды рабочего места с мастерами в парикмахерской

- Как уволить пенсионера

- Работники на неполной ставке: как оформить без проблем

- Как не получить штраф за вакансию

- Ученический договор: как подготовить людей к работе в компании

- Как ИП принять на работу сотрудника

- Как уволить сотрудника

- Как принять на работу сотрудника в организацию

- Сотрудники уволены. Как отчитаться.

Справочная / Сотрудники: наём, зарплата, документы

Можно ли заключать договор с физическим лицом без НДФЛ и страховых взносов

НДФЛ — это налог на доходы физлица. Страховые взносы — это отчисления в налоговую для накопления пенсии и бесплатных приёмов в поликлинике.

Если предприниматель сотрудничает с физлицом без статуса самозанятого или оформленного ИП, на него переходит забота платить НДФЛ и взносы. Отменить обязанность в договоре нельзя. Даже если человек сам на это согласен.

Если забить на обязанность, налоговая оштрафует по ст. 123 НК РФ — за сам налог, и по ст. 119 — за несданный отчёт. И, конечно, взыщет долг с неустойкой.

Предприниматель — налоговой агент по НДФЛ для физлица

Физлица обязаны платить налоги с доходов. С каждого поступления денег российские граждане платят 13 %. Иностранцы платят 30 %, если доход получили в нашей стране. Это положения ст. 207, 224 НК РФ.

Когда ИП или организация нанимает физлицо по гражданско-правовому договору, обязанность платить в налоговую НДФЛ переходит на них. Заказчик становится налоговым агентом. Плюс за чужие налоги надо ежеквартально и ежегодно сдавать отчёты. А с физлица снимаются все налоговые обязанности. Правила — из ст. 226, 230 НК РФ.

Написать в договоре, что физлицо самостоятельно разбирается с НДФЛ, нельзя. Такая налоговая оговорка в договоре — пустое место. Обязанность переводить НДФЛ с предпринимателя не снимется. Это подтвердил Минфин в Письме № 03-04-05/12891.

Обязанность налогового агента не снимается, даже если ИП сам перешёл на налог для самозанятых. Вроде хотел упростить бухгалтерию и снизить расходы, но нет. Основание — ч. 10 ст. 2 Закона о самозанятых.

НДФЛ вычитают из суммы вознаграждения физлица. Налоговому агенту запрещено писать в договоре, что сумму налога он платит за свой счёт.

Например, вознаграждение программиста по договору составляет 200 000 ₽. Написать, что заказчик обязан за свой счёт перевести в бюджет налог 13 % в сумме 26 000 ₽ нельзя. На руки программист получит только 174 000 ₽.

Чтобы не обмануть программиста с обещанным гонораром в две сотни, в договоре пишут сумму вознаграждения 226 000 ₽. Без оговорок.

НДФЛ переводят в налоговую на следующий день после выплаты вознаграждения.

Однако бывают ситуации, когда налоговый агент не может заплатить налог. К примеру, у него арестовали деньги на счёте. Пока идут разбирательства, платежи парализованы.

Налоговый агент обязан сообщить физлицу и налоговой, что не может перевести НДФЛ. Сделать это надо до 1 марта следующего года. Тогда физлицо платит НДФЛ самостоятельно. Физлицо уведомляют в свободной форме, главное — письменно, налоговую — при подаче отчёта 2-НДФЛ за 2020 год или 6-НДФЛ — за годы, начиная с 2021.

По договорам с самозанятыми платить НДФЛ не нужно

НДФЛ не платят самозанятые физлица. Вместо него платят пониженный налог в размере 4-6 %. И делают это всегда сами, без агентов.

Выходит, предпринимателю удобнее работать с самозанятыми. Хлопот с налогами и отчётами нет, штрафы не грозят. Однако сотрудничать с самозанятыми не получится, если:

- он бывший работник предпринимателя, а после увольнения не прошли два года;

- работает от имени предпринимателя по договору агентирования, комиссии или поручения;

- оказывает курьерские услуги;

- зарабатывает больше 2,4 миллиона в год.

Если физлицо не может быть самозанятым, с ним сотрудничают как с обычным физлицом. И в качестве налогового агента платят за него налог.

По каким договорам НДФЛ за физлицо платят, а по каким нет

Заплатить НДФЛ нужно, если предприниматель сотрудничает с физлицом или пользуется его имуществом. А вот если что-то покупает у него, то нет — ст. 208 НК РФ.

НДФЛ удерживают по договорам:

🔸 подряда — отделочник ремонтирует офис;

🔸 оказания услуг — маркетолог настраивает таргет;

🔸 авторского заказа — писатель пишет сценарий к рекламному ролику;

🔸 агентирования, поручения и комиссии — представитель ищет клиентов на покупку программы;

🔸 покупки исключительных прав — разработчик пишет программу и отдаёт авторские права;

🔸 аренды недвижимости — физлицо сдаёт помещение под магазин;

🔸 аренды автомобиля или оборудования — партнер передаёт личное имущество в общий бизнес.

По договорам аренды налог вычитают из суммы платы за пользование имуществом без учёта коммунальных платежей, если они входят в арендную плату.

Физлицо платит НДФЛ сам по договорам:

🔹 купли-продажи — знакомый продал предпринимателю партию самокатов;

🔹 покупки прав или цессии — партнёр за дисконт отдаёт право забрать долг за товар.

Предприниматель — страхователь по взносам за физлицо

ИП и организации обязаны платить страховые взносы за физлиц, с которыми сотрудничают. А ещё отчитываться в Пенсионный фонд и налоговую. Здесь они становятся страхователями по ст. 419 НК РФ.

Сумма страховых взносов — это 27,1 % от вознаграждения.

Взносы добавляют, а не вычитают. Всю сумму платят в налоговую, а оттуда 22 % уйдут в Пенсионный фонд, а 5,1 % — на медстраховку по полису. Получается, страховые взносы — это допрасходы предпринимателя. И переложить их на физлицо нельзя. Физлица без ИП и самозанятости вообще никогда не платят взносы за себя сами.

Для айти-компаний, аптек, инноваторов и социального бизнеса тарифы ниже. Поищите свою деятельность в ст. 427 НК РФ.

Взносы не платят за самозанятых. Но чтобы перед налоговой всё было чисто, надо сохранить чек от самозанятого из приложения «Мой налог». Без чека взносы заставят платить. Правило — из ч. 1 ст. 15 Закона о самозанятых.

Взносы платят до 15 числа следующего месяца после выплаты гонорара — ст. 431 НК РФ.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

По каким договорам надо платить взносы за физлицо, а по каким нет

Надо ли платить страховые взносы, зависит от договора с физлицом — ст. 420 НК РФ.

Страховые взносы платят по договорам:

- подряда;

- оказания услуг;

- авторского заказа;

- комиссии, агентирования и поручения — если по ним физлицо оказывало услуги;

- покупку исключительных прав или лицензии — например, у автора ролика для ютуба.

Страховые взносы не платит ни предприниматель, ни физлицо по договорам:

- аренды;

- купли-продажи;

- уступки прав или цессии.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Министерства труда и социальной защиты РФ от 17 ноября 2020 г. № 14-2/ООГ-17024 О заключении договора о полной материальной ответственности

Департамент оплаты труда, трудовых отношений и социального партнерства Министерства труда и социальной защиты Российской Федерации рассмотрел в пределах компетенции обращение по вопросу заключения договора о полной материальной ответственности, поступившее на официальный сайт Минтруда России в электронной форме, и сообщает.

В соответствии с Положением о Министерстве труда и социальной защиты Российской Федерации, утвержденным постановлением Правительства Российской Федерации от 19 июня 2012 г. N 610 (далее - Положение), Минтруд России дает разъяснения по вопросам, отнесенным к компетенции Министерства, в случаях, предусмотренных законодательством Российской Федерации.

Положение не наделяет Минтруд России полномочием по осуществлению консультирования граждан и организаций по вопросам соблюдения трудового законодательства. В качестве работодателя либо его представителя Вы вправе обратиться в Федеральную службу по труду и занятости (Роструд) и ее территориальные органы за предоставлением государственной услуги по информированию и консультированию работодателей и работников по вопросам соблюдения трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права, в порядке, установленном Административным регламентом предоставления вышеназванной государственной услуги (утвержден приказом Роструда от 23 августа 2019 г. N 230).

Вместе с тем информируем.

В соответствии с положениями глав 37 и 39 Трудового кодекса Российской Федерации (далее - ТК РФ) сторона трудового договора (работодатель или работник), причинившая ущерб другой стороне, возмещает этот ущерб в соответствии с ТК РФ и иными федеральными законами.

Трудовым договором или заключаемыми в письменной форме соглашениями, прилагаемыми к нему, может конкретизироваться материальная ответственность сторон этого договора.

Полная материальная ответственность работника состоит в его обязанности возмещать причиненный работодателю прямой действительный ущерб в полном размере.

Под прямым действительным ущербом понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества), а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение, восстановление имущества либо на возмещение ущерба, причиненного работником третьим лицам.

Материальная ответственность в полном размере причиненного ущерба может возлагаться на работника лишь в случаях, предусмотренных ТК РФ или иными федеральными законами.

Случаи полной материальной ответственности установлены статьей 243 ТКРФ, в том числе:

- когда в соответствии с ТК РФ или иными федеральными законами на работника возложена материальная ответственность в полном размере за ущерб, причиненный работодателю при исполнении работником трудовых обязанностей;

- недостачи ценностей, вверенных ему на основании специального письменного договора или полученных им по разовому документу.

Письменные договоры о полной индивидуальной материальной ответственности, то есть о возмещении работодателю причиненного ущерба в полном размере за недостачу вверенного работникам имущества, могут заключаться с работниками, достигшими возраста восемнадцати лет и непосредственно обслуживающими или использующими денежные, товарные ценности или иное имущество.

Перечни работ и категорий работников, с которыми могут заключаться указанные договоры, а также типовые формы этих договоров утверждаются в порядке, устанавливаемом Правительством Российской Федерации.

В соответствии с постановлением Правительства Российской Федерации от 14 ноября 2002 г. N 823 постановлением Минтруда России от 31 декабря 2002 г. N 85 утвержден Перечень должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности.

В данный Перечень включены, в частности, работы: по купле (приему), продаже (торговле, отпуску, реализации) услуг, товаров (продукции), подготовке их к продаже (торговле, отпуску, реализации).

Также указанным постановлением Минтруда России утверждена типовая форма договора о полной индивидуальной материальной ответственности.

В силу законодательства договор является добровольным соглашением сторон этого договора.

Вместе с тем, как указано в абзаце втором пункта 36 постановления Пленума Верховного Суда Российской Федерации от 17 марта 2004 г. N 2, если выполнение обязанностей по обслуживанию материальных ценностей является основной трудовой функцией работника, что оговорено при приеме на работу, и в силу действующего законодательства с ним может быть заключен договор о полной материальной ответственности, о чем работник знал, отказ от заключения такого договора следует рассматривать как неисполнение трудовых обязанностей со всеми вытекающими последствиями.

Данное мнение Минтруда России не является разъяснением и нормативным правовым актом.

| Заместитель директора Департамента оплаты труда, трудовых отношений и социального партнерства | Т.В. Маленко |

Обзор документа

- что подразумевается под материальной ответственностью работника;

- с какими категориями работников могут заключаться договоры о полной материальной ответственности;

- каковы последствия отказа от заключения таких договоров.

Три года работаю менеджером по логистике. Занимаюсь закупкой запчастей, складываю их в шкафы, выдаю инженерам на ремонт. Эти функции выполняю один, то есть, когда я ухожу в отпуск или на больничный, подмены нет.

Работодатель предложил подписать договор о полной материальной ответственности, причем задним числом — с даты устройства на работу. Говорят, что это для налоговой: грядет проверка, а у нас нет материально ответственного лица. Хотелось бы им верить и помочь, но терзают смутные сомнения.

Расскажите, на какие риски я себя обрекаю, если подпишу этот договор. Ведь, когда меня не будет, на склад может зайти любой, взять оттуда запчасть и не провести в «1С» или провести неверно. Как потом разбираться?

Вас не зря терзают сомнения. По закону заключать договор о полной индивидуальной материальной ответственности можно, но только с некоторыми категориями работников. Указывать в таком договоре, что он подписан еще три года назад, работодатель не вправе.

Когда работник подписывает договор, то берет на себя обязательство компенсировать весь объем недостачи вверенного ему имущества. Вы пишете, что доступ к запчастям есть у всех остальных сотрудников. В таком случае лучше заранее обсудить с руководством, как вы будете отвечать за это имущество. Вот на что следует обратить внимание.

Что такое полная материальная ответственность

По закону работник обязан возместить ущерб, который нанес имуществу работодателя, или расходы работодателя на компенсацию такого ущерба другим лицам. Подробно о том, когда работника могут привлечь к материальной ответственности, мы уже писали. Напомню только основные моменты.

Обычно ответственность сотрудника ограничена размером среднемесячного заработка. То есть если работник сломал запчасть стоимостью 100 000 Р , но при этом зарабатывает в среднем 30 000 Р в месяц, то он обязан компенсировать работодателю только 30 000 Р .

Есть случаи, когда работник несет полную материальную ответственность и должен компенсировать работодателю всю сумму ущерба: даже если зарплата 30 000 Р , обязан возместить 100 000 Р .

Один из таких случаев — наличие подписанного работодателем и работником договора о полной индивидуальной материальной ответственности. Этот договор можно заключить не с любым сотрудником, а только с тем, чья работа соответствует утвержденным Минтрудом перечням. Есть два таких перечня: должностей и выполняемых работ. Достаточно, чтобы работа входила в один из них.

Перечни должностей и работ, при замещении и выполнении которых с работниками разрешено заключать договоры о полной материальной ответственностиPDF, 96 КБ

В первом перечне должности менеджера по логистике нет. А вот во втором есть указания на работы по закупке и отпуску товаров, а также на работы по приему на хранение, учету и выдаче материальных ценностей на складах. Получается, если ваша работа связана с покупкой запчастей, их хранением и выдачей другим сотрудникам, то с вами действительно можно заключить договор о полной материальной ответственности.

Совсем другая ситуация, если вы просто ищете наиболее выгодную по цене запчасть, но сами ее не покупаете. А также если просто вносите сведения о запчастях в базу данных, а забрать товар может свободно любой другой работник. В таком случае заключить договор о материальной ответственности с вами нельзя.

Можно ли отказаться заключать договор о полной материальной ответственности

В трудовом кодексе не указано, что работник обязан подписывать договор о полной материальной ответственности. Но Верховный суд разъяснил, что в некоторых случаях отказ сотрудника заключить такой договор следует рассматривать как неисполнение трудовых обязанностей. Это допустимо, если:

- Основная трудовая функция работника — обслуживать имущество работодателя.

- При устройстве на работу сотрудник знал, что работодатель может заключить с ним такой договор.

абз. 2 п. 36 постановления Пленума ВС РФ от 17.03.2004 № 2 PDF, 298 КБ

То есть работник не вправе отказаться заключать договор о полной материальной ответственности, если занимаемая им должность или выполняемая работа предполагает такую ответственность. В противном случае работнику могут сделать замечание, выговор или даже уволить за дисциплинарный проступок.

Если договор о полной материальной ответственности заключают с уже действующим сотрудником и он отказывается его подписывать, работодатель обязан предложить ему другую работу. Об изменениях работодатель должен предупредить работника письменно не позднее чем за два месяца. Если подходящей работы нет или сотрудник отказался от предложенных вариантов, его можно уволить.

Как обеспечить сохранность имущества

Если работодатель возлагает на вас ответственность за какое-то имущество, то должен организовать систему его учета. Иначе будет неясно, за что вы отвечаете.

Также работодатель должен создать условия, обеспечивающие сохранность такого имущества: исключить доступ к нему других сотрудников, повесить замки, при необходимости установить видеокамеры или сигнализацию. Если таких условий не будет, есть риск, что работодатель потребует с работника компенсировать недостачу, которая возникла не по его вине.

Если работодатель не создал надежные условия хранения имущества, работник должен проявить инициативу сам.

Например, у одного продавца-кассира в магазине автозапчастей возникла недостача около 500 000 Р . Работодатель предъявил к нему иск о взыскании этой суммы. Продавец заявил, что работодатель сам не обеспечил сохранность денег, поскольку в магазине не было сейфа. Суд с этим не согласился: продавец не обращался к работодателю с требованиями поставить сейф. Он работал четыре года и все это время не высказывал недовольства сложившимся порядком получения и хранения денег.

Для начала можно просто переговорить с руководством. Можете сказать: «Я не отказываюсь нести ответственность, но в таком случае нам надо все правильно оформить. При хранении запчастей могут произойти разные ситуации, и, чтобы избежать споров, лучше заранее все прописать на бумаге».

Обычно это выглядит так. Работник принимает запчасти по накладной и вносит сведения о них в «1С». При необходимости инженер получает у бухгалтера три экземпляра требования-накладной на выдачу конкретных запчастей, несет на склад, и ему выдают запчасти. На документе остаются подписи работника склада и инженера: «Получил» и «Отпустил». Один экземпляр накладной остается у инженера, второй — у кладовщика, третий возвращается в бухгалтерию.

Перед отпуском попросите руководителя проверить наличие запчастей на складе — такая процедура называется инвентаризацией. Результаты инвентаризации зафиксируйте в акте. По-хорошему на время вашего отсутствия работодатель должен назначить другого ответственного за запчасти. Им может быть сам директор. Для вас главное — зафиксировать, что перед отпуском запчасти были в наличии. После отпуска попросите незамедлительно провести повторную инвентаризацию, чтобы сравнить, сколько запчастей было и сколько осталось.

Бывает, что ответственный сотрудник не может выйти на работу, например, из-за болезни. В таких случаях провести плановую инвентаризацию не получится, поэтому могут быть и другие решения. Например, ключ от склада есть только у ответственного лица, а запасной ключ хранится в запечатанном конверте. При экстренной необходимости конверт вскрывается, что фиксируется актом.

Важно прописать порядок учета вверенного вам имущества в локальном акте работодателя, например в положении о порядке хранения запчастей. Попросите, чтобы вам выдали заверенную копию такого положения. Вы принимаете на себя полную материальную ответственность и имеете право на то, чтобы запчасти учитывались и хранились надлежащим образом.

Если работодатель отказывается создать необходимые условия, напишите ему служебную записку. Это может пригодиться, если работодатель подаст на вас в суд и потребует компенсировать недостачу запчастей. Служебная записка будет доказательством, что вы пытались добиться сохранности вверенного имущества, но работодатель ничего не сделал.

Подписывать ли договор задним числом

Вы можете отказаться подписывать договор о материальной ответственности, если он датирован задним числом. Если работодатель откажется поменять дату на договоре, можете просто поставить число рядом со своей подписью. В противном случае работодатель сможет предъявить претензии за недостачу, которая возникла до подписания договора.

По закону работодатель может обратиться в суд с иском о взыскании ущерба в течение года со дня его обнаружения. То есть если 27 сентября 2019 года работодатель обнаружил порчу запчасти, то может подать в суд до 27 сентября 2020 года. Но ситуации бывают разные. Судья может поверить истории работодателя, что ценная запчасть была повреждена три года назад, а выявить это получилось только сейчас.

Поэтому я не рекомендую подписывать договор задним числом. Всегда есть риск, что у работодателя обнаружилась крупная недостача, и он хочет возложить всю ответственность на работника.

Пострадает ли работодатель

Вы упомянули, что работодатель просит подписать договор из-за предстоящей налоговой проверки. Но налоговая не имеет никакого отношения к договорам о материальной ответственности. Отсутствие такого договора не является налоговым правонарушением.

Возможно, ваш работодатель хочет привести документацию в соответствие с принятой им учетной политикой. Это такой внутренний документ, в котором описан порядок ведения бухгалтерии и учета материальных ценностей. Часто в учетной политике есть список лиц, которые несут полную материальную ответственность. Ваша должность как раз может быть указана в этом списке.

Но учетная политика — это внутренний документ, и работодатель сам вносит в него изменения. Поэтому руководство может просто исключить вас из перечня материально ответственных лиц.

Обсудите с руководителем целесообразность заключения договора. Ведь ему придется организовывать системы хранения и учета, регулярно проводить инвентаризацию и фиксировать остаток запчастей в конце дня. Возможно, будет проще не заключать с вами договор о полной материальной ответственности.

Что в итоге

Если вы принимаете на хранение и выдаете запчасти, то работодатель может заключить с вами договор о полной индивидуальной материальной ответственности. В таком случае работодатель может расценить отказ от подписания договора как проступок и привлечь вас к дисциплинарной ответственности.

Работодатель должен создать условия для сохранности вверенного работнику имущества. Если таких условий нет, есть риск, что работодатель будет требовать с работника компенсировать недостачу, возникшую не по его вине.

Подписывать договор о материальной ответственности задним числом опасно. Это позволит работодателю предъявить претензии за недостачу, которая возникла до подписания договора.

Не бойтесь озвучить работодателю все риски и проявить инициативу по созданию системы хранения: работодатель должен быть сам в этом заинтересован.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Работать с самозанятыми выгодно: не надо платить за них НДФЛ 13%, страховые взносы и сдавать отчётность, а оплату их работ и услуг можно относить к расходам — и уменьшать налоги к уплате. Но если неправильно оформить отношения с такими сотрудниками, работодатель рискует: налоговая доначислит налоги, страховые взносы и выпишет штраф.

Если вам некогда читать всю статью, смотрите блок «Коротко» в конце материала.

Чтобы начать работать с самозанятым, проверьте его статус, заключите договор и собирайте чеки после каждой оплаты. Вот как это сделать.

Если вы только начинаете сотрудничать с самозанятым, удостоверьтесь, что он действующий плательщик налога на профессиональный доход. Бывает, что некоторые становятся самозанятыми, а потом снимаются с учёта. Работодатели, не зная этого, продолжают работать с ними как с самозанятыми: не платят за сотрудников подоходный налог и страховые взносы. Если налоговая об этом узнает, вам нужно будет заплатить за бывшего самозанятого НДФЛ и внести взносы в Пенсионный фонд и Фонд обязательного медицинского страхования.

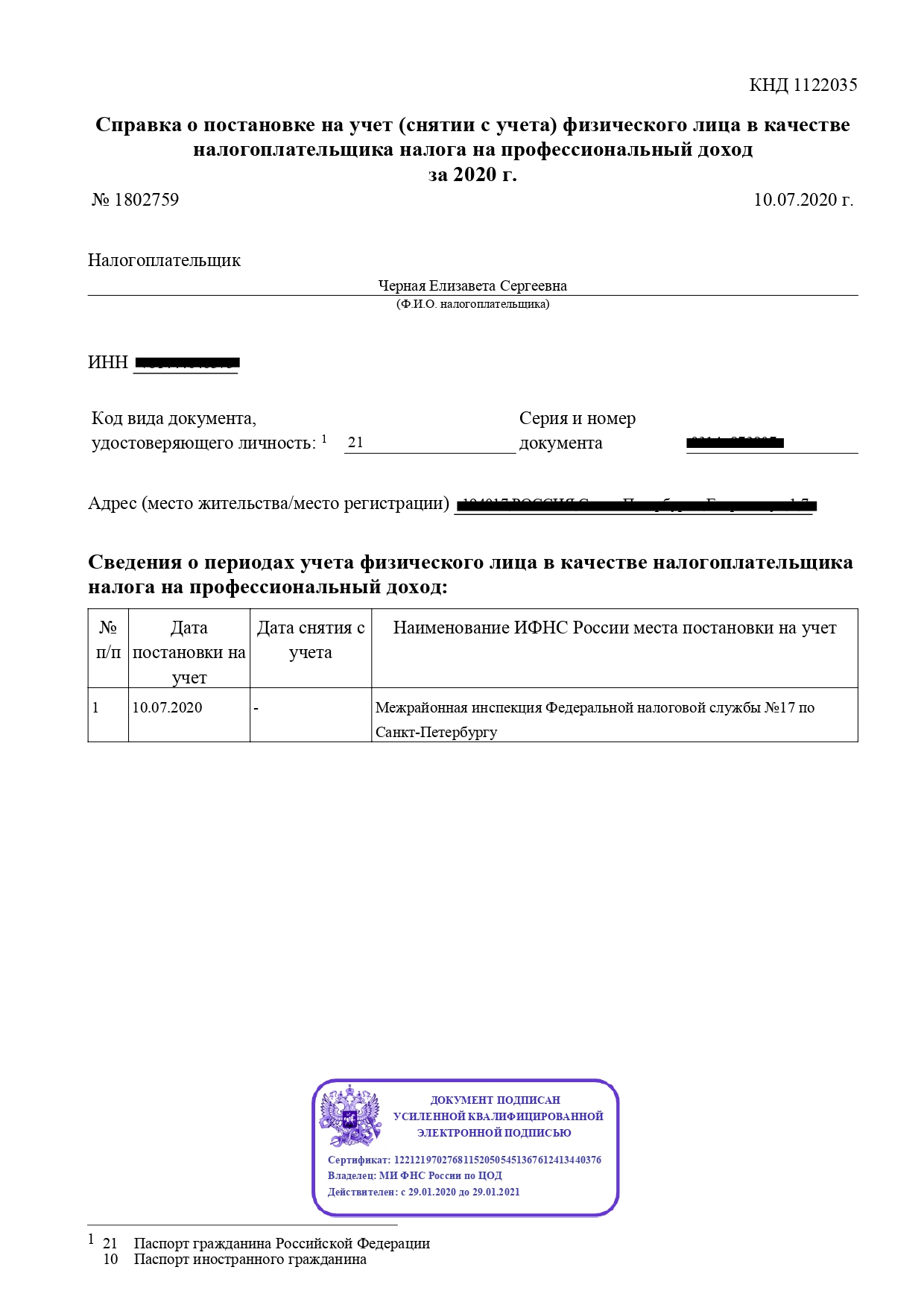

Проверить статус самозанятого можно двумя способами: попросить сотрудника прислать справку о постановке на учёт или пробить самозанятого по ИНН на сайте налоговой. Обе проверки равнозначны и бесплатны. Выбирайте тот способ, который удобнее.

Справка о постановке на учёт. Попросите самозанятого прислать справку из приложения «Мой налог». Такая справка формируется бесплатно.

Справка о постановке самозанятого на учёт

Проверка по ИНН на сайте налоговой. Если самозанятый не может прислать справку, например у него нет интернета или приложение «Мой налог» работает с перебоями, вы можете самостоятельно проверить статус сотрудника. Налоговая предлагает работодателю проверять статус самозанятых . Для этого надо ввести ИНН сотрудника и дату, на которую вы хотите узнать статус.

Проверка статуса самозанятого на сайте налоговой

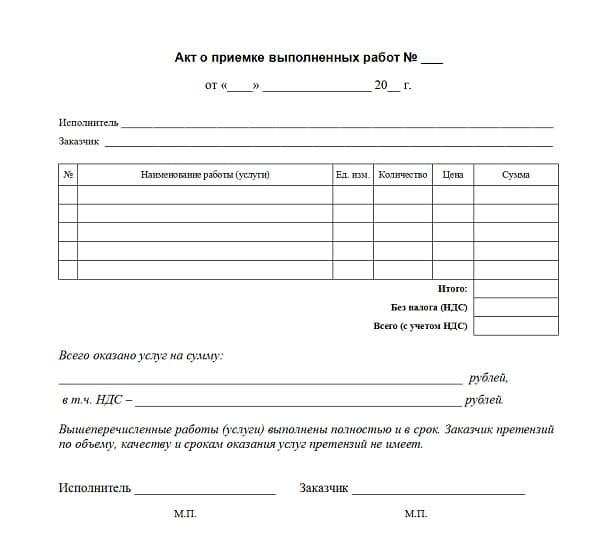

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг. Можно подписать такой договор один раз перед началом работы или подписывать его перед каждой оплатой в виде договора-счёта-акта. Второй способ подойдёт, если вы будете оформлять с самозанятым акты выполненных работ.

Договор с самозанятым немного отличается от того, который работодатель подписывает с обычными сотрудниками. Вот примеры формулировок, которые содержит договор с самозанятым. Используйте их или подобные.

Сафонова Ольга Сергеевна, являющаяся плательщиком налога на профессиональный доход на основании справки о регистрации плательщика налога на профессиональный доход № ХХХXX, именуемая далее «Исполнитель», с одной стороны, и Общество с ограниченной ответственностью «Космос», в лице Генерального директора Бухарова Ивана Олеговича, действующего на основании Устава, далее именуемое «Заказчик», с другой стороны (далее «Стороны»), заключили настоящий договор (далее – «Договор») о нижеследующем.

Работодатель не платит НДФЛ и страховые взносы

Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п.8 ст.2 Федерального закона от 27.11.2018 № 422-ФЗ.

Самозанятый обязан выдавать чеки

Исполнитель обязуется при получении оплаты от Заказчика предоставлять чеки из приложения «Мой налог».

Самозанятый обязан сообщить об утере статуса самозанятого

В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 дней с даты снятия с такого учета.

Вот шаблон договора-счёта-акта , который можно скачать и адаптировать под себя.

Если вам привычнее заключить типовой гражданско-правовой договор перед началом работы, используйте этот документ .

Важно. Отношения с самозанятым регулирует гражданско-правовой договор, а не трудовой. Поэтому в договоре с самозанятым не должны быть прописаны должностные обязанности, штатное расписание, режим рабочего времени и времени отдыха. Если включить эти пункты в договор с самозанятым, при проверке налоговая может посчитать такой договор трудовым — и обязать работодателя доплатить за сотрудника налоги и взносы.

После того, как самозанятый выполнил работы или услуги, он должен прислать чек из приложения «Мой налог». Чек — подтверждение оплаты и гарантия того, что работодателю не надо платить НДФЛ и взносы. Без чека вы не можете отнести сумму, которую перевели самозанятому, к расходам и провести её в бухгалтерии. А если налоговая во время проверки на увидит чеки по выплатам, то обяжет работодателя доплатить за сотрудника НДФЛ и страховые взносы, а также оштрафует. Штраф составит 20% от суммы, недоплаченной в бюджет.

Чек из приложения «Мой налог»

Проверьте чек. Получив чек, убедитесь, что он верный. Если вы заплатили самозанятому 5 тысяч рублей, а он выдал чек на 4 тысячи, то вы не сможете подтвердить расходы в бухгалтерии. Проверьте на чеке вид работ, сумму, ИНН заказчика и исполнителя. Если обнаружите ошибку, попросите самозанятого аннулировать чек в приложении «Мой налог» и выбить его заново.

Как хранить чеки. Самозанятый может выдавать чеки в электронном и бумажном виде. Хранить чеки вы можете в любом удобном формате. Например, можно складывать электронные чеки в папку сотрудника в облачном хранилище. Так вы не рискуете потерять документы при переустановке системы или очистке компьютера от вирусов.

Сколько хранить чеки. ИП обязаны хранить чеки четыре года, а компании — пять лет.

Если вы не получили чек. Бывает, что самозанятый не прислал чек: забыл, не смог или не было времени. Если вы не получили чек, напомните об этом сотруднику. Если самозанятый не выходит на связь, а бухгалтер требует чек, можно оставить жалобу на сайте налоговой. Для этого воспользуйтесь сервисом «Обратиться в ФНС» . Налоговики свяжутся с самозанятым, потребуют представить чек и выпишут ему штраф за работу без чека, чтобы в будущем он совершал подобных нарушений.

Чтобы оставить жалобу на самозанятого, выберите раздел «Иные обращения»

Чек обязателен, акт — на ваше усмотрение. Некоторые работодатели регулярно подписывают с самозанятым акт выполненных работ: это добавляет бумажной работы. Подписывать акты не обязательно, так как закон разрешает работать с самозанятым без них. Акт в этом случае — способ подстраховки для работодателя. То есть гарантия того, что исполнитель выполнил работу и у вас нет взаимных претензий. Такой акт пригодится в спорной ситуации, например, его можно использовать как доказательство в суде.

Так выглядит акт, который подписывают с самозанятым

Коротко: как принять на работу самозанятого

Чтобы проверить статус самозанятого, запросите у него справку о постановке на учёт или проверьте сотрудника по ИНН на сайте налоговой . Это лучше делать перед каждой сделкой.

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг, или договор-счёт-акт.

В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что работодатель не платит НДФЛ и страховые взносы за сотрудника.

ИП обязаны хранить чеки четыре года, ООО — пять лет.

Закон разрешает работать с самозанятым без актов выполненных работ. Акты можно собирать для подстраховки.

Читайте также: