Авансовый отчет ип на осно

Опубликовано: 22.04.2024

Заполнение авансового отчета происходит в тех случаях, когда работники предприятий и организаций получают из бухгалтерии под отчет некоторую сумму денег на расходы, сопутствующие их профессиональной деятельности.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Чаще всего выдача денежных средств происходит на командировочные расходы или расходы, связанные с хозяйственно-бытовой деятельностью фирмы (покупка канцтоваров, офисной бумаги, предметов мебели и т.д.). Но прежде чем выдать финансы, бухгалтер должен получить соответствующее распоряжение или приказ от директора предприятия, в котором будет указана точная сумма и цели выдачи аванса.

После того, как расходы будут произведены, сотрудник, получивший деньги, обязан вернуть остаток в кассу предприятия или же, если был произведен перерасход, получить из кассы излишне потраченные деньги. Именно на этом этапе и оформляется документ под названием «Авансовый отчет».

Как подтверждать расходы

Просто так вернуть оставшиеся деньги в кассу предприятия нельзя. Необходимо передать специалистам отдела бухгалтерии бумаги, подтверждающие то, что подотчетные средства были потрачены именно на те цели, на которые они предоставлялись. В качестве таковых доказательств в первую очередь выступают кассовые и товарные чеки, квитанции, поездные билеты, бланки строгой отчетности и т.п. Все вышеназванные документы должны иметь четко читаемые реквизиты, даты и суммы.

Правила по составлению отчета

На сегодняшний день нет унифицированного, строго обязательного к заполнению образца отчета, тем не менее, большинство бухгалтеров по старинке предпочитают использовать ранее общеприменимую форму. Это понятно: в него включена вся необходимая информация, в том числе —

- сведения об организации, выдавшей деньги,

- сотруднике, их получившем,

- точная сумма средств,

- цели, на которые они были предназначены.

- здесь же отражаются произведенные расходы с приложением всех подтверждающих документов. Кроме того, отчет содержит подписи сотрудников бухгалтерии, выдавших деньги и принявших остаток, а также того работника, на которого были оформлены подотчетные средства.

Ставить печать на документе не обязательно, поскольку он является частью внутреннего документооборота компании, к тому же с 2016 года юридические лица, как ранее и ИП имеют полное законное право не использовать для визирования бумаг оттиски печатей и штампов.

Создается документ в единственном оригинальном экземпляре, причем задерживать с его заполнением не стоит – по закону, он должен быть оформлен максимум через трое суток после того, как деньги будут израсходованы.

Поскольку авансовый отчет относится к первичной бухгалтерской документации, его к его заполнению стоит относиться очень внимательно и стараться не допускать ошибок. В тех случаях, когда избежать этого не удалось, лучше заполнить новый бланк.

Пример составления авансового отчета

Несмотря на серьезное название и важное значение документа, его заполнение не является большой сложностью.

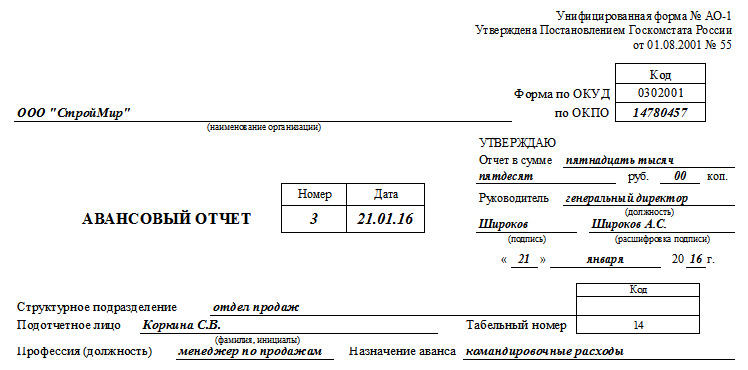

Первую часть документа заполняет сотрудник, получивший деньги под отчет.

- В начале пишется название компании и указывается его код ОКПО (Общероссийский классификатор предприятий и организаций) – эти данные должны соответствовать регистрационным бумагам фирмы. Далее вписывается номер бухгалтерского отчета и дата его составления.

- Слева оставляют несколько строк на утверждение директора предприятия: здесь после заполнения всего отчета руководителю необходимо будет внести сумму прописью, поставить подпись и дату утверждения документа.

- Затем идет информация о сотруднике: вписывается структурное подразделение, к которому он относится, его табельный номер, фамилия, имя, отчество, указывается должность и назначение выданного аванса.

Далее документ содержит две таблицы.

В левую таблицу подотчетный сотрудник вносит сведения о выданных средствах, в частности указывает общую сумму, а также информацию о том, в какой валюте она была выдана (если используются денежные единицы других стран). Ниже вписывается сумма остатка или перерасхода средств.

В правую таблицу вносит данные специалист бухгалтерии. Сюда вписывается информация о бухгалтерских счетах и операциях, в частности указываются субсчета, по которым проходят деньги и конкретные суммы.

Под таблицей указывают количество приложений к авансовому отчету (т.е. документов, подтверждающих расходы).

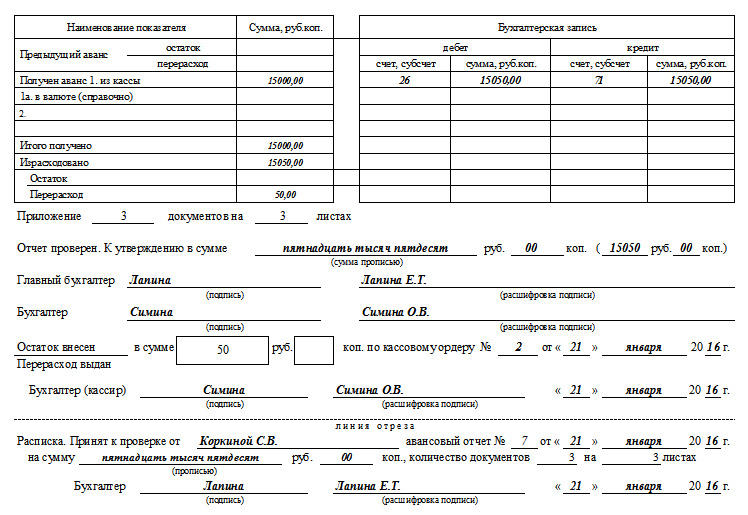

После заполнения всех необходимых сведений, отчет и прилагаемые к нему бумаги, обязан проверить главный бухгалтер и в соответствующей строке (прописью и цифрами) указать утверждаемую к отчету сумму.

Затем в отчет вносятся автографы бухгалтера и главного бухгалтера, а также сведения об оставшихся или излишне потраченных средствах – в нужных ячейках указывается конкретная сумма и кассовый ордер, по которому она проходит. Кассир, принявший остаток или выдавший перерасход также ставит под документом свою подпись.

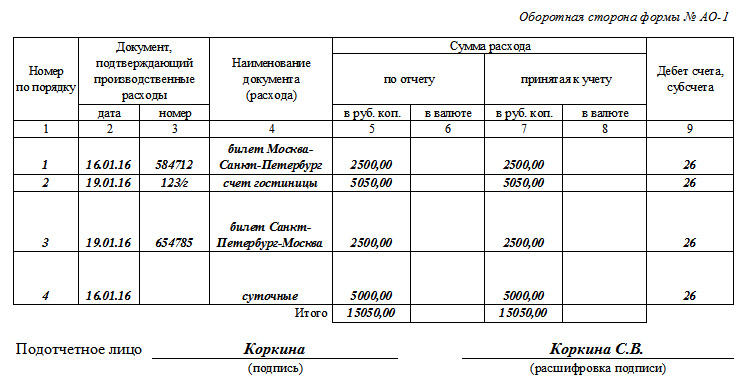

Оборотная часть авансового отчёта содержит сведения обо всех прилагаемых к нему документах: сюда вписывается

- их полный перечень с указанием реквизитов, дат выдачи, названий, точной суммы каждого расхода (выданной и принятой к учету),

- а также номер бухгалтерского субсчета, по которому они проходят.

Под таблицей подотчетное лицо должно поставить свою подпись, которая будет свидетельствовать о достоверности внесенных данных.

Последний раздел (отрезная часть) включает расписку бухгалтера, которому подотчетный сотрудник передал доказывающие затраты документы. Здесь указываются

- фамилия, имя, отчество работника,

- номер и дата отчета,

- размер выданных к расходованию средств (прописью),

- а также количество документов подтверждающих затраты.

Затем бухгалтер должен поставить под документом свою подпись и дату заполнения документа и передать эту часть сотруднику, предоставившему отчёт.

- Правила ведения кассовых операций для ИП

- Расчеты с подотчетными лицами у ИП

- Расход денежных средств на личные нужды предпринимателя

- Итоги

Правила ведения кассовых операций для ИП

Ведение кассовых операций как юридических лиц, так и ИП регулируется указанием Банка России от 11.03.2014 № 3210-У (далее — указание № 3210-У). Для ИП этим документом предусмотрены упрощенные правила. Разрешено:

- не устанавливать лимит остатка денег в кассе (п. 2 указания № 3210-У);

- не оформлять кассовые документы: приходные и расходные кассовые ордера (п. 4.1 указания № 3210-У);

- не вести кассовую книгу (п. 4.6 указания № 3210-У).

Отметим, что в упомянутом указании для последних двух пунктов прописано условие ведения предпринимателем налогового учета доходов, доходов-расходов, физических показателей. ИП может применять общую, упрощенную или патентную систему налогообложения, быть налогоплательщиком ЕСХН или ЕНВД.

ВНИМАНИЕ! ЕНВД с января 2021 года утрачивает силу на всей территории РФ.

Что делать ЕНВД-шникам в связи с отменой спецрежима, читайте в Типовой ситуации от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Для ОСНО учет ведется в книге учета доходов и расходов и хоз. операций (п. 4 Порядка учета доходов и расходов и хозяйственных операций для ИП, утвержденного приказом Минфина и МНС РФ от 13.08.2002 № 86н/БГ-3-04/430). Для всех остальных систем, кроме ЕНВД, налоговый учет ведется в книге учета доходов или доходов и расходов (ст. 346.24, ст. 346.53, п. 8 ст. 346.5 НК РФ), а для ЕНВД учитываются физические показатели (ст. 346.9 НК РФ). Следовательно, ИП на любой системе налогообложения может пользоваться послаблениями, данными указанием № 3210-У.

Подробнее о специальных режимах начисления и уплаты налогов читайте в разделах нашего сайта:

Таким образом, ИП освобождаются от оформления первички по кассе. Но если принято решение использовать ПКО и РКО, то составляться они должны с учетом всех норм указания № 3210-У. В случае когда ИП отказывается от применения ПКО и РКО, целесообразно использовать иные виды документации, например, учитывать приход и расход в файле Excel или в обычной тетради, чтобы следить за наличием денежных средств.

Кроме того, часто ИП ведут учет в распространенных бухгалтерских программах, применимых для организаций. Движение наличных средств в этих программах оформляется расходными и приходными кассовыми ордерами. Поэтому для таких предпринимателей проще должным образом оформить приходники и расходники — так сохранятся подтверждения изъятия наличных и их взносов, что облегчит учет предпринимателя и поможет избежать разногласий с работниками. Кассовую книгу можно не вести, несмотря на наличие или отсутствие ПКО и РКО.

Расчеты с подотчетными лицами у ИП

Начнем с того, что ИП не обязан вести бухгалтерский учет в силу п. 2 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Поэтому при отсутствии бухучета важно внимательно фиксировать выданные и возвращенные подотчетные суммы, чтобы минимизировать риск недостачи денежных средств. В этом помогут правила, установленные указанием № 3210-У, которые обязательны как для юрлиц, так и для предпринимателей, вне зависимости от того, фиксируют ли они свои операции двойной записью или нет.

Если у ИП есть наемные сотрудники, то любая выдача денежных средств должна происходить в соответствии с п. 6.3 указания № 3210-У. Сначала сотрудник пишет заявление на имя ИП, которое предприниматель утверждает или ИП издает распорядительный документ. Ранее обязательным условием было указание в заявлении информации о сумме и сроке, на который выдаются средства.

Но с 30.11.2020 года правила выдачи подотчета упростили. Теперь в заявлении на выдачу денег под отчет не обязательно указывать сумму аванса и срок, на который выдают подотчетные суммы. Срок организация устанавливает самостоятельно. Требование о представлении авансового отчета в трехдневный срок исключили. Также работодателям разрешили оформлять один приказ на несколько выдач наличных денег одному или нескольким работникам. В этом случае нужно указать фамилию, сумму и срок, на который выдают деньги, по каждому работнику.

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Об ограничениях срока выдачи подотчетных сумм читайте в статье «Существует ли максимальный срок выдачи денег в подотчет?».

Далее оформляется РКО на выдачу подотчета. В течение установленного работодателем количества дней по окончании срока сотрудник должен сдать авансовый отчет об использованных деньгах, а также подтверждающие покупку документы. Авансовый отчет проверяется бухгалтером или самим ИП и делается итоговый расчет по этому авансу.

Если ИП не оформляет ПКО и РКО, то подтверждающим документом может быть расписка от работника. Также можно разработать форму заявления, в которой будет раздел для подписи и одобрительной записи от ИП, а также раздел, где сотрудник ставит подпись, подтверждая выданные деньги.

Расход денежных средств на личные нужды предпринимателя

ИП может взять деньги из кассы на нужды бизнеса, а может — на свои личные. Разберемся, будет ли это выдачей под отчет и как такие операции оформляются.

Поскольку все деньги, находящиеся в кассе, принадлежат предпринимателю, то смысла оформлять отчет об использовании взятой суммы перед самим собой нет, так как такой отчет не будет нести никакой контрольной функции. Поэтому если ИП берет деньги из кассы, то целесообразно составить расходный ордер. В дальнейшем, если будет совершена покупка товаров или оплата услуг, расход будет записан в книгу учета доходов и расходов на основании первичных документов (товарных чеков, накладных и т. д.). Если ИП решит использовать деньги на личные нужды, то расхода в целях предпринимательской деятельности не произойдет. При оформлении расходника денег на личные нужды ИП в описании можно так и указать: «на личные нужды».

Отметим, что п. 2 указания Банка России «Об осуществлении наличных расчетов» от 07.10.2013 № 3073-У разрешает ИП использовать наличные из кассы, полученные от покупателей в качестве оплаты, на личные нужды, не для ведения бизнеса.

Итоги

Несмотря на то что для ИП разработан упрощенный порядок кассовой дисциплины, при выдаче денег под отчет они должны соблюдать те же правила, что и юридические лица. Однако ИП имеют право не составлять кассовые ордера и не вести кассовую книгу. Другой стороной медали под название «упрощенная кассовая дисциплина» может стать слабый контроль наличных денежных средств, поэтому избегают оформления ПКО и РКО в основном те ИП, которые работают в одиночку.

ИП на ОСНО получает авансы от покупателей, но реализация происходит в следующем году. Как в программе должны отражаться авансы в книге доходов и расходов?

Нормативное регулирование

Вопрос об определении момента получения дохода ИП на ОСНО является проблемным:

- Минфин считает, что глава 23 НК РФ «Налог на доходы физических лиц» устанавливает дату фактического получения дохода для исчисления НДФЛ в момент поступления денежных средств в кассу или на счет ИП (пп. 1 п. 1 ст. 223 НК РФ, Письмо Минфина РФ от 30.06.2016 N 03-04-05/38420).

- Предприниматели считают такой подход несправедливым, т. к. не всегда возможно принять к вычету расходы одновременно с доходами (п. 1 ст. 221 НК РФ), и, получив убыток, ИП на ОСНО не может перенести его на будущее (п. 4 ст. 227 НК РФ). Некоторые суды поддерживают эту позицию, подтверждая право ИП признавать доходы и расходы в периоде начисления, т. к. иначе нарушается право предпринимателей на признание расходов (Решение ВАС РФ от 08.10.2010 N ВАС-9939/10).

В связи с этим есть две точки зрения на порядок включения в доходы по НДФЛ авансов ИП на ОСНО:

- в доход включаются все предоплаты в периоде поступления;

- поступления могут включаться в доходы в момент реализации.

Какого подхода придерживаться в этом вопросе, предприниматель решает самостоятельно. Однако во втором случае неизбежны споры с налоговой, а судебная практика по этому вопросу неоднозначна.

Учет в 1С

В 1С учет авансов ИП на ОСНО зависит от настроек программы: раздел Главное — Налоги и отчеты — вкладка НДФЛ (ИП) .

Установите переключатель в разделе Учет доходов :

- Авансы включаются в доходы в периоде получения :

- В момент реализации, независимо от периода получения — доход отражается в налоговом учете только при выполнении двух условий: денежные средства поступили и отгрузка совершена;

- Всегда в периоде получения — доход отражается в налоговом учете в периоде поступления денежных средств, независимо от момента отгрузки.

30 сентября ИП на ОСНО получил предоплату от покупателя за подрядные работы в размере 60 000 руб. (в т. ч. НДС 20%).

20 января следующего года подписан акт выполненных работ на сумму 120 000 руб. (в т. ч. НДС 20%).

Рассмотрим оба варианта отражения аванса по нашему примеру в программе.

Всегда в периоде получения

Шаг 1. Отразите поступление аванса документом Поступление на расчетный счет в разделе Банк и касса — Банк — Банковские выписки — кнопка Поступление .

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 62.02 — поступление предоплаты от покупателя.

Шаг 2. По кнопке Создать на основании в документе Поступление на расчетный счет создайте авансовый счет-фактуру.

Данные счет-фактуры заполнятся автоматически на основании документа Поступление на расчетный счет .

Обратите внимание на заполнение полей:

- Счет-фактура № — номер счета-фактуры, выставленного покупателю. Устанавливается автоматически в хронологическом порядке.

- от — дата счета-фактуры, выставленного покупателю. По умолчанию указывается дата выдачи аванса, при необходимости можно изменить вручную.

- Платежный документ № и от — номер и дата платежного поручения покупателя. Заполняется автоматически по данным полей По документу № от документа-основания, при необходимости можно откорректировать или указать вручную.

В разделе Расшифровка суммы по ставкам НДС укажите:

- Номенклатура — наименование товаров (работ, услуг), выбирается из справочника Номенклатура.

Подробнее Порядок заполнения авансовых счетов-фактур - Содержание услуги, доп. сведения — заполняется вручную только в случае необходимости уточнения графы Номенклатура. Тогда данные из этой графы попадут в печатный бланк счета-фактуры.

- Сумма — сумма предоплаты.

- Код вида операции — 02 «Авансы полученные».

- Выставлен (передан контрагенту) — дата передачи авансового счета-фактуры покупателю.

Проводки по документу

Документ формирует проводку:

- Дт 76.АВ Кт 68.02 — исчисление НДС с аванса, перечисленного покупателем.

Шаг 3. Включение аванса в доход, если реализация до конца налогового периода не произошла, осуществляется регламентной операцией Включение авансов в прочие доходы для ИП в процедуре Закрытие месяца за декабрь: раздел Операции — Закрытие периода — Закрытие месяца .

Регламентная операция делает движение по регистру ИП Прочие доходы :

- регистрационную запись на сумму аванса без НДС.

Сумма предоплаты отражается в Книге учета доходов и расходов предпринимателя ( Отчеты — Отчеты для ИП — Книга доходов и расходов ИП ): PDF

- Таблица 6-1 (Налоговая база), стр. «Прочие доходы (в том числе стоимость имущества, полученного безвозмездно)».

В момент реализации, независимо от периода получения

При выборе этой настройки доход отражается в КУДиР предпринимателя при одновременном выполнении условий:

- оплата получена;

- реализация отражена.

Выполните Шаг 1 и Шаг 2 как в первом варианте. Никаких записей признания дохода предпринимателя при проведении процедуры Закрытие месяца по окончании налогового периода не будет.

Шаг 3. Отразите реализацию документом Реализация (акт, накладная) вид операции Услуги (Акт) в разделе Продажи — Продажи — Реализация (акты, накладные) .

В табличной части укажите:

- Номенклатура — наименование выполненных работ, выбирается из справочника Номенклатура ;

- Счет доходов — 90.01.1 «Выручка по деятельности с основной системой налогообложения»;

- Счет расходов — 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения»;

- Счет НДС — 90.03 «Налог на добавленную стоимость»;

- Номенклатурная группа — номенклатурная группа, относящаяся к выполненным работам, выбирается из справочника Номенклатурные группы .

Проводки по документу

Документ формирует проводки:

- Дт 62.02 Кт 62.01 — зачтет аванса покупателя;

- Дт 62.01 Кт 90.01.1 — выручка от реализации работ;

- Дт 90.03 Кт 68.02 — начисление НДС.

Документ формирует движения по регистру ИП Доходы :

- регистрационную запись по отражению доходов на сумму выручки, оплаченной покупателем.

Выставите счет-фактуру покупателю по кнопке Выписать счет-фактуру внизу документа Реализация (акт, накладная) .

Данные счета-фактуры автоматически заполняются на основании документа Реализация (акт, накладная) :

- Код вида операции — 01 «Реализация товаров, работ, услуг и операции, приравненные к ней».

НДС, уплаченный с аванса, примите к вычету с помощью документа Формирование записей книги покупок (раздел Операции — Закрытие периода — Регламентные операции НДС ).

Сумма предоплаты, полученная в прошлом году, отражается в Книге доходов и расходов предпринимателя ( Отчеты — Отчеты для ИП — Книга доходов и расходов ИП ):

- Таблица № 1-6 (Учет доходов и расходов); PDF

- Таблица № 1-7 (Доходы и расходы от реализации); PDF

- Таблица № 6-1 (Налоговая база), стр. «Доход от реализации товаров, выполненных работ, оказанных услуг». PDF

См. также:

- Исчисление НДС по авансам, полученным от покупателей на расчетный счет

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- ИП на ОСНО. Авансы от покупателей не попадают в КУДиРДобрый день, ИП на ОСН занимается оказанием попадают расходы и.

- ИП на ОСНО. Авансы от покупателей не попадают в КУДиРУ нас ИП на ОСНО. Согласно настройке в 1с 8.3.

- Как в декларации по НДС отражаются авансы полученные?У вас нет доступа на просмотр. Чтобы получить доступ: Оформите.

- Авансы и реализация по покупателям при переходе с ЕНВД на ОСНО в 1СЗдравствуйте. Подскажите, пожалуйста, как правильно оформить операции по НДС при.

Карточка публикации

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Рекомендации Минтруда по нерабочим дням мая 2021 года

Большое спасибо. Много полезной информации. Своевременно получаем ответы на возникающие в процессе работы вопросы.

Добавлено в закладки: 0

Авансовый отчет фиксирует выданные авансом средства. Он является разновидностью документации бухгалтерского учета. Его требуется составлять для учета расходов предпринимателя и последующего предоставления в налоговый орган.

Особенности отчетности по авансам

Авансовые отчеты ИП – это документы, при помощи которых осуществляется первичный учет расходов. Указание ЦБР допускает использование технических средств и программного обеспечения для осуществления учета.

Порядок ведения указанной документации:

- на подотчетное лицо выписывается расходный ордер;

- вводятся соответствующие сведения в 1С 8 или 1С 7.7 в зависимости от версии программы на предприятии;

- выписывается и распечатывается отчетный документ. К нему прикладываются соответствующие чеки;

- задокументированный расход вносится в книгу учета.

Если предприниматель имеет право ограничиваться лишь ведением хозяйственного учета, то такой документ можно и не составлять. Хозяйственный учет ведется согласно с правилами заполнения КуДиР. Как и любая другая форма финансовой отчетности, хозяйственный учет ведется в основном для ФНС, чтобы осуществлялось правильно налогообложение. По налоговому законодательству вести хозяйственный учет вместо стандартного, бухгалтерского могут лишь предприниматели на УСН (упрощенный порядок налогообложения). Учет ведется при оформлении расходов, в нем указываются соответствующие проводки по ТМЦ.

На видео: Как платить налоги ИП на УСН 6%?

Нужно ли предпринимателю составлять отчетность

Нужен или нет для ИП авансовый отчет? Обязанность по составлению кассовой документации исходит из Указания Банка России от 11.03.2014 № 3210-У. Согласно ему, порядок ведения кассовых операций у юридических лиц и индивидуальных предпринимателей является идентичным.

Исключением является правило, согласно которому ИП может не устанавливать лимит по остатку наличных денег в кассе. Кроме того, при занятии определенными видами предпринимательской деятельности ИП может не оформлять кассовую документацию. Однако по авансовому отчету о выданных работнику деньгах ни для юридических лиц, ни для ИП требования не устанавливаются.

Таким образом, нормативными документами авансовый отчет ИП на УСН не предусмотрен. Достаточно вести книгу учета по фактическим расходам и доходам. В налоговом законодательстве обязанность по ведению бухгалтерского учета не предусмотрена. Аналогичные правила действуют в отношении авансовых отчетов ИП на ЕНВД.

Книга учета ведется следующим образом:

- документ оформляет ответственный работник или ИП;

- все операции должны быть подтверждаться ордерами;

- каждый документ по кассовым операциям заверяется подписью ИП;

- реквизиты и основные сведения из кассовых документов вносятся в книгу учета по дате составления.

Указание ЦБР допускает ведение кассовой документации субагентами ИП, которыми могут выступать любые платежные агенты, например, банки. При этом они не вправе ограничивать ИП в пользовании средствами, в том числе и на банковском счете из-за необходимости исполнения требования Указания Центробанка о порядке ведения кассовых операций.

Но помимо требований законодательства авансовый отчет имеет практическое значение для предпринимателя. Если налогообложение ИП осуществляется в общем порядке, то для фиксации расходов (к примеру, оплата за товар) необходимо вести указанную документацию, чтобы уменьшить налоговые отчисления.

На видео: Бухгалтерия ИП УСНО 6% для чайников Что платить и куда? Где взять реквзиты?

Когда составляется отчетность ИП

Согласно правилам ведения бухгалтерской документации отчетность составляется не самим ИП. Он является собственником своих денег и по закону не обязан ни перед кем отчитываться. Авансовые отчеты у ИП составляют лица, работающие на предпринимателя при получении подотчетных средств из кассы.

Общий порядок предоставления денег работникам:

- работник подает заявку на получение средств;

- предприниматель одобряет заявку и выдает средства, по поводу чего составляется расходный ордер;

- по итогам расходов работник предоставляет чек и авансовый отчет ИП;

- отчетность по расходам и чеки указываются в КуДиР.

Этот порядок является чисто формальным, но отражаемые в отчетной документации сведения должны быть такими же. К примеру, документ может быть составлен консалтинговой организацией, которая обслуживает ИП и имеет форму и бланк авансового отчета.

Если бизнесмен не имеет работников, то авансовый отчет ИП на самого себя не составляет.

Предприниматель без работников расходы из кассы оформляет следующим образом:

- составляется РКО по факту выдачи денег самому себе на текущие расходы;

- соответствующие сведения отражаются в КуДиР.

ИП должен отчитываться только перед налоговыми органами и то в целях уменьшения налоговой нагрузки.

На видео: Официальный фриланс в году. Как фрилансеру легализовать свою деятельность

Налоговая составляющая

Итак, нужен или нет авансовый отчет для ИП в году? Как отмечено в указании ЦБР, предприниматели могут не вести кассовую документацию. Учет расходов и доходов ведется исключительно в целях налогообложения.

ИП в целях правильного налогообложения обязан регистрировать КуДиР в ФНС, к примеру, за 1 квартал 2018 г или другой период. Когда нужно сдавать отчетность? Порядок подачи отчетной документации определяется налоговым законодательством. Налогообложение осуществляется по системе «доходы минус расходы» согласно представленным данным.

Данный факт был констатирован в письме от 14.06.2011 № АС-4-2/9386. Положения этого письма получили свое отражение в новом Указании Центробанка от 2014 года о порядке ведения кассовых операций.

Аналогичная правовая позиция изложена в постановлении Президиума ВАС РФ от 29.06.2010 № 1411/10. В нем указывается, что законодательство не обязывает ИП соблюдать дисциплину ведения кассовых операций.

На видео: К ак посчитать авансовый платеж по УСН

Самое важное

Все ИП платят страховые взносы за себя и сотрудников, а также НДФЛ, если есть штат. НДФЛ может платиться за себя, а если его нет, то ИП платит налог с дохода. Все зависит от выбранной системы налогообложения. Причем иногда важен реальный доход, иногда потенциальный. На некоторых системах вырученную прибыль можно уменьшить на расходы, а уже с разницы оплачивать налог.

На первый взгляд обязанностей у предпринимателей немного. Надо платить налоги, взносы и подавать отчеты. Однако с отчетностью могут возникнуть сложности, так как она не единая для всех. Отчетность определяется системой налогообложения и штатом сотрудников.

Отчетность по работникам

Если ИП есть сотрудники, то список кадровой отечности у него следующий:

6-НДФЛ сдается после каждого квартала. У ИП есть весь следующий после отчетного квартала месяц для сдачи 6-НДФЛ. Сдавать можно вплоть до последнего числа.

У 2-НДФЛ есть две даты для сдачи отчетов. До 1 марта года, следующего за отчетным, подается сообщение о невозможности удержать НДФЛ. Если все выплачено, то 2-НДФЛ сдается до 1 апреля следующего после отчета года. 1 апреля включается в срок сдачи.

ССЧ —это отчет о среднесписочной численности работников. Сдается он один раз по итогам года до 20 января. Но если ИП только зарегистрировался, начал свою работу, и у него сразу есть сотрудники, то отчет надо сдать до 20 числя следующего после регистрации месяца.

Расчет по страховым взносам необходимо сдавать ежеквартально. После каждого квартала у ИП есть целый месяц, чтобы успеть в срок.

Раз в год сдается СЗВ-СТАЖ. Сдать надо до 1 марта года, следующего за отчетным.

Такой же период сдачи и срок имеет и ОДВ-1.

СЗВ-М сдается чаще — каждый месяц. Успеть со сдачей надо до 15 числа месяца, следующего за отчетным.

4-ФСС на бумагесдается после каждого квартала не позднее 20 числа месяца, следующего за отчетным.

4-ФСС в электронном виде также сдается после каждого квартала, но срок иной — не позднее 25 числа следующего поле квартала месяца.

По работникам отчетность большая. И эта отчетность одинакова для всех работодателей-предпринимателей. Льготных режимов здесь нет.

Налоговая отчетность

Если вы имеете свое дело, то должны отчитываться о своей деятельности налоговой инспекции. Отчетность зависит от налогового режима. Рассмотрим отчетность на каждом из них.

ОСНО

Это основная система налогообложения. Здесь нет никаких поблажек, поэтому она сложная и в плане уплаты налогов, и в плане сдачи отчетности. Ее здесь, как минимум, больше, чем на любой другой системе.

На ОСНО у ИП есть два обязательных налоговых отчета — 3-НДФЛ и декларация по НДС.

3-НДФЛ сдается раз в год уже после того. Сдать надо до 30 апреля следующего года.

Декларация по НДС сдается после каждого квартала. Сдать надо 25 числа следующего, после квартала, месяца. 25 сдавать тоже можно.

Это обязательные отчеты. Но в трех случаях ИП на этой системе должен сдать 4-НДФЛ, хотя обычно это форма декларации для физиков. Когда возникает такая необходимость?

4-НДФЛ необходимо сдавать, так как налоговикам на основе этой декларации надо сделать правильный расчет авансов, которые ИП платит в бюджет.

УСН

Самая популярная система. И это не удивительно. Здесь он всего один отчет! Один раз за прошедший год сдается декларация до 30 апреля.

ЕНВД

На этой системе отчетность тоже несложная, но сдавать ее надо 4 раза за год после каждого квартала. Сдается декларация, и подать ее надо до 20 числа следующего после квартала месяца.

ПСН

Эта самая легкая система по отчетам. Здесь предприниматель вообще ничего не сдает!

ЕСХН

На этой системе есть два отчета.

Во-первых, один раз за год подается декларация. Сдать надо не позднее 31 марта года, следующего за отчетным.

Во-вторых, следует сдавать отчеты по НДС. Да, с текущего 2019 года ИП на ЕСХН обязаны платить этот налог. Отчет и срок совпадает с тем, как это делают ИП на ОСНО.

Есть льготы по этому налогу. Льготники, естественно, отчет по НДС не сдают.

Кроме этого, существуют отчеты по кассам и статистике. Встречаются отчеты и по дополнительным налогам. Но эти налоги зависят от специфики бизнеса. Они есть не у всех.

Отчеты сдавать следует вовремя, в противном случае это считается нарушением и наказывается штрафами, а иногда и блокировкой расчетного счета. Минимальный штраф за несданную декларацию — 1000 рублей. Блокировка же счета больнее сказывается на бизнесе.

Читайте также: