Заявление на льготу по налогу на имущество ип на усн образец 2020

Опубликовано: 15.04.2024

Некоторые категории налогоплательщиков имеют право на снижение или полную отмену оплаты налога на имущество. Такой вид послабления может быть предоставлен как юридическому, так и физическому лицу. И если представители первой группы (юридические лица) имеющие это право могут никак не аргументировать его, поскольку в законе они четко указаны по видам деятельности (с единственным условием целевого использования имущества), то физические лица обязаны подтверждать право на него документально.

Важное уточнение: налоговая льгота является не обязанностью, а правом налогоплательщика, иными словами, для того, чтобы получить возможность оплачивать налог по более низкой ставке или вовсе освободится от него, нужно представить в налоговую инстанцию письменное волеизъявление в виде специального заявления.

Кто имеет право на льготу по налогу на имущество

Список лиц, имеющих возможность получить льготы на имущество довольно обширен. Сюда входят военнослужащие и члены их семей, герои СССР и герои РФ, участники военных действий, инвалиды 1 и 2 групп, пенсионеры и некоторые другие категории граждан. Полный перечень можно найти в налоговом кодексе РФ.

Следует отметить, что налог на имущество относится к местным налогам (а есть еще федеральные), поэтому иногда, в зависимости от региона, перечень потенциальных льготников может существенно корректироваться.

Например, в некоторых регионах, данной льготой могут пользоваться многодетные родители и т.п. Поэтому, никогда не будет лишним уточнить, имеет ли право на льготу по налогу на имущество тот или иной налогоплательщик в своем регионе проживания.

Надо помнить и о том, что в зависимости от территориальной принадлежности различаются и ставки налога на имущество.

Какие объекты собственности подпадают под льготы

Налог может быть снижен на следующие категории имущества:

- дома, квартиры, комнаты,

- хозяйственные и надворные постройки,

- некоторые виды зданий и сооружений,

- гаражи и помещения (последние только при условии, что они используются для творческих нужд, т.е. ателье, мастерские и студии).

При этом не нужно забывать о том, что льгота может быть предоставлена только на один объект каждого вида недвижимости из указанных выше. К примеру, если гражданин имеет в собственности две квартиры и три гаража, то он сможет воспользоваться льготой по налогу на имущество только на одну квартиру и на один гараж, а за все остальные объекты недвижимости придется выплачивать налог в полном размере.

Заявление на льготу: правила оформления и адрес подачи

Документ имеет унифицированную, официально утвержденную форму, заполнить которую, имея перед глазами образец, совершенно нетрудно.

Главное условия – данные в него должны вноситься печатными буквами, разборчиво, с указанием всех прилагаемых документов и обязательной подписью заявителя.

После того, как оно будет оформлено надлежащим образом и налоговый специалист проверит его, он поставит отметку о принятии документа. С этого дня заявление уходит на рассмотрение, которое происходит также в строго установленном законом порядке.

Заявление на льготу по налогу необходимо передавать в ту налоговую территориальную инспекцию, к которой относится потенциальный льготник.

Как написать заявление на предоставление льготы по налогу на имущество

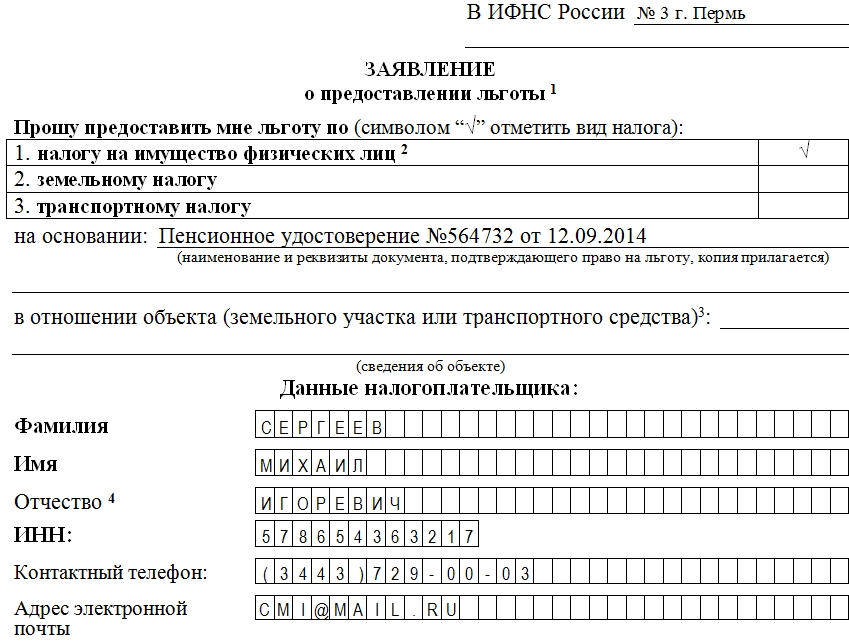

В данном примере рассматривается заявления от пенсионера, желающего воспользоваться льготой на имущество.

- В начале заявления нужно указать номер налоговой службы, к которой относится налогоплательщик по месту жительства и населенный пункт, в котором она находится.

- Далее в соответствующей табличке следует «галочкой» отметить вид налога и здесь тоже все довольно понятно – значок ставится напротив строки «налог на имущество физических лиц».

- После этого вписывается основание, дающее право на получение послабления, т.е. указывается наименование и номер подтверждающего документа.

- Ниже находится таблица, в которую вносятся данные о налогоплательщике. Здесь заглавными печатными буквами надо вписать фамилию, имя, отчество, номер телефона и, — при наличии, — адрес электронной почты для связи (на случай возникновения у налогового специалиста какого-либо вопроса).

Если в процессе оформления возникают какие-либо вопросы, следует обратить внимание на пояснения, написанные мелким шрифтом и расположенные под документом.

Когда льгота вступает в законную силу

Как только налоговые органы примут решение о том, что данный налогоплательщик действительно может пользоваться предоставляемыми льготами, они вступают в законную силу. Более того – если ранее гражданин, имеющий право на налоговую льготу по каким-либо причинам не пользовался ею, и при этом исправно платил налог на имущество, его ему пересчитают и излишне оплаченную сумму вернут (но не более чем за три года до момента обращения в налоговую инспекцию с заявлением на предоставление льготы).

«Клерк» Рубрика Налог на имущество физических лиц

Налоговый кодекс, а точнее его статья 361.1 устанавливает заявительный характер предоставления льготы по транспортному налогу. Форма заявления установлена.

По классификатору налоговых документов она имеет номер 1150063 и состоит из четырех страниц. Все ли страницы требуют заполнения и каким образом можно подать данное заявление? Рассмотрим в этой статье.

Почему так много страниц в заявлении

Статья 361.1 НК РФ, устанавливает заявительный характер предоставления льготы по транспортному налогу. Как правило, льготные категории налогоплательщиков имеют льготы сразу по нескольким налогам. Форма по КНД 1150063 заявляет о льготах сразу по нескольким налогам: транспортному, земельному и имущественному.

Налогоплательщику достаточно подать одно такое заявление, заполнив в нем только необходимые страницы. Естественно, титульный лист заполняется обязательно. Дальше же все зависит от наличия у заявителя транспортного средства, земельного надела, квартиры или жилого дома, а также от региона его проживания. Так как некоторые регионы, например, не предоставляют льготы по транспортному налогу многодетным семьям или пенсионерам.

Итак, страница 2 заявления заполняется на предоставление льготы по транспортному налогу, страница 3 по земельному, а страница 4 по имущественному налогу.

Но нумерация страниц в документе не проставлена. Вы заполняете только те страницы, по которым есть обязанность уплаты и одновременно положены льготы, а затем нумеруете страницы сами.

Если заполняется заявления для предоставления только одной льготы, то заполняются две страницы. Если льготы две, то страниц будет три, если нужно оформить все три льготы, то заполняются все страницы без исключения.

Если у налогоплательщика два или более имущества одной категории

Как правило, льгота распространяется лишь на одно транспортное средство налогоплательщика, на один земельный участок и одно жилое помещение, но льготник сам имеет право выбрать на какое из них оформить льготу.

Именно выбранный объект и нужно вписать в заявление на льготы.

Конечно, если 100% льгота может покрыть налог на одно транспортное средство, а у заявителя в собственности мотоцикл и автомобиль, то указать следует автомобиль. На мотоцикл транспортный налог будет меньше.

Как известно, льготируется только шесть соток земельного надела. А значит, имея участки земли в пять соток и восемь, выгоднее заявить льготу на тот участок, что больше, а если оба участка раны или более шести соток, то все равно на который эта льгота будет обращена.

По жилому помещению, принадлежащему налогоплательщику ситуация та же. Выгоднее оформить льготу на помещение с максимальной суммой налога к уплате.

Заполнение заявления рукописным способом

Заявление можно заполнить ручкой с черными чернилами от руки или набрать данные в программе вроде Excel.

В каждом квадратике указывается одна заглавная печатная буква, цифра или символ. Все пустые клеточки при этом помечаются прочерком по всей длине или по правой части показателя при его неполном заполнении.

Заявление в программе

Заявление можно заполнить с помощью программного обеспечения и распечатать. При этом рекомендован к использованию шрифт Courier New высотой 16 — 18 пунктов.

Можно использовать бесплатную программу Налогоплательщик ЮЛ.

Налогоплательщик ЮЛ поможет не просто заполнить форму, но и проверить правильность заполнения всех полей. К тому же, если впоследствии вы захотите поменять объект, на который будет распространяться льгота, то у вас останется заполненное заявление, где нужно будет просто внести изменения по объекту.

Заявление в личном кабинете налогоплательщика

Все больше людей регистрируются на сайте налоговой службы и имеют там личный кабинет налогоплательщика. Это самый удобный способ общения с налоговой.

При этом ничего не нужно распечатывать и нет необходимости посещать лично ИФНС, почту или МФЦ.

Нужно только войти в кабинет, нажать кнопку «Мое имущество» и указать нужный объект, как льготный. При этом система попросит вас заполнить поля, аналогично бумажному заявлению.

Варианты подачи заявления

Оформленное в личном кабинете заявление автоматически оказывается в ИФНС по месту регистрации в момент отправки.

Сроки предоставления заявления

Каких-то жестких сроков по предоставлению заявления нет. Более того, вы вообще можете его не подавать, тем самым отказавшись от льгот.

Ничего страшного не произойдет, если вы сделаете это позже. Например, вы получили требование об уплате имущественных налогов, где отсутствует информация о ваших льготах. Вы вправе подать заявление и в этот срок, но оплату следует произвести все же до 1 декабря, чтобы избежать пеней и штрафов.

Рассмотрим и другой вариант. Вы уплатили имущественные налоги в полном объеме, а затем узнали о том, что имеете право на льготу. Подайте заявление КНД 1150063, указав сроки начала действия вашей льготы, и дополнительно заполните форму КНД 1150058 о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа).

Не все индивидуальные предприниматели платят налог на имущество. Государство разработало ряд правил, при которых ИП освобождается от этого вида платежей в бюджет. Какие ИП налог на имущество платить не обязаны, где проверить начисление налога и какими льготами можно воспользоваться, расскажет Бробанк.

| Обслуживание | 0 Р |

| % на остаток | До 7% |

| Пополнение | 0,5% |

| Платеж | 50 руб. |

| Перевод | 0 руб. |

| Овердрафт | 0 руб. |

Кому из ИП можно не платить налог на имущество

Индивидуальные предприниматели расцениваются как физические лица и по такой же схеме они уплачивают налог на имущество. Начиная с 2019 года, ИП вносят платежи только за недвижимость, которая:

- уже относится к жилому фонду – квартиры, дома, дачи, если у строения есть связь с землей;

- нежилые объекты – гаражи, парковочные места;

- любые другие жилые и нежилые готовые строения или те, которые только отстраиваются, но уже зарегистрированы в собственность.

При этом предприниматели на вмененном доходе, патенте или сельхозналоге, не платят за недвижимость, которая нужна для работы. Например, если они арендовали или купили объект под оборудование, мастерскую или склад.

Те ИП, которые работают на основной системе налогообложения, обязаны платить налог на недвижимость. Также налог платят и предприниматели на упрощенке, если у них есть магазин, торговая площадь или офис, а также помещение для оказания услуг, которое включено в перечень кадастровой недвижимости.

В РФ у предпринимателя 5 вариантов налогообложения при открытии ИП:

- общая система налогообложения – ОСН;

- патентная – ПСН;

- упрощенная – УСН;

- единый налог на вменённый налог – ЕНВД;

- единый сельскохозяйственный налог – ЕСХН.

Если ИП не подавал заявление в налоговую службу на изменение налогового режима, то по законодательству РФ он будет работать по ОСН.

Чтобы уяснить платить или нет ИП налог на имущество, можно руководствоваться таким правилом:

- За недвижимость для работы по патенту, вменёнке или сельхозналогу платить не надо. По упрощёнке надо проверить, относится ли недвижимость к оцененной по кадастровой стоимости или нет. Если нет, то налог ИП не платит, если да – то платит.

- Предприниматели, которые работают по основной системе налогообложения, платят в бюджет налог на недвижимость в обязательном порядке. При этом не важно, включено имущество в кадастровый перечень или нет.

Поэтому налоговый режим и включение в кадастр — определяющие параметры.

Как доказать, что имущество используется в деятельности ИП

Предпринимателю не надо доказывать, что имущество задействовано в предпринимательской деятельности. Налоговая служба сама установит этот факт в ходе выездных проверок. Для освобождения от уплаты налога в этом случае потребуется:

- подать заявление в свободной форме;

- описать объекты недвижимости, которые задействованы в предпринимательской деятельности;

- указать используемый вариант режима налогообложения.

Предпринимателям, которым положена льгота, не нужно прилагать подтверждающие документы. Такой порядок предусмотрен начиная с 2018 года.

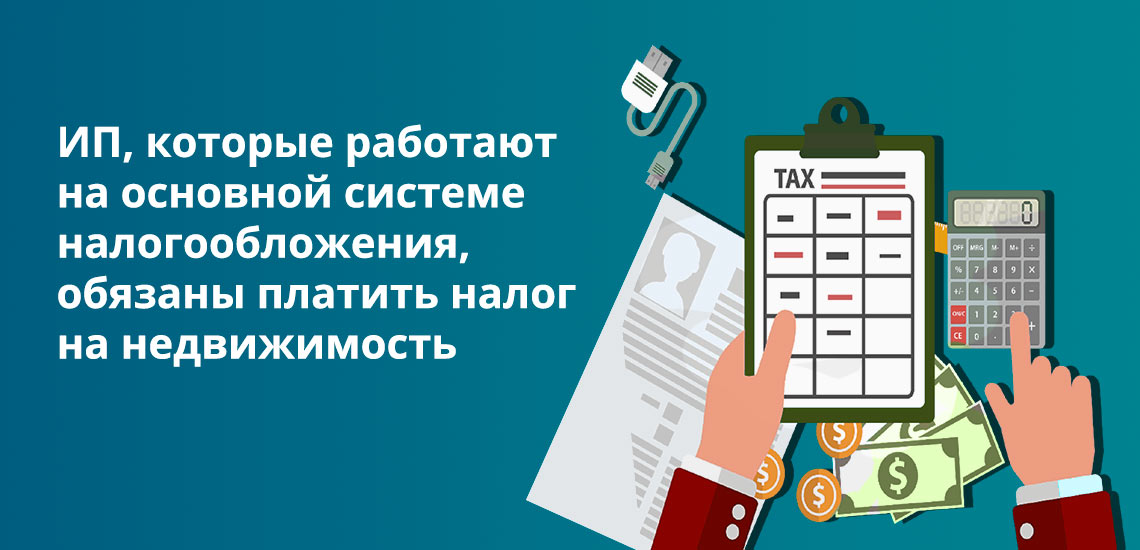

От чего зависит сумма налога

Регионы самостоятельно устанавливают ставку по налогу на имущество, так как платеж относится к местным. На размер налога влияет цена недвижимости, чем она выше, тем больше сумма оплаты. Самая высокая ставка по России составляет 2%. На сайте налоговой можно узнать, какой процент установлен для определенного объекта. Понадобится ввести тип налога, регион и год, за какой планируется оплата налога за недвижимость.

С начала 2020 года подсчет налога на имущество происходит по кадастровой стоимости. Эту цену определяет не сам владелец или рынок, а государственный орган. Но стоимость не сильно отличается от рыночной. Пересчет кадастровой оценки недвижимости проходит каждые 5 лет. Полученные данные публикуют на сайте Росреестра.

До конца 2019 года в некоторых областях и регионах налог основывали не на кадастровой, а на инвентаризационной стоимости, ее высчитывали по степени износа объекта. Теперь такого нет, и все налоги на недвижимость в РФ подсчитывают единым способом – по цене, которая указана в кадастре.

Ставка по налогу для ИП или же физических лиц будет зависеть от вида объекта, кадастровой стоимости и расположения. Например, для Ярославской области за 2019 год:

| Вид объекта, кадастровая стоимость и месторасположение | Процентная ставка |

| Жилье ценой до 2 млн рублей | 0,10 |

| Жилье от 2 млн до 5 млн рублей | 0,15 |

| Недостроенный жилой дом | 0,15 |

| Жилые дома ценой больше 5 млн рублей | 0,20 |

| Хозпостройки нежилые до 50 кв. м. | 0,15 |

| Жилые комплексы, гаражи, машино-места | 0,15 |

| Объекты, кадастровая стоимость которых превышает 300 млн рублей | 2,00 |

| Прочие объекты | 0,50 |

Подсчитывать, сколько надо заплатить в бюджет, не надо никому. Налоговая присылает письмо, где указан и срок и сумма. ФНС рассылает уведомления один раз в году, оплату также надо проводить одним платежом до 1 декабря следующего года. То есть, при получении письма 1 января 2020 года на оплату налога за 2019 год, его надо внести не позже 01.12.2020 года. Отчитываться отдельной декларацией или писать отчет не надо.

Как подсчитывают налог на имущество для ИП

Если уведомление от ФНС не пришло до октября текущего года, а ИП знает, что должен платить налог на имущество, то лучше запросить повторное уведомление самостоятельно. Или хотя бы проверить начислен налог на недвижимость или нет.

В том случае, если кажется, что в уведомлении налогового органа в сумме платежа допущена ошибка, то ее можно перепроверить на сайте ФНС. Для более четкого понимания как происходит расчет налога, рассмотрим пример:

ИП Ильков, владеет складом в г. Москва, в здании под кадастровым номером 77:09:0001015:1064. При указании в форме объекта недвижимости выберем вид – иное здание, сооружение, строение. После этого укажем, что объект не входит в перечень торгово-офисной недвижимости.

Посчитанная кадастровая стоимость недвижимости 78829968,44 рублей по данным Росреестра. Площадь объекта 2029,6 кв. м. При владении складом в размере 1/202 от общей площади больше 12 месяцев, нулевом налоговом вычете, без льготы и ставке налога в 2% сумма налога составит 7805 рублей.

Таким образом можно проверить любой объект в Российской Федерации. Для поиска кадастрового номера воспользуйтесь публичной картой, где будет достаточно адреса.

Каким предпринимателям положена льгота

Сумма налога на имущество для ИП зависит от льгот, которые положены собственнику. Их предоставляют пенсионерам, инвалидам, дачникам с участком до определенного размера. Каждый регион сам дополняет федеральный список льготников, поэтому он может быть в разы длиннее. Например, в него могут быть включены неполные или многодетные семьи. Но, в общем государственный перечень категорий граждан кому положены льготы на уплату налога за недвижимость выглядит так:

| Не платят вообще | Платят 50% |

| Герои СССР | Собственники дач размером до 50 кв. м. |

| Герои РФ | |

| Обладатели орденов Славы трех степеней | |

| Участники и ветераны ВОВ | |

| Семьи погибших военных | |

| Военнослужащие-пенсионеры | |

| Инвалиды с детства и инвалиды-детства | |

| Ликвидаторы ЧАЭС | |

| Воины афганцы | |

| Пенсионеры по возрасту | |

| Владельцы недвижимости, которую используют под творческие студии, библиотеки, музеи |

Если ИП попадает под одну из льготных категорий, то он может представить документы в ФСН, если ему была ошибочно насчитана сумма.

Основанием для пересчета суммы налога на имущества могут быть:

- ошибочные данные о собственнике;

- выставленная сумма налога, где не учтены льготы.

При обосновании предпринимателем допущенной ошибки налоговая инспекция:

- обнулит сумму и пени, которые содержали ошибку;

- сформирует новое уведомление и поместит его в личный кабинет налогоплательщика.

Если ИП не пользуется личным кабинетом налогоплательщика как физическое лицо, то ему придет новое уведомление на почтовый адрес. По законодательству ФНС может выставлять счет к уплате налога на имущество налогоплательщикам физлицам, если по каким-либо причинам плательщик не был к нему привлечен ранее, в течение 3-х лет. Кроме того налог за этот же налоговый период может быть пересчитан как в сторону уменьшения, так и в сторону увеличения по НК РФ.

Какие ИП обязаны платить налог на имущество

Предприниматель обязан платить налог при выполнении двух условий:

- Он собственник имущества. Если объект используется по договору аренды, то арендатор платить налог на недвижимость не должен.

- Недвижимость расположена на территории РФ. Если объект расположен в другой стране и ИП им владеет на законных основаниях того государства, то платить налог в бюджет РФ он не обязан.

При этом ИП платит налог, если он работает по ОСНО независимо от использования имущества – в личных или предпринимательских целях. Если объекты переданы в аренду, за них также должен платить налог предприниматель-собственник, если он работает на ОСНО, а не арендатор. И даже если предприниматель отдаст собственность в безвозмездное пользование, он все равно будет платить налог на недвижимость.

Клавдия Трескова - высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

При заполнении заявления о предоставлении налоговой льготы по налогу на имущество за 2020 ИП лист 2 . по договору аренды нежилого имущества склада , основным документом является договор аренды Срок договора с 01.01.2020 по 25.12.2020 Вопрос буду ли я платить налог на имущество за срок 26.12 по 31.12.2020г

Уважаемая Людмила, при расчете налога учитывается период аренды. Порядок исчисления необходимо уточнить в территориальном подразделении ФНС.

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Компании и предприниматели на УСН должны платить налог на имущество. Но есть нюанс: при упрощенке уплачивается только налог с кадастровой стоимости, тогда как предприятия на ОСНО платят налог по стандартным правилам.

Разберемся, как и когда УСН-щикам нужно платить этот налог в 2021 году.

Имущественный налог для ИП на УСН

По стандартным правилам предприниматели на УСН освобождены от налога на имущество, которое используют в предпринимательской деятельности. Но есть случаи, когда налог платить все-таки придется. Это касается:

- Имущества из перечня административно-деловых и торговых центров, который утверждают власти региона. Налог по ним уплачивается по кадастровой стоимости.

- Объектов, которые не входят в перечень, но образованы в результате раздела объекта из регионального перечня. Например, отдельные офисы и помещения.

Даже если у вашей компании есть один из вышеназванных объектов имущества, может случиться так, что налог платить не придётся. Каждый регион самостоятельно определяет и утверждает перечень объектов, которые подлежат налогообложению. Он же назначает их кадастровую стоимость. Если ваша недвижимость в перечень не попала, налог можно не платить.

Налог на имущество для ИП и физлиц — это местный налог, поэтому налоговые ставки и льготы (налоговые вычеты) могут различаться в зависимости от региона.

Что касается имущества предпринимателей, которое они используют только для личных целей, по нему налог надо платить в том же порядке, что и обычному гражданину. Также в отношении такого имущества можно применять льготы из ст. 407 НК РФ. Это касается жилых домов, садовых домиков, квартир и долей в квартирах, гаражей, машино-мест, объектов незавершенного строительства, других зданий, строений и помещений.

Как уплачивается налог на имущество предпринимателями?

Неизменным остался налоговый период по имущественному налогу. Согласно ст. 405 НК РФ, это календарный год. Ставка налога утверждается муниципальными органами — она не может быть больше 2 %. Налоговые сами органы рассчитывают налог для ИП, после чего посылают уведомление с рассчитанной суммой, которое являются основанием к оплате.

Налог за 2020 год нужно выплатить в 2021 году до 1 декабря. Исключения:

- было получено налоговое уведомление по конкретным объектам;

- физлицо получило специальную льготу и может не платить налог.

Сумму налога, которую заплатили с имущества, используемого в работе, предприниматели могут включить в состав расходов. Но только если сами работают на УСН «доходы минус расходы». Если же объект налогообложения — «доходы», сумму налога учесть нельзя. Налога с имущества, используемого только в личных целях, это не касается — его нельзя учесть ни при УСН 15 %, ни при УСН 6 %.

Штрафы и ответственность

За опоздание с уплатой налога, предпринимателю начислят пени. Их рассчитывают по формуле:

Пени за просрочку уплаты налога = Неуплаченная сумма налога × N дней просрочки (календарных) × 1/300 действовавшей ставки рефинансирования.

Имущественный налог для организаций на УСН

Нужно или нет вашей организации платить имущественный налог, зависит от того, соблюдаются ли следующие условия:

- В вашей организации есть объекты недвижимости, учтенные на счетах 01 и 03.

- Налоговая база по объектам определяется как кадастровая стоимость, объекты попадают в региональные списки объектов, налог по которым нужно рассчитывать исходя из кадастровой стоимости. Это можно проверить по спискам из п. 1 ст. 378.2 НК РФ и п. 7 ст. 378.2 НК РФ.

Если недвижимость компании подпадает под все эти условия, имущественный налог платить необходимо. В списке объектов налога на имущество при УСН есть, к примеру, торговые центры, нежилые помещения под офисы, жилые дома, не учтенные как ОС, и т. п.

При этом вам не нужно платить имущественный налог на земельные участки, объекты культурного наследия, автомобили, имущество для перепродажи и т. п. (см. пп. 1 п. 4 ст. 374 НК РФ). Поэтому рекомендуем перед тем, как уплачивать налог, свериться со списками в НК РФ и проверить, подпадает ли ваше имущество под уплату налога.

Налоговый период по налогу на имущество — год. Отчетный период для тех, кто считает налог по кадастровой стоимости, — первый квартал, второй квартал и третий квартал. При этом органы субъекта РФ могут не устанавливать отчетные периоды.

Ставка налога не должна превышать 2 %. Субъекты РФ могут установить пониженные ставки в своем регионе. Для расчета налога используйте формулу: Налог за год = Кадастровая стоимость на 1 января × ставка налога. Авансовый платеж равен налогу за год, деленному на 4 квартала.

Обратите внимание, организации также обязаны сдавать декларацию по налогу на имущество. Сведения по налогу, рассчитанному исходя из кадастровой стоимости, отражаются в разделе 3. На каждый облагаемый объект заполняется отдельная страница. Срок сдачи отчета — 30 марта года, следующего за отчетным.

Налог на имущество при УСН удобно платить в Контур.Бухгалтерии — онлайн-сервисе для ведения учета, расчета зарплаты и отправки отчетности через интернет. Сервис удобен, функционален и прост, отлично подходит для малого бизнеса на упрощенке. Попробуйте 5 дней бесплатно!

Налоговые обременения касаются всех физлиц и организаций – резидентов государства. На основании законодательства может быть применена налоговая льгота. Преференция может быть предоставлена в различных размерах. Рассмотрим условия применения льготы, а так же порядок заполнения и подачи заявления о предоставлении налоговой льготы по налогу на имущество.

Условия предоставления льготы

Коротко напомним, что право на освобождение имеют лица, перечисленные в п. 1.1-1.15 статьи 407 главы 32 НК РФ[1]:

- герои, участники и ветераны различных военных действий;

- ликвидаторы аварий, связанных с радиоактивным воздействием;

- инвалиды;

- пенсионеры;

- работники творческих профессий;

- физические лица, имеющие строения на личных приусадебных участках или участках для строительства жилого дома площадью до 50 м.кв. и другие.

Льгота применяется для перечисленных в статье граждан в отношении объектов, принадлежащих им на праве собственности и не используемых для извлечения дохода в коммерческой деятельности.

Важно отметить, что если в собственности гражданина находятся несколько имущественных объектов, относящихся к одному виду, то льготируется только один из данного вида по выбору плательщика.

Объекты налогообложения согласно п.4 ст.407[1]:

- квартира, её часть или комната;

- дом, его часть;

- специальное помещение для творческой работы (п.1.14)[1];

- строения на участках до 50 м.кв. (п.1,15)[1];

- гараж, машино-место.

Для получения освобождения от уплаты налога граждане подают в любую инспекцию ФНС по месту их жительства или нахождения объекта обложения имущественным налогом заявление утверждённой формы и документы, устанавливающие право на льготу.

Налоговый орган обязан рассмотреть заявление и о принятом решении сообщить гражданину уведомлением в письменном виде.

Если у плательщика есть личный кабинет, он имеет право подать заявление на сайте ФНС.

Физическое лицо (указанное в пп.2,3-,10.1, 12, 15 п. 1 ст.407[1]) по закону не обязано подавать заявление. Налоговый орган самостоятельно запрашивает соответствующие инстанции о наличии имущества в собственности гражданина. Льгота предоставляется по объекту налогообложения каждого вида, по которому налог был бы исчислен в большем размере.

Заполнение заявления

Образец и инструкцию по заполнению заявления можно найти на сайте Федеральной налоговой службы.

Основные критерии по его заполнению следующие:

- подаётся налогоплательщиком или его представителем;

- состоит из титульного листа и информационного (для налога на имущество заполняется раздел 6);

- при ручном заполнении — применяются чернила чёрного цвета, пишутся заглавные печатные буквы, исправления не допускаются, пустые клетки прочеркиваются посередине;

- при заполнении на компьютере – клетки без данных остаются пустыми, шрифт используется Courier New 16-18. Двухсторонняя печать не разрешается;

- дата заполняется в три поля с точкой между ними;

- если указан ИНН плательщика, то не заполняются поля 2.4, 2.5, 2.6;

- количество копий документов принятых с заявлением заполняет налоговый инспектор.

При оформлении информационного листа следует учитывать следующие моменты:

- сверху указывается ИНН. Номер страницы, фамилия и инициалы;

- заполнение идёт по полям, начиная с 6-ого пункта;

- индивидуальные сведения соответствуют документу, удостоверяющему личность налогоплательщика;

- где необходимы коды, они прописаны для удобства рядом с полем;

- по каждому виду объекта заполнятся один лист;

- в поля 6.1-6.3 вносятся сведения об объекте имущества;

- отмечается дата действия льготы и документ (справка, удостоверение и т.п.), на основании которого она возникла, так же со сроком действия.

По вопросам заполнения заявления можно проконсультироваться в ИФНС. Срок его подачи — до 31 декабря текущего года.

Читайте также: