Выход учредителя из ооо с выплатой доли проводки в учете при усн

Опубликовано: 21.04.2024

Участник ООО (если он не единственный) может в любой момент принять решение о выходе из общества, а общество должно выплатить ему действительную часть его доли – в определенном размере и в нужный срок – и правильно отразить операцию в учете.

Из письма в редакцию

Подскажите, пожалуйста, порядок оформления в бухгалтерском учете выхода учредителя из ООО и выплаты доли вышедшему участнику.

В ООО имелось 2 учредителя Петров и Сидоров. Доли у участников равны, по 50% уставного капитала. 6 марта 2017 года Сидоров обратился к ООО с заявлением о выходе из ООО и выплате ему действительной доли . По решению собрания участников доля Сидорова переходит к Петрову.

Какие проводки мне необходимо сделать, какую сумму и в какие сроки я должна выплатить Сидорову и какие налоги мне необходимо заплатить в бюджет.

Мнение эксперта

Участник ООО вправе выйти из общества путем отчуждения доли обществу независимо от согласия других его участников или общества, если это предусмотрено уставом (п. 1 ст. 94 ГК РФ, п. 1 ст. 26 Федерального закона от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью»). В устав общества должны быть включены сведения о порядке и последствиях такого выхода (п. 2 ст. 12 Закона № 14-ФЗ).

Участник выходит из общества путем отчуждения доли обществу, следовательно, дата выхода участника из ООО – это момент перехода его доли к обществу. Доля переходит к обществу с даты получения им заявления участника о выходе из ООО (подп. 2 п. 7 ст. 23 Закона № 14-ФЗ). Временем подачи заявления о выходе участника из ООО следует считать день передачи его участником совету директоров, или исполнительному органу общества, или работнику общества, в обязанности которого входит прием заявления. Уполномоченному лицу при получении заявления следует поставить на нем отметку о получении с указанием даты.

В вашем случае – это 6 марта 2017 года.

Напоминаем, что на основании пункта 7.1 статьи 23 Закона № 14-ФЗ документы для государственной регистрации соответствующих изменений в учредительные документы должны быть представлены в орган, осуществляющий государственную регистрацию юридических лиц (налоговый орган), в течение одного месяца со дня перехода доли к обществу. Эти изменения приобретают силу с момента их государственной регистрации, которым признается внесение регистрирующим органом соответствующей записи в ЕГРЮЛ. Регистрирующий орган не позднее одного рабочего дня с момента государственной регистрации выдает (направляет) заявителю документ, подтверждающий факт внесения записи в реестр.

Если в течение указанного срока (месяца со дня перехода доли к обществу) доля, отчужденная обществу, распределяется, продается или погашается, заявление о внесении изменений в ЕГРЮЛ и документы, подтверждающие основания перехода к обществу доли (а также ее последующего распределения, продажи или погашения), направляются в налоговый орган в течение месяца со дня принятия соответствующего решения (п. 6 ст. 24 Закона № 14-ФЗ).

В случае выхода участника из общества его доля переходит к обществу.

Общество должно выплатить выходящему участнику действительную часть доли в течение трех месяцев с момента получения заявления о выходе или в другой срок, предусмотренный уставом, но не более одного года (абз. 2 п. 6.1 ст. 23, абз. 1 п. 8 ст. 23 Закона № 14-ФЗ).

Действительная стоимость доли выходящего участника определяется на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества (п. 6.1 ст. 23, п. 2 ст. 25 Закона № 14-ФЗ).

Выясним, о каком отчетном периоде идет речь.

В бухгалтерском учете отчетным периодом признается период, за который составляется бухгалтерская (финансовая) отчетность (п. 6 ст. 3 Федерального закона от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете», п. 4 ПБУ 4/99 «Бухгалтерская отчетность организации»).

Отчетным периодом для промежуточной бухгалтерской (финансовой) отчетности является период с 1 января по отчетную дату периода, за который составляется промежуточная бухгалтерская (финансовая) отчетность, включительно (ч. 4 ст. 15 Закона № 402-ФЗ). Тот факт, что промежуточная и месячная бухгалтерская отчетность организаций не подлежит представлению и публикации, не является основанием для ее неведения, и, соответственно, невозможности использования в своей деятельности, в частности при определении действительности стоимости доли его участников (см., например, постановление ФАС Московского округа от 16 мая 2014 г. № Ф05-4824/13).

Дата выхода участника из ООО – это момент перехода его доли к обществу. Доля переходит к обществу с даты получения им заявления участника о выходе из ООО. Общество должно выплатить выходящему участнику действительную часть доли в течение трех месяцев с момента получения заявления о выходе или в другой срок, предусмотренный уставом, но не более одного года. Действительная стоимость доли выходящего участника определяется на основании данных бухгалтерской отчетности общества за последний отчетный период, предшествующий дню подачи заявления о выходе из общества. Действительная стоимость доли участника общества – это часть стоимости чистых активов ООО, пропорциональная размеру его доли.

Отчетной датой для составления бухгалтерской отчетности является последний календарный день отчетного периода (п. 37 Положения, п. 12 ПБУ 4/99).

Таким образом, в рассматриваемой ситуации последним отчетным периодом, предшествующим дню обращения участника общества с соответствующим требованием, является период с 1 января 2017 года по 28 февраля 2017 года. Последний календарный день месяца, предшествующего месяцу подачи заявления, – 28 февраля 2017 года является последней отчетной датой.

Теперь разберемся, как рассчитать действительную стоимость доли участника.

В соответствии с п. 2 ст. 14 Закона № 14-ФЗ действительная стоимость доли участника общества – это часть стоимости чистых активов ООО, пропорциональная размеру его доли.

Стоимость чистых активов общества определяется в Порядке, установленном Приказом Минфина России № 10н, ФКЦБ России № 03-6/пз от 29 января 2003 года. Этим документом установлен Порядок определения стоимости чистых активов для акционерных обществ. Им могут воспользоваться и ООО (Письмо Минфина России от 7 декабря 2009 г. № 03-03-06/1/791).

Чистые активы определяют вычитанием из суммы всех активов фирмы величины ее обязательств (за исключением отдельных показателей). Иными словами, чистые активы – это стоимость оборотных и внеоборотных активов предприятия, обеспеченных собственными средствами.

Данные по активам и пассивам берутся из бухгалтерского баланса.

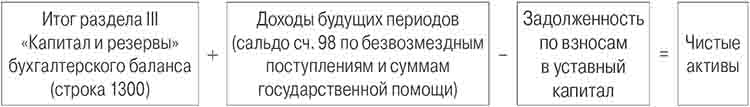

Схематично стоимость чистых активов определяется по формуле.

Формула расчета стоимости чистых активов

В свою очередь, показатель строки 1300 раздела III баланса «Капитал и резервы» равен показателю строки 1600 (Актив баланса) за вычетом показателей строки 1400 (Долгосрочные обязательства) и строки 1500 (Краткосрочные обязательства).

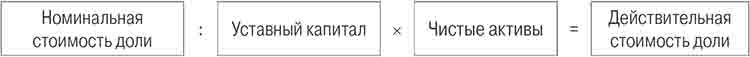

После этого рассчитывается действительная стоимость доли выбывающего участника по формуле.

Формула расчета действительной стоимости доли выбывающего участника

Теперь разберемся с налогообложением.

Выплата действительной стоимости доли участнику, выходящему из ООО, является доходом участника и подлежит обложению НДФЛ (письма Минфина России от сентября 2015 г. № 03-04-06/50673, от 15 июля 2015 г. № 03-04-06/40675, от 13 марта 2015 г. № 03-04-05/13597).

С 1 января 2016 года участник при выходе из ООО имеет право на имущественный налоговый вычет (подп. 1 п. 1 ст. 220 НК РФ) путем уменьшения его дохода на расходы по приобретению доли (подп. 2 п. 2 ст. 220 НК РФ).

Однако общество, являясь налоговым агентом, должно исчислить, удержать и уплатить налог с полной суммы, выплаченной участнику действительной стоимости доли (письмо Минфина России от 10 ноября 2016 г. № 03-04-05/65811). Заявить имущественный вычет вправе сам участник при подаче налоговой декларации (п. 7 ст. 220 НК РФ). Этот вычет может быть предоставлен только путем уменьшения дохода на фактически произведенные и документально подтвержденные расходы, связанные с приобретением доли в уставном капитале. Это фактические расходы в сумме денежных средств и (или) стоимости иного имущества, внесенных им в качестве взноса в уставный капитал при учреждении общества или при увеличении его уставного капитала.

Воспользоваться имущественным вычетом в размере до 250 000 руб. участник при выходе из общества не может. Как указывает Минфин, доля в уставном капитале является имущественным правом. А имущественный вычет в размере до 250 000 руб. предоставляется только по имуществу (подп. 1 п. 2 ст. 220 НК РФ), к которому имущественные права не относятся (п. 2 ст. 38 НК РФ).

Суммы, выплачиваемые учредителю (участнику) при его выходе из общества, не являются ни оплатой труда, ни вознаграждением за выполненные работы (оказанные услуги) по гражданско-правовому договору. Поэтому эти выплаты не облагаются:

- взносами на обязательное пенсионное (социальное, медицинское) страхование (ст. 420 НК РФ);

- взносами на страхование от несчастных случаев и профзаболеваний (ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ) «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»).

Теперь о проводках.

Выход участника из ООО следует учесть так:

Дебет 81 Кредит 75 субсчет «Расчеты с участниками, подавшими заявление о выходе из общества»

— отражена действительная стоимость доли выходящего участника;

Дебет 75 Кредит 68

— удержан НДФЛ с дохода участника-физлица;

Дебет 75 Кредит 51

— выплачена действительная стоимость доли.

Получение ООО доли от участника покажите так:

Дебет 80 субсчет «Участник» Кредит 80 субсчет «Общество»

— отражена номинальная стоимость доли, перешедшей к ООО.

При распределении доли между участниками проводки такие:

Дебет 80 субсчет «Общество» Кредит 80 субсчет «Участник»

— номинальная стоимость доли распределена между оставшимися участниками;

Дебет 84 Кредит 81

— действительная стоимость распределенной доли списана за счет прибыли.

Как гласит закон, при выходе участника из ООО его доля в уставном капитале переходит к самому обществу, но в течение года она должна быть распределена между всеми участниками, либо предложена для приобретения всем или некоторым участникам и (или) третьим лицам (если это не запрещено уставом), либо погашена. Для участников-физлиц в связи с распределением на них доли вышедшего участника возникают обязанности по уплате НДФЛ, а у ООО возникают обязанности налогового агента.

При распределении доли, принадлежащей обществу, между участниками - физическими лицами, у них возникает доход, который облагается НДФЛ. Доходом будет часть действительной стоимости доли вышедшего участника, полученная каждым оставшимся участником общества при распределении (см. Письма Минфина России от 25 июня 2015 г. № 03-04-05/36805, от 15 марта 2013 г. № 03-04-06/8031 и др.).

В частности, Минфин обосновывает это так: из-под налогообложения выводятся только доходы по долям, дополнительно полученным в результате переоценки основных фондов (п. 19 ст. 217 НК РФ). Других льгот в НК РФ нет (см. Письмо Минфина России от 27.02.2012 № 03-04-05/3-226).

Обязанность исчислить и удержать НДФЛ с безвозмездно полученной доли возникает сразу поле регистрации распределения. Удержать НДФЛ нужно с ближайшей денежной выплаты: зарплаты, аренды, дивидендов, а так же премий, материальной помощи и т.п.

Если удержать не из чего и этой возможности не предвидится, нужно до 1 марта следующего года подать сведения в налоговую, что не можете удержать НДФЛ (справка 2-НДФЛ с признаком «2»).

Никакой обязанности специально начислять участнику зарплату или дивиденды, чтобы удержать НДФЛ, у организации не возникает.

При выходе участника из ООО возникает множество вопросов. Разберем пошагово на примере:

- как отразить выход участника из ООО в 1С;

- как определить стоимость доли при выходе и что делать в дальнейшем с долей вышедшего участника;

- облагаются ли НДФЛ доходы участника при выходе из ООО.

Пошаговая инструкция

Уставный капитал Организации составляет 1 000 000 руб., где доли участников составляют:

- Иванов Иван Иваныч – 500 000 руб. (50%);

- Дружников Георгий Петрович – 300 000 руб. (30%);

- ООО «Заря» – 200 000 руб. (20%).

На 31 декабря прошлого года стоимость чистых активов общества составляла 4 000 000 руб.

17 января Иванов И.И. подал заявление о выходе из Общества.

23 марта Общество перечислило Иванову действительную стоимость его доли за вычетом НДФЛ на банковскую карту.

В тот же день Организация уплатила НДФЛ, удержанный по данной операции, в бюджет.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Выход участника из состава Общества | |||||||

| 17 января | 80.09 | 80.09 | 500 000 | Переход доли от участника к Обществу по номинальной стоимости | Операция, введенная вручную — Операция | ||

| 81.09 | 75.02 | 2 000 000 | Отражение задолженности общества перед вышедшим участником в размере действительной стоимости доли | ||||

| Перечисление действительной стоимости доли вышедшему участнику | |||||||

| 23 марта | 75.02 | 51 | 1 740 000 | Перечисление действительной стоимости доли вышедшему участнику | Списание с расчетного счета — Прочее списание | ||

| Удержание НДФЛ с действительной стоимости доли участника физ.лица | |||||||

| 23 марта | 75.02 | 68.01 | 260 000 | Удержание НДФЛ с суммы действительной стоимости доли вышедшего участника | Операция, введенная вручную — Операция | ||

| — | — | 2 000 000 | Отражение доходов физического лица для НДФЛ | Операция учета НДФЛ — Вкладка Доходы | |||

| — | — | 260 000 | Отражение исчисленного НДФЛ с действительной стоимости доли | ||||

| — | — | 260 000 | Отражение удержанного НДФЛ с действительной стоимости доли | Операция учета НДФЛ — Вкладка Удержано по всем ставкам | |||

| — | — | 260 000 | Отражение уплаченного НДФЛ с действительной стоимости доли | Операция учета НДФЛ — Вкладка Перечислено по всем ставкам | |||

| Уплата в бюджет НДФЛ | |||||||

| 23 марта | 68.01 | 51 | 260 000 | Уплата в бюджет НДФЛ | Списание с расчетного счета — Уплата налога | ||

Выход участника из состава Общества

Нормативное регулирование

При выходе участника из Общества (ООО) его доля переходит к самому Обществу (п. 6.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Не позднее трех месяцев со дня принятия заявления о выходе из ООО или в иные сроки, установленные обществом, выплачивается вышедшему учредителю действительная стоимость его доли в уставном капитале (УК).

Если вышедший участник отказался от получения выплаты за долю в УК, то действительная стоимость доли является внереализационным доходом общества в части исчисления налога на прибыль (Письмо Минфина РФ от 16.01.2020 N 03-03-06/1/1609).

Действительная стоимость рассчитывается только из оплаченной части доли участника в УК.

Действительная стоимость доли определяется по данным бухгалтерской отчетности за последний отчетный период (п. 6.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Подробнее как определить размер чистых активов — Оценка чистых активов.

Действительная стоимость доли выплачивается за счет разницы между размером чистых активов и УК Общества.

На момент выхода участника из ООО сумма чистых активов должна быть больше суммы УК Общества. В ином случае Общество должно уменьшить сумму уставного капитала до размера чистых активов, но она не может быть менее минимального размера УК – 10 000 руб. (п. 8 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

Подробнее:

- Чистые активы, уменьшение уставного капитала

- Запрещенные направления расходования чистой прибыли

Расчет действительной стоимости доли

Проверьте, что размер чистых активов больше чем размер уставного капитала:

- 4 000 000 руб. > 1 000 000 руб.

Разницы между размером чистых активов и УК ООО достаточно для выплаты действительной стоимости, следовательно, размер УК уменьшать не нужно!

Рассчитаем действительную стоимость доли:

- 4 000 000 руб. *50% = 2 000 000 руб., где:

- 4 000 000 руб. – это стоимость чистых активов;

- 50% — оплаченная доля УК.

Учет в 1С

Оформите документ Операция, введенная вручную в разделе Операции – Операции .

- Дата – дата заявления о выходе участника ООО.

- изменение в структуре УК – передача вышедшим участником доли обществу:

- Дебет – 80.09;

- Субконто – вышедший участник;

- Кредит – 80.09;

- Субконто – наименование ООО, т.е. нашей организации, для этого введите ее данные в справочник Контрагенты;

- Сумма – номинальная стоимость доли.

- отражение задолженности ООО перед вышедшим участником:

- Дебет – 81.09;

- Субконто – вышедший участник;

- Кредит – 75.02;

- Субконто – вышедший участник;

- Сумма – действительная стоимость доли.

Внесение изменений в учредительные документы, связанные с изменением структуры общества, подлежит обязательной государственной регистрации (ст. 18 Федерального закона от 08.08.2001 N 129-ФЗ, п. 6 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Документы для регистрации представляются в течение месяца со дня перехода доли или части доли к обществу. (п. 7.1 ст. 23 Федерального закона от 08.02.1998 N 14-ФЗ).

При подаче документов не в электронной форме уплачивается пошлина (пп. 3 п. 1 ст. 333.33 НК РФ, пп. 32 п. 3 ст. 333.35 НК РФ).

Изменения в ЕГРЮЛ вносятся в течение 5 рабочих дней после получения документов (п. 1 ст. 8 Федерального закона от 08.08.2001 N 129-ФЗ).

Далее в течение года общество принимает решение, что делать с долей вышедшего участника. Она может быть:

- распределена безвозмездно между другими участниками (п. 2 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ);

- выкуплена одним или несколькими участниками или третьими лицами, если это не противоречит уставу (п. 2 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ);

- погашена за счет уменьшения УК (п. 5 ст. 24 Федерального закона от 08.02.1998 N 14-ФЗ).

Перечисление действительной стоимости доли вышедшему участнику

Доход, полученный при выходе участника (физлица) из ООО в виде выплаченной действительной стоимости доли облагается НДФЛ (ст. 209 НК РФ, п. 1 ст. 210 НК РФ, п. 3 ст. 214 НК РФ).

Если доля принадлежала физическому лицу непрерывно более 5 лет, то тогда доход не облагается НДФЛ (п. 17.2 ст. 217 НК РФ).

Выплату действительной стоимости доли деньгами оформите документом Списание с расчетного счета в разделе Банк и касса – Банковские выписки .

- Вид операции – Прочее списание;

- Получатель – не заполняйте, не смотря на то что поле подчеркивается красным, оно не обязательно для заполнения и не влияет на данные;

- Сумма – действительная стоимость за минусом НДФЛ: (2 000 000 руб. – 2 000 000 руб. *13% = 1 740 000 руб.);

- Учредители – выбывший участник;

- Статья расходов – статья движения денежных средств с видом движения Платежи собственникам в связи с выкупом у них акций (долей) или их выходом из состава участников.

Проводки по документу

Документ формирует проводку:

- Дт 75.02 Кт 51 —перечисление действительной стоимости доли вышедшему участнику.

Удержание НДФЛ с действительной стоимости доли участника физ.лица

Удержание НДФЛ

Порядок определения налогооблагаемой базы для расчета НДФЛ конкретно не прописан в законодательстве. Бухэксперт8 руководствуется более осторожной позицией и считает, что:

- доход в виде превышения выплаченной действительной стоимости доли над стоимостью ее приобретения приравнивается к дивидендам и облагается НДФЛ (пп. 1 п. 1 ст. 208 НК РФ).

- доходы в пределах номинальной стоимости, также облагаются НДФЛ в общем порядке (ст. 209 НК РФ, п. 1 ст. 210 НК РФ).

НДФЛ исчисляется на дату получения доходов, т.е. на дату их выплаты (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ – следующий день, после выплаты доходов (пп. 4, 6 ст. 226 НК РФ).

Для уменьшения своих расходов участник может (пп. 1 п. 1, пп. 2 п. 2, п. 7 ст. 220 НК РФ, п. 1 ст. 226 НК РФ):

- подать декларацию 3-НДФЛ и получить имущественный вычет в размере расходов на приобретение доли в УК;

- получить имущественный вычет в размере 250 000 руб., если нет доказательств приобретения доли

По данной операции в 1С отсутствует штатный документ, поэтому отразите удержание НДФЛ через документ Операция, введенная вручную в разделе Операции – Операции .

- Дата – дата перечисления действительной стоимости доли.

- Дебет – 75.02;

- Субконто – вышедший участник;

- Кредит – 68.01;

- Субконто – вышедший участник;

- Сумма – сумма НДФЛ.

Отражение удержания НДФЛ в регистрах

Т.к. НДФЛ удерживается ручной операцией, то для отражения его в регистрах НДФЛ и дальнейшего формирования отчетности по нему дополнительно введите документ Операция учета НДФЛ в разделе Зарплата и кадры – Все документы по НДФЛ – кнопка Создать .

- Дата операции – дата отражения данных в регистрах НДФЛ.

- вкладка Доходы :

- Дата получения доходов – дата выплаты действительной стоимости доли;

- Код дохода – 1542;

- Вид дохода – Прочие доходы;

- Сумма дохода – выплаченная действительная стоимость доли с учетом НДФЛ;

![]()

- вкладка Исчислено по 13% (30%) кроме дивидендов :

- Дата получения доходов – дата выплаты действительной стоимости доли;

- Вид дохода – Прочие доходы;

- Сумма – сумма исчисленного НДФЛ;

![]()

- вкладка Удержано по всем ставкам :

- Дата получения доходов – дата выплаты действительной стоимости доли;

- Сумма выплаченного дохода — выплаченная действительная стоимость доли с учетом НДФЛ;

- Ставка – 13%;

- Сумма – сумма удержанного НДФЛ;

- Срок перечисления – Не позднее следующего за выплатой дохода дня (для прочих доходов);

- Код дохода – 1542;

- Вид дохода – Прочие доходы.

Вкладку Перечислено по всем ставкам не заполняйте, движения в регистры НДФЛ по его выплате зарегистрируются при уплате НДФЛ в бюджет.

Уплата в бюджет НДФЛ

Оформите уплату НДФЛ документом Списание с расчетного счета в разделе Банк и касса – Банковские выписки .

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт 51 —уплата в бюджет НДФЛ.

6-НДФЛ

В форме 6-НДФЛ начисление и выплата действительной стоимости доли отражается в: PDF

Разделе 1 «Обобщенные показатели»:

- стр. 020 — 2 000 000, сумма начисленного дохода;

- стр. 040 — 260 000, сумма исчисленного налога.

- стр. 070 — 260 000, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»:

- стр. 100 — 23.03.2020, дата фактического получения дохода;

- стр. 110 — 23.03.2020, дата удержания налога.

- стр. 120 — 24.03.2020, срок перечисления налога.

- стр. 130 — 2 000 000, сумма фактически полученного дохода.

- стр. 140 — 260 000, сумма удержанного налога.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Формирование уставного капитала Общества с ограниченной ответственностьюУставный капитал ООО — часть средств общества, вносимых при его.

- Выход участника (физлицо ) из ОООДобрый день. Бухгалтерия предприятия, редакция 3.0 (3.0.76.77) Один уз учредителей.

- Выход участника из общества, распределение его доли и НДФЛВ организации произошел выход участников в 2019 году. Им была.

- Выход участника из общества, если действительная стоимость доли меньше номинальнойДобрый день! Из общества выходит участник, действительная стоимость доли меньше.

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8.

Оформить заявку от имени Юр. или Физ. лица вы можете здесь >>

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Изменения в 2021 году, о которых нужно знать бухгалтеру

[06.04.2021 запись] Учетная политика на 2021 в 1С

[27.04.2021 эфир] Уточненная декларация: основания и последствия ее представления

Рекомендации Минтруда по нерабочим дням мая 2021 года

Лариса! Благодарю Вас за продуктивный и содержательный семинар, тактично и лаконично продемонстрированный материал в 1С:Бухгалтерия, а также за ответы на интересующие вопросы. Успехов Вам!

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Один из участников вышел из ООО путем отчуждения своей доли Обществу. Была проведена рыночная оценка стоимости доли (она составляет 102 000 рублей). Стоимость участнику не выплачена. Льготы по НДФЛ у участника отсутствуют. Какими бухгалтерскими проводками следует отразить данную ситуацию?

Рассмотрев вопрос, мы пришли к следующему выводу:

Доля выбывшего участника ООО, перешедшая к Обществу, должна учитываться на счете 81, субсчет "Собственные акции (доли)". Подробности смотрите ниже.

Обоснование вывода:

В соответствии с частью 2 ст. 8 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ) организация самостоятельно формирует свою учетную политику, руководствуясь законодательством Российской Федерации о бухгалтерском учете, федеральными и отраслевыми стандартами. При формировании учетной политики в отношении конкретного объекта бухгалтерского учета выбирается способ ведения бухгалтерского учета из способов, допускаемых федеральными стандартами (часть 3 ст. 8 Закона N 402-ФЗ).

Доля участника, приобретенная самим обществом для передачи другим участникам либо третьим лицам или аннулирования, не относится к финансовым вложениям (п. 3 ПБУ 19/02 "Учет финансовых вложений"). При этом действительная стоимость доли, причитающейся к выплате выбывающему участнику ООО, не признается расходом (п. 2 ПБУ 10/99 "Расходы организации").

Согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, для учета долей участников ООО, перешедших к обществу, предназначен счет 81 "Собственные акции (доли)". Для отражения задолженности перед участниками (учредителями) обычно используется счет 75 "Расчеты с учредителями".

Вместо счета 75 "Расчеты с учредителями" можно использовать счет 76, субсчет "Расчеты с прежними участниками общества". Дело в том, что из Федерального закона от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" (далее - Закон N 14-ФЗ) следует, что с даты передачи обществу заявления о выходе из ООО участник перестает являться учредителем данного общества (выбывает из состава учредителей). Поэтому применение счета 76, субсчет "Расчеты с прежними участниками общества" в рассматриваемой ситуации, на наш взгляд, более корректно.

В момент получения заявления участника о выходе из общества в учете ООО отражается задолженность перед ним в размере действительной стоимости доли:

Дебет 81, Кредит 75 (76)

- отражена задолженность ООО перед участником в размере действительной стоимости доли.

На дату выплаты действительной стоимости доли выбывшему участнику должны быть произведены следующие бухгалтерские проводки:

Дебет 75 (76), Кредит 68, субсчет "Расчеты по НДФЛ"

- удержана сумма исчисленного НДФЛ;

Дебет 75 (76), Кредит 51 (50)

- отражена оплата стоимости доли бывшему участнику;

Дебет 68, субсчет "Расчеты по НДФЛ", Кредит 51

- удержанный НДФЛ перечислен в бюджет (не позднее следующего дня).

В течение года выкупленная доля должна быть распределена между участниками или реализована, в противном случае доля должна быть погашена за счет уменьшения уставного капитала (п. 2 ст. 24 Закона N 14-ФЗ). В настоящее время нам неизвестно, что будет в дальнейшем с долей выбывшего участника ООО, поэтому соответствующих бухгалтерских проводок мы здесь привести не можем.

Отметим, что, по мнению финансовых органов, организация в отношении доходов участников от продажи долей является налоговым агентом и обязана исчислить, удержать у него и уплатить сумму НДФЛ с полной суммы выплаченного дохода, а также представить соответствующие сведения в налоговый орган по форме 2-НДФЛ (смотрите письма Минфина России от 26.03.2013 N 03-04-05/4-286, от 15.06.2012 N 03-04-06/3-170, от 10.05.2012 N 03-04-05/3-615, от 25.04.2012 N 03-04-05/3-547, от 09.08.2010 N 03-04-06/2-174, от 21.06.2010 N 03-04-06/2-126 и др., УФНС России по г. Москве от 30.09.2010 N 20-14/4/102611).

С 1 января 2016 года согласно пп. 1 п. 1 ст. 220 НК РФ при определении размера налоговой базы по НДФЛ, облагаемой по ставке 13%, налогоплательщик имеет право на получение имущественных налоговых вычетов в том числе при продаже доли (ее части) в уставном капитале организации, при выходе из состава участников общества, при передаче средств (имущества) участнику общества в случае ликвидации общества, при уменьшении номинальной стоимости доли в уставном капитале.

Таким образом, с учетом абзаца второго пп. 2 п. 2 ст. 220 НК РФ при определении налоговой базы в отношении доходов налогоплательщика в виде денежных средств или иного имущества, переданных участнику общества при выходе из состава участников общества, полученных начиная с 1 января 2016 года, налогоплательщик вправе уменьшить сумму своих облагаемых доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества (в данном случае - на сумму фактически произведенных и документально подтвержденных расходов, связанных с приобретением участником доли в уставном капитале ООО).

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Учет собственных долей ООО, выкупленных у участников;

- Энциклопедия решений. Переход доли, части доли к ООО;

- Энциклопедия решений. Действительная стоимость доли в уставном капитале ООО;

- Энциклопедия решений. Выплата действительной стоимости доли в уставном капитале ООО.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член Российского Союза аудиторов Буланцов Михаил

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Участник, вышедший из ООО, получает компенсацию своей доли в компании в течение трех месяцев с момента подачи заявления о выходе. Компенсация может быть выплачена деньгами или, с согласия участника, выдана имуществом.

1. Расчет стоимости доли участника в уставном капитале ООО в 2021 году

При выходе из общества с ограниченной ответственностью участник получает не ту сумму, которую он вносил в уставный капитал (номинальную стоимость доли), а ту, в которую превратился вклад участника в результате деятельности ООО (действительную стоимость доли). Она может быть как больше, так и меньше номинальной доли — в зависимости от успешности работы компании. Действительная стоимость доли рассчитывается по следующей формуле:

Действительная стоимость = номинальная стоимость / уставный капитал * стоимость чистых активов,

- Номинальная стоимость равна вкладу в уставный капитал при создании ООО. Размер вклада можно уточнить в выписке ЕГРЮЛ. Вне зависимости от реальной формы вклада (деньгами, имуществом и т.п.), в ЕГРЮЛ стоимость доли будет указана в рублях.

- Уставный капитал мог измениться с момента создания общества с ограниченной отвественностью. Его размер также можно посмотреть в выписке ЕГРЮЛ.

- Чистые активы рассчитываются по данным бухгалтерского баланса. Чтобы получить сумму чистых активов, нужно вычесть пассивы из активов. Если размер чистых активов общества составляет отрицательную величину, выплатить долю вышедшему участнику нельзя.

Учредитель направил в ООО заявление о своем выходе из общества.

Уставный капитал — 200 000 руб.

Номинальная стоимость доли выбывающего участника — 70 000 руб.

Размер чистых активов на момент выхода — 1 100 000 руб.

Действительная стоимость доли будет равна:

70 000 руб. / 200 000 руб. * 1 100 000 руб. = 385 000 руб.

2. Порядок и сроки выплаты стоимости доли

Общество с ограниченной ответственностью обязано выплатить стоимость доли участника в течение трех месяцев с момента подачи заявления о выходе. Уставом может быть установлен меньший срок. Дата приема заявления определяется по уведомлению о вручении или расписке в получении.

Обычно стоимость своей доли выходящий участник получает в денежной форме. Однако при его согласии общество может выдать в счет компенсации имущество. Стоимость такого имущества должна соответствовать размеру доли. По закону стоимость имущества нужно определять по данным бухгалтерского учета. Однако судебная практика позволяет исходить из рыночной цены и стоимость недвижимости определять по соглашению сторон.

После передачи компенсации выбывшему участнику нужно сохранить документальное подтверждение. Это может быть чек при безналичном переводе или расписка участника о получении денежной компенсации либо имущества. В расписке необходимо указать, какой актив передается, его стоимость и причину передачи. Составить документ можно в свободной форме.

3. В каких случаях доля выходящему учредителю не выплачивается

Выплата компенсации выходящему участнику невозможна в следующих случаях:

- Банкротство ООО. Если общество уже признано банкротом или к банкротству приведет выплата доли, компенсация не выплачивается. В течение трех месяцев после истечения срока для выплаты выбывший участник может написать заявление на имя руководителя ООО. Его снова включат в состав участников общества и вернут долю в компании.

- Нехватка чистых активов для выплаты доли. Если уставный капитал больше минимального, то есть больше 10 000 руб., его уменьшают и выплачивают компенсацию за счет этих средств. Если же уставный капитал уже уменьшен до разрешенного минимума, а средств для выплаты доли все еще не хватает, оставшуюся часть общество не выплачивает.

- Неоплата или неполная оплата доли в уставном капитале. В таком случае компенсация выплачивается пропорционально оплаченной части номинальной доли участника. То есть, если учредитель должен был при создании ООО внести 20% уставного капитала, а внес только 10%, то и компенсацию своей доли он получит только за оплаченные 10%.

- Отказ участника от доли. Такое решение можно отразить как сразу в заявлении о выходе, так и в отдельном соглашении между участником и ООО, оформив прощение долга со ссылкой на ст. 415 ГК РФ.

4. Последствия невыплаты или несвоевременной выплаты стоимости доли

Общество обязано компенсировать стоимость доли в силу абз. 3 ч. 2 ст. 23 ФЗ "Об ООО". Причем компенсация должна быть выплачена в трехмесячный срок, за нарушение которого установлена ответственность. На основании ст. 395 ГК РФ, требовать выплаты доли и процентов можно с первого дня просрочки. Проценты за просрочку рассчитываются по следующей формуле:

Проценты = сумма долга * ключевая ставка / кол-во дней в году * кол-во дней просрочки,

- Сумма долга — это действительная стоимость доли.

- Ключевая ставка — плавающая величина, устанавливается Банком России.

- Количество дней в году — 366 или 365.

- Количество дней просрочки — срок после истечения 3 месяцев с момента получения обществом заявления участника о выходе.

Сумма долга — 200 000 руб.

Ключевая ставка, установленная Банком России на нужный период — 6,5%.

Количество дней в 2019 году — 365.

Количество дней просрочки — 38.

Проценты по ст. 395 ГК будут равны:

200 000 руб.* 6,5 % / 365 * 38 дней = 1353 руб.

1. Как рассчитать действительную стоимость доли участника ООО в 2021

Стоимость доли, которую получает участник ООО после выхода из организации, носит название действительной. Ее можно рассчитать по следующей формуле:

ДС — действительная стоимость,

НС — номинальная стоимость,

УК — уставный капитал,

СЧА — стоимость чистых активов.

При этом номинальной стоимостью считают вклад участника в уставный капитал при создании ООО. Его указывают в рублях, сумму можно найти в уставе или выписке из ЕГРЮЛ.

Чтобы рассчитать стоимость чистых активов, нужно вычесть пассивы из активов. Для этого берут данные из бухгалтерского баланса. Если в итоге получится отрицательная величина, выплатить долю будет нельзя.

Участник Иванов собирается покинуть ООО. Уставный капитал организации составляет 100 000 руб. Номинальная стоимость доли (вклад участника в уставный капитал) составила 25 000 руб. На момент его выхода из ООО размер чистых активов составил — 1 400 000 руб. В данной ситуации действительная стоимость доли будет равняться:

25 000 руб. / 100 000 руб. * 1 400 000 руб. = 350 000 руб.

Как видно из расчета, если у ООО дела идут успешно, действительная стоимость доли превышает номинальную.

2. Как происходит выплата действительной стоимости доли

Долю выбывшему участнику обязаны выплатить в течение трех месяцев с момента подачи заявления о выходе из ООО. Этот срок отсчитывается с даты принятия заявления уполномоченным сотрудником ООО. Это может быть отметка на заявлении или дата на уведомлении о вручении.

Участник вправе выбрать, в чем получать действительную стоимость доли: в деньгах или имуществом. Если компенсация будет в натуральном виде, стоимость имущества должна соответствовать стоимости доли участника. Определить стоимость имущества можно по бухгалтерскому балансу. Судебная практика разрешает вдобавок ориентироваться и на рыночную цену. Если имуществом является недвижимость, которую сложно разделить, стоимость доли можно определить по соглашению сторон.

После того, как выбывший участник получил стоимость доли, обязательно зафиксируйте факт передачи. Для этого выходящий участник пишет расписку в свободной форме. В ней обязательно нужно указать, за что и по какой стоимости передается тот или иной актив. Также зафиксировать факт передачи стоимости доли можно с помощью чека о безналичном переводе.

3. В каких случаях можно не выплачивать действительную стоимость доли выходящему участнику ООО

Можно выделить следующие ситуации, в которых выплатить действительную стоимость доли невозможно:

- Выплата доли приведет к банкротству фирмы, либо организация уже является банкротом. В этом случае выбывший участник должен быть восстановлен в ООО. Для этого он должен подать заявление на имя руководителя организации о включении в члены ООО. Сделать это необходимо в течение трех месяцев с даты окончания срока выплаты доли.

- У организации отсутствуют активы для выплаты действительной стоимости доли. Например, уставный капитал ООО 10 000 рублей, т.е. минимально возможный по закону. В этом случае долю не выплачивают, поскольку ниже данной суммы уставный капитал быть не может. Если же чистых активов недостаточно для выплаты требуемой суммы, но уставный капитал ООО больше 10 000 рублей, его можно будет уменьшить для выплаты стоимости доли.

- Участник не внес номинальную стоимость своей доли или внес ее не полностью. В этом случае действительную стоимость доли могут не платить или же пропорционально уменьшают ее.

- Участник не хочет получать стоимость своей доли. Такой отказ можно зафиксировать в заявлении о выходе из ООО или составить соглашение между участником и организацией, согласно которому произойдет прощение долга по статье 415 ГК РФ.

4. Последствия несвоевременной выплаты действительной стоимости доли

ООО обязано компенсировать выбывшему участнику стоимость его доли. Эту обязанность закон устанавливает в абз. 3 п. 2 ст. 23 ФЗ "Об обществах с ограниченной ответственностью". Если организация нарушит это требование или не уложится в срок три месяца, законодательство предусматривает ответственность.

Участник может обратиться в суд с требованием выплаты процентов на сумму долга. Рассчитать пени можно по следующей формуле:

Проценты = сумма долга * ключевая ставка / кол-во дней в году * кол-во дней просрочки,

- Сумма долга — действительная стоимость доли,

- Ключевая ставка — плавающая величина, устанавливаемая решением ЦБ РФ (бывшая ставка рефинансирования),

- Количество дней в году — 366 или 365,

- Количество дней просрочки — срок, который начинает отсчитываться после трех месяцев, отведенных для компенсации.

Сумма долга — 100 000 руб.,

Ключевая ставка, установленная ЦБ РФ — 6,5%,

Количество дней в 2019 году — 365,

Количество дней просрочки — 30,

Проценты по ст. 395 ГК будут равны:

100 000 руб.* 6,5 % / 365 * 30 дней = 534 руб.

Читайте также: