Коэффициент дефлятор на 2021 год усн

Опубликовано: 22.04.2024

эксперт Контур.Школы по налоговому учету

Утвердили коэффициенты-дефляторы на 2021 год и приняли новые льготные меры для тех, кто прощается с ЕНВД

Такие простые непростые коэффициенты-дефляторы на 2021 год

Приказ Минэкономразвития России от 30.10.2020 № 720

Утверждены на 2021 год коэффициенты-дефляторы, которые применяются в целях исчисления налогов:

- НДФЛ — 1,864;

- УСН — 1,032;

- ПСН — 1,637;

- торгового сбора — 1,420.

Как применять коэффициенты-дефляторы

- НДФЛ: на коэффициент-дефлятор индексируется фиксированный авансовый платеж, который уплачивают иностранные граждане, работающие в РФ на основании патента. Фиксированный платеж индексируется еще и на региональный коэффициент, который устанавливают законодательные власти субъектов РФ.

- УСН: на коэффициент-дефлятор индексируются лимиты доходов для перехода на УСН и работы на спецрежиме.

На 2020 год коэффициент-дефлятор при УСН был равен 1, а новый коэффициент установлен с 01.01.2021 года. Поэтому предельная величина дохода для перехода на УСН с 2021 года остается неизменной и составляет 112,5 млн руб. Но для перехода на УСН с 2022 года эта величина будет индексироваться на 1,032 и составит 116,1 млн руб. (112,5 млн руб. х 1,032). Лимит дохода при работе на УСН в течение календарного года составит 154,8 млн руб. (150 млн руб. × 1,032). Следует ли из этого, что вторая предельная величина дохода при работе на УСН в 200 млн руб. тоже будет индексироваться на коэффициент-дефлятор? Нет. Эта величина будет индексироваться на коэффициент-дефлятор с 2022 года.

Дело в том, что с 2021 года по УСН вступают в силу переходные положения:

- если доходы налогоплательщика превысили 150 млн руб. (с учетом индексации —

154,8 млн руб.) и не превысили вторую планку — 200 млн руб., налогоплательщик не теряет права применять УСН.

- ПСН: на коэффициент-дефлятор индексируется потенциально возможный годовой доход ИП (пп. 7, 9 ст. 346.43 НК РФ). Потенциально возможный годовой доход по видам предпринимательской деятельности устанавливают законы субъектов РФ: не может превышать 1 млн руб. По ряду видов деятельности эту величину субъекты вправе увеличить не более чем в три раза, в пять раз и в десять раз. Коэффициент-дефлятор должен применяться к исходной величине потенциального дохода — 1 млн руб. В 2021 году отменяются ограничения для установления субъектами РФ значений потенциально возможного дохода. Поэтому применение коэффициента-дефлятора ставится под сомнение. Необходимо дождаться разъяснений контролирующих органов.

Комментарий: несмотря на очевидную простоту применения коэффициентов-дефляторов, есть вопросы, ответы на которые должны дать налоговики в своих разъяснениях. Мы следим за изменениями и будем держать вас в курсе в следующих дайджестах по налогам.

ЕНВД: новые льготные меры переходного периода

Федеральный закон от 23.11.2020 № 373-ФЗ

Принят закон, который внес изменения в главу 26.5 «Патентная система налогообложения».

- Расширяются виды деятельности, по которым применяется ПСН до позиций, указанных в ОКВЭД, и сглаживаются виды деятельности, по которым применялись ЕНВД и ПСН.

- Вместо 63 видов деятельности вводится 80.

- Для ИП упрощается процедура перехода на ПСН.

- По некоторым видам деятельности увеличиваются предельные размеры ограничений по площади с 50 до 150 кв. м: для торгового зала и зала обслуживания посетителей, организации общественного питания.

- Для ИП, применявших в IV квартале 2020 года ЕНВД, предусматривается переходный период.

- ИП по определенным видам деятельности вправе перейти на ПСН на льготных условиях — цена патента на первые три месяца года фактически равна налогу, который уплачивали при ЕНВД. На таких условиях предприниматели вправе приобрести патент от одного до трех месяцев. За этот период субъекты РФ должны принять закон и установить стоимость патента по каждому виду деятельности.

- «Льготными» видами деятельности, в частности, признаются деятельность стоянок для транспортных средств, розничная торговля, осуществляемая через объекты стационарной торговой сети, оказание услуг общественного питания, осуществляемые через объекты организации общественного питания, ремонт, техническое обслуживание автотранспортных, мототранспортных и т.п. средств. Потенциально возможный к получению доход по таким видам деятельности налоговики рассчитывают в особом порядке.

- Организации и ИП, которые в IV квартале 2020 года применяли ЕНВД, вправе уменьшить единый налог за этот период работы на вмененке на уплаченные страховые взносы за наемных работников и на 1% фиксированного платежа ИП, перечисленные в 2021 году.

Если окажется, что сумма взносов больше, чем размер налога, то на УСН остаток взносов не переносится. Чтобы избежать подачи уточненной декларации, рекомендуется уплатить взносы до представления декларации по ЕНВД — 20 января 2021 года. Напомним, что срок уплаты ИП 1% взносов в ПФР — 1 июля 2021 года.

Комментарий: в целом принятые изменения положительные. Призваны сгладить первые негативные последствия отмены ЕНВД.

Ксения Корчагина, юрист

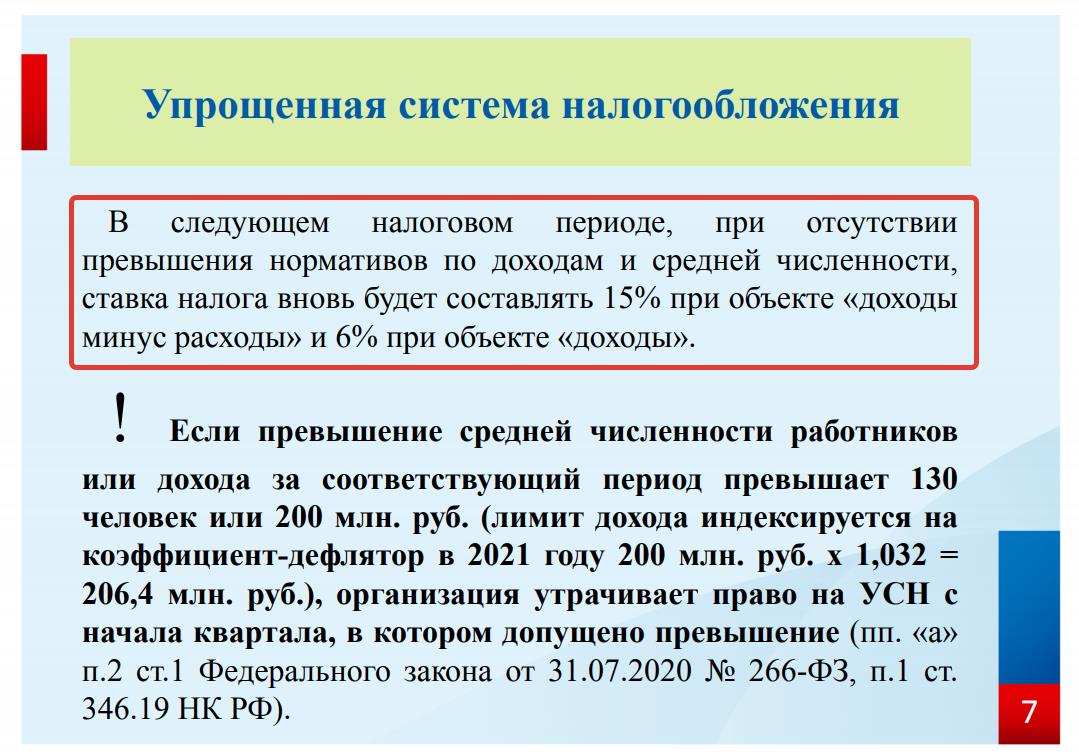

С 1 января 2021 государство изменило условия применения УСН. Теперь годовой доход может быть 200 млн, число сотрудников 130 человек. Но кто превысил 150 млн или 100 человек, платит повышенную ставку и не вправе использовать налоговые каникулы с пониженными ставками для новых ООО и ИП. В 2021 году все лимиты умножают на коэффициент-дефлятор, установленный Минэкономразвития.

В статье узнаете

- Лимиты

- Коэффициент-дефлятор

- Ставки налога

- Что в итоге

- Как рассчитывать налог УСН в 2021

Лимиты

С 1 января 2021 условия для работы на УСН такие:

- Годовой доход до 200 млн рублей.

Раньше было не больше 150 млн рублей. - Средняя численность до 130 сотрудников.

Было — до 100 человек. Как и раньше, учитываем принятых по трудовым договорам, подряда, услуг, занятых видами деятельности на патенте. - Остаточная стоимость основных средств до 150 млн.

- Упрощенка по-прежнему не подойдет производителям подакцизных спирта, табака, банкам, страховым, микрофинансовым организациям, казенным и бюджетным учреждениям.

- Нельзя применять фирмам с филиалами и долей участия других организаций более 25%.

Коэффициент-дефлятор

В 2021 лимиты дополнительно повышают на коэффициент-дефлятор в размере 1,032. Его установил Минэкономразвития в ноябре 2020.

В 2021 году на этот коэффициент индексируем (умножаем) цифры годового дохода 150 и 200 млн рублей, получаем 154,8 и 206,4.

Ставки налога

В налоговый кодекс ввели дифференцированную ставку для расчета налога по упрощенной системе налогообложения. Она зависит от годового дохода и численности сотрудников. Чем выше доход и число сотрудников, тем выше ставки.

Ставки повысили тем, у кого сумма годового дохода составляет 150-200 млн или численность достигает 100-130 сотрудников:

Ставки прежние, если годовой доход до 150 млн, численность до 100 сотрудников:

- УСН «Доходы» 6% с доходов.

Можно уменьшить до 3%, если есть работники. - УСН «Доходы-расходы» 15% с разницы.

Но всегда не меньше 1% с доходов.

Каждый регион может снизить % налога или объявить налоговые каникулы. Условия по вашему региону проверяйте на сайте налоговой.

Что в итоге

Свели в таблицу новые ставки и лимиты по доходам и численности с учетом коэффициента-дефлятора 1,032.

| Условия на 2021 год | Ставки | |

|---|---|---|

| «Доходы» | «Доходы-Расходы» | |

| до 154,8 млн руб. годовой доход или до 100 сотрудников | 6% если есть работники, можно уменьшить до 3% | 15% но не меньше 1% с доходов |

| 154,8 — 206,4 млн руб. годовой доход или 100-130 сотрудников | 8% нет налоговых каникул | 20% нет налоговых каникул |

Как рассчитывать налог УСН в 2021

Налог по ставкам 6% и 15% рассчитывают, как и раньше. Налог по повышенным ставкам 8% и 20% применяют только к доходам (доходам-расходам) квартала, в котором произошло повышение годового дохода или численности.

«..при исчислении налога применяют налоговую ставку в размере 8(20) процентов в отношении части налоговой базы, рассчитанной как разница между налоговой базой, определенной за отчетный (налоговый) период, и налоговой базой, определенной за отчетный период, предшествующий кварталу, в котором допущены указанные превышения доходов налогоплательщика и (или) средней численности его работников» — п.1.1, 2.1 ст.346.20 НК РФ.

Формула расчета налога по новым ставкам:

- База за 9 месяцев * 6% + (база за год — база за 9 месяцев) * 8%

- База за 9 месяцев * 15% + (база за год — база за 9 месяцев) * 20%

Разберем на примере.

- Предпринимателю Ивану поступило в кассу за 9 месяцев 2021 года 154 млн рублей. За год — 200 млн. Лимит превышен в 4 квартале 2021.

- Для УСН «Доходы» расчет налога такой: 154 млн * 6% + (200 млн — 154 млн) * 8%.

Всем упрощенцам известно, что коэффициент-дефлятор нужно применять для определения величины предельного дохода, который нужно соблюдать для работы на УСН.

В 2020 году этот коэффициент был равен 1, а вот на 2021 его установили уже в размере 1,032. Как его применять?

Критерии для УСН

Если у вас нет филиалов, и вы не относитесь к тем, кому работать на УСН запрещено (ст. 346.12 НК РФ), то для того, чтобы работать на упрощенке, нужно соответствовать таким критериям:

- численность работающих – не больше 100 человек;

- остаточная стоимость ОС - не выше 150 млн. руб.;

- доля участия других юрлиц – не более 25%;

- лимит доходам, полученным за год – не выше 150 млн. руб. (п. 4 ст. 346.13 НК РФ).

Лимит доходов и коэффициент-дефлятор

С 2017 по 2019 годы, когда лимит доходов для работы на УСН составлял 150 млн. рублей, коэффициент-дефлятор не применяли. На 2020 год он был установлен в размере 1, а лимит для работы на УСН составлял те же 150 млн. рублей.

В 2021 году лимит доходов для упрощенцев будет работать по-другому.

Во-первых, на 2021 год для работы на УСН установлен коэффициент-дефлятор в размере 1,032.

В общем случае для применения УСН нужно уложиться в лимит равный 150 млн. руб., проиндексированный на коэффициент-дефлятор.

Во-вторых, при превышении этой суммы, но нахождении её в рамках 200 млн. руб. (тоже проиндексированных), можно будет оставаться на УСН, но платить налог по повышенным ставкам.

Таким образом, с 2021 года для сохранения права на УСН – как для фирм, так и для ИП – установлена предельная величина дохода в размере 200 млн. рублей. Её тоже нужно индексировать на коэффициент-дефлятор (п. 4 ст. 346.13 НК РФ).

На цифрах

Чтобы в 2021 году работать на УСН и платить налог по обычным ставкам 6% для объекта "доходы" и 15% для объекта "доходы минус расходы", нужно, чтобы доход не превысил 154,8 млн. руб. (150 млн. руб. х 1,032).

Чтобы не потерять право на УСН, нужно, чтобы доход не превысил 206,4 млн. руб. (200 млн. руб. х 1,032). При уровне дохода от 154,8 млн. руб. до 206,4 млн. руб. ставки УСН-налога повышаются: 8% для объекта "доходы" и 20% для объекта "доходы минус расходы".

Такие же повышенные ставки УСН-налога нужно будет применять и в том случае, когда численность работников будет больше 100, но меньше 130 человек.

Что учитывать в доходах

Доходы для контроля лимита доходов при УСН определяют кассовым методом (ст. 346.17 НК РФ).

К доходам упрощенца относятся доходы от реализации товаров (работ, услуг) и имущественных прав, а также внереализационные доходы.

Доходы от реализации определяются в соответствии со статьёй 249 НК РФ. К доходам от реализации относят не только выручку от продажи товаров (продукции, работ, услуг), но и доходы от продажи другого имущества (основных средств, нематериальных активов, материалов и т. п.).

В таких доходах нужно учитывать все поступившие от покупателей на расчётный счёт или в кассу авансы.

Внереализационные доходы определяют в соответствии со статьёй 250 НК РФ. К ним относятся, к примеру:

- списанная в связи с истечением срока исковой давности кредиторка;

- полученные штрафы, пени и другие санкции за нарушение условий хозяйственных договоров;

- доходы от аренды;

- полученные проценты;

- безвозмездные поступления и др.

Итак, если в 2021 году доходы упрощенца превысят 154,8 млн. руб. в 1 квартале, налог в повышенном размере придётся платить или весь год, или до того квартала, когда будет нарушен максимальный лимит. Когда доходы за отчётный (налоговый) период превысят 206,4 млн. руб., он утрачивает право на УСН с начала квартала, в котором допущено это превышение (п. 4 ст. 346.13 НК РФ).

| Год применения | Размер |

|---|---|

| 2021 | 1,032 |

| 2020 | 1 |

| 2019 | 1,518 |

| 2018 | 1,481 |

| 2017 | 1,425 |

| 2016 | 1,329 |

| 2015 | 1,147 |

| 2014 | 1,067 |

| 2013 | 1,569 |

| 2012 | 1,4942 |

| 2011 | 1,372 |

| 2010 | 1,295 |

| 2009 | 1,538 |

| 2008 | 1,34 |

| 2007 | 1,096 |

| 2006 | 1,132 |

| 2005 | 1,104 |

| 2004 | 1,133 |

| 2003 | 1 |

Коэффициент-дефлятор, применяемый при УСН, определяется ежегодно соответствующим приказом Министерства экономического развития РФ с целью корректирования налоговых обязательств в зависимости от колебаний потребительских цен на товары и услуги.

Назначение коэффициента

Применение коэффициента-дефлятора регламентируется ст. 11. НК РФ.

В силу положений Налогового кодекса, назначением коэффициента-дефлятора является учет инфляционных процессов, имевших место за прошедшее время, при процедуре расчета налоговых и иных обязательств субъектов предпринимательской деятельности.

Коэффициент устанавливается раз в год и не подлежит корректированию, поскольку приказ Минэкономразвития об определении размера дефлятора базируется на данных статистики за предыдущий год и учитывает колебания потребительских цен именно в тот период времени.

Применительно к предпринимателям, работающим на упрощенной системе налогообложения, назначение дефлятора состоит в коррекции верхних и нижних пределов дохода, дающих юридическим лицам и ИП право на использование «упрощенки».

Так, в соответствии со ст. 346.12 НК РФ, для применения упрощенной системы налогообложения субъект предпринимательской деятельности должен соответствовать ряду критериев, среди которых имеется критерий соответствия установленным верхним и нижним планкам (лимитам) доходности.

В случае выхода доходов предпринимателя за установленные лимиты он утрачивает право на применение УСН и в автоматическом порядке переходит на основную систему налогообложения.

При проведении расчетов относительно права работы на УСН применяется коэффициент-дефлятор. Это значит, что лимиты доходности рассчитываются ежегодно после издания соответствующего приказа Минэкономразвития.

Порядок расчета

Совокупный доход субъекта предпринимательской деятельности рассчитывается путем суммирования ряда поступлений, а именно:

- выручки от реализации товаров или услуг;

- выручки от внереализационных доходов;

- авансовых платежей, поступивших на расчетный счет или в кассу субъекта предпринимательской деятельности в счет аванса по договорным обязательствам.

Совокупные значения умножаются на установленный коэффициент-дефлятор. Полученное значение будет определять лимит доходности.

| Год | Величина предельного дохода, ограничивающая право перехода на УСН | Величина предельного дохода, ограничивающая право на применение УСН |

|---|---|---|

| 2020 | ||

| 2019 * | 90 млн.руб. | 120 млн.руб. |

| 2018 * | 90 млн.руб. | 120 млн.руб. |

| 2017 * | 90 млн.руб. | 120 млн.руб. |

| 2016 | 45 млн.руб. | 60 млн.руб. |

| 2015 | 45 млн.руб. | 60 млн.руб. |

| 2014 | 45 млн.руб. | 60 млн.руб. |

| 2013 | 45 млн.руб. | 60 млн.руб. |

* Примите во внимание: на 2017 — 2019 годы индексация предельной величины доходов для УСН приостановлена, а на 2020 год коэффициент-дефлятор равен 1.

Обновление. Оказывается, Минфин в своем письме от 27.01.2021 № 03-11-06/2/4855 сообщает, что индексации лимитов по УСН при помощи коэффициента-дефлятора в 2021 году не будет. Ситуация непонятная, так как в презентации ФНС (см. ниже) сообщается обратное. Странная ситуация, вопрос остается открытым…

Напомню, что в 2021 году будут новые лимиты по УСН. Я уже писал ранее про эту новость, но опять вот изменения =)

Летом писал, что:

- Если предприниматель на упрощенке превысит лимит по доходу в размере 150 миллионов рублей (но не более чем 200 миллионов рублей)

- Если средняя численность сотрудников превысит 100 человек (но не более чем 130 человек),

То налоговая ставка по УСН изменится (начиная с квартала, в котором произошло превышение)

- Для УСН с признаком “доходы” она станет равной 8%;

- Для УСН с признаком “доходы минус расходы” она станет равной 20%.

Что опять изменилось?

Начиная с 2021 года лимиты по доходу для УСН индексируются на коэффициент–дефлятор.

В 2021 году этот загадочный коэффициент–дефлятор = 1.032.

Поэтому, после нехитрых вычислений получаем следующие лимиты по годовым доходам:

- 150 * 1,032 = 154,8 млн. руб.

- 200 * 1,032 = 206,4 млн. руб.

Соответственно, получаем следующие лимиты по УСН на 2021 год:

- Если предприниматель на упрощенке превысит лимит по доходу в размере 154,8 миллионов рублей (но не более чем 206,4 миллионов рублей)

- Если средняя численность сотрудников превысит 100 человек (но не более чем 130 человек),

То налоговая ставка по УСН изменится (начиная с квартала, в котором произошло превышение).

- Для УСН с признаком “доходы” она станет равной 8%;

- Для УСН с признаком “доходы минус расходы” она станет равной 20%.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Причем, повышенные ставки придется платить начиная с квартала, в котором произошло превышение лимитов

Например, ИП на УСН 6% получил доход в июле 2021 в размере 156 миллионов рублей (то есть, доход начиная с начала года уже в июле составил 156 млн. руб.).

Значит, ему придется считать налог по УСН по ставке 8% начиная с третьего квартала и до конца 2021 года.

Тут тоже есть свои тонкости, но об этом в другой раз напишу.

А если у ИП на УСН 6% превышение лимита в 154,8 млн. руб. произошло уже в 1 квартале 2021 года?

Например, уже в 1 квартале 2021 доход составил 156 млн. руб.

Значит действует ставка по УСН 8% в течение всего 2021 года. Но при этом наш успешный предприниматель из примера не должен превысить лимит по годовому доходу в размере 206,4 млн. руб. Если хочет остаться на УСН.

А в 2022 году по какой ставке считать налог по УСН, если был доход от 154,8 и до 206,4 млн рублей? Или было сотрудников более 100, но менее 130?

Судя по презентации, которая опубликована на сайте ФНС, то можно будет вернуться на обычные ставки (6% и 15%)

А если доход будет более, чем 206,4 млн. рублей в год?

Если же доход в 2021 году составит более 206,4 млн. рублей, то потеряет право применять УСН. Придется отчитываться уже по ОСН и давать интервью журналу Forbes.

А можно и вовсе потерять право применять УСН (если доход > 206,4 млн. рублей или число сотрудников > 130).

Советую прочитать:

- Декларация по УСН изменится в 2021 году. Это важно, возьмите на заметку

- ФНС разрешила учитывать расходы при расчете взносов ИП «за себя» для ИП на УСН «доходы минус расходы»

- ФНС начнет выдавать бесплатные электронные подписи для ИП и юрлиц с 1 июля 2021 года

- КБК по взносам ИП «за себя» на 2021 год

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку "Подписаться!", Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Читайте также: