Ндс в италии 2021

Опубликовано: 21.04.2024

2020-04-08

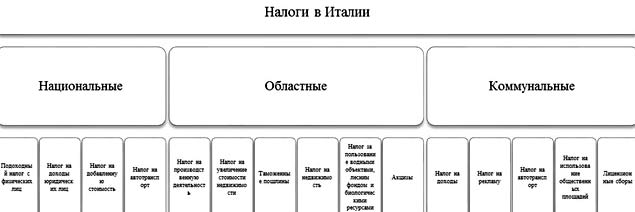

Италия занимает шестую строчку в Европе по величине налоговых сборов. Среди населения нет вопросов нужно, или не нужно платить налоги, но есть постоянные дебаты почему их так много и почему они такие высокие. По самой грубой оценке, предприниматели отдают половину своих доходов в счет уплаты налогов.

Подоходный налог IRPEF в Италии, ставки 2020

Налог IRPEF на доход, для физических лиц, имеет прогрессивную шкалу из пяти ставок, начиная с 23% и заканчивая ставкой 43%. Годовой доход менее 8 175 евро, не облагается налогом.

Таблица налоговых ставок IRPEF 2020:

| Налоговые группы | Границы годового дохода | Применяемая налоговая ставка |

| Первая | До 15 000 € | 23% |

| Вторая | 15 001 € — 28 000 € | 27% |

| Третья | 28 001 € — 55 000 € | 38% |

| Четвертая | 55 001 € — 75 000 € | 41% |

| Пятая | Свыше 75 000 € | 43% |

ВНИМАНИЕ: Налоговая ставка групп 2-5, применяется только на разницу в доходе от предыдущей группы, это называется налогом на избыточность. То есть, допустим ваш валовой годовой доход 26 000 евро (к первым 15 000 применяется 23%, ко вторым оставшимся 11 000 применяем 27%, см. пример ниже).

Как рассчитывается IRPEF в Италии

Для того чтобы определить чистую сумму налога из цифр дохода физических лиц, нужно выполнить следующие манипуляции:

Формула расчета

- Общий доход — расходы = налогооблагаемый доход,

- Налогооблагаемый доход х налоговая ставка = валовой налог,

- Валовой налог — налоговые вычеты = чистая сумма налога.

Вся нестандартность итоговой суммы чистого налога заключается в количестве индивидуальных вычетов налогоплательщика (семейные отчисления, или расходы на здравоохранение).

А теперь рассмотрим практичный пример с цифрами.

Логика расчета следующая, например, ваш годовой валовой доход составил 26 000 евро (налоговая ставка группы 2 — 27%),

Для расчета используя таблицу ставок IRPEF, описанную выше, делаем следующее:

- Первые 15 000 (из общей суммы дохода) х 23% = 3 450 евро (сумма налога с 15 000 группы 1);

- Остальные (излишние) 11 000 х 27% (по группе 2) = 2 970 евро (сумма налога с 11 000 по группе 2);

- Далее 3 450 + 2 970 = 6 420 евро, валовая сумма налога с 26 000 (без налоговых вычетов).

Фиксированный налог вместо IRPEF

В Италии также есть фиксированная налоговая ставка в 15%, с рядом ограничений. Кому дозволяется использовать данный вид налогообложения? В первую очередь, для плательщиков НДС (в Италии ставки НДС: 4%, 10%, 22%), а точнее, для юридических лиц с доходом не превышающим 65 000 € в год.

Для пенсионеров переезжающих на юг, установлена сверхсубсидируемая ставка в 7%.

Источником данных послужили итальянские ресурсы:

Правительство предлагает повысить базовую ставку НДС с действующих 18% до 20%, заявил премьер Дмитрий Медведев, выступая на заседании правительства РФ.

При этом он отметил, что все льготы по НДС на основные социально значимые товары и услуги будут сохранены.

Предполагается, что новая ставка НДС будет действовать с 1 января 2019 г. Об этом позднее в ходе своего выступления заявил первый вице-премьер РФ, министр финансов Антон Силуанов.

НДС была понижена с 20% до 18% с 1 января 2004 г. Таким образом, ставка в 18% просуществует 15 лет.

По словам вице-премьера, повышение ставки НДС до 20% будет приносить бюджету более 600 млрд руб. дополнительных доходов в год.

По словам Силуанова, эти средства вместе с дополнительными доходами от завершения нефтегазового налогового маневра будут основными источниками для финансирования национальных целей и стратегических задач развития страны.

Если ставка вырастет до 20%, она сравняется с той, что действует в Великобритании и Франции.

Что такое НДС?

Налог на добавленную стоимость начисляется с самого начала производственной цепочки, при этом каждый перепродавец добавляет свою наценку, увеличивая автоматически сумму начисляемого налога.

При этом уплаченную продавцу сумму налогоплательщик вправе вернуть, применив налоговые вычеты по налогу. Конечным плательщиком всей суммы НДС становится итоговый потребитель товаров (работ, услуг).

Таким образом, помимо основных экономических факторов, влияющих на формирование стоимости товара, цена для итогового потребителя напрямую зависит от установленной государством ставки налога.

НДС в Европе

Несмотря на общий ориентир по унификации европейского законодательства, ставки НДС в разных странах отличаются.

Общей директивой Евросоюза является только минимальное ограничение базовой ставки – не менее 15%.

По состоянию на июнь 2018 г. в странах Группы 20 (G20) самый высокий НДС в Италии - 22% (в 2013 г. он был увеличен с 21%).

Среди стран, не входящих в Группу 20, самые высокие ставки НДС действуют в Венгрии и Греции (27% и 24% соответственно).

Наиболее высокие ставки действуют в скандинавских странах. В Дании – 25%, Швеции – 25%, Норвегии – 25%, Финляндии – 24%.

Стандартные ставки налога колеблются от 20% до 22%. К примеру, в Австрии и Великобритании – 20%, Бельгии и Нидерландах – 21%.

НДС в мире

Самые низкие ставки установлены в Ливане (10%), Швейцарии (8%), Таиланде (7%), Доминикане (6%) и Сингапуре (5%).

В Аргентине стандартная ставка НДС установлена на уровне 21%.

В Китае 1 мая 2018 г. базовая ставка НДС была снижена с 17% до 16%. Такой же размер НДС в Мексике.

В ЮАР НДС составляет 15%, в Южной Корее и Индонезии - 10%.

В Саудовской Аравии НДС был введен 1 января 2018 г. в размере 5%.

В Индии и Бразилии ставка НДС зависит от категории товара и штата.

Для большинства основных товаров НДС в Индии она составляет 4-5%, в Бразилии в среднем - 17%.

В Австралии, Канаде, США и Японии НДС отсутствует, вместо него действует налог с продаж.

Средняя процентная ставка этого налога в США и Канаде в зависимости от штата составляет 2-15% и 5-6% соответственно, в Австралии - 10%, в Японии - 8%.

Льготные ставки НДС

Так, в Австрии к сельскохозяйственной продукции, туризму и развлекательным отраслям применяется 10%-я ставка налога, в Чехии льготная ставка в размере 15% (по сравнению с базовой в 21%) установлена для общепита.

В Швеции 12% облагаются услуги пассажирского транспорта, в Бельгии ставка 12% установлена на уголь, в Исландии ставка 14% – для услуг отелей.

Примером максимального разграничения налоговых ставок может являться Франция. Стандартная ставка в 20% применяется для обложения товаров и услуг, произведенных и реализуемых на территории страны.

Кроме того, во Франции действуют и повышенные ставки – так, применяется ставка в 33,3%, к алкоголю, табачным изделиям, автомобилям и другим предметам роскоши, например к мехам.

Пониженные ставки 10%, 5,5% и 2,1% действуют для книг, товаров первой необходимости и некоторых медикаментов, отпускаемых по рецепту.

В Дании обложению нулевой ставкой подлежат услуги пассажирского транспорта и финансовые транзакции, а в Финляндии – газеты по подписке.

Льготные ставки НДС в России

Нулевая ставка налога применяется, прежде всего, к экспортным операциям, услугам по международной перевозке товаров (работ, услуг) в области нефтепродуктов.

Несмотря на повышение НДС до 20%, Медведев отметил, что все льготы по НДС на основные социально значимые товары и услуги будут сохранены.

Глава Счетной палаты Алексей Кудрин заявил, что повышение базовой ставки НДС в текущих условиях было неизбежным.

По мнению Кудрина, одной из причин повышения НДС стало снижение доходов государства из-за падения цен на нефть. Он также отметил, что доля нефтяной экономики в российской общей экономике падает, сейчас быстрее растут отрасли несырьевые: транспорт, связь, информатизация и услуги.

НДС в бывших республиках СССР

В Эстонии стандартная ставка НДС 20%, однако существует льготная ставка в 9% (фармацевтические товары, медицинское оборудование, книги, газеты и журналы и др.), а также 0% на некоторые виды пассажирского транспорта и др.

В Казахстане стандартная ставка НДС 12%, как и в Кыргызстане.

В Латвии стандартная ставка НДС – 21%, однако действуют также льготные ставки в 12%, 5% и 0%. В Литве стандартная ставка НДС также 21%.

В Молдавии – 20%, так же как на Украине и в Узбекистане.

Русские живут во многих странах мира. Не стала исключением и Италия. Эмигрировать туда стремятся по той причине, что это государство считается наиболее сильным в экономическом плане. Во многом этому способствуют достаточно высокие налоги в Италии. Их довольно много и они предполагают весьма сложный порядок исчисления. Сложность заключается еще и в том, что единый кодифицированный документ здесь отсутствует.

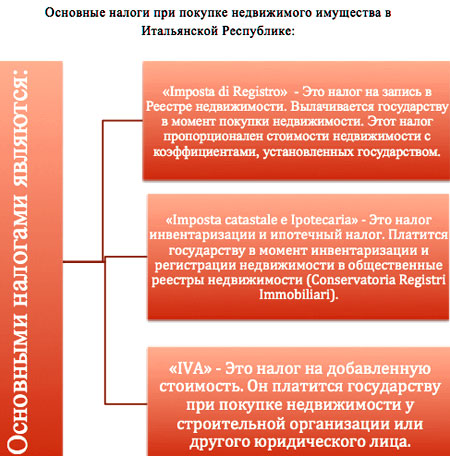

Структура налоговых сборов при покупке недвижимости в Италии

Поэтому налоговая система Италии в 2021 продолжает оставаться одной из самых сложных во всем мире.

Основные обязанности налогоплательщиков

Итальянские налогоплательщики имеют свои обязанности.

Пример налогового бланка в Италии

- совершать своевременные налоговые выплаты в установленные законодательством сроки;

- своевременно встать на учет (актуально тогда, когда это предусматривается существующим Кодексом);

- вести и аккуратно хранить все бухгалтерские записи;

- вести «дневник НДС»;

- каждый год осуществлять декларацию своих налогов;

- не уклоняться от сотрудничества с налоговыми органами;

- своевременно представлять все необходимые документы по требованию соответствующих органов;

- аккуратно хранить справки, необходимые для декларирования (актуальный срок варьируется от пяти до семи лет);

- нести иные обязанности, которые только предусматриваются существующим законодательством.

Какие налоги выплачиваются государству

В Италию эмигрируют не только «гастарбайтеры», то и достаточно крупные инвесторы.

Многие россияне имеют реальную возможность и желание открыть на территории этого государства свое дело. Поэтому вопрос налогообложения для них становится во главе угла. Для того чтобы не запутаться в сложной системе итальянского налогообложения, необходимо знать все о тонкостях и существующих подводных камнях. Также нужно знать о том, какие именно налоги в Италии являются обязательными.

Особенности налогообложения

Одной из ключевых особенностей следует считать то, что в соответствии с Конституцией этого государства, власти страны не имеют никакого права вносить поправки и изменения в налоговое законодательство после того, как бюджет был принят.

Второй немаловажной особенностью следует считать то, что оплата налогов предполагает следование по прогрессивной шкале. Проще говоря, чем больше прибыли получает налогоплательщик, тем больше становится налоговая ставка.

График распределения итальянских налогов в процентном соотношении

Важно знать о том, что ключевой целью налоговой политики итальянского государства следует считать ужесточение мер, актуальных для тех организаций, которые активно ведут деятельность с оффшорными фирмами. Та компания, которая была замечена в извлечении прибыли через оффшорную фирму, обязуется выплатить налог в двойном размере.

В 2021 году такое предприятие обязуется выплачивать налоги по стандартной ставке для фирм итальянского происхождения. Кроме того, выплачивать придется еще и налог на прибыль оффшорной фирмы. Ставка при этом составляет 27 процентов.

Особенности подоходного налога

НДС и подоходный налог дают самые большие поступления в бюджет итальянского государства. Этот налог выплачивается всеми гражданами страны, которые имеют маломальскую прибыль. Не учитываются только соцвыплаты.

В первую очередь облагается годовой доход.

Сравнение ставки подоходного налога Италии с другими государствами

Иностранцы, проживающие на территории Италии на законных основаниях и имеющие официальный источник дохода, обязуются делать выплаты в пользу госказны даже тогда, когда их компания приносит прибыль за рубежом. Лица, не являющиеся резидентами, платят подоходный налог только с прибыли, которая была получена в результате деятельности на территории итальянского государства.

Принимаются во внимание и налоговые льготы.

Они включают в себя вычеты на:

- Страх. взносы (национальные).

- Медобслуживание.

- Получение образования.

- Различные соцнужды.

Сумму вычета можно назвать внушительной. В 2016 году она варьировалась от 3000 до 7500 евро. Налоговый период начинается с 1 января и заканчивается 31 декабря.

Особенности уплаты налога на недвижимость

Если физическое лицо приобретает квартиру или дом у юридического лица, то налог на недвижимость в Италии предполагает оплату:

Таблица сравнения итальянских налогов на недвижимость

- НДС (размер выплаты составляет 4%);

- зафиксированного регистрационного сбора (размер составляет 168 евро);

- зафиксированного ипотечного сбора (размер составляет 168 евро);

- зафиксированного кадастрового сбора (размер составляет 168 евро).

Что будет в случае неуплаты

Не секрет, что немалое количество россиян стремится уклониться от уплаты налогов. В некоторых случаях нарушители закона наказываются государством, но чаще всего предприниматели находят лазейки в законодательстве.

Итальянское правительство подходит к оплате налогов намного строже. Предприниматели обязываются выплачивать все необходимые налоги. Одновременно с этим жители итальянского государства искренне полагают, что оплата налогов является их непосредственной обязанностью. Учитывая этот факт, становится понятно, что создатели легендарного сериала “Спрут”, который особенно полюбился гражданам Советского Союза, не очень-то и переусердствовали, показывая теневую сторону различных предприятий.

административная карта Италии

Важно знать, что уклонения от уплаты налогов грозит внушительными штрафами. В некоторых случаях предполагается даже лишение свободы. Кстати, лишиться свободы на фоне уклонения от налогов, вполне реально. Назидательным примером служит история легендарной Софии Лорен. Власти страны не обратили внимания ни на ее статус, ни на всенародную любовь. За уклонение от уплаты налогов София Лорен была заключена под стражу.

Можно по-разному относиться к бывшему премьер-министру итальянского государства, Сильвио Берлускони, но одного у него не отнять: он является законопослушным гражданином и исправно выплачивает налоги. Правда, сеньор Сильвио считается одним из богатейших людей нашего земного шара. Отчего-то особо пристальное внимание властями страны уделяется россиянам.

Это было учтено и среди россиян лиц, уклоняющихся от уплаты налогов, замечено пока не было.

Когда должен выплачиваться налог

Лица, открывшие на территории итальянского государства индивидуальное предприятие, обязуются к осуществлению двух авансовых платежей. Это касается налогов на доходы. Остальная сумма рассчитывается из следующих данных:

- Имеющийся на руках доход.

- Расход.

- Авансовый платеж.

Крайний срок уплаты налога – двадцатое число актуального месяца. Потом может «включиться счетчик», то есть, с каждым днем «набегает» пеня и в итоге предприниматель оказывается вынужден выплатить огромную сумму, приравниваемую к штрафу.

Видео: странные налоги в Италии

/

Оплата туристических налогов

Четыре года назад власти страны приняли решение, которое было оформлено и одобрено итальянским парламентом. Это решение гласит, что каждый итальянский город был обязан ввести туристический налог. В 2020 году туристический налог был равен 5 евро на одного человека.

Это сумма, которую необходимо уплатить за одну ночь пребывания в любой итальянской гостинице. Важно учитывать то, что тарифы и сроки могут быть установлены администрацией города. Тарифы и сроки в разных городах могут отличаться.

Стоимость проживания в Риме

5 лет назад римским городским советом было вынесено историческое решение. Отныне каждый, кто пожелает полюбоваться Колизеем и иными достопримечательностями Вечного города, обязуется оплатить туристический налог.

Цены на некоторые продукты в Риме

Это вовсе не прихоть городских властей. Решение на введение туристического налога было оформлено законодательно. Предполагается, что вырученные средства пойдут на оплату коммунальных услуг. В 2021 году они также будут регулярно отчисляться в городской бюджет.

Это необходимо для улучшения состояния Рима, поскольку немалое количество туристов, приезжающих из разных стран, жалуется то на отсутствие воды в номерах, то на наличие насекомых.

Туристический налог выплачивается лицами, которые забронировали расходы и оплатили свое рандеву посредством турагентства. Соответственно, турист может предъявить сотрудникам гостиницы или отеля только свой ваучер. Туристический налог не распространяется на маленьких детей, не достигших двухлетнего возраста.

Продуктовый магазин в Риме

На сегодняшний день тарифы выглядят следующим образом:

- Проживание одного человека в одно, двух или трехзвездочной гостинице стоит два европейских рубля/ночь.

- Проживание одного человека в пятизвездочной гостинице стоит три европейских рубля/ночь.

- Проживание одного человека в кемпинге стоит три европейских рубля/ночь.

- Проживание одного человека в загородном доме стоит два европейских рубля/ночь.

- Проживание одного человека в апартаментах стоит два европейских рубля/ночь.

Проживание предполагается не более 10 суток.

Видео: новый налоговый режим в Италии

/

Стоимость проживания во Флоренции

Власти Флоренции также ввели туристический сбор. Оплатить его обязаны все, кто только обитал в принимающих городских структурах. Флорентийский туристический налог не актуален для детей, не достигших десятилетия.

Также от выплат освобождаются лица, осуществляющие уход за лицами, находящимися на лечении в стационаре. Кроме того, этот вид налога могут не оплачивать родители лица, не достигшего восемнадцатилетнего возраста и нуждающегося в строгом уходе. Флорентийские тарифы на туристический налог выглядят следующим образом:

- проживание одного человека в гостинице с одной звездочкой стоит 1 евро/ночь;

- проживание одного человека в гостинице в 2 звездочками стоит 2 евро/ночь;

- проживание одного человека в гостинице с 3 звездочками стоит 3 евро/ночь;

- проживание одного человека в гостинице в 4 звездочками стоит 4 евро/ночь;

Отель Миневра во Флоренции

Если турист решит заночевать в исторической резиденции, то ему предстоит раскошелиться на 4 европейских рубля. Туристический налог предполагает проживание сроком не более десяти суток.

Заключение

Улица с модными бутиками в Италии

Но перед тем как решиться открыть на территории этого замечательного, солнечного и уютного государства свое дело, важно учесть, что государству предстоит отдавать примерно пятьдесят процентов выручки. Впрочем, это достаточно демократичные условия для предпринимателей.

В Европейском союзе планируется внести существенные изменения в правила налогообложения. Они вступят в силу 1 июля 2021 года.

В Европейском союзе планируется внести существенные изменения в правила налогообложения. Они вступят в силу 1 июля 2021 года.

Кого в первую очередь затронут эти изменения?

Новые правила повлияют на все компании, но в основном они коснутся продаж B2C (бизнес — потребитель) и онлайн‑маркетплейсов, расположенных за пределами ЕС, а также зарегистрированных в ЕС компаний, реализующих продажи в ЕС.*

Эти изменения приведут к упрощению процедур и сокращению администрирования. Также они могут существенно сказаться на принципах ведения коммерческой деятельности в ЕС.

Три крупнейших изменения:

Изменения в правилах взимания НДС уже действуют в Великобритании с января 2021 года после ее выхода из ЕС. Более подробную информацию об этих изменениях см. в нашем обзоре.

IOSS и НДС: чем мы можем помочь

FedEx и KPMG объединили усилия для разработки эксклюзивного сервиса по уплате НДС, который упрощает работу с системой Import One-Stop Shop (IOSS). Клиенты FedEx получат скидку на предоставляемые услуги.

Преимущества нового сервиса:

- простая регистрация в системе IOSS с выделенной службой поддержки;

- подготовка и отправка вашего ежемесячного возврата IOSS;

- вся необходимая информация о сроках уплаты НДС, справочные описания платежей и данные банковских счетов в одном месте;

- возможность переслать любые связанные с IOSS сообщения от налоговой службы и получить инструкцию по дальнейшим действиям;

- актуальная информация о ваших обязательствах и возвратах по IOSS.

Узнайте больше о том, как мы можем упростить торговлю между разными странами и облегчить для вас работу с налогами.

1. Посылки стоимостью менее 22 евро теперь будут облагаться НДС.

Что это означает?

С 1 июля 2021 года НДС будет взиматься со всех коммерческих грузов, импортируемых в ЕС, независимо от стоимости содержимого. Для грузов стоимостью менее 150 евро НДС будет взиматься либо в момент оплаты заказа с использованием новой системы Import One‑Stop Shop (IOSS), либо при содействии организации, декларирующей посылку (FedEx).

Как изменения повлияют на мой бизнес?

Если ваша компания зарегистрирована за пределами ЕС, ваши клиенты больше не смогут импортировать в ЕС отправления стоимостью менее 22 евро без уплаты НДС.

Как это будет работать на практике?

Пример

Покупатель из ЕС приобретает в китайском онлайн‑магазине одну пару носков стоимостью 10 евро.

До 1 июля 2021 года

Импортируемое в ЕС отправление не облагается НДС, так как стоимость содержимого не превышает 22 евро.

После 1 июля 2021 года

Все отправления облагаются НДС независимо от стоимости содержимого. Ставку налога определяют власти страны проживания покупателя.

2. Внедряется система Import One‑Stop Shop (IOSS).

Что это означает?

Европейский союз внедряет необязательную систему Import One‑Stop Shop (IOSS) для упрощения таможенного оформления товаров из онлайн‑магазинов стоимостью менее 150 евро. С ее помощью вы как продавец или представитель сайта‑маркетплейса сможете взимать НДС с покупателя в момент оформления заказа и передавать эти средства напрямую государственным органам. Использование IOSS может упростить процедуру и сделать ее более прозрачной для покупателя, а также поможет повысить эффективность таможенных процедур.

Если продавец не работает с этой системой, компания FedEx самостоятельно свяжется с покупателем для уплаты налога и передаст собранные средства властям.

Как изменения повлияют на мой бизнес?

Большинству продавцов для регистрации в IOSS необходимо будет воспользоваться услугами посредника для регистрации бизнеса и подачи декларации НДС от имени компании, если только компания уже не находится в одной из стран‑членов Евросоюза. Затем продавцы должны предоставить свой номер IOSS таможенному декларанту (FedEx).

НДС для розничных продаж уплачивается в виде ежемесячного сбора в выбранной стране ЕС. Затем власти этой страны перенаправят декларацию и оплату в страну назначения посылки. Соответственно, продавцам больше не нужно будет регистрироваться в качестве налогоплательщика в каждой из стран ЕС, где они реализуют товары.

Как это будет работать на практике?

Пример

Онлайн‑магазин из США продает электронику стоимостью менее 150 евро клиентам из пяти стран ЕС.

До 1 июля 2021 года

Онлайн‑магазин из США необходимо зарегистрировать и платить НДС в каждой из стран‑импортеров.

После 1 июля 2021 года

Можно закрыть заграничные филиалы онлайн‑магазина из США и зарегистрировать его в системе IOSS в одной из стран, чтобы платить НДС только в точке первичного импорта товара. В противном случае покупатели продолжат платить НДС в каждой отдельной стране.

Как введение IOSS поможет развитию вашего бизнеса

Import One-Stop Shop (IOSS) — это новый налоговый режим для ЕС, который упростит уплату НДС для продавцов из интернет‑магазинов, зарегистрированных за пределами ЕС, при продаже товаров покупателям из ЕС. Узнайте, как работает эта система, можете ли вы ей воспользоваться и чем она может быть полезна вам и вашим клиентам.

Ответы на ваши вопросы, связанные с IOSS:

FedEx вместе с KPMG разрабатывает решение для работы с IOSS, предназначенное для клиентов FedEx Express и TNT, зарегистрированных за пределами ЕС. После регистрации в сервисе компании KPMG она возьмет на себя регистрацию номера IOSS от вашего имени, а также будет готовить и отправлять ежемесячный возврат IOSS, когда вы получите этот номер.

Подробности можно узнать на портале KPMG IOSS.

Чтобы начать пользоваться системой IOSS с 1 июля 2021 года, в авианакладных для всех прямых отправлений клиентам интернет‑магазинов, проживающим в ЕС, необходимо будет указывать номер IOSS, если стоимость посылки не превышает 150 евро, а товар не облагается акцизом. FedEx/TNT затем укажет этот номер в таможенной декларации.

Если вы используете одну из наших платформ для автоматизации логистики, номер IOSS можно ввести при бронировании отправления. Точные инструкции для различных платформ приведены ниже.

Если логистического решения, с которым вы работаете, нет в списке, для использования IOSS вам необходимо будет перейти на поддерживающую его платформу, например модернизированный FedEx Ship Manager TM на сайте fedex.com или MyTNT2.

Обратите внимание, что с 1 июля 2021 года для всех отправлений и товаров для получателей из Евросоюза должна быть указана таможенная стоимость. Для всех категорий посылок, кроме документов, необходим коммерческий счет‑фактура. Указывайте в поле авианакладной «Таможенная стоимость» полную стоимость содержимого посылки за исключением расходов на перевозку и иных сборов.

Для прямых отправлений клиентам с использованием IOSS рекомендуется также указывать в коммерческом счете‑фактуре розничную цену товара в евро (€), чтобы колебания курсов валют в момент импорта не вызвали расхождений в стоимости посылки.

Если вы хотите вернуть товар, отправленный из‑за пределов ЕС, необходимо будет создать авианакладную FedEx/TNT со ссылкой на предыдущую авианакладную в поле «Описание» и четко указать, что отправление предназначено для возврата покупки. Компании KPMG нужно предоставить описание возвращаемых товаров (независимо от того, выбрали вы FedEx или другого перевозчика), за которые необходимо вернуть НДС, и сумма вашего НДС к возврату будет соответствующим образом изменена.

Если вы не пользуетесь системой IOSS, FedEx заплатит НДС на импорт от вашего имени с вашего кредитного счета. Так мы сможем в кратчайшие сроки доставить отправление. Обратите внимание, что после этого мы отправим получателю счет на эту сумму, включающий плату за обработку платежа. Эта сумма будет проведена либо как предоплата, либо как компенсация и будет включена в общую сумму дополнительных сборов. Ознакомьтесь с нашим списком дополнительных сборов за таможенное оформление, чтобы узнать его стоимость в стране назначения.

Также обратите внимание, что, если ваша компания зарегистрирована в ЕС или вы пользуетесь услугами посредника, выполняющего все связанные с IOSS обязательства, вы можете зарегистрироваться в системе IOSS самостоятельно, не прибегая к посредничеству FedEx.

Для доступа к системе Import One‑Stop Shop (IOSS) компании должны зарегистрироваться на портале IOSS одной из стран‑членов ЕС после 1 апреля 2021 года. Компаниям, еще не зарегистрированным на территории ЕС, обычно необходимо назначить посредника, учрежденного в ЕС, для выполнения обязательств по НДС.

3. Некоторые онлайн‑маркетплейсы будут взимать НДС самостоятельно.

Что это означает?

Маркетплейсы, подпадающие под действие новых правил ЕС по НДС, могут, например, стать онлайн‑платформами, облегчающими торговую сделку. Они позволят продавцам продавать товары напрямую покупателям.

Если сайт‑маркетплейс будет зарегистрирован в системе IOSS, то именно площадка, а не продавцы, будет нести ответственность за сбор, декларацию и уплату НДС покупателями. Эта схема будет применяться для розничных продавцов в отношении товаров стоимостью менее 150 евро, которые продаются на маркетплейсе.

Как изменения повлияют на мой бизнес?

Если сайт‑маркетплейс работает с IOSS, компании, реализующие товар на этом сайте, должны использовать его номер IOSS при оформлении заказов. Также они будут обязаны сообщить этот номер организации, которая будет заниматься таможенным декларированием отправлений (FedEx).

Компании, реализующие свои товары на разных маркетплейсах, обязаны будут вести учет продаж на каждой платформе по отдельности. Также им будет необходимо предоставлять таможенному декларанту информацию о соответствующем номере IOSS для каждой сделки по продаже.

Как это будет работать на практике?

Пример

Покупатель из ЕС приобретает на маркетплейсе, зарегистрированном в системе IOSS, вазу стоимостью 90 евро у продавца из Китая.

До 1 июля 2021 года

Покупатель, который приобрел вазу у продавца, обязан уплатить НДС за покупку в момент импорта отправления.

После 1 июля 2021 года

Маркетплейс, на котором была приобретена ваза, использует систему IOSS и взимает сумму налога с покупателя в момент оформления заказа, передавая средства в соответствующие органы.

Более подробную информацию об использовании IOSS и о других важных изменениях в правилах ЕС по взиманию НДС см. в Бюро публикаций Европейского Союза.

К странам ЕС относятся Австрия, Бельгия, Болгария, Венгрия, Германия, Греция, Дания, Ирландия, Испания, Италия, Кипр, Латвия, Литва, Люксембург, Мальта, Нидерланды, Польша, Португалия, Румыния, Словакия, Словения, Финляндия, Франция, Хорватия, Чехия, Швеция, Эстония.

Обратите внимание, что в соответствии с положениями Совместного протокола между ЕС и Великобританией Северная Ирландия остается частью зоны НДС ЕС в отношении товаров. Это означает, что новые положения будут также распространяться на товары, импортируемые в Северную Ирландию из других стран мира.

Представленная в этом документе информация не заменяет консультацию юриста и/или представителя налоговых органов. Данные приведены только для справки. Информация в этом документе может не совпадать с новейшими редакциями законодательных актов и других официальных документов. Рекомендуем после прочтения этого документа обратиться к юристу за консультацией по любым вопросам, связанным с уплатой налогов и другими юридическими тонкостями. Мы не несем ответственности за любые действия, совершенные или не совершенные после ознакомления с представленной на этом сайте информацией. Содержимое настоящей публикации предоставляется на условиях «как есть»; мы не гарантируем, что документ не содержит ошибок.

В 2021 году вступают в силу поправки в закон, касающиеся НДС: была изменена форма декларации, упрощён порядок выплаты компенсации при задержке возмещения, продлены пониженные ставки. В этой статье рассмотрим основные нововведения.

Изменения в форме декларации

Отчёт по НДС сдаётся ежеквартально — четыре раза в год не позднее 25 числа месяца, следующего за отчётным периодом. До 25 января 2021 года подаётся декларация за IV квартал 2020 года, однако уже по новой форме. Закон, который вносит в неё улучшения, вступил в силу 1 января.

Форма декларации по НДС с 2021 года была утверждена в Приказе ФНС от 19.08.2020 № ЕД-7-3/591@ .

Во всех разделах были изменены штрихкоды, в первый раздел добавили новые строки 085, 090 и 095, некоторые коды операций переименовали, другие — добавили (приложение № 3 ). С титульного листа была убрана строка с кодом вида экономической деятельности (ОКВЭД).

Новые строки

В раздел 1 декларации добавлены:

- Строка 085 — «Признак СЗПК».

- Строка 090 — «Сумма налога, подлежащая уплате в бюджет налогоплательщиком, являющимся стороной СЗПК».

- Строка 095 — «Сумма налога, исчисленная к возмещению из бюджета налогоплательщиком, являющимся стороной СЗПК».

Выплата процентов при задержке возмещения НДС

До 1 января 2021 года, если сотрудники налоговой службы задерживали оплату возмещения НДС, то получить проценты можно было только составив соответствующее заявление и направив его в ФНС. При этом сделать это нужно было до того, как инспекция вынесет решение.

Теперь подавать заявление в ИФНС не требуется — налоговые инспекторы самостоятельно будут начислять компенсацию за задержку возмещения НДС. Проценты за несвоевременное возмещение будут начисляться за каждый день просрочки исходя из действующей ставки рефинансирования ЦБ РФ.

Это правило закреплено в п. 10 ст. 176 НК РФ.

Национальная система прослеживаемости товаров

Национальная система прослеживаемости товаров будет введена на законодательном уровне 1 июля 2021 года (Федеральный закон от 9 ноября 2020 г. N 371-ФЗ). С её помощью будут обеспечены сбор, учёт и хранение сведений о товарах, подлежащих прослеживаемости.

Цель этого нововведения — организация контроля за товарами от момента ввоза в страну до момента его реализации. Таким образом государством пытается предотвратить ввоз «серой» и контрафактной продукции из-за рубежа. Также, система обеспечит уменьшение случаев уклонения от уплаты налогов и таможенных платежей.

Список товаров, которые будут подлежать процедуре прослеживаемости будут установлены Федеральным органом исполнительной власти. Им также будут установлены критерии, по которым товар попадёт в этот список.

Счета-фактуры, относящиеся к прослеживаемым товарам, продавцы должны будут оформлять в электронном виде, не считая исключений. Эта и другие особенности, касающиеся выставления счетов-фактур также установлены в федеральном законе N 371-ФЗ.

Освобождение от НДС для IT-компаний

Освобождение от НДС в 2021 году смогут получить IT-компании. 1 января вступили в силу изменения в пп. 26 п. 2 ст. 149 НК РФ. В положении был уточнён порядок получения льготы.

Нормы, касающиеся исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, ноу-хау перенесли из подпункта 26 в подпункт 26.1.

Льготы с 1 января 2021 года распространяются на исключительные права на программы и базы данных, включённые в соответствующий реестр . Послабление предоставляется также для обновлений к этим программам и базам данных и дополнительным функциональным расширениям.

Федеральная налоговая служба выпустила документ, в котором обширно объясняется порядок предоставления льготы IT-компаниям → « Разъяснения о порядке правоприменения Федерального закона № 265 ».

Так, льготой не смогут воспользоваться компании, которые используют программное обеспечение для:

- распространения рекламы;

- размещения предложений для реализации товаров;

- поиска потенциальных клиентов.

Льгота на НДС не распространяется также и на иные услуги, которые предоставляют IT-компании, если они не соответствуют условиям, описанным в дополненном подпункте.

Пониженная ставка НДС

Ставка НДС 10% для внутренних воздушных перевозок пассажиров и багажа продлена до конца 2021 года (п. 6 ст. 3 Федерального закона от 06.04.2015 № 83-ФЗ). Эти правила закреплены в пп. 6 п. 2 ст. 164 НК РФ.

Для перелётов в Крым и обратно, Калининградскую область, Дальневосточный федеральный округ и обратно, а также для маршрутов, которые не предусматривают вылетов и посадок в Москве и Московской области, будет и дальше действовать ставка 0%.

Пониженная ставка будет продлена не для всех видов деятельности: при реализации услуг по передаче племенного скота и птицы во владение и пользование по договорам финансовой аренды с правом выкупа она будет действовать до 1 января 2021 года. Затем ставка станет равно 20%.

Система «Tax Free»

1 января 2021 года вступил в силу Федеральный закон от 20 июля 2020 г. N 220-ФЗ, который вводит систему электронных чеков «Tax Free» (без сборов). Чеки для компенсации НДС иностранным гражданам теперь можно оформлять в электронном виде.

Электронные чеки подтверждают, что товары вывезены из России. Документы отправляются в таможенную службу, а оттуда — продавцам, которые и компенсируют НДС.

Вычет при переходе на ОСНО

Спецрежим ЕНВД официально стал недоступен 1 января 2021 года. Для тех налогоплательщиков, которые переходят с этого налогового режима на ОСНО предусмотрен вычет НДС.

Использовать возврат можно, если товары, работы, услуги, имущественные права приобретены во время применения ЕНВД, но не использовались до перехода на основной налоговый режим.

Однако, получить этот вычет можно только при переходе на ОСНО. При других спецрежимах возврат НДС недоступен.

Некоторые изменения продлевают уже действующие положения, другие — вводят новые. Каждое из них направлено на совершенствование налоговой системы в РФ.

Многие нововведения связаны с цифровизацией и внедрением возможности представления тех или иных сведений в электронном формате. Для того чтобы эти сведения обладали юридической значимостью, их заверяют с помощью электронной подписи, которую выдают удостоверяющие центры.

Удостоверяющий центр «Калуга Астрал» предлагает электронную подпись « Астрал-ЭТ » для участия в торгах, работы с госпорталами и электронного документооборота. К ней можно подключить один из тарифных планов: «ОФД», «Порталы» и «Торги». Выбор тарифного плана зависит от области применения электронной подписи, обеспечивая максимальное удобство пользования.

Читайте также: