Контрагент не подтвердил ндс к вычету сдали уточненку заменили контрагента

Опубликовано: 13.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Контрагент перевел права и обязанности по договору аренды на третье лицо. После выбытия из договора аренды контрагент подал уточненную декларацию по НДС, в которой не отразил (занизил) НДС по операциям с компанией. Компания приняла "входной" НДС к вычету. Контрагент не уведомлял компанию о подаче уточненной налоговой декларации. ИФНС провела выездную налоговую проверку в отношении компании, доначислив ранее принятую к вычету сумму "входного" НДС.

Правомерно ли компания приняла НДС к вычету в данной ситуации? Каковы примеры судебной практики по налоговым спорам, в которых рассматривался бы вопрос о правомерности вычета компанией "входного" НДС, если контрагент в последующих периодах подавал уточненную налоговую декларацию, в которой этот НДС по операциям с компанией не отражал?

НК РФ не ограничивает налогоплательщика во времени представления уточненных налоговых деклараций, за исключением случая, когда в результате уточнения налогоплательщик претендует на возмещение НДС из бюджета. Непременным условием в такой ситуации является соблюдение трехлетнего срока, после истечения которого осуществить такой возврат будет уже невозможно (ст. 81 НК РФ).

После представления налогоплательщиком налоговой декларации налоговый орган в рамках камеральной налоговой проверки в порядке, установленном ст. 88 НК РФ, проверяет обоснованность суммы налога, заявленной к возмещению.

В случае представления уточненной налоговой декларации, в которой уменьшена сумма налога, подлежащая уплате в бюджет, по сравнению с ранее представленной декларацией, налоговый орган вправе требовать у налогоплательщика представления необходимых пояснений, обосновывающих изменение соответствующих показателей налоговой декларации (пп. 1, 3, 8.1 ст. 88 НК РФ).

При этом ФНС России декларирует, что налоговое администрирование должно осуществляться с учетом принципа добросовестности, предполагающего учет законных интересов плательщиков налогов и недопустимость создания условий для взимания налогов сверх того, что требуется по закону (п. 14 письма ФНС России от 11.01.2018 N СА-4-7/6940@).

Суды при этом отмечают, что установленный законодательством порядок вынесения решения по результатам налоговой проверки должен обеспечивать надлежащую реализацию прав и законных интересов налогоплательщика в правовом государстве, что предполагает обязанность налогового органа провести всестороннюю и объективную проверку обстоятельств, установить действительный размер налоговой обязанности, в том числе при разумном содействии налогоплательщика - с учетом сведений и документов, представленных им.

Таким образом, несмотря на то, что ст. 88 НК РФ установлено именно право требовать пояснения относительно изменений, внесенных налогоплательщиком в уточненную декларацию, налоговый орган, прежде всего, должен установить действительную обязанность налогоплательщика по уплате НДС в бюджет (решение Арбитражного суда Чувашской Республики - Чувашии от 10.06.2019 по делу N А79-11008/2016).

В настоящее время используемая налоговыми органами система управления рисками "СУР АСК НДС-2" производит анализ электронных деклараций по НДС и сверку данных контрагентов, что позволяет автоматически находить расхождения по суммам сделки в декларациях контрагентов и так называемый разрыв (возникающий, если контрагент сдал нулевую декларацию, или не задекларировал сделку, или не сдал отчетность, а также если данные о нем отсутствуют в ЕГРЮЛ).

При этом если говорить о последующем аннулировании данных поставщиком в уточненной декларации, то такое аннулирование может быть в результате:

1) признания сделок недействительными по каким-то причинам (к примеру, по решению суда);

2) корректировки цен по осуществленным операциям;

3) задвоения сумм НДС, подлежащих уплате в бюджет.

Однако если в первых двух случаях покупатель был бы явно в курсе того, что ему необходимо внести соответствующие корректировки в свои документы в отношении ранее заявленных вычетов, то третий вариант на сумму вычетов покупателя не может оказать никакого влияния.

В связи с этим полагаем, что действия субарендатора по аннулированию заявленного ранее НДС к уплате при условии реальности хозяйственный операций можно признать недобросовестными, но претензии в этом случае необходимо предъявлять налоговому органу, который снял вычеты, не установив при этом реальной картины происходящего.

В случае обнаружения разрыва налоговые органы должны провести контрольные мероприятия, направленные на поиск доказательств, позволяющих установить, что одним из участников цепочки контрагентов действительно была получена необоснованная налоговая выгода. Именно с этой целью осуществляется налоговая проверка, позволяющая выявить фактические обстоятельства сделок, а также доказательства фиктивного документооборота.

Суды отмечают, что доводы инспекции при снятии вычетов НДС должны быть подтверждены относимыми и допустимыми доказательствами (постановление Тринадцатого ААС от 28.08.2019 N 13АП-19830/19).

В качестве таких доказательств суды принимают следующие обстоятельства:

- налогоплательщик знал или должен был знать из обстоятельств сделки о возможных нарушениях, допускаемых контрагентом;

- выбор налогоплательщиком спорного контрагента связан именно с порядком исчисления НДС;

- налогоплательщик участвовал в схеме ухода от налогообложения путем необоснованного предъявления вычетов по НДС (постановление Седьмого ААС от 14.09.2017 N 07АП-7011/17 по делу N А27-38/2017).

Кроме того, по правилам, закрепленным в ст. 54.1 НК РФ, нарушение контрагентом налогоплательщика налогового законодательства не может рассматриваться в качестве самостоятельного основания для признания уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным.

Соответственно, в случаях, когда все условия для применения вычетов НДС были выполнены, основания для уменьшения налоговых вычетов посредством представления уточненной декларации по НДС отсутствуют.

Так, в постановлении Шестнадцатого арбитражного апелляционного суда от 17.10.2017 N 16АП-815/17 говорится, что Федеральным законом от 18.07.2017 N 163-ФЗ не предусмотрено оценочное понятие "непроявление должной осмотрительности". Формальные претензии к контрагентам (в частности, нарушение законодательства о налогах и сборах) при отсутствии фактов, опровергающих реальность совершения заявленных налогоплательщиком-контрагентом сделок и операций, не являются самостоятельным основанием для отказа в учете расходов и в налоговых вычетах по сделкам (операциям).

До изменений, внесенных Законом N 163-ФЗ в НК РФ, подобная точка зрения излагалась, например, в п. 31 Обзора судебной практики Верховного Суда Российской Федерации N 1 (2017), утвержденного Президиумом Верховного Суда Российской Федерации 16.02.2017: факт неисполнения поставщиком обязанности по уплате налогов сам по себе не может являться основанием для возложения негативных последствий на налогоплательщика, проявившего должную осмотрительность при выборе контрагента, при условии реального исполнения заключенной сделки. Данная точка зрения была принята и контролирующими органами (письмо ФНС России от 23.03.2017 N ЕД-5-9/547@).

Следует отметить, что ФНС России в письме от 16.08.2017 N СА-4-7/16152@ в части применения ст. 54.1 НК РФ отметила: ". законодателем в п. 3 ст. 54.1 НК РФ закреплены положения, исключающие из практики налоговых органов формальный подход при выявлении обстоятельств занижения налоговой базы или уклонения от уплаты налогов". В письме говорится, что налоговые претензии возможны только при доказывании налоговым органом факта нереальности исполнения сделки (операции) контрагентом налогоплательщика и несоблюдении налогоплательщиком установленных п. 2 ст. 54.1 НК РФ условий. Подобный вывод сделан Шестнадцатым арбитражным апелляционным судом в постановлении от 17.10.2017 N 16АП-815/17.

В письме ФНС России от 31.10.2017 N ЕД-4-9/22123@ отмечается, что налоговым органам следует учитывать, что ст. 54.1 НК РФ не содержит положений о расширении полномочий налоговых органов по сбору доказательственной базы, в связи с чем при применении положений указанной статьи действуют применяемые налоговыми органами законодательно предусмотренные процедуры по сбору, фиксированию и оценке доказательств. При этом сохраняет силу принцип презумпции добросовестности налогоплательщика как один из важнейших элементов конституционно-правового режима регулирования налоговых отношений и публичного правопорядка в целом.

В связи с изложенным выше данные "СУР АСК НДС-2" не могут являться единственным аргументом в суде. В силу п. 5 ст. 82 НК РФ доказывание обстоятельств, предусмотренных п. 1 ст. 54.1 НК РФ, и (или) факта несоблюдения условий, предусмотренных п. 2 ст. 54.1 НК РФ, производится налоговым органом при проведении мероприятий налогового контроля в соответствии с разделами V, V.1, V.2 НК РФ.

В свою очередь, организации можно отстоять вычет входного НДС при выполнении следующих условий:

- операция, совершенная налогоплательщиком, является обычной хозяйственной операцией, связанной с предпринимательской деятельностью;

- результаты этой сделки использованы в деятельности, направленной на извлечение дохода;

- обязательство по сделке исполнено лицом, являющимся стороной договора, заключенного налогоплательщиком, или лицом, которому обязательство по исполнению этой сделки передано по договору или закону.

В то же время все риски отказа налогоплательщику в уменьшении налоговой базы сохраняются, если налоговый орган докажет подконтрольность и согласованность операций, преднамеренность действий налогоплательщика и звеньев в цепочке сделок, результатом которых стала неуплата налога одним из участников в цепочке сделок.

Отметим, что в случае, когда нормативные правовые акты налоговых органов (а также действия или бездействие их должностных лиц) нарушают права налогоплательщика, он вправе обжаловать их в вышестоящий налоговый орган и далее обратиться в суд (ст. 137, 138 НК РФ).

Полагаем, что в рассматриваемой ситуации установить искажения сведений о фактах хозяйственной жизни в деятельности налогоплательщика или же сделать вывод о том, что сделки налогоплательщика совершены в целях ведения экономической деятельности, а зачет НДС не является основной целью совершения сделки, должен суд в соответствии с требованиями ст. 9, 65, 67, 71 АПК РФ.

Также еще раз обращаем внимание, что по общему правилу требование о получении вычета по НДС может быть предъявлено лишь государству в лице соответствующих налоговых органов, а не контрагенту, исходя из того, что налоговые вычеты не являются результатом какой-либо экономической деятельности налогоплательщика, не являются доходом в смысле гражданского законодательства при осуществлении нормального гражданского оборота и регулируются специальными нормами НК РФ. Следовательно, финансовые последствия, связанные с их неполучением, не могут квалифицироваться как ущерб в виде упущенной выгоды (постановление Арбитражного суда Уральского округа от 27.01.2020 N Ф09-9372/19 по делу N А71-5923/2019).

По мнению судей, наличие права на вычет сумм налога исключает уменьшение имущественной сферы лица и, соответственно, применение ст. 15 ГК РФ (определение Судебной коллегии по экономическим спорам Верховного Суда РФ от 13.12.2018 N 305-ЭС18-10125 по делу А40-52603/2017, постановление Президиума ВАС РФ от 23.07.2013 N 2852/13 по делу N А56-4550/2012).

В то же время есть пример судебного решения, в котором суд указал: Тот факт, что налоговые вычеты предусмотрены нормами налогового, а не гражданского законодательства, не препятствует тому обстоятельству, что сумма не полученных налоговых вычетов может быть квалифицирована в качестве понесенных правомочной стороной убытков (постановление АС Северо-Кавказского округа от 05.06.2017 N Ф08-2428/17 по делу N А53-22858/2016). Однако в указанном постановлении взыскание налогового вычета с контрагента стало возможно с использованием такого правового механизма, как заверения об обстоятельствах. Как указал суд, ответчик не исполнил частноправовое обязательство, предусмотренное условиями договора и регламентированное положениями ст. 431.2 ГК РФ. В связи с этим суд пришел к выводу о правомерности возмещения покупателю убытков, понесенных вследствие нарушения продавцом указанных в договоре гарантий и заверений и/или допущенных продавцом нарушений (в том числе налогового законодательства), отраженных в решениях налоговых органов, в размере сумм, уплаченных покупателем в бюджет на основании решений (требований) налоговых органов о доначислении НДС (в том числе решений об отказе в применении налоговых вычетов), который был уплачен продавцу в составе цены товара.

В связи с этим полагаем, что в дальнейшем в договор с контрагентом может быть включено условие о возмещении убытков (в виде НДС в случае отказа в вычете из-за нарушений, допущенных контрагентом), которые организация понесла в связи с нарушением контрагентом своих гарантий и заверений. При этом обоснованность такого требования в случае возникновения спора может быть оценена только судом, который, вероятно, примет во внимание все значимые для разрешения спора обстоятельства.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

член Палаты налоговых консультантов Титова Елена

Ответ прошел контроль качества

20 февраля 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Вопрос клиента:

Как отразить в уточненной декларации по НДС сторно по счет-фактуре недобросовестного поставщика, ранее принятой к вычету в программе 1С: Бухгалтерия 3.0?

Ответ специалиста линии консультаций:

Бывают случаи, когда из ИФНС поступают требования о сдаче уточненной НД по НДС в связи с тем, что один или несколько поставщиков вашей компании не отражал к начислению НДС по тем счет-фактурам,

которые были приняты вашей организацией к вычету или вовсе подавал "нулевки" по НДС. Стоит заметить, что отказ в вычете НДС заказчику при наличии у подрядчика признаков

однодневки правомерен в случае, если налоговым органом будет доказано нарушение заказчиком пределов прав по исчислению налоговой базы и суммы налога, а также фиктивность проведенных операций.

Но в данной статье мы рассмотрим случай, когда "уточненку" действительно нужно подать, правомерность вычета доказать не смогли, но обоснованность расходов по учету налога на прибыль подтверждена.

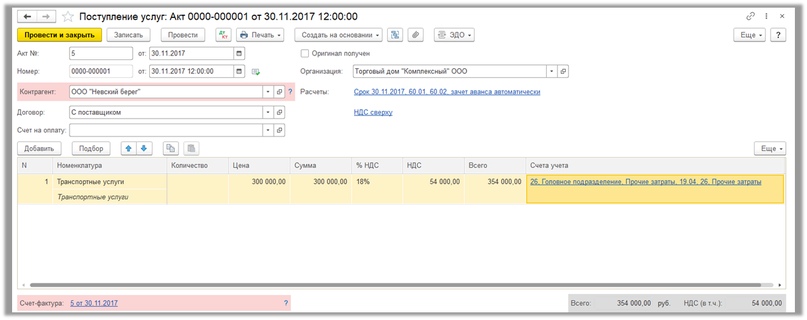

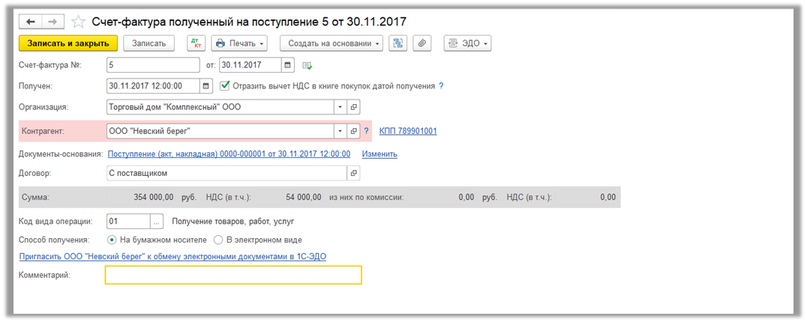

1. 30.11.2017 поставщик предоставил документы по транспортным услугам: акт и счет-фактуру.

2. Вычет по счет-фактуре отражён в книге покупок датой получения.

3. 05.03.2020 пришло требование из ИФНС о предоставлении уточненной декларации за 4 кв. 2017 в связи с тем, что контрагент ООО «Невский берег» не отражал в своей налоговой декларации информацию о реализации данных услуг.

Поставщик на связь не выходит, дополнительные доказательства для ИФНС не собрано и было принято решение подать уточненную налоговую декларацию по НДС за 4 кв. 2017, убрав данный вычет.

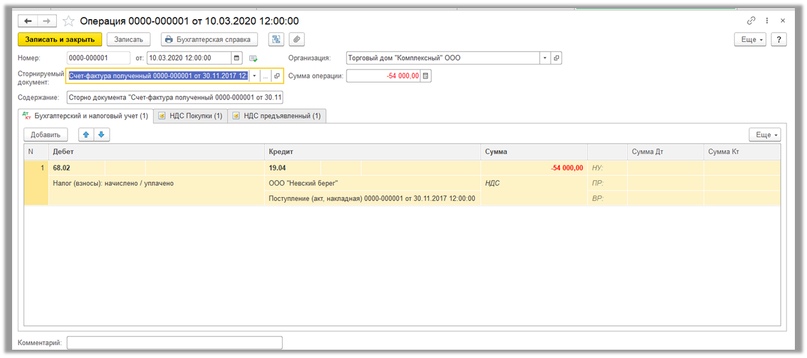

Для этого в разделе «Операции» открываем журнал «Операции, введенные вручную» и создаем новый документ «Сторно документа». Дата операции будет датой доп. листа в Книге покупок. В качестве сторнируемого документа выбираем Счет-фактуру полученный.

Автоматический заполняются сторно по проводкам – принятие НДС к вычету, а также сторно записей по регистрам накопления «НДС покупки» и «НДС предъявленный».

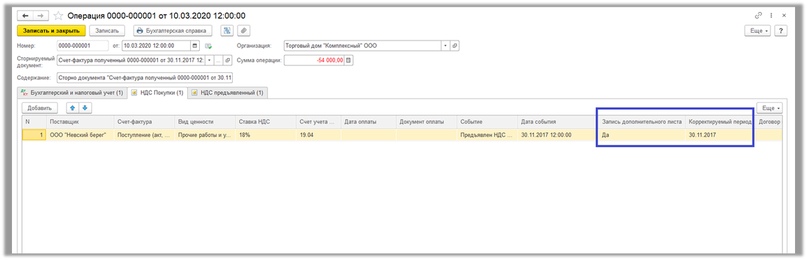

4. Переходим на вкладку «НДС Покупки» - именно этот регистр накопления отвечает за наличие записей в книге покупок в декларации и отчете Книга покупок. В столбце «Запись дополнительного листа» ставим значение «Да», а «Корректируемый период» выбираем тот, в котором был принят НДС к вычету, в данном случае – 30.11.2017.

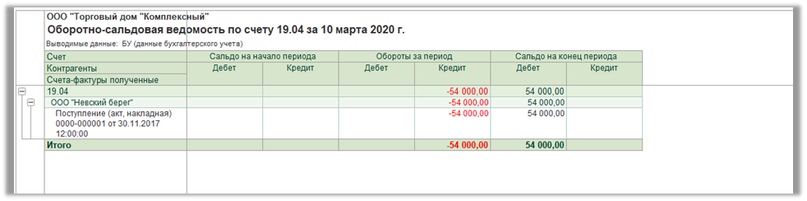

5. После того как была сделана данная сторнирующая запись, на сч. 19.04 повис остаток по НДС по данному документу поступления. Данный НДС необходимо списать на расходы организации, не принимая их к налоговому учёту.

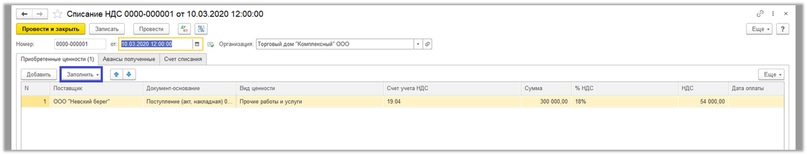

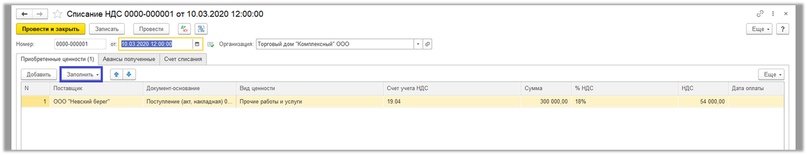

6. Для списания НДС на расходы используем документ «Списание НДС» в журнале документов «Регламентные операции по НДС» в разделе «Операции». Заполняем документ по поступлению по кнопке «Заполнить» той же датой, что и операция «Сторно документа».

7. На вкладке «Счет списания» выбираем счет учета 91.02 и статью «Списание выделенного НДС на прочие расходы». Обратить внимание, что данная статья не должна приниматься в расходах по налоговому учету.

Обращаем внимание, что списывать НДС необходимо именно этой операцией, а не ручными записями, иначе при заполнении следующей книги покупок будет подбираться снова данный документ поступления.

8. Теперь сальдо на сч. 19.04 нет, а запись доп. листа выглядит следующим образом:

«Клерк» Рубрика Декларация по НДС

Иллюстрация: Rebecca Zisser / Axios

С декларациями по НДС творится что-то странное. Какие-то нехорошие люди сдают неправильные уточненки, да еще так хитро, что сдать еще одну уточненку уже не представляется возможным. Кто эти люди и зачем им это надо?

Счетная плата полагает, что эту схему придумали ушлые налогоплательщики. Сами налогоплательщики подозревают налоговиков.

АСК НДС-2

Такая идентификация уклонения от налогообложения и адресный контроль повлияли на рост поступлений налога в бюджет. В целом, с момента ввода АСК НДС-2 собираемость НДС в среднем росла более чем на 13% в год и составила в 2018 году 3 761 млрд рублей, сообщает Счетная палата.

При этом цифровая система контроля по НДС породила новые механизмы злоупотребления правом. Счетная палата в результате проведенной проверки выявила несколько слабых мест в системе администрирования НДС.

Мнение СП про 999

Появилась новая схема — так называемый «массовый подписант», когда один человек, имеющий ключ электронной подписи, подает налоговые декларации за нескольких налогоплательщиков. К примеру, один из таких граждан представил в налоговые органы 1 713 актуальных деклараций по НДС за 1 055 налогоплательщиков. Из этих документов 589 — уточненные декларации с номерами корректировок 99 или 999.Мало штрафов. Надо больше

«Предлагаем Правительству рассмотреть этот вопрос», — отметил Сергей Штогрин.

Вместе с тем, по словам Егорова, приоритетом в работе с НДС, безусловно, является налоговый разрыв как наиболее понятная и очевидная схема по минимизации налоговых обязательств. «Это когда через технические компании от выгодоприобретателя занижаются налоговые обязательства. Если в начале реформы разрыв составлял 9% от налоговых вычетов по НДС в целом по стране, то сегодня — 0,86%», — отметил Даниил Егоров.

Версия налогоплательщиков

Однако по версии бухгалтеров налогоплательщики, от имени которых сдают такие декларации — вовсе не мошенники, а как раз жертвы.

Дело в том, что некто каким-то образом сдает за компанию уточненную декларацию с № 999, убирая оттуда все вычеты, а иногда и реализацию, что ведет к проблемам у покупателей. Кто и как сдает отчет и сдает ли — доподлинно не известно, но данные из этой «левой» декларации таинственным образом отражаются в КРСБ.

После этого у налогоплательщика напрочь отсутствует возможность сдать еще одну уточненку, чтобы вернуть все на место, потому что 999 — это последний возможный номер уточнения. В итоге обескураженные налогоплательщики вынуждены платить в бюджет НДС на основании невесть откуда появившейся декларации в базе ФНС. А в случае полного обнуления декларации заплатить в бюджет требуют уже разгневанных контрагентов пострадавшего юрлица, потому что заявленные ими вычеты уже не отражаются в обнуленной книге продаж поставщика.

Звонит, значит, мне вчера покупатель и говорит, что я за 3 квартал 18-го сдала уточненку по НДС. НУЛЕВУЮ! На них, мол, налоговая «наезжает». А я-то никаких уточненок не сдавала, чесслово! Потом звонит другой. потом третий. Запросила чере 1С-отчетность реестр всех сданных деклараций за период и, вот вам и здрасьте, оказывается была такая в фервале этого года за номером аж 990. Звоню оператору — не было там ничего. стало быть в самой налоговой родилась она штоле?— делится Сабина

У нас была аналогичная ситуация. Налоговая сдала уточненку за нас)) мол, мы дали доверенность на сотрудника. Запросили официально доверенность, официально копию сданной декларации. В запросе сразу ссылались на статью «покушение на мошенничество». Налоговая сразу попросила сдать уточненку со всеми цифрами. Был трэш. Причем фирма реальная, все операции подтверждены, шесть сотрудников в штате, директор-абсолютно адекватный. На понравилось, что сумма вычетов более 99 процентов.— пишет Екатерина

У нашего поставщика так было, долго разбирались, тоже была корректировка 99, он ее не сдавал.Как выяснилось, это дело рук самой налоговой, так они обнуляют декларацию, если в книге покупок много ,,красных,, конрагентов, тем самым ,,провоцируют,, явку директора на ковер по разрывам.«Уточненка» по НДС: обязанность или право?

Подать уточненную декларацию налогоплательщик обязан в случае, если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п.1 ст.81 НК РФ). Если же налогоплательщик совершил иную ошибку, то обязанности по представлению «уточненки» у него нет, но он вправе внести исправление в декларацию по НДС.

Так, например, если при заполнении Разделов 8 или 9 декларации по НДС, т.е. при заполнении книги продаж или книги покупок, налогоплательщик неверно указал номер или дату счета-фактуры, ошибся в ИНН покупателя или продавца, представлять «уточненку» по НДС не обязательно. Также нет необходимости в исправлении декларации, если в книге покупок и Разделе 8 декларации по НДС соответственно налогоплательщик забыл указать или указал неверно регистрационный номер таможенной декларации из графы 11 полученного от продавца счета-фактуры.

Некоторые налогоплательщики переживают, что при внесении данных о счетах-фактурах в бухгалтерскую программу неверно указали адрес продавца или покупателя и при проведении камеральной проверки декларации по НДС налоговый орган обнаружит эту ошибку. Хотим напомнить, что такие реквизиты не отражаются ни в книге продаж, ни в книге покупок, а значит и в декларации по НДС. Поэтому опасаться нестыковок данных декларации с данными ЕГРЮЛ, ЕГРИП или декларацией контрагента не нужно. Если адрес в счете-фактуре был заполнен корректно, то бухгалтеру достаточно внести изменения в бухгалтерскую программу, указав правильные реквизиты контрагента.

В тоже время, если продавец ошибся в номере или дате счета-фактуры, указал неверный ИНН покупателя и не хочет, чтобы при проведении проверки декларации по НДС, представленной его покупателем, у налоговых органов были лишние вопросы, он вправе представить уточненную декларацию по НДС, указав в ней правильные реквизиты счетов-фактур, чтобы данные продавца совпали с данными, указанными в декларации покупателя.

Это связано с тем, что в декларацию включаются данные о счетах-фактурах и при исправлении налоговой базы в текущем периоде невозможно корректно заполнить декларацию (в т.ч. скорректировать данные о выставленном счете-фактуре в разделе 9 декларации по НДС), т.е. исправление ошибки в текущем периоде правилами заполнения Декларации по НДС не предусмотрено.

А в отношении вычетов НДС п.1 ст.54 НК РФ вообще неприменим, поскольку при исправлении ошибки вычеты корректируют только сумму исчисленного налога, а перерасчет налоговой базы не производится. Правда некоторые вычеты можно совершенно официально переносить на более поздний период, но об этом мы расскажем чуть позже.

Общие правила исправления книги продаж и книги покупок

Чтобы внести в книгу продаж или книгу покупок запись о ранее не включенных в них счетах-фактурах необходимо зарегистрировать «забытые» счета фактуры в дополнительном листе к книге продаж или книге покупок соответственно. А чтобы убрать ошибочную запись, в дополнительном листе к книге покупок (книги продаж) необходимо повторить «лишнюю» запись о счете-фактуре, указав числовые показатели счета-фактуры с отрицательным знаком.

Разберем подробнее самые распространенные ошибки и варианты их исправления

Ошибка 1. Забыли зарегистрировать выставленный счет-фактуру в книге продаж

Счета-фактуры нужно зарегистрировать в книге продаж в том периоде, в котором возникло налоговые обязательства (п. 2 Правил ведения книги продаж). Соответственно «забытый» счет-фактуру следует зарегистрировать в дополнительном листе книги продаж квартала, в котором возникла налоговая база по НДС. Также необходимо представить уточненную декларацию по НДС, предварительно уплатив недоимку и пени.

Ошибка 2. Выставлен «лишний» счет-фактура

Во многих организациях оформлением первичных документов и счетов-фактур занимаются менеджеры, а не сотрудники бухгалтерии. Поэтому после окончания квартала иногда выясняется, что была оформлена реализация товаров (работ, услуг), которой не было.

Такие ситуации характерны для организаций, выполняющих строительно-монтажные работы. В последний день квартала подрядчик составил акт выполненных работ, выписал счет-фактуру, но заказчик отказался от подписания акта по объективным причинам. В такой ситуации нет реализации работ, а значит и счет-фактура выписан преждевременно. Соответственно его нужно аннулировать.

ФНС РФ разъясняет, если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. N БС-18-6/499@). Т.е., чтобы аннулировать ошибочно выставленный счет-фактуру продавцу необходимо аннулировать запись о нем в книге продаж.

Если ошибочно выставленный счет-фактуру покупатель зарегистрировал в книге покупок, то ему необходимо аннулировать запись о нем в книге покупок. Как уже говорилось, если необходимо внести изменения в книгу продаж или в книгу покупок после окончания квартала, такие исправления вносятся в дополнительных листах книги продаж (книги покупок), т.е. записи о «лишних» счетах-фактурах аннулируются (числовые показатели отражаются с отрицательным значением).

Ошибка 3. Зарегистрировали счет-фактуру с неправильными числовыми показателями (завысили или занизили сумму НДС к уплате)

При регистрации правильно заполненных счетов-фактур можно допустить ошибку при заполнении книги покупок (книги продаж), указав неверные данные. В этом случае для исправления ошибок аннулируют неправильные записи о счетах-фактурах, т.е. в дополнительном листе книги продаж (книги покупок) повторяют ошибочные записи, но указывают числовые показатели со знаком «минус» и делают правильную запись.

В такой ситуации не зависимо от результатов перерасчета следует представить уточненную декларацию по НДС. Если налогоплательщик занизил сумму НДС к уплате, то перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени.

Ошибка 4. Забыли заявить вычет НДС

Практика показывает, что чаще всего налогоплательщики забывают заявить к вычету НДС, исчисленный при получении предоплаты при отражении отгрузки товаров (работ, услуг) (п.8 ст.171, п.6 ст.172 НК РФ). Многие забывают принять к вычету НДС, уплаченный в качестве налоговых агентов. В этих ситуациях, если налогоплательщик желает воспользоваться «забытыми» вычетами следует представить уточненную декларацию по НДС, увеличив сумму вычетов.

Дело в том, что, по мнению Минфина РФ, не все вычеты можно переносить на более поздний период.

В соответствии с п.1.1 ст.172 НК РФ вычет НДС по товарам (работам, услугам), указанным в п.2 ст.171 НК РФ, т.е. НДС, предъявленный продавцами и «таможенный» НДС, можно заявить в течение трех лет после отражения товаров (работ, услуг) в учете. Причем вычеты можно заявлять частями в разных кварталах (Письмо Минфина России от 18.05.2015 N 03-07-РЗ/28263).

Исключения составляют основные средства, оборудование к установке и (или) нематериальные активы. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (т.е. частично переносить вычет нельзя) (Письмо Минфина России от 19.12.2017 N 03-07-11/84699).

Соответственно, если налогоплательщик обнаружил, что забыл принять к вычету НДС, исчисленный при получении предоплаты на дату отгрузки товаров (работ, услуг) или НДС, уплаченный налоговым агентом, и не хочет спорить с налоговыми органами, заявить такие вычеты следует в том квартале, в котором выполнены условия для вычета, т.е. в уточненной декларации по НДС . Переносить эти вычеты на более поздний период не следует (Письма Минфина от 21.07.2015 N 03-07-11/41908, от 09.04.2015 N 03-07-11/20290).

В тоже время, нормами главы 21 НК РФ могут быть установлены иные сроки для вычетов НДС. Например, вычет НДС при возврате предоплаты или возврате товаров (работ, услуг) возможен после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п.5 ст.171 и п.4 ст.172 НК РФ).

А вычет по корректировочным счетам-фактурам производится в течение трех лет с момента выставления корректировочного счета-фактуры (п.13 ст.171 и п.10 ст.172 НК РФ). Поэтому заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации по НДС, если конечно сроки для

вычета НДС не пропущены.

Таким образом, если налогоплательщик обнаружил, что забыл заявить вычет НДС, которым можно воспользоваться в более позднем периоде, представлять уточненную декларацию по НДС не обязательно. Его можно заявить в текущем периоде. Если же «переносить» вычет на более поздний период нельзя, для реализации права на вычет следует представить «уточненку». В этом случае, забытый счет-фактуру следует зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Ошибка 5. Допущена ошибка при заполнении счета-фактуры

Счета-фактуры исправляют путем выставления исправленного (правильно заполненного) счета-фактуры с тем же номером и датой. При этом в строке 1а указывают номер и дату исправления счета-фактуры. Остальные показатели счета-фактуры заполняют так, как нужно было это сделать изначально (правильно).

После исправления счета-фактуры продавцу необходимо внести исправления в книгу продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Если счет-фактура исправлен после окончания квартала, в котором он был зарегистрирован в книге продаж, то исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой.

Запись о неправильно заполненном счете-фактуре аннулируется, т.е. его числовые показатели указываются с отрицательным значением и регистрируется исправленный счет-фактура.

После составления дополнительного листа книги продаж необходимо представить уточненную декларацию по НДС, не зависимо от того как изменилась налоговая база по НДС, в т.ч. чтобы оградить покупателя от лишних взаимодействий с налоговыми органами.

Если покупатель получил исправленный счет-фактуру, он может принять к вычету НДС в том периоде, в котором он заявил вычет по неправильно заполненному счету-фактуре. Такое право налогоплательщики официально получили с 01.10.2017 г. (Постановление Правительства РФ от 19.08.2017 N 981), после внесения изменений в правила заполнения НДС-документов, утвержденных Постановлением Правительства РФ от 26 декабря 2011 г. N 1137 (далее -Постановление N 1137).

С 1 октября 2017 г. исправленный счет-фактура, полученный после окончания налогового периода, регистрируются в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением N 1137). При этом запись о неправильно заполненном счете-фактуре аннулируется (п.3 и п. 5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением N 1137).

Например, покупатель принял к вычету НДС по неправильно заполненному счету-фактуре во третьем квартале 2017 года, а во втором квартале 2018 года получил исправленный счет-фактуру. В этом случае в дополнительном листе книги покупок за 3-й квартал 2017 года он аннулирует запись о неправильно заполненном счете-фактуре и зарегистрирует исправленный счет-фактуру.

И здесь может возникнуть вопрос: нужно ли покупателю представлять уточненную декларацию по НДС, если сумма вычетов не изменилась? Например, в 3-м квартале 2017 года покупатель принял к вычету НДС по товарам на основании счета-фактуры на сумму 118 000 руб., т.е. 18 000 НДС, а во 2-м квартале 2018 года получил исправленный счет-фактуру на сумму 236 000 руб., в т.ч. НДС 36 000 руб.

Чтобы сумма вычетов в уточненной декларации по НДС не увеличилась, налогоплательщик принял решение заявить вычет по исправленному счету-фактуре частями, т.е. он аннулировал запись о неправильно заполненном счете-фактуре на сумму 118 000 руб. и зарегистрировал исправленный счет-фактуру в дополнительном листе книги покупок за 3-й квартал 2017 года, указав в графе 15 дополнительного листа книги покупок стоимость товаров (работ, услуг), указанную в графе 9 по строке «Всего к оплате» исправленного счета-фактуры (в нашем примере-236000 руб.), а в графе 16 — сумму НДС, принимаемую к вычету— 18000 руб. Оставшуюся часть вычета (18000 руб.) по исправленному счету-фактуре он отразил в книги покупок текущего периода. Соответственно сумма вычетов НДС по итогам 3-го квартала 2017 года не изменилась.

Кроме того, при отсутствии уточненной декларации по НДС у покупателя данные уточненной декларации по НДС у продавца не «схлопнутся» с данными декларации покупателя. Поэтому существует риск, что при непредставлении уточненной декларации по НДС налоговый орган при проведении выездной проверки «снимет» с вычетов всю сумму НДС по неправильно заполненному счету-фактуре, при этом право на вычет по исправленному счету-фактуре налоговый орган «навязывать» налогоплательщику не будет.

Как заполнить и составить уточненную декларацию по НДС?

После внесения изменений в книгу продаж и (или) книгу покупок представляем уточненную декларацию по НДС. В уточненную декларацию нужно включить те разделы декларации и приложения к ним, которые ранее были представлены в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (дополнений) (п.2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации)).

Т.е. Разделы 1-7 декларации по НДС представляются «повторно» (с учетом необходимых исправлений). Так, например, если налогоплательщик ошибся в сумме налоговой базы или вычетов НДС, отражаемых в Разделе 3 декларации по НДС, ему необходимо скорректировать данные этого раздела и итоговую сумму НДС, подлежащую уплате в бюджет, отражаемую в Разделе 1 Декларации.

При использовании дополнительного листа книги продаж и (или) книги покупок для исправления ошибки уточненную декларацию следует дополнить Приложением N 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением N 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно в графе 3 по строке 001указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 190 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации).

В Приложениях N 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». Т.е. данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно, в приложения N 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж и книги покупок.

В случае, если налогоплательщик уже представлял уточненную декларацию и такая необходимость возникла снова, т.е. к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов, в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист.

Т.е. в строках 090 — 300 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 8, 10 — 19 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@). Аналогично заполняется и Приложение № 1 к разделу 8.

Мы рассмотрели лишь самые «популярные» ошибки в декларации по НДС и возможные варианты их исправления. Если у Вас остались вопросы — обращайтесь в компанию «Правовест Аудит». Наши консультанты, аудиторы и юристы — всегда готовы помочь в решении сложных вопросов.

заместитель руководителя отдела консалтинга, главный эксперт по налогам и бухучету компании «Правовест Аудит», аттестованный аудитор, советник налоговой службы II ранга

На практике бывают случаи, когда в уже сданную декларацию нужно внести исправления. Такое случается, например, если был выставлен «лишний» счет-фактура либо, наоборот, не был заявлен вычет НДС. Бывают ошибки, связанные с неправильным заполнением счета-фактуры, его регистрацией с завышенной суммой НДС и некоторые другие. Как правильно поступить налогоплательщику в таких ситуациях рассмотрим в статье.

Обязательно ли делать уточнения и как это происходит?

- если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п. 1 ст.81 НК РФ).

если же налогоплательщик совершил иную ошибку:

- неверный номер и/или дата счета-фактуры;

- неправильный ИНН покупателя и др.

При этом, корректировки в книгу продаж/книгу покупок вносятся обязательно. Даже в тех случаях, когда уточненную декларацию можно не подавать.

Если подавать «уточненку» обязательно, то нужно:

1. внести исправления в книгу продаж или книгу покупок;

2. уплатить недоимку и соответствующие пени (п. 1 и п. 4 ст. 81 НК РФ);

3. предоставить уточненную декларацию.

Иногда исправления происходят во время камеральной проверки декларации по НДС. Это касается технических ошибок, не затрагивающих числовые показатели. Налоговая служба после выявления нестыковок запросит пояснения. В ответ на это требование налогоплательщик разъяснит и фактически исправит недочеты в разделах 8 и 9 декларации по НДС

Ситуация из практики.

Вопрос: налогоплательщик указал неправильный адрес контрагента, когда вносил счета-фактуры в бухгалтерскую программу. Стоит ли волноваться, что во время камеральной проверки декларации по НДС эта ошибка будет обнаружена?

Ответ: адрес контрагента не указывается ни в книге продаж, ни в книге покупок. Следовательно, декларация этот реквизит не содержит. Поэтому беспокоиться не стоит. Нужно просто внести исправления в бухгалтерскую программу.Как внести исправления в книгу продаж и книгу покупок

Если выставленный счет-фактура не был зарегистрирован в книге покупок/продаж

Его нужно зарегистрировать в дополнительном листе к книге продаж/покупок квартала, в котором возникло право на вычет/ налоговая база по НДС.

Если оформлена реализация товара, которой не было

В дополнительном листе к книге продаж необходимо повторить «лишнюю» запись о счете-фактуре. При этом его числовые показатели указываются с отрицательным знаком.

Разъяснение ФНС: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. № БС-18-6/499@). Иными словами, для аннулирования выставленного счета-фактуры достаточно аннулировать запись о нем в книге продаж.

Если указана неверная сумма НДС к уплате (зарегистрирован счет-фактура с некорректными числовыми показателями)

В дополнительном листе книги продаж (книги покупок) требуется повторить неправильные записи, но указать числовые показатели со знаком «минус». После чего нужно сделать правильную запись.

Если не заявлен вычет НДС

Сначала нужно разобраться: можно ли перенести этот вычет на следующий период или нет?

Так, например, вычет НДС по товарам (работам, услугам), указанным в п. 2 ст.171 НК РФ (НДС, предъявленный продавцами и «таможенный» НДС), можно заявить в течение 3 лет после отражения товаров (работ, услуг) в учете (п. 1.1 ст.172 НК РФ). Заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации по НДС, если конечно сроки для вычета НДС не пропущены.Важно: такие вычеты можно заявлять частями в разных кварталах (Письмо Минфина России от 18.05.2015 № 03-07-РЗ/28263). Исключения — вычеты НДС по основным средствам, оборудованию к установке и (или) нематериальным активам. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (Письмо Минфина России от 19.12.2017 № 03-07-11/84699).Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период не следует (Письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290). Если налогоплательщик забыл заявить их к вычету, то для реализации этого права нужно представить уточненную декларацию, а забытый счет-фактуру следует зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Действия продавца:

1) выставить правильно заполненный счет-фактуру с тем же номером и датой;Обратите внимание: все показатели счета-фактуры заполняются так, как это должно быть с учетом всех необходимых правок. Только в строке 1а указывают номер и дату исправления счета-фактуры.2) внести исправления в книгу продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Напомним, что исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой. Т.е. нужно аннулировать запись о неправильно заполненном счете-фактуре в книге продаж (его числовые показатели указываются с отрицательным значением);

3) зарегистрировать исправленный счет-фактуру;

4) представить уточненную декларацию по НДС, независимо от того как изменилась налоговая база по НДС (в большую или меньшую сторону).

Действия покупателя:

1) аннулировать запись о неправильно заполненном счете-фактуре (п. 3 и п. 5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

2) зарегистрировать исправленный счет-фактуру в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

3) представить уточненную декларацию по НДС;По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить «уточнёнку» по НДС.Зачем покупателю уточненная декларация в данном случае?

- существенные ошибки в счете-фактуре не дают покупателю право на вычет НДС (п.2 ст.169 НК РФ). Поэтому, неважно получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. Следовательно, если покупатель принял к вычету НДС по такому счету-фактуре, он завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога. Такие ошибки должны быть исправлены (п.1 ст.81 НК РФ).

- если у покупателя нет уточненной декларации по НДС, то его данные не сойдутся с данными декларации продавца.

Как составить уточненную декларацию по НДС?

В уточненную декларацию нужно включить: те разделы и приложения к ним, которые уже направлялись (с учетом корректировок) + иные разделы (приложения), если в них вносятся изменения/дополнения (п. 2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Таким образом, разделы 1-7 декларации по НДС представляются «снова» (с учетом необходимых исправлений).

Если при исправлении ошибок применялся дополнительный лист книги продаж/покупок, уточненную декларацию следует дополнить Приложением № 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением № 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно, в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 190 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации). Это значит, что данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно.

В Приложениях № 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». В приложения № 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж/покупок.

Если к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов (уточнения вносились 2 и более раз), в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист. Т.е. в строках 090 — 300 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 8, 10 — 19 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@). Соответственно заполняется и Приложение № 1 к разделу 8.

Читайте также: