Как указать в 1с цену без ндс

Опубликовано: 16.04.2024

Для хранения в конфигурации цен без НДС рекомендуется завести специальный служебный тип цен (например «Розничные без НДС»), который будет использоваться только для дальнейшего расчета цен. Заполнять документы на основании данного типа цен нельзя. Цены указанного типа могут быть импортированы из внешнего файла с помощью специальной обработки импорта цен (пункт меню «Сервис»-«Импорт справочников»- «Цен») или занесены вручную в справочнике «Номенклатура».

После занесения цен без НДС необходимо с помощью обработки «Формирование цен» на основании служебного типа цен («Розничные без НДС») сформировать реальные цены с НДС (например, «Розничные»), по которым и будут оформляться документы. Для формирования реальных цен на основе цен без НДС необходимо последние увеличить на величину НДС.

Для этого в обработке «Формирование цен» необходимо:

1. Сформировать список товаров для обработки, нажав на кнопку «Выполнить».

2. Увеличить цену на величину НДС. Для этого необходимо выбрать действие «Установить цену» и ввести следующую формулу: «Розничная» = «Розничная без НДС» + 20 %, если НДС равен 20 % или + 10 % , если НДС равен 10 процентам.

Как назначить цены без учета НДС в "1С:Торговля и Склад"?

Для хранения в конфигурации цен без НДС рекомендуется завести специальный служебный тип цен (например «Розничные без НДС»), который будет использоваться только для дальнейшего расчета цен. Заполнять документы на основании данного типа цен нельзя. Цены указанного типа могут быть импортированы из внешнего файла с помощью специальной обработки импорта цен (пункт меню «Сервис»-«Импорт справочников»- «Цен») или занесены вручную в справочнике «Номенклатура».

После занесения цен без НДС необходимо с помощью обработки «Формирование цен» на основании служебного типа цен («Розничные без НДС») сформировать реальные цены с НДС (например, «Розничные»), по которым и будут оформляться документы. Для формирования реальных цен на основе цен без НДС необходимо последние увеличить на величину НДС.

Для этого в обработке «Формирование цен» необходимо:

1. Сформировать список товаров для обработки, нажав на кнопку «Выполнить».

2. Увеличить цену на величину НДС. Для этого необходимо выбрать действие «Установить цену» и ввести следующую формулу: «Розничная» = «Розничная без НДС» + 20 %, если НДС равен 20 % или + 10 % , если НДС равен 10 процентам.

"1С:Торговля и Склад": как избежать ошибок округления при расчете цены без НДС при формировании счета-фактуры?

Тот факт, что в типовой конфигурации «Торговля + Склад» редакции 8.7 цены в документах, сопровождающих отпуск товаров и услуг, включают НДС, иногда приводит к тому, что в форме счета-фактуры расчеты c учетом округлений от отпускной цены за единицу и цены без НДС дают разный результат.

Продемонстрируем это на примере.

Допустим, что отпускная цена товара составляет 151 рубль с НДС 20 %. Реализовано 11 единиц товара на общую сумму 1 661 рубль, в том числе НДС 276 рублей 83 копейки (с учетом округления). Тогда при заполнении счета-фактуры:

Сумма всего - 1 661

Сумма НДС - 276.83

Сумма без НДС- 1384.17

Цена без НДС- 125.83

Теперь, если посчитать сумму всего от цены без НДС:

125.83 * 11 + 276.83, то получим 1 660 рубля 96 копеек.

То есть мы получили другой результат за счет ошибок округления.

В качестве методики избежания подобных ошибок округления можно порекомендовать формировать отпускные цены без НДС, о чем мы рассказали выше, с точностью до десятков копеек (чтобы избежать ошибки округления), а затем на их основе рассчитывать цены с НДС.

Тогда в рассмотренном примере в качестве цены без НДС следует установить 125 рублей 80 копеек, цена с НДС будет 150 рублей 96 копеек, и при формировании счета-фактуры:

Сумма всего - 150.96 * 11 = 1660.56

Сумма НДС - 276.76

Сумма без НДС - 1383.8

Цена без НДС - 125.8

Считаем сумму всего от цены без НДС:

125.8 * 11 + 276.76 = 1660.56.

Таким образом, мы убедились, что в этом случае результат сошелся.

Недостатком этого метода является то, что цены с НДС получаются «некруглые», с копейками.

В ряде случаев предлагается и другой способ (подробнее см. здесь): выводить в печатной форме счета-фактуры цену товара без НДС с тремя знаками после запятой (в нашем примере - 125.834), в то время как в графе "Стоимость товара без НДС" указывать сумму с точностью до копеек (в нашем примере - 1384.17). Такой способ представляется возможным, базируясь на том, что в стандартной форме счета-фактуры есть графы и с ценой единицы товара, и со стоимостью товара без учета НДС.

В данной статье рассматривается вопрос о правильности заполнения табличной части счета-фактуры с использованием программы 1С.

Поводом для исследования послужил вопрос о том, не содержится ли ошибки в счет-фактуре, создаваемой на основании документа реализации товаров (работ, услуг), в котором в программе 1С стоимости товаров задаются с включением в них НДС.

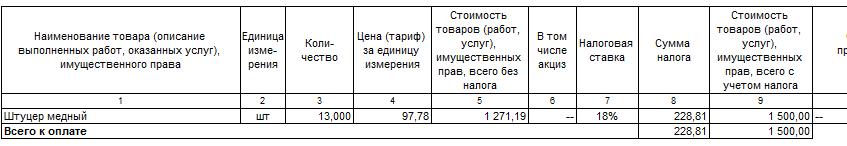

Например, в приведенной на иллюстрации счет-фактуре реализовано 13 единиц товара по цене 1500 рублей:

При этом произведение количества товара на цену не совпадает со стоимостью товара без учета НДС: 97,78*13 = 1271,14 <> 1271,19

Все рассмотренные примеры относятся к реализации товаров, однако они в полной мере применимы к реализации работ, услуг и имущественных прав. Для проведенных экспериментов были использованы программы 1С Управление торговлей, редакция 10.3.14.3 и 1С Бухгалтерия предприятия, редакция 2.0.27.8.

Изучим приведенный пример. В документе реализации суммы были указаны с учетом НДС (установлен флажок «Сумма вкл НДС»):

Реализуем 13 шт товара общей стоимостью (с НДС 18%) 1500 руб. При этом в программах 1С будут показаны значения, выделенные ниже жирным:

количество

цена без НДС

стоимость без НДС

НДС, %

сумма НДС

Всего

13

97,78

1271,19

18

228,81

1500

=стоимость без НДС/количество

В последних строках приведены расчетные формулы, использованные в программе и результаты их вычисления. Видно, что если перемножить округленную до копеек цену без НДС на количество, получится меньшее, чем указано, значение стоимости НДС: 97,78*13 = 1271,14 <> 1271,19, однако при перемножении не округленных значений все сходится. Проанализируем, нет ли в таком подходе нарушений действующего законодательства, и соответственно, рисков отказа в признании вычета по НДС по счет-фактуре.

Правила заполнения табличной части счета-фактуры.

В соответствии с п. 8 ст. 169 НК РФ форма счета-фактуры и порядок ее заполнения устанавливается Правительством Российской Федерации. На настоящий момент Правительством РФ не принято нормативного акта, определяющего порядок заполнения счет фактуры. В соответствии с п 4 ст. 10 федерального закона 229-ФЗ от 27.07.2010 до утверждения правительством РФ документа, регламентирующего составление и выставление счетов-фактур составление счетов-фактур должно осуществляться с учетом требований, действовавших до момента вступления в силу вышеупомянутого закона (02.08.2010 года для п 4 ст.10). Соответственно правила заполнения счета-фактуры определяется постановлением Правительства РФ от 02.12.2000 N 914 (с последующими изменениями) "Об утверждении правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость ", в приложении 1 к которому определена форма счет-фактуры и приведены правила ее заполнения.

Рассмотрим графы, участвующие в расчете сумм НДС:

3) «Количество»

4) «Цена (тариф) за единицу измерения»

В соответствии с постановлением Правительства РФ № 914 в этом столбце указывается цена (тариф) товара за единицу измерения (при возможности ее указания) по договору без учета налога на добавленную стоимость, за исключением случаев, когда законом предусмотрено указание цены с НДС (в рамках этой статьи такие случаи рассматривать не будем).

5) «Стоимость товаров (работ, услуг), имущественных прав всего без налога»

В соответствии с постановлением Правительства РФ № 914 в этом столбце указывается стоимость всего количества поставляемых (отгруженных) по счет-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога, то есть по общему правилу значение столбца 5 является произведением цены товара (работы, услуги), указанной в столбце 4 на его количество, указанное в столбце 3.

7) «Налоговая ставка»

В соответствии с постановлением Правительства РФ № 914 в этом столбце должна быть налоговая ставка. Это наиболее однозначный столбец – в нем указываем 18% или 10% в зависимости от ставки налога. Если же товар (работа, услуга) не облагается НДС, то отражаем этот факт.

8) «Сумма налога»

В соответствии с положениями постановлением Правительства РФ № 914 здесь указывается сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, определяемая исходя из применяемых налоговых ставок, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав – сумма налога, определяемая в соответствии с п 4 ст. 164 НК РФ. В случаях, предусмотренных п 3,4,5.1 ст 154 и п 2-4 ст 155 НК РФ, в этой графе указывается сумма налога, определяемая в соответствии с п.4 ст 164 НК РФ к налоговой базе, указанной в графе 5 счета-фактуры.

Отметим основное – в этой графе должна быть указана сумма НДС, правильное указание которой, в соответствии с п. 2 ст. 169, является одним из оснований для принятия предъявленных покупателем продавцу суммы налога к вычету.

В соответствии со ст 154 НК РФ налоговой базой по НДС является стоимость товаров (работ, услуг) исчисленная исходя из цен, определенных в порядке, предусмотренных ст 40 НК РФ. В соответствии со ст. 40 НК РФ для целей налогообложения принимается цена товара, указанная сторонами сделки, за исключением четырех случаев. Так цены могут быть проверены (и признаны не соответствующими рыночным ценам, то есть «неправильными») если стороны сделки являются взаимозависимыми, сделка производится по бартеру, сделка является внешнеторговой или же цена более, чем на 20 процентов отличается от цен на те же товары использованные в течение непродолжительного времени той же стороной сделки.

В общем случае налоговой базой будет стоимость товара, то есть значение, указанное в графе 5 счет фактуры.

9) «Стоимость товаров (работ, услуг), имущественных прав, всего с учетом налога».

В соответствии с положениями постановлением Правительства РФ № 914 здесь указывается стоимость всего количества поставляемых (отгруженных) по счет-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы НДС, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок – полученная сумма оплаты, частичной оплаты.

Таким образом, законодатель определил следующий порядок заполнения счет-фактуры:

Стоимость товаров (работ, услуг) без НДС = цена без НДС * количество

Сумма НДС = стоимость товаров (работ, услуг) без НДС * ставка налога

Стоимость всего = стоимость товаров (работ, услуг) + сумма НДС .

С учетом того, что на текущий момент ставка НДС может составлять 10% и 18% при вычислении суммы налога на добавленную стоимость может потребоваться округление. Законодателем не определены правила округления суммы налога, однако определено, что расчеты ведутся в валюте Российской федерации, которая представлена рублями и копейками, причем в одном рубле 100 копеек.

Таким образом, цена, стоимость и сумма налога может быть выражена в виде вещественного (рационального) числа с двумя знаками после запятой.

Например, при продаже 13 единиц товара по цене 1 рубль 10 копеек за единицу и ставке НДС 18% сумма НДС будет равна 13*1,10*18% = 13*1,10*0,18 =2,574 руб. Видно, что «копейки» суммы НДС содержать более двух знаков после запятой. Для подсчетов правильным будет использовать арифметические правила округления, то есть 2,574 рублей. = 2,57 рубля.

Отметим, что так как правила округления значений не определены, округление следует применять к результатам вычислений.

Реализация заполнения табличной части в 1С.

В учетных программах 1С можно выделить два подхода к к заполнению колонок «сумма», «сумма НДС», «всего» товарной накладной ТОРГ-12 и соответствующих колонок «стоимость товаров, работ услуг без налога», «сумма НДС», «всего» счет-фактуры.

В соответствии с первым (используется в 1С если флажок «Сумма вкл. НДС» снят) вычисления производятся следующим образом (жирным выделены значения, вводимые пользователем):

Количество * цена без НДС = стоимость товара без НДС

Стоимость товара без НДС * ставка НДС = сумма НДС

Сумма НДС + стоимость товара без НДС = всего.

Данный подход полностью соответствует указанному законодателем. Отметим, что в процессе расчета округление не производится, а при выводе в печатную форму производится округление всех значений по арифметическим правилам.

Второй подход (используется в 1С если флажок «Сумма вкл. НДС» установлен) основан на обратном: С клиентом согласовывается цена товара, включающая НДС далее расчеты проводятся следующим образом:

Количество* цена с НДС = всего

Всего /(1+Ставка НДС) * Ставка НДС = Сумма НДС

Стоимость товара без НДС = Всего – Сумма НДС

Цена без НДС = Стоимость товара без НДС / Количество

Отметим, что оба подхода эквиваленты, применив правила арифметики к формулам второго варианта вычислений:

1) Цена без НДС * Количество = Стоимость товара без НДС

Цена без НДС * Количество = (Стоимость товара без НДС / Количество)* Количество = Стоимость товара без НДС.

2) Стоимость товара без НДС* Ставка НДС = сумма НДС

Сумма НДС = Всего /(100+Ставка НДС) * Ставка НДС

Помножим обе части равенства на 100 +Ставку НДС:

Сумма НДС*(1+ Ставка НДС) = Всего*Ставка НДС

Учтем, что всего = Стоимость товара без НДС + Сумма НДС

Сумма НДС + Сумма НДС*Ставка НДС = Стоимость товара без НДС*Ставка НДС + СуммаНДС*Ставка НДС .

Вычтем из обеих частей равенства общее слагаемое Сумма НДС*Ставка НДС, получая требуемое равенство.

Сумма НДС = стоимость товара без НДС*Ставка НДС.

Таким образом, вне зависимости от того, использован при составлении документа реализации вариант цен, включающих НДС или же не включающих НДС в программах 1С реализован предусмотренный законодателем способ заполнения табличной части.

Полученные значения округляются по арифметическим правилам округления в печатной форме.

Есть ли риски признания счет-фактуры ненадлежащим образом заполненной при использовании программ 1С.

В соответствии с п 2 ст 169 НК РФ существенными требованиями к счету-фактуре являются требования, перечисленные с ч 5 и ч 6 ст 169 НК РФ, а ошибки, не препятствующие идентифицировать продавца, покупателя, наименование товаров, их стоимость , а также налоговую ставку и сумму НДС не является основанием для отказа в принятии к вычету суммы налога.

В том случае, если в счет-фактуре при пересчете цены без учета НДС, стоимости без учета НДС, суммы НДС и общей стоимости (всего) различия обусловлены только арифметическим округлением сумм, имеющиеся расхождения не препятствуют определить стоимость товаров, налоговую ставку и сумму НДС, поэтому не могут быть основанием для отказа в принятии к вычету суммы налога.

(c) Антон Шишков, 2011

Насколько данная статья была Вам полезна:

Рейтинг: 4.65

Всего голосов: 31

Этой статьей я открываю серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0). Мы рассмотрим простые примеры учёта на практике.

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков - подписывайтесь на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Небольшое отступление

В середине прошлого столетия Лоре Морис (француз) изобрёл новый налог - Налог на добавленную стоимость, сокращённо НДС.

Идея налога оказалась настолько удачной, что со временем НДС появился и в других странах (сейчас их 137), в Россию НДС пришёл 1 января 1992 года.

Кстати, замечательно структурированная информация об НДС есть на сайте налоговой службы, рекомендую к прочтению (ссылка).

Ситуация для учёта

Мы (плательщик НДС)

01.01.2016 купили кресло за 11800 рублей (в том числе НДС 1800 рублей)

05.01.2016 продали кресло за 25000 рублей (в том числе НДС 3813.56 рублей)

-

занести документы в базу сформировать книгу покупок сформировать книгу продаж заполнить декларацию по НДС за 1 квартал 2016 года

Мы всё это сделаем вместе и по ходу дела я обращу ваше внимание на детали, которые нужно знать, чтобы понимать поведение программы.

Заносим покупку

Заходим в раздел "Покупки", пункт "Поступление" ( у вас другое меню? ):

Создаём новый документ поступления товаров и услуг:

Заполняем его в соответствии с нашими данными:

При создании нового элемента номенклатуры не забываем в его карточке указать ставку НДС 18%:

Это нужно для удобства - она будет автоматически подставляться во все документы.

Также обращаем внимание на выделенный на рисунке документа пункт "НДС сверху":

При нажатии на него появляется диалог, в котором мы можем указать способ расчёта НДС в документе (сверху или в сумме):

Здесь же мы можем установить галку "НДС включать в стоимость", если требуется сделать входящий НДС частью себестоимости (отнести на 41 счёт вместо 19).

Оставляем всё по умолчанию (как на рисунке).

Проводим документ и смотрим получившиеся проводки (кнопка ДтКт):

-

10 000 рублей ушли на себестоимость (дебет 41 счёта) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60). 1 800 рублей ушли на так называемый "входящий" НДС, который мы примем к зачёту (дебет 19) в корреспонденцией с нашей задолженностью перед поставщиком (кредит 60).

Итого, после этих проводок:

На этом вроде бы и всё, так как часто бухгалтеры по привычке обращают внимание только на закладку с бухгалтерскими проводками.

Но я хочу сразу рассказать вам, что для "тройки" (впрочем как и для "двойки") такой подход не может считаться достаточным. И вот почему.

1С:Бухгалтерия 3.0 помимо бухгалтерских проводок ещё делает записи по так называемым регистрам. Именно на записи в этих регистрах она ориентируется в своей работе.

Книгу доходов и расходов, книгу покупок и продаж, справки, декларации для отчетности. почти всё (разве что кроме таких отчетов как Анализ счёта, ОСВ и т.п.), она заполняет именно на основании регистров, а вовсе не бухгалтерских счетов.

Поэтому нам просто жизненно необходимо постепенно учиться "видеть" движения по этим регистрам, чтобы лучше понимать и, когда надо, корректировать поведение программы.

Итак, переходим на закладку регистра "НДС Предъявленный":

Приход по этому регистру накапливает наш входящий НДС (аналогично записи в дебет 19 счёта).

Давайте проверим - все ли условия мы выполнили для того, чтобы это поступление отразилось в книге покупок?

Для этого заходим в раздел "Отчеты" и выбираем пункт "Книга покупок":

Формируем её за 1 квартал 2016 года:

И видим, что она совершенно пустая.

А всё дело в том, что мы не зарегистрировали полученную от поставщика счёт-фактуру. Давайте сделаем это, а заодно подсмотрим, какие движения по регистрам (вместе с проводками) она делает.

Для этого возвращаемся в документ поступления и в его нижней части заполняем номер и дату фактуры от поставщика, затем нажимаем кнопку "Зарегистрировать":

Спустя некоторое время мы видим ссылку на созданную фактуру, открываем её:

Обращаем внимание на галку "Отразить вычет НДС в книге покупок датой получения". Именно это галка отвечает за появление нашего поступления в книге покупок:

Давайте посмотрим проводки и движения по регистрам полученной фактуры (кнопка ДтКт):

Проводки вполне ожидаемы:

-

Мы отнимаем входящий НДС с кредита 19 счёта в дебет 68.02. Этой операцией мы уменьшаем наш собственный НДС к уплате.

Итого после этой операции:

-

По 19.03 остаток 0. По 68.02 - дебетовый остаток 1800 (государство должно нам на данный момент).

А теперь самое интересное, рассмотрим регистры (со временем нужно выучить их все наравне с планом счетов).

Регистр "НДС предъявленный" - наш старый знакомый:

Только в этот раз запись в него сделана как расход. Этим самым мы отняли входящий ндс, аналогично записи в кредит 19 счёта.

А вот и новый для нас регистр "НДС Покупки":

Вы, наверное, уже догадались, что именно запись по этому регистру отвечает за попадание в книгу покупок.

Книга покупок

Пробуем заново сформировать книгу покупок за 1 квартал:

И вуаля! Наше поступление попало в эту книгу и всё благодаря записи в регистр "НДС Покупки".

О журнале учета счетов-фактур

Кстати, мы не рассмотрели третий регистр "Журнал учета счетов-фактур". Запись по нему сделана, но попробуем сформировать этот самый журнал.

Для этого заходим в раздел "Отчеты" пункт "Журнал счетов-фактур":

Формируем этот журнал за 1 квартал 2016 году и .. видим, что журнал пуст.

Почему? Ведь и фактуру мы ввели и запись в регистр сделана. А всё дело в том, что с 2015 года журнал учета полученных и выставленных счетов-фактур ведется только при осуществлении предпринимательской деятельности в интересах другого лица на основе посреднических договоров (например, комиссионная торговля).

Наша фактура не подпадает под это определение, а потому и в журнал она не попадает.

Делаем реализацию

Заходим в раздел "Продажи" пункт "Реализация (акты, накладные"):

Создаём документ реализации товаров и услуг:

Заполняем его в соответствии с задачей:

И опять же сразу обращаем внимание на выделенный пункт "НДС в сумме".

Проводим документ и смотрим проводки и движения по регистрам (кнопка ДтКт):

Бухгалтерские проводки ожидаемы:

-

Списали себестоимость кресла (10 000 рублей) в кредит 41 и тут же отразили её по дебету 90.02 (себестоимость продаж). Отразили выручку (25 000 рублей) в кредит 90.01 и тут же отразили задолженность покупателя перед нами по дебету 62. Наконец, отразили нашу задолженность по уплате НДС в размере 3813 рублей 56 копеек перед государством по кредиту 68.02 в корреспонденции с дебетом 90.03 (налог на добавленную стоимость).

И если мы сейчас посмотрим анализ 68.02, то увидим:

-

1 800 рублей по дебету - это наш входящий НДС (из поступления товара). 3 813 рублей и 56 копеек по кредиту - это наш исходящий НДС (из реализации товара). Ну и кредитовый остаток 2013 рублей и 56 копеек - это та сумма, которую мы должны будем перечислить в бюджет за 1 квартал 2016 года.

С проводками всё ясно. Переходим к регистрам.

Регистр "НДС Продажи" совершенно аналогичен регистру "НДС Покупки" с той лишь разницей, что запись в него обеспечивает попадание реализации в книгу продаж:

Книга продаж

Заходим в раздел "Отчеты" пункт "Книга продаж":

Формируем её за 1 квартал 2016 года и видим нашу реализацию:

Следующий этап на пути к формированию декларации по НДС.

Анализ учета по НДС

Заходим в раздел "Отчеты" пункт "Анализ учета по НДС":

Формируем его за 1 квартал и очень наглядно видим все начисления (исходящий НДС) и вычеты (входящий НДС):

Тут же выводится НДС к уплате. Все значения поддаются расшифровке.

Для примера сделаем двойной щелчок левой кнопкой мыши на реализации:

. в котором мы, кстати говоря, видим свою ошибку - забыли выписать счет-фактуру для реализации.

Исправим этот недочёт. Для этого заходим в документ реализации и в самом низу нажимаем кнопку "Выписать счет-фактуру":

Фактура создана автоматически и ссылка на неё появилась тут же:

Помощник по учету НДС

Теперь заходим в раздел "Операции" пункт "Помощник по учету НДС":

Формируем его за 1 квартал 2016 года:

Тут по порядку рассказывается о пунктах, которые нужно пройти для формирования корректной декларации по НДС.

Для начала перепроводим документы за каждый месяц:

Это нужно на тот случай, если мы вводили документы задним числом.

Формирование записей книги покупок мы пропускаем, потому что для нашего простейшего случая их просто не будет.

Далее убеждаемся, что книга продаж и книга покупок соответствуют нашим ожиданиям:

И, наконец, нажимаем на пункт "Налоговая декларация по НДС".

Декларация

Разделов тут много. Мы рассмотрим лишь основные моменты.

Прежде всего в разделе 1 заполнилась окончательная сумма к уплате в бюджет:

В разделе 3 приведен сам расчёт налога (исходящий и входящий ндс):

В раздел 8 попадают сведения из книги покупок:

В раздел 9 попадают сведения из книги продаж:

Нам остаётся только заполнить титульный лист и другие необходимые поля, а затем выгрузить декларацию в электронном виде.

В этом уроке я постарался показать так сказать общий ход мысли бухгалтера при формировании НДС в 1С:Бухгалтерии 8.3 (редакция 3.0).

При этом я заострил наше внимание на регистрах, движения по которым формируются программой наряду с бухгалтерскими проводками. Эти регистры мы постепенно выучим, их знание позволит нам более точно понимать поведение программы.

Кратко

Поступление товара

-

Дт 41 Кт 60 10000 [поступил товар (себестоимость) от поставщика] Дт 19.03 Кт 60 1800 [входящий ндс (к вычету) от поставщика] Приход по регистру "НДС предъявленный" 1800

Счет-фактура полученная

-

Дт 68.02 Кт 19.03 1800 [сделали зачет входящего ндс] Расход по регистру "НДС предъявленный" 1800 Запись в регистр "НДС Покупки" 1800 Запись в регистр "Журнал учета счетов-фактур"

Реализация товара

-

Дт 90.02 Кт 41 10000 [списали себестоимость проданного товара] Дт 62 Кт 90.01 25000 [отразили выручку] Дт 90.03 Кт 68.02 3813.56 [начислили ндс к уплате] Запись в регистр "НДС Продажи" 3813.56

Счет-фактура выданные

-

Запись в регистр "Журнал учета счетов-фактур"

Счет 19.03 (НДС по приобретенным товарам)

-

По дебету собираем входящий ндс. По кредиту зачитываем собранный ндс в дебет 68.02.

Счет 68.02 (расчеты по НДС)

-

По кредиту начисляем исходящий ндс к уплате. По дебету зачитываем ндс собранный на счете 19.03. Перечисляем в бюджет разницу между кредитом и дебетом, то есть кредитовый остаток.

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки.

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

«Клерк» Рубрика Бухгалтерские программы

Продолжаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0). Мы рассмотрим простые примеры учёта на практике.

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Ситуация для учёта

01.01.2016 купили кресло за 11800 рублей (в том числе НДС 1800 рублей)

05.01.2016 продали кресло за 25000 рублей (в том числе НДС 3813.56 рублей)

- занести документы в базу

- сформировать книгу покупок

- сформировать книгу продаж

- заполнить декларацию по НДС за 1 квартал 2016 года

Заносим покупку

Создаём новый документ поступления товаров и услуг:

Заполняем его в соответствии с нашими данными:

При создании нового элемента номенклатуры не забываем в его карточке указать ставку НДС 18%:

Это нужно для удобства — она будет автоматически подставляться во все документы.

Также обращаем внимание на выделенный на рисунке документа пункт «НДС сверху»:

При нажатии на него появляется диалог, в котором мы можем указать способ расчёта НДС в документе (сверху или в сумме):

Здесь же мы можем установить галку «НДС включать в стоимость», если требуется сделать входящий НДС частью себестоимости (отнести на 41 счёт вместо 19).

Оставляем всё по умолчанию (как на рисунке).

Проводим документ и смотрим получившиеся проводки (кнопка ДтКт):

- 10 000 рублей ушли на себестоимость (дебет 41 счёта) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60).

- 1 800 рублей ушли на так называемый «входящий» НДС, который мы примем к зачёту (дебет 19) в корреспонденцией с нашей задолженностью перед поставщиком (кредит 60).

Но я хочу сразу рассказать вам, что для «тройки» (впрочем как и для «двойки») такой подход не может считаться достаточным. И вот почему.

1С:Бухгалтерия 3.0 помимо бухгалтерских проводок ещё делает записи по так называемым регистрам. Именно на записи в этих регистрах она ориентируется в своей работе.

Книгу доходов и расходов, книгу покупок и продаж, справки, декларации для отчетности. почти всё (разве что кроме таких отчетов как Анализ счёта, ОСВ и т.п.), она заполняет именно на основании регистров, а вовсе не бухгалтерских счетов.

Поэтому нам просто жизненно необходимо постепенно учиться «видеть» движения по этим регистрам, чтобы лучше понимать и, когда надо, корректировать поведение программы.

Итак, переходим на закладку регистра «НДС Предъявленный»:

Приход по этому регистру накапливает наш входящий НДС (аналогично записи в дебет 19 счёта).

Давайте проверим — все ли условия мы выполнили для того, чтобы это поступление отразилось в книге покупок?

Для этого заходим в раздел «Отчеты» и выбираем пункт «Книга покупок»:

Формируем её за 1 квартал 2016 года:

И видим, что она совершенно пустая.

А всё дело в том, что мы не зарегистрировали полученную от поставщика счёт-фактуру. Давайте сделаем это, а заодно подсмотрим, какие движения по регистрам (вместе с проводками) она делает.

Для этого возвращаемся в документ поступления и в его нижней части заполняем номер и дату фактуры от поставщика, затем нажимаем кнопку «Зарегистрировать»:

Спустя некоторое время мы видим ссылку на созданную фактуру, открываем её:

Обращаем внимание на галку «Отразить вычет НДС в книге покупок датой получения». Именно это галка отвечает за появление нашего поступления в книге покупок:

Давайте посмотрим проводки и движения по регистрам полученной фактуры (кнопка ДтКт):

Проводки вполне ожидаемы:

- Мы отнимаем входящий НДС с кредита 19 счёта в дебет 68.02. Этой операцией мы уменьшаем наш собственный НДС к уплате.

- По 19.03 остаток 0.

- По 68.02 — дебетовый остаток 1800 (государство должно нам на данный момент).

Регистр «НДС предъявленный» — наш старый знакомый:

Только в этот раз запись в него сделана как расход. Этим самым мы отняли входящий ндс, аналогично записи в кредит 19 счёта.

А вот и новый для нас регистр «НДС Покупки»:

Вы, наверное, уже догадались, что именно запись по этому регистру отвечает за попадание в книгу покупок.

Книга покупок

И вуаля! Наше поступление попало в эту книгу и всё благодаря записи в регистр «НДС Покупки».

О журнале учета счетов-фактур

Для этого заходим в раздел «Отчеты» пункт «Журнал счетов-фактур»:

Формируем этот журнал за 1 квартал 2016 году и .. видим, что журнал пуст.

Почему? Ведь и фактуру мы ввели и запись в регистр сделана. А всё дело в том, что с 2015 года журнал учета полученных и выставленных счетов-фактур ведется только при осуществлении предпринимательской деятельности в интересах другого лица на основе посреднических договоров (например, комиссионная торговля).

Наша фактура не подпадает под это определение, а потому и в журнал она не попадает.

Делаем реализацию

Создаём документ реализации товаров и услуг:

Заполняем его в соответствии с задачей:

И опять же сразу обращаем внимание на выделенный пункт «НДС в сумме».

Проводим документ и смотрим проводки и движения по регистрам (кнопка ДтКт):

Бухгалтерские проводки ожидаемы:

- Списали себестоимость кресла (10 000 рублей) в кредит 41 и тут же отразили её по дебету 90.02 (себестоимость продаж).

- Отразили выручку (25 000 рублей) в кредит 90.01 и тут же отразили задолженность покупателя перед нами по дебету 62.

- Наконец, отразили нашу задолженность по уплате НДС в размере 3813 рублей 56 копеек перед государством по кредиту 68.02 в корреспонденции с дебетом 90.03 (налог на добавленную стоимость).

- 1 800 рублей по дебету — это наш входящий НДС (из поступления товара).

- 3 813 рублей и 56 копеек по кредиту — это наш исходящий НДС (из реализации товара).

- Ну и кредитовый остаток 2013 рублей и 56 копеек — это та сумма, которую мы должны будем перечислить в бюджет за 1 квартал 2016 года.

Регистр «НДС Продажи» совершенно аналогичен регистру «НДС Покупки» с той лишь разницей, что запись в него обеспечивает попадание реализации в книгу продаж:

Книга продаж

Формируем её за 1 квартал 2016 года и видим нашу реализацию:

Следующий этап на пути к формированию декларации по НДС.

Анализ учета по НДС

Формируем его за 1 квартал и очень наглядно видим все начисления (исходящий НДС) и вычеты (входящий НДС):

Тут же выводится НДС к уплате. Все значения поддаются расшифровке.

Для примера сделаем двойной щелчок левой кнопкой мыши на реализации:

. в котором мы, кстати говоря, видим свою ошибку — забыли выписать счет-фактуру для реализации.

Исправим этот недочёт. Для этого заходим в документ реализации и в самом низу нажимаем кнопку «Выписать счет-фактуру»:

Фактура создана автоматически и ссылка на неё появилась тут же:

Помощник по учету НДС

Формируем его за 1 квартал 2016 года:

Тут по порядку рассказывается о пунктах, которые нужно пройти для формирования корректной декларации по НДС.

Для начала перепроводим документы за каждый месяц:

Это нужно на тот случай, если мы вводили документы задним числом.

Формирование записей книги покупок мы пропускаем, потому что для нашего простейшего случая их просто не будет.

Далее убеждаемся, что книга продаж и книга покупок соответствуют нашим ожиданиям:

И, наконец, нажимаем на пункт «Налоговая декларация по НДС».

Декларация

Разделов тут много. Мы рассмотрим лишь основные моменты.

Прежде всего в разделе 1 заполнилась окончательная сумма к уплате в бюджет:

В разделе 3 приведен сам расчёт налога (исходящий и входящий НДС):

В раздел 8 попадают сведения из книги покупок:

В раздел 9 попадают сведения из книги продаж:

Нам остаётся только заполнить титульный лист и другие необходимые поля, а затем выгрузить декларацию в электронном виде.

В этом уроке я постарался показать так сказать общий ход мысли бухгалтера при формировании НДС в 1С:Бухгалтерии 8.3 (редакция 3.0).

При этом я заострил наше внимание на регистрах, движения по которым формируются программой наряду с бухгалтерскими проводками. Эти регистры мы постепенно выучим, их знание позволит нам более точно понимать поведение программы.

В статье рассмотрена типовая настройка цен номенклатуры, касающаяся учёта налога на добавленную стоимость в составе цены. Неправильная установка флажка этой настройки приводит к ошибочным суммам в документах, появляющимся "непонятно откуда".

А теперь по поводу установки НДС в "Бухгалтерии Предприятия"

В 1С:Бухгалтерии есть возможность указывать цены как с НДС, так и без него. На моих курсах у пользователей часто возникают вопросы по поводу НДС сверху и в том числе — где это устанавливать в 1С:Бухгалтерии 8. Сейчас на примере 1С 8.2 я покажу, где и как установить НДС сверху или в том числе при заполнении документов.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Если открыть в справочнике типов цен указанный тип, то увидим следующее.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Данный тип цен включает НДС. Это значит, что при указании его в документе 1С Бухгалтерия будет считать, что цены товаров вы указываете уже с НДС, то есть НДС "в том числе", а не сверху. Как видно из первого рисунка, сумма НДС рассчитывается исходя именно из такого предположения. А раз НДС "в том числе", а не сверху, то и числа в графах "Сумма" и "Всего" будут совпадать.

Если же выбранный в документе тип цены не включал бы НДС, то картина была бы другая. На рисунке ниже приведён такой пример.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Обратите внимание на то, что тип цены по-прежнему указан "Покупка", но НДС здесь уже "сверху" (см. справа внизу рисунка). В этом случае числа в колонках "Сумма" и "Всего" не совпадают: число в графе "Всего" образуется сложением значений колонок "Сумма" и "Сумма НДС".

Операции учёта НДС рассматриваются в нашем спецкурсе по конфигурации 1С:Бухгалтерия 8.3 (240 практических уроков; 42 часа видео). Посмотрите примеры уроков и учебный план видеокурса!

Как установить НДС сверху или в том числе в 1С 8.2

Есть два способа управлением включения НДС в цену товара в документе.

Указать правильный тип цены номенклатуры

Как уже было показано выше, тип цены может включать НДС или нет. В зависимости от того хотите вы НДС сверху или "в том числе" просто укажите нужный тип цены.

Если Вы не хотите, чтобы НДС плюсовался сверху указываемой вами цены, то нужно указать тип цен, в котором установлена галочка "Цены включают НДС". Если в типе цены этот флажок не установлен, то в документе НДС будет "сверху", то есть к сумме товара программа будет прибавлять ещё и сумму НДС.

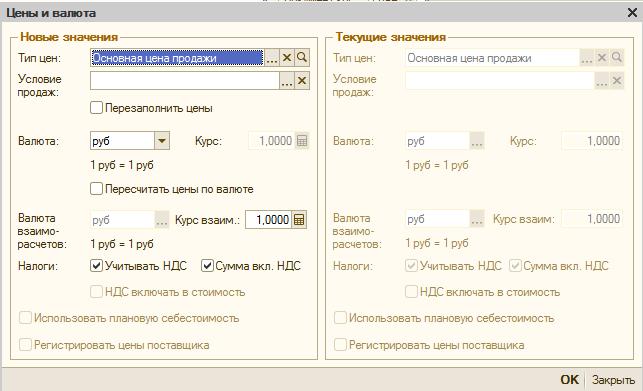

Воспользоваться кнопкой "Цены и валюта"

Если нужно единоразово указать, чтобы цены включали НДС или наоборот, то создавать отдельный тип цен не имеет смысла. В этом случае стоит воспользоваться кнопкой "Цены и валюта" на панели инструментов документа. При нажатии на эту кнопку появляется вот такая форма.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Флажок "Сумма вкл. НДС" позволяет делать НДС сверху или в том числе.

Стоит иметь ввиду, что в этом случае возможно искажение цен в документе и их придётся перезаполнить.

Подведём итоги

Вы можете не включать или включать НДС в цену товара (делать НДС "сверху" или "в том числе"), указывая соответствующий тип цены номенклатуры в документе или используя кнопку "Цены и валюта". Подробнее о типах цен читайте в указанной ранее статье.

Читайте также: