Срок камеральной проверки 6 ндфл

Опубликовано: 23.04.2024

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Камеральная проверка 6 ндфл сроки проведения 2021». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

В данном случае налоговый агент должен представить только уточнённую форму. Справку о доходах или приложение 1 заполнять не нужно.

Начиная с 1 октября 2020 года, «наиболее добросовестные» налогоплательщики могут рассчитывать на укороченную камеральную проверку декларации по НДС в которой заявлено возмещение налога. Укороченная проверка проходит 1 месяц после крайнего срока сдачи декларации, установленного НК РФ (письмо ФНС № ЕД-20-15/129 от 6 октября 2020 года).

Не вправе рассчитывать на укороченную проверку те, кто подавали заявление на применение заявительного порядка возмещения НДС (статья 176.1 НК РФ). Это вызвано тем, что две льготы одновременно применяться не могут.

Как проходит камеральная проверка отчета 6-НДФЛ?

Если ваш расчет 6-НДФЛ не вызвал у налоговиков вопросов, то никаких дальнейших событий после проверки происходить не будет. Однако при выявлении нестыковок вам будет направлено уведомление и соответствующие вопросы.

Новая технология тестируется и при предоставлении социальных налоговых вычетов, которые отражаются в декларации по форме 3-НДФЛ физическими лицами. Планируется объединить личные кабинеты налогоплательщика с данными онлайн-касс, что позволит пользователям видеть информацию о своих покупках в налоговых кабинетах и заявлять о вычетах буквально нажатием одной кнопки.

А объектом служит деятельность или бездеятельность проверяемой компании (ИП) по надлежащему учету дохода их сотрудников (физлиц), а так же исчислению с данного дохода, удержанию и перечислению в бюджет НДФЛ.

В общем случае такая проверка не предполагает посещения налоговиками места нахождения налогоплательщика: все мероприятия проводятся в стенах инспекции.\n\r\n\r\n\n\n\r\n\r\n\nПервым делом поступившая отчетность проверяется на соблюдение сроков сдачи. ИФНС фиксирует, что декларация или расчет представлены без опоздания.

Также проводится количественная проверка физлиц, которым компания или предприниматель перечислял денежные средства.

Кроме того, в Раздел 1 добавили строки для отражения сумм налога, которые налоговый агент вернул налогоплательщикам (поля 030 и 032) и дат, в которые он возвращён (поле 031). Аналогично строкам для удержанного НДФЛ количество строк 031 и 032 должно быть равно количеству дат возврата налога, а показатель в строке 030 должен быть равен сумме строк 032.

Ими могут быть как стороны тех договоров, которые заключал сам налогоплательщик, так и контрагенты второго, третьего и последующих звеньев (постановление Арбитражного суда Уральского округа от 02.08.18 № Ф09-4001/18).

Начисленный налог и фактические платежи

В отличие от старой формы, в новом Разделе 2 нет полей для отражения итоговых значений по всем ставкам.

Как и прежде, расчёт составляют нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В него входят титульный лист, Раздел 1 и Раздел 2. Но в отличие от предыдущей формы, Раздел 1 заполняют информацией за последние 3 месяца, а Раздел 2, наоборот — данными нарастающим итогом с начала года.

В каких случаях направляется требование о представлении пояснений или внесении изменений в декларацию?

Сроки проведения камеральной проверки по отчету 6-НДФЛ

Для этого в инспекциях созданы специальные отделы камеральных проверок, куда и поступают сданные декларации и расчеты.\n\r\n\r\n\nСотрудники этих отделов (налоговые инспекторы) в рамках своих повседневных служебных обязанностей при помощи специальных программ проводят указанные выше контрольные мероприятия.\n\r\n\r\n\r\n\nСПРАВКА.

НК РФ. Камеральная проверка 6-НДФЛ проходит в самом налоговом органе, без выезда к налогоплательщику. Решения руководителя о назначении такой проверки не требуется. Основой для анализа данных служат сведения из представленной отчетности.

Налоговые агенты с числом сотрудников до 10 могут подавать отчётность и в бумажной, и в электронной форме. Если сотрудников больше 10 — форма отчёта исключительно электронная!

Если же во время «камералки» обнаружатся расхождения или ошибки, у компании могут запросить пояснения или потребовать внести исправления, а в ряде случаев и оштрафовать.

Своевременность предоставления отчёта по налогам определяется по дате её регистрации в налоговой. Для формы 6-НДФЛ это:

- дата получения отчёта через представителя ИП или юрлица, и его регистрации в налоговой

- дата отправки почтового отправления с уведомлением; при этом в письме обязательно должна содержаться опись

- дата электронного отправления по каналу ТКС (фиксируется через оператора ЭДО)

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (утв. Приказом ФНС от 14.10.2021 № ММВ-7-11/[email protected] ) – одна из форм налоговой отчетности, которая составляется налоговым агентами. О камеральной налоговой проверке 6-НДФЛ расскажем в нашей консультации.

Одна из форм обязательной отчетности – 6-НДФЛ. Сдают ее все налоговые агенты. То есть ИП и организации, выплачивающие доходы своим сотрудникам и иным физлицам (например, по гражданским договорам).

- 1 Когда проводят

- 2 Порядок проведения

- 3 Зачем нужны контрольные соотношения

- 4 камеральные проверки 6-НДФЛ

- 5 Что еще заинтересует инспектора

- 6 Какие соотношения нужно соблюдать

- 7 Если у инспектора есть вопросы

Цель камеральной налоговой проверки 6-НДФЛ, как и любой другой, заключается в поиске ошибок или подтверждении их отсутствия. Процедура такой ревизии ничем не отличается от камеральных проверок по иным видам налоговых отчислений.

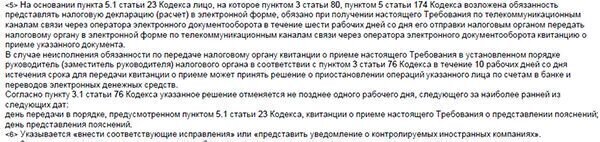

Во втором случае уточненку, а также разъяснения, если они будут запрошены, предстоит сдать в течение 5 дней после получения требований от ФНС (п. 3 ст. 88 НК РФ).

Основной целью, которую преследуют налоговики при проверке 6-НДФЛ является выявление нарушений. По своему принципу она не отличается от других камеральных проверок. Отличие ее от выездных проверок заключается в том, что инспектор проводит ее непосредственно на своем рабочем месте и выезжает в организацию к налоговому агенту. Порядок проведения камеральной проверки следующий:

- В первую очередь проверке подлежит общая информация, указанная налогоплательщиком, то есть проверяют верно ли указано наименование организации или ИП и реквизиты.

- После этого проверяют правильность заполнения формы. Все показатели заполняются нарастающим итогом.

- Далее проводится сверка контрольных соотношений. Налоговики проверяют, соответствует ли информация, указанная в документе тем сведениям, которыми владеет налоговый орган.

- Затем налоговый инспектор выполняет простые арифметические расчеты и проверяет, не допущены ли бухгалтером при заполнении документа ошибки.

Основания для отказа в приеме декларации или расчета в 2021 году

Проводя камеральную проверку 6-НДФЛ, сотрудник налогового органа проверяет правильность начисленных и указанных в документе сумм.

В общем случае камеральная проверка длится 3 месяца с момента сдачи отчета. Для проверки по НДС срок сокращен до 2-х месяцев, с недавнего времени в особых случаях до 1-го месяца. Однако на усмотрение инспекторов проверка по НДС может быть продлена до 3-х месяцев, это происходит при выявлении нестыковок в декларации и обнаружении ошибок.

Камеральная проверка начинается после того, как налогоплательщик представил в налоговый орган налоговую декларацию или расчет. Для начала проверки не требуется какого-либо специального решения руководителя налогового органа или разрешения налогоплательщика.

Форма предназначена исключительно для сообщений о некорректной информации на сайте ФНС России и не подразумевает обратной связи. Информация направляется редактору сайта ФНС России для сведения.

Сроки проведения камеральной проверки по 6 ндфл

Форма 6-НДФЛ — не исключение. Приведем основные правила, по которым отчет проверяют налоговые инспекторы.

Ведь камеральная проверка — это то, что происходит со всеми сданными декларациями и расчетами. Чем грозит налогоплательщику «камералка»? Какие полномочия есть у инспекторов? В какие сроки осуществляется проверка и как оформляется ее результат?

В разделе 1 указывается срок и сумма перечисленного налога. Остальную информацию вписывать не нужно. Информация о датах начисления, удержания уже не требуется.

Как правильно составить пояснительное письмо

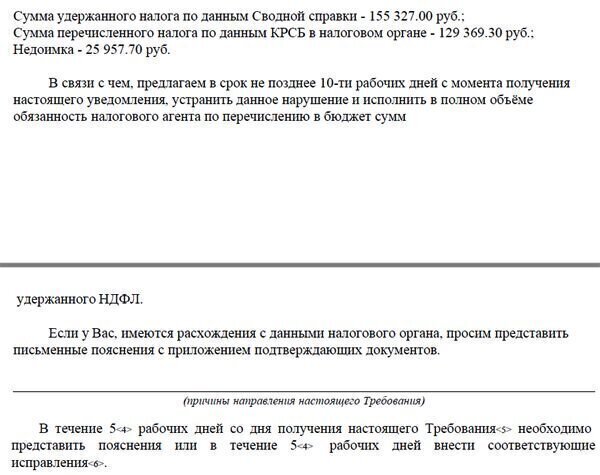

Также сверяется соответствие показателей с КРСБ (карточкой расчетов с бюджетом). Если найдены ошибки или расхождения – налоговый орган направляет налоговому агенту требование о необходимости пояснений или устранении ошибки путем подачи уточненного расчета.

До оформления акта налоговая обязана выполнить следующее:

- проинформировать о результатах проверки налогового агента;

- принять от налогового агента объяснения, документы на рассмотрение.

Он фиксирует результаты проведенной проверки. Срок его оформления – 10-ть дней по истечении срока проверки (не позже). Перед его оформлением инспектор обязан:

- Проинформировать о полученных результатах подателя отчета.

- Принять у него объяснения или другие предложенные документы и рассмотреть их.

Одна из форм обязательной отчетности — 6-НДФЛ. Сдают ее все налоговые агенты. То есть ИП и организации, выплачивающие доходы своим сотрудникам и иным физлицам например, по гражданским договорам. При этом камеральная налоговая проверка 6-НДФЛ — обязательная процедура, которую проводят инспекторы. О ее ходе и особенностях и пойдет речь в статье.

В новом документе изменена роль разделов 1 и 2:

- в разделе 1 будут предоставляться данные о размере налогов и сроках перечисления НДФЛ

- в разделе 2 следует указывать общую информацию

Актуальная информация о критериях для поиска нарушений в расчете содержится в письме ФНС России от 10.03.2016 № БС-4-11/[email protected] Анализ данных происходит внутри расчета, а также в сопоставлении с карточкой расчетов с бюджетом и другими отчетами, подаваемыми в ИФНС.

При проверке формы 6-НДФЛ налоговый инспектор должен провести сверку его показателей с другим документом – 2-НДФЛ. То есть, указанная в расчете сумма, которая была выплачена работникам должна соответствовать суммам, приведенным в справке 2-НДФЛ.

Например, если налоговики обратили внимание на некорректное наименование налогового органа, в который направлялся расчет, то нужно указать, что правильным в контексте формы 6-НДФЛ следует считать другое наименование подразделения ФНС — с указанием соответствующего наименования.

Если вы отправляете декларацию почтовым отправлением, то срок камеральной проверки 3-НДФЛ стартует не с дня, когда документ считается поданным, а с даты получения налоговиками соответствующего почтового отправления с описью вложения. Логика здесь простая: инспекция не может начать проверку до получения на руки пакета документов.

ФНС инициирует камеральную проверку после сдачи декларации по ряду налогов. Сам налогоплательщик может и не подозревать о ее начале, однако если у фискалов возникнут вопросы, то они обязательно уведомят. Что делать, если инспекторы нашли ошибку? Какие требования из ФНС можно проигнорировать? Как отвечать на запросы в рамках камеральной проверки?

Даже после своевременной сдачи отчета 6-НДФЛ рано успокаиваться. Ведь впереди ждет камеральная проверка, в результате которой могут обнаружиться ошибки и недоработки поданной формы.

Понятие процедуры в 2019

Это проверка, которая проводится сотрудниками инспекции непосредственно на своем рабочем месте, и исключает их выезд в офис подателя отчета 6-НДФЛ. Критерии камеральной проверки утверждены письмом ФНС БС-4-11/3852 и относятся они к контрольным соотношениям данных этой формы отчета с другими видами отчетности компании или ИП. В 6-НДФЛ проверяется:

- Число выполнения и подачи расчета, проставленная на титульном листе при приемке.

- Разница в значениях 020-ой и 030-ой строк, которая должна быть не меньше нулевой.

- Точно так же запись 040-ой строки должна быть больше (или равна) записи 050-ой.

- Расчет налога с учетом ставки, дохода и вычетов.

После чего следует контроль платежей:

- Сумма, прошедшая через расчетный счет, должна равняться разнице 070-ой и 090-ой строк.

- Дата прохождения платежа через счет должна быть не позже обозначенной в 120-ой строке отчета.

Камеральные проверки по 6-НДФЛ, их суть и особенности рассмотрены в видео ниже:

Субъекты и объекты анализа

Данные проверки осуществляются территориальными инспекциями, и субъектами их проведения являются:

- Учреждения и организации.

- Коммерческие и производственные компании различных форм хозяйственной организации.

- ИП.

- Кооперативы.

- Унитарные предприятия.

- Совместные предприятия.

А объектом служит деятельность или бездеятельность проверяемой компании (ИП) по надлежащему учету дохода их сотрудников (физлиц), а так же исчислению с данного дохода, удержанию и перечислению в бюджет НДФЛ.

Сроки проведения камеральной проверки по 6-НДФЛ

Время проведения камеральных проверок регламентировано 88-ой статьей НК. Согласно кодексу он составляет: три месяца, отсчитанных с момента поступления 6-НДФЛ в налоговую.

По истечению этого срока все контрольные мероприятия с отчетом должны быть закончены и должно появиться заключение о правильности или неправильности расчетных данных.

Алгоритм проведения

При камеральной проверке налоговый инспектор в рабочей обстановке своего кабинета проверяет наличие возможных ошибок и недочетов в поданной форме. Наибольшего эффекта можно достигнуть, сверяя годовые отчеты 2-НДФЛ и 6-НДФЛ. Для этого он применяет специальные алгоритмы. Свои для каждого из видов проверки.

Начисленная сумма дохода проверяется так:

- Сверяются налоговые ставки.

- В 6-НДФЛ внимание на сумму дохода (стр. 020).

- Она плюсуется по всем сотрудникам.

- В 2-НДФЛ суммируется общий доход по всем физлицам.

- Эти суммы должны совпадать.

- В 6-НДФЛ она берется в 025-ой строке.

- В 2-НДФЛ и декларации на прибыль суммируются аналогичные показатели с кодом 1010.

- Обе суммы должны быть равны.

Сумма налога (начисленная):

- Сверяются налоговые ставки.

- В 6-НДФЛ эта сумма берется в 040-ой строке.

- Та же сумма из аналогичной строки 2-НДФЛ складывается с 030-ой строкой из приложения 2 декларации по всем физлицам.

- Обе суммы должны быть равны.

- Сверяются налоговые ставки.

- В 6-НДФЛ эта сумма берется в 080-ой строке.

- Та же сумма из аналогичной строки 2-НДФЛ складывается с 034-ой строкой из приложения 2 декларации по всем физлицам.

- Обе суммы должны быть равны.

Количество получивших доход граждан:

- В 6-НДФЛ это число в 060-ой строке.

- Число справок 1 в 2-НДФЛ плюсуется с числом приложений 2 декларации.

- Обе суммы должны быть равны.

Акт налоговой проверки в 2019

Составление

Акт составляется только в том случае, если проверка выявила неправильное исчисление налога, ошибки или расхождения. Он фиксирует результаты проведенной проверки. Срок его оформления – 10-ть дней по истечении срока проверки (не позже). Перед его оформлением инспектор обязан:

- Проинформировать о полученных результатах подателя отчета.

- Принять у него объяснения или другие предложенные документы и рассмотреть их.

- «Шапки», в которой названы проверяющие и проверяемые.

- Общей части со сроками проверки.

- Описания обнаруженных нарушений.

- Выводу и предложения по дальнейшим действиям.

- Приложения с доказательствами вины.

Возражения по акту

- Информативность.

- Краткость.

- Точное перечисление оспариваемых фактов с собственными аргументами.

Как подготовиться к камеральным проверкам по 6-НДФЛ, расскажет видео ниже:

Штрафы в 2019

Нарушения, связанные с расчетом 6-НДФЛ караются различными санкциями. В результате проверки могут быть следующие штрафы:

- Пропущен срок сдачи отчета – 1000 рублей помесячно (месяц просрочки может быть полный или неполный).

- Указание недостоверных сведений – 500 рублей.

- Срыв срока перечисления – 20% от неоплаченной суммы.

Самая массовая ошибка «недостоверные сведения» может включать:

- Простые ошибки.

- Допущенное искажение некоторых показателей.

- Неполное перечисление.

- Отсутствие положенных налоговых вычетов.

Уточненка по декларации после КП

Уменьшить финансовые последствия допущенных ошибок можно, если вовремя обнаружить ошибки в отчете и подать уточненный 6-НДФЛ. Он допускается если:

- Обнаружились неполные или неотраженные в расчете данные.

- Проявились ошибки, приведшие к уменьшению начисленного налога.

«Уточненка» должна содержать сведения только о случаях неотраженной или ошибочной информации. Подача уточненного отчета может иметь положительные для компании последствия, если:

- Если составитель 6-НДФЛ самостоятельно выявил ошибки.

- И известил об этом ФНС, не дожидаясь обнаружения этих недостатков проверяющим инспектором.

В этом видео рассмотрены подборка писем ФНС и камеральная проверка 6-НДФЛ:

«Клерк» Рубрика 6-НДФЛ

Изобретательности налоговых органов в отношении взыскания штрафов с налоговых агентов можно только позавидовать. С появлением новой формы отчетности 6-НДФЛ существуют реальные возможности для налоговиков взыскать штрафы в размере 20 процентов по статье 123 Налогового кодекса РФ за несвоевременное перечисление сумм налога. Но поскольку в силу пункта 3 статьи 108 НК РФ привлечь лицо к ответственности за нарушение налогового законодательства невозможно без решения налогового органа, налоговики стремятся сейчас принять такие решения в рамках камеральной проверки 6-НДФЛ.

Для единообразного подхода и, видимо, для облегчения проведения камеральных проверок Министерством финансов РФ и Федеральной налоговой службой РФ было направлено нижестоящим налоговым органам в работу письмо от 10.03.2016 № БС-4-11/3852@ «О направлении контрольных соотношений». В приложении № 1.1 этого руководства к действию отражены те или иные позиции представленных налоговых деклараций (в том числе 6-НДФЛ), возможные выявленные нарушения законодательства, формулировки таких нарушения, а также дальнейшие действия проверяющего. Такая своего рода азбука для инспекторов, проводящих камеральные проверки. В пункте 2 этой «азбуки» указано на использование при камеральной проверки НДФЛ междокументных КС (контрольных соотношений), налоговой отчетности КРСБ НА. Справочник сокращений дает нам понять, что КРСБ НА – это карточка расчетов с бюджетом налогового агента.

Остановимся на пункте 2.2 «азбуки для налоговиков». Он касается даты перечисления НДФЛ, указываемой по строке 120 расчета 6-НДФЛ, которую проверяющим предписано сверять с фактической датой платы в КРСБ НА. В случае выявления более поздней уплаты, после направления налоговому агенту письменного уведомления (п. 3 ст. 88 НК РФ), предложено зафиксировать факт нарушения законодательства о налогах и сбора (а именно ст. 226, ст. 23, ст. 24 НК РФ) в акте проверки согласно ст. 100 НК РФ. Очевидно, что дальнейшая цель проверяющих – решение о взыскании с налогового агента штрафа по статье 123 НК РФ.

А теперь, разберем, как говорится, по пунктам. Цитата из вышеуказанной «азбуки»: «если дата по строке 120

Вот что на это можно возразить. КРСБ НА – карточка расчетов с бюджетом, или лицевой счет налогоплательщика, который ведет налоговый орган, является формой внутреннего контроля налоговиков во исполнение ведомственных документов в соответствии с приказом ФНС РФ от 16.03.2007 N ММ-3-10/138@ "Об утверждении Рекомендаций по порядку ведения в налоговых органах базы данных "Расчеты с бюджетом". Указанный документ утратил силу в связи с изданием Приказа ФНС РФ от 27.02.2010 N ММ-7-1/81@ в соответствии с Письмом Минюста России от 20.01.2010 N 01-346/10. Тот факт, что в связи с отсутствием нормативного регулирования соответствующих вопросов налоговые органы продолжают руководствоваться им на практике, не придает этому документу юридическую силу.

В Постановлении ФАС ЦО от 18.05.2010 по делу N А14-8026/2009/195/28 указано, что «согласно правовой позиции Высшего Арбитражного Суда Российской Федерации, выраженной в Постановлении Президиума от 05.11.02 г. N 6294/01, отражение наличия и погашения задолженности плательщика по лицевым счетам, которые ведутся налоговыми органами, не признается юридическим фактом, с которым налоговое законодательство связывает те или иные правовые последствия для налогоплательщика; лицевой счет, который ведет налоговый орган, является формой внутреннего контроля, осуществляемого им во исполнение ведомственных документов». Данная позиция подтверждается Определением ВАС РФ от 07.10.2011 N ВАС-12547/11 по делу N А40-143957/10-116-650. Таким образом, судебными органами подтверждено, что использование информации о НДФЛ из КРСБ налоговых агентов носит справочный характер и само по себе не несет юридических последствий для плательщиков.

А теперь о пункте 2.2 вышеупомянутого письма «О направлении контрольных соотношений»:

Противоречие – это отношение двух суждений, каждое из которых является отрицанием другого (Википедия). Сама по себе установленная дата уплаты налога не может входить в противоречие с датой фактического перечисления этого налога, поскольку они фиксируют абсолютно два разных юридических факта. Срок (дата) уплаты налога означает для налогоплательщика возникновение обязанностей по уплате налога (пункт 1 статьи 44 НК РФ). Срок (дата) перечисления налога означает прекращение обязанностей налогоплательщика по уплате налога. Понятно, что налогоплательщик может выполнить обязанность по уплате налога как в установленный срок уплаты, так и досрочно и позже срока (пункт 1 статьи 45 НК РФ).

Несоответствие – это отсутствие соответствия, противоречие (Викисловарь). В случае со строкой 120 формы 6-НДФЛ оно может быть в случае несоблюдения налоговым агентом норм Налогового кодекса РФ (несоответствие им) при указании срока перечисления налога. И cнова речь НЕ идет о дате фактического перечисления сумм НДФЛ.

Итак, резюмируем. Процедура сравнения при камеральной проверке расчета 6-НДФЛ даты по строке 120 с датой перечисления по данным КРСБ НА (дата уплаты суммы НДФЛ) с целью установления налогового правонарушения неправомерна по следующим основаниям.

Камеральная проверка предполагает выявление ошибок, противоречий, несоответствий в налоговых декларациях. Форма 6-НДФЛ называется «Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом». Следовательно, проверке подлежат исключительно показатели расчета, связанные с исчислением и удержанием НДФЛ. Поскольку суммы налога, уплаченные налоговым агентом, как и даты уплаты, не являются предметом отображения в данном расчете, к камеральной проверке налогового органа они не имеют никакого отношения.

Карточка расчета с бюджетом налогового агента (КРСБ НА) не может быть подтверждением сведений по НДФЛ, так как ведение КРСБ НА не основано на нормах законодательства, карточки лицевых счетов налогоплательщика являются не более, чем формой внутреннего контроля налоговых органов осуществляемого во исполнение ведомственных документов, и информация, в них содержащаяся, не влечет юридических последствий для налоговых агентов.

В полном разгаре камеральная проверка «контрольных соотношений» первого предоставленного налоговыми агентами расчета 6-НДФЛ и указанные выше аргументы помогут избежать налоговой ответственности по статье 123 НК РФ.

Как проходят камеральные и выездные налоговые проверки 3-НДФЛ и 6-НДФЛ. Сроки проведения и ход проверок, что проверяют и как подготовиться.

- Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

- Как отчет проверяет налоговая

- Какими программами проводить проверку отчетности по НДФЛ

- Как проверить форму 6-НДФЛ перед сдачей в налоговую

- Порядок проведения

- Проверяем титульный лист

- Контрольные соотношения 6-НДФЛ и 2-НДФЛ

- Проверяем второй раздел

- Последствия камеральной проверки для юридических лиц

- Последствия «камералки» 6-НДФЛ для налогового агента

- Штрафы в 2019

- Как сократить время на подготовку к камеральной проверке

- Выездная проверка

- Штрафы

- Каким способом можно подать справки без штрафов

Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

С момента представления 6-НДФЛ в налоговый орган начинает действовать следующий алгоритм:

- Срок проведения камеральной проверки: отдел камеральных проверок обязан приступить к проверке 6-НДФЛ в течении трех месяцев.

- Налоговики проверяют сведения, указанные в 6-НДФЛ на предмет обнаружения различных расхождений. Это могут быть: ошибки или противоречия между указанными в 6-НДФЛ сведениями (далее – сведения); несоответствие сведений данным самого налогового органа.

- Следующий этап зависит от результатов проверки:

- Расхождения не обнаружены – проверка будет завершена, так же, как и начата – без каких-либо извещений налогового агента.

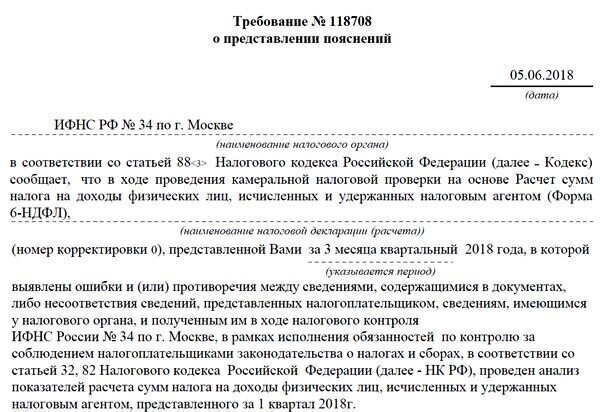

- При обнаружении расхождений – инспекция сообщит об этом налоговому агенту. Например, так:

После описания расхождений налоговому агенту предлагают несколько рекомендаций по дальнейшим действиям.

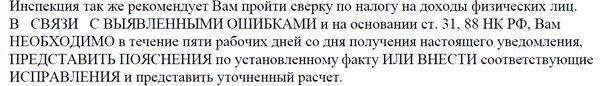

- Срок ответа на требование налоговой – 5 рабочих дней. Однако, если речь идет о доплате, то налоговики нередко срок до 10 дней. Например, так:

Отсчет любого из сроков необходимо начать на следующий день после получения требования. Дата получения будет указана:

- на экземпляре требования (при его вручении лично, под подпись о получении);

- в квитанции о приеме отправленной налоговым агентом по телекоммуникационным каналам связи (ТКС) в ответ на требование, поступившее в электронном виде (пп. 6, 12, 13 Порядка, утв. приказом ФНС РФ от 17.02.2011 № ММВ-7-2/168, ст. 19 Федерального закона от 06.04.2011 № 63-ФЗ).

Хуже всего, когда налоговая использует почтовые отправления. В этом случае требования будет отнесено к полученным по истечении 6-ти рабочих дней с даты направления заказного письма (п. 1 ст. 93 и п. 4 ст. 93.1 НК РФ).

С учетом арбитражной практики, при наличии доказательств получения требования налогоплательщиком, срок все же можно начать отсчитывать со дня фактического получения требования. Например, такой вывод содержит Постановление Девятого арбитражного апелляционного суда от 22.07.2016 № 09АП-21552/2016 по делу № А40-6290/16. Речь в указанном постановлении идет о сроках, используемых ФСС, однако выводы сделаны на основании налогового законодательства.

Как отчет проверяет налоговая

При поступлении заполненного отчета от предприятия налоговая проверяет его на соответствие контрольных показателей. Законодательством предусмотрен порядок проверки отчетов, выявления несоответствий и алгоритм выставлений требований и применения штрафных санкций.

Налоговикам доступна вся информация по налогоплательщику, все отчеты консолидированы в карточке налогоплательщика. Поэтому организации стоит позаботиться о такой процедуре, как проверить 2-НДФЛ перед сдачей в налоговую и декларации по налогу на прибыль, так как потом «подогнать» информацию не представится возможным.

Инспекторы проверяют полученные отчеты на предмет наличия двух типов недочетов:

- Ошибки внутри отчета – это ошибки, связанные с неправильно указанными значениями в графах отчета, то есть соотношения между строчками не выполняется (такие ошибки находят специальные бухгалтерские программы).

- Отсутствие нужных соотношений между значениями в трех документах: 2-НДФЛ, 6-НДФЛ и декларация по налогу на прибыль (такие ошибки представляется возможным обнаружить только вручную).

При выявлении ошибок инспектор запрашивает у бухгалтера объяснения информации. При не отправке ответа на требование налоговая может назначить проверку. В ходе проверки организация обязана будет предоставить оригиналы всей документации, использованной для заполнения отчета, чтобы подтвердить достоверность информации.

Для избавления всего персонала бухгалтерии от таких забот, рекомендуется самостоятельно предпринять такие действия, как проверить 6-НДФЛ, ну, а если ошибка организацией обнаружена, немедленно предоставить уточненку.

Акцентировать внимание при заполнении нужно на типовых ошибках, в том числе опечатках, так как опечатка рассматривается как недостоверность информации, даже, когда она очевидна как техническая ошибка.

Какими программами проводить проверку отчетности по НДФЛ

Проверить форму 6-НДФЛ можно следующим образом:

- Встроенной проверкой 1С – проверяет основные контрольные соотношения в 6-НДФЛ (кроме междокументарных).

- Междокументарные соотношения – только ручной контроль.

Для проверки 2-НДФЛ предусмотрены:

- Встроенная проверка 1С – выявляет ошибки в персональных данных в 2-НДФЛ.

- Программа Tester – осуществляет форматный контроль.

- Налогоплательщик ЮЛ – проверяет «математику» в 2-НДФЛ (бесплатная программа).

Как проверить форму 6-НДФЛ перед сдачей в налоговую

Порядок проведения

Цель камеральной налоговой проверки 6-НДФЛ, как и любой другой, заключается в поиске ошибок или подтверждении их отсутствия. Процедура такой ревизии ничем не отличается от камеральных проверок по иным видам налоговых отчислений.

Также см. «Камеральная проверка 3-НДФЛ».

Налоговый инспектор действует примерно в такой последовательности:

| № | Содержание этапа проверки |

| 1 | После получения 6-НДФЛ от налогового агента сверяет общую информацию об организации: правильно ли прописан адрес, ИНН, ответственное лицо и другие параметры |

| 2 | 6-НДФЛ заполняют нарастающим итогом. Поэтому при изучении информации первого и второго разделов инспектор смотрит, чтобы более последние данные не оказались меньше. Если выявлено несоответствие, значит, расчет заполнен неверно. |

| 3 | Сверяет контрольные соотношения. С их помощью инспектор выявит, соответствует ли составленный расчет информации, имеющейся в ИФНС. |

| 4 | Пересчитывает некоторые параметры с целью выявления возможных арифметических ошибок, допущенных бухгалтером при заполнении формы 6-НДФЛ |

| 5 | После сдачи годового расчета налоговый инспектор вновь сверяет контрольные соотношения |

Проверяем титульный лист

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета.

Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.); сведения об инспекции, где зарегистрировано предприятие. На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет.

В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета.

Для начальной версии отчета код корректировки указывается 000, а для корректировки − с 1 и последовательно дальше, например, 003. Некоторые работодатели присваивают ошибочно начальному отчету код 001.

Контрольные соотношения 6-НДФЛ и 2-НДФЛ

Междокументарные соотношения между 6-НДФЛ и 2-НДФЛ придется проверять вручную.

Общая схема проверки по строкам данных 6-НДФЛ и 2-НДФЛ выглядит следующим образом:

При этом 070 строка (сумма удержанного НДФЛ) и 090 строка (сумма возвращенного НДФЛ) отчета 6-НДФЛ в проверке не участвует из-за особых правил их заполнения.

Для того, чтобы получить сводные данные по справкам 2-НДФЛ , можно из документа вывести на печать Реестр (дополнительный с 2014 г.) ( Печать – Реестр (дополнительный с 2014 г. ):

Он будет представлен в следующем виде:

В отчете можно увидеть сумму дохода и исчисленный НДФЛ в целом по всем физическим лицам, которые необходимо сравнить с 6-НДФЛ .

Проверяем второй раздел

Оформление второго раздела сложнее, чем первого. Здесь очень важно не ошибиться с датами и суммами.

Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140.

Чтобы достоверно заполнить второй раздел требуется правильно указать даты. Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

- Дату фактического получения дохода. Это дата − не число выдачи денег физлицу на руки. Имеется виду число начисления дохода (по зарплате, например, – это последний день месяца).

- Дату удержания НДФЛ из этого дохода. Это число удержания налога из дохода, а не число платежного поручения по перечислению налога.

- Последний день срока, когда организация обязана была перечислить в бюджет удержанный из этого дохода НДФЛ.

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.

Последствия камеральной проверки для юридических лиц

Если ваш расчет 6-НДФЛ не вызвал у налоговиков вопросов, то никаких дальнейших событий после проверки происходить не будет. Однако при выявлении нестыковок вам будет направлено уведомление и соответствующие вопросы. Вам придется ответить на них, пояснив правильность своих действий при заполнении расчета, либо подать уточненный отчет, устраняющий допущенные ошибки.

НДФЛ-агентам, нарушившим правила внесения данных в отчет, грозят такие наказания:

- Если налоговый агент передал в инспекцию расчет с неправильными данными, на него налагается штраф в размере 500 руб. по ст. 126.1 НК РФ.

- Если по результатам проверки расчета выявится недоплата налога, по решению налогового органа может быть назначен штраф, равный 20% от суммы задолженности (ст. 123 НК РФ). Работники налоговой также вышлют требование об уплате недоимки и соответствующей суммы пеней. Размер пеней зависит от суммы недоимки и времени просрочки.

О распространенных затруднениях при составлении расчета читайте в публикации «Как проверить 6-НДФЛ на ошибки?» .

Последствия «камералки» 6-НДФЛ для налогового агента

Бухгалтеры, которые не успевают подготовить пояснения в 5-дневный срок, нередко сдают уточняющий 6-НДФЛ с минимальными правками, не влияющими на суммы налогов. Однако если нестыковки, указанные инспекторами, не устранены, – придет еще одно требование или же сразу акт налоговой проверки по 6-НДФЛ. Например, такой:

Акт налоговой проверки по 6-НДФЛ

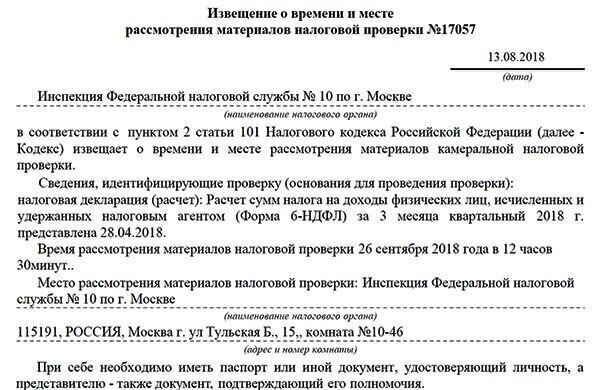

Вместе с актом придет извещение о времени и месте рассмотрения материалов проверки:

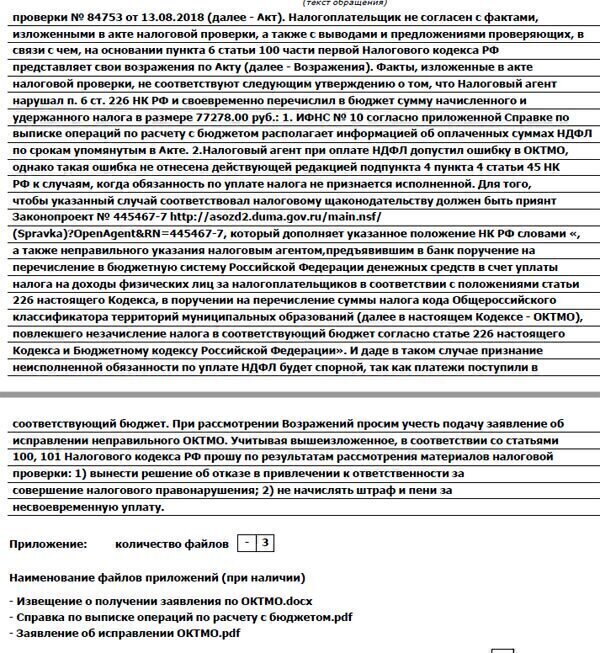

В нашем примере на представленный акт бухгалтер отправил такие возражения (орфография сохранена).

На рассмотрение возражений бухгалтер не явился. Только в декабре инспектор позвонил и попросил прислать уточнение к возражениям с приложением платежных поручений.

Несмотря на то, что информация о всех платежах была разнесена в КРСБ, бухгалтер отправил платежные поручения, и на этом камеральная налоговая проверка для него благополучно закончилась.

Отметим, что на личное присутствие при рассмотрении возражений время все же находить нужно. В противном случае может возникнуть необходимость в обжаловании уже не акта, а решения налогового органа.

Штрафы в 2019

Нарушения, связанные с расчетом 6-НДФЛ караются различными санкциями. В результате проверки могут быть следующие штрафы:

- Пропущен срок сдачи отчета – 1000 рублей помесячно (месяц просрочки может быть полный или неполный).

- Указание недостоверных сведений – 500 рублей.

- Срыв срока перечисления – 20% от неоплаченной суммы.

Самая массовая ошибка «недостоверные сведения» может включать:

- Простые ошибки.

- Допущенное искажение некоторых показателей.

- Неполное перечисление.

- Отсутствие положенных налоговых вычетов.

Не нашли ответа на свой вопрос? Узнайте, как решить именно вашу проблему. Напишите свой вопрос через форму (внизу), и наш юрист перезвонит вам в течение 5 минут, бесплатно проконсультирует.

Как сократить время на подготовку к камеральной проверке

Для оптимизации бухгалтерских расходов расчет зарплаты и зарплатных налогов (НДФЛ и страховых взносов) можно доверить 1C-WiseAdvice

Специалисты компании прекрасно знают:

- что именно проверяют налоговики;

- какие показатели требуют взаимоувязки;

- как избежать ненужных вопросов о расхождениях в отчетности (самое простое – вести бухгалтерский учет по правилам налогового).

Специализация на камеральных проверках позволяет анализировать и выдерживать сотни контрольных соотношений в формах отчетности, на которые опирается ИФНС, принимая решение, в том числе и о выездной налоговой проверке.

Конечно, ни одной фирме не грозит выездная проверка 6-НДФЛ, однако налоговики проверят вместе с НДФЛ и другие отчисления от зарплаты. Возможности крупной компании позволяют 1C-WiseAdvice:

- работать с лучшими методологами 1С;

- поддерживать такую систему автоматизированного контроля, которая позволяет снизить риск влияния человеческого фактора до минимума.

Программа жестко контролирует последовательность и правильность учетного процесса. А «интеллектуальную» часть работы бухгалтера контролируют внутренние аудиторы, которые:

- консультируют специалистов в процессе подготовки отчетности;

- тщательно проверяют ее качество отчетов до отправки в налоговую.

Такой двусторонний контроль (программный и интеллектуальный) гарантирует оказание услуг на высочайшем профессиональном уровне.

Выездная проверка

В Налоговом кодексе РФ нет запрета на проверку «физиков». Есть только небольшая особенность: согласно Конституции, жилище является неприкосновенным, поэтому вы можете отказаться от проверки на дому. В таком случае инспекторы будут работать по месту нахождения органа ФНС, но вам придется отвезти им все запрошенные документы.

Если вы вели деятельность в качестве индивидуального предпринимателя и уплатили не все налоги, то закрытие ИП не спасет от санкций. ФНС проверит бывшего бизнесмена и начислит штрафы уже физическому лицу.

Штрафы

Сроки для сдачи отчета 6-НДФЛ установлены законодательством, и их не рекомендуется нарушать, в противном случае, на предприятие будут наложены штрафные санкции.

За несдачу отчетности, кроме штрафа по 1000 рублей за каждый месяц просрочки, организации грозит то, что расчетный счет компании и вовсе заблокируют, а разблокируют только после предоставления отчета.

Штрафных санкций представляется возможным избежать, если организация самостоятельно исправит ошибки и сдаст уточненку до того, как неточности выявит проверяющий.

За предоставление отчета, содержащего ошибки, организация будет оштрафована, а налоговая потребует уточненку.

Каким способом можно подать справки без штрафов

Итоговые сведения о выплаченных доходах, удержанных (или нет) суммах налогов формируются на бумажном носителе, по утвержденной форме, также подтверждаются в электронном формате. Комплект документации состоит из письменных экземпляров справок и магнитного носителя с подтверждающей информацией.

Налоговые агенты, которые передают сведения о доходах сотрудников общим количеством 25 и более справок обязаны предоставить всю информацию, отчетность по каналам специализированной связи, предназначенные для подачи деклараций в налоговые службы.

- Форма 6-НДФЛ

- Камеральная проверка 6-НДФЛ

- Контрольные соотношения

- Сверка 6-НДФЛ и 2-НДФЛ

- Исправление ошибок в 6-НДФЛ

- Субъекты и объекты камеральной проверки

- Сроки проведения камеральной проверки 6-НДФЛ

- Акт камеральной проверки

Налоговые проверки бывают разных форм: выездные и камеральные. При этом камеральной проверке подлежат все отчеты, представляемые налогоплательщиками, включая и расчет по форме 6-НДФЛ. В статье рассмотрим как проводится камеральная проверка 6-НДФЛ.

Форма 6-НДФЛ

Камеральная проверка 6-НДФЛ

Основной целью, которую преследуют налоговики при проверке 6-НДФЛ является выявление нарушений. По своему принципу она не отличается от других камеральных проверок. Отличие ее от выездных проверок заключается в том, что инспектор проводит ее непосредственно на своем рабочем месте и выезжает в организацию к налоговому агенту. Порядок проведения камеральной проверки следующий:

- В первую очередь проверке подлежит общая информация, указанная налогоплательщиком, то есть проверяют верно ли указано наименование организации или ИП и реквизиты.

- После этого проверяют правильность заполнения формы. Все показатели заполняются нарастающим итогом.

- Далее проводится сверка контрольных соотношений. Налоговики проверяют, соответствует ли информация, указанная в документе тем сведениям, которыми владеет налоговый орган.

- Затем налоговый инспектор выполняет простые арифметические расчеты и проверяет, не допущены ли бухгалтером при заполнении документа ошибки.

Контрольные соотношения

Проводя камеральную проверку 6-НДФЛ, сотрудник налогового органа проверяет правильность начисленных и указанных в документе сумм. Указанные данные он сопоставляет с той информацией, которая имеется у сотрудников федеральной службы исключительно для внутреннего использования. Имеются ввиду следующие показатели:

- Дата, указанная на титульном листе формы – если отчет представлен несвоевременно, то налогоплательщику грозит наказание.

- Значение, указанное в 020 графе (начисленный доход) не должно превышать значения, указанного в 030 графе (налоговые вычеты). Однако равное значение в этих двух графах допускается.

- Значение, указанное в 040 графе (начисленный налог) не должно превышать значение, указанное в 050 графе (фиксированный авансовый платеж). Как и предыдущем контрольном соотношении, равное значение показателей в этих графах допускается.

- Значение, указанное в 040 графе рассчитывается по следующей формуле: 010 х (020 – 030) = 040.

- Значения 040 и 070 граф не должны быть равными, так как НДФЛ не должен начисляться в одном налоговом периоде, а удерживаться в другом.

- Сумма платежей, перечисленная по расчетному счету, должна соответствовать разнице строк 070 и 090.

- Дата оплаты налога не должна быть позднее даты, указанной в 120 строке.

Важно! Если при проверке налоговики не находят в расчете по форме 6-НДФЛ каких-либо ошибок, то камеральную проверку завершают. Но если у налогового инспектора возникают какие-либо вопросы, то он составляет акт по итогам проверки.

Сверка 6-НДФЛ и 2-НДФЛ

При проверке формы 6-НДФЛ налоговый инспектор должен провести сверку его показателей с другим документом – 2-НДФЛ. То есть, указанная в расчете сумма, которая была выплачена работникам должна соответствовать суммам, приведенным в справке 2-НДФЛ.

При проведении сверки проверяются следующие значения:

- начисленный доход;

- начисленные дивиденды;

- исчисленный налог.

Также проводится количественная проверка физлиц, которым компания или предприниматель перечислял денежные средства.

Исправление ошибок в 6-НДФЛ

Налоговики проверяют сроки оплаты НДФЛ, при этом рассматриваются те, что указаны в расчете и сверяются с теми, что указаны в лицевых карточках компании или ИП. Такие карточки ведутся специально, они необходимы для проверки своевременности оплаты налога в бюджет.

Если в ходе камералки обнаружится, что требуемая к уплате сумма так и не перечислена, то инспектор укажет на это налогоплательщику. Устранить это компания или ИП обязаны в срок до 8 рабочих дней с момента получения от налоговой соответствующего уведомления.

За несвоевременное представление формы 6-НДФЛ грозит штраф в размере 1000 рублей за каждый месяц просрочки.Если обнаружится, что компания или ИП не доплатили какую то часть налога, то ему потребуется:

- доплатить оставшуюся часть;

- оплатить штраф, равный 20% от суммы долга;

- оплатить пени в размере, зависящем от времени просрочки оплаты и суммы долга.

При этом налоговый орган направит налогоплательщику уведомление, в котором будут указаны все суммы, которые необходимо оплатить.

Важно! Если в течение года налоговым агентом не перечислялись денежные средства физическим лицам, то нулевой расчет по форме 6-НДФЛ предоставлять в налоговую не потребуется. Если физическим лицам оплата не перечислялась только определенный период, то графы, соответствующие ему, останутся пустыми, а остальные будут заполняться.

Субъекты и объекты камеральной проверки

Камеральные проверки проводятся территориальными налоговыми органами, а субъектами проверки являются:

- учреждения, организации;

- коммерческие, производственные компании независимо от формы хозяйственной организации;

- индивидуальные предприниматели;

- кооперативы, унитарные предприятия;

- совместные предприятия.

Объектом камеральной проверки является деятельность компании или ИП (ее бездеятельность) в части надлежащего учета дохода работников и иных физлиц, а также правильность исчисления, удержания и перечисления НДФЛ в бюджет.

Сроки проведения камеральной проверки 6-НДФЛ

Период времени, в течение которого проводится камеральная проверка регламентируется статьей 88 НК РФ. Согласно этой статье проверка должна занимать не более 3 месяцев с даты поступления расчета 6-НДФЛ в ИФНС.

С истечением трехмесячного срока все проверочные работы со стороны налоговой прекращаются и выдается заключение, свидетельствующее о правильности или неправильности представленных расчетов.

Акт камеральной проверки

Налоговый орган составляет акт только в том случае, если при камеральной проверке были выявлены ошибки, расхождения или неправильность исчисления налога. Результат проверки фиксируется в акте и составляется не позднее 10 дней с даты истечения срока проверки.

До оформления акта налоговая обязана выполнить следующее:

- проинформировать о результатах проверки налогового агента;

- принять от налогового агента объяснения, документы на рассмотрение.

Читайте также: