Письмо минфина возврат ндфл

Опубликовано: 17.04.2024

7 апреля 2021 года Госдумой приняты изменения налогового законодательства в части предоставления имущественного налогового вычета в целях возврата налога в связи с покупкой квартиры и ипотекой — в НК РФ добавляется новая ст. 221.1, где будет отражен упрощенный порядок получения льготы на основании заявления без подачи декларации 3-НДФЛ.

Изменения вступают в силу в течение месяца со дня их опубликования, поэтому в 2021 году граждане в упрощенном порядке смогут вернуть НДФЛ по расходам на приобретение жилья, на оплату ипотечных процентов. Также новый порядок действует и для инвестиционных вычетов.

Обновление: 20 апреля 2021 года принят Федеральный закон №100-ФЗ, вносящий изменения в НК РФ, в том числе и в части регулирования упрощенного порядка получения вычетов..

Новый порядок получения налогового вычета без декларации 3-НДФЛ с 2021 года

Законопроект, вносящий изменения в процедуру оформления вычета, принят Госдумой в третьем чтении 7 апреля 2021 года, 8 апреля проект направлен для одобрения в Совет Федерации.

Планируется внести в Налоговый кодекс РФ ряд изменений, а также дополнить его ст. 221.1, где будет прописан упрощенный порядок получения вычетов физическим лицом без оформления налоговой декларации 3-НДФЛ и подтверждающих документов — достаточно будет заполнить одно заявление и подать его в ФНС.

Воспользоваться упрощенной процедурой можно будет в отношении следующих видов вычета:

- ивестиционный в сумме средств, внесенных на индивидуальный инвестиционный счет, предоставляемой на основании пп. п. 1 ст. 219.1 НК РФ -;

- имущественный в отношении расходов на покупку квартиры, жилого дома, комнаты, новое строительство, земельный участок для жилого дома — пп. 3 ст. 220 НК РФ;

- имущественный в отношении расходов на оплату ипотечных процентов — пп. 4 ст. 220 НК РФ.

Важно: Согласно законопроекту, оформление вычетов без декларации не распространяется на социальную льготу по расходам на обучение и лечение, поэтому для возврата налога по затратам на медицинские и образовательные услуги нужно будет по-прежнему собирать документы и заполнять 3-НДФЛ.

Изменения должны вступить в силу через месяц после того, как принятый закон будет опубликован.

Воспользоваться новым порядком можно будет в отношении расходов, произведенных с 1 января 2020 года, то есть получится получить имущественный вычет по жилой недвижимости, купленной в в 2020 году, а также по ипотечным процентам, уплаченным за этот период.

Упрощенный процесс возврата налога при покупке квартиры

Суть новой процедуры возврата налога в следующем — гражданин, понесший расходы и желающий вернуть в связи с этим НДФЛ, заполняет одно заявление на получение вычетов в упрощенном порядке и передает его через личный кабинет налогоплательщика на сайте ФНС.

Заполнить и подать заявление нужно будет по истечении года, в котором понесены расходы. Формат документа будет утвержден федеральной исполнительной властью в области налогов и сборов.

В заявлении будут отражаться в том числе реквизиты счета, на который должны быть переведены возвращаемые денежные средства.

Вычет может быть предоставлен за последние три года, предшествующие году обращения в ФНС.

При этом ФНС проводит в течение 20 рабочих дней (месяц) проверку и определяет сумму положенного вычета на основании имеющихся у нее данных о доходах и уплаченном налоге, полученных от работодателей, прочих налоговых агентов, банковских учреждений. При отсутствии таких сведений в налоговой, физическому лицу придется самому предоставить подтверждающие документы, перечисленные в новой редакции пп.6 п. 3 ст. 220 НК РФ.

Ранее проверка занимала 3 месяца и проводилась на основании поданной декларации 3-НДФЛ и документов, подтверждающих расходы и налогооблагаемые доходы. По новым правилам сроки значительно сокращены, а процедура оформления возврата налога заметно упрощается.

Если проверка прошла успешно, и ФНС подтверждает право на вычет, то сумма поступит на счет физического лица в течение 3-х дней с момента завершения проверочной процедуры.

При исчислении налога на доходы нередко возникают ошибки, вследствие которых НДФЛ оказывается излишне удержанным. Причин может быть несколько: арифметическая ошибка бухгалтерской службы, игнорирование при расчетах подтверждающих документов на вычет, смена статуса работника с нерезидента на резидента.

Как поступить бухгалтеру, если он обнаружил излишнее удержание с доходов сотрудника? О порядке действий, законодательных нормах, регламентирующих возврат налога сотруднику, расскажет наша статья.

Что говорит законодатель?

Порядок возврата НДФЛ, удержанного излишне из доходов, содержится в НК РФ ст. 231-1. Возврат сумм работодателю, которые он излишне перечислил за сотрудника в ФНС, регулируется НК РФ, ст. 78. Статья 231 не исключает возможность выплаты гражданину сумм НДФЛ из средств работодателя до момента, когда ИФНС произведет возврат этих денег на счет фирмы-работодателя.

В этой же статье говорится о необходимости возврата налога в случае, если его плательщик писал заявление на имя работодателя с просьбой предоставить ему имущественный вычет, но при расчете право на вычет не было учтено.

Имущественный вычет в связи с покупкой (строительством) жилья имеет свои нюансы, когда дело касается возврата налога на доходы.

Согласно законодательству получить вычет физическое лицо имеет возможность (по НК РФ ст. 220 п. 7-8):

- в налоговой по окончании года;

- в месте, где он работает, в середине года.

Обращаясь по месту работы за вычетом, налогоплательщик должен иметь в виду, что уменьшать НДФЛ при расчетах бухгалтерия начнет с того месяца, в котором он написал заявление с просьбой предоставить вычет. При этом возникает вопрос, должен ли работодатель пересчитать налог в сторону уменьшения с начала года, а затем его вернуть.

О том, что возвращать НДФЛ, удержанный до получения заявления налогоплательщика (с подтверждением из налоговой, что он такое имеет право), работодатель не должен, говорит Минфин (документ №03-04-06/6-46 от 21/03/11 г. и ряд других).

Алгоритм возврата

Обнаружив факт излишнего удержания, руководство фирмы обязано следовать порядку возврата, прописанному в НК РФ:

- Сообщить работнику об излишнем удержании НДФЛ. Форма такого сообщения может быть произвольной, а порядок уведомления согласовывается с работником заранее (Минфин, документ №03/04/06/6-112 от 16/05/11 г.). Установлен десятидневный срок с момента обнаружения нарушения для отправки такого сообщения сотруднику фирмы. В уведомлении обязательно должна быть указана сумма к возврату (НК РФ, ст. 231-1, ст. 6.1-1).

- Дождаться, когда сотрудник напишет заявление с просьбой о возврате НДФЛ (ст. 231-1 НК и письма Минфина). Заявление может быть подано в период до 3-х лет с момента, когда налог был уплачен (ст. 78-7 НК). Деньги возвращаются работнику только на его счет, в безналичном виде. В заявлении номер счета обязательно указывается.

- Вернуть сотруднику переплату в 3-месячный срок после получения заявления от сотрудника. Если этот срок проигнорировать, то за каждый последующий календарный день работодатель обязан начислить проценты и уплатить их вместе с возвращенной суммой. Ставка по процентам равна актуальной на момент нарушения ставке рефинансирования ЦБ.

Возникшую переплату по налогу можно погасить за счет текущих платежей НДФЛ, т.е. уменьшить сумму НДФЛ за счет сумм, начисленных с доходов данного сотрудника либо других сотрудников, независимо от ставки налога, которая применялась при расчетах, и видов дохода.

Если фирма по какой-то причине не имеет возможности вернуть сотруднику излишне удержанный у него налог, необходимо обратиться в ФНС, предоставив заявление о необходимости возврата НДФЛ физическому лицу в установленные законом сроки. К заявлению прилагаются документы, в которых отражен факт переплаты, и налоговые документы-расчеты на удержание НДФЛ (выписки из реестров НУ за соответствующий период).

На заметку! Если налоговый агент уплачивал НДФЛ «впрок», т.е. в счет будущих платежей, и допустил переплату, ФНС не признает ее переплатой по налогу на доходы, поскольку уплата данного налога за счет налогового агента недопустима. В этом случае фирме следует обратиться с заявлением в ФНС о возврате «налога, не являющегося НДФЛ», который был ошибочно уплачен. Возможен и зачет этой суммы в счет других налогов (письмо №ГД-4-8/2085@ от 06.02.17 г.).

Работник может вернуть НДФЛ, обратившись в ФНС:

- если фирма, где он работал, ликвидирована;

- если работник приобрел в текущем календарном году статус резидента РФ.

В последнем случае переплата возникает из-за разницы ставок НДФЛ для резидентов и нерезидентов (соответственно 13 и 30% от доходов). При обращении налогоплательщик предоставляет декларацию на доходы и заявление с указанием счета, на который будет перечисляться излишне удержанный налог. Необходимо подтвердить и статус резидента РФ документами, имеющимися в наличии у работника (копии регистрационных документов по месту жительства, миграционной карты и пр.).

Может случиться так, что сотрудник уже уволен, а бухгалтерия обнаружила переплату по налогу с его доходов. В этом случае излишне удержанный НДФЛ фирма обязана сотруднику вернуть.

Возврат оформляется тем же порядком и по тому же алгоритму, который приведен выше: уведомление, заявление сотрудника, перечисление ему средств.

Если сведения в налоговую уже отправлены, а сотрудник заявил свое право на возврат, сумма должна быть возвращена.

После этого в ИФНС подается корректирующая справка 2-НДФЛ, в которой излишне удержанный налог отражаться не будет. Кроме того, в форме 6-НДФЛ обязательно указывается сумма перечисленного сотруднику на счет излишне удержанного НДФЛ в том отчетном периоде, в котором прошло перечисление.

Бухгалтерские записи по операциям возврата НДФЛ представляют собой корректировочные проводки – сторно Дт 70 Кт 68/НДФЛ.

Вкратце

Возврат НДФЛ сотруднику производится после того, как он будет уведомлен об излишне удержанной с доходов суммы. Возврат производится на основании заявления сотрудника, только безналичным порядком на банковский счет физлица.

При невозможности перечислить налог руководство фирмы обязано обратиться в ИФНС с заявлением об этом, с приложением соответствующих сведений по НДФЛ из регистров НУ. Игнорирование налоговым агентом обязанностей по возврату НДФЛ ведет к необходимости им уплаты дополнительных процентов за каждый день просрочки.

Если компания удержит НДФЛ в большем размере, чем это требуется по законодательству, возвращать налог сотруднику будет компания, а не налоговая инспекция. Чтобы оформить подобный возврат налога, в статье 231 НК РФ определены специальные нормы.

На эти нормы ссылается и Минфин РФ в своем письме от 27 сентября 2016 г. № 03-04-05/56176. Отсылку к статье 231 НК РФ вы найдете и в Определении КС РФ от 17 февраля 2015 года № 262-О КС РФ.

Специальные нормы имеют приоритет над общими. Поэтому переплата НДФЛ, возникшая у сотрудника из-за ошибочных действий бухгалтерии компании, подлежит возврату в особом порядке, который прописан в пункте 1 статьи 231 НК РФ.

В остальных случаях при возврате налога нужно руководствоваться общими нормами, которые установлены статьями 78 и 79 НК РФ. Такими «остальными» случаями может быть, например, переплата из-за ошибки в платежном поручении на уплату налога.

Если же бухгалтерия компании допустила ошибку при текущем исчислении и удержании НДФЛ, чтобы возвратить излишне удержанные суммы налога, нужно следовать указаниям из статьи 231 НК РФ.

Компания должна:

- Письменно сообщить работнику о том, что из его доходов излишне удержали налог. Это нужно сделать в течение 10 рабочих дней со дня, когда обнаружена ошибка.

- Получить от работника заявление о возврате излишне удержанной суммы НДФЛ, где указаны реквизиты банковского счета для перечисления денег. Вернуть налог наличными нельзя.

Работник может подать заявление в течение трех лет со дня перечисления в бюджет лишней суммы НДФЛ, удержанного с его дохода. Согласно письму Минфина России от 27 декабря 2012 г. № 03-04-06/4-370.

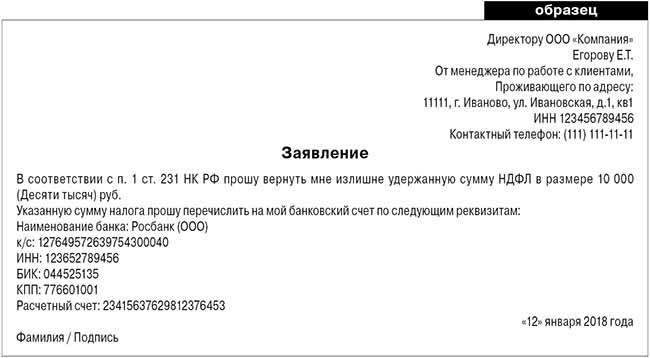

Пример заявления о возврате излишне уплаченного НДФЛ

Сроки возврата налога

Работнику не нужно обращаться в налоговую инспекцию, чтобы вернуть переплату по НДФЛ. Эта обязанность полностью возложена на компанию.

Компания обязана вернуть работнику переплату по НДФЛ в течение 3-х месяцев. Этот срок исчисляться со дня получения руководством компании заявления от работника.

Вернуть НДФЛ можно за счет предстоящих платежей налога. Причем неважно это сумма налога рассчитана по конкретному работнику, и по всем работникам, с доходов которых компания удерживает налог. При этом естественно, что сумма предстоящих платежей по НДФЛ должна быть больше, чем сумма, которую нужно вернуть работнику.

Документы в ИФНС для возврата переплаты по НДФЛ

В соответствии с письмом ФНС России от 20 сентября 2013 г. № БС-4-11/17025, кроме заявления, нужно представить в налоговую:

- Выписку из налогового регистра по НДФЛ за период, в котором были удержаны лишние суммы налога.

- Справку по форме 2-НДФЛ на работника за период, когда налог был удержан в большем размере, чем необходимо.

- Платежное поручение, по которому был перечислен излишне удержанный налог.

Кроме этого, чтобы провести возврат налога из бюджета налоговой инспекции могут понадобится бухгалтерские справки, расчетно-платежные ведомости с исправлениями ошибки. Все это написано в письме ФНС России от 13 августа 2014 г. № ПА-4-11/15988.

Налоговая инспекция должна вернуть переплату по НДФЛ на расчетный счет компании в течение месяца со дня подачи вышеперечисленных документов.

Справка 2-НФДЛ

При пересчете обязательств за прошлый год в налоговый орган вместе с заявлением на возврат налога из бюджета нужно подать корректирующую справку о доходах физлица по форме

№ 2-НДФЛ.

Номер корректирующей справки должен соответствовать номеру первоначальной, а дата проставляется на момент составления. В уточненной справке в полях о начисленной, удержанной и перечисленной суммах налога заполняются в соответствии с пересчитанными показателями по работнику. Поле «Сумма налога, излишне удержанная агентом» не заполняется.

Если у компании нет денег, чтобы вернуть работнику переплату по НДФЛ

Если у компании не хватает денег, чтобы вернуть работнику переплату по НДФЛ, нужно в течение 10 дней со дня получения заявления от работника на возврат переплаты подать в налоговую инспекцию свое заявление на возврат излишне перечисленного в бюджет налога. Компания вправе возвратить излишне удержанный с работника НДФЛ за счет собственных средств.

Деньги на расчетный счет компании от ИФНС поступят не быстро. И пока вы ждете, могут пройти сроки возврата, и вы должны будете начислить проценты.

Так, что затягивать возврат денег человеку не следует: за каждый календарный день просрочки придется начислять проценты в размере ставки рефинансирования Центробанка, действовавшей в дни нарушения срока возврата.

Как отразить в отчетности возврат НДФЛ

Общую сумму налога, которую компания в соответствии с НК РФ вернула физлицам, следует отразить в строке 090 формы 6-НДФЛ нарастающим итогом с начала налогового периода. Письмо ФНС России от 18 июля 2016 г. № БС-4-11/12881@.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Вторник18 мая 2021 г.

| МРОТ: Учетная ставка ЦБ: | 12792 руб. 4,5% |

Типовые бланки

- Бухгалтерские

- Кадровые

- Юридические

- Статистические

- Экономические

- Должностные инструкции

Полезности

Бухгалтерский учет

- Основные средства

- Нематериальные активы

- Товарно-материальные ценности

- Затраты на производтво

- Денежные средства

- Расчеты с персоналом

- Расчеты с бюджетом

- Готовая продукция

- Финансовые результаты

- Капитал и резервы

- Учетная политика

- Учет и оплата труда

Налоговый учет

- НДС

- ЕСХН

- УСНО

- ЕНВД

- НДФЛ

- Страховые взносы

- Взносы в ФСС

- Налог на имущество

- Водный налог

- Земельный налог

- Транспортный налог

- Налог на прибыль

- Налог на игорный бизнес

- Акцизы

- Налог на пользование полезными ископаемыми

- Патентная система налогообложения

Управленческий учет

- Проблемы организации управленческого учета на предприятиях

- Сущность и назначение управленческого учета

- Затраты, формирующие себестоимость продукции, работ, услуг

- Системы учета затрат и калькулирования себестоимости

- Анализ и принятие краткосрочных управленческих решений

- Анализ и принятие долгосрочных инвестиционных решений

- Планирование и бюджетирование

Классификаторы

- ОКСМ

- ОКВЭД [1.1]

- ОКВЭД [2]

- ОКВ

- ОКДП

- ОКЕИ

- ОКФС

- ОКОПФ

- ОКУН

- ОКОФ

- ИНКОТЕРМС

- ОКИН

- ОКЭР

- КСД

- ОКСО

Разработка сайта:

Главный редактор:

| Как вернуть излишне удержанный НДФЛ |

|

Возврат переплаты через организацию За возвратом излишне удержанного НДФЛ человек может обратиться в организацию, которая удержала налог в качестве налогового агента. Для этого ему необходимо написать на имя руководителя организации заявление в произвольной форме. Об этом сказано в пункте 1 статьи 231 Налогового кодекса РФ. В рассматриваемой ситуации возврат излишне удержанного НДФЛ производится налоговой инспекцией по окончании налогового периода (п. 1.1 ст. 231 НК РФ, письма Минфина России от 31 марта 2011 г. № 03-04-05/6-204 и от 21 марта 2011 г. № 03-04-06/6-48). Однако организация может зачесть (полностью или частично) сумму НДФЛ, удержанную по ставке 30 процентов, в счет НДФЛ, который должен удерживаться по ставке 13 процентов. Пример зачета излишне удержанного НДФЛ сотруднику, который приобрел статус налогового резидента в течение года. Перерасчет НДФЛ за истекшие месяцы налогового периода и зачет излишне удержанной суммы сотруднику организация – налоговый агент производит самостоятельно Возврат переплаты через инспекцию Предстоящих платежей по НДФЛ может быть недостаточно для возврата излишне удержанной суммы налога в течение трехмесячного срока, установленного абзацем 3 пункта 1 статьи 231 Налогового кодекса РФ. В этом случае налоговому агенту следует обратиться за возвратом недостающей суммы в налоговую инспекцию по месту своего учета. Если переплату решено вернуть за счет средств, возвращенных из бюджета, вместе с заявлением в налоговую инспекцию нужно подать: - копию справки по форме 2-НДФЛ по состоянию на дату обращения за возвратом; - данные о расчетах с бюджетом по НДФЛ начиная с того года, за который был произведен перерасчет налога. В качестве документа, подтверждающего данные о расчетах с бюджетом по НДФЛ, можно представить выписку по счету 68 субсчет «Расчеты с бюджетом по НДФЛ». Сумма начислений по кредиту этого счета должна быть сторнирована на сумму переплаты налога (чтобы была видна сумма переплаты). Пример возврата сотруднику излишне удержанного НДФЛ по ставке 13 процентов. Переплата возвращается за счет предстоящих платежей по НДФЛ, подлежащих удержанию и перечислению в бюджет из доходов сотрудников В сентябре 2012 года Кондратьев представил в бухгалтерию авиабилеты на проезд к месту командировки и обратно. Одновременно он подал заявление о возврате излишне удержанного НДФЛ в размере 1300 руб. Общая сумма НДФЛ, удержанная из зарплаты всех сотрудников «Гермеса» за сентябрь, составила 130 000 руб. Из этой суммы бухгалтер «Гермеса» перечислил в бюджет только 128 700 руб. Разница в размере 1300 руб. была перечислена на банковский счет, указанный Кондратьевым в заявлении на возврат. Сергей Разгулин, заместитель директора департамента налоговой и таможенно-тарифной политики Минфина России Если компания удержит НДФЛ в большем размере, чем это требуется по законодательству, возвращать налог сотруднику будет компания, а не налоговая инспекция. Чтобы оформить подобный возврат налога, в статье 231 НК РФ определены специальные нормы. На эти нормы ссылается и Минфин РФ в своем письме от 27 сентября 2016 г. № 03-04-05/56176. Отсылку к статье 231 НК РФ вы найдете и в Определении КС РФ от 17 февраля 2015 года № 262-О КС РФ. Специальные нормы имеют приоритет над общими. Поэтому переплата НДФЛ, возникшая у сотрудника из-за ошибочных действий бухгалтерии компании, подлежит возврату в особом порядке, который прописан в пункте 1 статьи 231 НК РФ. В остальных случаях при возврате налога нужно руководствоваться общими нормами, которые установлены статьями 78 и 79 НК РФ. Такими «остальными» случаями может быть, например, переплата из-за ошибки в платежном поручении на уплату налога. Если же бухгалтерия компании допустила ошибку при текущем исчислении и удержании НДФЛ, чтобы возвратить излишне удержанные суммы налога, нужно следовать указаниям из статьи 231 НК РФ. Компания должна:

Работник может подать заявление в течение трех лет со дня перечисления в бюджет лишней суммы НДФЛ, удержанного с его дохода. Согласно письму Минфина России от 27 декабря 2012 г. № 03-04-06/4-370. Пример заявления о возврате излишне уплаченного НДФЛ

Сроки возврата налогаРаботнику не нужно обращаться в налоговую инспекцию, чтобы вернуть переплату по НДФЛ. Эта обязанность полностью возложена на компанию. Компания обязана вернуть работнику переплату по НДФЛ в течение 3-х месяцев. Этот срок исчисляться со дня получения руководством компании заявления от работника. Вернуть НДФЛ можно за счет предстоящих платежей налога. Причем неважно это сумма налога рассчитана по конкретному работнику, и по всем работникам, с доходов которых компания удерживает налог. При этом естественно, что сумма предстоящих платежей по НДФЛ должна быть больше, чем сумма, которую нужно вернуть работнику. Документы в ИФНС для возврата переплаты по НДФЛВ соответствии с письмом ФНС России от 20 сентября 2013 г. № БС-4-11/17025, кроме заявления, нужно представить в налоговую:

Кроме этого, чтобы провести возврат налога из бюджета налоговой инспекции могут понадобится бухгалтерские справки, расчетно-платежные ведомости с исправлениями ошибки. Все это написано в письме ФНС России от 13 августа 2014 г. № ПА-4-11/15988. Налоговая инспекция должна вернуть переплату по НДФЛ на расчетный счет компании в течение месяца со дня подачи вышеперечисленных документов. Справка 2-НФДЛПри пересчете обязательств за прошлый год в налоговый орган вместе с заявлением на возврат налога из бюджета нужно подать корректирующую справку о доходах физлица по форме Номер корректирующей справки должен соответствовать номеру первоначальной, а дата проставляется на момент составления. В уточненной справке в полях о начисленной, удержанной и перечисленной суммах налога заполняются в соответствии с пересчитанными показателями по работнику. Поле «Сумма налога, излишне удержанная агентом» не заполняется. Если у компании нет денег, чтобы вернуть работнику переплату по НДФЛЕсли у компании не хватает денег, чтобы вернуть работнику переплату по НДФЛ, нужно в течение 10 дней со дня получения заявления от работника на возврат переплаты подать в налоговую инспекцию свое заявление на возврат излишне перечисленного в бюджет налога. Компания вправе возвратить излишне удержанный с работника НДФЛ за счет собственных средств. Деньги на расчетный счет компании от ИФНС поступят не быстро. И пока вы ждете, могут пройти сроки возврата, и вы должны будете начислить проценты. Так, что затягивать возврат денег человеку не следует: за каждый календарный день просрочки придется начислять проценты в размере ставки рефинансирования Центробанка, действовавшей в дни нарушения срока возврата. Как отразить в отчетности возврат НДФЛОбщую сумму налога, которую компания в соответствии с НК РФ вернула физлицам, следует отразить в строке 090 формы 6-НДФЛ нарастающим итогом с начала налогового периода. Письмо ФНС России от 18 июля 2016 г. № БС-4-11/12881@.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко. *Нажимая кнопку отплатить вы совершаете добровольное пожертвование Читайте также:

|