Не отражаются дивиденды в справке 2 ндфл

Опубликовано: 20.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

На общем собрании акционеров принято решение о начислении дивидендов по акциям. Предприятие применяет общую систему налогообложения. Акционеров 37 человек, все акционеры являются физическими лицами. Перечисления произведены частями: на личный расчетный счет в банке и общей суммой через почту по реестру.

Каков порядок бухгалтерского учета?

Каков порядок заполнения налоговой декларации по налогу на прибыль при выплате дивидендов? Каков порядок перечисления НДФЛ и отражения сумм НДФЛ в отчетности?

По данному вопросу мы придерживаемся следующей позиции:

Направление чистой прибыли на выплату дивидендов в бухгалтерском учете отражается на дату принятия решения о выплате (объявлении) дивидендов. Отражение операций в бухгалтерском учете изложено ниже.

При выплате дивидендов АО должно перечислить в бюджет суммы НДФЛ не позднее одного месяца с даты выплаты денежных средств.

Выплаченные дивиденды, полученные акционерами, отражаются в форме 6-НДФЛ.

У организации появится обязанность заполнить Приложение N 2 при подаче налоговой декларации по налогу на прибыль за 2019 год.

Обоснование позиции:

Бухгалтерский учет

Согласно п. 1 ст. 42 Федерального закона от 26.12.1995 N 208-ФЗ "Об акционерных обществах" (далее - Закон N 208-ФЗ) общество (АО) вправе по результатам I квартала, полугодия, девяти месяцев финансового года и (или) по результатам финансового года принимать решения (объявлять) о выплате дивидендов по размещенным акциям, если иное не установлено Законом N 208-ФЗ. Срок выплаты дивидендов определяется акционерным обществом с учетом п. 6 ст. 42 Закона N 208-ФЗ.

Выплата дивидендов в денежной форме физическим лицам, права которых на акции учитываются в реестре акционеров общества, осуществляется путем перечисления денежных средств на их банковские счета, реквизиты которых имеются у регистратора общества, либо при отсутствии сведений о банковских счетах путем почтового перевода денежных средств, а иным лицам, права которых на акции учитываются в реестре акционеров общества, путем перечисления денежных средств на их банковские счета. Обязанность общества по выплате дивидендов таким лицам считается исполненной с даты приема переводимых денежных средств организацией федеральной почтовой связи или с даты поступления денежных средств в кредитную организацию, в которой открыт банковский счет лица, имеющего право на получение дивидендов, а в случае, если таким лицом является кредитная организация, - на ее счет (абзац второй п. 8 ст. 42 Закона N 208-ФЗ).

Объявление годовых дивидендов по результатам деятельности общества за отчетный год признается событием после отчетной даты (п. 3, п. 5 ПБУ 7/98 "События после отчетной даты").

В соответствии с абзацем третьим комментариев к счету 84 Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению (утверждены приказом Минфина России от 31.10.2000 N 94н) и разъяснениями Минфина России, приведенными в письме от 26.10.2005 N 07-05-06/278, направление чистой прибыли на выплату доходов учредителям (участникам) организации по результатам бухгалтерской отчетности должно сопровождаться проводкой по дебету счета 84 "Нераспределенная прибыль (непокрытый убыток)" и кредиту счета 75 "Расчеты с учредителями" или кредиту счета 70 "Расчеты с персоналом по оплате труда".

Распределение чистой прибыли отражается в бухгалтерском учете на дату принятия общим собранием акционеров соответствующего решения на основании:

- протокола общего собрания акционеров;

- бухгалтерской справки-расчета, содержащей обязательные реквизиты, указанные в ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ).

Выплата сумм доходов (дивидендов) в безналичном порядке отражается по дебету счетов 75 (субсчет "Расчеты с учредителями по выплате доходов"), 70 (субсчет 70-2) и кредиту счета 51 "Расчетный счет".

На дату решения о выплате (объявлении) дивидендов (о распределении чистой прибыли) производятся следующие записи по счетам (смотрите также письмо Минфина России от 19.05.2015 N 07-01-06/28541) (записи в аналитическом учете производятся в отношении каждого акционера (в данном случае физического лица)):

Дебет счета 84, субсчет "Нераспределенная прибыль" Кредит 75, субсчет "Расчеты с учредителями по выплате доходов"

- отражена задолженность по выплате доходов (дивидендов) перед каждым акционером, не являющимися работниками организации;

либо:

Дебет счета 84, субсчет "Нераспределенная прибыль" Кредит 70, субсчет 70-2

- отражена задолженность по выплате доходов (дивидендов) перед акционером, являющимся работником организации.

Удержание НДФЛ с сумм начисленных доходов при их выплате:

Дебет 75, субсчет "Расчеты с учредителями по выплате доходов" (70, субсчет 70-2) Кредит 68, субсчет "Расчеты по НДФЛ"

- удержан НДФЛ из дохода акционера.

При перечислении дивидендов по заявлению физлица на его банковский счет:

Дебет 75, субсчет "Расчеты с учредителями по выплате доходов" (70, субсчет 70-2) Кредит 51

- выплачены дивиденды (по каждому физическому лицу (за вычетом НДФЛ)).

В связи с переводом денежных средств для выплаты дивидендов при заключении договора с ФГУП "Почта России" (по реестру почтовых переводов):

Дебет 57 (76) Кредит 51

- перечислены денежные средства для перечисления дивидендов;

Дебет 75, субсчет "Расчеты с учредителями по выплате доходов" Кредит 57 (76)

- выплачены дивиденды;

Дебет 91, субсчет "Прочие расходы" Кредит 57 (76)

- удержана комиссия банка.

Информацию об объявленных дивидендах за отчетный год необходимо раскрыть в годовой бухгалтерской отчетности.

НДФЛ

Дивиденды, полученные физическим лицом от российской организации, признаются объектом налогообложения НДФЛ (далее также - налог) (п. 1 ст. 43, пп. 1 п. 1 ст. 208, ст. 209 НК РФ). Дивиденды в денежной форме считаются полученными налогоплательщиком на день их выплаты, в том числе их перечисления на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (пп. 1 п. 1 ст. 223 НК РФ).

Исчисление суммы и уплата НДФЛ в отношении доходов от долевого участия в организации, полученных в виде дивидендов, осуществляются лицом, признаваемым в соответствии с главой 23 НК РФ налоговым агентом*(1), отдельно по каждому налогоплательщику применительно к каждой выплате указанных доходов по налоговым ставкам, предусмотренным ст. 224 НК РФ (п. 3 ст. 214 НК РФ). При этом исчисление суммы и уплата НДФЛ в отношении доходов, полученных в виде дивидендов по акциям российских организаций, осуществляются в соответствии со ст. 214 НК РФ с учетом положений ст. 226.1 НК РФ (п. 4 ст. 214 НК РФ).

В абзаце пятом п. 7 ст. 226.1 НК РФ сказано, что исчисление и уплата суммы налога в отношении доходов по ценным бумагам производятся налоговым агентом при осуществлении выплат такого дохода в пользу физического лица в порядке, установленном главой 23 НК РФ. При этом под выплатой денежных средств в целях вышеназванной статьи понимаются выплата налоговым агентом наличных денежных средств налогоплательщику или третьему лицу по требованию налогоплательщика, а также перечисление денежных средств на банковский счёт налогоплательщика или на счёт третьего лица по требованию налогоплательщика (абзац третий п. 10 ст. 226.1 НК РФ). Таким образом, при выплате дохода в виде дивидендов сумма подлежащего уплате НДФЛ исчисляется и удерживается налоговым агентом на дату выплаты такого дохода. При перечислении дивидендов почтовым переводом это следует сделать на день осуществления перевода.

При этом удержанная сумма налога подлежит уплате в срок не позднее одного месяца с даты выплаты денежных средств (смотрите дополнительно письма Минфина России от 18.10.2016 N 03-04-06/60891, от 02.02.2015 N 03-04-06/4019, от 23.01.2015 N 03-04-06/1951, от 05.09.2014 N 03-04-06/44588, ФНС России от 06.07.2016 N БС-4-11/12129@).

Таким образом, при выплате дивидендов АО должно перечислить в бюджет суммы налога не позднее одного месяца с даты выплаты денежных средств.

На налоговых агентов возложена обязанность по ежеквартальному представлению в налоговые органы расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ (далее - расчет 6-НДФЛ), форматам и в порядке, которые утверждены приказом ФНС России от 14.10.2015 N ММВ-7-11/450@. При этом расчет 6-НДФЛ заполняется только в отношении той части дивидендов, которую налоговый агент фактически выплатил. Суммы начисленных, но не выплаченных дивидендов в расчете 6-НДФЛ не отражаются*(2).

К сведению:

Справку о доходах по форме 2-НДФЛ в отношении дивидендов заполняют и представляют в ИФНС только общества с ограниченной ответственностью. Акционерные общества и иные лица, признаваемые налоговыми агентами в соответствии со ст. 226.1 НК РФ, сведения о доходах физлиц от операций с ценными бумагами и выплат по ним (купоны, дивиденды по акциям российских организаций) отражают в Приложении N 2 к налоговой декларации по налогу на прибыль (п. 4 ст. 230 НК РФ, письма ФНС России от 26.06.2018 N БС-4-11/12266@, Минфина России от 29.01.2015 N 03-04-07/3263).

Отражение сведений о доходах физлиц по выплате дивидендов по акциям российских эмитентов

Пунктом 4 ст. 230 НК РФ установлено, что лица, признаваемые налоговыми агентами в соответствии со ст. 226.1 НК РФ, представляют в налоговый орган по месту своего учета документ, содержащий сведения о доходах, в отношении которых ими был исчислен и удержан НДФЛ, о лицах, являющихся получателями этих доходов (при наличии соответствующей информации), и о суммах начисленных, удержанных и перечисленных в бюджетную систему РФ за этот налоговый период налогов по форме, в порядке и сроки, которые установлены ст. 289 НК РФ для представления налоговых расчетов налоговыми агентами по налогу на прибыль организаций.

Для этой цели предназначено приложение N 2 (далее - Справка) "Сведения о доходах физического лица, выплаченных ему налоговым агентом от операций с ценными бумагами, операций с финансовыми инструментами срочных сделок, а также при осуществлении выплат по ценным бумагам российских эмитентов" к налоговой декларации по налогу на прибыль организаций, представляемой за налоговый период (абзац второй п. 1.1, п. 1.8 Порядка заполнения налоговой декларации по налогу на прибыль организаций (далее - Декларация) (утвержден приказом ФНС России от 19.10.2016 N ММВ-7-3/572@)*(2). Аналогичные разъяснения представлены в письме Минфина России от 29.01.2015 N 03-04-07/3263 (доведено до сведения нижестоящих инспекций письмом ФНС России от 02.02.2015 N БС-4-11/1443).

Таким образом, в организации появится обязанность заполнить Приложение N 2 при подаче налоговой декларации по налогу на прибыль за 2019 год*(3).

При этом в отношении организаций, признаваемых налоговыми агентами по НДФЛ, по нашему мнению, обязанность заполнять Подраздел 1.3 Раздела 1 и Лист 03. Декларации Порядком не установлена*(4).

Рекомендуем также ознакомиться с материалами:

- Вопрос: Организация планирует выплату дивидендов. Выплата будет осуществляться как работникам организации, так и акционерам, не являющимся работниками организации. Дивиденды будут выплачиваться в кассу, далее почтовыми переводами в адрес акционеров. Однако заранее ясно, что некоторые переводы вернутся из-за неполучения их адресатами. Как быть с НДФЛ, если дивиденды не получены адресатами? Можно ли не удерживать НДФЛ при выплате доходов в виде дивидендов и не перечислять удержанный налог в бюджет, если высока вероятность того, что дивиденды, отправленные отдельным акционерам почтовым переводом, будут возвращены по причине неполучения их адресатами? (ответ службы Правового консалтинга ГАРАНТ, март 2018 г.);

- Вопрос: По итогам 2016 года собранием акционеров принято решение о выплате дивидендов. Известно, что часть акционеров уже умерли, а их наследники в наследство на акции не вступали. Решение о выплате дивидендов состоялось 16.05.2017, а списки акционеров были утверждены 02.06.2017. Нужно ли перечислять почтовыми переводами причитающиеся умершим акционерам суммы дивидендов на адреса, предоставленные реестродержателем? В какой момент необходимо перечислить НДФЛ в бюджет? (ответ службы Правового консалтинга ГАРАНТ, июнь 2017 г.);

- Вопрос: ОАО начислило дивиденды физическим лицам. Выплата дивидендов в денежной форме осуществляется в безналичном порядке акционерным обществом. ОАО перечислило через почту на адрес физического лица дивиденды, а ввиду смерти получателя дивиденды были возвращены почтовым отделением в ОАО. Наследники не заявляют права на выплачиваемые умершим родственникам дивиденды. АО произвело депонирование не полученных акционерами сумм. Нужно ли включать в денежные средства, перечисленные на депонент, сумму НДФЛ или нет? (ответ службы Правового консалтинга ГАРАНТ, июнь 2017 г.);

- Энциклопедия решений. Дивиденды АО;

- Энциклопедия решений. НДФЛ с доходов от долевого участия в организации (дивидендов);

- Энциклопедия решений. Заполнение 2-НДФЛ при выплате дивидендов;

- Энциклопедия решений. Заполнение 6-НДФЛ при выплате дивидендов;

- Энциклопедия решений. Учет выплаты дивидендов (доходов участникам общества);

- Энциклопедия решений. Порядок и сроки выплаты дивидендов в АО;

- Энциклопедия решений. Порядок выплаты дивидендов АО в денежной форме;

- Вопрос: Участниками акционерного общества, которое начислило дивиденды физическим лицам, являются юридические лица (российские организации) и физические лица (налоговые резиденты РФ). Заполняется ли Раздел В Листа 3 "Реестр - расшифровка сумм дивидендов (процентов)" налоговой декларации по налогу на прибыль организаций, если "Раздел А. Расчет налога с доходов в виде дивидендов (доходов от долевого участия в других организациях, созданных на территории Российской Федерации)" заполняется, так как дивиденды были распределены, начислены юридическим лицам, но выплачены не были до окончания расчетного (отчетного) периода? (ответ службы Правового консалтинга ГАРАНТ, декабрь 2016 г.);

- Вопрос: Организация (АО) в 2018 году выплачивала своим акционерам (учредителям) промежуточные дивиденды, с которых исчисляла, удерживала и перечисляла в бюджет НДФЛ. Соответствующие суммы доходов в виде дивидендов, а также исчисленные суммы НДФЛ организация отражала в расчете по форме 6-НДФЛ, а также в налоговой декларации по налогу на прибыль организаций за 2018 год. Обязана ли организация отражать суммы выплаченных акционерам дивидендов и удержанного с них НДФЛ в справке 2-НДФЛ за 2018 год и представлять в налоговый орган? (ответ службы Правового консалтинга ГАРАНТ, апрель 2019 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Горностаев Вячеслав

Ответ прошел контроль качества

30 августа 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

-------------------------------------------------------------------------

*(1) Так, в соответствии с пп.пп. 3, 4 п. 2 ст. 226.1 НК РФ налоговым агентом при получении доходов при осуществлении выплат по ценным бумагам в целях ст. 226.1 НК РФ признаются:

- российская организация, осуществляющая выплату налогоплательщику дохода по ценным бумагам, выпущенным этой организацией, права по которым учитываются в реестре ценных бумаг российской организации на дату, определенную в решении о выплате (об объявлении) дохода по таким ценным бумагам;

- российская организация, осуществляющая выплату налогоплательщику дохода по ценным бумагам, выпущенным этой российской организацией, которые учитываются на дату, определенную в решении о выплате (об объявлении) дохода, на открытом держателем реестра счете неустановленных лиц, лицам, в отношении которых установлено их право на получение такого дохода.

*(2) Сумму НДФЛ, исчисленного при выплате дивидендов, следует указать по строке 040 в общей сумме исчисленного налога и по строке 045 раздела 1 расчета 6-НДФЛ. А по строке 070 будет отражена сумма удержанного налога, в том числе и в отношении выплаченных дивидендов.

В письмах ФНС России от 12.02.2016 N БС-3-11/553@, от 15.03.2016 N БС-4-11/4222@, от 24.05.2016 N БС-4-11/9248 разъяснено следующее:

- строка 100 раздела 2 "Дата фактического получения дохода" заполняется с учетом положений ст. 223 НК РФ (исходя из норм ст. 223 НК РФ, если дивиденды выплачиваются в денежной форме, то датой фактического получения дохода является день выплаты дивидендов (пп. 1 п. 1 ст. 223 НК РФ));

- строка 110 раздела 2 "Дата удержания налога" заполняется с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 НК РФ (согласно п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, а согласно п. 7 ст. 226.1 НК РФ исчисление и уплата суммы налога также производятся при осуществлении выплат такого дохода);

- строка 120 раздела 2 "Срок перечисления налога" заполняется с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ (согласно п. 6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода, а согласно п. 9 ст. 226.1 НК РФ акционерные общества при выплате дивидендов должны перечислять в бюджет удержанный НДФЛ не позднее одного месяца с даты выплаты дивидендов).

Из разъяснений представителей ФНС России следует, что в разделе 2 по строкам 130 и 140 отражаются данные при непосредственной выплате дохода (письма ФНС России от 18.03.2016 N БС-4-11/4538@, от 15.03.2016 N БС-4-11/4222@, от 25.02.2016 N БС-4-11/3058@, от 12.02.2016 N БС-3-11/553@).

*(3) Заполнять Приложение N 2 к Декларации за первый квартал, девять месяцев, представляемых в упрощенной форме (п. 2 ст. 289 НК РФ), в рассматриваемой ситуации не требуется.

*(4) Вместе с тем неоднозначность формулировок п. 1.7 Порядка может дать основания налоговым органам ожидать представления АО Подраздела 1.3 Раздела 1 и Раздела А Листа 03 в составе налоговой декларации (смотрите, например, Вопрос: Акционерное общество, применяющее общую систему налогообложения, выплачивает дивиденды своим акционерам (акционеры - только физические лица Российской Федерации). При выплате дивидендов удерживается НДФЛ 13%. Нужно ли заполнять подраздел 1,3 раздела 1 налоговой декларации или достаточно заполнения листа 03 раздела А? (ответ службы Правового консалтинга ГАРАНТ, июнь 2018 г.)).

За 2018 год всем бухгалтерам предстоит сдавать новую форму 2-НДФЛ. Она утверждена приказом ФНС России от 2 октября 2018 года № ММВ-7-11/566@. Теперь форма 2-НДФЛ будет не на одном листе, а на двух. Появилось совершенно новое приложение. И еще одно важное новшество. У справки 2 –НДФЛ две формы: одна предназначена для сдачи в налоговую инспекцию, вторая «облегченная» – для сотрудников. Статья представлена редакционной коллегией книги «Годовой отчет 2018 под редакцией В.И. Мещерякова» специально для сайта buhgalteria.ru.

Бухгалтерия компании составляет Справки на каждого сотрудника, который работает в штате и на каждого работника, которому был выплачен доход по гражданско-правовым договорам.

Если компания в 2018 году выплачивала работнику дивиденды, с суммы выплаты нужно удержать НДФЛ по ставке 13%. И это не зависит от того, за какой период выплачены дивиденды. Для расчета НДФЛ нужно взять ту ставку, которая действует на момент выплаты в соответствии с пунктом 4 статьи 226 Налогового кодекса РФ.

Причем Справку 2-НДФЛ нужно сдавать и том случае, если компания, как налоговый агент не смогла удержать налог в соответствии с пунктом 5 статьи 226 НК РФ.

С 2018 года вступило в действие правило сдачи отчетности по НДФЛ для реорганизуемых компаний. Если компания до завершения реорганизации не успела сдать сведения по форме 2-НДФЛ, расчет по форме 6-НДФЛ или приложение 2 к декларации по налогу на прибыль, отчетность в инспекцию должен представить правопреемник. Когда правопреемников несколько, нужно определить компанию, которая будет назначена ответственной за отчетность, и это нужно указать в передаточном акте или разделительном балансе в соответствии с пунктом 5 статьи 230 НК РФ.

Поле Признак

В форме справки в разделе, посвященном общей информации о плательщике и налоговом агенте, есть поле «Признак». Это поле как раз и показывает, по какому основанию представлены сведения о доходах:

- «1» нужно поставить, если сведения представлены с удержанием НДФЛ. В соответствии с пунктом 2 статьи 230 НК РФ.

- «2» нужно поставить, если налоговый агент – компания не смогла удержать НДФЛ. В соответствии сведения с пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК РФ.

- «3» нужно поставить, если сведения представляет правопреемник. Сведения представлены с удержанием НДФЛ с выплат работникам. В соответствии с пунктом 2 статьи 230 НК РФ.

- «4» нужно поставить, если сведения представляет правопреемник и НДФЛ не был удержан с выплат работникам. В соответствии с пунктом 5 статьи 226 и пунктом 14 статьи 226.1 НК РФ.

Как заполнить 2-НДФЛ

Форма 2-НДФЛ состоит из:

- заголовка;

- раздела 1 «Данные о физическом лице – получателе дохода»;

- раздела 2 «Общие суммы дохода и налога по итогам налогового периода»;

- раздела 3 «Стандартные, социальные и имущественные налоговые вычеты»;

- приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

Заголовок справки 2-НДФЛ

Это самая простая часть Справки. Сначала нужно заполнить поля с основными регистрационными данными компании и указать период, за который сдается справка:

- ИНН и КПП компании;

- порядковый номер справки в отчетном налоговом периоде;

- отчетный год;

- наименование компании-налогового агента;

- код реорганизации и ИНН/КПП реорганизованной организации;

- код ОКТМО;

- телефон.

Если составляете корректирующую либо аннулирующую справки взамен ранее представленной, в поле «Номер корректировки» нужно указать соответствующий номер.

В поле «Номер корректировки» нужно проставить:

Годовой отчет 2018 под редакцией В.И. Мещерякова

Книга, с которой бухгалтер завершает финансовый год

«Годовой отчет 2018 под редакцией В.И. Мещерякова» – книга, которая помогла сдать отчет 2 750 000 бухгалтеров. Позаботьтесь сейчас о том, как будете работать над подготовкой своего отчета 2018.

Раздел 1 «Данные о физическом лице – получателе дохода»

В этом разделе указываются данные о физическом лице:

ИНН физического лица.

В поле «ИНН в стране гражданства» указывается ИНН налогоплательщика (или его аналог) в стране гражданства для иностранных лиц при наличии информации у налогового агента. Если у работника нет ИНН, то это поле нужно оставить пустым. Отсутствие ИНН не является основанием для отказа в приеме справки. Такие разъяснения ФНС России дала в письме от 22 марта 2018 года № ГД-2-14/562@;

Фамилия, имя, отчество. Все нужно вписать без сокращений, как в паспорте.

Статус налогоплательщика:

Нужно проставить цифру:

- «1», если налогоплательщик является налоговым резидентом РФ;

- «2», если налогоплательщик не является налоговым резидентом РФ;

- «3», если налогоплательщик – высококвалифицированный специалист не является налоговым резидентом РФ;

- «4», если налогоплательщик – участник Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом (член экипажа судна, плавающего под государственным флагом РФ), не является налоговым резидентом РФ;

- «5», если налогоплательщик – иностранный гражданин (лицо без гражданства) признан беженцем или получил временное убежище на территории РФ, не является налоговым резидентом РФ;

- «6», если налогоплательщик – иностранный гражданин осуществляет трудовую деятельность по найму в РФ на основании патента.

Дата рождения.

Нужно указать число, порядковый номер месяца, год. В формате последовательной записи данных арабскими цифрами.

Гражданство (код страны).

Здесь нужно вписать числовой код страны, гражданином которой является налогоплательщик. Код страны можно проверить по Общероссийскому классификатору стран мира (ОКСМ).

Код вида документа, удостоверяющего личность.

Реквизиты документа, удостоверяющего личность.

Обычно, это паспорт. Нужно вписать серию и номер документа, знак «№» не проставляется.

Не забывайте, что за недостоверные сведения, предоставленные в налоговую инспекцию предусмотрен штраф. Но, если в справке 2-НДФЛ неправильно указаны только серия и номер паспорта, и есть другие признаки, с помощью которых можно идентифицировать налогоплательщика, такие как фамилия, имя, отчество оштрафовать вас не могут.

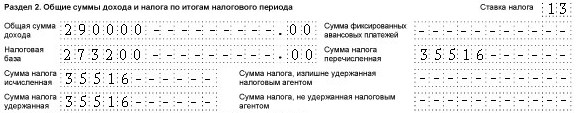

Раздел 2 «Общие суммы дохода и налога по итогам налогового периода»

В разделе 2 отражаются данные о суммах начислений и удержаний налога начислениях, ставки налога и налоговая база. Вот все эти данные:

- ставка налога;

- общая сумма дохода;

- налоговая база;

- сумма налога исчисленная;

- сумма фиксированных авансовых платежей;

- сумма налога удержанная;

- сумма налога перечисленная;

- сумма налога, излишне удержанная налоговым агентом;

- сумма налога, не удержанная налоговым агентом.

Если заполняете формы 2-НДФЛ с признаком 2 или 4:

- в поле «Общая сумма дохода» нужно указать сумму начисленного и фактически полученного дохода, с которой не удержан налог налоговым агентом, отраженную в Приложении;

- в поле «Сумма налога исчисленная» нужно указать исчисленную, но не удержанную сумму налога;

- в полях «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» указывайте нулевые показатели;

- в поле «Сумма налога, не удержанная налоговым агентом» нужно указать исчисленную сумму налога, которую налоговый агент не удержал в налоговом периоде.

Раздел 3 «Стандартные, социальные и имущественные налоговые вычеты»

Здесь отражаются сведения о стандартных, социальных и имущественных налоговых вычетах, которые компания предоставила работникам. В поле «Код вычета» нужно указать код вычета.

В поле «Сумма вычета» указываются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном поле зависит от количества видов налоговых вычетов, которые были предоставлены налогоплательщику.

В поле «Код вида уведомления» нужно указывать:

- «1», если работник предоставил вам полученное им в налоговой инспекции Уведомление, подтверждающее его право на имущественный налоговый вычет;

- «2», если работник предоставил вам полученное им в налоговой инспекции Уведомление, подтверждающее право на социальный налоговый вычет;

- «3», если вы, как компания-налоговый агент получили в налоговой инспекции Уведомление, подтверждающее ваше право на уменьшение налога на фиксированные авансовые платежи.

Не забудьте также, вписать в форму номер, дату уведомления и код налогового органа, выдавшего это уведомление.

Если вы получили несколько уведомлений, нужно заполнить несколько строк. Вписать все полученные уведомления и их реквизиты (дата, номер и т.п.)

На следующих листах Справки заполняются поля «ИНН», «КПП», «Стр.,», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)», «Код вида уведомления», «Номер уведомления», «Дата выдачи уведомления», «Код налогового органа, выдавшего уведомление».

Приложение «Сведения о доходах и соответствующих вычетах по месяцам налогового периода»

В Приложении нужно указать сведения о доходах, начисленных и фактически полученных вашими работниками, как штатными, так и по ГПД, в денежной, натуральной формах, в виде материальной выгоды. Указывать нужно доходы по месяцам налогового периода и соответствующих вычетов, по каждой ставке налога.

Если заполняете справку с признаками 1 или 3, в Приложении нужно указать в соответствующих полях порядковые номера месяцев, коды доходов, суммы всех начисленных и фактически полученных доходов работником.

Если заполняете справку с признаками 2 или 4, в Приложении нужно указать сумму фактически полученного дохода, с которой компания не смогла удержать НДФЛ.

Стандартные, социальные и имущественные налоговые вычеты в данном Приложении указывать не нужно.

На каждой странице справки нужно указать достоверность и полноту сведений:

- «1», если справку представляет налоговый агент;

- «2», если справку представляет уполномоченный представитель.

Правила оформления

Если какой-то показатель, предусмотренный в справке, отсутствует, то эту строку не заполняют. В пустых полях прочерк ставить нельзя. При отсутствии значения по суммовым показателям указывается ноль («0»).

Все суммы, за исключением НДФЛ, отражают в рублях и копейках. Если копейки в тех или иных суммах отсутствуют, то в справке ставят два нуля. При этом величину налога на доходы, удержанного или подлежащего удержанию с работника, отражают в справке только в целых рублях.

Если справка не поместилась на одной странице, необходимо заполнить нужное вам количество страниц.

Если в течение года физическому лицу были выплачены доходы, облагаемые по разным ставкам, то разделы 1, 2 и 3, а также Приложение заполняются для каждой из ставок.

На второй и последующих страницах заполняются поля: «ИНН», «КПП», «Стр.,», «Номер справки», «Отчетный год», «Признак», «Номер корректировки», «Представляется в налоговый орган (код)» и необходимые для заполнения поля разделов.

По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 Налогового кодекса, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указываются ниже соответствующего кода дохода, а остальные коды вычетов и суммы указываются в соответствующих графах строками ниже.

Выбор читателей

Разъяснения ФСС: как получить Сведения о застрахованном лице

Бесплатная КЭП с 1 июля 2021 года: кому и как ее получить

С 1 июля новые правила блокировки расчетных счетов

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Часть чистой прибыли ООО распределяют между собственниками — такие выплаты именуются дивидендами. Как и с другого дохода физического лица, с дивидендов удерживается НДФЛ. Также они подлежат отражению в справке 2-НДФЛ.

Срок выплаты дивидендов и отчисления НДФЛ

В соответствии с законодательством, дивиденды могут выплачиваться ежеквартально, один раз в полугодие или ежегодно. Доход, направленный на выплату дивидендов, делится пропорционально размеру доли каждого участника.

Выплата происходит в несколько шагов:

Расчет размера прибыли, подлежащей распределению.

Утверждение решения о выплате дивидендов.

Перечисление средств (необходимо произвести не позднее 60 дней после того, как принято решение).

Налог на доходы физлиц удерживается одновременно с выплатой дивидендов. Ставки таковы:

для резидентов Российской Федерации — 13%:

для нерезидентов — 15 %.

Взнос НДФЛ в казну производится в такие сроки:

Общество с ограниченной ответственностью обязано перечислить суммы налогов на следующий после выплаты дивидендов день;

Акционерное общество – не позднее месяца после перевода денег.

Порядок расчета налога

Удержание и перечисление налога производится отдельно с каждой выплаты дивидендов, даже если в течение года они выплачиваются неоднократно. При исчислении НДФЛ в этом случае не применяются стандартные, имущественные либо социальные вычеты.

Покажем порядок расчета на примерах.

Пример 1

Распределяется прибыль ООО в сумме 250 000 рублей. В составе Общества 2 учредителя — резидента РФ:

Абрамов Н.В. с долей 60%;

Алексеев К.Д. с долей 40%.

НДФЛ рассчитывается по стандартной формуле: Прибыль Х Налоговая ставка.

Сумма дивидендов составит:

Абрамов: 250 000 Х 0,6= 150 000 рублей;

Алексеев: 250 000 Х 0,4 = 100 000 рублей.

Абрамов: 150 000 Х 13% = 19 500 рублей;

Алексеев: 100 000 Х 13% = 13 000 рублей.

Именно столько налога нужно удержать с каждого учредителя и перечислить в бюджет. Эти же цифры отражаются в форме 2-НДФЛ.

Пример 2

ООО «Техносервис» получило дивиденды от участия в ООО «Алмаз» в размере 1 млн рублей и уплатило с них налог на прибыль. ООО «Техносервис» также получило прибыль от собственной деятельности и решило выплатить учредителям дивиденды в общей сумме 2 млн рублей. В этом Обществе двое участников:

ООО «Орбита» с долей 60%. Общество получит дивиденды в сумме: 2 000 000 Х 0,6 = 1 200 000 рублей (указываем справочно, в дальнейших расчетах сумма не фигурирует);

Гражданин Гаврилов В.Ф. с долей 40%. Он получит дивиденды в сумме 2 000 000 Х 0,4 = 800 000 рублей.

Перед бухгалтером ООО «Техносервис» стоит задача удержать НДФЛ с выплаты Гаврилову.

Если бы Общество не уплачивало с полученных от ООО «Алмаз» дивидендов налог на прибыль, следовало бы применить стандартную формулу и рассчитать НДФЛ, как показано в Примере 1. В этом случае налог Гаврилова составил бы: 800 000 Х 13% = 104 000 рублей.

Однако по условиям задачи налог на прибыль с дивидендов уплачивался. Случаи, когда это происходит, описаны в пункте 3 статьи 284 НК РФ. Так бывает, когда юридическое лицо имеет в организации, выплатившей дивиденды, долю менее 50% либо владеет ею меньше года.

Поскольку ООО «Техносервис» уплатило с полученных дивидендов налог на прибыль, то Гаврилову В.Ф. при расчете НДФЛ полагается вычет. При таких обстоятельствах налог на доход будет рассчитываться по правилам, приведенным в пункте 5 статьи 275 НК РФ.

Расчет удобнее сделать в два этапа:

Исчислить величину вычета НДФЛ по формуле (где Д — дивиденды):

Д, выплаченные собственнику / Д, выплаченные всем собственникам Х Д, полученные ЮЛ от участия в других обществах

Исчислить налог: (Д собственника — вычет из пункта 1) Х 13%.

Применим эти формулы к примеру и рассчитаем НДФЛ Гаврилова В.Ф.:

Вычет : 800 000 / 2 000 000 Х 1 000 000 = 400 000 рублей.

НДФЛ: (800 000 – 400 000) Х 13% = 52 000 рублей.

Сроки сдачи отчетности

2-НДФЛ представляется налоговыми агентами не позднее 1 апреля года, следующего за отчетным. Если НДФЛ удержать не удалось, форма представляется не позднее 1 марта — при этом в поле «Признак» указывается «2».

За опоздание с подачей справки накладываются штрафные санкции — 200 рублей за каждый экземпляр. Если форма содержит недостоверные или неполные сведения, начисляется штраф в размере от 300 до 500 рублей за одно правонарушение. Взыскание в сумме от 100 до 300 рублей накладывается и на директора фирмы.

Важно! Можно избежать от ответственности, если ошибки будут обнаружены и устранены раньше ИФНС. Для внесения исправлений требуется представить корректирующую справку 2-НДФЛ.

Как заполнить справку

Дивиденды указываются в 2-НДФЛ в сумме с прочими доходами, облагаемыми налогом по той же ставке. Это 13% для резидентов РФ. То есть дивиденды будут отражены в разделе 2 формы 2-НДФЛ вместе, например, с заработной платой, если участник является сотрудником своей компании.

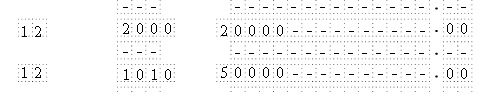

В Приложении (страница 2) нужно указать сумму дивидендов с кодом 1010. Сумма указывается полностью, включая размер НДФЛ. Если применяется вычет (см. Пример 2 чуть выше), то строкой ниже указывают код вычета — 601, а также его сумму.

Допустим, ООО в конце года выплатило дивиденды собственнику, который работает в этой же компании и получает 20 000 рублей. Сумма дивидендов составила 50 000 рублей. Общий доход, облагаемый по ставке 13%, составит:

20 000 Х 12 + 50 000 = 290 000 рублей.

Эта сумма будет указана в разделе 2 формы 2-НДФЛ, при этом отдельно дивиденды выделять (например, заполнять на их сумму отдельный лист раздела 2) не нужно:

На странице 2 в Приложении дивиденды указаны с кодом 1010 за декабрь:

Пример заполнения справки 2-НДФЛ с дивидендами можно найти в конце материала: Новая форма 2-НДФЛ с 2019 г. — образец заполнения.

На днях зашел в личный кабинет на сайте ФНС и увидел, что за год заработал несколько миллионов, хотя это не так. Посмотрел в справку 2-НДФЛ — доход действительно огромный, таких денег я не зарабатываю.

Как я понял, все из-за инвестиций: брокер посчитал весь оборот от сделок с ценными бумагами моим доходом. Но это же и мои личные деньги, на которые я изначально покупал ценные бумаги, и убыток от сделок. Здесь какая-то ошибка? Как брокер должен учитывать доходы от продажи ценных бумаг в справке 2-НДФЛ ?

Например, я кладу на брокерский счет свои 50 000 Р , по итогам года зарабатываю всего 2000 Р , но при этом из-за неоднократных сделок купли-продажи ценных бумаг оборот получается 1 200 000 Р — и эта сумма отражается в справке 2-НДФЛ.

Если доходы — это оборот от сделок с ценными бумагами, то получается, я должен платить налог с оборота? Но эта огромная сумма не мой фактический доход — я заработал всего 2000 Р за год. Где справедливость?

С точки зрения инвестора доход — это прибыль от инвестирования. Но эта точка зрения сильно отличается от норм налогового кодекса.

Справка, которую можно увидеть в личном кабинете или получить у налогового агента, на самом деле называется «Справка о доходах и суммах налога физического лица», но для краткости и по привычке я буду называть ее 2-НДФЛ. У справки строгий формат и порядок заполнения — и там действительно указывается, как вы его называете, оборот от сделок с ценными бумагами. Но это не значит, что вы заплатите налог с этой суммы. В справке есть отдельное поле с налогооблагаемой базой — с нее и рассчитывается налог.

Расскажу подробно, как разобраться в справке 2-НДФЛ, если в ней есть сведения о доходах по операциям с ценными бумагами.

Т—Ж теперь в приложении

Что по налоговому кодексу считается доходом от сделок с ценными бумагами

В налоговом кодексе доходом считается сумма, которую инвестор получил от продажи ценных бумаг в течение года. Деньги, потраченные на покупку этих ценных бумаг, не учитываются. Также в эту сумму не входят доходы от роста стоимости акции, если она еще не продана, — учитываются только реализованные ценные бумаги.

В справке 2-НДФЛ сумма доходов от реализации указывается в разделе 3. Для операций с ценными бумагами существуют такие коды дохода:

- 1530, если бумаги обращались на бирже;

- 1531, если бумаги не обращались на бирже;

- 1544, если ценные бумаги обращались на бирже и были проданы на ИИС;

- 1545, если бумаги не обращались на бирже и были проданы на ИИС.

Сумма доходов по всем кодам доходов из раздела 3 попадает в раздел 5 как общая сумма дохода. Для инвестора было бы понятнее назвать это значение оборотом или выручкой, но в налоговом кодексе такого термина нет. Именно эта сумма отражается в кабинете налогоплательщика на сайте ФНС в разделе про доходы. Но это не та сумма, с которой надо заплатить налог.

С какой суммы из справки 2-НДФЛ брокер удерживает налог

Доходы от продажи ценных бумаг можно уменьшить на расходы — суммы, которые инвестор ранее потратил на покупку этих ценных бумаг. Эти расходы, в том числе брокерские комиссии, отражаются в столбцах «Код вычета» и «Сумма вычета» в справке 2-НДФЛ . Для расходов по операциям с ценными бумагами используется код вычета 201.

Бывает, что для одного кода дохода применяется несколько кодов вычета. Например, инвестор получил прибыль от торговли ценными бумагами и применил к части доходов инвестиционный вычет на долгосрочное владение ценными бумагами. Тогда в справке 2-НДФЛ будут указаны коды вычета 201 и 618.

Чтобы понять, что за доходы и вычеты указаны в справке 2-НДФЛ , можно изучить приложения 1 и 2 к приказу ФНС № ММВ-7-11/387@ — там перечислены значения кодов доходов и вычетов.

Доходы минус расходы — это финансовый результат. Положительный финансовый результат признается налоговой базой. Она указывается в разделе 5 справки 2-НДФЛ — это и есть та сумма, с которой нужно заплатить налог.

Что с убытком от реализации ценных бумаг

Бывает, что по итогам года инвестор не получил прибыль или просто не стал ее фиксировать. Если доходы от реализации ценных бумаг меньше суммы расходов на их приобретение, значит, по итогам года инвестор получил убыток. Сделать вывод о сумме полученного убытка из справки 2-НДФЛ нельзя: в этой форме невозможно указать сумму вычета больше, чем сумма расхода. В таком случае в справке код дохода и соответствующий ему код вычета будут равны.

Брокер не передает в ИФНС данные о сумме полученных убытков. Если инвестор хочет перенести убытки на будущие периоды — уменьшить доход на сумму ранее полученных убытков, — ему нужно самостоятельно подать налоговую декларацию по итогам того года, в котором он получил доход.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

Тоже столкнулась с этим вопросом,и для меня это стало проблемой. В связи с тем,что в справке 2ндфл сумма оборота указывается как доход,мне отказали в соц.защите в выплате пособия на детей с 3 до 7 лет. Соцзащита ссылается именно на эту справку из налоговой. Пришлось обратиться к юристам и подать в суд и прокуратуру.

Дарья, а расскажите, какой результат? Соцзащита согласилась считать доходом налоговую базу или нет?

Наталья, добрый день. Служащие соцзащиты при моем личном визите,сказали что не обязаны расшифровывать справки,а указывают лишь то,что указано в доходе. соцзащита пока вообще проигнорировала претензию которую мы отправили в досудебном порядке. Написали жалобу в прокуратуру,чтобы превела проверку,и юристы подготавливают документы в суд.

Дарья, а расскажите, какой результат сейчас.

Тоже столкнулась с этим вопросом все тоже самое

Дарья, здравствуйте, как с Вами связаться? У меня такая же проблема

Дарья, здравствуйте.

У меня такая же проблема с пособием. А добавьте меня в чатик, если есть такой. Буду очень благодарна!

Наталья, добрый день

Подскажите тогда

Я внесла 15000 в 2021 году на брокерский счёт. закупила разных инструментов. ничего не продам, больше на счёт вносить не буду

Как будет выглядеть 2 ндфл ?

Мария, никак не будет. Нет дохода - нет 2- ндфл

Наталья, здраствуйте мне соцзащита отказала сославшись на пункт 4.9

Юрий, Насколько я понимаю они ссылаются на региональный документ, может подскажете где найти подобные по другим регионам?

Дарья, добрый день, подскажите удалось ли добиться справедливости? Сейчас столкнулись тоже с такой же проблемой как у вас.

Марина, еще ответ из прокуратуры по проверке не поступил. Держим кулачки. Нервов конечно нужно огого. Это все с декабря прошлого года длится. Но я не отступлю,правда на моей стороне!

Дарья, держите в курсе событий нам это тоже предстоит.

Марина, нужно поднимать эту тему в общественности давать огласку. Наши Госорганы занимаются отписками

Дарья, Как можно с вами связаться? Есть контакты в ватсап?

Дарья, здравствуйте. У нас возникла такая же проблема. С 3 до 7 нам соц защита отказывает. Из-за нарисованного дохода в ФНС. Из за справки 2 НДФЛ предоставленной Тинькофф банком. У Вас какой нибудь результат есть? Мы уже не знаем что делать.Походу тоже надо в прокуратуру обращаться.

Happy, Добрый вечер. Жду ответ по проверке из прокуратуры. До 30 апреля должно что то проясниться.

Дарья, дай Бог чтобы все прояснилось в вашу пользу.

Дарья, Результат обязательно напишу

Дарья, спасибо, удивительно что такая огромная страна а по этой проблеме нет судебной ни практики, ни каких то обсуждений, ни чего тишина. а

Марина, добрый день. Нужно выносить эту тему в массы,давать огласку

Дарья, Полностью согласен! Нужно писать какому нибудь популярному блогеру! Иначе нас так не услышат

Дарья, очень ждем от вас ответа по этой ситуации.

Дарья, Добрый вечер, столкнулся с такой же проблемой брокер ВТБ, доход в справке указан больше миллиона, в выплате на ребенка отказали. Как думаете есть ли смысл идти в налоговую?

Я насколько понимаю все действуют в рамках текущего законодательства. Но в данном случае оно написано криво, и в итоге такие люди как мы ничего не получат

Илья, добрый вечер! Смысл бороться за свои права всегда есть. Нужно идти в прокуратуру,суд. Наших детей лишают пособия из-за пробелов налогооблажения и бюрократии.

Дарья, я так же, как и Вы, собираюсь подавать в суд, если не сложно, не могли бы вы сбросить мне рыбу заявления без ваших личных данных?

Дарья, здравствуйте. Как можно с вами связаться? Такая же ситуация🤯

Леся, здравствуйте. Здесь блокируют если ссылки оставлять.

Дарья, добрый день!Что то у вас прояснилось?

Анна, здравствуйте. Все по старому. Возникли разногласия с юристами. Я хочу чтобы они в требовании к суду,просили считать налоговую базу доходом,а не всю сумму. А они в обращении это совсем не указывают,а только требуют восстановить отказ,считсть его неправомерным,и тп. Говорят, что в судебном заседании будем показывать справки с налоговой базой. Я не знаю,кому верить. Буду ждать суда,буду там присутствовать

Если вы внимательнее посмотрите на справку 2-НДФЛ, то помимо графы доход, есть графа вычет. Вычет с кодом 201 - это ваши расходы (в том числе на покупку) по ценным бумагам, они уменьшают вашу налогооблагаемую базу.

Тут возникает еще такой вопрос: с 2021 года налог на доходы свыше 5 млн облагается по ставке 15%. В виду того, что доходом по брокерскому счету считается вся сумма, полученная от продажи ценных бумаг (хотя налогооблагаемая база считается за вычетом расходов на их приобретение), вместе с ЗП общая сумма может превысить 5 млн.

Вот и как быть в этом случае? Доход от работодателя меньше 5 млн, налог исчислен по ставке 13%. Доход на брокерском счете менее 5 млн., налог с учетом базы исчислен вообще копейки и по ставке 13%. Но если сложить эти два дохода и абстрагироваться от налогооблагаемой базы брокерского счета, то сумма доходов больше 5 млн. Кто должен сказать, нужно ли уплачивать доп. налог в 2% с дохода свыше 5 млн. и как это сделать? Форма 3НДФЛ сейчас не предполагает этого. По крайней мере не предполагает автоматического исчисления 15%.

Maksim, ставка 13% или 15% выбирается исходя сумм из налоговых баз, а не из сумм доходов (п. 1 ст. 224 НК). ИФНС пришлет налоговое уведомление об уплате налога, если сумма налоговых баз перевалит за 5 млн., и нужно будет доплатить налог (п. 6 ст. 228 НК).

Наталья, мне кажется по этому вопросу статью запилить можно, сейчас это тема номер 1)))

Я тоже столкнулась с такой проблемой, заработала у брокера 8 тысяч рублей, тинькофф прислали в налоговую мою справку 2 НДФЛ где общая сумма дохода указана 258 тысяч, я понимаю, что нужно учитывать сумму вычета, но налоговая к моему основному доходу плюсует именно общую сумму дохода, тем самым завышая реальный доход. Я являюсь муниципальным служащим, в рекомендациях везде сказано, что нужно в декларацию указывать именно пункт 5.1 из справки 2 НДФЛ общую сумму дохода, как мне это объяснять понятия не имею, и не пойму почему не учитывают сумму вычета. Кто-то может знает на какой НПА нужно ссылаться в данной ситуации, мне это может грозить увольнением за сокрытие доходов

А вот мне интересно, брокер (Тинькофф) забирает деньги в счет уплаты налога в течении года при выводах. Скажем я вывожу 20к и брокер забирает себе 2-3 тыс и на карту приходит 17-18.

1) Обязанность клиента платить налоги возникает только в апреле следующего года. А брокер эти деньги вычитает из вывода уже в этом году. На каком основании? Это ж пользование моими деньгами бесплатно. Могу ли я отказаться от налогового брокерства и сам платить налоги?

2) Налоги расчитываются по фин результату от закрытых позиций. Допустим при выводах с меня взяли все расчитанные за год налоги. Дальше я закрываю убыточные позиции и налогооблагаемая база уменьшается. Брокер начислит мне излишне удержанное при выводах?

напишу тоже свою ситуацию:

Столкнулись с такой ситуацией с отказом пособия с 3 до 7 лет:

В 2020 году начали инвестировать на Тинькофф.

Суммы совсем небольшие на счетах (около 100 тысяч в общем), но на первых порах пробовали трейдить (много раз покупали, продавали акциии тд, например, я кладу на брокерский счет свои 60 000 руб, по итогам года зарабатываю всего 3000 Р, но при этом из-за неоднократных сделок купли-продажи ценных бумаг оборот получается 1 500 000 Р — и эта сумма отражается в справке 2-НДФЛ.).

В итоге-то мы вообще в небольшом минусе, но сам оборот получился на большую сумму.

Зашла в личный кабинет на сайте ФНС и увидела, что за год заработала 2 миллиона, хотя это не так. Посмотрела в справку 2-НДФЛ — доход действительно огромный, таких денег я не зарабатываю.

Это потому, что посчитан весь оборот от сделок с ценными бумагами как мой доход, что и зафиксировало ФНС и передало в соц защиту при назначении пособия.

С точки зрения инвестора доход — это прибыль от инвестирования. Но эта точка зрения сильно отличается от норм налогового кодекса, где сказано, что доходом считается сумма, которую инвестор получил от продажи ценных бумаг в течение года. Деньги, потраченные на покупку этих ценных бумаг, не учитываются.

В итоге ФНС посчитало, что у меня доход 2 миллиона за 2020 год, Тинькофф брокер так же выдает справку 2-НДФЛ, где на этих 2 миллионах указано "доход", а не оборот.

Расчет 6-НДФЛ

Разъяснения по вопросу составления расчета 6-НДФЛ следующие. Порядок заполнения формы 6-НДФЛ утвержден приказом ФНС России .

Раздел 1 расчета 6-НДФЛ формируется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета за соответствующий период отражаются те операции, которые произведены за последние три месяца этого периода. По строке 025

«В том числе сумма начисленного дохода в виде дивидендов»

указывается обобщенная по всем физлицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 030 «Сумма налоговых вычетов» — обобщенная по всем физлицам сумма вычетов нарастающим итогом с начала налогового периода. Здесь отражаются, в том числе, расходы по операциям с ценными бумагами.

Указанная строка заполняется согласно значениям кодов видов вычетов (перечень кодов утвержден приказом ФНС России ). Таким образом, при заполнении раздела 1 расчета 6-НДФЛ по строке 025 указывается общая сумма доходов в виде дивидендов, распределенная в пользу физических лиц, а по строке 030 — сумма, уменьшающая налоговую базу по доходам в виде дивидендов (код вычета «601»).

Что такое дивиденды

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации.

Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения.

При ЕНВД — прибыль за вычетом единого налога на вмененный доход. При ЕСХН — прибыль за вычетом единого сельхозналога.

Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Повышение НДФЛ в 2021 году для физических лиц

НДФЛ – это обязательное денежное отчисление в налоговую с каждого вида дохода граждан. Попробуем разобраться, будет ли повышение НДФЛ в 2021 году для физических лиц. Ежемесячная оплата НДФЛ сказывается на бюджете каждого россиянина.

Но это не мешает правительству выдвигать все новые инициативы, то обещая упразднить налог на доходы вовсе, то грозясь поднять его до 15% или даже 17%.

Популярное

ЕНВД НДФЛ Больничный лист Кадровое делопроизводство Страховые взносы ПФР Законодательство Выплаты персоналу ККТ | 14:00 13 марта 2021 Декретный отпуск Бухгалтерская отчетность Бухгалтерский учет Пенсионеры, Транспортный налог Выплаты персоналу Штрафы Бухгалтерская отчетность Современный предприниматель Налоги и учет для малого бизнеса © 2006 — 2018 Все права защищены.

При полном и частичном использовании материалов, активная ссылка на spmag.ru обязательна, при условии соблюдения .

Отражать ли дивиденды в отчете

При выплате дивидендов компания-плательщик выступает для физлица налоговым агентом.

Иначе говоря, на нее возлагается необходимость по удержанию и выплате налога на физических лиц. Надо отражать это в бланке 2-НДФЛ или нет, зависит от формы собственности фирмы:

- ООО обязаны подавать 2-НДФЛ при выплатах дивидендов своим учредителям.

- АО – нет. Они вместо этого данные сведения выносят в декларацию по перечисленному налогу на прибыль. А именно в приложении 2.

На это указывается в письмах:

- ФНС БС-4-22/1443 от 2-го февраля того же года.

- Минфина 03-04-07/3263 от 29-го января 15-го года.

О дивидендах нужно отчитаться перед ИФНС

Ситуация Кто должен отчитаться Какая отчетность сдается Срок сдачи отчетности НДФЛ с дивидендов удержан налоговым агентом Налоговый агент Если дивиденды выплачивает АО (независимо от применяемого налогового режима) – декларация по налогу на прибыль с заполненным приложением № 2 Не позднее 28 марта года, следующего за годом выплаты дивидендов Если дивиденды выплачивает ООО — Справка по форме 2-НДФЛ (с признаком «1») Не позднее 1 апреля года, следующего за годом выплаты дивидендов () НДФЛ с дивидендов не удержан налоговым агентом Налоговый агент Справка по форме 2-НДФЛ () Не позднее 1 марта года, следующего за годом выплаты дивидендов ().

Справка по форме 2-НДФЛ (с признаком «1») Не позднее 1 апреля года, следующего за годом выплаты дивидендов (когда сдается отчетность по всем выплаченным физлицам доходам) Физлицо Декларация по форме 3-НДФЛ Не позднее 30 апреля года, следующего за годом получения дивидендов НДФЛ с дивидендов исчисляется и уплачивается «физиком» Физлицо Также с 2016 г. все налоговые агенты (АО и ООО) должны отражать суммы выплаченных дивидендов в форме .

Расчет НДФЛ с дивидендов

При расчете НДФЛ с дивидендов не применяются стандартные, социальные и имущественные налоговые вычеты, данный порядок подтвержден в п.

3 ст. 210 НК РФ, Письме ФНС от 23.06.2016 № Даже если дивиденды выплачиваются несколько раз в течение года, налог рассчитывается по каждой выплате отдельно, то есть не нарастающим итогом (п.

2 ст. 210, п. 5 ст. 275 НК РФ):Пример.

организацией, которая сама не получает дивидендовООО «Альфа» выплатило своему участнику Иванову А.А.

дивиденды в сумме 4 000 000 руб.При их выплате удержан НДФЛ в сумме 520 000 руб. (4 000 000 руб. x 13%), участнику перечислено 3 480 000 руб.

(4 000 000 руб. — 520 000 руб.).Ситуация 2. Ваша компания сама получает дивидендыЕсли вы получаете только дивиденды, облагаемые налогом на прибыль по ставке 0%, НДФЛ можно рассчитывать так же, как в Ситуации 1.В остальных случаях для расчета налога вам потребуются следующие показатели (п.

2 ст. 210, п. 5 ст. 275 НК РФ, Письмо Минфина от 14.10.2016 № 03-04-06/60108):

- сумма дивидендов, начисленная всем участникам, — величина «Д1»;

- сумма дивидендов, полученных вашей компанией, — величина «Д2». В нее включаются дивиденды, которые:

- ранее не учитывались при расчете налогов с выплаченных вами дивидендов.

- не облагались налогом на прибыль по ставке 0%;

Чтобы рассчитать НДФЛ, действуйте так:Рассчитайте вычет по НДФЛ по формуле:Рассчитайте налог с дивидендов, начисленных участнику, по формуле:Пример.

организацией, которая сама получает дивидендыООО «Альфа» принадлежат доли в уставных капиталах:

- ООО «Дельта» — 30%.

- ООО «Гамма» — 100% (ООО «Альфа» владеет этой долей пять лет);

ООО «Альфа» были получены дивиденды от ООО «Гамма» в сумме 1 000 000 руб.

и от ООО «Дельта» — в сумме 1 500 000 руб. Эти дивиденды ранее не учитывались при расчете НДФЛ с дивидендов, выплаченных ООО «Альфа» своим участникам.ООО «Альфа» распределило между участниками прибыль в сумме 4 000 000 руб., в т.ч.:

- ООО «Бета» — 2 400 000 руб.

- Иванову А.А. — 1 600 000 руб.;

НДФЛ с дивидендов, выплачиваемых Иванову А.А., рассчитывается так:

-

вычет по НДФЛ с дивидендов составляет 600 000 руб. (1 600 000 руб. / 4 000 000 руб.

x 1 500 000 руб.). Дивиденды, полученные от ООО «Гамма», при расчете вычета не учитываются, поскольку облагаются налогом на прибыль по ставке 0% (пп. 1 п. 3 ст. 284 НК РФ); НДФЛ с дивидендов составит 130 000 руб.

((1 600 000 руб. — 600 000 руб.) x 13%).

Участник получает 1 470 000 руб. (1 600 000 руб. — 130 000 руб.).

НДФЛ с дивидендов уплачивается на обычный КБК для НДФЛ — 182 1 01 02010 01 1000 110.Уплатить налог, удержанный ООО с выплаченных участникам дивидендов, надо не позднее дня, следующего за днем перечисления дивидендов (п. 6 ст. 226 НК РФ). Организации, которые выплачивают дивиденды физлицам, должны представить на них справки 2-НДФЛ (п.

2 ст. 230 НК РФ).Сумму выплаченных дивидендов надо отразить в разд. 3 справки с указанием ставки налога — 13%.

Сумма дивидендов указывается полностью, без уменьшения на сумму удержанного налога. Код дохода для дивидендов — «1010».Если при расчете НДФЛ вы учитывали дивиденды, полученные от других организаций, в той же строке разд. 3, где вы указали сумму дивидендов, укажите сумму вычета с кодом «601».

Если вычет не предоставлялся, то в графе «Сумма вычета» поставьте «0» (разд. I Порядка заполнения формы 2-НДФЛ).Указывать вычет по НДФЛ с дивидендов в разд. 4 не надо (разд. VI Порядка заполнения формы 2-НДФЛ).Если помимо дивидендов вы выплачивали участнику другие доходы, облагаемые по ставке 13%, в т.ч.

1 п. 1 ст. 223 НК РФ). Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражаются.В разд. 1 укажите:

- в строках 040, 045 и 070 — НДФЛ с дивидендов.

- в строках 020 и 025 — всю сумму дивидендов, выплаченных в отчетном периоде, вместе с НДФЛ;

- в строке 030 — вычет с дивидендов, если он применялся;

В разд. 2 в отдельном блоке строк 100 — 140 покажите все дивиденды, выплаченные в один день, указав:

- в строках 130 и 140 — дивиденды вместе с НДФЛ и удержанный налог.

- в строке 120 — следующий рабочий день после выплаты;

- в строках 100 и 110 — дату выплаты;

Дивиденды, выплаченные в последний рабочий день отчетного периода, в разд. 2 не показывайте. Отразите их в разд. 2 за следующий квартал (Письма ФНС от 02.11.2016 № БС-4-11/20829@, от 24.10.2016 № Т.

А. , к.э.н., практикующий аудитор, налоговый консультант, доцент МГУУ Правительства Москвы, ген. директор аудиторской фирмы ООО «ТЕРРАФИНАНС» Источник: Рубрики: Подписывайтесь на «Утреннего бухгалтера». Все для бухгалтера. Пора завести блог на Клерк.ру Блог компании на «Клерке» — это ваш новый инструмент, чтобы рассказать о себе.

Мы не просим купить подписку. У нас вообще все бесплатно. Иногда команде «Клерка» это непросто.

Помогите ей. Это легко © 2001–2020, Клерк.Ру. 18+

Рубрики

- Право

- Кадры

- Налоги

- Бизнес

- Бухгалтерский учет и отчетность

Налоги и взносы | 16:01 25 июля 2016 Налоги и взносы | 10:30 17 апреля 2021 Налоги и взносы | 17:22 19 ноября 2015 6-НДФЛ | 10:30 5 июля 2018 Налоги и взносы | 11:19 19 августа 2015 Налоги и взносы | 11:25 2 декабря 2021 Налоги и взносы | 17:34 10 июня 2015 Налоги и взносы | 15:36 9 января 2018 Налоги и взносы | 16:49 21 июня 2016 Налоги и взносы | 12:32 30 мая 2016 Налоги и взносы Налоги и взносы | 15:33 30 апреля 2015 Налоги и взносы | 9:17 31 января 2021 Налоги и взносы | 11:13 22 марта 2016 Налоги и взносы | 14:40 25 июня 2021

С 2021 года изменились правила отражения дивидендов в отчетности

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

03.02.2021 подписывайтесь на наш канал

С 2021 года сведения о дивидендных доходах физических лиц необходимо отражать в справках по форме 2-НДФЛ.

Об этом предупреждает ФНС в . Ведомство поясняет, что с 1 января текущего года для налоговых агентов по НДФЛ, которые выплачивают физлицам дивиденды по операциям с ценными бумагами или производными финансовыми инструментами, . Соответственно, сведения о дивидендах, выплаченных физическим лицам за 2021 год, в этом приложении уже не могут быть отражены.

С 2021 года указанную информацию следует представлять в справках по форме 2-НДФЛ, как это было ранее. В ФНС уверены, что такое упрощение порядка отражение доходов поможет снизить административную нагрузку на налоговых агентов.

БУХПРОСВЕТ Организации, выплачивающие дивиденды, обязаны удержать и уплатить за получателей НДФЛ. Срок уплаты налога с выплаченных физлицам дивидендов установлен в соответствии с пунктом 6 статьи 226 НК РФ. Налог с дивидендов уплачивается не позднее дня, следующего за днем выплаты дивидендов.

Ставка НДФЛ зависит от налогового статуса получателя дивидендов. Налоговые резиденты платят налог с дивидендов по ставке 13%, а нерезиденты — по ставке 15%.

Срок уплаты налога — не позднее дня, следующего за днем выплаты дивидендов.

Кроме того, организации, которые выплачивают физлицам дивиденды, обязаны представлять расчет по форме 6-НДФЛ.

Каков общий порядок отражения дивидендов физлицу в новой справке 2-НДФЛ?

Дивиденды в новой 2-НДФЛ следует отражать вместе с остальными доходами, облагаемыми по той же ставке.

В типовом случае, когда физлицо-получатель является налоговым резидентом РФ, это будет 13%.

Признак 1 проставляется в новой справке, если дивиденды выплачены деньгами и НДФЛ удержан у источника (ст. 226 НК РФ). Подать 2-НДФЛ с признаком 1 нужно не позже 1 апреля года, следующего за годом выплаты. Признак 2 (налог не удержан) нужно проставить в справку, если дивиденды выплачены в неденежной форме (например, в натуральной).

В данном случае плательщик дивидендов не удерживает налог у источника и обязанность рассчитать и заплатить НДФЛ в бюджет ложится на получателя дивидендов (ст.

228 НК РФ). Подать 2-НДФЛ с признаком 2 нужно не позже 1 марта года, следующего за годом выплаты.

Налог на дивиденды в 2021 году (НДФЛ)

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст.

НК РФ). На руки учредитель получает сумму за минусом налога. Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб.

НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет.

На руки учредитель получил 435 000 руб. (500 000 руб. – 65 000 руб.). Перевести налог в бюджет нужно в сроки:

- для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. НК РФ).

- для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. НК РФ);

Что указать в платежке

Особых трудностей заполнение платежного поручения при перечислении НДФЛ с дивидендов не вызовет, но есть некоторые нюансы.

Кто перечисляет налог Статус плательщика (поле 101 платежного поручения) КБК (поле 104 платежного поручения) Налоговый агент 02 182 1 01 02010 01 1000 110 Физлицо 13 182 1 01 02030 01 1000 110 Заполнить платежное поручение можно на сайте ФНС при помощи специального .

Изменения по НДФЛ для доходов с 2021 года

НДФЛ рассчитывается от доходов физического лица.

Ставка установлена различная и зависит она как от вида как от вида дохода и его источника, так и от статуса получателя этого дохода. Кроме того, есть и право физлиц снижать налогооблагаемую базу на суммы некоторых своих расходов. Поэтому определенно сказать, сколько составляет НДФЛ нельзя.

Ищите подробный ответ в статье.

Налогу на доходы физических лиц отведена глава 23 НК РФ. В ней раскрываются понятия налогоплательщика НДФЛ (ст.

207 НК РФ) и налогового агента. Там же приведен перечень облагаемых и необлагаемых доходов, размеры ставок и порядок уплаты.

НДФЛ удерживается из дохода налогоплательщика налоговым агентом. А если такое невозможно, то по окончании календарного года само физлицо Корректировки в расчете налога на доходы физлиц связаны с законом от 17.06.2019 N 147-ФЗ

«О внесении изменений в часть вторую Налогового кодекса Российской Федерации»

. Но изменения носят лишь технических характер.

Причем, внесены поправки в ответ на Постановление Конституционного Суда РФ от 31.05.2018 № 22-П. Законодатели изложили в новой редакции п.

1 ст. 217 НК РФ, а п. 3 исключили вовсе (перенеся его в п.

1), т. к. Суд счел эти положения противоречащими Конституции РФ в связи с неопределенностью их нормативного содержания при решении вопроса об обложении НДФЛ денежной компенсации, выплачиваемой военнослужащим-контрактникам за дополнительные сутки отдыха.

Теперь в Налоговом кодексе с января 2021 года объединены в один абзац доходы физических лиц в виде компенсаций за неиспользованный отпуск, а также за неиспользованные дополнительные сутки отдыха. И указано, что данные виды компенсационных выплат не подлежат освобождению от НДФЛ, а это значит их нужно облагать налогом. В остальном правки (объединение двух пунктов) носит исключительно технический характер и на налогообложение не влияет (подп.

«а» — «г» и «е» — «м» п. 1 ст. 1 закона № 147-ФЗ). Налоговой базой для исчисления НДФЛ является доход, полученный физическим лицом, которое, в свою очередь, может являться резидентом Российской Федерации либо ее нерезидентом. Здесь необходимо напомнить содержание формулировок:

- налоговый резидент — это человек, который на дату получения дохода (или в календарном году, в котором получен доход) находится в РФ не меньше 183 календарных дней в течение 12 месяцев подряд (письмо Минфина от 23.05.2018 № 03-04-06/34676);

- налоговый нерезидент — человек, который на дату получения дохода (или в календарном году, в котором получен доход) находится в РФ меньше 183 календарных дней в течение 12 месяцев подряд.

Статус налогоплательщика от гражданства не зависит — гражданин РФ может быть нерезидентом РФ, а иностранец — резидентом.

Статус определяется на дату получения дохода. Налогооблагаемая база снижается на сумму налоговых вычетов.

Такие вычеты могут быть:

- имущественные;

- инвестиционные;

- социальные;

- стандартные;

- профессиональные.

Справка 2-НДФЛ

Что касается заполнения справки 2-НДФЛ, то по этому поводу в ФНС отмечают следующее.

Дивиденды, полученные физлицом, указываются в разделе 3 справки по форме 2-НДФЛ по коду дохода «1010». При этом в поле «Код вычета» вписывается «601», а в поле «Сумма вычета» — сумма, уменьшающая налоговую базу по доходам в виде дивидендов. Также авторы письма отметили, что в отношении доходов, полученных физлицами в виде дивидендов по акциям российских организаций, налоговые агенты представляют декларацию по налогу на прибыль.

6-НДФЛ с дивидендами: образец

Несмотря на то что сама форма несколько изменилась (были внесены изменения в Титульный лист), общий принцип заполнения 6-НДФЛ остался прежним. Поэтому приведенный нами ранее пример актуален и сейчас.

Рассмотрим отражение дивидендов и налога с них на условном примере. ООО выплатило дивиденды налоговым резидентам РФ (6 человек): 13.05.2016 выплата составила 125 000 рублей (в т.ч.

НДФЛ 16 250 рублей (125 000 рублей*13%)). 17.06.2016 выплата составила 92 000 рублей (в т.ч.

НДФЛ 11 960 рублей (92 000 рублей*13%)). Налог был перечислен в бюджет на следующий за выплатой рабочий день.

Читайте также: