Ндфл удержанный это актив или пассив

Опубликовано: 17.04.2024

Что собой представляет хозяйственная операция (ХО)? В бухгалтерских нормативных актах не раскрывается этот термин. Но в ФЗ №402 «О бухучете» от 6 декабря 2011 года дано определение факта хозяйственной жизни. Он представляет собой сделку/операцию, которая может повлиять на экономическое положение фирмы и финансовый итог ее работы. По сути своей, ХО и есть факт хозяйственной жизни.

Последствия хозяйственных операций

ХО – это определенное действие, оказывающее влияние на экономические итоги. По итогам ХО начинается движение денег и их источников. Следовательно, меняются показатели баланса.

Существует перечень изменений, которые вносятся в баланс по результатам ХО. Такие изменения будут называться типовыми.

Четыре типа операций

ВАЖНО! Сведения об изменении остатков валюты баланса от КонсультантПлюс доступны по ссылке

В процессе деятельности юридического субъекта происходит перманентное изменение структуры и объема собственности/источников ее появления. Изменения эти выполняются под влиянием различных ХО.

Последние ведут к корректировке баланса.

Различают четыре типа хозяйственных операций. Подразделяются ХО на виды в зависимости от их влияния на баланс. Любой из типов операций затрагивает и актив, и пассив. ХО меняют структуру баланса, но они могут не воздействовать на значения в рамках бухучета. Итог баланса часто остается неизменным. То есть не нарушается принцип равенства.

Типовые изменения баланса напрямую зависят от того, какой тип операции произведен. Рассмотрим подробнее все 4 типа.

Первый тип

Схематически изменение можно выразить таким образом: А+ А-. То есть один актив умножается, другой – сокращается. Уменьшение/увеличение выполняется на одну и ту же сумму. Изменения касаются исключительно активов. Операция в данном случае будет относиться только к объектам, которые есть в хозяйстве.

Примеры ХО 1-го типа:

- Эксплуатация ценностей.

- Производственный процесс.

- Выпуск готовых товаров.

- Отгрузка товара.

- Покрытие дебиторского долга.

Первый тип отображает корректировку статей актива.

Пример №1. Рассмотрим проводки, используемые при операциях 1-го типа:

- ДТ50 КТ51. Перевод денег с р/с в кассу.

- ДТ20 КТ10. Направление материалов на производственные нужды.

- ДТ43 КТ20. Выпуск товара в производство.

- ДТ94 КТ10. Фиксация недостачи материалов по итогам инвентаризации.

- ДТ58 КТ51. Предоставление займа, предполагающего начисление процентов.

- ДТ01 КТ10. Отпуск материалов в производство.

Пример №2. Выполнен отпуск материалов в производство. Использоваться они будут для организации сцены. Материалы отпущены на сумму 20 000 руб. В этом случае будет увеличен актив «Траты в неоконченном производстве» на 20 000 руб.

Одновременно уменьшается актив «Сырье и материалы» на сумму 20 000 руб. Итог баланса остается прежним.

Второй тип

Схематически изменение можно выразить так П+ П-. Одно направление по пассиву увеличивается, другое – сокращается. Уменьшение/увеличение происходит на одну и ту же сумму. Корректировки затрагивают только пассив. То есть меняются только источники средств. В результате операций начинается движение финансовых источников. Ко второму типу относятся эти ХО:

- Перевод премий из фонда потребления.

- Удержания из ЗП.

- Увеличение резервного фонда.

Рассмотрим проводки, используемые при операциях второго типа:

- ДТ84 КТ82. Резервный капитал увеличивается за счет нераспределенной прибыли.

- ДТ70 КТ68.Налог на доход ФЛ.

- ДТ80 КТ84. Сокращен уставной капитал до размера чистых активов.

- ДТ96 КТ70. Начисление отпускных из резерва.

- ДТ91 КТ66. Получение процентов по краткосрочному займу.

Основание для проводок – протокол собрания, на котором принято решение о пополнении фонда.

Третий тип

Схематически изменение можно выразить так: А+ П+. Умножается и актив, и пассив. Валюта баланса и его итог также умножаются. Примеры операций третьего типа:

- Повышение объема учредительных взносов, произведенное посредством начисления денег.

- Амортизация по ОС, НМА.

- Начисление ЗП.

- Платежи на соцстрахование.

- Кредитование.

- Авансы от заказчиков.

3-й тип ХО предполагает умножение актива/пассива при сохранении тождества показателей. Валюта баланса будет увеличена.

Пример. От поставщика пришло сырье на сумму 200 000 руб. Оно было оприходовано на склад. В этом случае на аналогичную сумму увеличивается и актив «Сырье», и пассив «Кредиторский долг перед поставщиками». Итог по обоим направлениям (актив/пассив) повышается на 100 000 руб.

Пример записей по операциям 3-го типа:

- ДТ20 КТ70. Начисление ЗП сотрудникам, занятым на основном производстве.

- ДТ51 КТ66. Получение краткосрочного кредита (деньги выдаются банком).

- ДТ76 КТ91. Начисление штрафа за нарушение условий контракта.

- ДТ08 КТ70. Начисление ЗП сотрудникам, которые занимаются монтажом объектов ОС.

- ДТ41 КТ60. Покупка товаров.

- ДТ51 КТ67. Получение долгосрочного кредитования.

Первичные документы: соглашения с банками, контрагентами.

Четвертый тип

Схематически корректировку можно выразить так: А — П -. Сокращается и пассив, и актив. Валюта будет уменьшена. Подобная хозяйственная операция меняет показатели и в активе, и в пассиве. Эти значения будут уменьшены. То есть из предприятия выбывают деньги в равных суммах. Итоги остаются тождественными. Примеры операций 4-го типа:

- Выдача ЗП.

- Возврат кредита в банковское учреждение.

Пример. Из кассы взято 500 000 руб. Деньги будут направлены на выплату ЗП. В этом случае актив «Деньги» и пассив «Кредиторский долг по расчету с сотрудниками» сокращаются на 500 000 руб. Итог баланса по обоим направлениям сокращается на 500 000 руб.

Примеры проводок, используемых при операциях четвертого типа:

- ДТ70 КТ50. Выдача ЗП сотрудникам.

- ДТ66 КТ51. Возврат краткосрочного кредита, взятого в банке.

- ДТ91 КТ52. Отрицательная валютная разница по счету.

- ДТ91 КТ63. Начисление резерва по сомнительным задолженностям.

- ДТ60 КТ51. Погашения долга перед поставщиками.

- ДТ60 КТ62. Взаимозачет.

Это наиболее распространенные проводки в рамках четвертого типа.

К СВЕДЕНИЮ! Изменения в балансе не всегда тождественны корректировкам в бухучете. Типовые изменения в большинстве своем предполагают только смену структуры. Но итоги не меняются.

Сегодня тема нашего разговора будет носить немного бухгалтерский характер: речь пойдет про имущественную структуру предприятия. Наверняка многие знают, что активы — это помещения, заводы, пароходы и все, чем обладает компания. Однако не все в курсе, как они отражаются в балансе. Каким образом их можно оценивать?

Чем они отличаются от пассивов и как соотносятся между собой? В чем разница между оборотными и внеоборотными? И это только малая часть актуальных вопросов, которые я постараюсь разобрать и объяснить просто и понятно, как часто говорят, «для чайников».

Что такое активы и пассивы

Активы — это имущество, которым обладает компания на отчетную дату. Используя это имущество, предприятие осуществляет свою деятельность и пытается получить прибыль (левая часть баланса).

Пассивы — это экономические средства, за счет которых формируются активы компании (правая часть баланса).

Разница между пассивами и активами

Чтобы объяснить разницу и установить правильную причинно-следственную связь, приведу небольшой пример.

Компания покупает станок для своей деятельности за 100 рублей. Теперь станок — имущество компании и отражается в левой части баланса с оценкой 100 рублей. При этом, чтобы купить оборудование, фирма взяла заем в размере 100 рублей. Это пассив, он отражается в соответствующем месте в правой стороне баланса.

Собственные акции — это актив или пассив?

Отвечая на этот вопрос, следует использовать следующую бухгалтерскую логику.

Выпуск акций или других ценных бумаг — это привлечение средств, за счет которых можно покупать имущество, участвующее в деятельности организации. Значит, это источник формирования средств, соответственно, собственные акции — пассив и отражаются как капитал компании в правой части баланса.

Взаимодействие активов и пассивов

Приведу еще пару легких примеров.

У компании есть внесенные ее учредителями денежные средства, т.е. капитал (это пассив) в размере 100 рублей. Она покупает на них здание (актив) стоимостью 50 руб. При этом баланс будет выглядеть следующим образом: Пассивы = 100 руб. Активы = 50 руб. Здание и 50 руб. — это доступные денежные средства.

Далее компания приняла решение приобрести товары стоимостью 100 руб., но денег у нее не хватает, поэтому она взяла в кредит 50 руб. Баланс изменился: теперь в пассивах организации есть 100 руб. собственного капитала и 50 заемных средств.

В левой части баланса компании осталось здание, купленное на 50 руб., и появились товары на 100 руб. Свободных денежных средств у фирмы не осталось. Но баланс не изменился: 150 руб. = 150 руб.

Активы и пассивы в бухгалтерской отчетности

Все сведения о структуре фирмы содержатся в таком виде отчетности, как бухгалтерский баланс. Он заполняется не в свободной форме, а имеет определенные правила и структуру.

Активы включают в себя две формы:

- внеоборотные;

- оборотные.

Пассивы подразделяются на:

- собственный капитал;

- краткосрочные обязательства;

- долгосрочные обязательства.

Активы и пассивы по Кийосаки

Роберт Кийосаки — автор бестселлера «Богатый папа, бедный папа». Он предлагает свою систему градации имущественных элементов. Его книги разошлись многомиллионными тиражами, а лекции собирают (или собирали) огромное количество слушателей.

Поэтому часто люди натыкаются на эту информацию и начинают думать, что в бухучете и при чтении отчетности можно использовать предложенный им метод. Однако это не так.

Его правила определения не относятся к бухгалтерии, смысл их заключается в следующем:

- актив — это все, что приносит доход;

- пассив — это то, что требует вложений.

А главная мысль заключается в наращивании количества первых и сокращении числа вторых.

Ресурсы организации делятся на две большие группы: внеоборотные и оборотные. Главным образом при отнесении имущества к определенной группе выступают следующие факторы:

- Срок использования или реализации. Для внеоборотных активов срок использования в основном превышает 12 месяцев. Для оборотных ситуация противоположная и ограничивается сроком обращения в 12 месяцев.

- Ликвидность. Это показатель того, насколько быстро имущество можно превратить в деньги. Производственное здание обладает низкой ликвидностью и относится к внеоборотным средствам. Деньги обладают наивысшей ликвидностью и относятся строго к оборотным активам.

Пассивы подразделяются на три большие группы:

- Собственный капитал. Например, собственные средства, вложенные учредителями или деньги, привлеченные от выпуска акций и т.д.

- Долгосрочные обязательства. Срок погашения более 1 года.

- Краткосрочные. Срок погашения менее 1 года.

Что делать с активами и пассивами

По структуре баланса можно понять, каков размер компании, насколько она стабильна. Можно определить уровень закредитованности и прочие вещи, которые помогут оценить ее финансовое состояние.

Что такое чистые активы предприятия

Если говорить простыми словами, то ЧА (с англ. netassets) — это разница между общими активами и обязательствами компании. Иначе, это имущество, которое покрывается в рамках собственного капитала компании.

Тревожный звонок, если эта величина находится в отрицательной зоне. Тогда стоимость долгов превышает сумму всех активов.

ЧА и законодательство

По закону, если этот показатель снижается ниже определенного уровня, компания не имеет права выплачивать дивиденды за отчетный период.

Минимальный допустимый порог определяется как размер уставного капитала и резервного фонда. Привилегированные акции также учитываются как разница их номинала и ликвидационной стоимости.

Формула расчета

Формула расчета ЧА выглядит следующим образом:

Виды активов и что в них входит

Пора немного глубже взглянуть на структуру баланса.

Внеоборотные включают следующие подразделы по балансу:

- нематериальные активы;

- фин. вложения (более года);

- основные средства;

- отложенные налоговые обязательства.

Оборотные формируют следующие разделы:

- запасы;

- дебиторка;

- фин. вложения (менее года);

- деньги и эквиваленты.

Это неполный список, его еще могут дополнять некоторые статьи в зависимости от специфики деятельности компании, например «Результат исследований и разработок» и т.д.

Как формируется актив и пассив баланса

Здесь я обозначу тезисно главные соотношения при формировании баланса:

- Активы = Пассивы = (собственный капитал + обязательства).

- Активы – обязательства = собственный капитал.

Эти правила в бухгалтерской отчетности должны всегда соблюдаться.

Чистые активы предприятия: расчет и интерпретация

По сути, netassets показывает, во сколько реально можно оценить имущество, которым пользуется предприятие. В первую очередь это необходимо для анализа и выявления рисков банкротства компании.

Формула для расчета

ЧА рассчитываются по данным бухгалтерского баланса и включают в себя следующие показатели:

Пример расчета

Приведу расчет ЧА на примере реальной компании. Для этого я выбрал «Кузбасскую топливную компанию». Организация занимается добычей и реализацией энергетического угля. Отчетность взята по российским стандартам (РСБУ) за 2018 год и не включает в себя консолидированные данные по всей группе.

Компания не имеет доходов будущих периодов и задолженности учредителей. Поэтому расчет выглядит следующим образом:

40 029 277 тыс. руб. (сумма активов) – 16 679 715 тыс. руб. (долгосрочные обязательства) – 7 506 614 тыс. руб. (краткосрочные обязательства) = 15 842 948 тыс. руб.

Коды и строки бухгалтерского баланса

Расчет ЧА по строкам бухбаланса выглядит так:

(Активы, строка 1600) – (обязательства, строки 1400 и 1500) + (ДБП, строка 1530) – (задолженность учредителей, в составе строки 1170).

Диагностика эффективности бизнеса по методу чистых активов

Главное, на что нужно обращать внимание при анализе ЧА, — чтобы их величина не находилась в отрицательной зоне. Такая ситуация говорит о следующих тенденциях на предприятии:

- деятельность систематически приносит убытки;

- компания неспособна расплатиться по своим обязательствам.

В таком случае организации может грозить банкротство. Менеджеры фирмы должны отслеживать показатели netassets и стараться предпринимать действия, способствующие их повышению.

Оценка активов по балансу

Для оценки применяются разные аналитические коэффициенты или мультипликаторы, которые по-своему полезны и способны наглядно представить финансовую характеристику баланса компании. Далее я расскажу о некоторых из них.

Стоимость и средняя величина совокупных активов

Совокупный показатель объединяет стоимость внеоборотных и оборотных средств на определенную дату. Он указан под строкой 1600.

Т.е. (сумма на начало периода + сумма на конец) / 2.

Коэффициент реальных активов

Такому анализу подлежат активы, которые задействованы в производственном цикле. Это могут быть основные средства, продукция и т. д.

Коэффициент показывает, сколько в общей структуре имеется реальных активов (профильных). Поэтому принято считать, что нормальный показатель должен находиться выше 0,5 пункта. Это будет означать, что более половины их непосредственно задействовано в коммерческой деятельности фирмы.

Если коэффициент меньше, это означает, что большинство их непрофильные для организации и с этим могут быть связаны некоторые проблемы.

Коэффициент иммобилизации активов

Коэффициент показывает степень эффективности использования имущественных ресурсов компании. Считается он довольно просто. Для этого внеоборотные средства необходимо разделить на оборотные.

Считается, что чем ниже этот коэффициент, тем лучше финансовое состояние предприятия.

Коэффициент индекса постоянного баланса

Этот мультипликатор показывает, сколько внеоборотных средств покрывается за счет собственного капитала. Принято считать, что показатель должен быть ниже единицы, тогда финансовое состояние организации можно назвать стабильным.

При серьезном превышении этого лимита считается, что компания слишком закредитована и испытывает трудности с финансовым положением.

Заключение

Активы — это основа компании, то, куда она вложила деньги, чтобы впоследствии получать прибыль. Структура баланса — крайне важный аспект, без которого любой финансовый анализ будет неполным. Грамотный подход к оценке баланса организации, в свою очередь, может предоставить полный спектр информации о кредитоспособности и стабильности исследуемого бизнеса.

Надеюсь, было интересно, а главное, полезно. Обязательно подписывайтесь на новые статьи и делитесь ими в социальных сетях.

У многих людей понятие про финансовые активы и пассивы часто связано с какими-либо сложными бухгалтерскими учетами, балансом, сальдо и прочими малопонятными экономическими терминами. Но в действительности эти названия имеют довольно простое определение. Более того, известный бизнесмен, инвестор и писатель Роберт Кийосаки уверен, что четкое понимание того, что собой представляют активы и пассивы – это все, что необходимо знать, чтобы стать богатым. Так давайте же разберемся в этом важном вопросе подробнее.

- Активы и пассивы – определение

- Что представляют собой активы?

- Что представляют собой пассивы?

- Правильный баланс финансовых активов и пассивов

- С чего начать создание активов

- Заключение

Активы и пассивы – определение

Активы, если выражаться просто, являются всем тем, что приносит вам средства, то есть формируют ваши денежные потоки. В то же время к пассивам следует отнести то, что эти деньги у вас отнимает. Но чтобы лучше разобраться в этих понятиях, необходимо рассмотреть конкретные примеры каждого из них.

Что представляют собой активы?

- Так, основным вашим активом может быть недвижимость (дом, квартира, комната, участок земли и прочее), если вы сдаете ее в аренду. То есть вы можете в течение длительного времени копить средства на приобретение жилья и в последующем сдавать его разным жильцам – это будет приносить вам стабильный пассивный доход. Также со временем вы можете перепродать ваше имущество, что в конечном итоге тоже принесет свои дивиденды. Но на этом интересное о финансовых активах и пассивах только начинается.

- Акции различных компаний. Если вы приобретаете определенную долю (акцию) чьего-то бизнеса, то можете рассчитывать на получение части дохода от всей прибыли компании в будущем. Так же как и в случае с недвижимостью, ваши ценные бумаги можно будет перепродать со временем за большую сумму средств, чем вы потратили на их покупку.

- К активам можно отнести и ваши вложения в другие инструменты инвестирования – паевые, инвестиционные, трастовые фонды и банковские депозиты. Суть таких вложений заключается в том, что вы инвестируете определенную сумму и в дальнейшем получаете от ваших инвестиций пассивный доход.

- Авторские гонорары и отчисления, которые вы получаете от вашей интеллектуальной собственности. Это может быть продажа ваших книг, картин, музыки, видео, фильмов, сайтов и др.

- Кредитование, долговые расписки. То есть, когда вы даете ваши деньги какому-либо частному лицу или компании в долг под определенные проценты.

Что представляют собой пассивы?

- Недвижимость. Обратите внимание, существует принципиальная разница между тем, сдаете ли вы свое жилье в аренду (актив) или же оплачиваете все коммунальные услуги и отдаете доп. плату владельцу имуществом. Во втором случае такое использование недвижимости следует считать пассивом.

- Автомобиль. Аналогичная ситуация. Так, если вы используете ваше авто для работы (например, такси), то в таком случае вашу машину можно считать активом. Но если пользуетесь автомобилем только в личных нуждах и вынуждены регулярно платить за топливо, тех. обслуживание и ремонт, то, как вы понимаете, это будет уже пассив.

- К пассивам также относятся и все виды кредитов и задолженностей, которые вы должны выплачивать.

Правильный баланс финансовых активов и пассивов

Вышеперечисленные примеры вовсе не означают, что нужно тут же продавать вашу недвижимость и автомобиль, если вы их используете только для личных нужд и тратите на их содержание деньги. Однако для того, чтобы ваше благосостояние постепенно повышалось, необходимо научиться соблюдать правильный баланс между вашими активами и пассивами. То есть важно, чтобы доход от ваших активов всегда превышал необходимые расходы на содержание пассивов.

Стоит отметить, что приобретение и создание активов со временем позволит вам стать полностью независимым от финансов человеком, ведь по сути ваши деньги будут работать на вас, принося еще больше средств.

С чего начать создание активов

У многих людей единственным активом часто является их основная работа. Но если вы желаете выбраться из замкнутого круга «заработал-потратил», то начинайте уже в ближайшее время приобретать и создавать все новые источники дохода. Конечно, вот так сразу купить несколько доходных домов для последующей их сдачи в аренду вряд ли получится, но начать откладывать деньги для открытия того же банковского депозита может позволить себе каждый. Но это еще не все, что стоит знать о финансовых активах и пассивах.

И не стоит на этом останавливаться. Как вы уже понимаете, прежде всего, вам необходимо рационально и экономно распоряжаться доходами, чтобы у вас появилась возможность откладывать средства. А ваши накопления уже нужно вкладывать в определенные инвестиционные инструменты. После открытия уже упомянутого депозита в банке обратите внимание на ПИФы, акции перспективных компаний, накопительные и просто инвестиционные фонды.

Бесплатное обучение инвестированию:

Бесплатный курс «Основы инвестирования для начинающих» находится в приложении Тинькофф Инвестиции >>> .

При этом нужно как можно скорее избавляться от таких пассивов, как всевозможные долги. Единственным исключением можно считать лишь долгосрочный ипотечный кредит, так как в краткие сроки его погасить будет весьма затруднительно.

Немаловажно упомянуть и о том, что создание активов потребует от вас массу дисциплины и терпения. Ведь для обретения заветной финансовой свободы может понадобиться как минимум 5–10 лет. Но прежде, чем вы приобретете достаточное количество инвестиционных инструментов, которые обеспечат вам безбедное существование без необходимости регулярно работать, вам придется проявить такие качества характера, как терпение, целеустремленность и самодисциплина.

Заключение

Теперь вы четко понимаете, что представляют собой финансовые активы и пассивы, в чем заключаются их основные различия и как с помощью этих знаний обрести финансовую независимость. Идеально, если вы прямо сейчас составите план действий, где определите какое количество средств вы будете откладывать уже в этом месяце и куда станете инвестировать их в дальнейшем. Главное, чтобы суммарный доход от ваших активов преобладал над той суммой средств, которую вы тратите на содержание пассивов. И чем больше будет это преобладание, тем скорее вы достигнете заветной финансовой независимости. Успехов!

В прошлом месяце вы пахали, как конь. Каждый день закрывали по 3 сделки, а в неделю проводили по 10 встреч. В итоге, выручка выросла в два раза. Вы довольны собой и своей командой.

Посчитали чистую прибыль, получилось 2 миллиона. Заходите на радостях в интернет-банк, а там на счету только 500 тысяч. Где остальные?

О том, куда делись деньги, расскажет балансовый отчет, заяц Леха, ленивец Макар и дизайнер Андрей.

Что такое балансовый отчет

Баланс — это отчет, в который мы вносим активы и пассивы бизнеса. Активы — это все, чем владеет компания: оборудование, товар, офис, а пассивы — это деньги, за которые эти активы были куплены. Дальше раскроем подробнее.

Мы рекомендуем составлять баланс раз в месяц или квартал. Крупные бизнесы делают это раз в год, чтобы распределить прибыль по собственникам, но если мы не ошиблись, это пока не ваша история.

Как составлять баланс

Чтобы вы наглядно поняли, что такое баланс, возьмем дизайнера Андрея. Соберем баланс на примере его бурной жизни и дизайнерского бизнеса. Семейные и рабочие дела занесем в одну табличку.

Скачайте шаблон и составьте свой баланс вместе с нами.

Пустой шаблон балансового отчета

Первая половина баланса — активы

Активы — это все, что принадлежит компании, то есть то, что можно продать за деньги: машина, квартира, компьютеры, запасы на складе и даже долги.

Разобьем активы на общепринятые категории.

Основные средства

Все, что физически можно потрогать руками, зовется основными средствами. Это то, чем вы пользуетесь и что приносит вам пользу (и радость).

У Андрея из основных средств есть:

- однокомнатная квартира: 1 500 000 руб.

- автомобиль Хендай Акцент: 250 000 руб.

- Макбук Эйр: 40 000 руб.

- Айфон 5S: 20 000 руб.

- наручные часы Касио: 5 000 руб.

Основные средства в балансовом отчете

Если говорить о вашем бизнесе, то внесите в табличке все, что есть у компании — все, что можно продать: офисное оборудование, склад, свой офис, рабочая машина. Людей не считаем, так как торговать людьми как минимум незаконно.

Запасы

Если вы чем-то торгуете и есть свой склад, то на нем обычно есть какое-то количество товара. Это называется запасами. У Андрея тоже есть свои запасы, ведь кроме дизайнерства он в свободное время делает с женой конфеты.

Сейчас на продажу у него готово 10 коробок конфет, а в шкафу лежат ингредиенты для новой партии. Еще в холодильнике лежат почти готовые конфеты на 5 коробок. Посчитаем запасы Андрея по себестоимости:

- 10 коробок конфет: 3 000 руб.

- ингредиенты для производства: 4 500 руб.

- незавершенное производство: 1 500 руб.

Запасы в балансовом отчете

Деньги

Деньги компании, как ни странно, тоже стоят денег. А все что стоит денег, зовется активами.

Андрей зарабатывает 60 000 рублей в месяц. Сейчас у него есть:

- наличные: 20 000 руб.

- банковская карта: 25 000 руб.

- расчетник ИП: 100 000 руб.

Денежные средства в балансовом отчете

Дебиторка

В бизнесе есть обязательства. Кто-то всегда кому-то должен: сделать работу, отгрузить товар, заплатить за оказанные услуги. Каждая такая операция стоит денег. Когда должны вам — это называется дебиторской задолженностью.

У Андрея, как и у всех, тоже есть должники:

- занял брату на стартап: 20 000 руб.

- иллюстратор должен нарисовать картинки на сайт заказчика: 5 000 руб.

- клиент должен денег за готовый сайт: 50 000 руб.

Дебиторская задолженность в балансовом отчете

Сумма активов: 2 044 000 рублей (богатенький буратино)

Вторая половина баланса — пассивы

Пассивы — это деньги, на которые вы купили активы. Ведь все, чем владеет компания не может появиться из воздуха. Деньги на покупку активов берутся из нескольких мест: в банке, у инвестора или из вашего личного кошелька.

Пассивы состоят из двух блоков: обязательства и собственный капитал. Обязательства — это когда вы покупаете активы на чужие деньги, а собственный капитал — когда берете деньги из своего кармана.

Обязательства (чужие деньги)

Обязательства — это все то, что Андрей кому-то должен: сделать сайт, вернуть денег, привезти конфет. Измерим обязательства в деньгах, поделив на 3 категории:

Долгосрочные: это все, что вы заняли больше, чем на 1 год. Андрей купил квартиру в кредит: первоначальный взнос сделал сам, а остальные добил ипотекой. Платить еще 2 года.

Краткосрочные: долги, которые надо отдать меньше чем за год. Когда не хватает налички, Андрей пользуется кредиткой.

Кредиторская задолженность: это все, за что ты должен кому-то сделать или заплатить. Компании тут указывают долги перед: поставщиками, клиентами, сотрудниками (зп) и налоговой. А Андрей как раз должен сделать клиенту сайт.

В итоге по обязательствам у Андрея:

- ипотека: 400 000 руб.

- кредитка: 70 000 руб.

- сделать сайт: 100 000 руб.

Обязательства в балансовом отчете

Собственный капитал (свои деньги)

По сути, мы почти собрали баланс — выяснили, сколько чего есть у Андрея, кто ему должен, а кому должен он. Единственный момент, баланс не сходится на 1 574 000 рублей. Откуда появилась эта цифра?

Если в нижней строке не ноль — что-то пошло не так

Не пугайтесь, эта сумма — собственные деньги, которые Андрей потратил на покупку активов. Машину ему подарил дедушка, но за подарок деньги возвращать не надо, поэтому это тоже собственный капитал Андрея.

Заносим собственный капитал на 1 574 000 рублей в табличку, получаем заветный ноль в балансе.

Уравновесим баланс собственными средствами

Когда собственник видит ноль в балансе — мускулы лица расслабляются. Когда ноль не сходится, начинается судорожный поиск ошибок в отчете.

Почему активы равны пассивам?

Вы знаете, что все, что у вас есть, стоит денег. Квартиру, которая стоит 1,5 миллиона Андрей купил за те же 1,5 миллиона. Товары на складе, которые мы оценили в 700 тысяч компания закупила за те же 700 тысяч. Улавливаете? То есть стоимость ваших активов равна сумме денег, которые вы потратили на их покупку.

Не бывает так, что машина на авито стоит 350 тысяч, а продавцу вы отдали за нее только 300. Допустим, вы сторговались. Но тогда стоимость машины просто снизилась на 300 тысяч, которые вы и заплатили.

Зачем нам, вообще, баланс?

Баланс помогает найти деньги. Помните, в начале мы рассказали про бизнесмена, который заработал 2 миллиона, а полтора из них недосчитался? Так вот, в балансе этот мистер увидел, что 700 тысяч до сих пор у клиента, который обещает вот-вот заплатить за отгруженный товар, а остальные 800 лежат на складе в виде запасов. Деньги никуда не делись.

Баланс показывает, на какие деньги развивается бизнес: на свои или на чужие. Если развивается в основном на свои, то компания растет медленнее, но без рисков. В этом варианте нет ничего плохого, но, возможно, бизнес смог бы заработать больше с дополнительной финансовой поддержкой.

А если развитие идет по большей части за счет займов, бизнес развивается быстрее, но есть риск закрыться. При хрупкой бизнес-модели бизнес рухнет при первом месяце без продаж. Попросту будет нечем погашать долги. Если уж решили развиваться на чужие деньги, пусть это будет 50 на 50 с собственными вложениями.

У Андрея, кстати, с балансом все хорошо. Своих денег больше чем чужих. А когда вам должны больше, чем должны вы кому-то, значит бизнес — прибыльный. (ред: от этого прям муражки по коже).

Баланс показывает, как у компании с финансами. В нем видно: правильно ли директор вложил деньги в развитие, стала ли компания больше от этого зарабатывать, сколько денег взяли взаймы, а сколько из денег компании, на сколько бизнес зависит от банков и кредитов.

Баланс привлекает инвестора. Инвестор смотрит в баланс и оценивает ваш бизнес: на свои вы развиваетесь или занимаете, растете ли в деньгах из года в год. Так он понимает, сможете ли вы вовремя вернуть его деньги с процентами. Если хотите привлечь в бизнес инвестиции, баланс — это первый отчет, который попросит инвестор.

Что нам показал баланс

1. Чем владеет компания и за сколько это можно продать.

2. Кому и сколько должна компания.

3. Сколько прибыли компании пошло на покупку активов.

4. Где спряталась прибыль: запасы на складе, долг клиента или поставщика, аванс сотруднику.

5. На чьи деньги компания развивается: на свои или занимает.

Тема баланса сложная. Мы дали вам упрощенный вариант отчета и не стали грузить внеоборотными и оборотными средствами, нераспределенной прибылью и нематериальными активами.

Также мы не сможем в одной статье рассказать про то, как взаимодействовать со всеми тремя базовыми отчетами: ДДС, ОПиУ и балансом. Такие подробности мы разбираем и внедряем, когда работаем с предпринимателями на постоянной основе. Услуга называется «Финансовый директор на аутсорсе»

Финансовый директор на аутсорсе

Ну, раз уж вы спросили, то расскажем… В общем, главная услуга «Нескучных финансов» — это предоставление бизнесу финансового директора. Наш специалист придет и возьмет на себя ответственность за управленческий учет в вашей компании.

Возьмет ответственность — это значит, что он сначала внедрит необходимые отчеты, организует бизнес-процессы по сбору цифр, будет регулярно предоставлять отчетность и аналитику по показателям. Параллельно будет обучать собственника финансам и помогать в принятии прибыльных управленческих решений.

Работа полностью ведется в онлайне: таблицы в онлайн-сервисах, встречи через Скайп. Финансовый директор станет полноценным членом вашей команды, а вы вскоре почувствуете, что вопрос с финансами в компании под контролем.

Переходите на наш сайт, чтобы подробнее прочитать про услугу и записаться на консультацию по продукту.

В следующий раз

В следующий раз расскажем про оборотный капитал и почему его называют замороженными деньгами собственника. Покажем, как он влияет на деньги в кассе, как им управлять и какие проблемы будут, если этого не делать.

До скорого,

Саша и Андрюша.

P. S. Дизайнер Андрей — выдуманный персонаж и никакого отношения к нашему Андрею не имеет. Любые совпадения случайны. Зуб даём.

О том, как читать бухгалтерский баланс мы говорили в этой статье. Сегодня поговорим про типы изменения валюты баланса.

Валюта баланса – это итоговый показатель двух разделов: актива и пассива (строка 1600 по активу, и 1700 – по пассиву)

Разные операции могут по-разному влиять на структуру баланса. А баланс, мы знаем, – важнейший источник информации о финансовом положении организации.

Но даже в процессе хозяйственной деятельности, когда происходит увеличение или уменьшение капитала и обязательств, эти операции не нарушают равенства актива и пассива. Хотя в разрезе отдельных статей и самих итогов баланса, могут происходить изменения.

Это объясняется тем, что каждая операция затрагивает две статьи баланса, а именно: размер состава имущества или величину источников его образования. При этом они могут находиться одновременно как в активе, так и в пассиве.

Так вот, в зависимости от характера изменений статей баланса операции можно разделить на 4 типа:

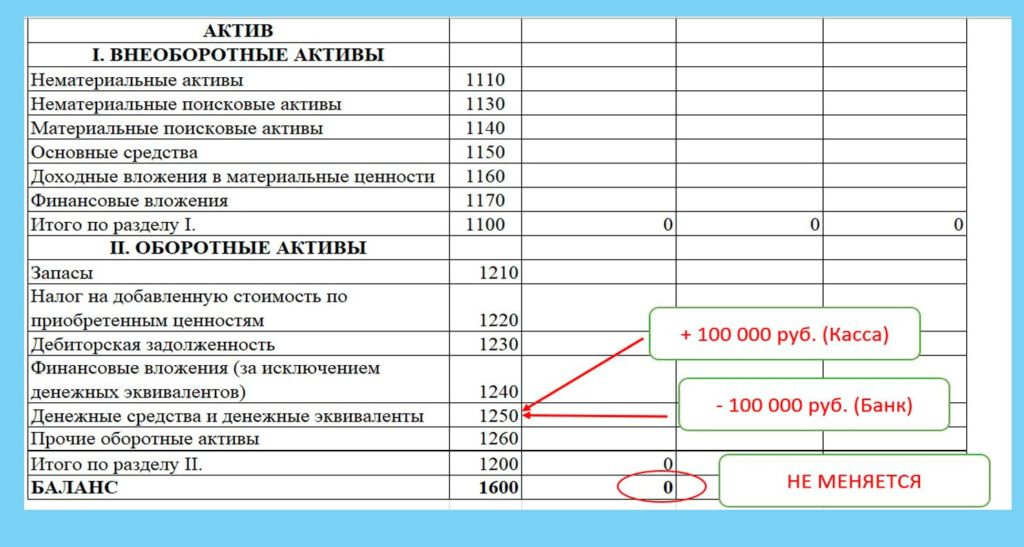

Первый тип изменения валюты баланса – + АКТИВ — АКТИВ – характеризуется изменением статей актива при неизменной валюте баланса

Например: для выдачи зарплаты персоналу организации с расчетного счета в кассу поступили наличные денежные средства в сумме 100 000 рублей. Согласно этой операции затрагивается две статьи актива баланса: 51 счет «Расчетные счета», 50 счет – «Касса». По счету 50 «Касса» сумма увеличивается, а по счету 51 «Расчетные счета» сумма уменьшается. Проводки будут следующие:

Дт 50 Кт 51 – 100 000 рублей

В результате этой операции валюта баланса не изменится, а лишь внутри раздела Актива изменятся суммы.

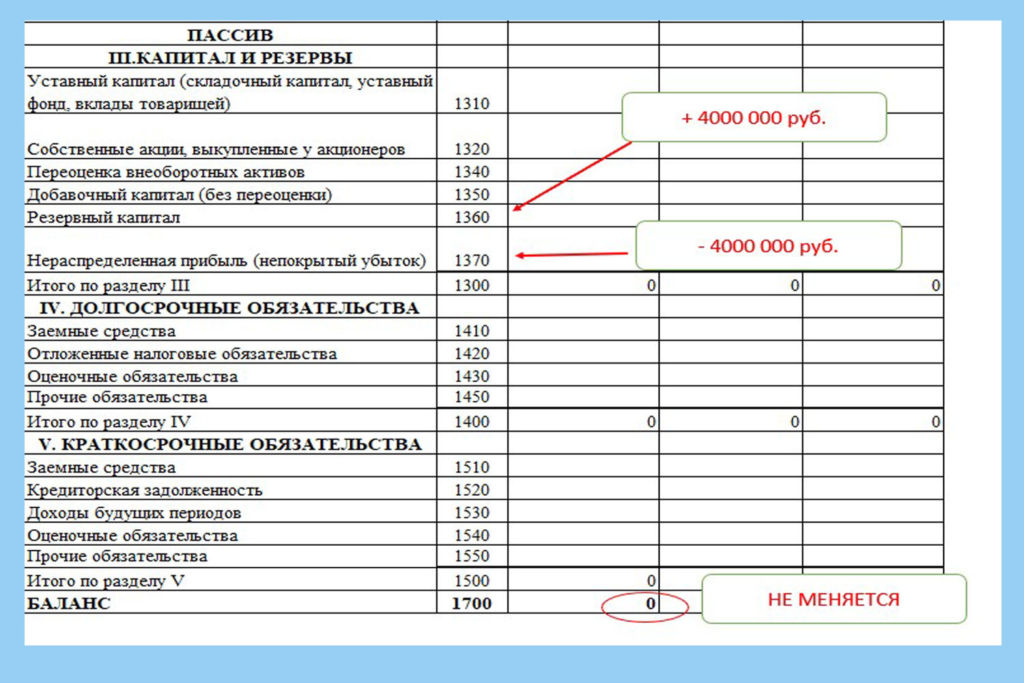

Второй тип изменения валюты баланса – + ПАССИВ — ПАССИВ – характеризуется изменением статей пассива при неизменной валюте баланса

Например: на основании протокола собрания учредителей часть чистой прибыли, оставшаяся в распоряжении организации в сумме 4000 тыс. рублей, направляется на увеличение резервного капитала. Согласно этой операции, затрагиваются две статьи пассива в третьем разделе баланса – «Нераспределенная прибыль» счет 84 в сторону уменьшения и «Резервный капитал» счет 82 в сторону увеличения. В результате проводка будет следующая:

Дт 84 Кт 82 – 4 000 000 рублей

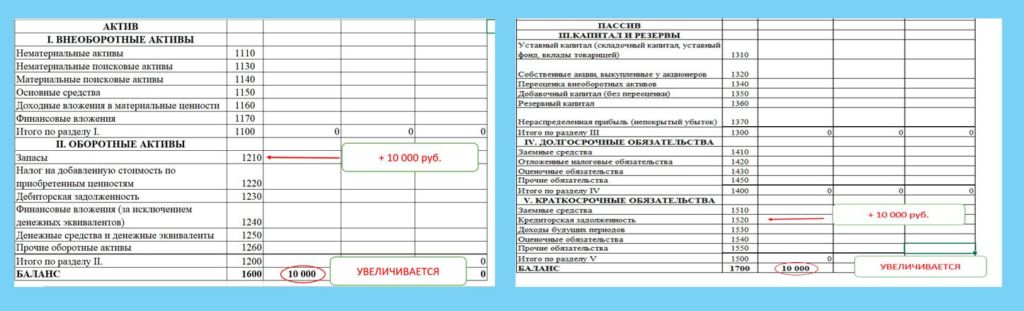

Третий тип изменения валюты баланса – + АКТИВ + ПАССИВ – вызывает изменения в статьях актива и пассива в сторону увеличения при равенстве валюты баланса

Например, от поставщиков получены и оприходованы на склад организации материалы на сумму 10 000 рублей. Согласно этой операции, статьи актива баланса «Материалы» счет 10 и пассива баланса «Расчеты с поставщиками» счет 60 увеличатся; валюта баланса также увеличится на эту сумму. Бухгалтерская проводка будет следующая:

Дт 10 Кт 60 – 10 000 рублей.

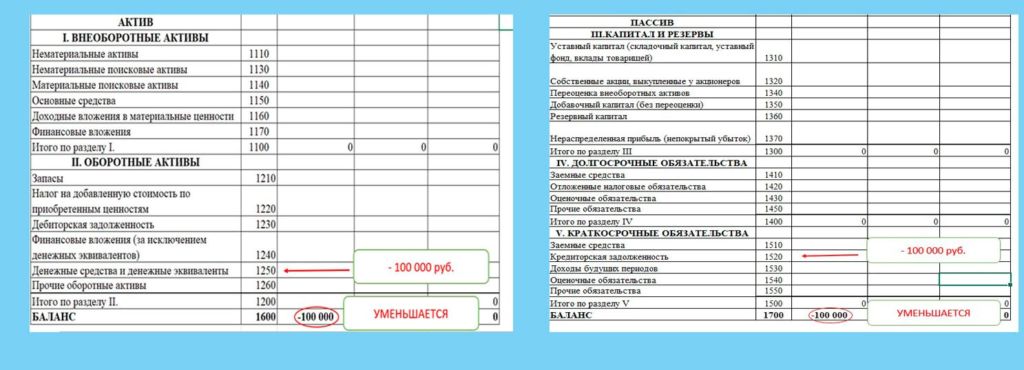

Четвертый тип изменения валюты баланса – — АКТИВ — ПАССИВ – вызывает изменения в статьях актива и пассива в сторону уменьшения при равенстве валюты баланса

Например, выдана заработная плата персоналу организации в сумме 100 000 рублей. В результате этой хозяйственной операции статья актива баланса 50 «Касса» и статья баланса 70 «Расчет с персоналом по оплате труда» уменьшаются. Валюта баланса также уменьшится на сумму хозяйственной операции. Проводка будет следующая:

Дт 70 Кт 50 – 100 000 рублей.

Увеличение валюты баланса может говорить об увеличении активов и масштабировании хозяйственной деятельности предприятия, а снижение валюты баланса (в абсолютном выражении) наоборот, может свидетельствовать о снижении деловой активности.

Но однозначно по данному показателю интерпретировать нельзя, так как анализ финансовой отчетности и финансово-хозяйственной деятельности предприятия процесс достаточно емкий и требует анализа многих показателей для установления заключения.

Если Вам необходимо легко изучить бухгалтерский учет без заучивания и в результате получить именно ПОНИМАНИЕ бухгалтерского учета, я Вас приглашаю пройти онлайн курс «Бухгалтерский учет с нуля» после изучения которого Вы легко сможете составлять бухгалтерские проводки, закрывать счета, составлять баланс, отчет о прибылях и убытках и даже налоговые декларации. Подробно об этом курсе Вы можете узнать здесь.

Читайте также: