Дивиденды начислены но не выплачены как отразить в 2 ндфл

Опубликовано: 22.04.2024

Часть чистой прибыли ООО распределяют между собственниками — такие выплаты именуются дивидендами. Как и с другого дохода физического лица, с дивидендов удерживается НДФЛ. Также они подлежат отражению в справке 2-НДФЛ.

Срок выплаты дивидендов и отчисления НДФЛ

В соответствии с законодательством, дивиденды могут выплачиваться ежеквартально, один раз в полугодие или ежегодно. Доход, направленный на выплату дивидендов, делится пропорционально размеру доли каждого участника.

Выплата происходит в несколько шагов:

Расчет размера прибыли, подлежащей распределению.

Утверждение решения о выплате дивидендов.

Перечисление средств (необходимо произвести не позднее 60 дней после того, как принято решение).

Налог на доходы физлиц удерживается одновременно с выплатой дивидендов. Ставки таковы:

для резидентов Российской Федерации — 13%:

для нерезидентов — 15 %.

Взнос НДФЛ в казну производится в такие сроки:

Общество с ограниченной ответственностью обязано перечислить суммы налогов на следующий после выплаты дивидендов день;

Акционерное общество – не позднее месяца после перевода денег.

Порядок расчета налога

Удержание и перечисление налога производится отдельно с каждой выплаты дивидендов, даже если в течение года они выплачиваются неоднократно. При исчислении НДФЛ в этом случае не применяются стандартные, имущественные либо социальные вычеты.

Покажем порядок расчета на примерах.

Пример 1

Распределяется прибыль ООО в сумме 250 000 рублей. В составе Общества 2 учредителя — резидента РФ:

Абрамов Н.В. с долей 60%;

Алексеев К.Д. с долей 40%.

НДФЛ рассчитывается по стандартной формуле: Прибыль Х Налоговая ставка.

Сумма дивидендов составит:

Абрамов: 250 000 Х 0,6= 150 000 рублей;

Алексеев: 250 000 Х 0,4 = 100 000 рублей.

Абрамов: 150 000 Х 13% = 19 500 рублей;

Алексеев: 100 000 Х 13% = 13 000 рублей.

Именно столько налога нужно удержать с каждого учредителя и перечислить в бюджет. Эти же цифры отражаются в форме 2-НДФЛ.

Пример 2

ООО «Техносервис» получило дивиденды от участия в ООО «Алмаз» в размере 1 млн рублей и уплатило с них налог на прибыль. ООО «Техносервис» также получило прибыль от собственной деятельности и решило выплатить учредителям дивиденды в общей сумме 2 млн рублей. В этом Обществе двое участников:

ООО «Орбита» с долей 60%. Общество получит дивиденды в сумме: 2 000 000 Х 0,6 = 1 200 000 рублей (указываем справочно, в дальнейших расчетах сумма не фигурирует);

Гражданин Гаврилов В.Ф. с долей 40%. Он получит дивиденды в сумме 2 000 000 Х 0,4 = 800 000 рублей.

Перед бухгалтером ООО «Техносервис» стоит задача удержать НДФЛ с выплаты Гаврилову.

Если бы Общество не уплачивало с полученных от ООО «Алмаз» дивидендов налог на прибыль, следовало бы применить стандартную формулу и рассчитать НДФЛ, как показано в Примере 1. В этом случае налог Гаврилова составил бы: 800 000 Х 13% = 104 000 рублей.

Однако по условиям задачи налог на прибыль с дивидендов уплачивался. Случаи, когда это происходит, описаны в пункте 3 статьи 284 НК РФ. Так бывает, когда юридическое лицо имеет в организации, выплатившей дивиденды, долю менее 50% либо владеет ею меньше года.

Поскольку ООО «Техносервис» уплатило с полученных дивидендов налог на прибыль, то Гаврилову В.Ф. при расчете НДФЛ полагается вычет. При таких обстоятельствах налог на доход будет рассчитываться по правилам, приведенным в пункте 5 статьи 275 НК РФ.

Расчет удобнее сделать в два этапа:

Исчислить величину вычета НДФЛ по формуле (где Д — дивиденды):

Д, выплаченные собственнику / Д, выплаченные всем собственникам Х Д, полученные ЮЛ от участия в других обществах

Исчислить налог: (Д собственника — вычет из пункта 1) Х 13%.

Применим эти формулы к примеру и рассчитаем НДФЛ Гаврилова В.Ф.:

Вычет : 800 000 / 2 000 000 Х 1 000 000 = 400 000 рублей.

НДФЛ: (800 000 – 400 000) Х 13% = 52 000 рублей.

Сроки сдачи отчетности

2-НДФЛ представляется налоговыми агентами не позднее 1 апреля года, следующего за отчетным. Если НДФЛ удержать не удалось, форма представляется не позднее 1 марта — при этом в поле «Признак» указывается «2».

За опоздание с подачей справки накладываются штрафные санкции — 200 рублей за каждый экземпляр. Если форма содержит недостоверные или неполные сведения, начисляется штраф в размере от 300 до 500 рублей за одно правонарушение. Взыскание в сумме от 100 до 300 рублей накладывается и на директора фирмы.

Важно! Можно избежать от ответственности, если ошибки будут обнаружены и устранены раньше ИФНС. Для внесения исправлений требуется представить корректирующую справку 2-НДФЛ.

Как заполнить справку

Дивиденды указываются в 2-НДФЛ в сумме с прочими доходами, облагаемыми налогом по той же ставке. Это 13% для резидентов РФ. То есть дивиденды будут отражены в разделе 2 формы 2-НДФЛ вместе, например, с заработной платой, если участник является сотрудником своей компании.

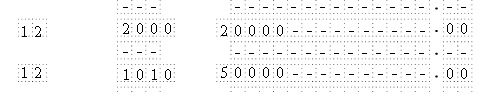

В Приложении (страница 2) нужно указать сумму дивидендов с кодом 1010. Сумма указывается полностью, включая размер НДФЛ. Если применяется вычет (см. Пример 2 чуть выше), то строкой ниже указывают код вычета — 601, а также его сумму.

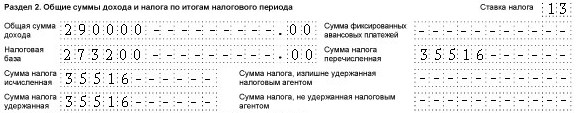

Допустим, ООО в конце года выплатило дивиденды собственнику, который работает в этой же компании и получает 20 000 рублей. Сумма дивидендов составила 50 000 рублей. Общий доход, облагаемый по ставке 13%, составит:

20 000 Х 12 + 50 000 = 290 000 рублей.

Эта сумма будет указана в разделе 2 формы 2-НДФЛ, при этом отдельно дивиденды выделять (например, заполнять на их сумму отдельный лист раздела 2) не нужно:

На странице 2 в Приложении дивиденды указаны с кодом 1010 за декабрь:

Пример заполнения справки 2-НДФЛ с дивидендами можно найти в конце материала: Новая форма 2-НДФЛ с 2019 г. — образец заполнения.

На показатели бухгалтерской отчетности влияют как начисленные, так и выплаченные дивиденды. Некоторые особенности нужно учитывать при указании промежуточных дивидендов, а также дивидендов, выплаченных в натуральной форме и не выплаченных в срок. Вспомним, в каких формах бухгалтерской отчетности отражаются дивиденды.

Бухгалтерский баланс

Дивиденды – это часть прибыли, оставшаяся после налогообложения, которую распределили между участниками, акционерами. Сумму дивидендов рассчитывают и выплачивают в определенном порядке и в строго установленные сроки.

В бухучете начисленные дивиденды, включая промежуточные, показывают в периоде их начисления, проводкой:

- Дебет 84 Кредит 75 (70)

- начислены дивиденды.

Как видно, начисленные дивиденды уменьшат нераспределенную прибыль. Поэтому остаток по счету 84 учитывают по строке 1370 «Нераспределенная прибыль (непокрытый убыток)» баланса.

Показатель нераспределенной прибыли отражается за вычетом начисленных дивидендов (в т.ч. промежуточных).

Промежуточные дивиденды, выплаченные в течение года, за который подготавливается бухгалтерская отчетность, в годовом бухгалтерском балансе следует отражать обособленно в разделе «Капитал и резервы» (в круглых скобках). Например, по строке 1371 «в том числе промежуточные дивиденды».

А задолженность перед учредителями по невыплаченным дивидендам отражают в пассиве баланса по строке 1520 «Краткосрочная кредиторская задолженность».

Начисление и выплату дивидендов в Отчете о финансовых результатах не отражают, так как здесь показывают всю сумму прибыли к распределению.

Пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах

Если годовые дивиденды за отчетный год объявлены до подписания отчетности, это является событием после отчетной даты и подлежит отражению в пояснениях к Бухгалтерскому балансу и Отчету о финансовых результатах. В учете эту операцию проводят в периоде начисления дивидендов.

Если в отчетном периоде восстановлены заявленные, но невостребованные дивиденды, то это также нужно описать в пояснении. Так вы раскроете причины расхождения чистой прибыли Отчета о финансовых результатах с данными Бухгалтерского баланса.

Другие формы бухгалтерской отчетности

Начисленные дивиденды отражаются также в Отчете об изменении капитала. Для этого здесь предназначена строка 3327 «Уменьшение капитала – дивиденды». Никаких особенностей при заполнении этого показателя нет.

А сумму выплаченных дивидендов отразите по строке 4322 «Платежи на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)» Отчета о движении денежных средств.

При заполнении этого отчета помните, что здесь речь идет именно о движении денег. Поэтому показать нужно выплату дивидендов только в денежной форме. Если же дивиденды выданы имуществом, в Отчете о движении денежных средств их не показывают.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Невостребованные дивиденды

Отдельно рассмотрим ситуацию с невостребованными дивидендами.

Сначала вспомним, откуда берутся невостребованные дивиденды.

Если фирма не выплатила дивиденды, собственник (акционер или участник) имеет право требовать их в течение 3 лет. Этот трехлетний срок начинает течь с даты, когда истек период для выплаты дивидендов.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Когда этот срок, отведенный на право требования дивидендов, пройдет, невостребованные дивиденды должны быть восстановлены в составе чистой прибыли общества (п. 9 ст. 42 Закона об АО, п. 4 ст. 28 Закона об ООО).

При этом делают проводку:

- Дебет 75 Кредит 84 субсчет «Чистая прибыль»

- восстановлены в составе чистой прибыли невостребованные дивиденды.

В доходы фирмы восстановленные невостребованные дивиденды не включаются, причем как в бухгалтерском, так и в налоговом учете. Они идут напрямую в состав чистой прибыли.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Устав общества может предусматривать больший срок для требования выплаты дивидендов, но не более 5 лет.

Выбор читателей

Разъяснения ФСС: как получить Сведения о застрахованном лице

Бесплатная КЭП с 1 июля 2021 года: кому и как ее получить

С 1 июля новые правила блокировки расчетных счетов

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Расчет 6-НДФЛ

Разъяснения по вопросу составления расчета 6-НДФЛ следующие. Порядок заполнения формы 6-НДФЛ утвержден приказом ФНС России .

Раздел 1 расчета 6-НДФЛ формируется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета за соответствующий период отражаются те операции, которые произведены за последние три месяца этого периода. По строке 025

«В том числе сумма начисленного дохода в виде дивидендов»

указывается обобщенная по всем физлицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 030 «Сумма налоговых вычетов» — обобщенная по всем физлицам сумма вычетов нарастающим итогом с начала налогового периода. Здесь отражаются, в том числе, расходы по операциям с ценными бумагами.

Указанная строка заполняется согласно значениям кодов видов вычетов (перечень кодов утвержден приказом ФНС России ). Таким образом, при заполнении раздела 1 расчета 6-НДФЛ по строке 025 указывается общая сумма доходов в виде дивидендов, распределенная в пользу физических лиц, а по строке 030 — сумма, уменьшающая налоговую базу по доходам в виде дивидендов (код вычета «601»).

Что такое дивиденды

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации.

Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения.

При ЕНВД — прибыль за вычетом единого налога на вмененный доход. При ЕСХН — прибыль за вычетом единого сельхозналога.

Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Повышение НДФЛ в 2021 году для физических лиц

НДФЛ – это обязательное денежное отчисление в налоговую с каждого вида дохода граждан. Попробуем разобраться, будет ли повышение НДФЛ в 2021 году для физических лиц. Ежемесячная оплата НДФЛ сказывается на бюджете каждого россиянина.

Но это не мешает правительству выдвигать все новые инициативы, то обещая упразднить налог на доходы вовсе, то грозясь поднять его до 15% или даже 17%.

Популярное

ЕНВД НДФЛ Больничный лист Кадровое делопроизводство Страховые взносы ПФР Законодательство Выплаты персоналу ККТ | 14:00 13 марта 2021 Декретный отпуск Бухгалтерская отчетность Бухгалтерский учет Пенсионеры, Транспортный налог Выплаты персоналу Штрафы Бухгалтерская отчетность Современный предприниматель Налоги и учет для малого бизнеса © 2006 — 2018 Все права защищены.

При полном и частичном использовании материалов, активная ссылка на spmag.ru обязательна, при условии соблюдения .

Отражать ли дивиденды в отчете

При выплате дивидендов компания-плательщик выступает для физлица налоговым агентом.

Иначе говоря, на нее возлагается необходимость по удержанию и выплате налога на физических лиц. Надо отражать это в бланке 2-НДФЛ или нет, зависит от формы собственности фирмы:

- ООО обязаны подавать 2-НДФЛ при выплатах дивидендов своим учредителям.

- АО – нет. Они вместо этого данные сведения выносят в декларацию по перечисленному налогу на прибыль. А именно в приложении 2.

На это указывается в письмах:

- ФНС БС-4-22/1443 от 2-го февраля того же года.

- Минфина 03-04-07/3263 от 29-го января 15-го года.

О дивидендах нужно отчитаться перед ИФНС

Ситуация Кто должен отчитаться Какая отчетность сдается Срок сдачи отчетности НДФЛ с дивидендов удержан налоговым агентом Налоговый агент Если дивиденды выплачивает АО (независимо от применяемого налогового режима) – декларация по налогу на прибыль с заполненным приложением № 2 Не позднее 28 марта года, следующего за годом выплаты дивидендов Если дивиденды выплачивает ООО — Справка по форме 2-НДФЛ (с признаком «1») Не позднее 1 апреля года, следующего за годом выплаты дивидендов () НДФЛ с дивидендов не удержан налоговым агентом Налоговый агент Справка по форме 2-НДФЛ () Не позднее 1 марта года, следующего за годом выплаты дивидендов ().

Справка по форме 2-НДФЛ (с признаком «1») Не позднее 1 апреля года, следующего за годом выплаты дивидендов (когда сдается отчетность по всем выплаченным физлицам доходам) Физлицо Декларация по форме 3-НДФЛ Не позднее 30 апреля года, следующего за годом получения дивидендов НДФЛ с дивидендов исчисляется и уплачивается «физиком» Физлицо Также с 2016 г. все налоговые агенты (АО и ООО) должны отражать суммы выплаченных дивидендов в форме .

Расчет НДФЛ с дивидендов

При расчете НДФЛ с дивидендов не применяются стандартные, социальные и имущественные налоговые вычеты, данный порядок подтвержден в п.

3 ст. 210 НК РФ, Письме ФНС от 23.06.2016 № Даже если дивиденды выплачиваются несколько раз в течение года, налог рассчитывается по каждой выплате отдельно, то есть не нарастающим итогом (п.

2 ст. 210, п. 5 ст. 275 НК РФ):Пример.

организацией, которая сама не получает дивидендовООО «Альфа» выплатило своему участнику Иванову А.А.

дивиденды в сумме 4 000 000 руб.При их выплате удержан НДФЛ в сумме 520 000 руб. (4 000 000 руб. x 13%), участнику перечислено 3 480 000 руб.

(4 000 000 руб. — 520 000 руб.).Ситуация 2. Ваша компания сама получает дивидендыЕсли вы получаете только дивиденды, облагаемые налогом на прибыль по ставке 0%, НДФЛ можно рассчитывать так же, как в Ситуации 1.В остальных случаях для расчета налога вам потребуются следующие показатели (п.

2 ст. 210, п. 5 ст. 275 НК РФ, Письмо Минфина от 14.10.2016 № 03-04-06/60108):

- сумма дивидендов, начисленная всем участникам, — величина «Д1»;

- сумма дивидендов, полученных вашей компанией, — величина «Д2». В нее включаются дивиденды, которые:

- ранее не учитывались при расчете налогов с выплаченных вами дивидендов.

- не облагались налогом на прибыль по ставке 0%;

Чтобы рассчитать НДФЛ, действуйте так:Рассчитайте вычет по НДФЛ по формуле:Рассчитайте налог с дивидендов, начисленных участнику, по формуле:Пример.

организацией, которая сама получает дивидендыООО «Альфа» принадлежат доли в уставных капиталах:

- ООО «Дельта» — 30%.

- ООО «Гамма» — 100% (ООО «Альфа» владеет этой долей пять лет);

ООО «Альфа» были получены дивиденды от ООО «Гамма» в сумме 1 000 000 руб.

и от ООО «Дельта» — в сумме 1 500 000 руб. Эти дивиденды ранее не учитывались при расчете НДФЛ с дивидендов, выплаченных ООО «Альфа» своим участникам.ООО «Альфа» распределило между участниками прибыль в сумме 4 000 000 руб., в т.ч.:

- ООО «Бета» — 2 400 000 руб.

- Иванову А.А. — 1 600 000 руб.;

НДФЛ с дивидендов, выплачиваемых Иванову А.А., рассчитывается так:

-

вычет по НДФЛ с дивидендов составляет 600 000 руб. (1 600 000 руб. / 4 000 000 руб.

x 1 500 000 руб.). Дивиденды, полученные от ООО «Гамма», при расчете вычета не учитываются, поскольку облагаются налогом на прибыль по ставке 0% (пп. 1 п. 3 ст. 284 НК РФ); НДФЛ с дивидендов составит 130 000 руб.

((1 600 000 руб. — 600 000 руб.) x 13%).

Участник получает 1 470 000 руб. (1 600 000 руб. — 130 000 руб.).

НДФЛ с дивидендов уплачивается на обычный КБК для НДФЛ — 182 1 01 02010 01 1000 110.Уплатить налог, удержанный ООО с выплаченных участникам дивидендов, надо не позднее дня, следующего за днем перечисления дивидендов (п. 6 ст. 226 НК РФ). Организации, которые выплачивают дивиденды физлицам, должны представить на них справки 2-НДФЛ (п.

2 ст. 230 НК РФ).Сумму выплаченных дивидендов надо отразить в разд. 3 справки с указанием ставки налога — 13%.

Сумма дивидендов указывается полностью, без уменьшения на сумму удержанного налога. Код дохода для дивидендов — «1010».Если при расчете НДФЛ вы учитывали дивиденды, полученные от других организаций, в той же строке разд. 3, где вы указали сумму дивидендов, укажите сумму вычета с кодом «601».

Если вычет не предоставлялся, то в графе «Сумма вычета» поставьте «0» (разд. I Порядка заполнения формы 2-НДФЛ).Указывать вычет по НДФЛ с дивидендов в разд. 4 не надо (разд. VI Порядка заполнения формы 2-НДФЛ).Если помимо дивидендов вы выплачивали участнику другие доходы, облагаемые по ставке 13%, в т.ч.

1 п. 1 ст. 223 НК РФ). Начисленные, но не выплаченные дивиденды в 6-НДФЛ не отражаются.В разд. 1 укажите:

- в строках 040, 045 и 070 — НДФЛ с дивидендов.

- в строках 020 и 025 — всю сумму дивидендов, выплаченных в отчетном периоде, вместе с НДФЛ;

- в строке 030 — вычет с дивидендов, если он применялся;

В разд. 2 в отдельном блоке строк 100 — 140 покажите все дивиденды, выплаченные в один день, указав:

- в строках 130 и 140 — дивиденды вместе с НДФЛ и удержанный налог.

- в строке 120 — следующий рабочий день после выплаты;

- в строках 100 и 110 — дату выплаты;

Дивиденды, выплаченные в последний рабочий день отчетного периода, в разд. 2 не показывайте. Отразите их в разд. 2 за следующий квартал (Письма ФНС от 02.11.2016 № БС-4-11/20829@, от 24.10.2016 № Т.

А. , к.э.н., практикующий аудитор, налоговый консультант, доцент МГУУ Правительства Москвы, ген. директор аудиторской фирмы ООО «ТЕРРАФИНАНС» Источник: Рубрики: Подписывайтесь на «Утреннего бухгалтера». Все для бухгалтера. Пора завести блог на Клерк.ру Блог компании на «Клерке» — это ваш новый инструмент, чтобы рассказать о себе.

Мы не просим купить подписку. У нас вообще все бесплатно. Иногда команде «Клерка» это непросто.

Помогите ей. Это легко © 2001–2020, Клерк.Ру. 18+

Рубрики

- Право

- Кадры

- Налоги

- Бизнес

- Бухгалтерский учет и отчетность

Налоги и взносы | 16:01 25 июля 2016 Налоги и взносы | 10:30 17 апреля 2021 Налоги и взносы | 17:22 19 ноября 2015 6-НДФЛ | 10:30 5 июля 2018 Налоги и взносы | 11:19 19 августа 2015 Налоги и взносы | 11:25 2 декабря 2021 Налоги и взносы | 17:34 10 июня 2015 Налоги и взносы | 15:36 9 января 2018 Налоги и взносы | 16:49 21 июня 2016 Налоги и взносы | 12:32 30 мая 2016 Налоги и взносы Налоги и взносы | 15:33 30 апреля 2015 Налоги и взносы | 9:17 31 января 2021 Налоги и взносы | 11:13 22 марта 2016 Налоги и взносы | 14:40 25 июня 2021

С 2021 года изменились правила отражения дивидендов в отчетности

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

03.02.2021 подписывайтесь на наш канал

С 2021 года сведения о дивидендных доходах физических лиц необходимо отражать в справках по форме 2-НДФЛ.

Об этом предупреждает ФНС в . Ведомство поясняет, что с 1 января текущего года для налоговых агентов по НДФЛ, которые выплачивают физлицам дивиденды по операциям с ценными бумагами или производными финансовыми инструментами, . Соответственно, сведения о дивидендах, выплаченных физическим лицам за 2021 год, в этом приложении уже не могут быть отражены.

С 2021 года указанную информацию следует представлять в справках по форме 2-НДФЛ, как это было ранее. В ФНС уверены, что такое упрощение порядка отражение доходов поможет снизить административную нагрузку на налоговых агентов.

БУХПРОСВЕТ Организации, выплачивающие дивиденды, обязаны удержать и уплатить за получателей НДФЛ. Срок уплаты налога с выплаченных физлицам дивидендов установлен в соответствии с пунктом 6 статьи 226 НК РФ. Налог с дивидендов уплачивается не позднее дня, следующего за днем выплаты дивидендов.

Ставка НДФЛ зависит от налогового статуса получателя дивидендов. Налоговые резиденты платят налог с дивидендов по ставке 13%, а нерезиденты — по ставке 15%.

Срок уплаты налога — не позднее дня, следующего за днем выплаты дивидендов.

Кроме того, организации, которые выплачивают физлицам дивиденды, обязаны представлять расчет по форме 6-НДФЛ.

Каков общий порядок отражения дивидендов физлицу в новой справке 2-НДФЛ?

Дивиденды в новой 2-НДФЛ следует отражать вместе с остальными доходами, облагаемыми по той же ставке.

В типовом случае, когда физлицо-получатель является налоговым резидентом РФ, это будет 13%.

Признак 1 проставляется в новой справке, если дивиденды выплачены деньгами и НДФЛ удержан у источника (ст. 226 НК РФ). Подать 2-НДФЛ с признаком 1 нужно не позже 1 апреля года, следующего за годом выплаты. Признак 2 (налог не удержан) нужно проставить в справку, если дивиденды выплачены в неденежной форме (например, в натуральной).

В данном случае плательщик дивидендов не удерживает налог у источника и обязанность рассчитать и заплатить НДФЛ в бюджет ложится на получателя дивидендов (ст.

228 НК РФ). Подать 2-НДФЛ с признаком 2 нужно не позже 1 марта года, следующего за годом выплаты.

Налог на дивиденды в 2021 году (НДФЛ)

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст.

НК РФ). На руки учредитель получает сумму за минусом налога. Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб.

НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет.

На руки учредитель получил 435 000 руб. (500 000 руб. – 65 000 руб.). Перевести налог в бюджет нужно в сроки:

- для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. НК РФ).

- для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. НК РФ);

Что указать в платежке

Особых трудностей заполнение платежного поручения при перечислении НДФЛ с дивидендов не вызовет, но есть некоторые нюансы.

Кто перечисляет налог Статус плательщика (поле 101 платежного поручения) КБК (поле 104 платежного поручения) Налоговый агент 02 182 1 01 02010 01 1000 110 Физлицо 13 182 1 01 02030 01 1000 110 Заполнить платежное поручение можно на сайте ФНС при помощи специального .

Изменения по НДФЛ для доходов с 2021 года

НДФЛ рассчитывается от доходов физического лица.

Ставка установлена различная и зависит она как от вида как от вида дохода и его источника, так и от статуса получателя этого дохода. Кроме того, есть и право физлиц снижать налогооблагаемую базу на суммы некоторых своих расходов. Поэтому определенно сказать, сколько составляет НДФЛ нельзя.

Ищите подробный ответ в статье.

Налогу на доходы физических лиц отведена глава 23 НК РФ. В ней раскрываются понятия налогоплательщика НДФЛ (ст.

207 НК РФ) и налогового агента. Там же приведен перечень облагаемых и необлагаемых доходов, размеры ставок и порядок уплаты.

НДФЛ удерживается из дохода налогоплательщика налоговым агентом. А если такое невозможно, то по окончании календарного года само физлицо Корректировки в расчете налога на доходы физлиц связаны с законом от 17.06.2019 N 147-ФЗ

«О внесении изменений в часть вторую Налогового кодекса Российской Федерации»

. Но изменения носят лишь технических характер.

Причем, внесены поправки в ответ на Постановление Конституционного Суда РФ от 31.05.2018 № 22-П. Законодатели изложили в новой редакции п.

1 ст. 217 НК РФ, а п. 3 исключили вовсе (перенеся его в п.

1), т. к. Суд счел эти положения противоречащими Конституции РФ в связи с неопределенностью их нормативного содержания при решении вопроса об обложении НДФЛ денежной компенсации, выплачиваемой военнослужащим-контрактникам за дополнительные сутки отдыха.

Теперь в Налоговом кодексе с января 2021 года объединены в один абзац доходы физических лиц в виде компенсаций за неиспользованный отпуск, а также за неиспользованные дополнительные сутки отдыха. И указано, что данные виды компенсационных выплат не подлежат освобождению от НДФЛ, а это значит их нужно облагать налогом. В остальном правки (объединение двух пунктов) носит исключительно технический характер и на налогообложение не влияет (подп.

«а» — «г» и «е» — «м» п. 1 ст. 1 закона № 147-ФЗ). Налоговой базой для исчисления НДФЛ является доход, полученный физическим лицом, которое, в свою очередь, может являться резидентом Российской Федерации либо ее нерезидентом. Здесь необходимо напомнить содержание формулировок:

- налоговый резидент — это человек, который на дату получения дохода (или в календарном году, в котором получен доход) находится в РФ не меньше 183 календарных дней в течение 12 месяцев подряд (письмо Минфина от 23.05.2018 № 03-04-06/34676);

- налоговый нерезидент — человек, который на дату получения дохода (или в календарном году, в котором получен доход) находится в РФ меньше 183 календарных дней в течение 12 месяцев подряд.

Статус налогоплательщика от гражданства не зависит — гражданин РФ может быть нерезидентом РФ, а иностранец — резидентом.

Статус определяется на дату получения дохода. Налогооблагаемая база снижается на сумму налоговых вычетов.

Такие вычеты могут быть:

- имущественные;

- инвестиционные;

- социальные;

- стандартные;

- профессиональные.

Справка 2-НДФЛ

Что касается заполнения справки 2-НДФЛ, то по этому поводу в ФНС отмечают следующее.

Дивиденды, полученные физлицом, указываются в разделе 3 справки по форме 2-НДФЛ по коду дохода «1010». При этом в поле «Код вычета» вписывается «601», а в поле «Сумма вычета» — сумма, уменьшающая налоговую базу по доходам в виде дивидендов. Также авторы письма отметили, что в отношении доходов, полученных физлицами в виде дивидендов по акциям российских организаций, налоговые агенты представляют декларацию по налогу на прибыль.

6-НДФЛ с дивидендами: образец

Несмотря на то что сама форма несколько изменилась (были внесены изменения в Титульный лист), общий принцип заполнения 6-НДФЛ остался прежним. Поэтому приведенный нами ранее пример актуален и сейчас.

Рассмотрим отражение дивидендов и налога с них на условном примере. ООО выплатило дивиденды налоговым резидентам РФ (6 человек): 13.05.2016 выплата составила 125 000 рублей (в т.ч.

НДФЛ 16 250 рублей (125 000 рублей*13%)). 17.06.2016 выплата составила 92 000 рублей (в т.ч.

НДФЛ 11 960 рублей (92 000 рублей*13%)). Налог был перечислен в бюджет на следующий за выплатой рабочий день.

Вопросы-Ответы, различные нештатные ситуации

Если вы заполняете данные на организацию, то укажите ваш ИНН и КПП (код постановки на учет). Если вы заполняете форму на своего сотрудника, то после ИНН укажите КПП в соответствии с местом расположения подразделения.

В сентябре ей перечислена материальная помощь в сумме 6000 рублей, а в декабре – премия по итогам работы за 2017 год – 20 500 рублей.

Шапка справка 2 НДФЛ, образец которой предполагает обязательные записи, должна выглядеть так:

- в верхнем правом углу название приложения (приложение 1 к ФНС России от 17.11.2010 № ММВ-7-3/611) и указанием номера и даты последней редакции;

- под этими данными размещается название документа, его признак и код инспекции федеральной налоговой системы;

- далее указывается за какой период выдается справка, ее порядковый номер и дата выдачи.

В Приказе № ММВ-7-11/19 особо отмечено, что он начинает действовать с представления сведений о доходах физических лиц за налоговый период 2017 года.

Согласно новой версии Приложения № 2 «Коды форм реорганизации и ликвидации организации (обособленного подразделения)» к правилам заполнения формы 2-НДФЛ, установлены следующие коды:

- «0» – ликвидация;

- «1» – преобразование;

- «2» – слияние;

- «3» – разделение;

- «5» – присоединение;

- «6» – разделение с одновременным присоединением.

По новым правилам правопреемник указывает код ОКТМО именно по месту нахождения реорганизованной структуры или её обособки. В строке «Налоговый агент» правопреемник тоже указывает название реорганизованной компании.

Наличие протокола о сдаче формы 2-НДФЛ имеет очень важное значение. Потому что именно он подтверждает факт сдачи справок по форме 2-НДФЛ

А также то, что они прошли контроль заполнения. Поэтому не забудьте забрать из ИФНС свой экземпляр Протокола!

Справки 2-НДФЛ за 2018 год сдавайте в налоговую инспекцию по новой форме. В ней изменили структуру и удалили несколько полей. Сотрудникам предоставляйте информацию об их доходах на новом бланке «Справка о доходах и суммах налога физического лица». Эта форма в целом соответствует старой 2-НДФЛ. Чтобы разобраться, где какие сведения теперь надо указывать, ознакомьтесь с этой таблицей.

Запомните: неправильно вписывать двухзначный код, который является порядковым номером отделения ИНФС в населенном пункте.

Так вам будет проще распланировать работу на ближайшие дни и составить ценные указания для коллег.

Пример заполнения 2 ндфл с дивидендами

Вместе с ней подается 2 экземпляра реестра сведений про доходы.Если обнаружена ошибка за предыдущий период

- если производится пересчет НДФЛ за тот период, за который была подана справка, нужно составить корректирующий документ по той форме, которая действовала на момент подачи первой справки;

- чтобы полностью отменить начисления НДФЛ за определенный период, нужно составить аннулирующую справку, в который заполняется раздел 1 и 2.

Когда организацией была удержана лишь часть НДФЛ Следует подавать два отчета:

- в первой с признаком 1 отображаются все доходы;

- во второй с признаком 2 исключительно те, с которых не удерживался НДФЛ.

В случае, когда справки идентичны, чиновники считают, что должно быть подано 2 справки, сначала с признаком 2, а затем второй документ. Судьи же считают, что достаточно представить справку с признаком 2.

России. По итогам IV квартала 2016 года на собрании акционеров было принято решение распределить 100 000 рублей чистой прибыли. Значит, собственникам полагается: Иванову: 100 000* 0,6 = 60 000 руб. Петрову: 100 000* 0,4 = 40 000 руб. Из указанных сумм дохода удерживается НДФЛ по ставке 13%.

Размер налога рассчитывается как: Для Иванова: 60 000* 0,13 = 7 800 руб. Сумма «на руки» с вычетом НДФЛ 52 200 руб. Для Петрова: 40 000* 0,13 = 5 200 руб. За вычетом налога участник получит 44 800 руб. ООО «Ромашка» обязано перечислить НДФЛ в общей сумме 13 00 рублей по реквизитам «своей» ИФНС не позднее следующего дня после расчета с акционерами. В противном случае оно будет привлечено фискальными органами к ответственности как налоговый агент

Важно! Если сумма дивидендов вернется ООО из-за ошибки в реквизитах, при повторной отправке платежки переводить НДФЛ заново не нужно

Что указывать в документе при отсутствии суммового значения Если отсутствует значение по суммовым показателям, нужно ставить ноль. Справка про доходы, которые выплачены частному предпринимателю Не должна оформляться, поскольку предприниматель сам платит НДФЛ и должен отчитываться по нему лично. Куда сдаются формы по отдельным подразделениям

-

Отчеты про доходы, которые выплачены подразделениями, предоставляются в налоговую по месту, где такие подразделения взяты на учет.

Если одно из них закрылось, справка подается в налоговую службу по месту учета главного офиса.

Как выглядит справка, когда вся информация не помещается на одной странице Заполняется такое количество страниц, в котором есть необходимость.

Как в 2-НДФЛ отразить дивиденды

Для уточнения ставки налога во втором разделе надо указать статус плательщика: резидент (1) или нерезидент (от 2 до 5). Отображаются дивиденды в 3-ем разделе справки в доходах с налоговой ставкой 13% для наших резидентов.

Если ставка в течение года претерпевала изменения, то в разделах справки 3-и, 4-ре и 5-ть должна быть отдельная запись по каждому случаю. В данном разделе указывается информация: О фактических доходах в денежной или иной натуральной форме с вычетами, расписанными по всем месяцам.

Кроме того в 5-м разделе отражается суммарная доля начисленного и удержанного дохода по соответствующим ему ставкам.

Так как каждый источник дохода имеет в 2-НДФЛ отдельный код дохода, имеется он и у дивидендов. Это код – 1010.

Налоговая база по удержанию налога с дивидендов может быть снижена в случаях, оговоренных законодательством. Код вычета – 601.

Пример-образец заполнения 2-НДФЛ

Пример заполнения 2-НДФЛ при выплате дивидендов:

- В шапке документа указан год, номер документа и дата его заполнения.

- Ниже – признак (1), номер корректировки (00 – первая и дальше – корректировки). В этой же строке код Отделения ФНС.

- Раздел 1. Данные налогового агента: ОКТМО, телефон, ИНН, КПП, название компании.

- Раздел 2. Данные о физлице. Далее построчно.

- ИНН в России или стране гражданства.

- Фамилия и полные инициалы.

- Статус (1 – резидент), когда родился, код страны.

- Данные удостоверения или паспорта (код, номер).

- Раздел 3. Доходы по ставке, в нашем случае – 13%.

- Это таблица, в которой надо указать: месяц получения, код дохода, его сумма, код вычета, его сумма.

- Раздел 4. Пропустить.

- Раздел 5. В нем записывается: доход, налоговая база с учетом вычетов, налог (исчисленный, удержанный, перечисленный).

- Подпись.

Бланк справки можно скачать здесь.

Образец заполнения 2-НДФЛ с дивидендов

Отображение в 1С

Данную справку можно создать в программе 1с. Причем не одну, а два разных вида:

- Для сотрудников.

- Для налоговой.

Для получения справки для сотрудника надо:

- Зайти в раздел меню программы под названием налоги и взносы.

- Далее следует нажать ссылку, по которой можно перейти к формированию 2-НДФЛ для сотрудников.

- Затем нажать на окно создать и заполнить шапку с указанием сотрудника, организации и подотчетного года.

- Для записи остальных данных нажать на «Заполнить». Оставшиеся данные появятся в автоматическом режиме.

- Для формирования в разрезе кодов ОКТМО или КПП и ставок налога нажать соответствующую кнопку.

- Проверить все появившиеся данные, а затем провести справку и вывести ее на печать.

Для ФНС это делается несколько иначе:

Если в «1С:Зарплате и управлении персоналом 8» редакции 3 в целях НДФЛ корректно вести учет доходов и установить соответствующий флаг, то программа сама определит, будут ли отражаться дивиденды в справке 2-НДФЛ. Так говорит следующее видео:

Как отразить дивиденды в 6 НДФЛ – образец заполнения 2019

Всем добрый день!

В 2016 году появилась новая отчетность с расчетом совокупного НДФЛ в целом по предприятию за каждые 3 месяца. Довольно сложная форма и неоднократные изменения законодательства приводят к многочисленным ошибкам и, как следствие, к штрафным санкциям.

Я расскажу, как правильно выплатить и как отразить дивиденды в 6-НДФЛ, как заполнить построчно отчет, не нарушив Налоговый кодекс РФ.

Какой налоговой ставкой облагаются дивиденды

По своей сути дивиденды – доход, который выплачивается физическим лицам.

С него удерживается НДФЛ:

- для резидентов РФ ставка 13 %;

- для нерезидентов – 15 %.

На кого возлагается обязательство по уплате НДФЛ

Если доход начислен сотруднику предприятия, то все вопросы налогообложения решает бухгалтерия этого предприятия. Конкретно главный бухгалтер обязан проконтролировать расчеты с бюджетом.

Обязательство переходит на получателя денежных средств, если:

- физическое лицо и фирма, выплатившая ему доход, находятся в разных государствах;

- фирма не произвела расчеты и не выплатила НДФЛ.

Законодательством регламентируются сроки перечисления:

- Если денежные средства выплачивает АО, то перечисление должно пройти в течение месяца после выплаты.

- Если средства выплачивает ООО, то налог нужно перечислить на следующий день после выплаты.

- До 15 июля следующего года после выплаты, если налог в бюджет уплачивается самостоятельно.

Имеет ли значение организационно-правовая форма для отражения дивидендов

Ст. 43 НК РФ определяет дивиденд как доход, получают его акционеры или учредители от чистой прибыли, оставшейся после налогообложения.

Обязанность отразить дивидендные выплаты предусмотрена ст. 230 НК РФ, в ней говорится, что форму 6-НДФЛ сдают налоговые агенты.

Все российские организации и ИП, которые выплачивают дивидендный доход – налоговые агенты согласно ст. 226 НК РФ, т.е. предприятия с любой организационно-правовой формой обязаны подавать 6-НДФЛ.

Пример заполнения дивидендов в 6-НДФЛ

Часто возникают вопросы в расчете НДФЛ. Необходимо иметь четкое представление о получателях дивидендов, сроками их начисления и выплатами, а также со сроками перечисления НДФЛ. От этого зависит достоверность формы 6-НДФЛ, а любые попытки неверно отразить исходные данные приведут к штрафам со стороны налоговой инспекции.

Определение даты произведения выплат

Для расчета отчета днем выплат средств считается день начисления этих средств. Если доход начислен 25 апреля, то в строке 100 – 25 апреля, а в строке 130 – сумма начислений. В случае начисления 31 декабря данные надо отразить в первом квартале следующего года.

Частые ошибки, возникающие при отражении дивидендов

Часто ошибки в отчетности возникают из-за невнимательности как руководства, так и исполнителей. Например, дивидендную выплату назначают лицам, которые на дату распределения профита еще не являлись учредителями или акционерами.

- когда пытаются отразить в разделе 2 данные, относящиеся к разным отчетным периодам;

- когда пытаются отразить данные о полученных денежных средствах в последний день квартала.

Ошибочно показывать доход в текущем квартале, если дата перечисления налога попадает на понедельник следующего квартала.

Например, день выплаты – 29 марта, налог перечислен на следующий день – 30 марта, а это выходной. Значит, перечислить нужно 1 апреля, но это уже II квартал. Следовательно, и выплату дивидендов следует отразить во II квартале.

Санкции при нарушении условия предоставления отчетности

Административную ответственность за несвоевременную сдачу отчетности или попытку отразить недостоверные данные несет руководитель предприятия.

Штрафные санкции накладываются налоговой инспекцией и если отчет не сдан, и при расхождении сроков сдачи.

Заключение

В заключение хочу сказать еще вот о чем. Если вы после сдачи формы заметили любую ошибку или неточность, заполните и сдайте корректирующий отчет. Этим вы избежите штрафа.

Но это можно сделать только до момента камеральной проверки со стороны ИФНС. Учтите, что эти проверки совершаются в течение 3 месяцев со дня сдачи отчета. И если вы получите уведомление о найденном нарушении, то избежать штрафа уже не получится.

Если вам понравились рекомендации, подписывайтесь на обновления, делитесь полезными советами в соцсетях и оставляйте свои комментарии. До скорой встречи!

Как заполнить справку по новой форме 2-ндфл

Начиная со второй, вверху нужно нумеровать страницы. Также нужно ставить номер, дату справки и год, за который она составляется. На каждом листе должна быть заполнена информация про налогового агента и стоять подпись.

Куда относить бланк Общие правила устанавливают, что отчет по форме 2-НДФЛ должен быть направлен в налоговую инспекцию по месту, где находится организация или зарегистрирован ИП. Нередкой является ситуация, когда компания имеет филиалы, которые поставлены на учет, как отдельные структуры. В данном случае центральный офис сдает справку по месту собственного расположения, а филиалы – по месту регистрации.

Такие же нормы распространяются на работников, которые имеют доход не только в основной компании, но и ее подразделениях. Из этого следует, что обращаться следует к налоговикам по месту получения выплат. Каждое правило имеет свои исключения.

Что такое вычет по дивидендам в 2-НДФЛ?

В деловой практике не только физлицо может владеть долей в компании, но и сама компания может быть собственником долей или акций других юрлиц. Получаемые от таких юрлиц дивиденды, во-первых, включаются в прибыль компании (то есть формируют дивиденды самой компании), во-вторых, полученные компанией дивиденды тоже облагаются налогом на дивиденды.

То есть в случае, когда в состав распределяемой компанией прибыли входят полученные и уже обложенные налогом дивиденды, получается двойное налогообложение одной и той же суммы.

Поэтому законодательство предусматривает вывод сумм таких дивидендов из-под второго налогообложения путем предоставления вычета. Вычет имеет кодировку 601 в кодах вычетов для 2-НДФЛ.

Сумма вычета определяется по формуле:

Компания Б 15.02.2019 получила дивиденды от компании А в размере 3 000 000 руб. Налог на дивиденды 13% был удержан у источника и перечислен в бюджет.

20.02.2019 компания Б распределила собственную прибыль в размере 8 000 000 руб. на дивиденды пропорционально долям в УК.

Учредитель Сидоров владеет 25% УК. Определим сумму его дохода и вычета.

Доход по дивидендам для Сидорова (код 1010):

8 000 000 * 25% = 2 000 000 руб.

Вычет по дивидендам для Сидорова (код 601) составит:

3 000 000 * 25% = 750 000 руб.

При определенных условиях ставка налога на дивиденды, получаемые российским юрлицом, может равняться 0. По дивидендам со ставкой 0% налоговый вычет по НДФЛ не рассчитывается!

Форма 2-ндфл: разбираем нестандартные ситуации

Раздел 4 Касается различных видов налоговых вычетов, добавлена информация про инвестиционный вычет, а также поля для внесения реквизитов уведомительного документа про получение соцвычетов. Раздел 5 Включает общие суммы дохода и налога, добавлено поле, в котором отображается фиксированный авансовый платеж, и поле для внесения реквизитов документа, который подтверждает право на понижение размера налога на сумму фиксированного платежа. Новый формат бланка предполагает заполнение разделов 3-5 для каждой отдельной ставки налога, если доходы, которые выплачивались физлицу, облагались по различным ставкам. Если речь идет про заполнение аннулирующей бумаги, заполнять нужно заголовок, раздел 1, 2, согласно с данными, которые были внесены в документ, представленный в налоговую ранее. При этом разделы с 3 по 5 заполнять не нужно. В заголовке следует ставить код 99.

В конце марта организации подводят итоги работы за год. У бухгалтеров ООО и АО появляется дополнительная нагрузка – дивиденды в АО и доли распределенной прибыли в ООО – их нужно начислить, выплатить, отразить в учете, и заплатить с них НДФЛ.

Под «дивидендами» принято понимать выплаты вознаграждения владельцам акций. Однако НК, в ст.43 приравнивает к дивидендам и доли распределенной прибыли, которые получают участники ООО.

Поэтому в статье будут рассмотрены особенности учета, которые характерны как для АО, так и ООО: когда появляется право на выплату дивидендов, какими документами нужно оформлять выплату дивидендов, как отразить начисление дивидендов в учете, как отразить выплату дивидендов, начисление и уплата НДФЛ с суммы дивидендов, отражение дивидендов и НДФЛ с них в формах 2-НДФЛ и 6-НДФЛ.

Содержание статьи:

1. Когда появляется право выплаты дивидендов акционерам АО и доли прибыли участникам ООО

2. Право на получение доли прибыли участниками ООО

3. Как оформить выплату дивидендов в АО и прибыли в ООО?

4. Как отразить начисление дивидендов в учете?

5. Как отразить выплату дивидендов акционерам?

6. Сроки и порядок учета выплаты долей прибыли участникам ООО

7. Начисление и выплата дивидендов в 1С версии 8.3

8. НДФЛ с суммы дивидендов: начисление и уплата

9. Начисленные дивиденды в 6-НДФЛ

10. Отражение дивидендов в 2-НДФЛ

Если вы предпочитаете смотреть видео — самое важное по теме вы найдете в видеоуроке:

А теперь, более подробно пройдем по всем пунктам плана статьи.

1. Когда появляется право выплаты дивидендов акционерам АО

Основные нормативные документы:

- Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах»

- Федеральный закон от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»

- НК, часть II

АО и ООО могут выплачивать дивиденды и доли от прибыли по итогам работы за первый квартал, полугодие, девять месяцев и год.

Рассмотрим право выплаты дивидендов в АО. Единственное основание для выплаты дивидендов владельцам обычных и привилегированных акций – протокол общего собрания акционеров. Именно на таком собрании принимается решение о том, будут ли вообще выплачиваться дивиденды акционерам или нет.

Есть еще и законодательные ограничения на выплату дивидендов, они приведены в ст.43 закона № 208-ФЗ.

Очень интересна судебная практика по вопросам права на выплату и получение дивидендов. Из нее следуют важные выводы о правах АО и акционеров.

В протоколе должны быть определены:

- размер дивидендов по каждой категории акций

- форма выплаты (денежная или неденежная)

- порядок выплаты дивидендов в неденежной форме

- дата, на которую будет определен список акционеров

2. Право на получение доли прибыли участниками ООО

Доля прибыли, которая должна быть распределена между участниками ООО определяется общим собранием его участников. Решение участников должно быть записано в протоколе собрания.

В протоколе достаточно зафиксировать сумму чистой прибыли, которая будет выплачена участникам. А само распределение прибыли происходит:

- пропорционально долям участников (абз.1 п.2 ст.28 закона № 14-ФЗ)

- на основании устава, если в нем определен другой порядок распределения прибыли (абз.2 п.2 ст.28 закона № 14-ФЗ)

Также нужно помнить, что ст.29 закона № 14-ФЗ определены ситуации, в которых ООО не может распределять прибыль между своими участниками.

3. Как оформить выплату дивидендов в АО и прибыли в ООО?

Больших различий между АО и ООО нет. Но есть отдельные нюансы.

После того, как прошло собрание акционеров, не позднее трех рабочих дней после его окончания должен быть оформлен протокол. Обязательные реквизиты протокола общего собрания акционеров:

- дата составления

- номер

- место и дата проведения собрания

- председатель и секретарь собрания

- общее количество голосов, которые есть у владельцев голосующих акций

- количество голосов у тех, кто принимал участие в собрании

- повестка дня

- вопросы, по которым проводилось голосование и результаты голосования

- принятые решения, в том числе и о размере дивидендов

- подписи учредителей

На основании протокола выпускается приказ по организации, который должен обеспечить выплату дивидендов. Основание для приказа – протокол общего собрания акционеров или выписка из него.

Итак, как же правильно оформить выплату дивидендов?

- протокол (в двух экземплярах)

- приказ

Если в протоколе нет решения о выплате дивидендов, то приказ делать не нужно.

Как оформить выплату долей распределенной прибыли в ООО? На основании протокола или решения общего собрания участников, в ООО выпускают приказ. В приказе указывается только сумма чистой прибыли, которую нужно выплатить.

На основании приказа бухгалтер делает расчет: определяет сумму, которую нужно выплатить каждому из участников ООО. За базу распределения надо брать доли участников или тот порядок, который определен уставом.

Расчет оформляется бухгалтерской справкой.

4. Как отразить начисление дивидендов в учете?

Источник выплаты дивидендов и долей прибыли – чистая прибыль, которая определяется по данным бухгалтерской отчетности АО и ООО.

Для учета чистой прибыли Планом счетов (приказ Минфина от 31.10.2000 № 94н) предусмотрен счет 84 «Нераспределенная прибыль (непокрытый убыток).

«Вторая» сторона проводки:

- счет 75, если акционер (участник) не сотрудник организации

- счет 70, когда дивиденды нужно выплатить работнику

Бухгалтерские проводки на дивиденды, таким образом, получатся следующие:

Дт 84 – Кт 70 (75)

5. Как отразить выплату дивидендов акционерам?

После того, как дивиденды начислены, их нужно выплатить.

Законами установлены разные сроки и правила выплат для АО и ООО.

Законом № 208-ФЗ в п.6 ст.42 установлены сроки выплаты дивидендов:

- 10 рабочих дней для номинального держателя акций и доверительного управляющего, который является профессиональным участником рынка ценных бумаг. Оба должны быть зарегистрированы в реестре акционеров

- 25 рабочих дней другим лицам, которые зарегистрированы в реестре

Кто такие номинальные держатели акций и доверительные управляющие?

Номинальный держатель акций – депозитарий, на лицевом счете которого учитываются права на принадлежащие другим лицам ценные бумаги.

Доверительный управляющий – профессиональный участник рынка ценных бумаг, которому были переданы ценные бумаги, в нашем случае акции. Доверительный управляющий ведет учет ценных бумаг и соблюдает все права и обязанности, которые связаны с такими бумагами.

Если говорить простыми словами, номинальные держатели акций и доверительные управляющие – это, своего рода, посредники между АО и владельцами акций. Таким «посредникам» выплаты дивидендов нужно проводить раньше, чем всем остальным акционерам.

Дивиденды могут быть перечислены:

- на банковские счета (физических и юридических лиц)

- почтовым переводом только физическим лицам, когда нет информации о банковском счете

Перечисление дивидендов отражается в учете проводками:

- физическим лицам, с которых удержан НДФЛ

Дт 70 (75) – Кт 51 на сумму дивидендов за минусом НДФЛ

Дт 70 (75) – Кт 68 на сумму НДФЛ

- юридическим лицам

Дт 75 – Кт 51 на всю сумму дивидендов

Обратите внимание, что в ст.42 закона № 208-ФЗ не предусмотрена выплата дивидендов наличными деньгами через кассу организации.

Подробнее про расчет и удержание НДФЛ будет рассказано ниже.

6. Сроки и порядок учета выплаты долей прибыли участникам ООО

Срок выплаты доли прибыли может быть определен в уставе. Но он не может превышать 60 дней со дня принятия решения о распределении прибыли (ст.28 закона № 14-ФЗ). Когда в уставе не прописан срок выплат, то также действует правило шестидесяти дней.

Выплата долей распределенной прибыли может проводиться как безналичными переводами на расчетные счета, так и наличными деньгами через кассу организации.

Если предполагается выплата из кассы, то нужно помнить о том, что согласно п.2 Указаний ЦБ РФ № 3073-У от 07.10.13 «Об осуществлении наличных расчетов», на выплату долей распределенной прибыли не может быть израсходована текущая выручка, которая поступила в кассу за проданные товары, работы, услуги. Наличные деньги нужно сначала получить в банке, а только потом выдавать участникам ООО.

Бухгалтерские проводки при выплате долей распределенной прибыли между участниками:

- физическим лицам, с которых удерживается НДФЛ

Дт 70 (75) – Кт 50 (51) на сумму дивидендов за минусом НДФЛ

Дт 68 – Кт 51 на сумму НДФЛ

- юридическим лицам

Дт 75 – Кт 50 (51) на всю сумму дивидендов

7. Начисление и выплата дивидендов в 1С версии 8.3

О том как правильно отразить в учете начисление и выплату дивидендов с помощью программы 1С версии 8.3 показано в нашем видео.

8. НДФЛ с суммы дивидендов: начисление и уплата

Организация, которая выплачивает дивиденды, обязана начислить и уплатить в бюджет НДФЛ с суммы выплаченных дивидендов. Другими словами – АО и ООО выступают налоговыми агентами по НДФЛ. Такая обязанность следует из п.3 ст.214 НК.

Налоговая ставка по НДФЛ для резидентов составляет 13% (п.1 ст.224 НК), для нерезидентов – 15%. Налоговые вычеты при расчете суммы НДФЛ не применяются (п.3 ст.210 НК).

Удержание НДФЛ, согласно п.4 ст.226, происходит на дату выплаты дивидендов. Это значит, что проводка:

Дт 75 (70) – Кт 68

выполняется в день выплаты дивидендов.

А вот сроки перечисления НДФЛ в бюджет у ООО и АО отличаются.

С ООО все просто: удержанный НДФЛ нужно перечислить в день выплаты дивидендов или на следующий день после выплаты (п.6 ст.226 НК).

С АО немного сложнее. Согласно п.4 ст.226.1 НК, российская организация, которая выплачивает доходы по своим ценным бумагам, является налоговым агентом.

Налоговый агент в рамках п.9 ст.226.1 должен уплатить удержанный НДФЛ в течение месяца. Отсчет начинается с наиболее ранней из дат:

- дата окончания налогового периода;

- дата выплаты денежных средств;

- дата окончания срока действия договора, на основании которого АО выплачивает дивиденды физ.лицу, причем во внимание нужно брать договор, последний по дате начала действия.

При перечислении НДФЛ в бюджет должна быть сделана проводка: Дт 68 – Кт 51. Кстати, в одной из статей мы уже подробно разбирали правила заполнения платежных поручений.

На этом обязанности организации, которая выплатила дивиденды и доли распределенной прибыли не заканчиваются. Выплаченные дивиденды нужно отразить в качестве дохода в справках по формам 2-НДФЛ и 6-НДФЛ.

9. Начисленные дивиденды в 6-НДФЛ

В каких строках 6-НДФЛ отражаются начисленные дивиденды?

В строке 020 вместе со всеми начисленными доходами, отдельно выделяются в строке 025.

Строки для отражения суммы НДФЛ:

- 040, по этой строке НДФЛ с дивидендов показывается вместе с НДФЛ от других доходов

- 045, в этой строке выделяется НДФЛ только с дивидендов

В справке по форме 6-НДФЛ должны быть указаны:

- дата получения дивидендов (стр.100)

- дата удержания налога (стр.110), даты по строкам 100 и 110 будут совпадать

- дата перечисления НДФЛ в бюджет (стр.120), о сроках перечисления было написано в предыдущем разделе

Для АО и ООО порядок отражения дивидендов и долей распределенной прибыли в 6-НДФЛ одинаковый.

Давайте рассмотрим пример выплаты дивидендов:

ООО в марте 2017 года распределило дивиденды за 2016 год. 28.03.2017 была выплачена 1-я часть распределенной суммы — 150 000 руб. 11.04.2017 был выплачен остаток — 80 000 руб.

Отражение начисленных дивидендов и НДФЛ в 6-НДФЛ в первом квартале:

6-НДФЛ за первое полугодие будет выглядеть так:

Теперь вы знаете, как отразить выплату дивидендов в расчете 6-НДФЛ. Но отчетность по данному налогу этой формой не ограничивается.

10. Отражение дивидендов в 2-НДФЛ

Справка по форме 2-НДФЛ выдается организацией по заявлению работника, в ней отражаются все доходы, вычеты и сумма удержанного налога.

Форма справки и порядок заполнения утверждены Приказом ФНС России № ММВ-7-11/485@ от 30.10.2015. А коды видов доходов и вычетов – Приказом Минфина РФ № ММВ-7-11/387@ от 10.09.2015.

Для отражения дивидендов в справке 2-НДФЛ, нужно использовать код 1010.

Как и в случае с 6-НДФЛ, правила заполнения для АО и ООО одинаковые.

Данные примера выплаты дивидендов из предыдущего пункта дополним следующими условиями: распределенная сумма была выплачена четырем участникам ООО в равных долях. Значит, каждый из участников получил:

28.03.2017 по 37500 рублей (НДФЛ 4875 рублей)

11.04.2017 по 20000 рублей (НДФЛ 2600 рублей)

Один из участников в 2018 году попросит справку 2-НДФЛ для предъявления в налоговую. Эта справка в части выплаченных дивидендов будет иметь следующий вид:

Здесь мы коснулись только специфических моментов в заполнении справки. Очень подробно и пошагово справки 2-НДФЛ разбирались в этой статье, почитайте.

Сам по себе бухгалтерский учет начисления и выплаты дивидендов, а также удержания и перечисления НДФЛ несложный. Самое главное, чтобы у вас, как у бухгалтера, были все необходимые документы, которые подтверждают правомерность выплат.

Делитесь в комментариях своими историями и, конечно, задавайте вопросы.

Читайте также: