Страховые взносы при енвд в 2017 году

Опубликовано: 16.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Индивидуальный предприниматель ведет деятельность на ЕНВД, имеет наемных работников. В I квартале 2017 года он уплатил страховые взносы в фиксированном размере с дохода свыше 300 тыс. руб. за 2016 год в сумме 20 000 руб.

Можно ли уменьшить сумму ЕНВД за I квартал 2017 года на сумму оплаченных в I квартале 2017 года страховых взносов в фиксированном размере за 2016 год?

По данному вопросу мы придерживаемся следующей позиции:

ИП, имеющий наемных работников, при уплате в I квартале 2017 года фиксированного платежа за 2016 год вправе уменьшить сумму исчисленного за I квартал 2017 года единого налога на сумму уплаченного фиксированного платежа с учетом ограничения 50%.

Обоснование позиции:

Согласно ст. 346.30 НК РФ налоговым периодом по единому налогу является квартал. Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода (п. 1 ст. 346.32 НК РФ).

На основании пп. 1 п. 2 ст. 346.32 НК РФ сумма единого налога, исчисленная за налоговый период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством РФ.

В соответствии с п. 2.1 ст. 346.32 НК РФ страховые взносы на обязательное социальное страхование уменьшают сумму единого налога, исчисленную за налоговый период, в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог.

При этом сумма единого налога не может быть уменьшена на сумму страховых взносов (расходов, указанных в пп.пп. 2 и 3 п. 2 ст. 346.32 НК РФ) более чем на 50%. Это правило актуально в том числе для ИП, имеющих наемных работников.

В 2016 году исчисление и уплата страховых взносов на обязательное социальное страхование регулировались Федеральным законом от 24.07.2009 N 212-ФЗ (далее - Закон N 212-ФЗ).

В силу частей 1, 3 ст. 5 Закона N 212-ФЗ ИП, производящие выплаты и иные вознаграждения физическим лицам, должны исчислять и уплачивать страховые взносы по двум основаниям (с выплат, производимых физическим лицам, и за себя в фиксированном размере).

С выплат и иных вознаграждений, производимых в пользу физических лиц, страховые взносы уплачиваются по тарифам, установленным ст. 12 Закона N 212-ФЗ. За себя ИП уплачивают страховые взносы в ПФР и ФФОМС в фиксированных размерах, определяемых в соответствии с ч.ч. 1.1 и 1.2 ст. 14 Закона N 212-ФЗ.

Минфин России неоднократно указывал, что страховые взносы, уплачиваемые в размере 1% от суммы дохода ИП, превышающей 300 000 рублей, являются частью фиксированного платежа, уплачиваемого предпринимателем в ПФР в соответствии со ст. 14 Закона N 212-ФЗ (смотрите, например, письма Минфина России от 20.09.2016 N 03-11-09/54901, от 01.02.2016 N 03-11-11/4549, от 07.12.2015 N 03-11-09/71357 (доведено до сведения налоговых органов и налогоплательщиков письмом ФНС России от 11.12.2015 N СД-4-3/21793@)).

Согласно ч. 2 ст. 16 Закона N 212-ФЗ страховые взносы, исчисленные с суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период, уплачиваются им не позднее 1 апреля года, следующего за истекшим расчетным периодом (календарным годом (п. 1 ст. 10 Закона N 212-ФЗ))*(1).

Следует отметить, что Федеральный закон от 02.06.2016 N 178-ФЗ внес изменения в пп. 1 п. 2 ст. 346.32 НК РФ, которые вступили в силу 01.01.2017. Из данной нормы исключено указание на то, что страховые взносы на обязательное социальное страхование, на которые налогоплательщик вправе уменьшать сумму единого налога, исчисленную за налоговый период, должны относиться к выплатам работникам (исключено окончание абзаца "при выплате налогоплательщиком вознаграждений работникам").

Получается, что с внесением вышеуказанных изменений ИП, производящие выплаты физическим лицам, вправе уменьшать сумму единого налога на сумму страховых взносов, уплаченных не только за работников, но и за себя (в пределах 50%). Напомним, в периоде действия прежней редакции пп. 1 п. 2 ст. 346.32 НК РФ специалисты Минфина России разъясняли, что уменьшение суммы единого налога на сумму уплаченных за себя страховых взносов в фиксированном размере ИП, производящим выплаты и иные вознаграждения физическим лицам (имеющим наемных работников), не производится (письма Минфина России от 20.02.2017 N 03-11-06/3/9409, от 07.12.2015 N 03-11-11/71229, от 17.07.2015 N 03-11-11/41339, от 24.06.2015 N 03-11-11/36589, от 20.05.2015 N 03-11-11/28956). Смотрите также постановление АС Восточно-Сибирского округа от 06.10.2016 N Ф02-5166/16 по делу N А19-20788/2015.

Соответствующие правки произведены и в отношении налоговой отчетности по ЕНВД (приказ ФНС России от 19.10.2016 N ММВ-7-3/574@). В налоговой декларации, начиная с представления ее за I квартал 2017 года, общая сумма ЕНВД, подлежащая уплате в бюджет за налоговый период, уменьшается и на сумму страховых взносов, платежей и расходов, предусмотренных п. 2 ст. 346.32 НК РФ, на которые может быть уменьшена сумма исчисленного за налоговый период ЕНВД в случае их уплаты в пользу работников, занятых в тех сферах деятельности налогоплательщика, по которым уплачивается ЕНВД, и на сумму страховых взносов, уплаченных ИП в фиксированном размере. Это следует из п. 6.1 Порядка заполнения налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности (Приложение N 3 к приказу Федеральной налоговой службы от 04.07.2014 N ММВ-7-3/353).

Как мы поняли, в рассматриваемой ситуации индивидуальный предприниматель - плательщик единого налога, использующий труд наемных работников, в I квартале 2017 года уплатил за себя страховые взносы в ПФР (фиксированный платеж с суммы дохода, превышающей 300 000 рублей) за 2016 год.

Исходя из нормы пп. 1 п. 2 ст. 346.32 НК РФ, сумма страховых взносов, уплаченных ИП, может уменьшить сумму единого налога за тот налоговый период (квартал), в котором данные платежи были произведены. Аналогичные разъяснения даны в письмах Минфина России от 26.01.2016 N 03-11-09/2852, от 30.12.2015 N 03-11-06/3/77899, от 19.12.2014 N 03-11-11/66072, от 24.10.2014 N 03-11-11/53922 и др.

Например, в п. 3 письма Минфина России от 01.09.2014 N 03-11-09/43709 сказано следующее. Если ИП, применяющие упрощенную систему налогообложения или систему налогообложения в виде ЕНВД, не производящие выплат и иных вознаграждений физическим лицам (письмо относилось к периодам действия предыдущей редакции пп. 1 п. 2 ст. 346.32 НК РФ), уплатят за 2014 год страховые взносы, исчисленные в размере 1% от суммы дохода, превышающей 300 000 руб., в марте 2015 года (не позднее 1 апреля 2015 года), то данную сумму страховых взносов ИП смогут учесть при расчете налога, уплачиваемого в связи с применением упрощенной системы налогообложения или ЕНВД, за соответствующий отчетный (налоговый) период 2015 года, без применения ограничения в виде 50% от суммы данного налога. Эти выводы повторены в п. 3 Информационного сообщения отдела работы с налогоплательщиками УФНС России по Иркутской области от 23.09.2014 (смотрите также письмо Минфина России от 23.08.2013 N 03-11-09/34637).

А в п. 2 письма Минфина России от 20.09.2016 N 03-11-09/54901 прямо указано, что ИП - налогоплательщики ЕНВД, не производящие выплаты и иные вознаграждения физическим лицам, уплатившие страховые взносы, исчисленные как 1% от суммы дохода, превысившего по итогам расчетного периода (календарного года) 300 000 рублей, вправе учесть указанные суммы уплаченных страховых взносов при исчислении единого налога в том налоговом периоде (квартале), в котором произведена их уплата.

Учитывая, что пп. 1 п. 2 ст. 346.42 НК РФ с 01.01.2017 распространяется и на фиксированные страховые взносы, уплаченные ИП за себя, полагаем, что налогоплательщик, имеющий наемных работников, при уплате в I квартале 2017 года фиксированного платежа за 2016 год вправе уменьшить сумму исчисленного за I квартал 2017 года единого налога на сумму уплаченного фиксированного платежа с учетом ограничения 50% (п. 2.1 ст. 346.32 НК РФ). Такой платеж исчислен в размере, уплачен в порядке и в сроки, установленные законодательством, значит, в полной мере соответствует применяемой с 2017 года формулировке пп. 1 п. 2 ст. 346.32 НК РФ "в соответствии с законодательством Российской Федерации".

Рекомендуем ознакомиться со следующим материалом:

- Энциклопедия решений. Уменьшение ЕНВД на сумму страховых взносов ИП в фиксированном размере.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Овчинникова Светлана

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

14 апреля 2017 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Налоговым периодом по взносам является год, а отчетными – I квартал, полугодие и 9 месяцев года.

Как рассчитать взносы с доходов работников

В 2017 году страховые взносы нужно начислять так.

1. Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов на ОПС, то ставка взносов на ОПС равна 22%.

В 2017 году предельный размер базы для начисления взносов на ОПС составляет 876 000 рублей. С суммы превышения взносы начисляют по тарифу 10%.

2. Если выплаты в пользу работника, рассчитанные нарастающим итогом с начала года, не превышают предельной величины дохода для начисления взносов на ОСС, то ставка взносов на ОСС составляет 2,9%.

В 2017 году предельный размер базы для начисления взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством составляет 755 000 рублей. С суммы превышения предельной базы взносы на ОСС не уплачиваются.

3. Страховые взносы на обязательное медицинское страхование нужно уплачивать со всех выплат в пользу работников по тарифу 5,1%. Предельная база для них не установлена.

В 2017 году для начисления страховых взносов установлены следующие общие тарифы:

| База для начисления страховых взносов | Тариф страхового взноса | ||

| Пенсионные взносы | Социальные взносы | Медицинские взносы | |

| В пределах установленной предельной базы | 22% | 2,9% | 5,1% |

| Свыше установленной предельной базы | 10% | 0% | |

Как рассчитать взносы с доходов предпринимателя

Индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, платят пенсионные и медицинские страховые взносы за себя в фиксированных размерах.

Действует следующее правило.

Если годовой доход предпринимателя не превышает 300 000 рублей, то фиксированный размер пенсионного взноса определяют так.

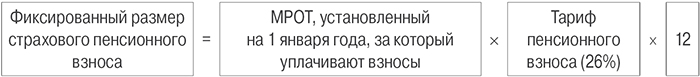

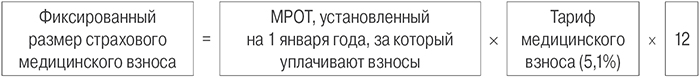

Формула расчета фиксированного размера страхового пенсионного взноса

Фиксированный размер медицинского взноса определяют так.

Формула расчета фиксированного размера страхового медицинского взноса

Минимальный размер оплаты труда на 1 января 2017 года составляет 7500 рублей.

Таким образом, фиксированный платеж на ОПС в 2017 году – 23 400 руб. (7500 руб. × 26% × 12), на ОМС – 4590 руб.(7500 руб. × 5,1% × 12). Имейте в виду: несмотря на то, что с 1 июля 2017 года МРОТ будет увеличен до 7800 руб., при расчете фиксированного платежа за год необходимо использовать показатель, установленный на 1 января текущего года. То есть в 2017 году в целях расчета страховых взносов предприниматели используют величину МРОТ, равную 7500 руб.

Если доходы предпринимателя превысят 300 000 руб., он должен будет доплатить на ОПС еще 1% с доходов, превышающих эту сумму (п. 9 ст. 430 НК РФ, до 1 января 2017 г. – п. 2 ч. 1.1 ст. 14 Закона от 24 июля 2009 г. № 212-ФЗ). 1% считается с доходов (доходов от реализации и внереализационных доходов, перечисленных в статье 346.15 Налогового кодекса) без уменьшения их на расходы.

Такое мнение выразил Минфин в письмах от 11 января 2017 года № 03-15-05/336, от 27 марта 2015 года № 03-11-11/17197. Аналогичную позицию занял и Верховный Суд РФ (определение Верховного Суда РФ от 28 июля 2016 г. № 306-КГ16-9938).

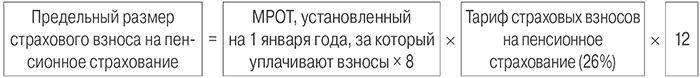

Общая сумма страховых взносов на ОПС, перечисляемых за себя предпринимателями с доходом выше 300 000 руб., ограничена предельной величиной. Она рассчитывается так (пп. 1 п. 1 ст. 430 НК РФ, до 1 января 2017 г. – п. 2 ч. 1.1 ст. 14 Закона от 24 июля 2009 г. № 212-ФЗ).

Формула расчета предельного размера страхового взноса на пенсионное страхование

В 2017 году указанная предельная величина пенсионных взносов для ИП с доходом свыше 300 000 руб. составляет 187 200 руб. (7500 руб. × 8 × 26% × 12).

Следовательно, ИП с годовым доходом более 300 000 руб. рассчитывает сумму страховых взносов в вышеуказанном порядке, а затем сравнивает полученную величину с максимальным размером страховых взносов. Если исчисленный фиксированный платеж превышает максимальный, на пенсионное страхование уплачиваются взносы в установленном максимальном размере.

Таким образом, если годовой доход самозанятого предпринимателя превышает 300 000 руб., то максимально возможный размер взносов в 2017 году будет равен 191 790 руб. (187 200 + 4590).

ИП совмещает ЕНВД и общий режим

В письме Минтруда России от 18 декабря 2015 года № 17-4/ООГ-1797 чиновники разъясняют, как предприниматель, совмещающий ЕНВД и общий режим, определяет размер превышения дохода для расчета взносов на ОПС.

Доходы предпринимателя-«общережимника» облагаются НДФЛ, который определяется согласно статье 227 Налогового кодекса.

Там сказано, что под доходом предпринимателя, который уплачивает НДФЛ, понимается сумма фактически полученного им совокупного дохода от ведения бизнеса. В целях расчета размера пенсионного взноса, перечисляемого ИП – плательщиком НДФЛ за себя, величиной дохода является сумма фактически полученного им дохода за конкретный расчетный период. А налоговые вычеты, предусмотренные главой 23 «Налог на доходы физических лиц», не учитываются.

В то же время в статье 346.29 Налогового кодекса сказано, что плательщики ЕНВД в целях налогообложения учитывают не фактический, а вмененный доход. Следуя этой логике, размер выручки, полученной предпринимателем в связи с осуществлением «вмененной» деятельности, значения не имеет. А сумму дополнительного страхового взноса на ОПС нужно определять исходя из величины не фактического, а вмененного дохода за расчетный период, превышающего 300 000 рублей.

Если предприниматель использует более одного налогового режима, то полученные доходы от всех видов деятельности суммируются.

Поэтому индивидуальный предприниматель, совмещающий ОСН и ЕНВД, при расчете дополнительного страхового взноса на ОПС должен суммировать доходы от обоих видов бизнеса. То есть сумму «вмененного» дохода и сумму фактического дохода от «общережимной» деятельности. Причем налоговые вычеты, предусмотренные главой 23 «Налог на доходы физических лиц», в расчет не берутся.

Если предприниматель регистрируется в налоговой инспекции в середине года, то размер фиксированного платежа страховых взносов он определяет пропорционально количеству календарных месяцев, начиная с месяца начала деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Свидетельство о регистрации выдано предпринимателю 23 сентября. Предположим, что МРОТ равен 7500 рублям. Предприниматель вел деятельность три полных месяца (октябрь, ноябрь, декабрь) и 8 дней сентября. В сентябре 30 календарных дней. По итогам года он должен уплатить:

- на ОПС – 6370 руб. (23 400 руб. : 12 мес. × 3 мес. + 23 400 руб. : 12 мес. : 30 дн. × 8 дн.);

- на ОМС – 1249,50 руб. (4590 руб. : 12 мес. × 3 мес. + 4590 руб. : 12 мес. : 30 дн. × 8 дн.).

Имейте в виду, что даже в случае прекращения деятельности в качестве ИП гражданин обязан уплатить страховые взносы за период своей предпринимательской деятельности (письмо Минтруда России от 28 июня 2016 г. № 17-4/ООГ-995).

Если ИП прекращает предпринимательскую деятельность в середине года, то страховые взносы рассчитывают пропорционально количеству месяцев, в которых велась предпринимательская деятельность по месяц, в котором ИП снялся с учета в качестве предпринимателя (п. 5 ст. 430 НК РФ). За неполный месяц деятельности фиксированный размер взносов определяют пропорционально количеству календарных дней этого месяца (письмо ФНС России от 7 марта 2017 г. № БС-4-11/4091@).

Предположим, дата снятия предпринимателя с учета – 13 января 2017 года. В этом случае взносы нужно уплатить за 13 дней января. В 2017 году установлены размеры фиксированных взносов:

- 23 400 рублей – взносы в ПФР;

- 4 590 рублей – взносы в ФФОМС.

Значит, за 13 дней работы не позднее 28 января 2017 года ИП должен уплатить следующие суммы:

- взносы на ПФР – 817,74 руб. (23 400 руб. × 13 дней : 12 месяцев × 31 день);

- взносы в ФФОМС – 160,40 руб. (4 590 руб. × 13 дней : 12 месяцев × 31 день.

Статья подготовлена экспертами бератора «Зарплата и кадры».

Статья подготовлена экспертами бератора «Зарплата и кадры».

Как индивидуальным предпринимателям уменьшать единый налог на вмененный налог на страховые взносы в 2017 году? Вправе ли ИП на ЕНВД уменьшать единый налог на фиксированные страховые взносы «за себя»? Что изменилось с 2017 года? Что нужно понимать под «фиксированными взносами»? Ответы на эти и другие вопросы вы найдете в данной статье.

Как было до 2017 года

До 2017 года действовал Федеральный закон от 24.07.2009 № 212-ФЗ (далее – Закон № 212-ФЗ). По этому закону ИП, не производящие выплаты и иные вознаграждения физическим лицам, признавались плательщиками страховых взносов. Такие предприниматели должны были уплачивать страховые взносы «за себя». Размер страховых взносов ИП «за себя» до 2017 года определялся в соответствии со статьей 14 Закона № 212-ФЗ.

Если у ИП до 2017 года были наемные работники, то за них он также должен был перечислять страховые взносы по тарифам, установленным ч. 1.1 ст. 58.2 Закона № 212-ФЗ.

Однако с уменьшением ЕНВД на уплаченные страховые взносы до 2017 года складывалась неоднозначная ситуация. Поясним ее в таблице (п.2.1 статьи 346.32 НК РФ).

| ИП использует наемный труд | ИП без работников |

| ИП-работодатели собственные страховые взносы «за себя» учитывать при расчете ЕНВД не вправе (письмо Минфина России от 17.07.2015 № 03-11-11/41339). Взносы, уплаченные за сотрудников, занятых во «вмененной» деятельности учитывать можно. Для этого взносы включаются в состав налогового вычета. Сумма такого вычета не должна превышать 50 процентов от начисленной суммы ЕНВД. | ИП без работников уменьшают ЕНВД на всю сумму фиксированных взносов, в том числе и страховые взносы с дохода свыше 300 000 руб. 50-процентное ограничение на них не распространяется (письмо Минфина России от 20.09. 2016 № 03-11-09/54901). |

С таким положением дел многие ИП и бухгалтеры были не согласны. И, стоит заметить, на это были причины. Дело в том, что, например, ИП на УСН вправе уменьшать «упрощенный налог» на всю сумму фиксированных страховых взносов, уплаченную как «за себя», так и за наемный персонал (подп. 1 п. 3.1 ст. 346.21, п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ). Таким образом, имело место мнение, что ИП на ЕВНД и на УСН находятся в неравных условиях.

Уменьшение ЕНВД на страховые взносы с 2017 года: изменения

С 1 января 2017 года ИП – работодатели смогут уменьшать ЕНВД на страховые взносы, уплаченные как за работников, так и «за себя». Такая поправка внесена Федеральным законом от 02.06.2016 № 178-ФЗ в подпункт 1 пункта 2 статьи 346.32 НК РФ. С 1 января 2017 года из этой нормы исключены слова «при выплате налогоплательщиком вознаграждений работникам».

На какую сумму взносов можно уменьшить единый налог

С 2017 года ИП вправе уменьшать ЕНВД на страховые взносы «за себя» и за работников. При этом имейте в виду:

- с 2017 года «вмененный» налог ИП смогут уменьшать на фиксированные страховые взносы «за себя» без ограничений. Даже если страховые взносы будут уменьшать единый налог более, чем на 50 процентов;

- «вмененный» налог в 2017 году можно будет уменьшать на страховые взносы за работников. Однако сумма вычета, по-прежнему, не должна превышать 50 процентов от начисленной суммы ЕНВД.

С 2017 года изменился порядок уменьшения «вмененного» налога на страховые взносы «за себя». Поэтому на этом вопросе остановимся отдельно.

Итак, за весь 2017 года индивидуальные предприниматели обязаны заплатить фиксированные страховые взносы «за себя» в следующих размерах:

| Вид взносов | Сумма в 2017 году |

| Пенсионные взносы | 23 400 руб. (при доходе менее 300 000 рублей); |

| 1% от суммы дохода, превышающей 300 000 рублей, но не более 187 200 руб. | |

| Медицинские взносы | 4 590 руб. |

| Добровольные взносы по нетрудоспособности и в связи с материнством | 2 610 руб. |

Порядок уменьшения ЕНВД на взносы «за себя»

Напомним, что рассчитанную сумму ЕНВД нужно уплачивать в бюджет не позднее 25-го числа первого месяца, следующего за истекшим налоговым периодом (кварталом). То есть не позднее 25 апреля, 25 июля, 25 октября и 25 января следующего года (п. 1 ст. 346.32 НК РФ). Далее в таблице приведены сроки уплаты ЕНВД за 2017 год:

| Отчетный период | Срок уплаты в 2017 году |

| 1 квартал 2017 года | 25 апреля 2017 года |

| Первое полугодие 2017 года | 25 июля 2017 года |

| 9 месяцев 2017 года | 25 октября 2017 года |

| 2017 год | 25 января 2018 года |

Налоговый кодекс РФ предусматривает, что исчисленная за квартал сумма ЕНВД уменьшается на обязательные страховые взносы, которые фактически уплачены в данном квартале. При этом не имеет значения, за какой период начислены взносы (пп. 1 п. 2 ст. 346.32 НК РФ).

В 2017 году ИП могут уплачивать указанные в таблице страховые взносы в фиксированном размере двумя способами.

| Способ 1: уплата частями в разных кварталах | Способ № 2: уплата полностью в одном квартале |

| ИП в 2017 года вправе перечислять страховых взносы «за себя» частями в разных кварталах. В такой ситуации ИП может уменьшать «вмененный» налог в каждом квартале на сумму фактически уплаченных взносов. Например, в 2017 году каждый квартал ИП уплачивает взносы «за себя» в сумме 6998 рублей. В таком случае ИП может уменьшать ЕНВД на эту сумму каждый квартал. | В 2017 году ИП вправе платить страховые взносы полностью в одном квартале. При этом налог за квартал можно уменьшить сразу на всю сумму фиксированного платежа. Предположим, всю сумму фиксированных взносов за 2017 год ИП заплатил в I квартале 2017 года. Тогда он вправе уменьшить ЕВНД за 1 квартал на всю эту сумму. При этом имейте в виду, что если весь фиксированный платеж учесть в одном квартале не получилось (если налог меньше платежа по взносам), то его неучтенный остаток перенести на другие периоды уже нельзя. |

К уменьшению ЕНВД принимаются только те суммы взносов, которые начислены за период ведения «вмененной» деятельности. Это означает, что не уменьшают ЕНВД взносы, начисленные за предыдущий 2016 год, если деятельность, которая с 2017 года переведена на ЕНВД, облагалась в рамках иного режима налогообложения.

Больше не будет споров о том, что такое «фиксированные взносы»

Заметим, что до 2017 года был спорным вопрос о правомерности учета при исчислении единого налога «вмененщиком» части пенсионных страховых взносов, уплачиваемой с суммы дохода, превышающего 300 000 рублей за расчетный период, в соответствии с п. 2 ч. 1.1 ст. 14 Федерального закона от 24.07.2009 № 212-ФЗ. Это связано с тем, что данная часть пенсионных взносов, уплачиваемых ИП «за себя», не совсем точно подпадает под определение уплаченных в «фиксированном размере». По сути, данная сумма взносов является переменной, поскольку ее величина зависит от того, насколько доходы ИП превысят указанной пороговое значение.

Данный спорный «момент» прежде решался на уровне разъяснений чиновников. Так, к примеру, Минфин России разъяснял, что не производящие выплат и иных вознаграждений физическим лицам ИП могут уменьшить ЕНВД, в том числе, на сумму взносов в ПФР в размере 1% суммы превышения доходом 300 000 рублей (Письмо Минфина России от 07.12.2015 № 03-11-09/71357).

С 2017 года данный вопрос споров вызывать не должен. Связано с это с тем, что в подпункте 1 пункта 1 статьи 430 НК РФ прямо закрепили, что пенсионные страховые взносы ИП, которые рассчитываются с дохода более 300 000 рублей, признаются страховыми взносами в фиксированном размере. А на такие взносы ИП на ЕНВД в 2017 году вправе уменьшать вмененный налог без ограничений.

Помимо фиксированных страховых взносов все предприниматели должны платить 1% с доходов свыше 300 000 рублей. А вот что именно считать доходом — зависит от системы налогообложения. Рассказываем про расчёт на каждой системе и приводим примеры.

Из чего состоят фиксированные и дополнительные взносы

Любой предприниматель каждый год должен платить за себя фиксированные взносы на два вида обязательного страхования: пенсионное и медицинское. Это не зависит от дохода, системы налогообложения и вида деятельности.

В 2020 году фиксированный взнос — 40 874 рублей, из них 32 448 рублей на пенсионное страхование, 8 426 — на медицинское. Общая сумма взносов для ИП из пострадавших отраслей на 2020 год меньше — 28 744 рублей.

Дополнительные взносы в размере 1% платят предприниматели с доходом больше 300 тысяч рублей. Этот процент идёт на пенсионное страхование.

Общая сумма пенсионных взносов, включая фиксированный и дополнительные, за год не должна превышать 8-кратного фиксированного взноса на пенсионное страхование. В 2020 году это 32 448 * 8 = 259 584 рублей.

Фиксированные взносы нужно заплатить до конца отчётного года, а дополнительные — до 1 июля следующего после отчётного.

Для субъектов МСП из пострадавших отраслей продлили срок уплаты дополнительных взносов за 2019 год — их можно заплатить до 1 ноября 2020 года.

Как считать дополнительные страховые взносы

Дополнительный взнос считают с доходов, превышающих 300 000 рублей. Какую сумму брать за доход — зависит от системы налогообложения.

На общей системе налогообложения для расчёта берут доходы за минусом профессиональных вычетов, то есть расходов. Эту сумму нужно взять из строки 060 раздела 2 декларации 3-НДФЛ. Из неё вычитают 300 000 рублей и умножают на 1%.

Пример. Доходы предпринимателя ИП на ОСНО за 2020 год составили 2 250 000 рублей, а расходы — 1 180 000 рублей.

Дополнительный взнос составит:

(2 250 000 — 1 180 000 — 300 000) * 1% = 7 700 рублей.

С 2021 года ЕНВД отменят, но предпринимателям ещё предстоит до 1 июля 2021 года заплатить дополнительные взносы за 2020 год. А для ИП из пострадавших отраслей до 1 ноября 2020 года продлили срок уплаты допвзносов за 2019 год.

Предприниматели на ЕНВД платят налог не с фактического дохода, а с вменённого, который считают по формуле. Дополнительные взносы тоже нужно считать с вменённого дохода, реальные доходы значения не имеют. Если вменённый доход за год окажется меньше 300 тысяч рублей, дополнительного взноса не будет, даже если фактические доходы будут намного больше.

ИП на ЕНВД сдают декларации каждый квартал. Чтобы определить годовой вменённый доход, нужно сложить суммы из строк 100 всех деклараций.

Пример. Вменённый доход предпринимателя по декларациям составил 475 000 рублей:

- За I квартал — 135 000 рублей

- За II квартал — 135 000 рублей

- За III квартал — 110 000 рублей

- За IV квартал — 95 000 рублей

Дополнительный взнос составит:

(475 000 — 300 000) * 1% = 1 750 рублей.

Патентная система

Предприниматели на патенте тоже не платят налог с фактических доходов. Стоимость патента рассчитывают по формуле от потенциально возможного дохода. И 1% взносов тоже нужно считать с потенциального дохода, независимо от реального заработка.

Сумму потенциального дохода нужно брать из приложения к патенту, который выдаёт налоговая инспекция. В нём есть таблица с расчётом налога. Первый пункт этой таблицы с кодом строки 010 под названием «Налоговая база» — это и есть потенциальный доход.

Если в течение года предприниматель покупал несколько патентов, нужно сложить все суммы потенциального дохода. Если общая сумма по всем патентам окажется меньше 300 тысяч рублей, дополнительного взноса не будет.

Пример. Предприниматель в течение года покупал два патента. В одном потенциальный доход 250 300 рублей, а в другом 115 150 рублей.

Дополнительный взнос составит:

(250 300 + 115 150 — 300 000) * 1% = 654,5 рублей.

Здесь всё зависит от объекта налогообложения: «Доходы» или «Доходы минус расходы».

На УСН «Доходы» из всех полученных доходов нужно вычесть 300 000 рублей и умножить на 1%. Сумму дохода нужно брать из строки 113 раздела 2.1.1 годовой декларации по УСН.

При доходах в 400 000 рублей на УСН дополнительный взнос будет 1 000 рублей.

По поводу расчёта 1% на «Доходы минус расходы» до последнего времени шли споры. Налоговики считали, что платить нужно так же, как и в случае с УСН «Доходы», то есть со всех доходов без вычета расходов.

Но судебная практика была на стороне предпринимателей, поэтому 1 сентября 2020 г. ФНС выпустила письмо, в котором сообщила, что расходы вычитать можно. Теперь ИП на доходно-расходной УСН могут считать взносы с разницы между доходами и расходами. Но нельзя считать расходами убытки прошлых лет.

Татьяна Никанорова, налоговый консультант, владелица бухгалтерской фирмы «Профдело»:

«В некоторых регионах налоговики уже сами пересчитывают взносы по-новому и сообщают предпринимателям о переплате. Но это не значит, что всем пересчитают автоматически. Если вы уже платили взносы с доходов, за периоды с 2017 по 2019 год их можно пересчитать и вернуть переплату, обратившись с заявлением в налоговую инспекцию. Но имейте в виду, что при уменьшении взносов уменьшатся и расходы в том периоде, в котором вы их учитывали».

Есть два варианта действий в таких случаях:

- Пересчитать налоговую базу по налогу на УСН и сдать уточненные декларации за те периоды, в которых учитывали расходы.

- Включить разницу в доходы текущего периода.

Рекомендуем уточнить в своей налоговой инспекции, как по их мнению лучше поступить.

Расчёт при совмещении режимов

Если ИП совмещает разные налоговые режимы, нужно сложить доходы от деятельности на каждом из режимов.

Пример. У предпринимателя есть интернет-магазин на УСН «Доходы» и точка в торговом центре на ЕНВД.

Фактические доходы за год от деятельности на УСН составили 800 000 рублей, а вменённый доход на ЕНВД за четыре квартала — 550 000 рублей.

Дополнительный взнос составит:

(800 000 + 550 000 — 300 000) * 1% = 10 500 рублей.

Что будет, если неправильно рассчитать взносы

Если вы заплатите больше, чем нужно, у вас образуется переплата. Вы сможете вернуть её на расчётный счёт по заявлению или зачесть в счёт будущих платежей. О переплате вы можете узнать, когда будете сверяться с налоговой инспекцией. Если переплату первыми обнаружат сотрудники налоговой инспекции, согласно п. 3 ст. 78 НК РФ они должны сообщить вам об этом в течение 10 рабочих дней.

Если заплатить меньше — будет недоимка. Когда налоговики её обнаружат, они пришлют требование об уплате взносов и пеней на недоплаченную сумму. Пени рассчитывают исходя из 1/300 ставки рефинансирования за каждый день просрочки.

Коротко

- Все предприниматели помимо фиксированных взносов платят дополнительные в размере 1% с доходов свыше 300 000 рублей.

- Дополнительный взнос нужно внести до 1 июля следующего после отчётного года.

- ИП на ОСНО считают этот взнос с разницы между доходами и расходами, на ЕНВД — с вменённого дохода, на ПСН — с потенциального дохода, а на УСН «Доходы» — со всех полученных доходов.

- Предприниматели на УСН «Доходы минус расходы» по мнению налоговиков должны считать со всех доходов без вычета расходов. Но судебная практика говорит об обратном — расходы вычитать можно. У тех, кто готов спорить с налоговой, большие шансы выиграть и сэкономить.

- При совмещении режимов нужно сложить доходы от деятельности на каждом режиме.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

«Клерк» Рубрика Индивидуальный предприниматель

Что такое фиксированные взносы ИП

Фиксированные взносы — это платежи ИП «за себя». Фиксированный платеж устанавливается ежегодно и обязателен для всех зарегистрированных ИП.

В 2017 году обязательный платеж состоит из двух частей — первой, которая уплачивается в обязательном порядке (взносы на пенсионное страхование (26 %) и медицинское страхование (5,1%) от действующего МРОТ за каждый месяц года), второй — при получении доходов в сумме свыше 300 тыс. руб.

В 2017 году размер фиксированных взносов ИП — 27 990 руб.

А с доходов, превышающих 300 000 руб. в год, кроме фиксированного платежа ИП платит дополнительный взнос — 1%.

Доход, учитываемый при расчете, определяется:

- для ОСНО учитываются все доходы ИП, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды, с учетом профессиональных вычетов. При этом можно уменьшить доходы на расходы, т.е. для расчета берется та же база, что и для расчета НДФЛ;

- для УСН учитываются доходы в соответствии со ст. 346.15 НК РФ. Возможность уменьшать доход на расходы не предусмотрена, однако суды считают иначе;

- для ЕНВД объектом налогообложения признается вмененный доход налогоплательщика (ст. 346.29 НК РФ);

- для ПСН объектом налогообложения признается потенциально возможный доход ИП по соответствующему виду предпринимательской деятельности, от которого рассчитан патент (ст. 346.47 НК РФ);

- для плательщиков страховых взносов, применяющих более одного режима налогообложения, страховые взносы исчисляются исходя из общей суммы облагаемых доходов, полученных от всех видов деятельности.

Срок уплаты фиксированных взносов ИП-2017

За 2017 год фиксированный платеж в 27 990 руб. надо заплатить до конца года. То есть за 2017 год — не позднее 9 января 2018 года (потому что 31 декабря 2017 года выходной день). Можно платить частями в течение года или единовременно. Для тех, кто платит налоги ежеквартально, чаще всего выгоднее платить взносы тоже каждый квартал, для уменьшения налогов

Срок уплаты дополнительного взноса за себя с доходов свыше 300 тыс. руб. за год — не позднее 1 июля года, следующего за отчетным. За 2017 год — не позднее 2 июля 2018 года (потому что 2 июля выходной).

Фиксированные взносы ИП-2018

В 2018 году фиксированные взносы ИП «отвяжут» от МРОТ. Устанавливать размер фиксированной части взносов будут ежегодно, постановлением Правительства. Годовая сумма взносов должна обеспечивать предпринимателю минимум 1 балл индивидуального пенсионного коэффициента.

На 2018 год фиксированная часть страховых пенсионных взносов будет установлена самим законом и составит 26 545 руб. в год (т.е. рассчитана исходя из суммы 8 508 руб. в месяц), на медстрахование надо будет уплатить 5 840 руб.

То есть 2018-м ИП заплатят 32 385 руб. Это на 4395 руб. больше, чем в 2017 году.

По взносам виде 1% с доходов свыше 300 тыс. рублей никаких изменений не предусмотрено.

Как ИП заполнить платежку на уплату взносов

Мы сделили инструкцию для заполнения платежек на взносы для ИП.

Наш придуманный предприниматель Аполлон Буевый решил сам уплатить страховые взносы, не обращаясь за помощью к бухгалтеру. Зашел на сайт ФНС, стал заполнять квитанции и запутался в КБК. Мы решили помочь ему и другим ИП и составили пошаговую инструкцию по заполнению платежных документов.

Предприниматели, снявшиеся с учета

По ст. 432 НК РФ, при снятии с учета у ИП есть 15 календарных дней на закрытие задолженности по фиксированным взносам с даты снятия с учета в налоговом органе.

Исчисление страховых взносов идет пропорционально количеству календарных месяцев и дней на дату прекращения ИП деятельности.

ИП-пенсионеры

Минфин в своем письме № 03-15-09/9884 от 21.02.2017 раскритиковал предложение об освобождении от фиксированных взносов предпринимателей пенсионного возраста.

Как отметили в Минфине, это может привести к злоупотреблениям по перерегистрации предпринимательской деятельности на пенсионеров, что, с одной стороны, негативно отразится на собираемости страховых взносов и сбалансированности бюджетной системы РФ, а с другой стороны, приведет к утрате адресного подхода при предоставлении такой преференции.

Чиновники напомнили, что уплата индивидуальными предпринимателями страховых взносов осуществляется независимо от возраста и вида осуществляемой деятельности.

ФНС против ПФР: после сдачи декларации максимальные взносы ИП надо пересчитать

Как уже говорилось выше, ИП обязаны были уплачивать фиксированные взносы в размере 1% с доходов свыше 300 тыс.рублей. Для расчета этих взносов данные о доходах предпринимателей передавались налоговиками в ПФ.

Если ИП не сдал отчетность и, соответственно, данных о доходах не было, ему рассчитывают взносы по максимуму, исходя из 8 МРОТ.

Но если отчетность в итоге в ИФНС сдана (независимо от даты ее предоставления), размер страхового взноса на ОПС определяется в соответствии с положениями части 1.1 статьи 14 Федерального закона N 212-ФЗ исходя из суммы годового дохода, указанного в такой отчетности. И если ПФР взыскал с плательщика суммы страховых взносов исходя из 8 МРОТ, надо сделать перерасчет.

Но ПФР против. И в июле 2017 года пошли массовые отказы. ПФР выпустил сенсационное письмо от 10.07.2017 № НП-30-26/9994, в котором «пенсионщики» отказались пересчитывать фиксированные взносы ИП, поздно сдавших декларации.

Эта информация повергла в шок многих ИП, которые стали массово обращаться в ФНС. Налоговики вступились за ИП и в своем письме № БС-4-11/17461@ от 01.09.2017 сообщили, что ПФР не прав и закон не содержит ограничений на перерасчет.

Читайте также: